今年に入り、早くも3ヶ月が過ぎました。第1四半期が終わ理、S&P500は約8%の上昇、NASDAQは約17%の上昇と、今年の1~3月期は金融機関の信用不安、インフレ懸念、景気減速懸念と、いろいろな懸念がある中で堅調に推移しました。この堅調な市場の潮目が変わる可能性が決算期にあることを、お伝えしたいと思います。

[ 目次 ]

結果的には再び緩和姿勢となったFRB

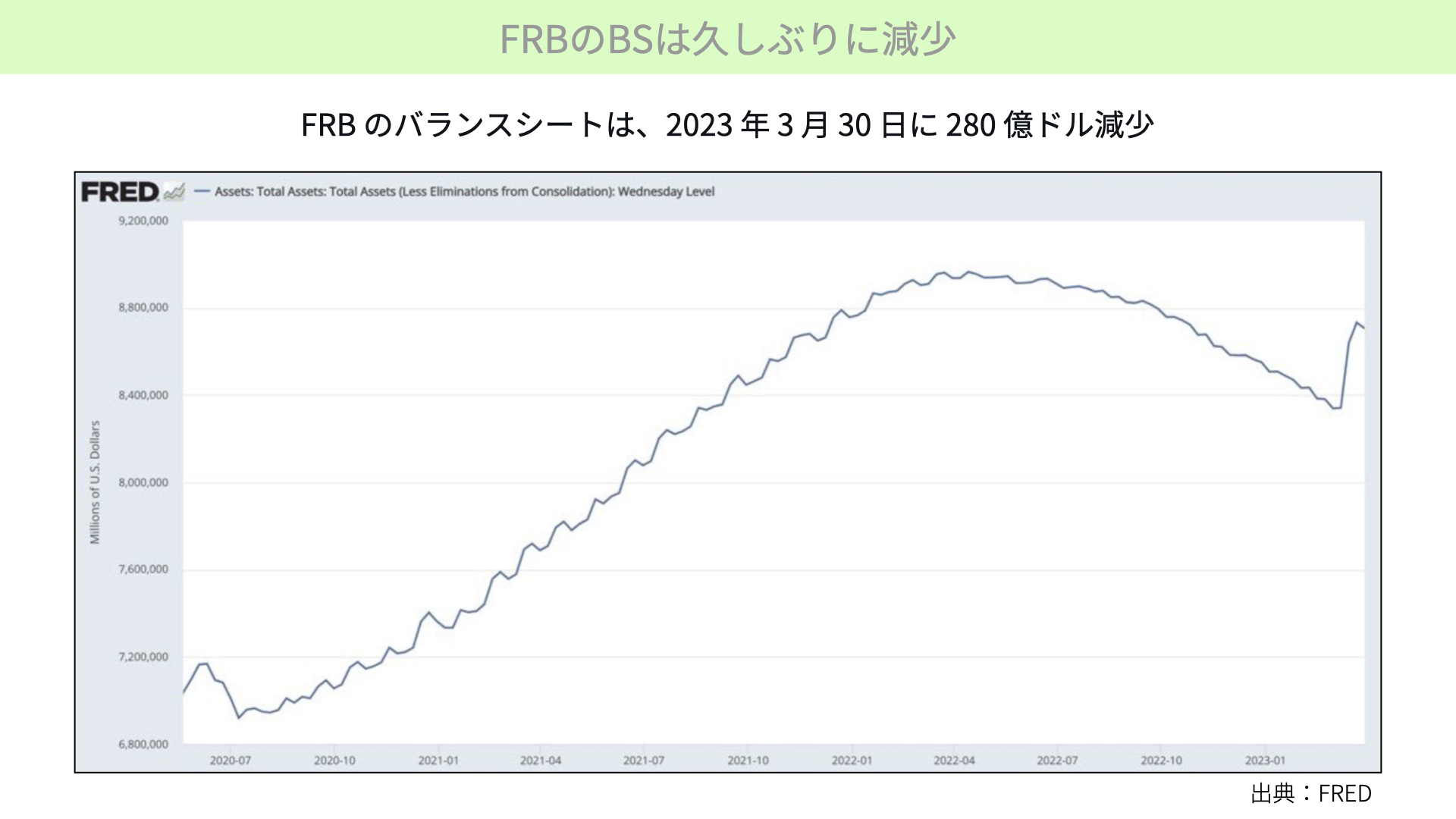

FRBのBSは久しぶりに減少

こちらをご覧ください。最初にご覧いただきたいのが、FRBのバランスシートです。

FRBのバランスシートは昨年9兆ドルまで増えていましたが、QTがスタートし、一時期は8兆ドルまで約1兆ドルものFRB資産が減少しました。資産が減ることで、株価には下値圧力でした。ただ、シリコンバレーバンクの破綻を含めた米金融機関への懸念が強まり、金融機関がFRBの緊急貸出制度を活用したことで、QTは継続している最中でもFRBのバランスシートは拡大しました。結果として資産は8.5兆ドルまで増えています。ただ、先週は280億ドルの減少です。拡大が続いていたFRBのバランスシートは、いったん落ち着いた感じになっています。ここが一つ目のポイントです。

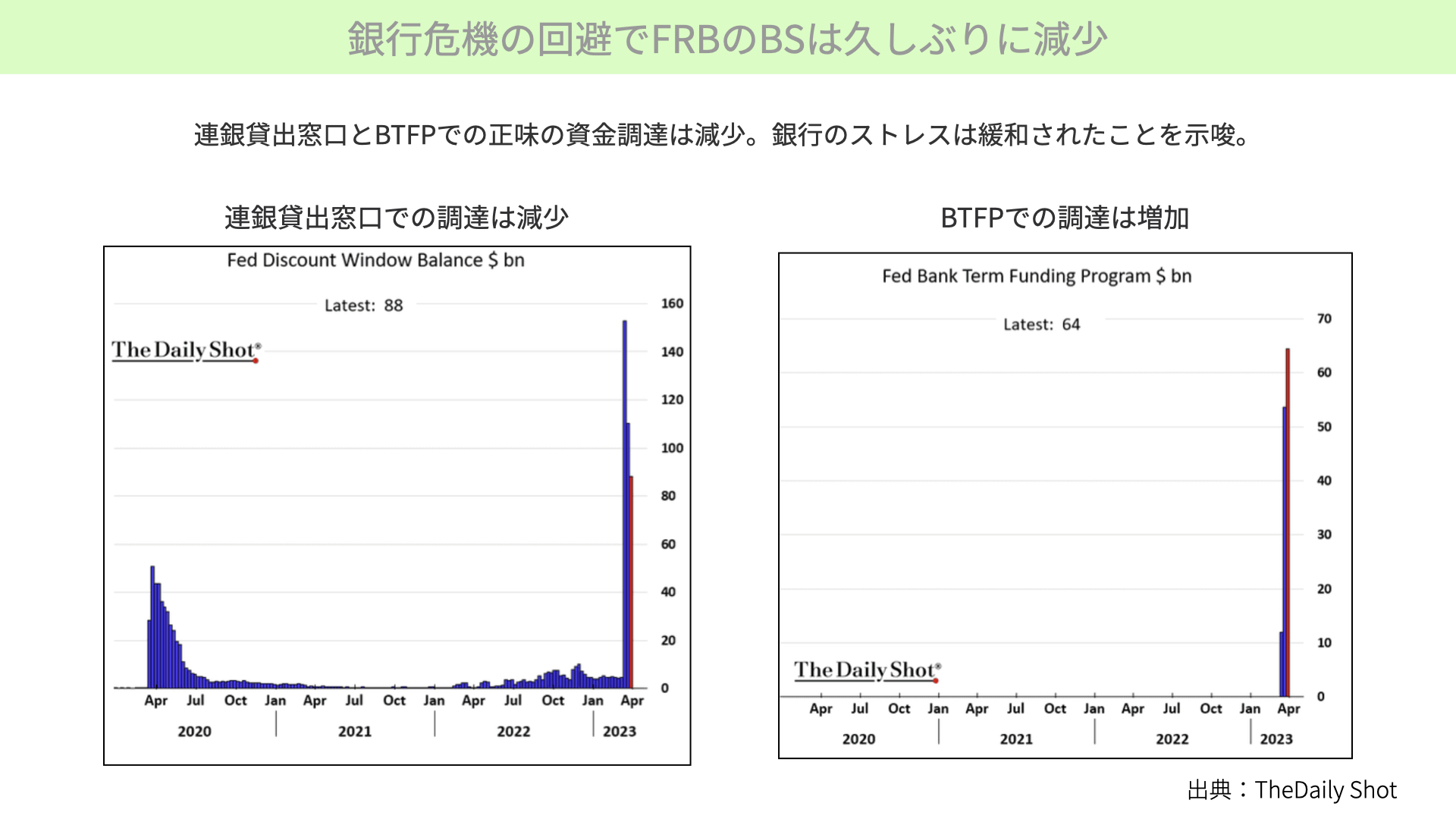

銀行危機の回避でFRBのBSは久しぶりに減少

次にこちらをご覧ください。

バランスシートの拡大が、なぜいったん止まったか見てみたいと思います。その背景には、銀行に対する信用不安が、ある程度落ち着いてきたことがあるようです。左下の図表は、銀行が資金を必要としたとき、FRBから資金を借りる連銀貸出窓口での調達額です。これが3週続けて減少していますので、緊急の貸出ニーズが少し減ってきていることがわかります。FRBのバランスシート拡大が少し鈍化することになります。

一方で、BTFPという金融機関が保有する米国債を担保にし、資金を調達するプログラム。今回、も拡大が続いていますが、この二つを合算すると減少傾向にあります。この伸びの鈍化は、銀行のストレスが緩和されたことを示唆します。マーケットにとって、ストレスが緩和されたことはプラス材料です。では、株価にはどういう影響があるのでしょうか?

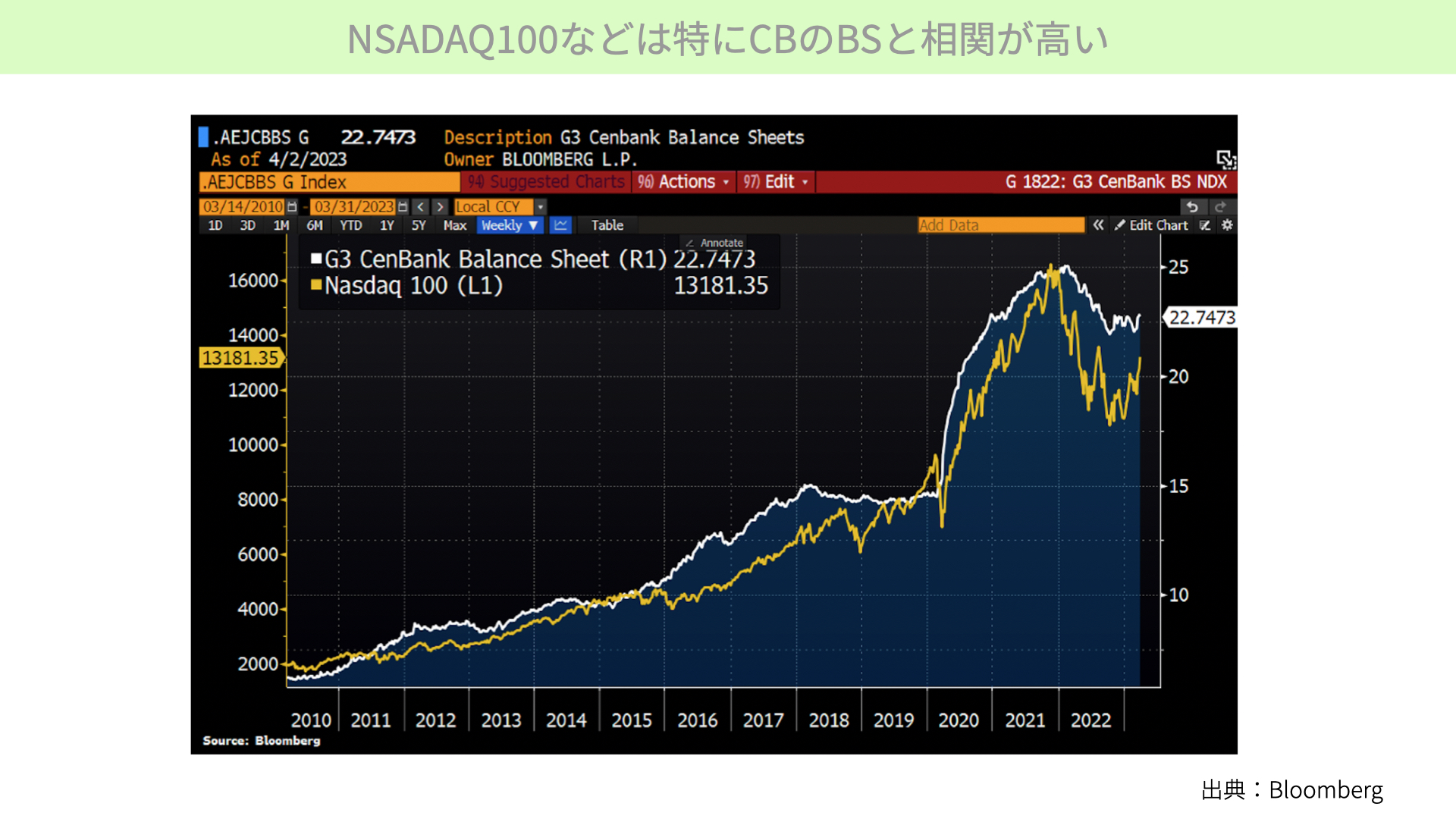

白いチャートは、FRBとECB、BOJの3つの中央銀行のバランスシートの規模を表しています。白いチャートと連動性が高いのNASDAQ100と比較しています。今回の金融信用不安は根本的には大きなリスク要因ですが、FRBの資産が拡大したことで、NASDAQ100や米国株の上昇に繋がりました。では、こういった株価の上昇の大きな材料になったFRBの資産拡大は、今後も続くのでしょうか?

今後もFRBプットが続くとは限らない

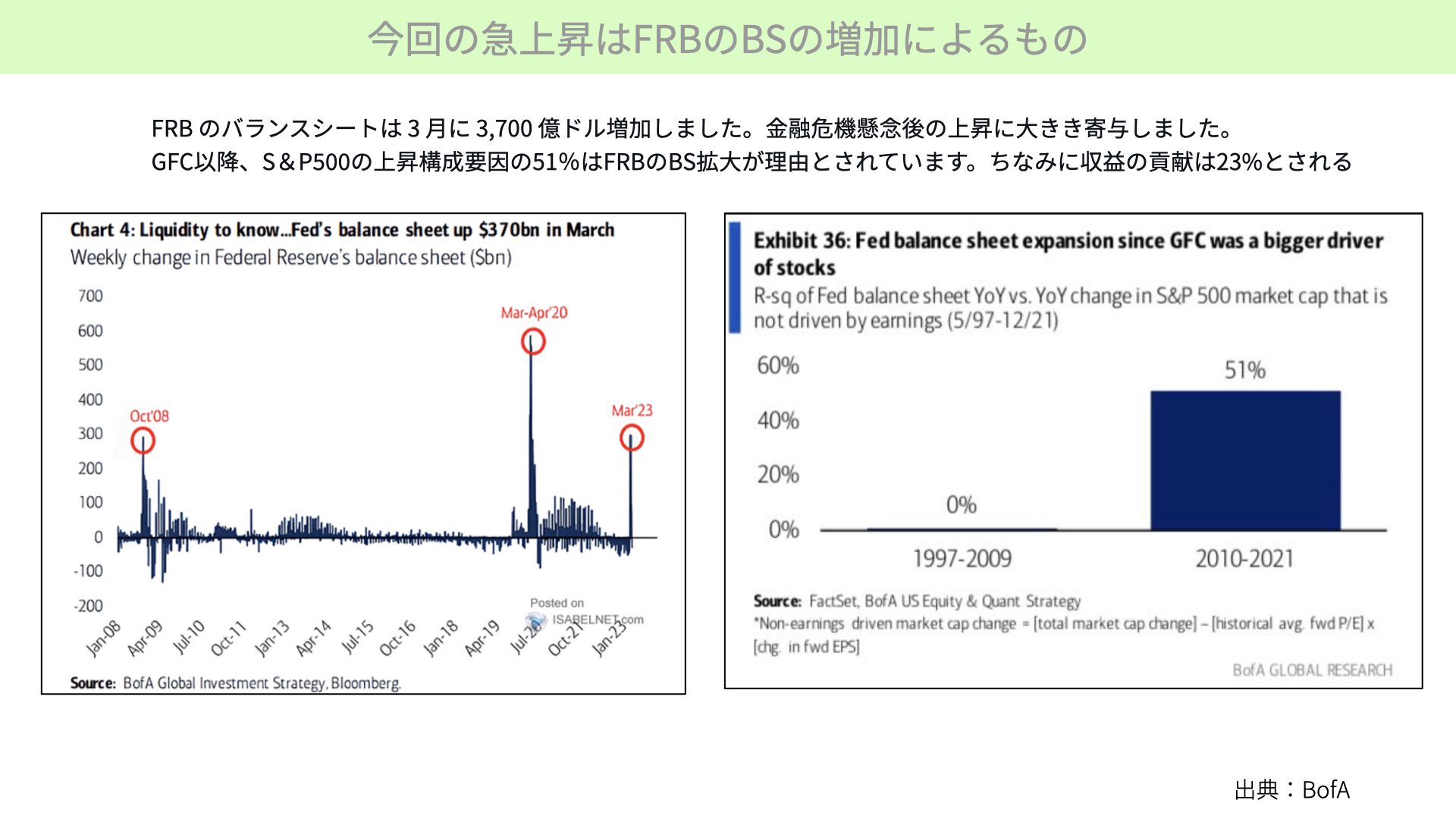

今回の急上昇はFRBのBSの増加によるもの

こちらをご覧ください。左下は、1ヶ月におけるFRBの資産拡大スピードです。2008年10月、2020年4月、2023年の3月。過去のリーマンショックやコロナショックと同じぐらい、今回は月間で3,700億ドルもバランスシートは拡大しました。これが、今回の大幅な株価の上昇の最大の要因です。

さらに右をご覧ください。過去、リーマンショック以降、株価の上昇要因をバンク・オブ・アメリカがまとめたものです。右の方に、2014年から2021年の棒グラフに51%とあります。これは、S&P500の上昇要因のうち、51%はFRBのバランスシート拡大が要因になっていることを表しています。他の要因は49%ありますが、そのうちの23%がEPSの成長だそうです。このことからも、EPSの成長よりもFRBの拡大の方が株価の上昇に大きなインパクトを与えるという事実があります。そうなると、今後の株価上昇は、このFRBの資産拡大は、続くのかどうかにかかっています。

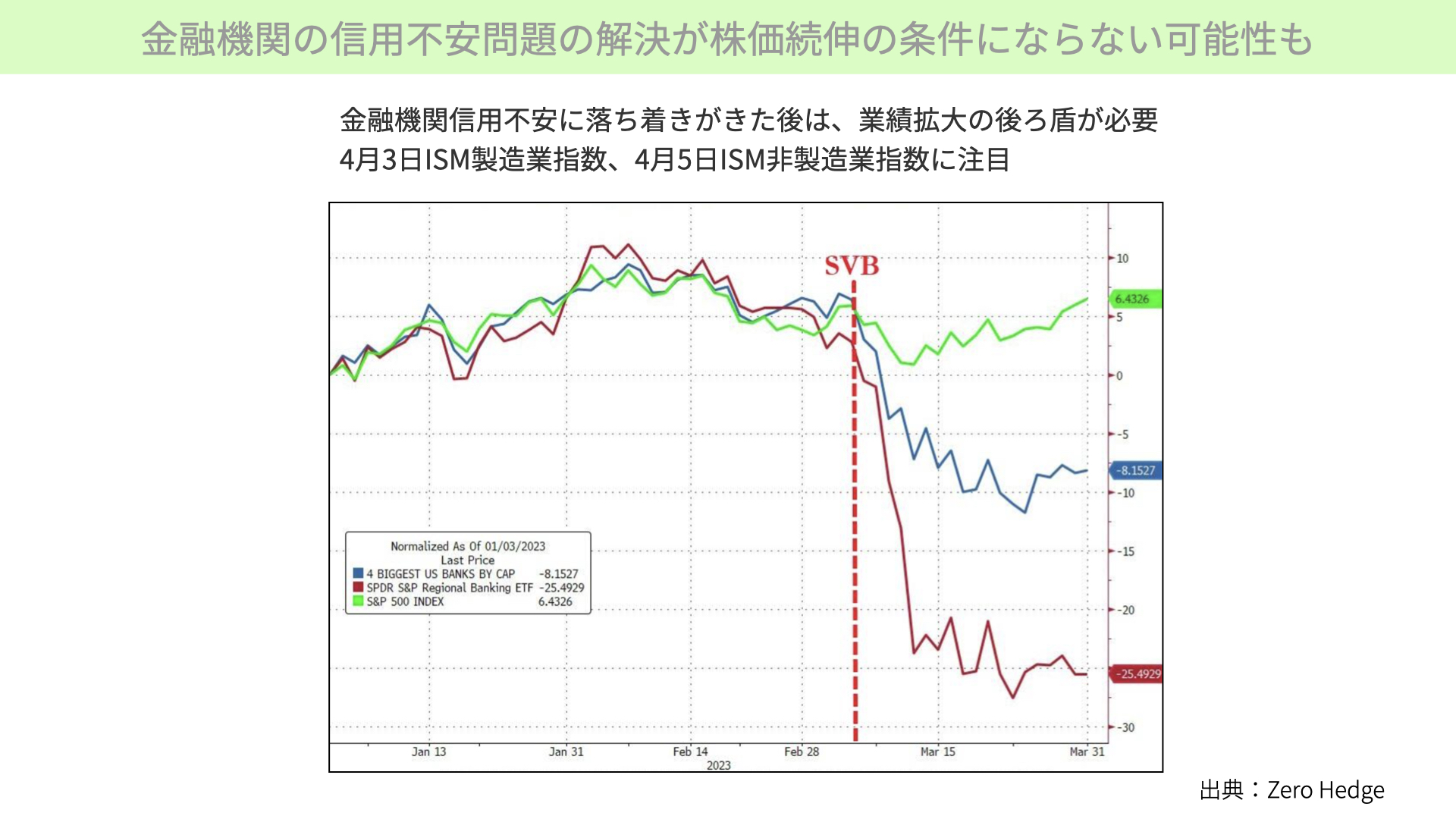

金融機関の信用不安問題の解決が株価続伸の条件にならない可能性も

こちらをご覧ください。SVB(シリコンバレーバンク)破綻以降の、S&P500(緑のチャート)、米4大銀行(青いチャート)、地方銀行(赤いチャート)の株価です。

今回、地銀株が信用懸念によって大きく下落したことで、FRBへの借り入れが増えました。その結果、FRBのバランスシートが増え、S&P500は上昇しました。

さて、先週からFRBからの借り入れが減ったということは、地銀の信用懸念がある程度落ち着いてきたことを意味します。その結果、FRBの資産が減れば、地銀株は上昇しますが、S&P500の株価は上昇の材料を失います。

株価の上昇の51%を占めるFRBの資産拡大が鈍化すれば、自ずと23%を占めるS&P500の企業業績に、マーケットの注目は移るでしょう。4月3日のISM製造業指数、4月5日のISM非製造業数といった、企業の業績に直結する先行指標がどうなるのか。そこに注目です。その結果を踏まえて、4月14日から本格化するシティバンクの企業決算以降に注目が集まるでしょう。

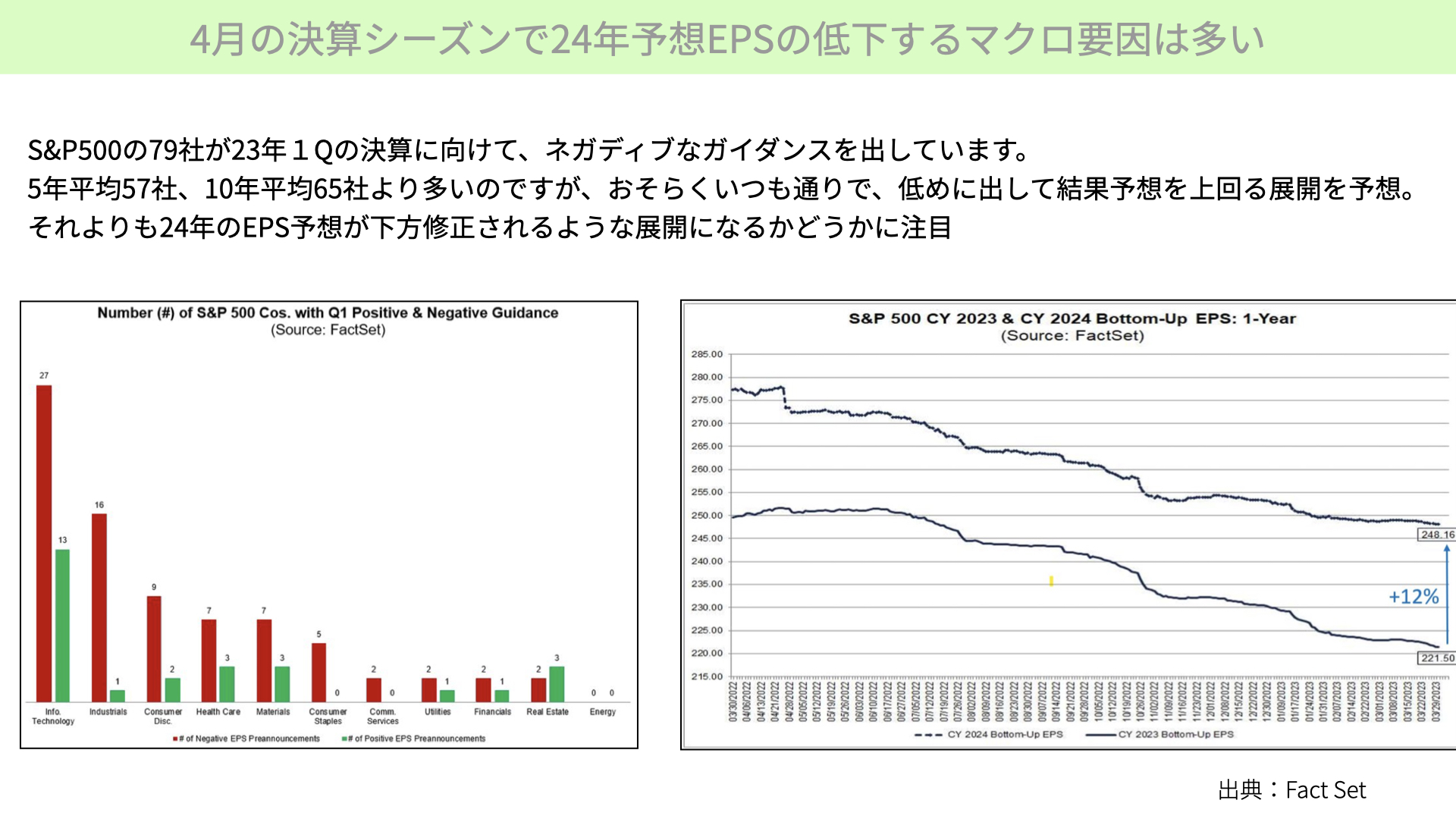

4月の決算シーズンで24年予想EPSの低下するマクロ要因は多い

次に、左の図表をご覧ください。こちらはファクトセットの資料です。

S&P500の2023年度第1クォーターの決算の見通しを表したものです。すでに79社が、第1クォーターでネガティブなガイダンスを出すと伝えています。過去の5年間平均は57社、10年平均では65社ですから、過去と比較しても、今回は多くの会社が第1クォーターの決算が悪いかもしれないとガイダンスを事前に出しています。

これだけを見ると、「やはり、1Qの決算が悪く株価が下がるのでは」と思う方も多いでしょう。しかし、米企業はあえて事前に下方修正を出して、実際の結果では事前修正(予想)を上回った!という手法で株価をプラスに持っていこうとする慣習があります。ということで、今回も79社がネガティブなガイダンスを出しているからといって、株価が下がるとは限りません。

そこで注目すべきは右図表です。今後は間違いなく金融機関の引き締めが厳しくなると予想されます。また、OPECプラスの減産による混乱、金融信用リスクによる景気後退も懸念されます。シティバンクの調査によると、個人のクレジットカードの使用が減っているなどのレポートもあり個人消費の落ち込みも気になります。そこで第2クォーター以降のEPS予想がどうなるかに注目が集まります。

まずは2023年のEPS予想221ドルが、さらに下がるかに注目です。2023年比で12%プラスになると予想されている24年EPSは、現在約248ドルと想定されています。24年の248ドルが、今後下がってくるようであれば、株価は上がる力を失います。今後のガイダンスがどう出てくるかに、注目が集まります。4月中旬までは、一時的な緩和的な姿勢のよる上昇が続く可能性もあります。ですが、本格的な流れが決まってくるのは4月中旬となります。決算を見ながら、今後の戦略を立てていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル