今週に入り、米株式市場が軟調に推移しています。その背景には、3日発表されたISM製造業景況感指数の結果が予想を下回ったこと、製造業の経済活動の急減速への懸念が挙げられます。これは今後のマーケットに対してとても重要な指標結果です。本日は、ISM製造業指数の中身を簡単に見て、今後のS&P500の予想EPSに与える影響度合いについて見ていきたいと思います。

[ 目次 ]

ISM製造業景況感指数は5ヶ月連続で収縮

米国製造業の活動は5ヶ月連続で収縮

まずは左下、ISM製造業指数の結果をご覧ください。

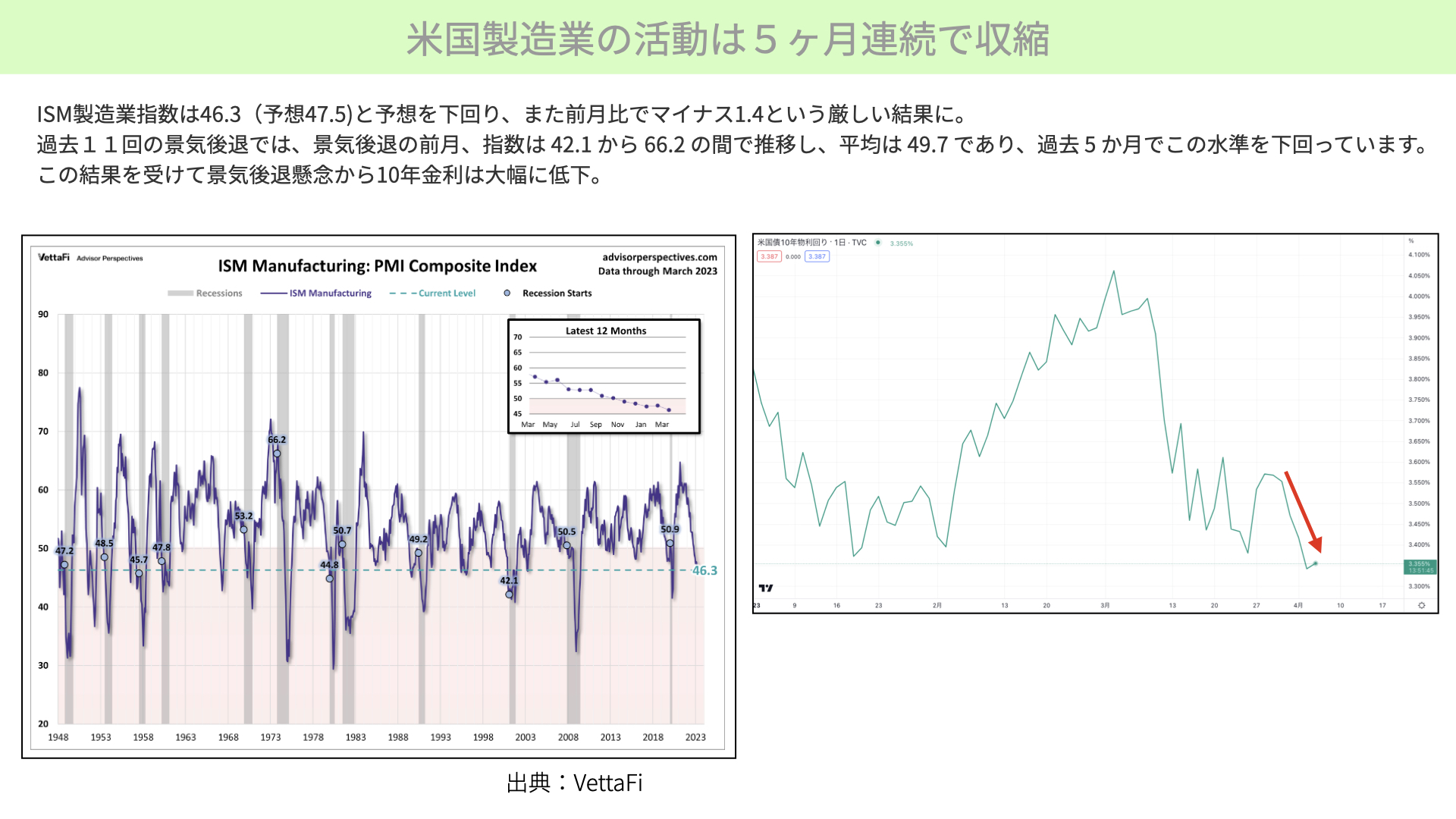

ISM製造業数は結果が46.3と、予想の47.5を下回りました。製造業の活動が停滞しています。前月比でも-1.4となり、内容としてはかなり厳しいです。左のチャートで見るべきは、グレーの網掛け部分です。過去11回、景気後退直前の、ISM製造業指数の数字を表しています。過去11回の景気後退の前月の数値は、42.1~66.2。大きなブレ幅ですが、過去11回の平均49.7を現在の46.3は下回る水準です。また、過去5ヶ月もこの水準を下回っている状態ですから、水準感としてもかなり景気後退の可能性が高まっているとマーケットは警戒する内容でした。

右のチャートをご覧ください。アメリカの10年金利は、この結果発表を受けて金利が大幅に低下。典型的な質への回避です。さらにサブインデックスを見ていただくと、景気後退がそこまで近づいていることが見えてきます。

サブインデックスも活動の減速を示唆

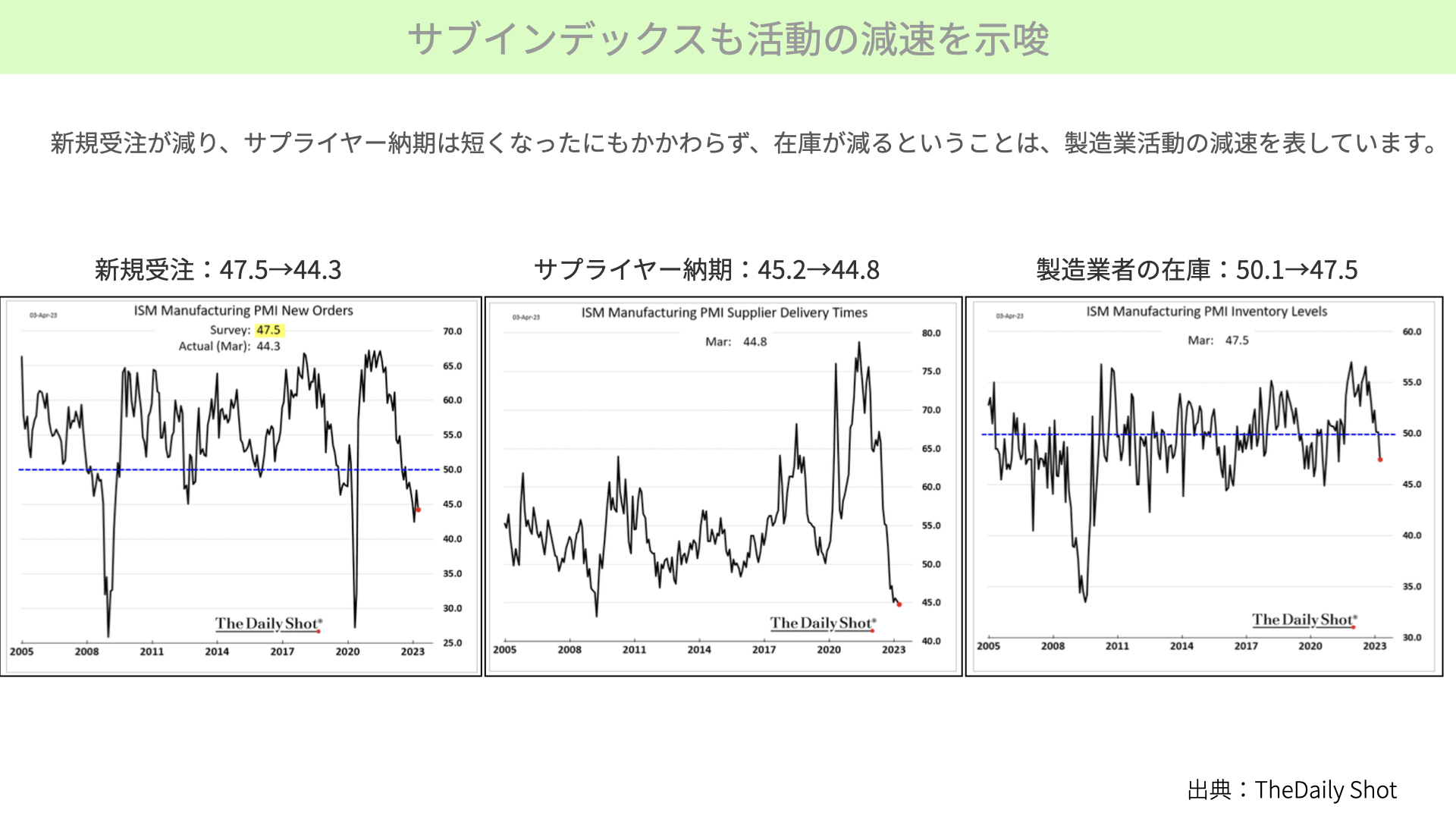

左のチャートは新規受注です。47.5の予想に対して44.3。予想を大きく下回り、新規受注が減っていることが分かりました。続いて真ん中は、サプライヤーの納期です。サプライヤーの納期が短くなっています。つまり、以前に言われていた供給サイドの根詰まりは解消されつつあります。

この根詰まり解消は、本来は明るい材料にも関わらず、残念なことに、右図表の製造業者の在庫は減少しています。今は、根詰まりがなくなっていますので、製造業者が在庫を増やしたいという意向があれば、いくらでも在庫が増やせる状態なのですが、需要が低いことから、企業は在庫を増やしたくないという意向がここに現れています。今後の製造業の活動が減速してくると、改めて認識させられるような結果でした。

今後もISM製造業指数の低下予想で景気後退懸念が高まる

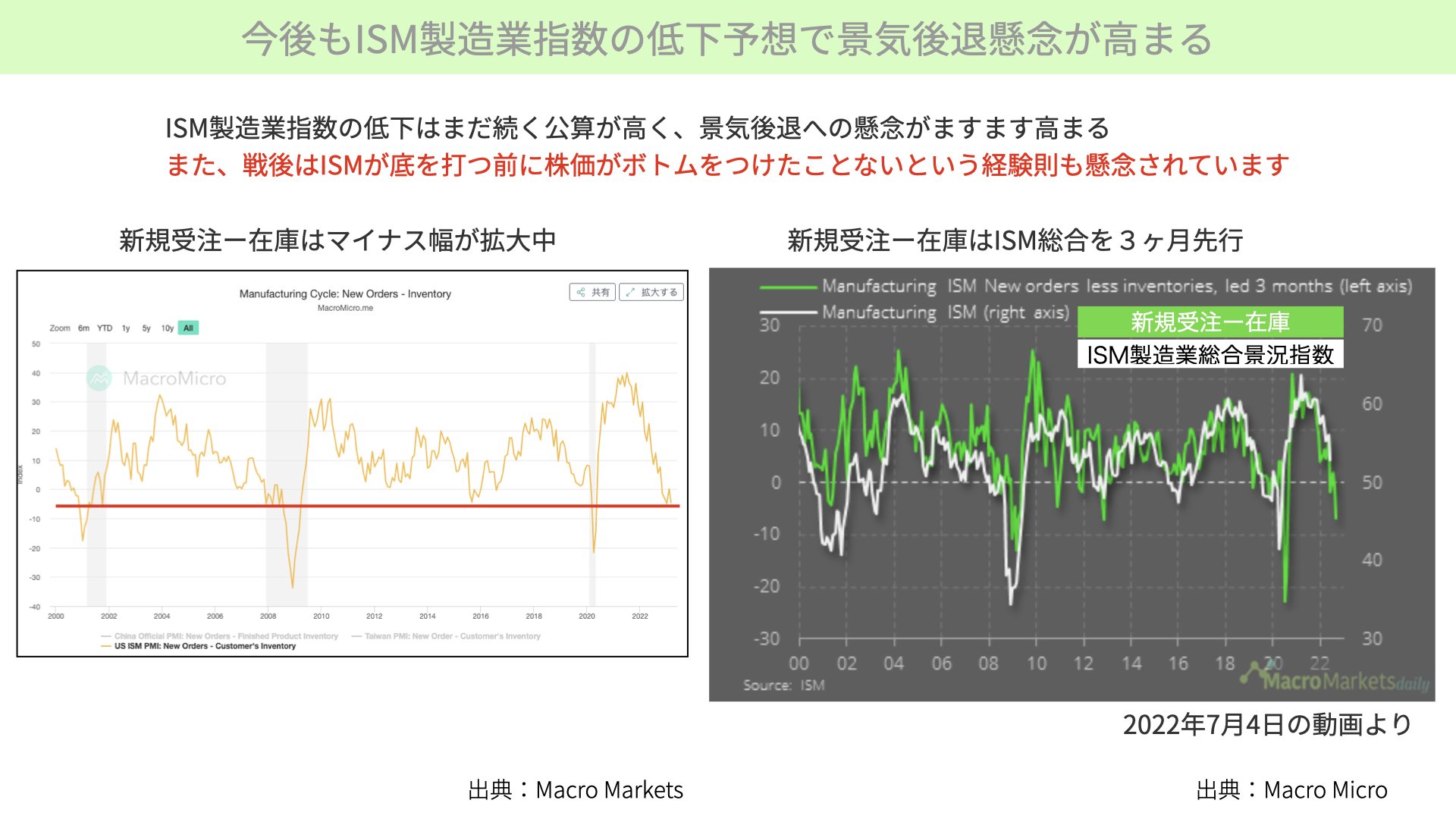

この結果を受けて気になるのは、ISM製造業数の低下が、今後も続くかどうかです。結論から言えば、ISM 製造業数の低下が続く公算は高いと考えます。

左のチャートは、ISM に先行する新規受注-在庫です。マイナス幅が拡大していることが分かります。ちなみに、現在の新規受注ー在庫のマイナス水準は、過去に景気後退に入ったゾーンです。現在のように在庫の減少よりも新規受注が大きく低下している状況は、悪いシグナルです。

それを表したのが右側です。昨年7月の記事でお伝えしたものと、同じものをあえて使用しています。こちらのチャートは、緑のチャートが新規受注-在庫。左のチャートと同じものを表しています。白いチャートは、ISM 製造業指数の総合景況感指数です。これは、新規受注-在庫が、ISM製造業総合指数を3ヶ月先行することを示しています。

今の環境では、新規受注-在庫のマイナス幅は今後も広がりそうです。つまり、3ヶ月遅行するISM製造業指数も、今後も低下する可能性を示しています。現在の水準でもリセッションの確率が相当に高いのに、今後、ますます景気後退の可能性が高まったと言えます。これを材料にし、株式市場が軟化したことが1つ目のポイントです。

S&P500の予想EPSはここから10%程度低下する可能性も

ISM新規受注の低下が予想ESPに与える影響は大きい

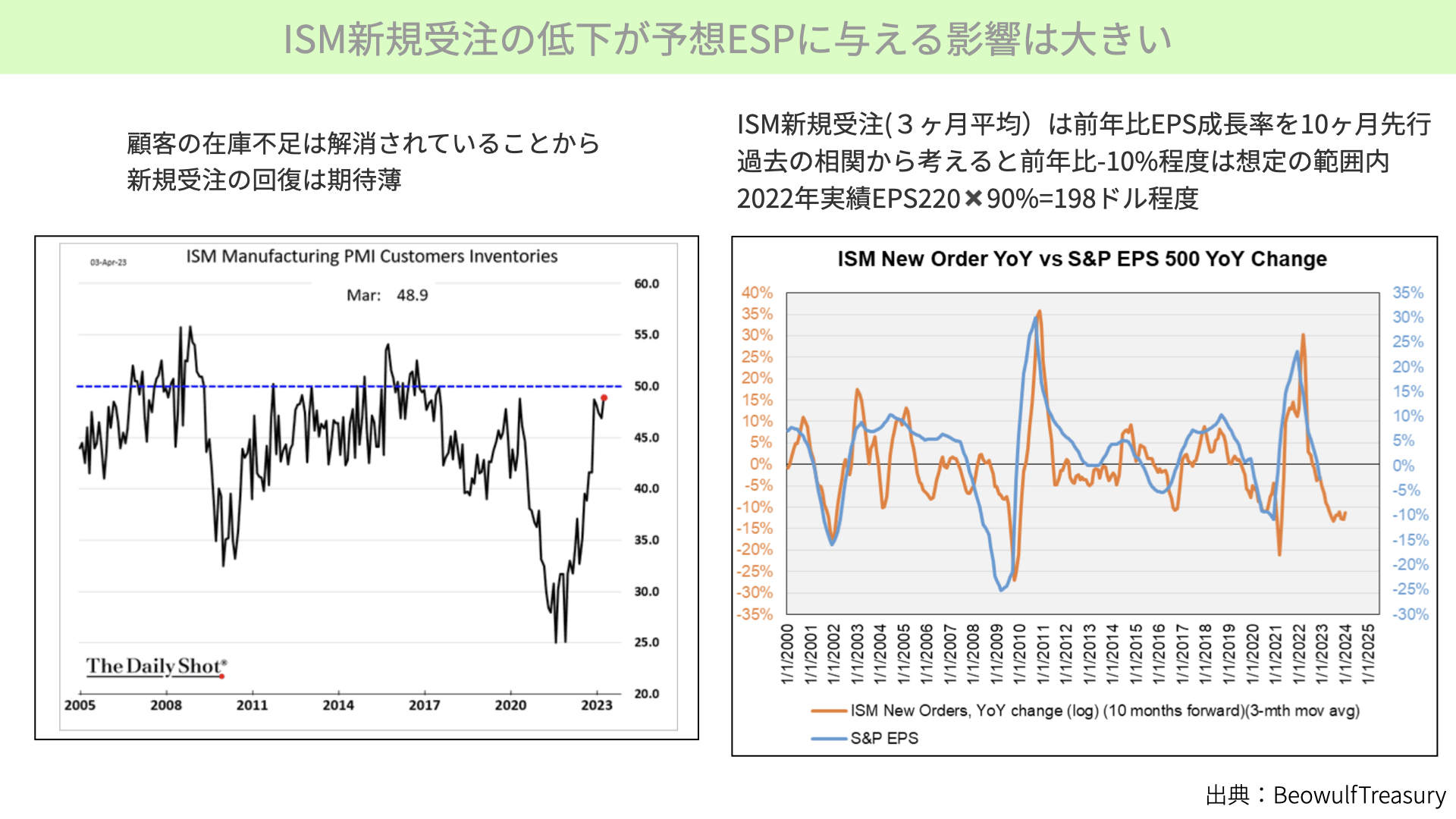

次に、今回のISM製造業数の結果が、S&P500のEPS予想にどのような影響を与えるか、まずは左をご覧ください。

こちらはISM製造業指数のお客様の在庫が不足になります。チャートが上昇しているということは、在庫不足が徐々に解消されていることが分かります。つまり、顧客の在庫不足が徐々に解消しているということは、今後の新規の受注の回復はすぐには難しいことを意味しています。

新規受注の回復への望みが薄いことは、S&P500のEPS予想にどのような影響を与えるのでしょうか。右をご覧ください。赤いチャートは、ISMの新規受注(NEW Order)の3ヶ月平均を表しています。前年対比で10%近く新規受注が減っていることが分かります。

ポイントになるのは、ISM新規受注が、S&P500のEPS成長率を10ヶ月先行する傾向が見られていることです。ISM新規受注の前年比での下落が-10%ですから、約10ヶ月後にはEPS予想も昨年比で-10%になる可能性が、過去からは想像されます。そうなると、22年のS&P500のEPS実績である220の-10%、約198ドルまで下がってきてもおかしくありません。現在の2023年のEPS予想は、約220ドルで推移していますが、その水準から見ると、大きく下落することとなります。

さて、ISM製造業数の先行きの暗さが、今後の決算ガイダンスで出てくるようであれば、EPSの低下が始まる可能性があります。

銀行信用リスク懸念の回避先であるグロース株も利益の成長鈍化が示唆されている

最後に、こちらをご覧ください。ISM製造業指数の低下を表したものが赤いチャート。青いチャートは、グロース株の利益の成長率です。

ISM製造業指数の低下は、6ヶ月後のグロース株の利益低下を表します。今後もISM製造業指数の低下が続く公算が高いことから、今後はグロース株のEPSが低下してくることに警戒が必要です。

そこで注意しておくべきポイントとしては、今回の金融機関の信用危機において、信用の高いグロース株に資金が移っていることです。それによる株価の上昇が先月のマーケットを牽引してきたわけですが、グロース株の成長は今後鈍化し、利益率が低下し、資金の行き場を失ったらどうなるでしょうか。受け皿の大手グロース株の利益が低下すれば、さすがに株価から債券へFTCの流れが強まります。

今後は決算発表のガイダンスでは、ISM製造業数が示した利益の低下、収益力の低下を確認する作業になってきます。ISM非製造業指数にも注目していただきながら、今後の決算発表に向けて準備をしていきましょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル