12日、3月のFOMC議事要旨が発表されました。議事要旨の発表において、FRBスタッフが年内のリセッション入りの可能性を示したことから、マーケットではリセッションに対する警戒感が高まっています。また、今晩から始まるアメリカの企業決算において、今後のリセッション入りを示唆するような悪いガイダンスが出てくるようであれば、さらに警戒感が高まります。

そこで、本日は景気後退における選ばれる株式はどういったものか、どういった基準で選ばれるのかをお伝えしたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

景気後退時に選好される銘柄群

景気サイクル後半、リセッションにインデックスをアウトパフォームする銘柄

こちらをご覧ください。3月のFOMC議事要旨では、FRBのスタッフが年内の穏やかなリセッション入りを示唆しました。その背景には、シリコンバレーバンクの破綻などを含め、金融セクターへの信用不安が広がったことが関係しています。

そもそも昨年の11月にも、FOMC議事要旨において、12ヶ月以内にリセッション入りする確率は5分5分だとコメントしています。今回の銀行セクターの破綻という事象を含めると、5分5分以上の割合でリセッション入りすると措定している可能性があります。そのため、マーケットは、リセッションに対する警戒感を高める必要があるでしょう。

次に、リセッション、景気サイクルの後半になった場合、どういった株式が選ばれるのかを分析したいと思います。

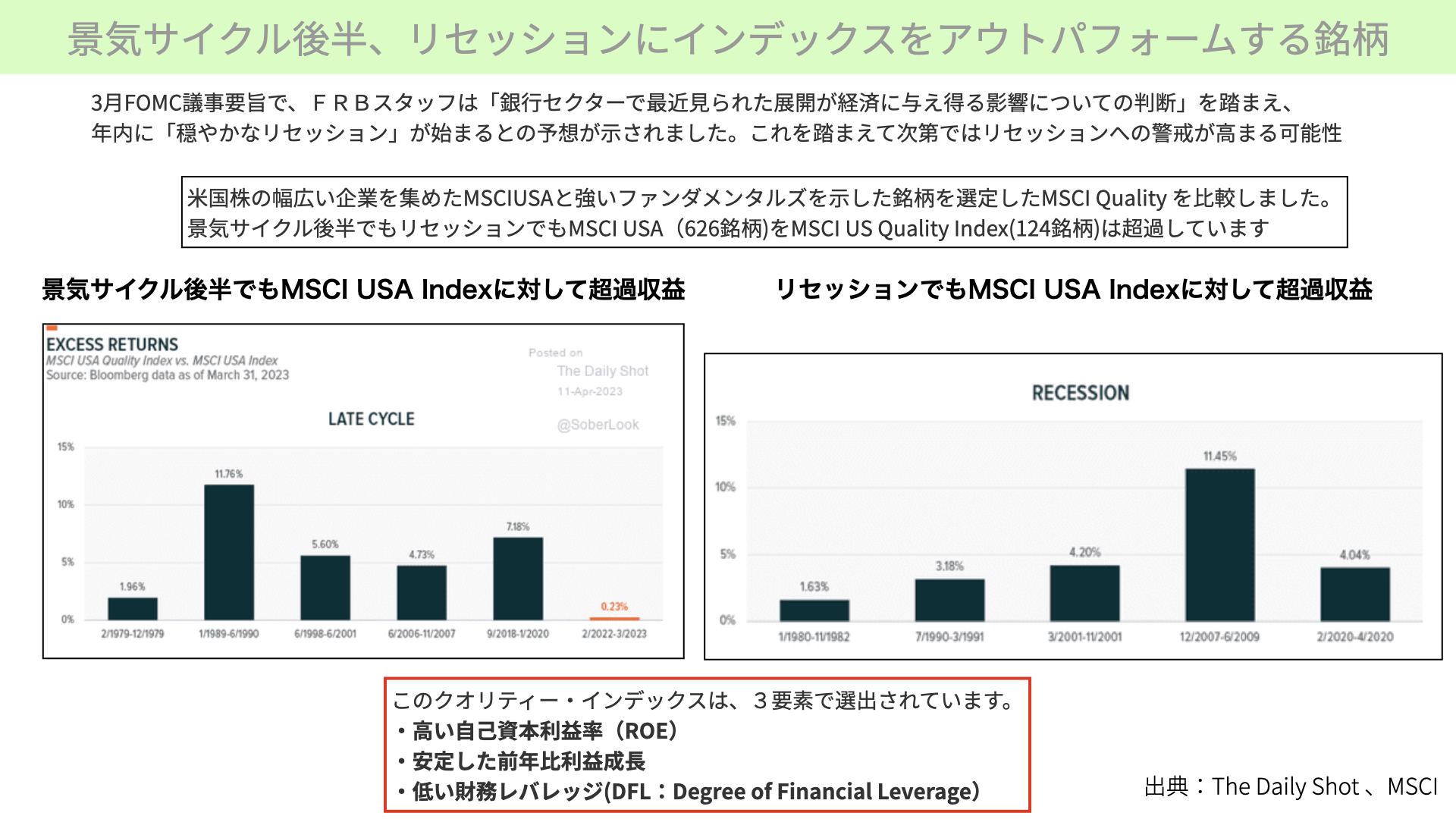

下の図表をご覧ください。今回は2つのindexを取り上げます。1つ目はMSCI USA Indexです。こちらは大規模、中規模、ブルーチップも含めて626名柄あります。2つ目はMSCI US Quality Indexと言われているもので、124名柄を選定したものです。Quality Indexとある通り、ファンダメンタルズの強い株式を選定したものです。

では、この2つのインデックスが景気サイクルの後半とリセッション時、どういったパフォーマンスだったのでしょうか。まずは、左の図表をご覧ください。こちらは、景気サイクルの後半にMSCI USA Indexに対してMSCI US Quality Indexのどの程度オーバーパフォームしたかを表しています。景気サイクルの後半では、MSCI US Quality Indexの方がパフォーマンスが優れていることがわかります。

過去の景気サイクルの後半では、パフォーマンスにはばらつきはあるものの、かなりいい成績をクオリティ・インデックスが残していることが分かりました。

次に右の図表をご覧ください。こちらはリセッション期です。リセッション時を見ても、オーバーパフォームしていることが分かっています。その意味では、景気サイクルの後半もリセッションも、共にQuality Indexのほうがいいパフォーマンスだと分かりました。

Quality Indexにどういう名柄が入っているかは後ほど紹介しますが、その前に、Quality Indexに選ばれる名柄の3つの特徴、選定基準がMSCIには示されていますから、そちらを先にご紹介します。

1つ目は、ROEが高いこと。2つ目は、安定した前年比の利益成長率。3つ目が、低い財務レバレッジです。財務レバレッジというのは、自己資本に対して、総資本が何倍あるかを示したものです。自己資本に他人資本を加えたものが総資本ですから、レバレッジ倍率が高くなるほど、他人資本への依存度が高いことを示します。低い財務レバレッジで、自己資本で賄っているビジネスの方が、景気サイクル後半、リセッション時は強いことを示しています。

景気後退局面では財務体質が強いところが選好される

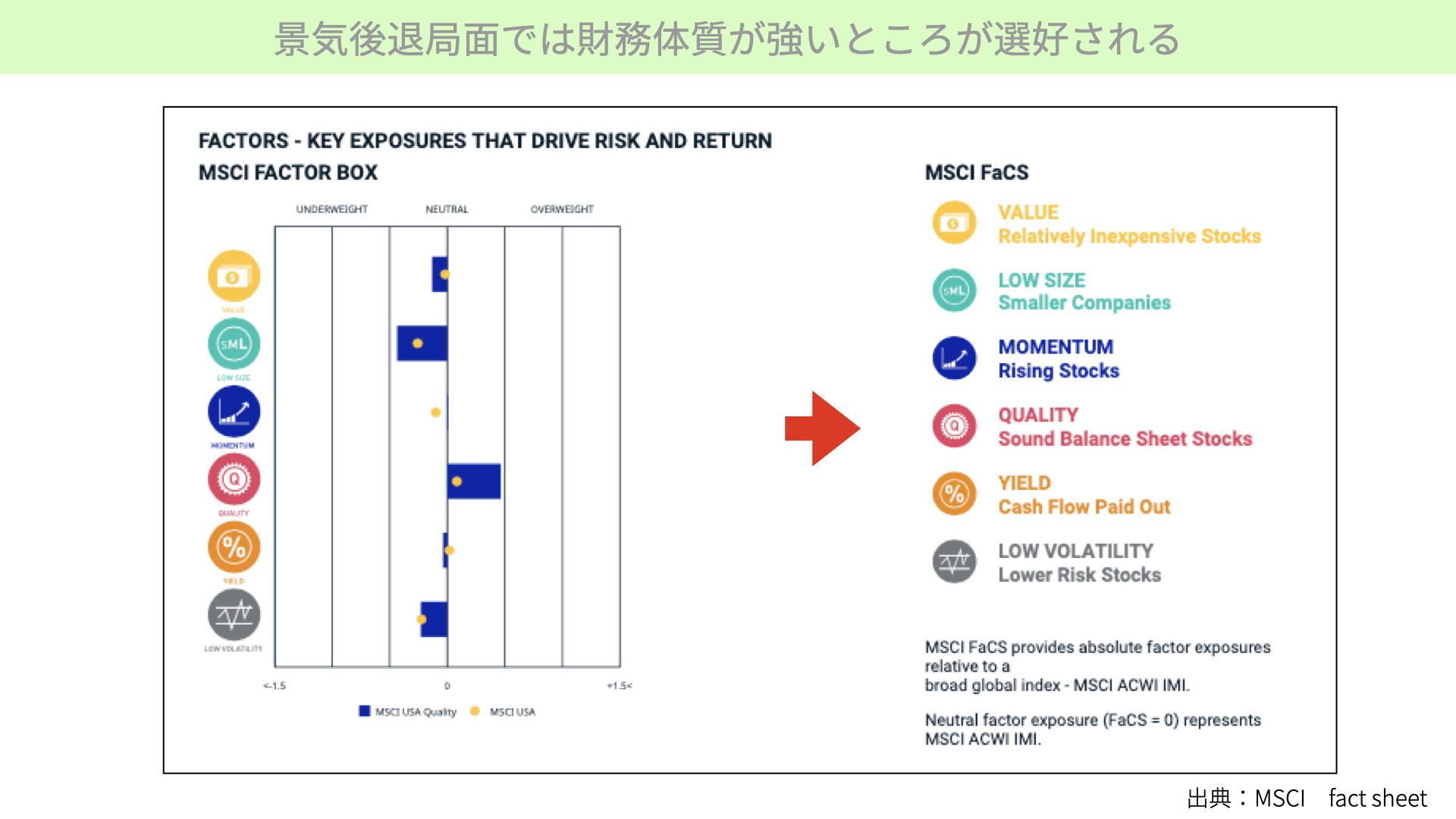

次にこちらをご覧ください。MSCIのQuality Indexに選ばれる要素が、いくつかあることを表したものです。例えば、黄色のVALUE、価値があるかどうかと、LOW SIZE(サイズ感)、MOMENTUM(勢いの有無)、QUALITY、YIELD(キャッシュフロー)、LOW VOLATILITY(変動率の多寡)などの基準でインデックスの中の銘柄を選びます。

左をご覧ください。USA Index、Quality Indexの大きな違いは赤いクオリティにあります。Quality Indexは、バランスシートの強い企業をオーバーウェイトしていることがわかります。他の項目も少し差はありますが、やはり景気後退局面にはバランスシートがとにかく強いところを選ぶ必要があると言えます。今後、景気後退になったときに名柄を選定する際には、①ROEが高い ②前年比の利益成長率が高い ③財務レバレッジが低いもの選ぶことがポイントです。

景気後退を知るアンテナとしての役割

3つのスクリーニングにより配分が大きく異なる

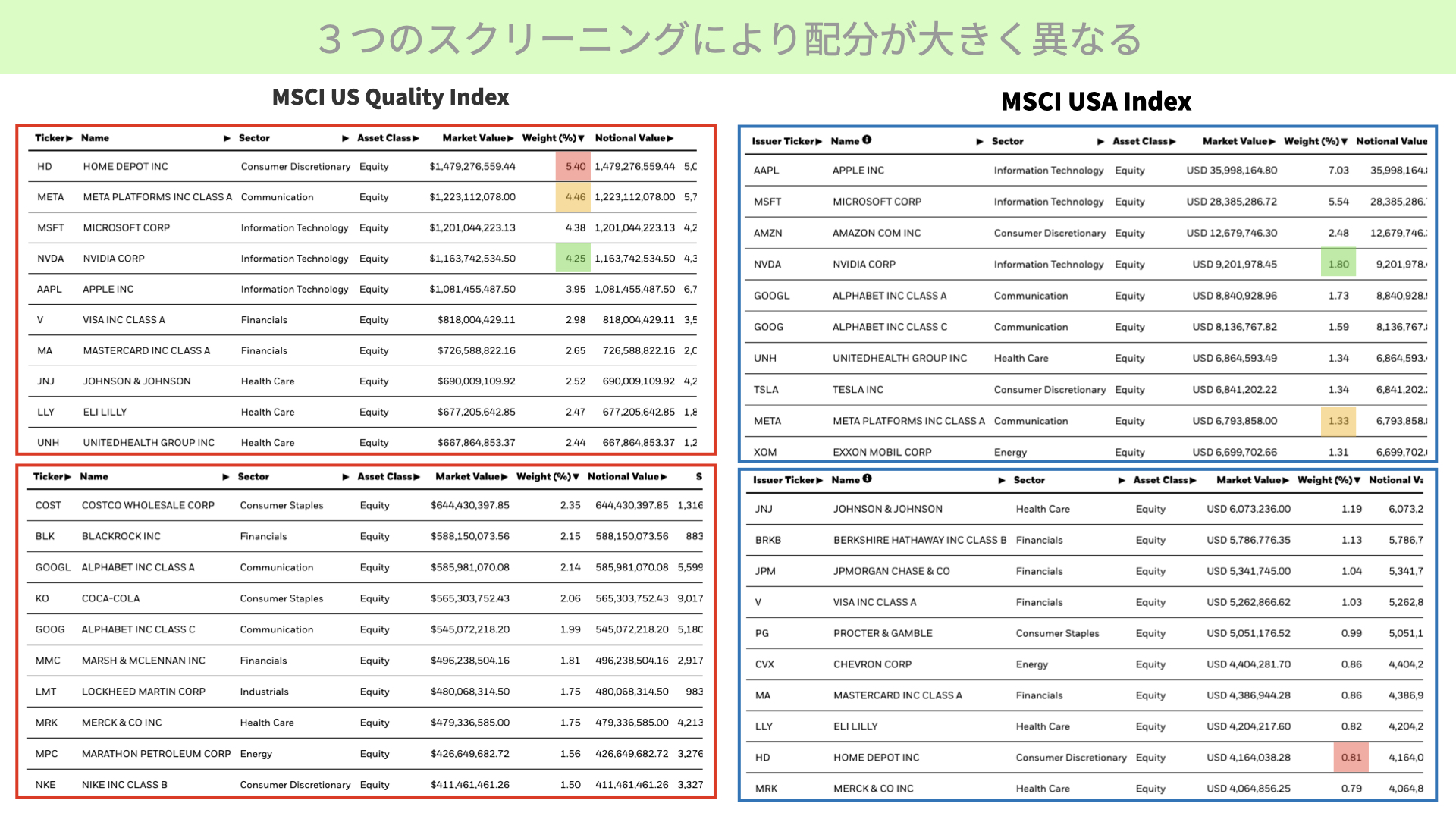

次に、どういった名柄が入っているかをご覧ください。左はMSCI US Quality Indexトップ20名柄、右はMSCI USA Indexのトップ20名柄です。特徴的なものを、赤と黄色と緑で網掛けしていますから、見てみましょう。

Quality Indexで一番のウェイトがかかっているものに、ホームデポがあります。全体の5.4%を締めていますが、MSCI USA Indexではウェイトが結構低く0.81%です。クオリティの高いホームデポは、Quality Indexにおいて、すごくウェイトが高くなっていると分かりました。次に、メタプラットフォーム。黄色の箇所です。Quality Index 4.46%に対して、MSCI US Quality Indexは1.33%となっています。エヌビディアはQuality Index4.25%に対し、MSCI USA Index 1.8%。ここから見ても分かる通り、クオリティチェックをかけていくと、ウェイトが少し異なります。今後リセッションに入ることを前提とすれば、左にウェイトがかかっている銘柄、財務体質が強いものが、株価の上昇する可能性があるということが、1つポイントとなります。

ただ、この時点で皆さんに注意していただきたいのが、左のQuality Indexへの組み入れ比率が高いからといって株価が上昇するわけではありません。あくまでもMSCI US Quality Indexというスクリーニングにかけた場合、こういった銘柄の方のウェイトが大きくなるだけです。これが全てにおいてプラスというわけではないので、そこだけは注意していただきたいと思います。

今後の景気後退に対する警戒感の高まりを知るアンテナとして

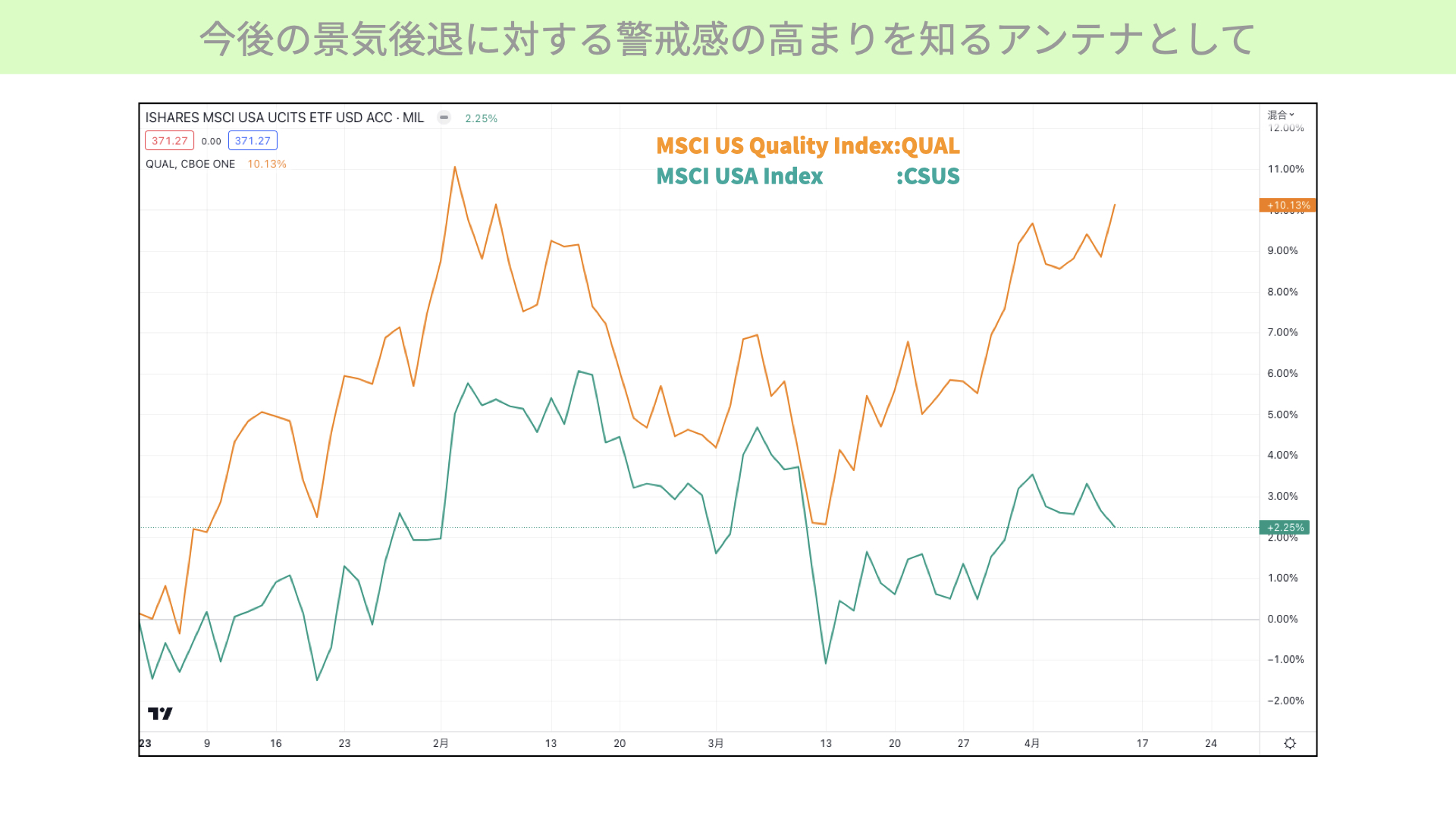

さらに、こちらをご覧ください。今まで見てもらったMSCI US Quality IndexとMSCI USA Indexの、ETFのパフォーマンスです。黄色いチャートがMSCI US Quality IndexのETF(QUAL)、緑のチャートがMSCI USA IndexのETF(CSUS)です。チャートからも分かる通り、年初来、MSCI US Quality Indexが上回っていると分かります。金融機関の信用不安が高まったところから、大きくMSCI US Quality Indexがオーバーパフォームしています。今後金融機関の信用不安が続き、リセッションに対する警戒感が高まってくるようであれば、MSCI US Quality Indexがオーバーパフォームすると言えるでしょう。

もう1つ。今後の決算シーズンが進む中で、景気後退のニュアンスが強くなるのか、景気後退を免れてソフトランディングするか、マーケットの反応を見るために、この2つのETFを比較し、MSCI US Quality IndexがMSCI USA Indexをオーバーパフォームするようであれば、景気後退への懸念が高まっていると言えます。逆に、MSCI USA IndexがMSCI US Quality Indexに肉迫する展開になると、ソフトランディングの期待が高まっていると言えます。今後、景気後退を判断する1つのアンテナとして見ていただければと思います。

FOMCの議事用紙において、景気後退の可能性を示唆されました。マーケットとしては、景気後退懸念を高めながら、今晩からの決算発表に臨むこととなります。景気後退の色がより強くなった場合には、財務体質がしっかりしていて、利益がしっかりと成長しているところにフォーカスが当たるかもしれません。既に銘柄をお持ちの皆さんは、3項目でクオリティチェックをしていただきながら、自分の銘柄が、リセッション期に選好される銘柄なのか、分析していただければと思います。

今後、株式市場を買っていこうという方は、リセッション局面に合わせて強い銘柄を選んでいただければ、マーケットをオーバーパフォームすることもあります。ぜひ、そういった分析のために、クオリティチェックの3項目を活かしていただければと思います。

※取り上げた銘柄が、今後上昇すると保証するものではありません。あくまでも今後の分析方法としてのご紹介です。ご理解いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル