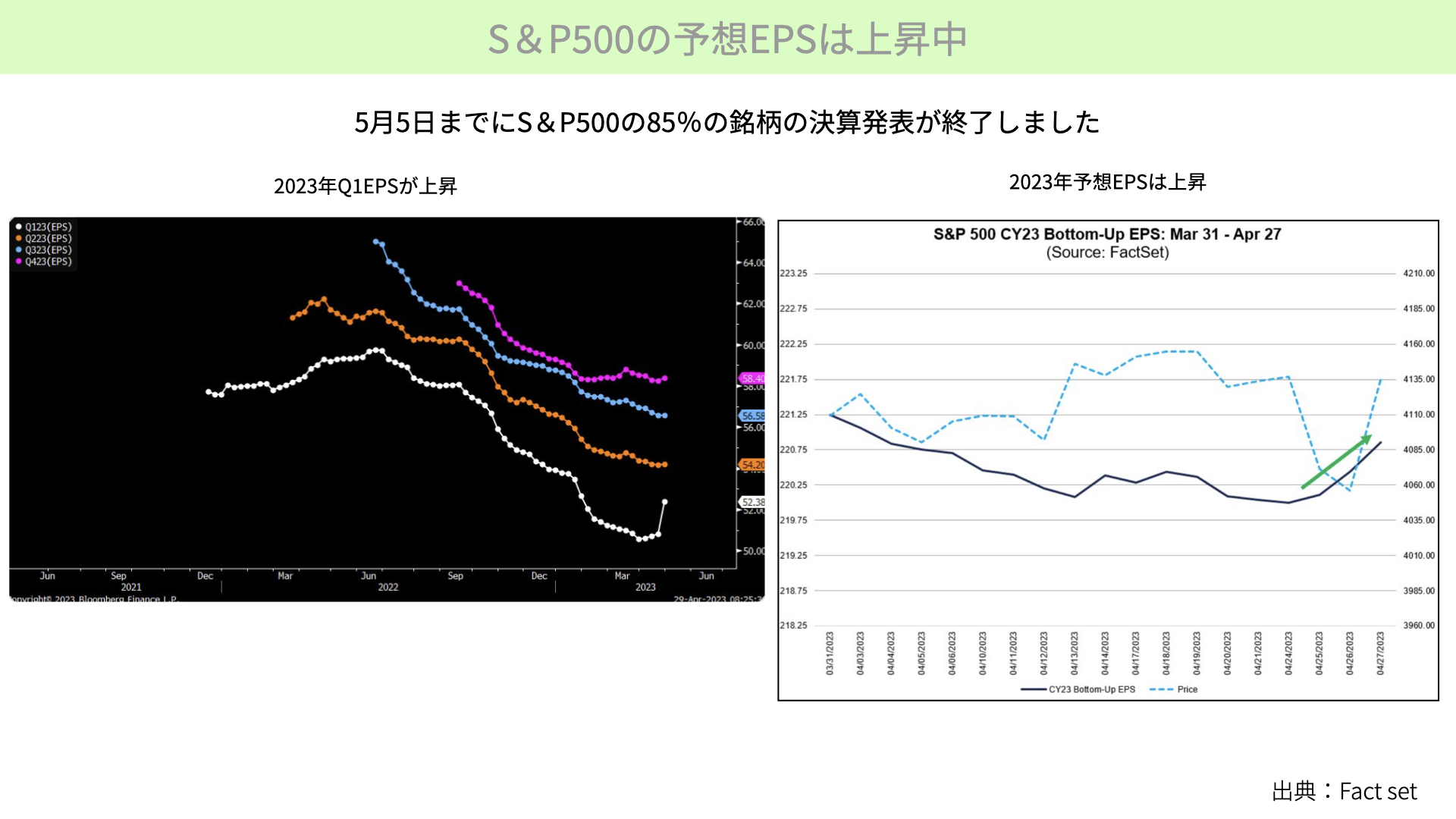

5月5日までにS&P500の85%の企業が決算発表を終えました。マーケットの事前予想がかなりネガティブに下方修正され、警戒されていましたが、事前予想を上回ったことで2023年のEPS予想が若干上昇しています。

今後もEPSが上昇していき、株価が上昇するとのマーケット予想がある一方で、先週から続く地銀の問題や景気後退などの懸念が下押し要因として両立する状況です。

そこで今回は、2023年のEPSの上昇見通しが今後も継続できるかどうかを分析してみました。ぜひ最後までご覧ください。

[ 目次 ]

S &P500のEPS予想はやや上昇

決算後、S&P500の予想EPSは緩やかに上昇

事前予想で第1Qの決算はかなり悪いのではないかとの警戒感から下方修正がされていましたが、予想を馬回りましたよという結果が左の図表になります。白いチャートは2023年の第1Q、オレンジが第2Q、青が第3Q、そしてピンクが第4Qです。第1Qが予想を上回ったことで上昇しています。一方でオレンジ(Q2)以降のチャートはほぼ変わりはありません。

次に右のチャートです。2023年予想EPSは少し上昇しています。これがマーケットの安心材料となり、先週、市場の不安が和らいだ要因です。

今回のEPS低下はピークから-4%程度に収まるとのコンセンサス

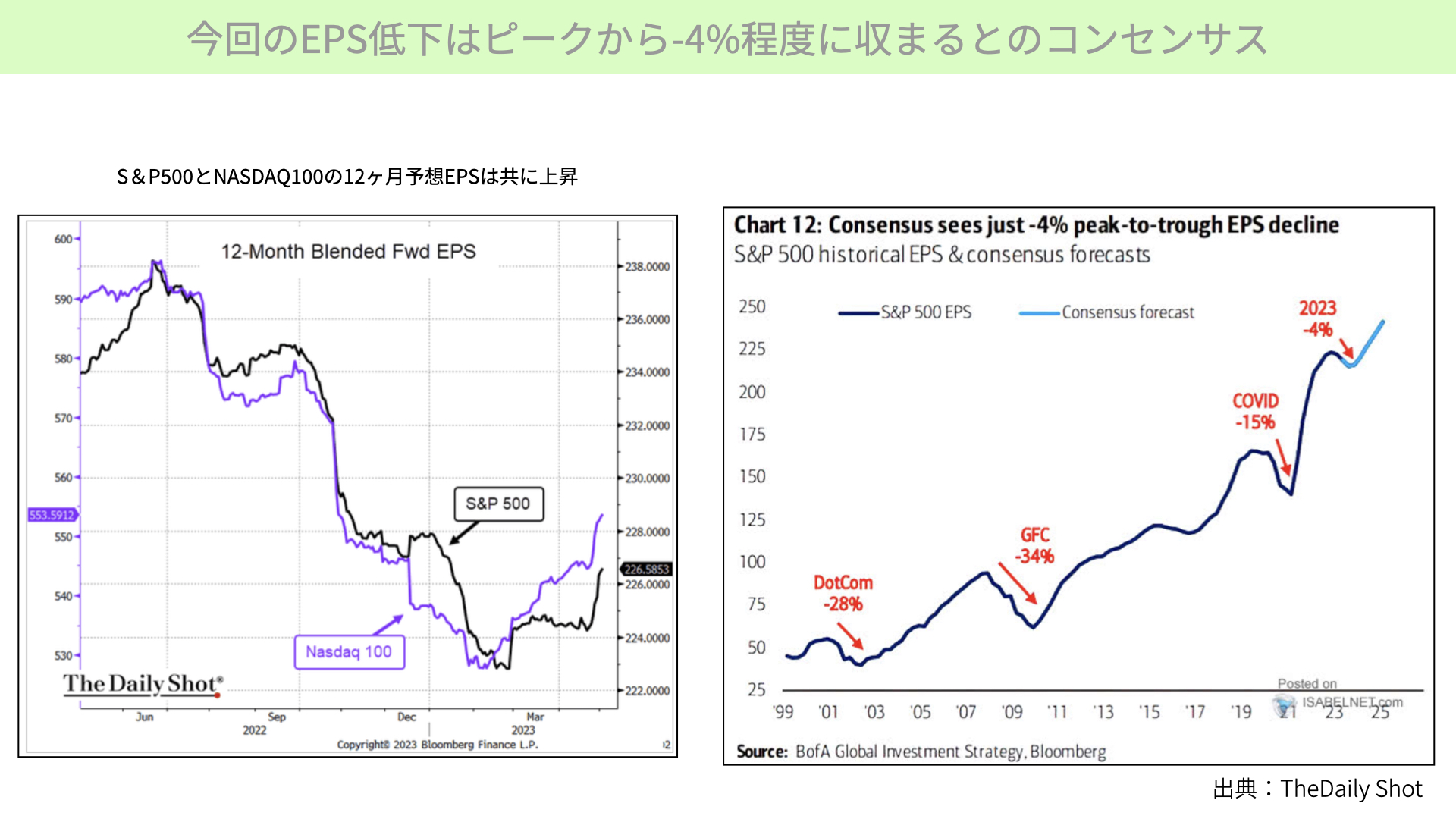

左の図表は、今後12ヶ月、5月5日から来年の5月までの12ヶ月予想EPSです。

S&P500の(黒チャート)も上昇していますし、NASDAQ100(紫チャート)も上昇しています。今後1年間、予想EPSが上昇したことで警戒感が一時期よりも薄れてきています。

その結果、右側のようなEPSの推移がコンセンサスになっています。濃い青のチャートが実際の結果で、水色のチャートがこれからの予想です。2023年のピークから、EPSの下落は-4%に留まると予想されています。過去の大きなリセッション、ドットコムバブルでは-28%、リーマンショックでは-34%、そしてコロナショックが-15%でした。今回は-4%程度で終わるというコンセンサスになっています。

このような明るい見通しがある一方で、景気動向に対する警戒感が高まっている面も忘れてはいけません。

今後EPS予想が低下する可能性

M2マネーサプライが急激に減少中

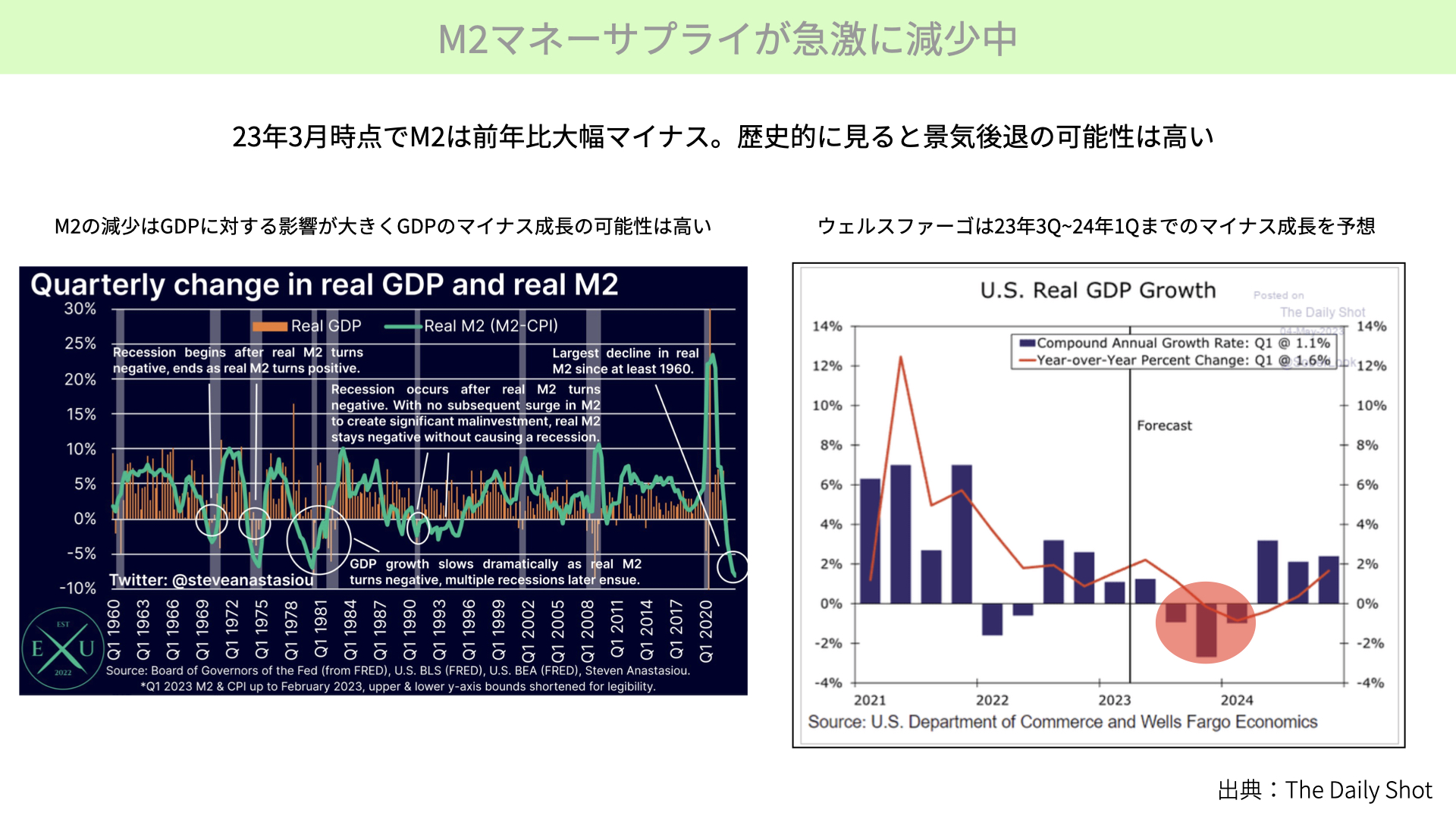

先月末に発表された報告によれば、M2(マネーサプライ)が急速に減少していることがわかります。左側の図表は、緑がM2の前年比のチャートです。M2が大きく前年比マイナスに転じています。緑のチャートが前年比でマイナスになると、ご覧の通りその後グレー網掛け、リセッションに入ることが確認されています。

リセッションに入るのは、橙色チャートのリアルGDPがマイナスに転じているからです。マネーサプライが前年比で減少すると確実に経済の減速を引き起こし、GDPがマイナスとなり、結果としてリセッションに突入します。現在のM2の状態から見ると、今後リセッションに突入する確率が高まっていることは間違いありません。

次に、右の図表をご覧ください。ウェルズ・ファーゴは、2023年第3Qから2024年第1Qまでの3期にわたり、GDPのマイナス成長を予想しています。2期連続でGDPがマイナスになることは、テクニカルリセッションを意味します。3期連続でマイナスになると、全米経済研究所(NBER)がリセッション認定をする可能性が高いと言えます。このようにリセッションに入った場合、EPS(一株当たりの利益)が市場のコンセンサスの通りに本当に上がっていくのでしょうか。

GDPマイナス成長でも予想EPSの上昇予想は実現するか

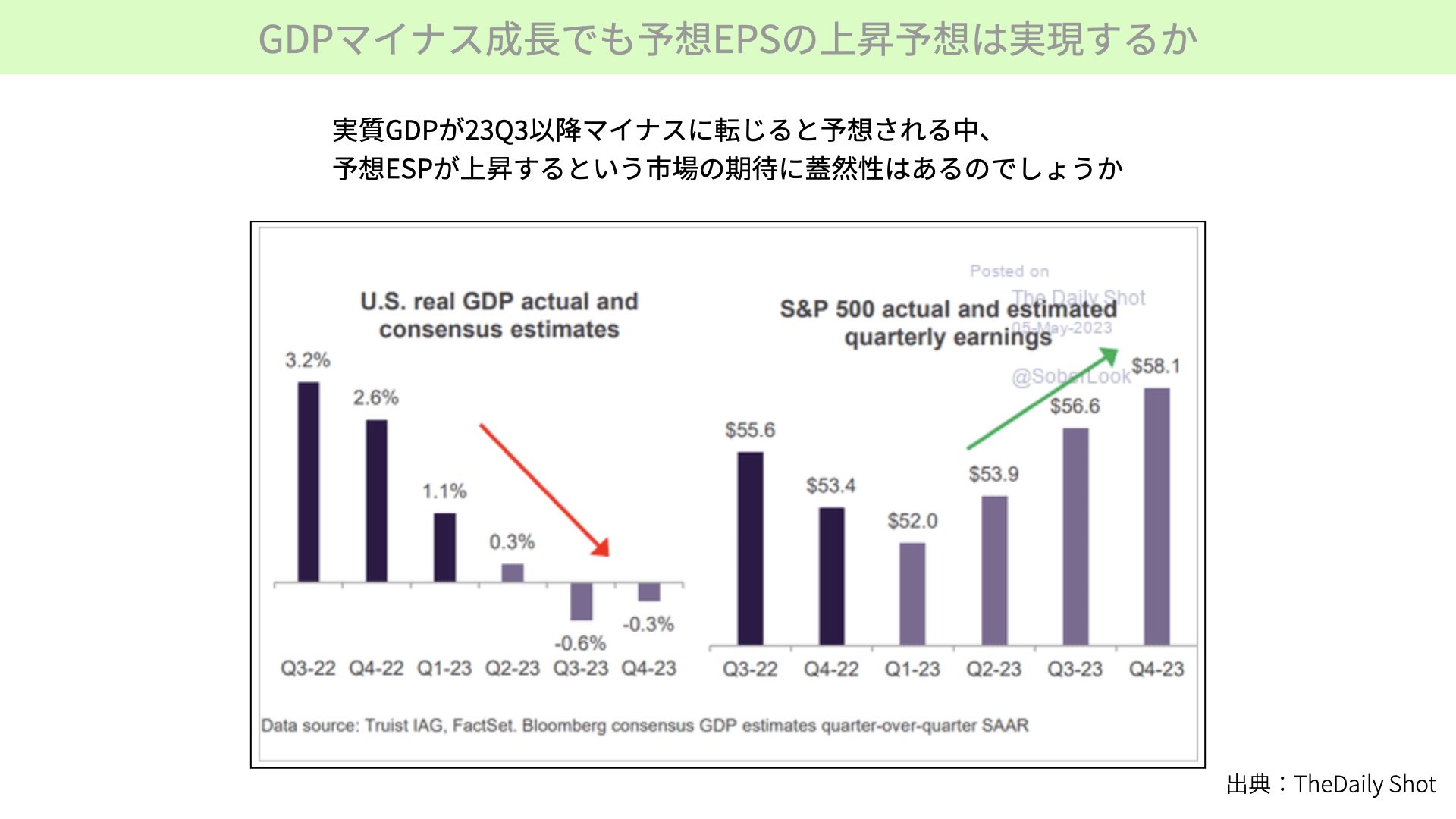

ここで、次の図表をご覧ください。この図表は、左側に実質GDP、右側にS&P500のEPSを示しています。GDPがマイナスになる(赤い矢印)中で、マーケットはEPSの上昇(緑の矢印)を予想しています。

GDPが下がっていく中でEPSが上昇するというのが現在のコンセンサスですが、本当に実現できるでしょうか。マーケットの関心事です。そこで本日は、GDPがマイナスになる局面で、S&P500のEPSがどうなるのかを見ていきたいと思います。

GDPとEPSの関係

GDPがマイナス成長するとEPSは低下する

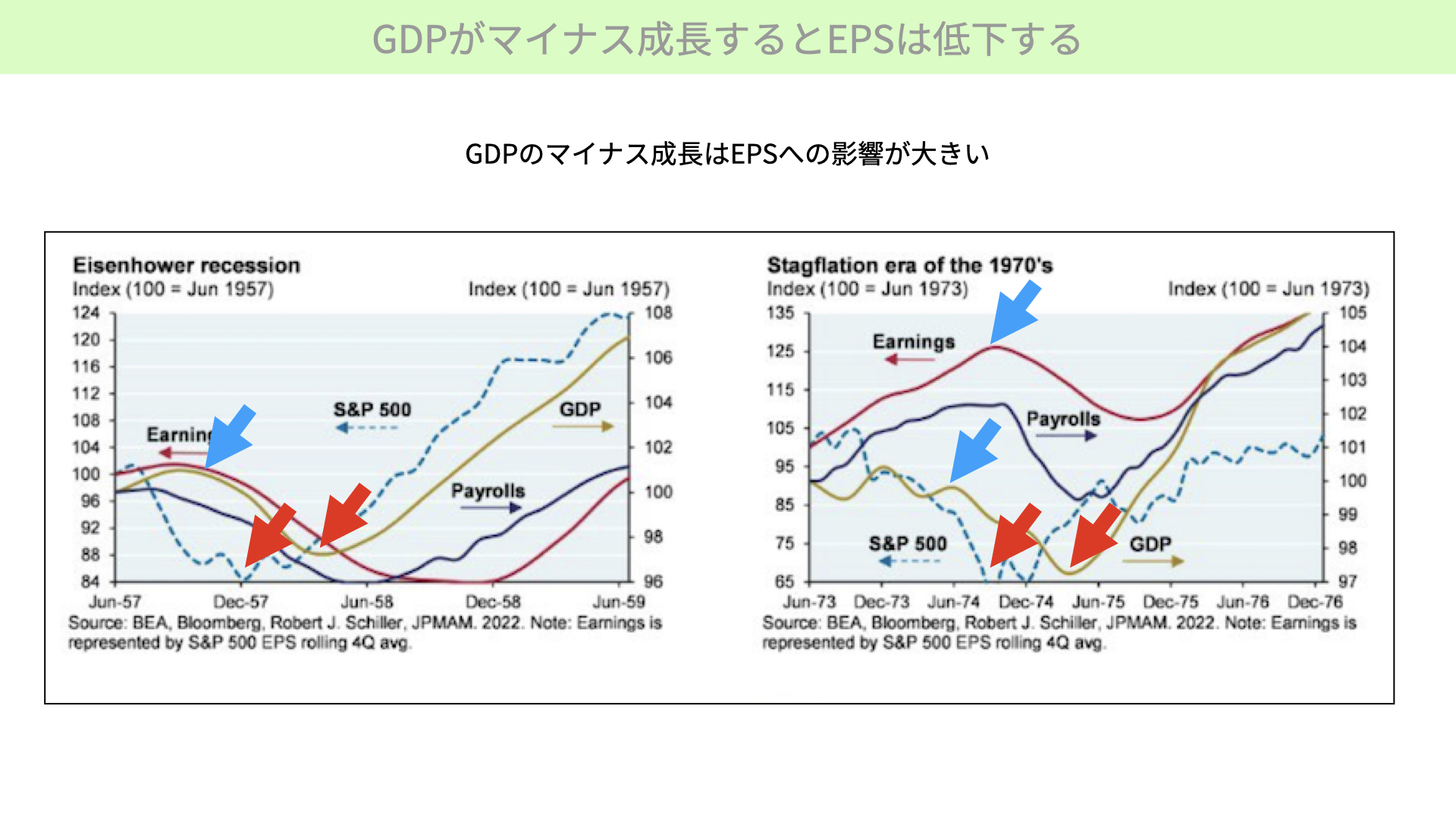

次の図表をご覧ください。過去のリセッション6回のケースを用いて、GDP、EPS、S&P500がどのように関係しているのかを簡単に見ていきたいと思います。まず1957年のケースから見ていきましょう。茶色のチャートがGDP、赤いチャートがEPS、青い点線がS&P500を示しています。青い矢印をご覧ください。GDPがマイナスに転じた点から、EPSも低下しています。GDPが低下すると、EPSも低下する傾向があると分かります。

次に、1973年のケースを見てみましょう。青い矢印でGDPがマイナスに転じた後、少し遅れてEPSもマイナスに転じています。このことからGDPがマイナスに転じると、それに遅れてか、あるいは同時進行でEPSが低下すると分かります。もしM2(通貨供給量)が減少し、それによりリセッション入りするとなれば、現在予想されているEPSの上昇に期待するのは少し無理があるかもしれないと、2つのケースからは推察できます。

また、注目していただきたい点が赤い矢印です。EPSの低下よりも、S&P500がどこでボトムをつけるかが皆さんの関心事だと思います。そこで、GDPがボトムをつけるポイント、S&P500がボトムをつけるポイントを赤い矢印で示しました。見ていただくと分かるように、GDPがボトムをつける前に、S&P500は既にボトムをつけています。これは1957年と1973年の両ケースで確認できます。

GDPがマイナスに転じている間にEPSが低下し、EPSが低下している最中はS&P500がボトムをつけています。ことは、マーケットの注目点であり、大きな関心を引いています。

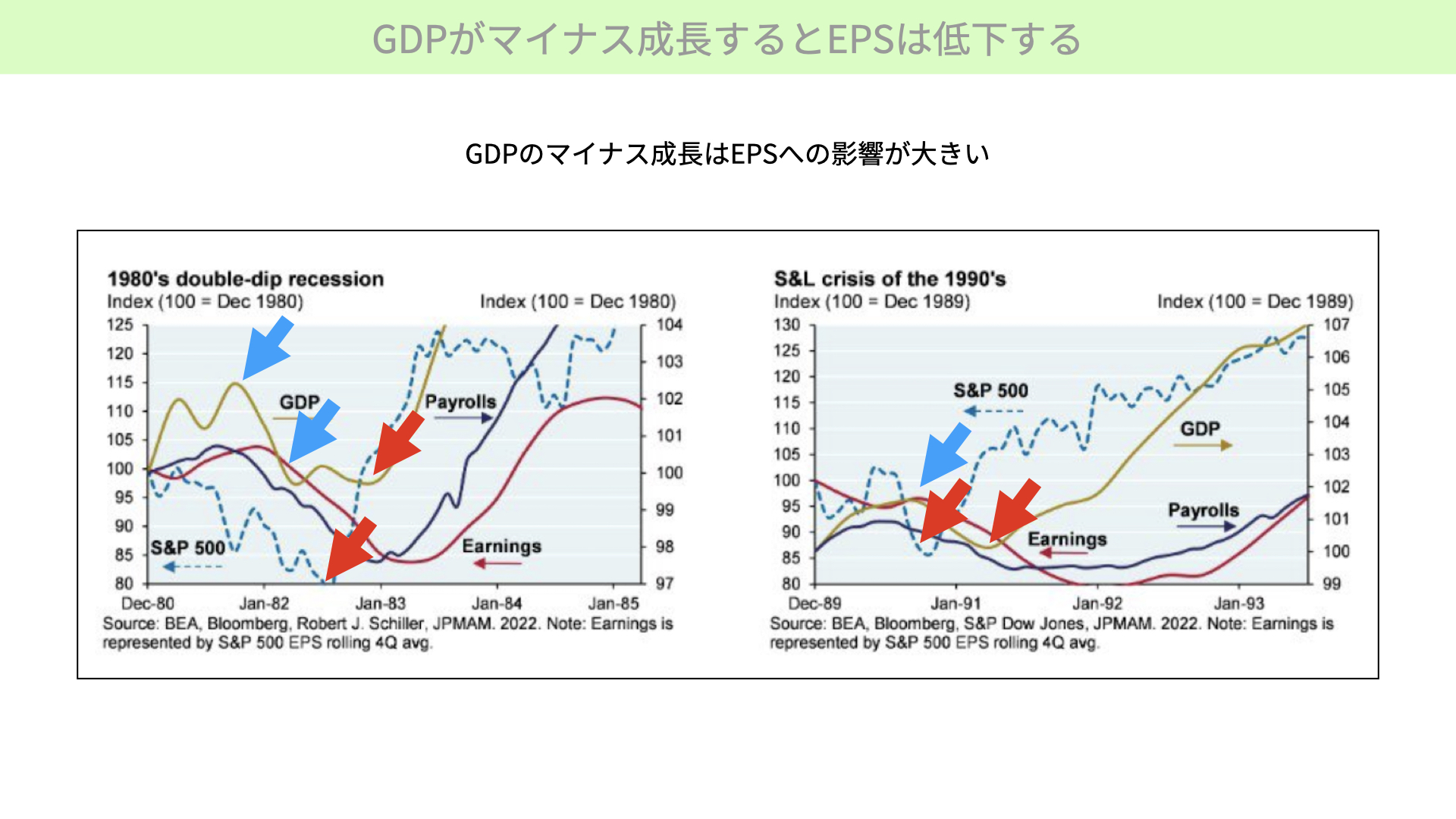

次に、1980年と1989年のケースを見てみましょう。GDPが下落に転じた後に、EPSが低下しています。GDPが低下したときにEPSが上昇するケースは見られません。この2つのケースからも、リセッションに入る場合、EPSの低下は避けられないことが理解できます。

一方、赤い矢印を見てください。先ほどの2つのケースと同様、GDPがボトムをつける、マイナスが止まる前に、S&P500は既にボトムをつけています。

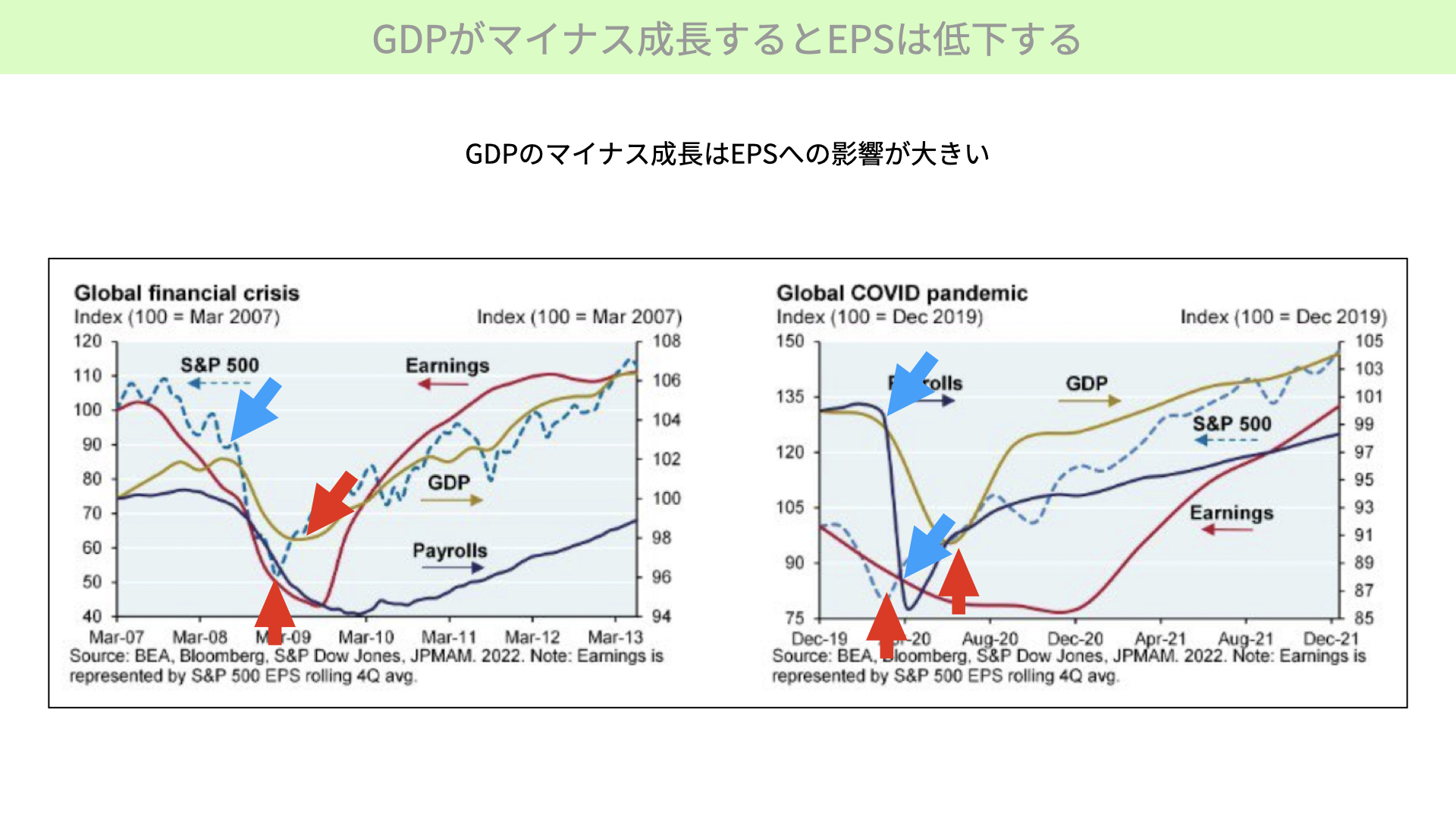

次に、2007年のリーマンショックと2019年のコロナショックのケースを見てみましょう。こちらも同じく、GDPがマイナスに転じた後にEPSが低下し、GDPがボトムをつける前にS&P500がボトムをつけていることが確認できます。

これら6つのケースから、M2や他の経済指標、各金融機関が示しているように、今年の第3Q、第4Q、そして来年の第1Qでリセッションに入るような状況になった場合、その間にEPSが下がると予想されます。現在のEPS上昇を前提とした株価の形成は、過去の事例からは少し誤っている可能性があるということが分かります。

GDPが大きくマイナスになっている間に株価がボトムをつけるかどうかですが、GDPがボトムをつける前に、S&P500が既にボトムをつけていることが確認できました。株式投資をされている皆さんにとっては、EPSがどうなるかも当然興味があるでしょうが、それ以上にS&P500のボトムがいつの時期に来るかに非常に興味があると思います。

そこで過去の8つのケースにおいて、GDPのボトムとリセッション、S&P500のボトムを見てみましょう。このためにリニューアルした資料がありますので、そちらをご覧いただきたいと思います。

景気後退とS&P500のボトムの関係

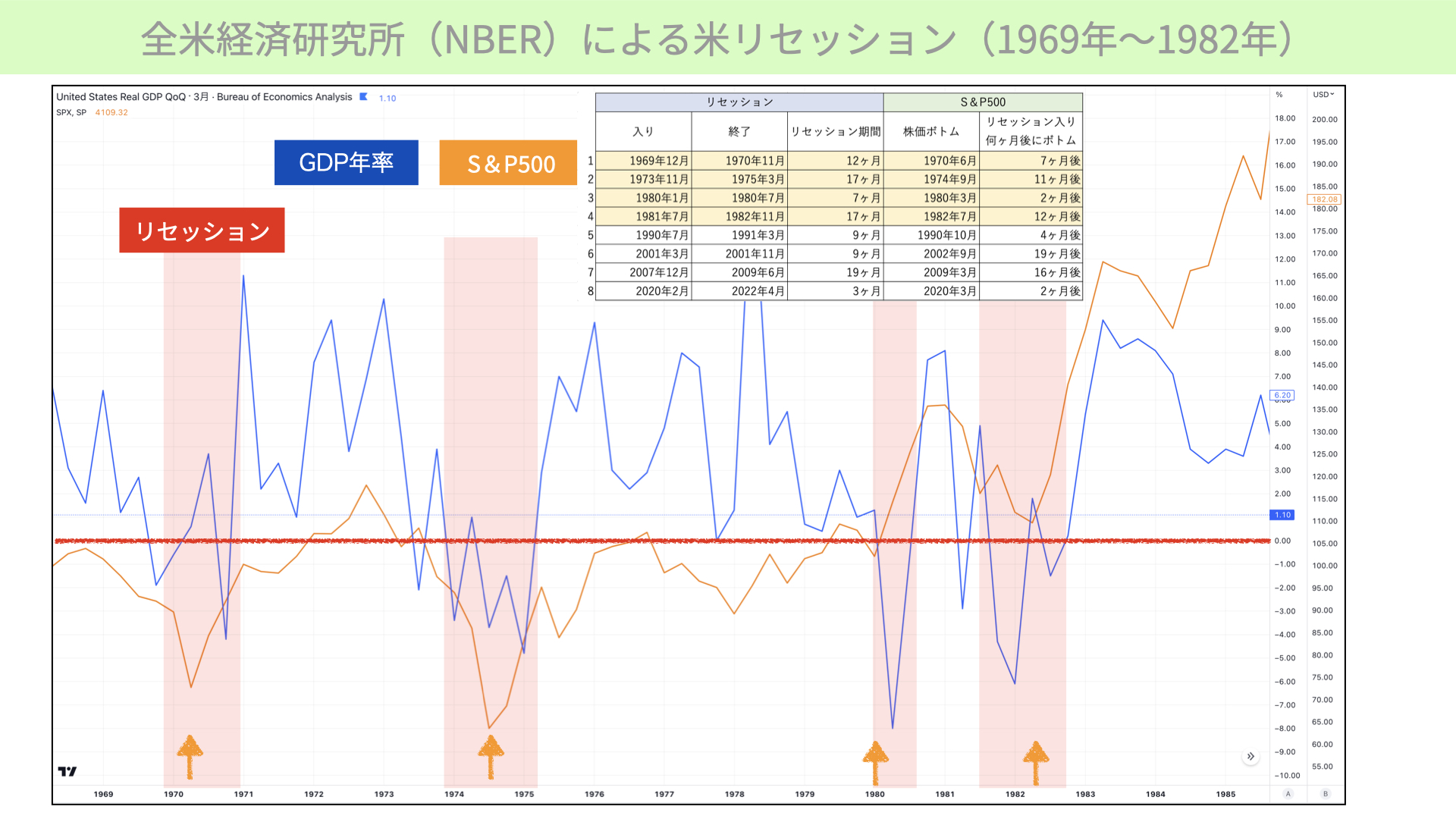

全米経済研究所(NBER)による米リセッション(1969年~1982年)

こちらの資料は昨年7月にお伝えした内容を、少しリニューアルしたものです。全米経済研究所によるアメリカのリセッションが認定された、8つのケースを取り上げています。このページでは、1969年~1982年のケースを示しています。

先ほど見ていただいたように、青いチャートのGDPがマイナス成長になっているケース、赤い線を下回っているような状況は、赤い網掛けのようにリセッションになっているケースが多いことが分かります。

上の図表をご覧ください。リセッションと書かれています。一番上のケースでは、リセッションの開始が1969年12月、終了したのは1970年11月となっています。リセッションの期間、赤い網掛けは12ヶ月間続いていますが、S&P500がボトムをつけたのは1970年6月、7ヶ月目につけたことが分かります。

次に、2つ目以降のケースも簡単に見ていきましょう。1973年のケースでは、リセッションが17ヶ月続きましたが、ボトムをつけたのは11ヶ月目でした。1980年のケースでは、リセッションが7ヶ月続きましたが、ボトムをつけたのは2ヶ月目でした。そして、1981年にはリセッションの期間が17ヶ月ありましたが、S&P500がボトムをつけたのは12ヶ月目でした。

この4つのケースからも分かるように、リセッションに入った後にS&P500がボトムをつけています。ウェルズ・ファーゴのGDP予想等も考慮に入れると、夏以降にリセッションに入るのであれば、ボトムはそれ以降に来る可能性があるとマーケットの関係者は認識しています。ですから、皆さんもぜひそういった目線で、引き続きマーケットをご覧いただければと思っています。

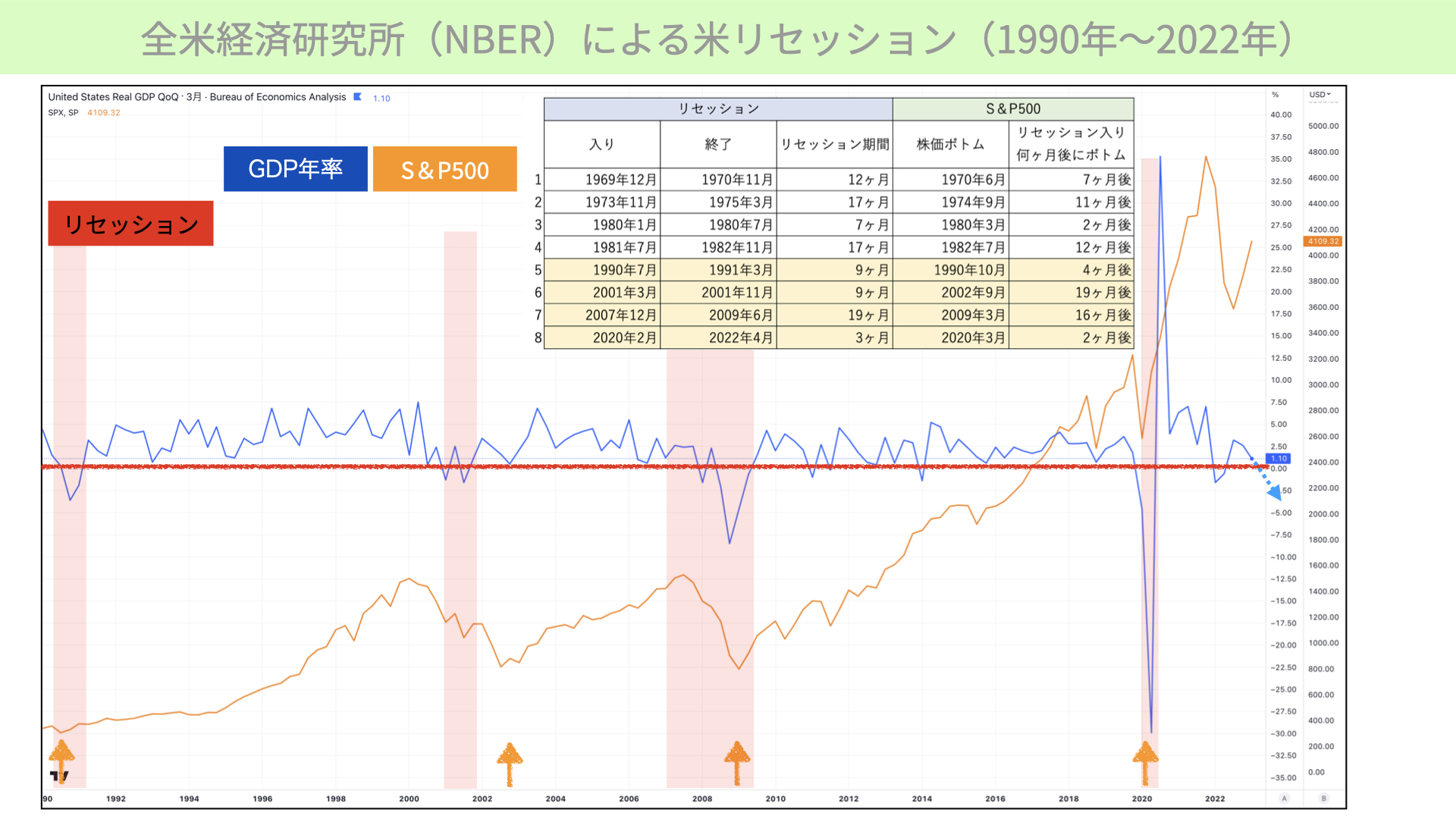

全米経済研究所(NBER)による米リセッション(1990年~2022年)

次にこちらをご覧ください。1990年以降から現在までの、4つのリセッションのケースを取り上げました。

1990年のケースにおいては、リセッションが9ヶ月ありましたが、4ヶ月目にS&P500がボトムをつけました。2001年のITバブルの時はリセッションが9ヶ月間続きましたが、リセッションが明けた19ヶ月後に珍しくボトムをつけています。つまり、期間中ではなく終わった後にボトムをつけているケースになります。2007年のリーマンショックでは、リセッションが19ヶ月間続きましたが、S&P500のボトムは16ヶ月目。直近2020年のコロナショックの時は、リセッション3ヶ月で、S&P500のボトムが2ヶ月目となっています。

第1Qが予想を上回る結果になったので、23年のEPS予想は上昇しています。ただ、このEPS予想というのは、あくまでもリセッションに入らないことを前提に作り込まれているとマーケットでは認識されています。もしもリセッションに入るようであれば、EPSは低下してきます。

では、EPSが低下していく中において、S&P500、株価はどうなるのでしょうか。EPSが低下している最中にS&P500がボトムをつける傾向があると、チャートをご覧になって分かったかと思います。さらにGDPがマイナスを続けているリセッションの間に、S&P500がボトムをつけると分かってきました。

1つの条件としては、リセッションに入る前に、S&P500がボトムをつけることはないということです。過去8回のケースを見てもお分かりになった通りです。今回も絶対にそれが当てはまるとは言えませんが、過去の歴史は韻を踏むことを考えると、夏場以降にリセッションに入ることがあれば、もう1回、その段階でベアマーケットに入っていく可能性があります。23年のEPS予想上がってきたことはプラス材料ですが、今後の経済状況、インフレ鎮静化が進むのかどうか。地銀問題が経済にどういった影響があるのか。そういったものを加えてマーケットに臨んいく必要がありそうです。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル