10日には、注目のCPIを控えていますので、5月8~9日はあまりマーケットの動きがありませんでしたが、そんな中でも注目すべき材料がありました。銀行の貸出態度の調査、卸売の売上高は、今後の経済に対する示唆がありましたので、ぜひ最後までご覧ください。

[ 目次 ]

銀行貸出態度調査

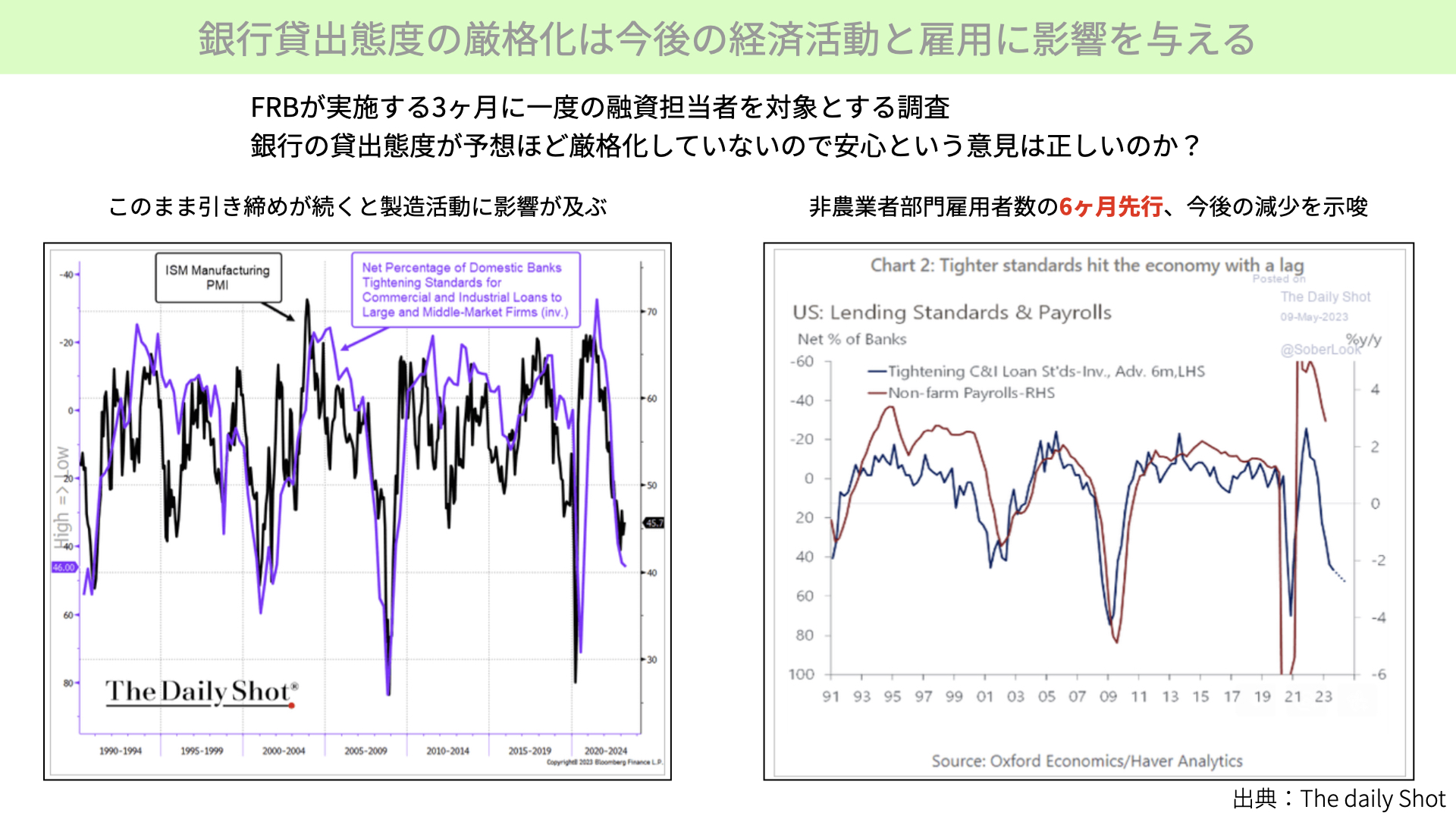

銀行貸し出し態度の厳格化は今後の経済活動と雇用に影響を与える

こちらはFRBが3ヶ月毎に実施している銀行の貸出態度です。3ヶ月に1回、融資担当者に融資態度は厳格化しているか、緩めているかを調査しています。ニュースベンダー等でも報告されている通り、銀行の貸出態度は厳格化していました。しかし、いくつかの情報ベンダーによると、地方銀行が破綻している中で相当厳格化していると思われていた中で市場予想ほどではなかったことが、安心材料になったとの報道があります。本当にそうなのでしょうか。少し見ていきたいと思います。

左のチャートをご覧ください。黒がISMの製造業指数、紫が融資の貸出態度を示しており、紫のチャートは下に行くほど融資厳格化を示します。融資態度が厳格化すると、ISM製造業指数が下がると分かっています。製造業に対して、銀行の貸出態度は大きな影響を与えることが分かっています。

ISM製造業指数は、5月1日に4月分が発表され前月46.3%から47.1%と、不景気、好景気の判断基準50%を下回っているものの、悪化するとの予測もあった中で少し予想を上回ったことで安心材料となっていました。

しかし、融資の貸出態度が今後もますます厳格化していくと考えると、ISM製造業指数が再び40に向かう蓋然性が増していると言えます。製造業の業績は、今後はますます厳しくなる可能性が銀行の貸出態度からは見えてきました。

さらに右をご覧ください。銀行の貸出態度と雇用者数の関係を示したものです。赤いチャートが非農業部門の雇用者数で、前年対比で何%増えたかを示しています。青いチャートは融資の貸出態度です。下に行けば厳格化を示します。ご覧になって分かる通り、相当に相関が高く、銀行の貸出態度が厳しくなると雇用者数が減ることを示します。

注目すべきは、銀行の貸出態度が雇用者数に対して6ヶ月間先行することです。現在のようにかなり厳格化した影響が、6ヶ月かけて徐々に出てくることとなります。今はマーケットの強気派の安心材料として、失業率の低さ、雇用者数の多さがあるわけですが、銀行貸出態度を見ていると、今後、失業率が上昇、雇用者数も減ることが見て取れるというのが、今後の懸念が増長された背景です。

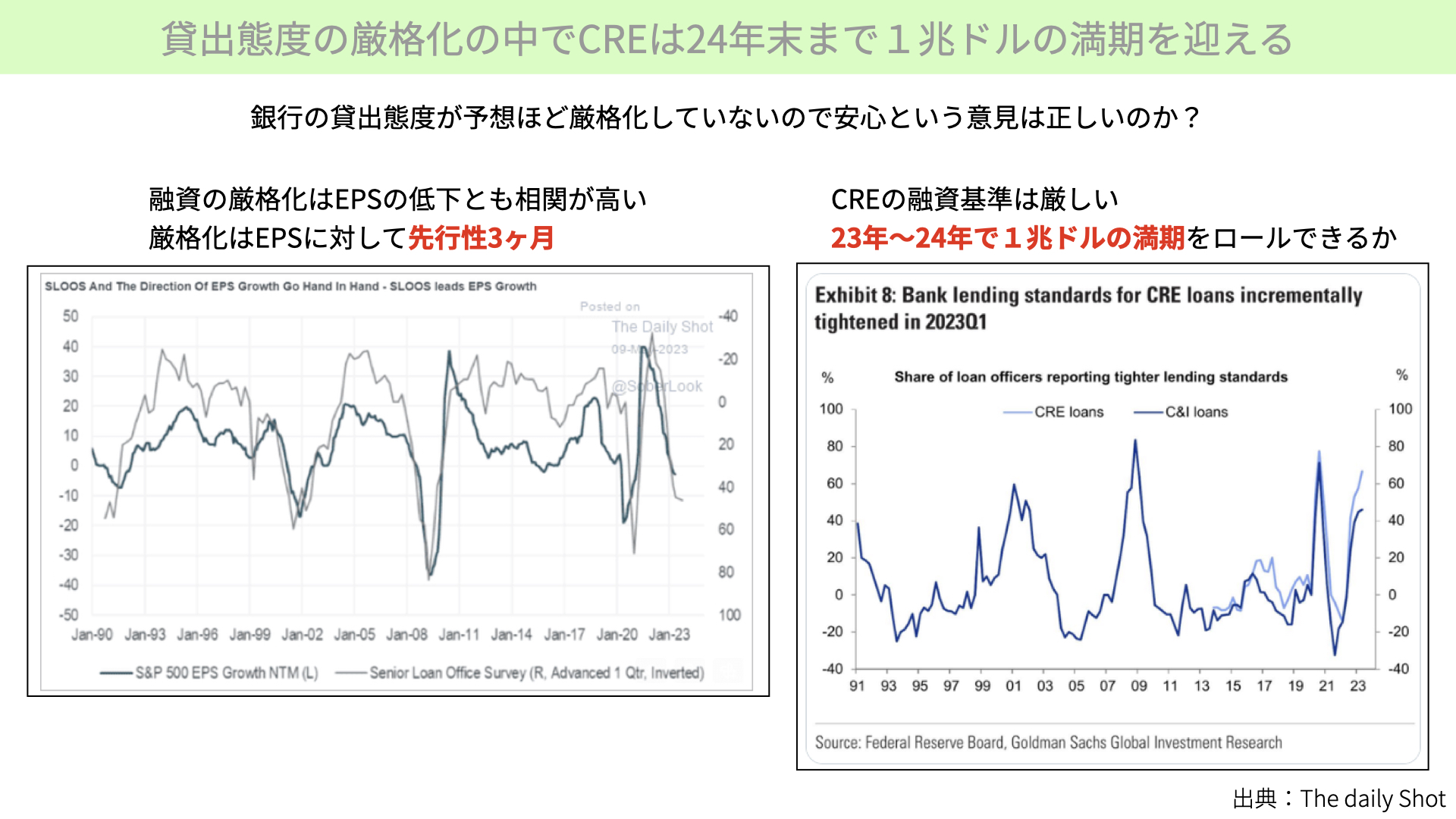

貸出態度の厳格化の中でCREは24年末まで1兆ドルの満期を迎える

次に、こちらの左の図表をご覧ください。S&P500のEPSを表したものが緑のチャート、グレーのチャートが銀行の貸出態度です。銀行の貸出態度が下に向かえば厳格化(タイトニング)を示し、緑のEPSともかなり連動性が高いことがわかります。注目すべきは、融資の厳格化がS&P500のEPSに3ヶ月先行することです。景気の後退が予想される中でEPSの低下も懸念されていますが、さらに融資の厳格化が進むと、EPS低下の蓋然性を高める可能性があります。第3Q以降、EPSが回復するとの今の前提が本当に正しいのかを、これからマーケットが判断していくことになると思います。

最も注意していただきたいのが右です。今回、CREという商業用ローンの融資がかなり厳格化していることが分かりました。水色は商業不動産に関する融資で、濃い青いチャートは一般的な商業ローンです。企業向けの貸出になりますが、水色の厳格化が明らかに進んでいて、ITバブル、リーマンショックに肉迫していることがポイントです。

商業不動産に対する厳格化が進んでいる状況において、23~24年で約1兆ドル近くの満期を迎えるローンがあります。こういったローンは、厳格するとできないのではとの感覚を持ち、今後商業不動産を中心に波乱が起きる可能性には注意したいと思います。

その他にも懸念点はあるのか?

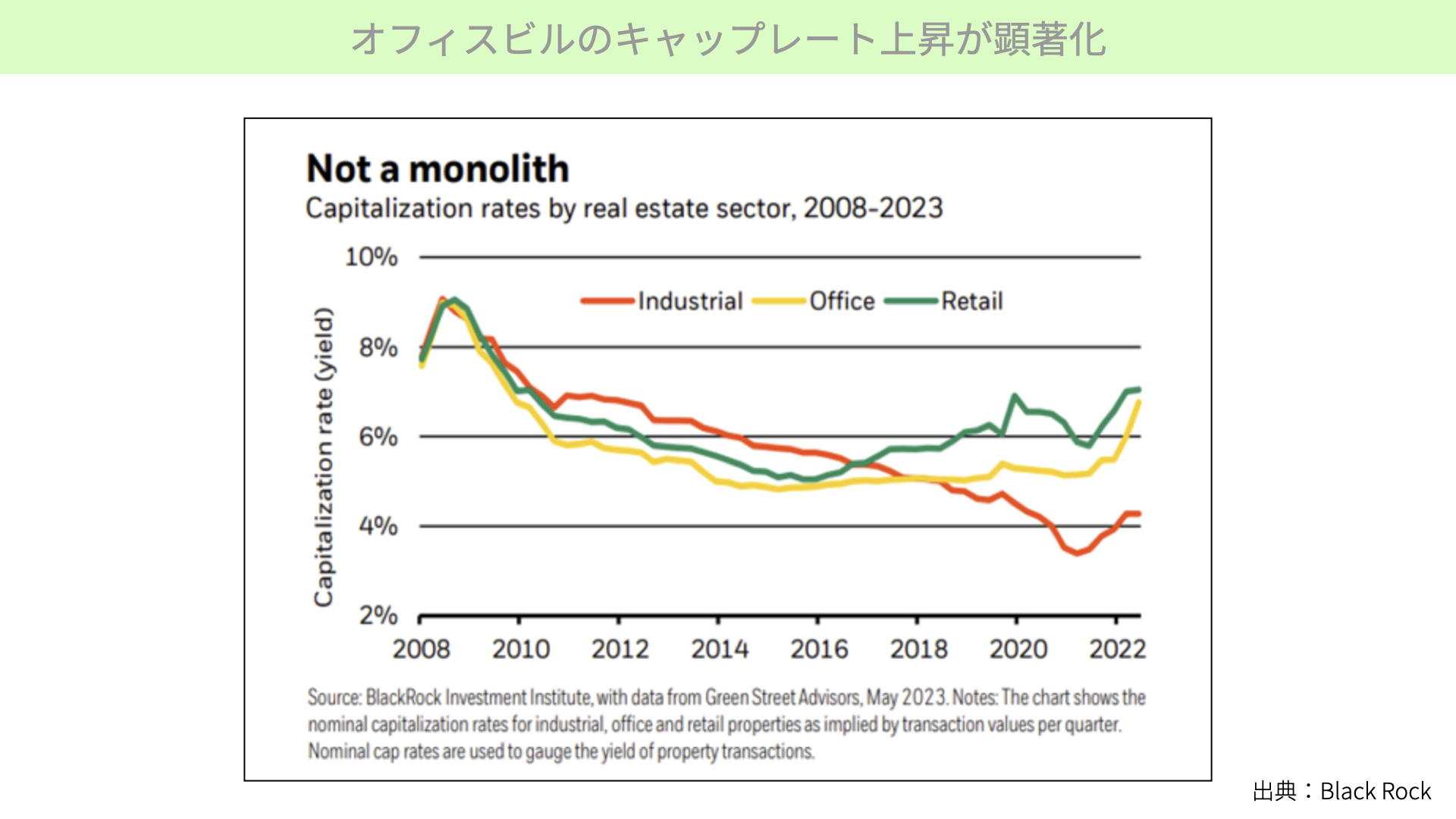

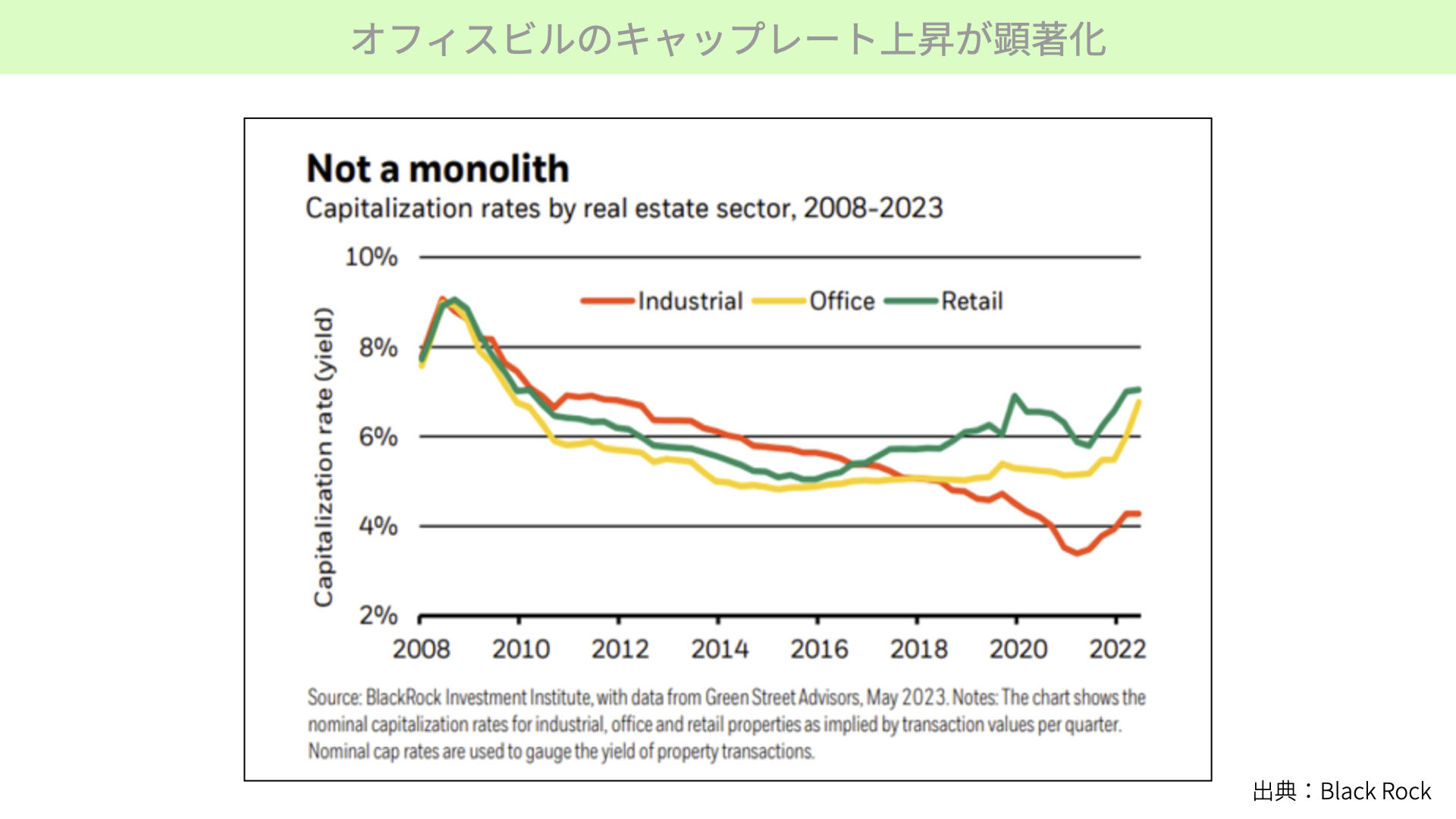

オフィスビルのキャップレート上昇が顕著化

次にこちらをご覧ください。こちらはブラックロックが出している資料で、オフィスや商業ビルのキャップレートが、どうなっているかを表したものです。キャップレートというのは、ごくごく簡単にいうと、家賃収入から諸経費を引いたもの(NOI)を不動産価格で割ったものが何%になるかを表しているとお考えください。

黄色のオフィスで、急激にキャップレートが上昇しています。すでにオフィスの空室率が上がっていることは、かなり知られています。空室率が増えているということは、家賃収入が減っていることを表します。分子が減っている中でCAPレートが上昇するということは、分母の不動産価格も同じく大きく下がっていることを意味します。7%近くまでオフィスのキャップレートが上がっている状況は、不動産価格の大きな下落をしていることを表します。この状況で今後、CREのローンがしっかりとロールオーバーできるかどうかは、これからますますマーケットの話題の中心となるでしょう。ぜひ注目しつつ、注意していただきたいと思います。

銀行の貸出態度から見ると、EPSの低下、失業率の上昇が懸念されます。現在、融資の厳格化が予想ほど進んでいなかったことは、今の段階においては好材料です。しかし、3ヶ月、6ヶ月後に先行するものだと考えると、今後、景気が減速していく可能性があることには注意が必要です。短期ではなく中期的に市場を見極めたい方は、今回の内容は、マーケットに対する懸念が増す内容だったと解釈する方が正しいでしょう。

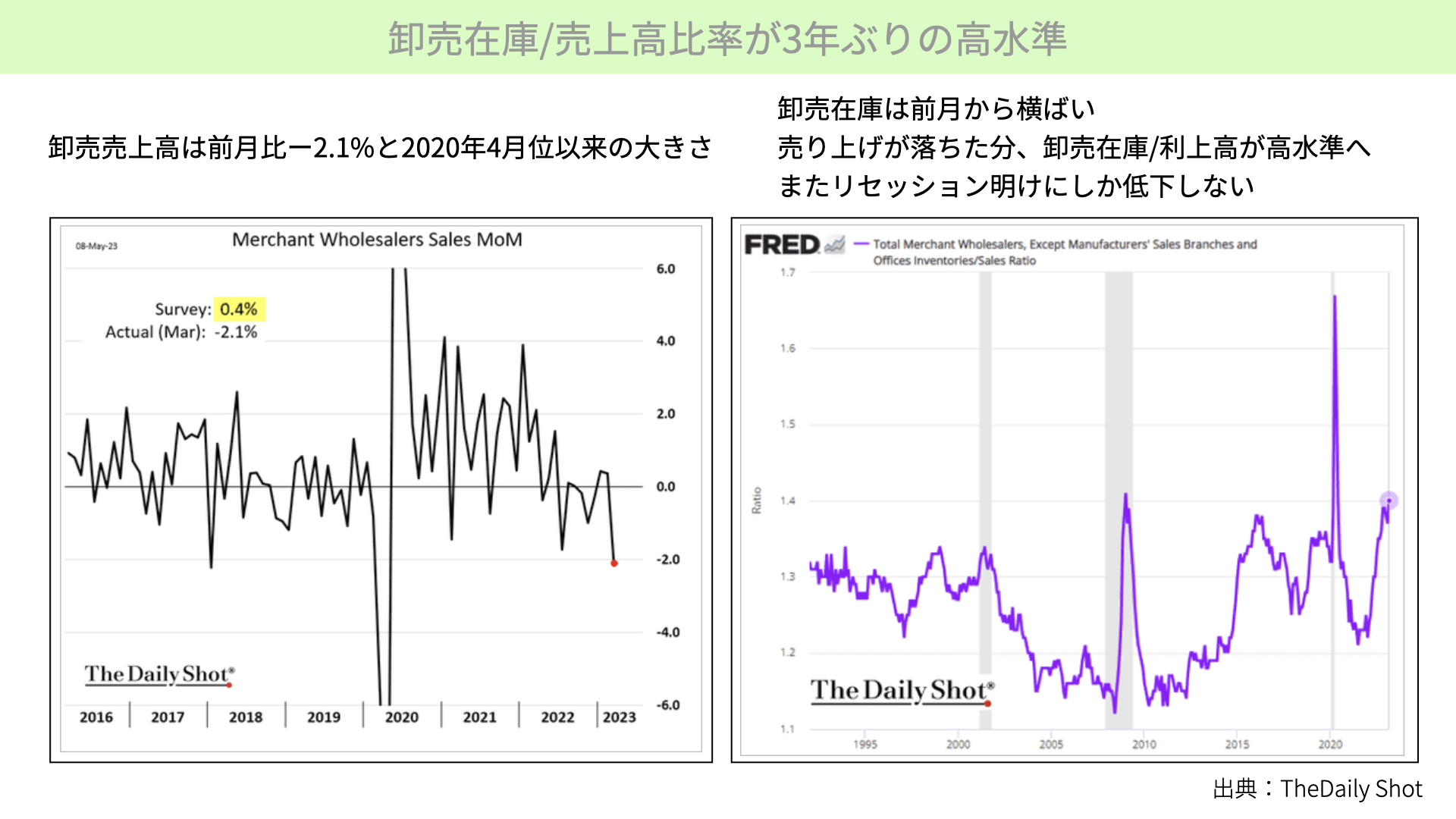

卸売在庫/売上高比率が3年ぶりの高水準

次に、8日に発表された卸売在庫についても簡単にお伝えします。左の図表、卸売売上高が前月比でマイナス2.1%。卸売売上高がかなり減っていることが分かりました。2020年4月以来の大きさですから、小売が仕入れを行っていないことが分かっています

さらに右をご覧ください。こちらは卸売在庫を売上高で割った比率なのですが、1.4を超えています。この1.4という数字は、ITバブルやリーマンショックを上回る水準です。コロナショックまではありませんが、売上に対して在庫が積み上がっています。今後景気が相当回復してこない限りは、在庫をさばくまで時間がかかることとなります。卸売業者が、メーカーからあまり物を仕入れない流れになってきますから、景気鈍化に大きな影響を与えることが、卸売売上から確認できたことも重ねて把握していただきたいと思います。

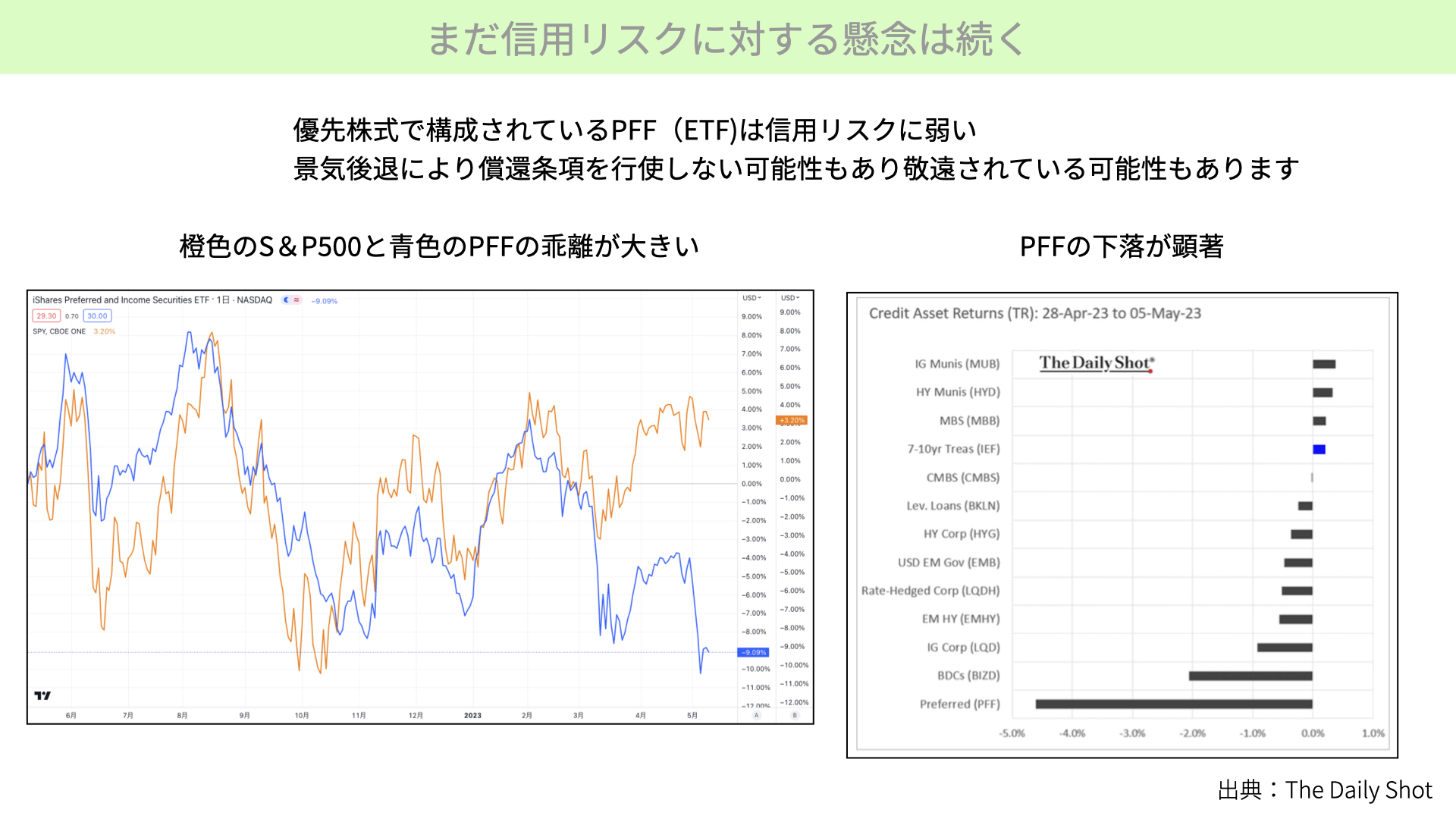

まだ信用リスクに対する懸念は続く

その上で、最後にご覧いただきたいのがこちらです。信用リスクに対する懸念がまだまだ続いていることを、お伝えしたいと思います。今の段階では、地方銀行の信用不安がマーケットの話題になっていますが、PFF(ETF)を通して、まだ全体的に信用リスクが高まっていることをご覧いただきたいと思います。今回使うのはPFFという、優先株式を集めたアメリカに上場しているETFです。こちらの優先株式とS&P500が大きく乖離していることを、お伝えしたいと思います。

左の図表は、オレンジがS&P500で、青いチャートがPFFです。優先出資証券などが入っているものが、大きくS&P500に比べてアンダーパフォームしている状況です。PFFが大きく下落すると、信用リスクが非常に高まり、景気交代の局面において優先株式が償還条件を行使されないのではと敬遠される傾向があります。そこから考えると、地方銀行だけではなく、全体的に信用不安が高まっていることが確認できました。

さらに右をご覧ください。4月28日~5月5日まで、どういった信用リスクの伴うものが買われたかです。一番上がIG(インベストメント・グレード)の地方債、次にハイイールド債券の地方債が買われていることが分かります。地方債中心ですから完全に安全思考ですね。一方で、一番下のPFFが一番売られている状況です。

信用リスクをあまり取りたくないとマーケットが見ていることは、間違いありません。今のS&P500は、メガテックを中心に支えられている一方で、他の490社で見るとほぼ横ばいの状況です。これ自体はリスクオフの状態ではないかと考えるべきだと個人的には思います。信用リスクが高まり、マーケットが身構えている中において、銀行の貸出態度などを見ると、今後の景況感については疑念が増した状況です。

今晩のCPIの発表で強い数字が出て、さらに金利を上げ続けなければならない、高止まりが必要な状況となると、マーケットの雰囲気は一変する可能性があります。景気の見通しとしては明るくない状況が続いているという感覚を持って、マーケットに臨んでいただきたいと思っています。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル