今週一番の注目材料である、アメリカの小売売上高が16日に発表されました。アメリカではGDPに占める消費が7割であるため、小売売上高の注目が非常に高いです。この内容を受け、今後の経済や景気見通しにどういった影響を与えるのかを考えます。

[ 目次 ]

米小売売上高はやや心配な内容

小売売上高は増加、ただし実質小売売上高は横ばいが続く

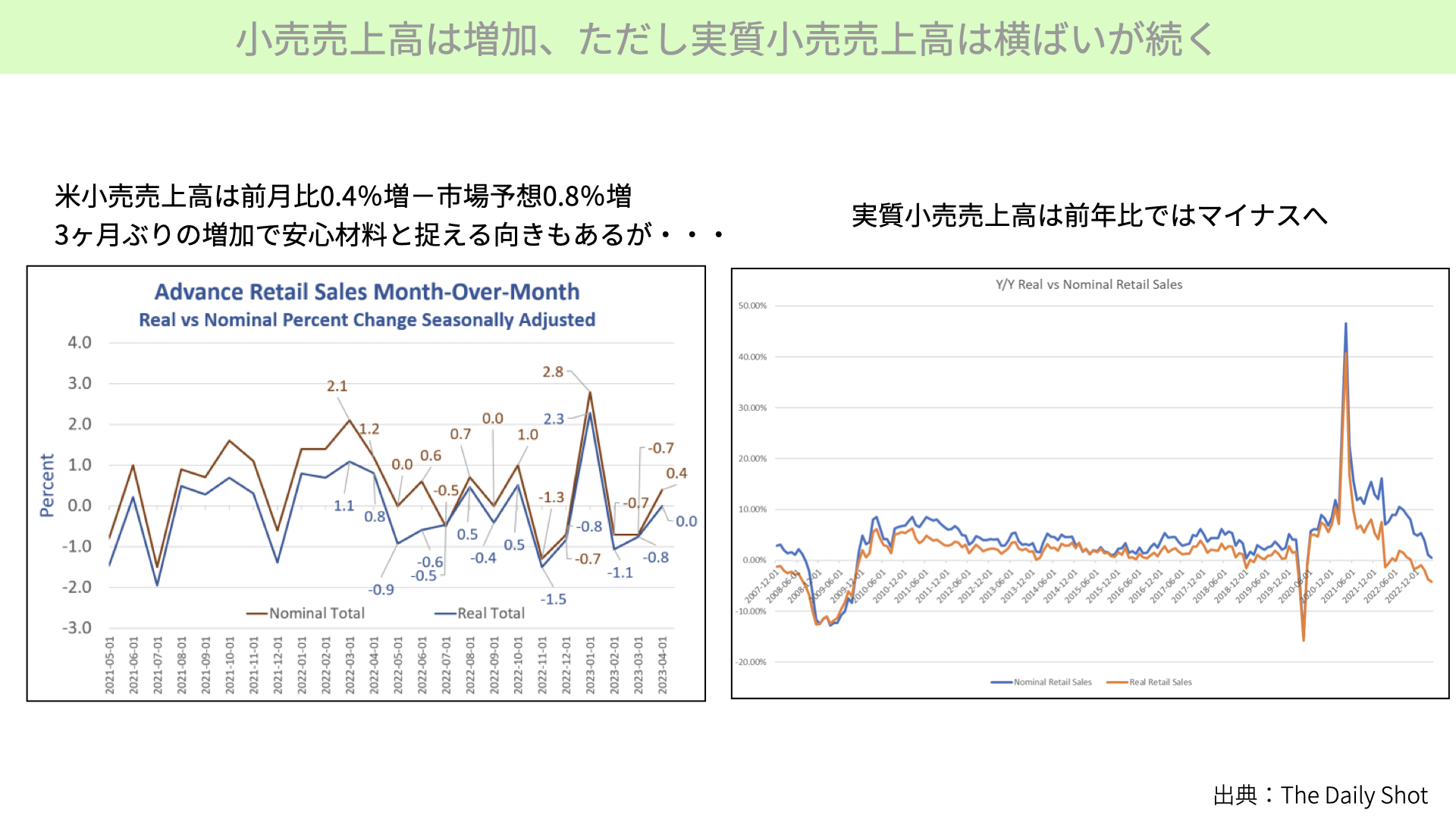

こちらのアメリカの4月小売売上高をご覧ください。結果としては前月比でプラス0.4%と、市場予想の0.8%増を下回ったものの、3ヶ月ぶりの増加に転じたたことで、良い結果だと報告している記事なども見かけます。

左の図表をご覧ください。茶色いチャートがアメリカの小売売上高です。小売売上高は、インフレを加味していません。では、インフレを加味したものがどうなのでしょうか。青いチャートをご覧ください。小売売上高は前月比でプラス0.4%でしたが、インフレを加味すると0%。実質の売上高が増えていないことが分かります。

さらに、実質の小売売上高は最近はずっと横ばい状態が続いています。物価が上がったことで価格が上がり、そのおかげで売上が伸びているのですが、インフレを加味すると売上自体は伸びていないことが確認できています。イギリスも同じように、小売売上高の金額が伸びているものの、インフレを加味すると大幅にマイナスでした。0.4%増えたというのは、決して安心できる材料ではないことが確認できました。

アメリカの小売売上高を実質で見た場合、横ばいになっている時は景気後退入ります。今回の内容を受けて今後のマーケットの影響ということでは、今後経済の減速への懸念が払拭には至りませんでした。

右をご覧ください。これは前年対比でご覧いただければと思います。オレンジは実質小売売上高、インフレ率を加味したもの。青はそのままの実数です。ご覧になって分かるように、オレンジがマイナス圏に突入しています。マイナス圏に突入したのは2008年や2020年。景気後退時と同じく、前年比で売上が伸びていません。

こういった状況を踏まえると、来月以降も小売売上高がどうなるかに注目が移りますが、現状においては決してプラスの材料ではありません。逆に懸念材料になったと見ておくべきでしょう。

消費動向に減速傾向が見られる

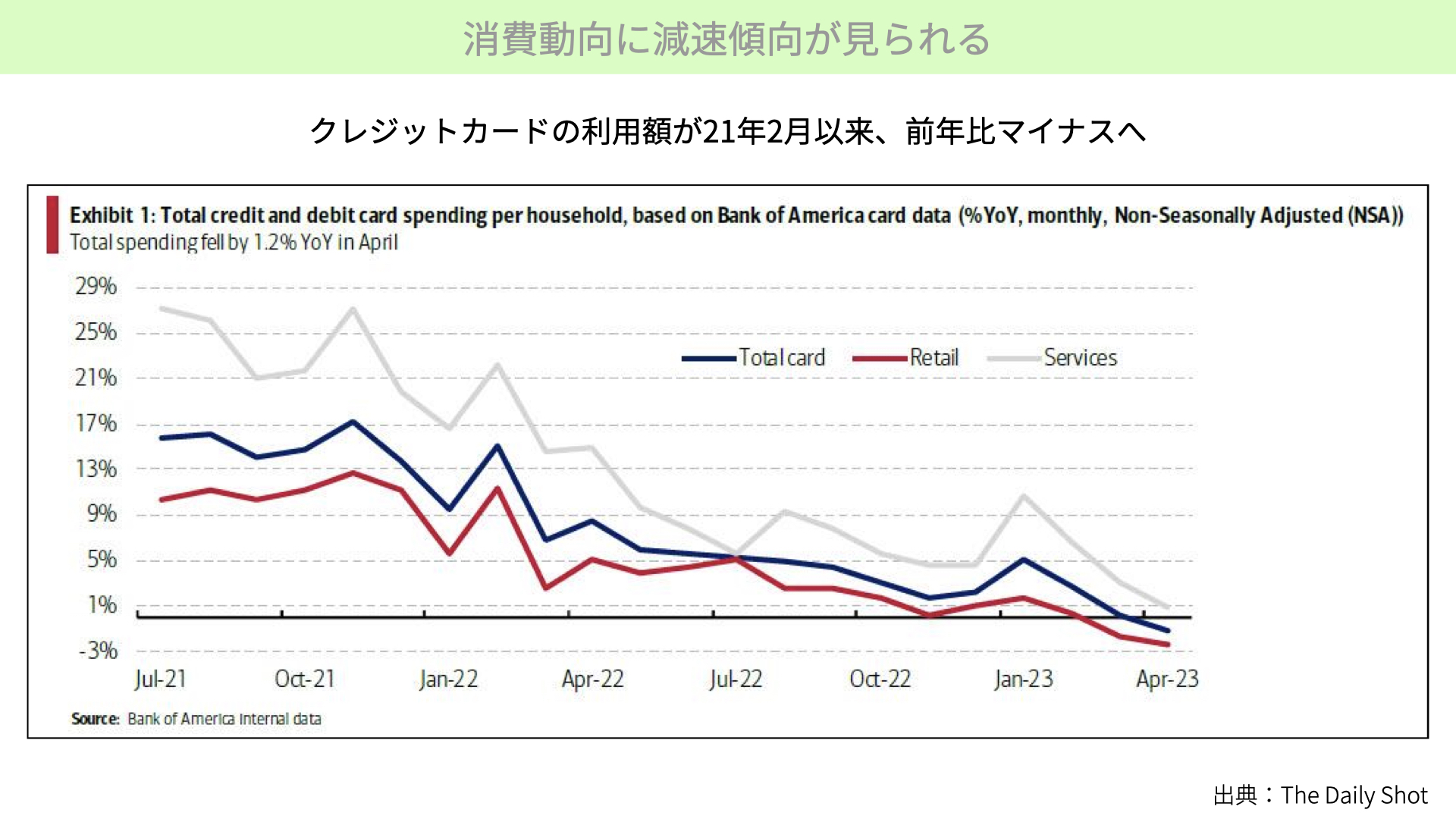

そういった懸念材料を強めるのが、バンクオブアメリカが出した資料です。小売売上高前に発表されたこちらには、カードの使用額が出ています。カードの利用額は、小売やサービスを含めてもトータルで前年比マイナスになっています。21年の2月以来前年比でマイナスですから、消費に対してかなりシビアなスタンスになってきたことが確認できます。この傾向は今後も続きそうですから、先ほど見ました4月の小売売上高は、5月もあまり大きなプラスが期待できない状況だとカードの使用額から分かります。

延滞率の上昇傾向が続く

消費者信用延滞率は上昇

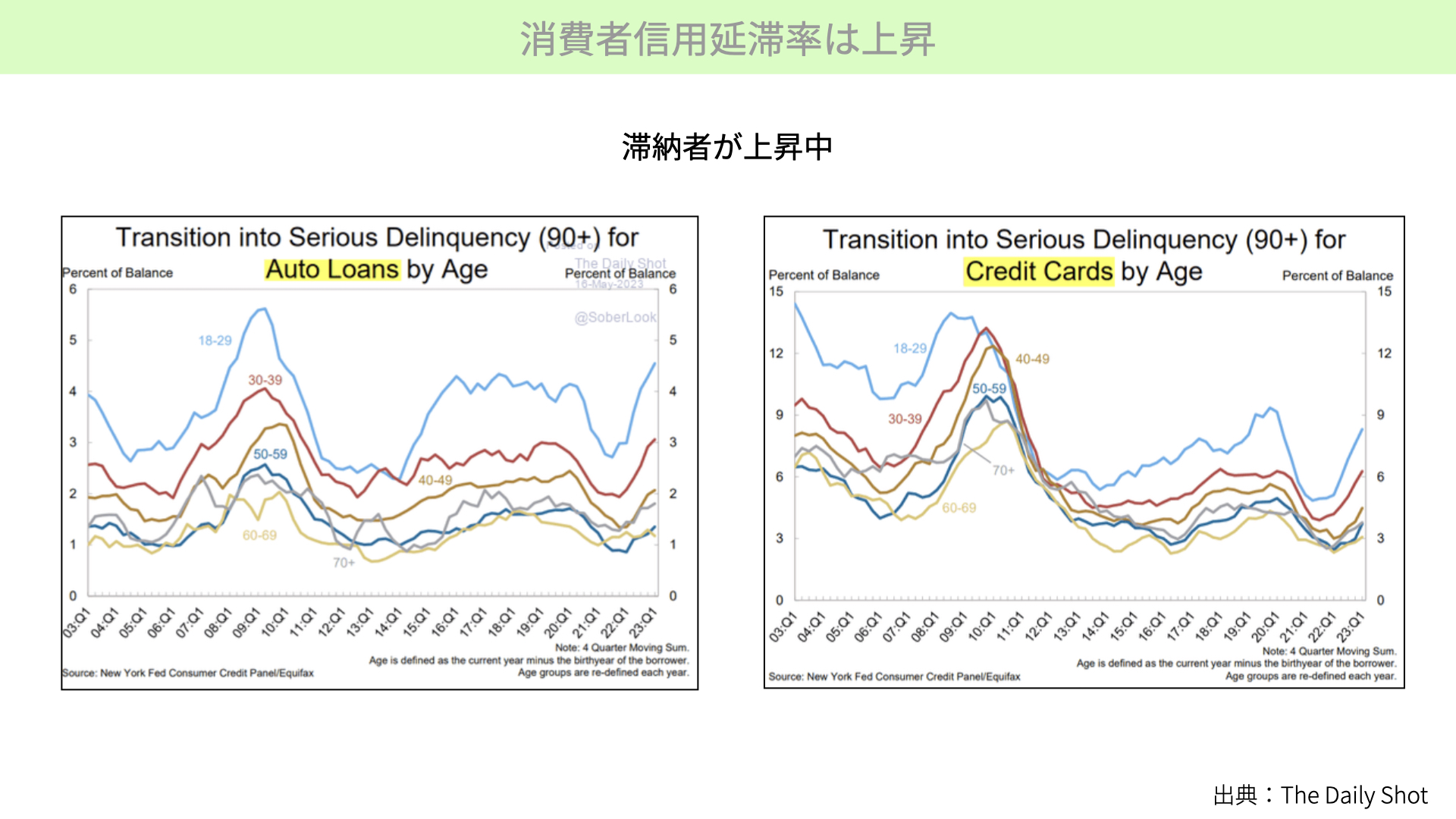

次にこちらをご覧ください。カードの延滞者が増えている資料を、皆さんに見ていただきたいと思います。左が自動車ローン、右がクレジットカード。各年代別に延滞率を表しています。左の自動車ローンも右のカードも、最近右肩上がりになっていることが分かります。特に青の若い層、18歳~29歳の延滞率が上がってきています。これが今後の消費に大きな影響を与えることになるでしょう。

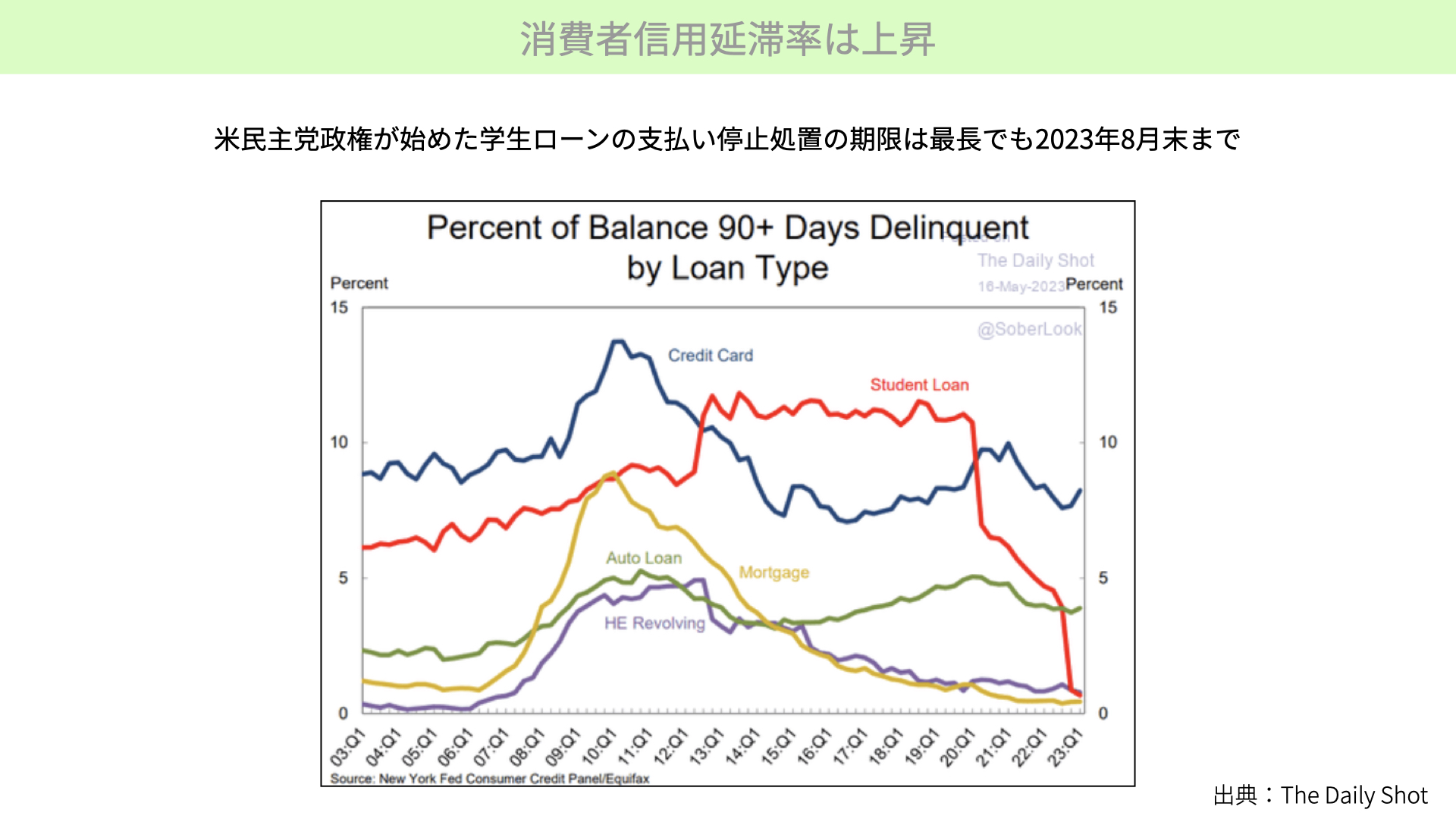

次に、クレジットカードやオートローン、住宅ローンなどの延滞率を表したものです。特に赤い部分の学生ローン延滞率が0%近くまで下がっています。学生ローンが0%に近いのは、民主党政権による学生ローン支払い停止処置が延期されていたからですが、支払い猶予措置は最長で今年の8月末までとなっています。

若年層、特に学生ローンを持つ層の延滞率が上がっていく中、23年8月に支払い猶予の停止措置が解けると、延滞率が一気に跳ね上がる可能性があります。その影響で今後消費が落ち込む可能性があります。

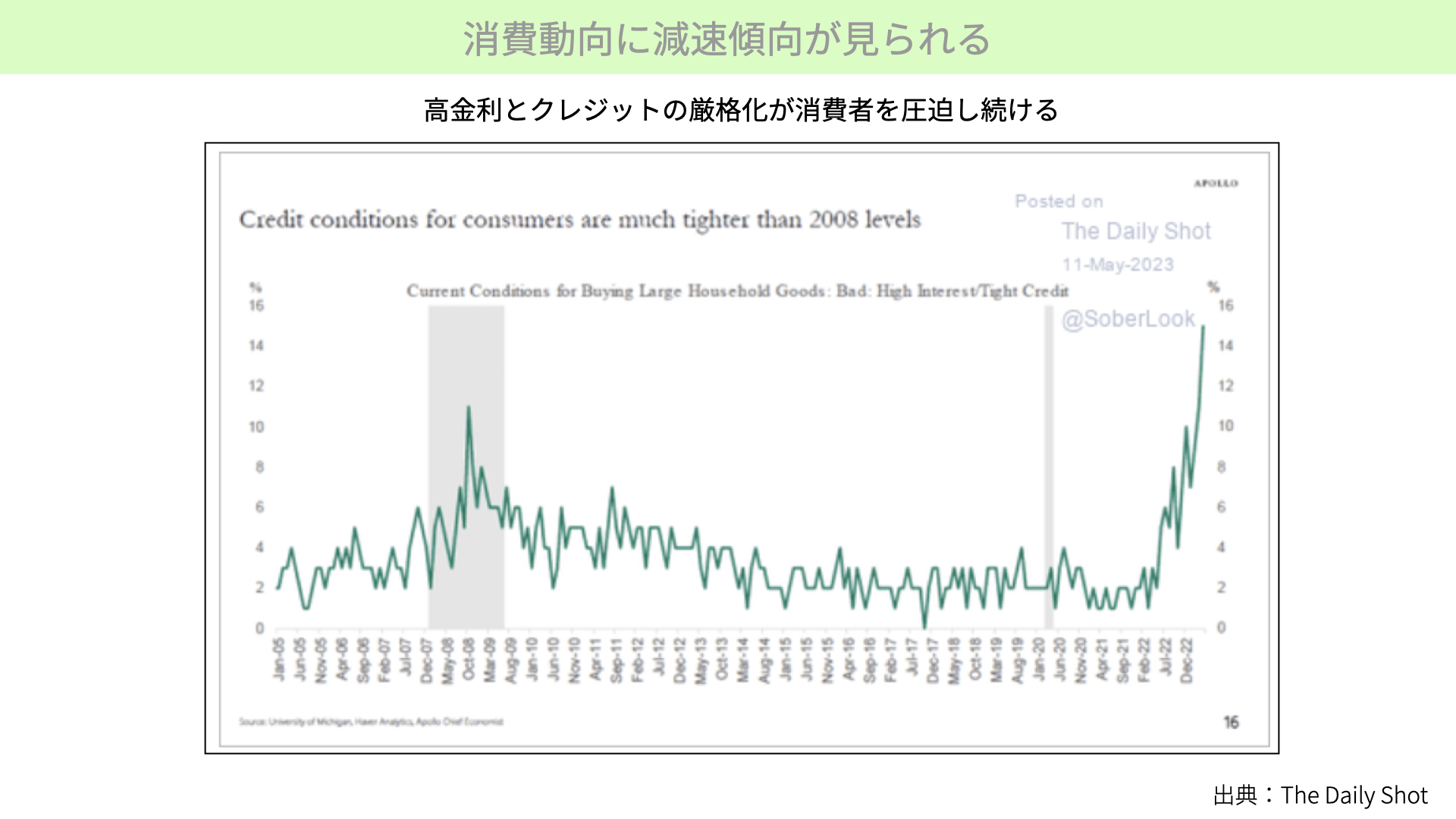

消費動向に減速傾向

次に、こちらをご覧ください。金利上昇とクレジット審査についてです。銀行、地方銀行を含む金融機関については、ご存知の通り信用不安が存在しています。その結果、クレジット、つまり融資の厳格化が進んでいる状況です。こちらは現在の状況を示しています。

今回、クレジットカード等の審査が非常に厳しくなっており、リーマンショックを上回る程度となっています。このような状況を考慮すると、金利条件やクレジット条件が一般消費者にとって非常に厳しい状況になってきます。

さらに学生ローンの支払い停止措置の解除や、既に高くなっている延滞率の更なる上昇などが考えられます。これらを考慮すると、小売売上高を含めた個人消費が特に伸び悩むことが見えてきています。

市場の反応としては、債務上限の問題などから、上にも下にも動きが取りづらい状況が続いています。しかし経済的視点から見ると、交流売上高に対する懸念材料が残っています。

ホームデポの業績が懸念材料に

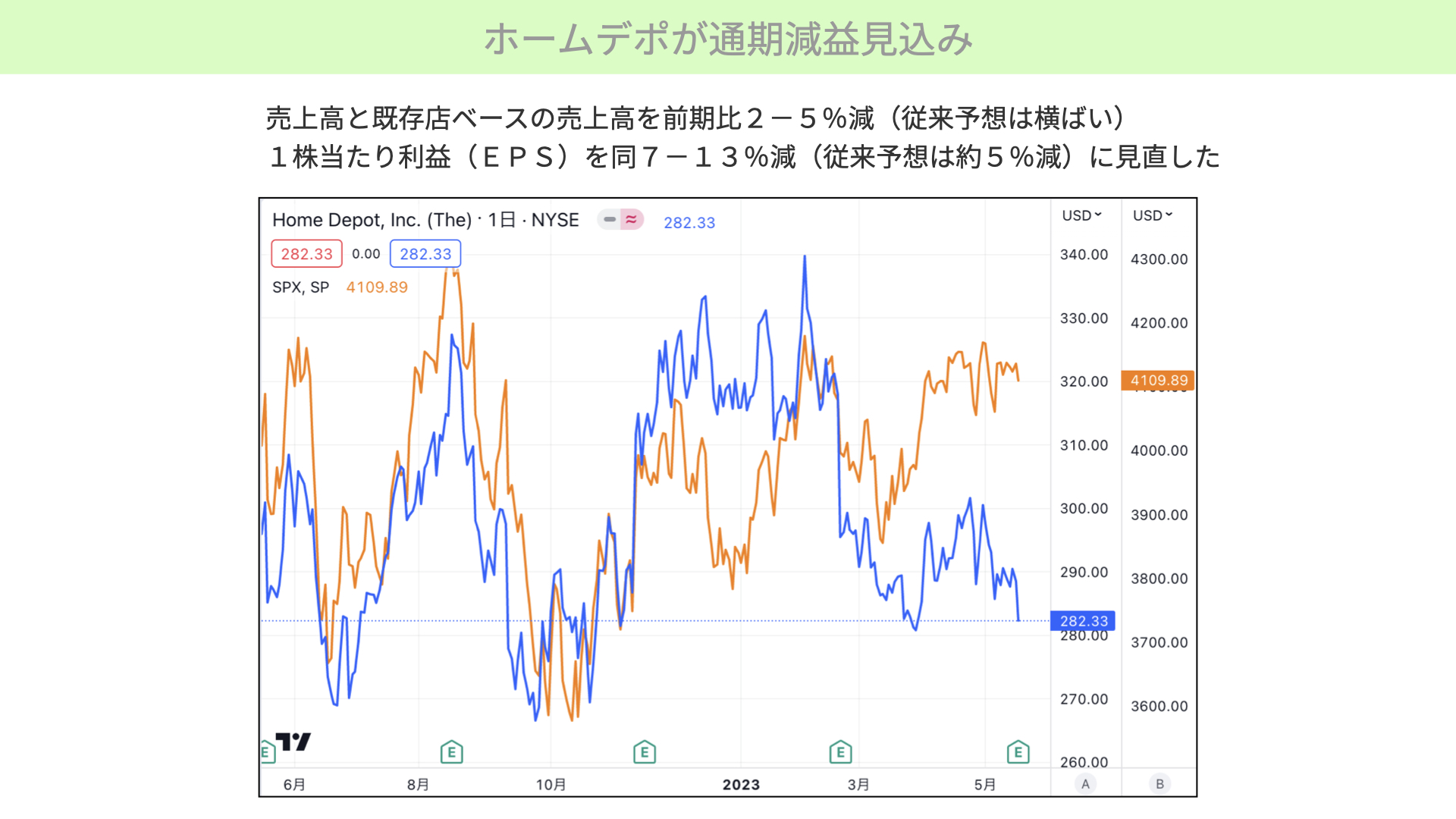

ホームデポが通期減益見込み

そんな中で、17日に一般企業のホームデポが決算発表を行いました。かなり厳しい内容で、売上が予想を大きく外す結果となりました。ガイダンスも非常に悪く、売上高や既存店ベースの売上が前期比で2~5%減る可能性があると予想しています。従来は横ばいの予想でしたが、かなり売上が落ちるとのことです。EPS予想も7~13%減となるだろうとのことで、従来の5%から、さらに下方修正がされています。

こちらのチャートは、S&P500がオレンジ、ホームデポが青となります。S&P500全体と比べても3月以降大きく下落していることを考えると、消費関連が非常に難しいと思われます。

先程見た小売売上高関連で言えば、ホームデポの決算発表後の会見では、DIY向けの商品からサービスなどの消費にシフトしていると語られました。確かにそういう傾向は見られますが、全体の小売が伸び悩んでいることを考えると、今後全体として小売が落ちてくる可能性があると読み取れます。

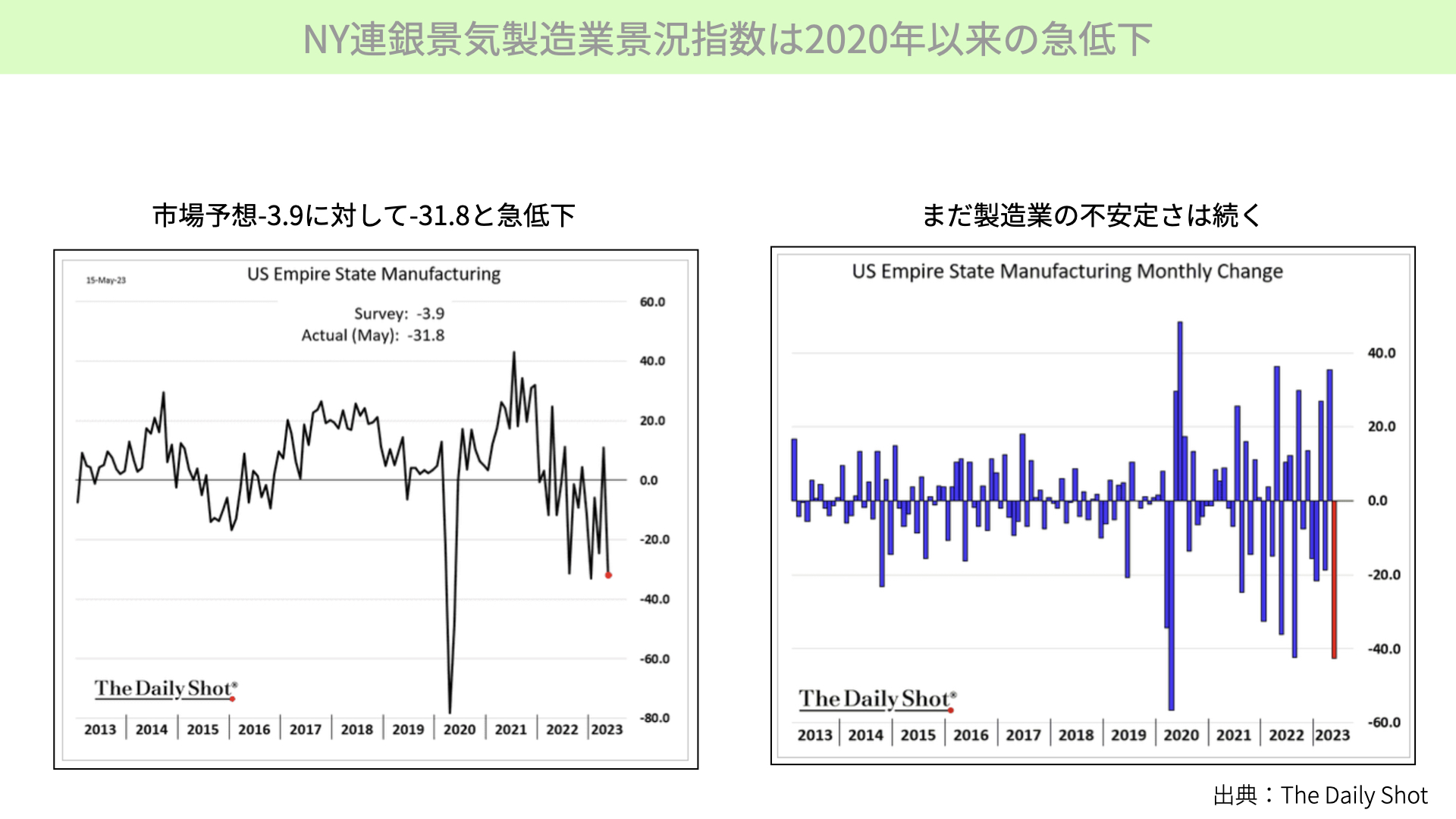

NY連銀景気製造業景況指数は2020年以来の急低下

ここまで個人の消費に関わる部分を見てきました。次に注目すべきは、月曜日に発表されたニューヨーク連銀の製造業景況指数です。まずは左をご覧ください。市場予想-3.9に対して、実際は-31.8。大きく予想を下回っています。

さらに右側をご覧ください。1ヶ月あたりの下落で見ても、2020年以降のコロナショックで製造業は大きく影響を受けており、ブレ幅が大きくなっています。それでも現状はかなり大きな月間下落が見られ、製造業は厳しい状況にあります。

これからの注目点は、4、6期の決算発表が行われる7月中旬以降、製造業の決算がどうなるかです。7月中旬以降の決算発表は波乱要因があると、注意が必要でしょう。

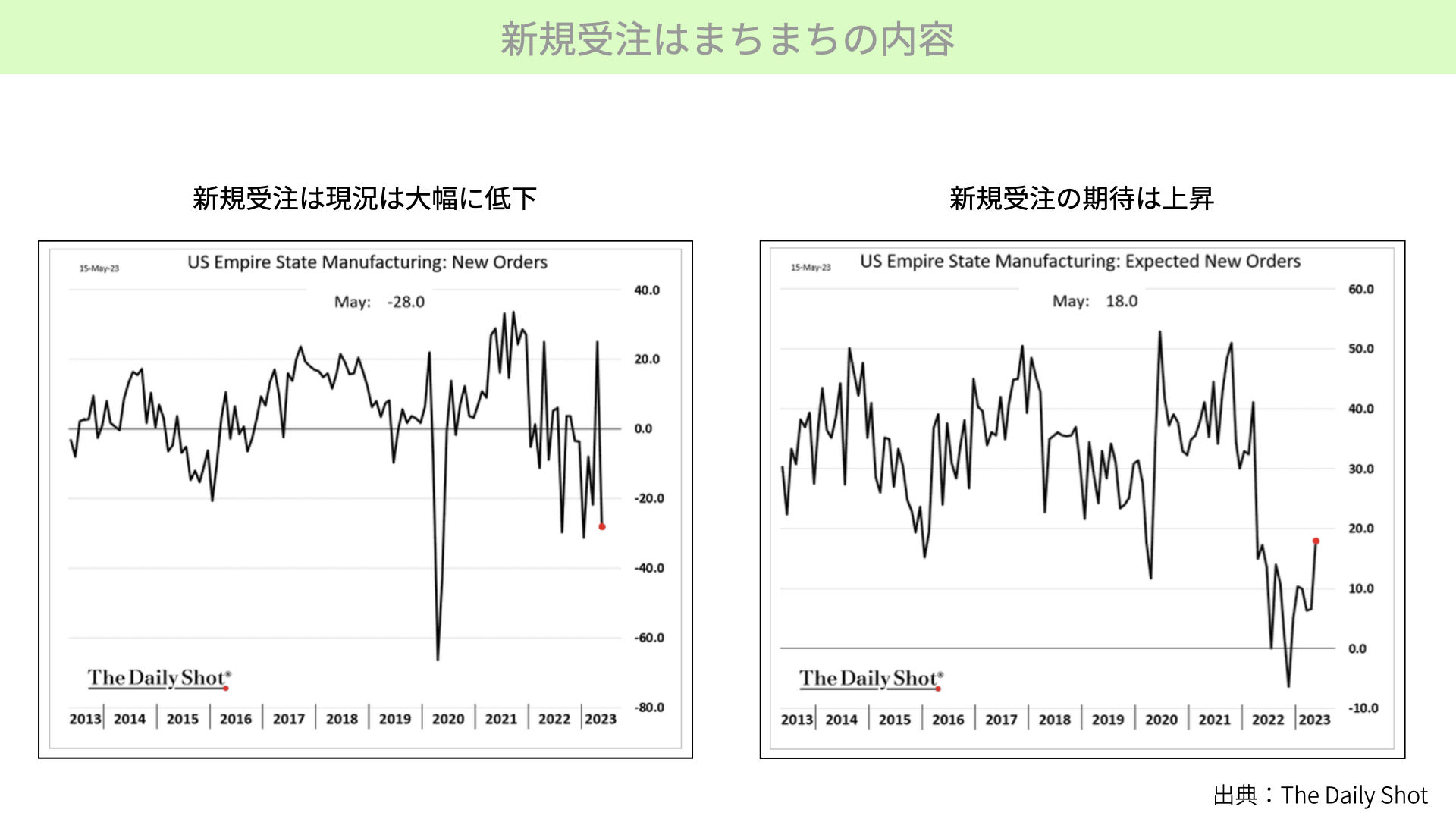

新規受注はまちまちの内容

次にご覧いただきたいのは、製造業にとって重要な新規受注の状況です。新規受注の現況は-28と悪いです。しかし右側を見ると、新規受注の将来の期待は+18です。目先は厳しいものの、少し先の見通しは明るくなっています。その意味では新規受注だけを見ると、まだまちまちの内容と言えます。現時点の製造業は厳しい状況ですが、将来に関しては新規受注が増えるとの期待感があり、内容的にはまちまちでした。

製造業の業況見通しは引き続き不透明

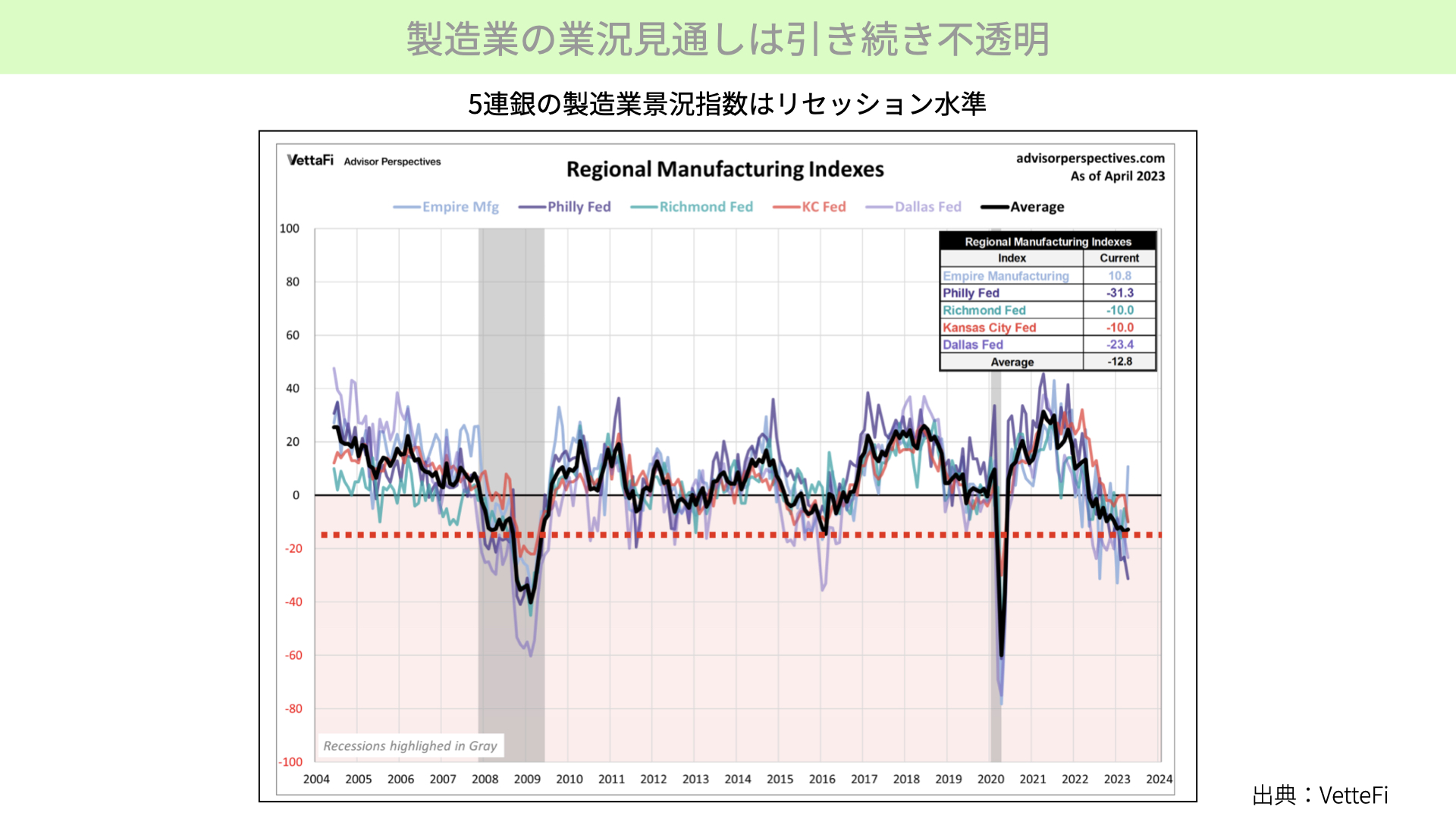

ただ、次のグラフをご覧ください。こちらは5つの連銀が出している製造業の景況指数を合わせたものとなります。具体的にはニューヨーク連銀、フィラデルフィア連銀、リッチモンド、カンザスシティ、ダラスの5つの連銀を合わせたものが、濃い黒線になります。

これらの現況指数を合わせてみると、赤い点線で示した通り-12.8です。この水準感は、リセッションを回避した2016年や、2008年、2020年の水準に近づいています。製造業の水準から見ると、かなり厳しい状況まで下がってきていると言えます。ですから、今後のフィラデルフィア連銀などの数字がどうなるかに注目が必要でしょう。

経済指標が予想を下回るケースが増加中

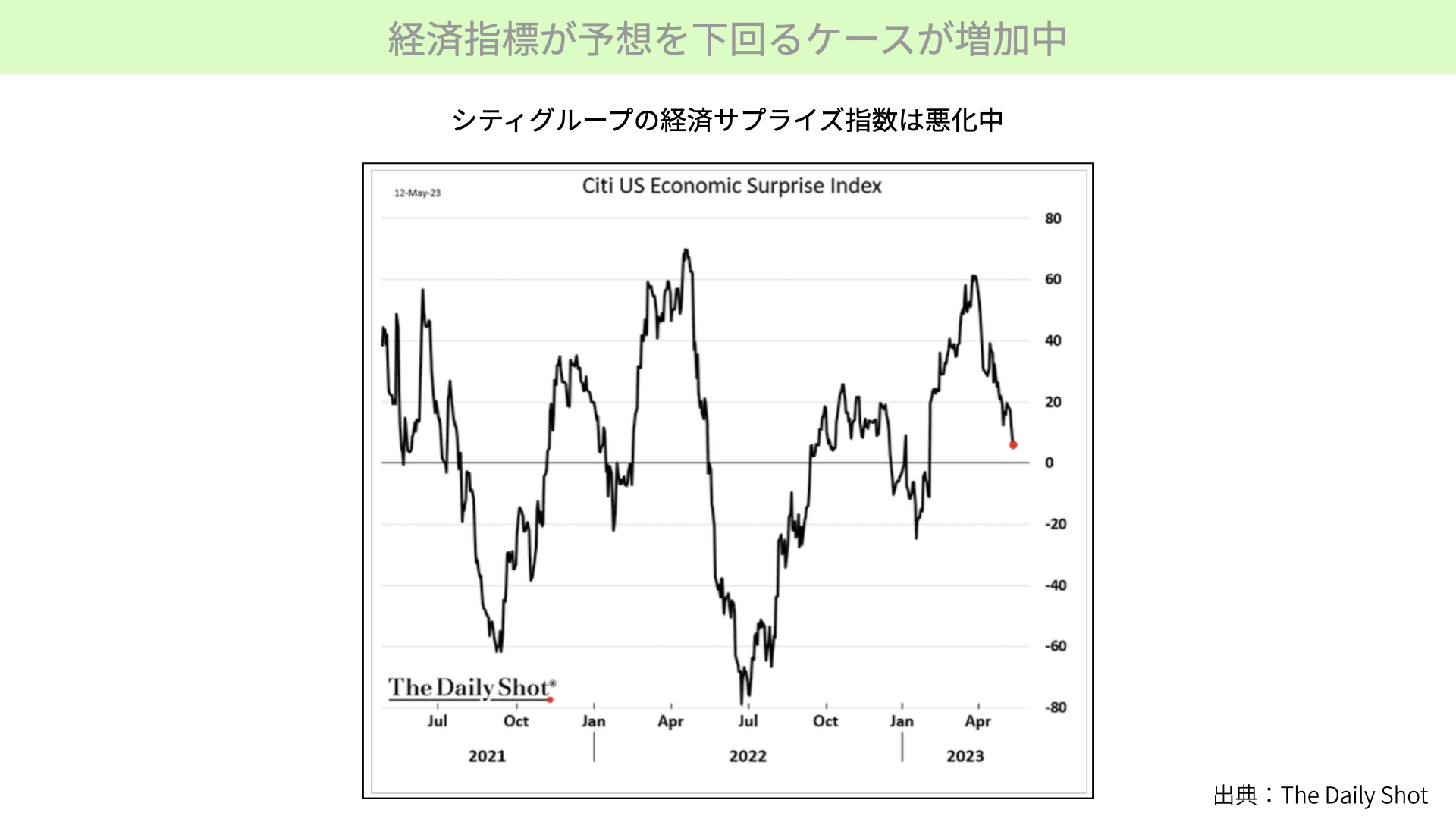

最後にご覧いただきたいのは、シティグループが発表している経済サプライズインデックスです。3月まで経済指標が予想を上回る展開が続いていたのですが、4月以降は経済指標が予想を下回る展開になっています。チャートではプラスですが、実際にはマイナスに入っています。

このような状況から考えると、製造業の影響や他の要素によって、経済指標が下回る状況が続くかもしれません。先行き見通しではさほど悪くないものが変わるかどうかにも関係してきます。その意味では、今週前半に出てきた経済指標はマーケットにプラスとはならず、むしろ懸念感を出した形になっています。

マーケットがそこまで大きく動いていないのは、債務上限問題や地銀の問題などで決着がつかず、動きが取りにくい状況が続いているからだと思います。その意味では動きが少ないですが、こういった時は冷静に経済指標を見ると経済指標の先行きとしてはあまりいい材料が揃っていない現状を念頭に置いて、これからもマーケットを見ていくことをお勧めします。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル