今週に入っても、アメリカの株式市場は上昇を続けています。その背景には、アメリカの債務上限問題が今週末に決着もしくは進展すると報じられていることがあります。その結果、ムードが少し楽観的に変わり株価が上昇しています。

さて、本日は、アメリカ株式市場の炭鉱のカナリアと言われるハイイールド債券(高利回り債券)の動向に注目します。ハイイールド債券が下落すると、米国の株式市場が追随すると言われています。今年に入ってからは、ハイイールド債券のパフォーマンスはあまり芳しくない状況が続いています。

今回、債務上限問題が片付けば、ハイイールド債券のパフォーマンスが上がるのか。それとも引き続き軟調に推移するのかを考えていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

年初来のハイイールド債のパフォーマンス

ハイイールド債券は年初来で低迷が続く

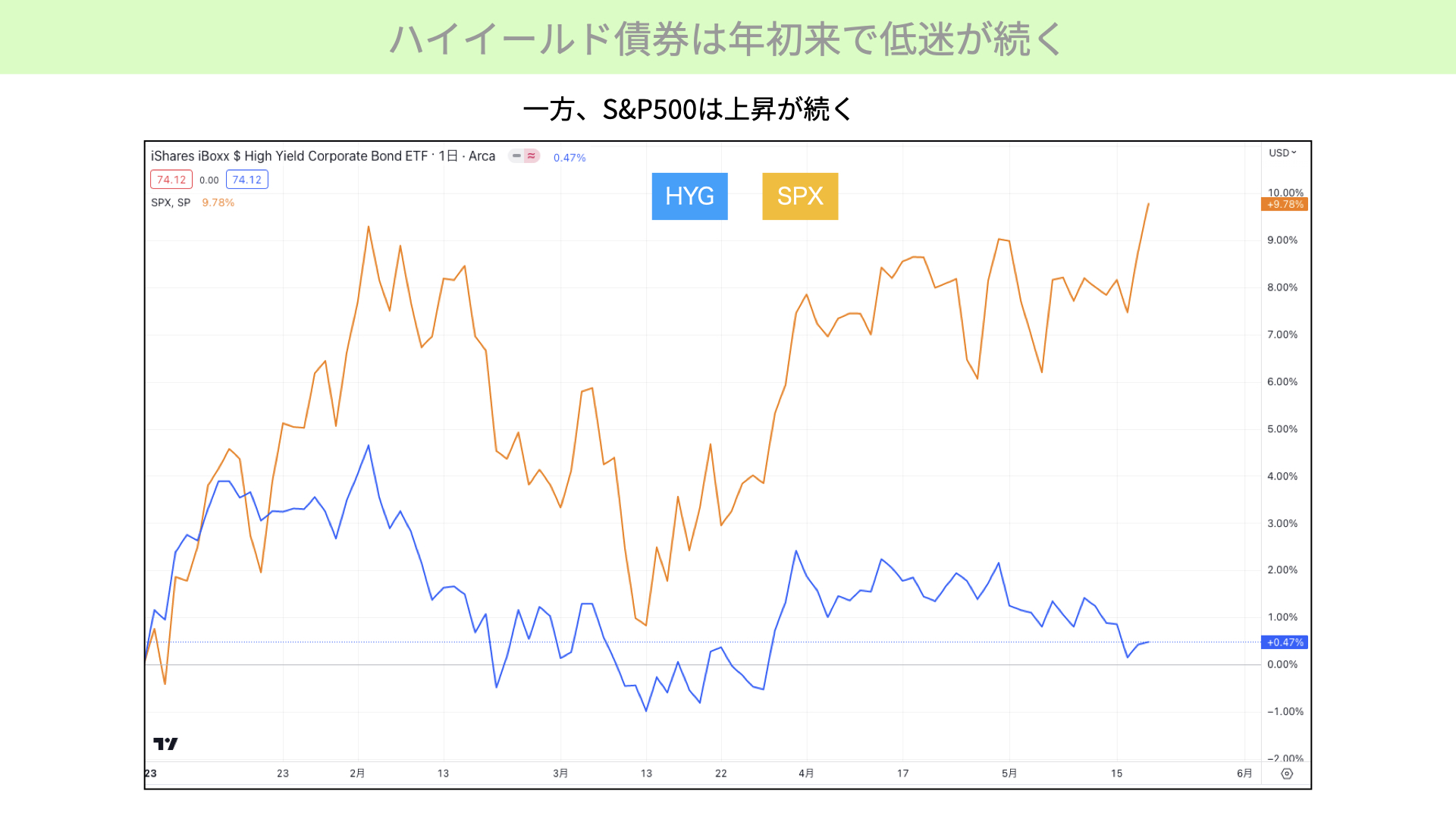

こちらはS&P 500と、ハイイールド債券のHYG(ETF)を表したものです。このチャートは年初からの動きを表していますが、配当は含まれていません。

S&P 500は年初から約9.7%上昇していますが、ハイイールド債券であるHYGは年初から0.47%しか上昇していません。3月には銀行の信用不安が高まり、S&P 500も大きく下落。一時的にHYGとのパフォーマンスの差が縮まりました。その後S&P 500は価格を上げ続けたのに対し、HYGはほぼ横ばいの状況が続いています。S&P 500の上昇にハイイールド債券が追随するのか、それとも引き続き横ばい、または、下落が続くのかを考えたいと思います。

・今後ハイイールド債券のデフォルト率が上昇する可能性が高い

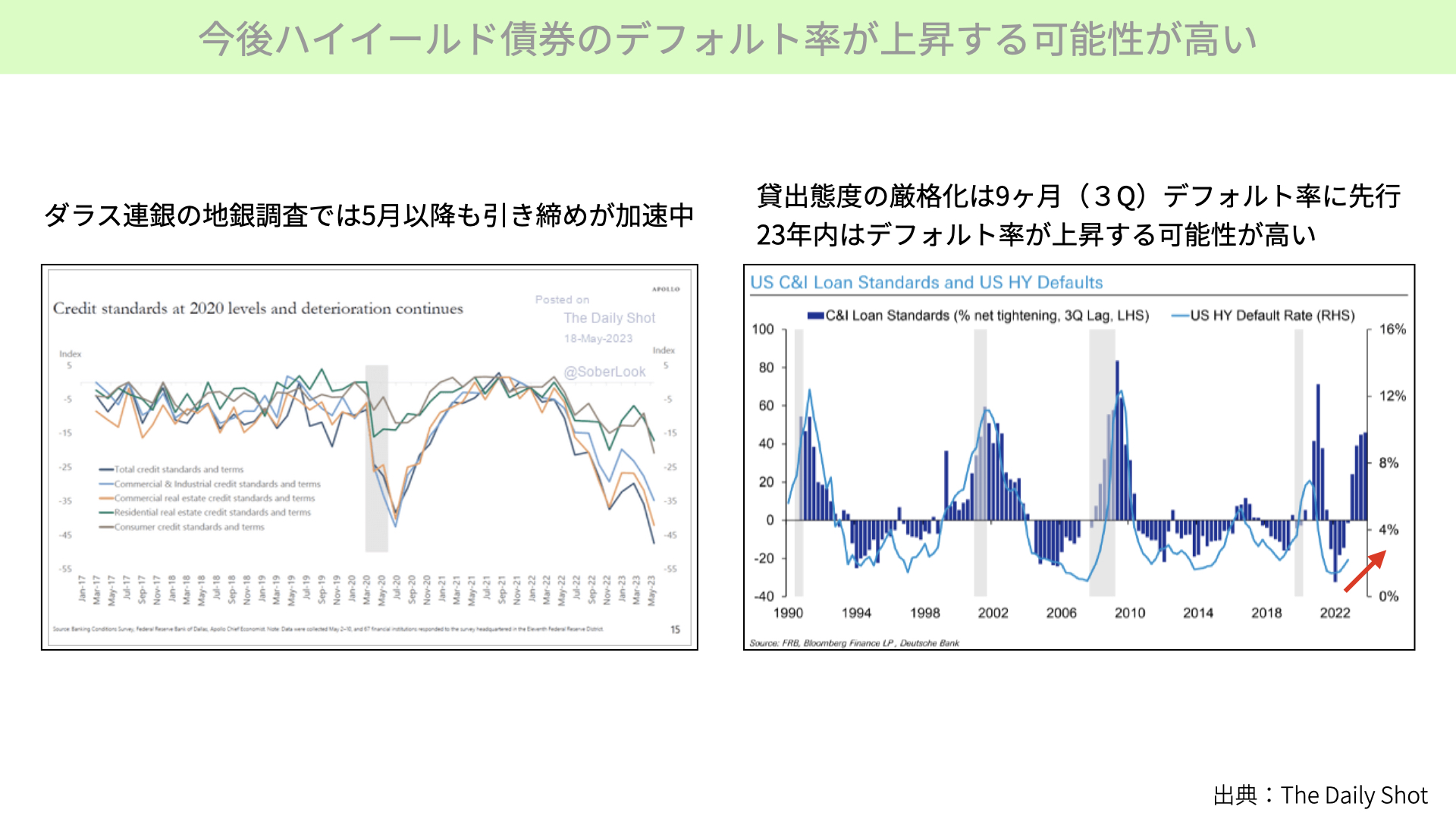

次に、ハイイールド債券のデフォルト率を確認します。左のチャートは、ダラス連銀が出した地銀の調査で、融資の貸出がどうなっているかを表したものです。5月に入っても、融資の引き締めが加速していることが明らかになりました。融資が厳格化していることは皆さんもご存知だと思いますが、ますます厳格化が進んでいるようです。

そこを踏まえた上で、右のチャートをご覧ください。融資の厳格化を表したものが青い棒グラフ、デフォルト率は水色のチャートで示しています。

融資の厳格化が進むと、棒グラフが上に伸びていくわけですが、現在のグラフをご覧になっていただければ分かる通り、厳格化は既にかなり進んでいます。そこに9ヶ月(3Q)遅れて、デフォルト率が上昇するとドイチェバンクの資料には出ています。今回も厳格化が進んでいて、年初来デフォルト率が上昇に転じていることが分かっています。チャートを参考にすると、2023年以内はデフォルト率が上昇を続ける可能性が高いです。デフォルト率が上昇することは、HYGの価格に大きな影響を与えることになります。

ハイイールド債券とS&P500の現状

ハイイールド債券のスプレッドは上昇中

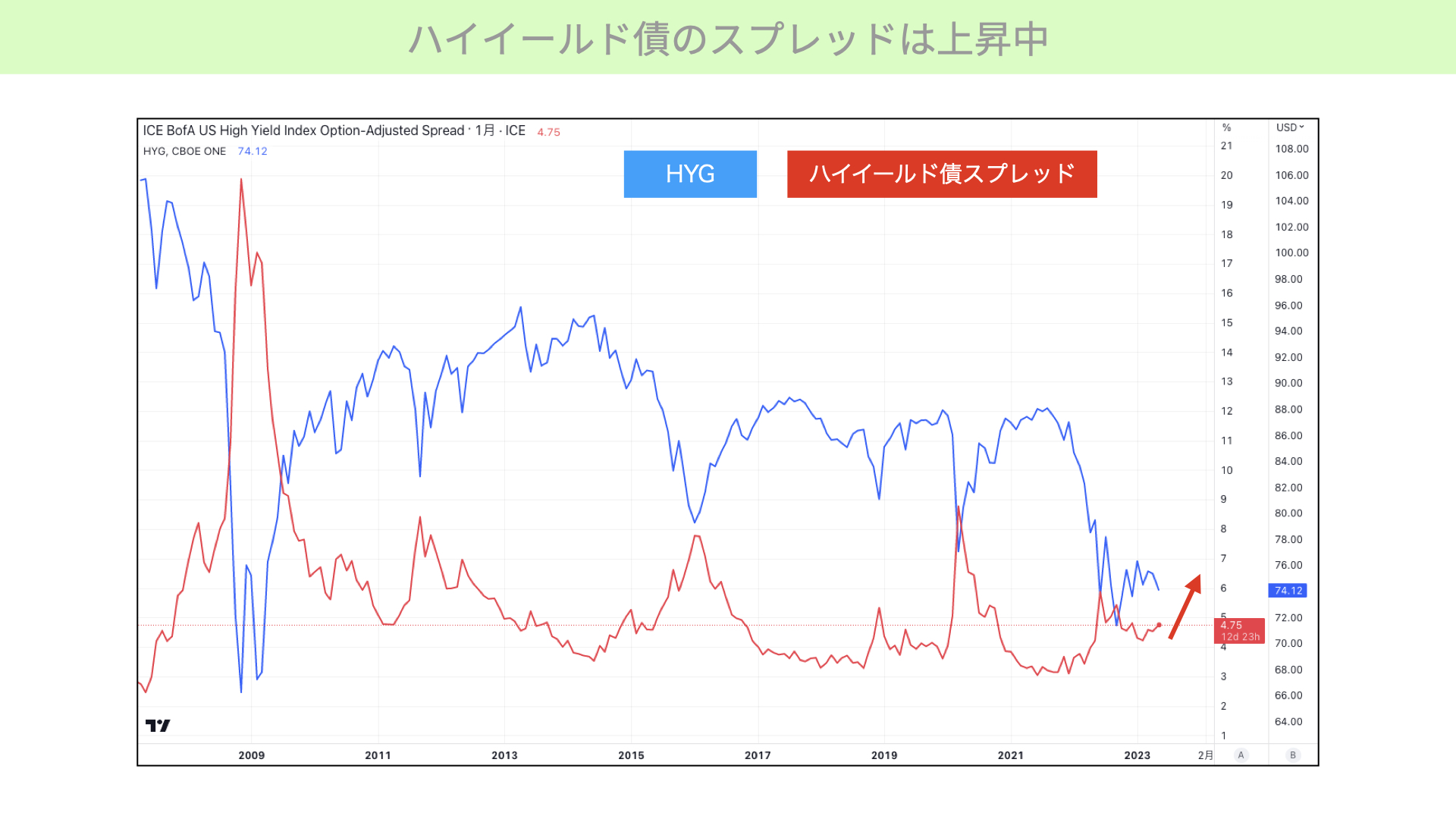

次のチャートは、赤がハイイールド債券(HYG)のスプレッド、青がHYGの価格を示しています。ハイイールド債券のスプレッドとは、HYGのようなハイイールド債券と米10年国債の金利差を指し、上に行くと拡大を表します。国債の利回りに対してスプレッドが広がっていると、HYGのリスクが高いと判断されます。このハイイールド債券のスプレッドは、デフォルト率と高い相関があることで知られています。銀行の貸出態度からは、年内にデフォルト率上昇の可能性があると想定されます。赤いチャートのハイイールド債券のスプレッドも、上昇する可能性があると言えます。

そうなったときには、HYGの価格が下落に転じる関係がチャートからは見て取れます。今後もHYGは引き続き横ばい、もしくは下落に転じる可能性が高いと想定されます。

HYGはSPXに先行する傾向が強い

その上で、こちらをご覧ください。ハイイールド債券は、米株式市場の炭鉱のカナリアと言われています。ハイイールド債券のスプレッドが広がり、ハイイールド債券の価格が下がる状況は、今後の景気後退、業績の悪化を予兆するとされ、それに釣られてS&P500が下がると言われています。

例えば、2008年をご覧ください。リーマンショックで大きく株価が下がるとき、HYGは先に下落に転じたと知られています。2016年、2020年もそうでしたが、HYGが大きく下落した後、S&P500のパフォーマンスはよくありません。ただ、今年に入って大きくS&P500とHYGの差が開いています。普段は相関しているにもかかわらず、今回は逆相関になっていますから、どちらかが間違えていると考えられます。もしHYGが炭鉱のカナリアとしての機能を果たすようであれば、S&P500の上昇はショートカバーなどによると考えられます。

一方で、S&P500が正しければ、炭鉱のカナリアが間違えていたことになります。ですが、銀行の貸出態度が厳格化する中で、ハイイールド債券のスプレッドが広がらないとは少し考えづらいです。S&P500に関しては、今後もHYGを見ながら検討する必要があるでしょう。

米株上昇でもHYGからは資金流出は続く

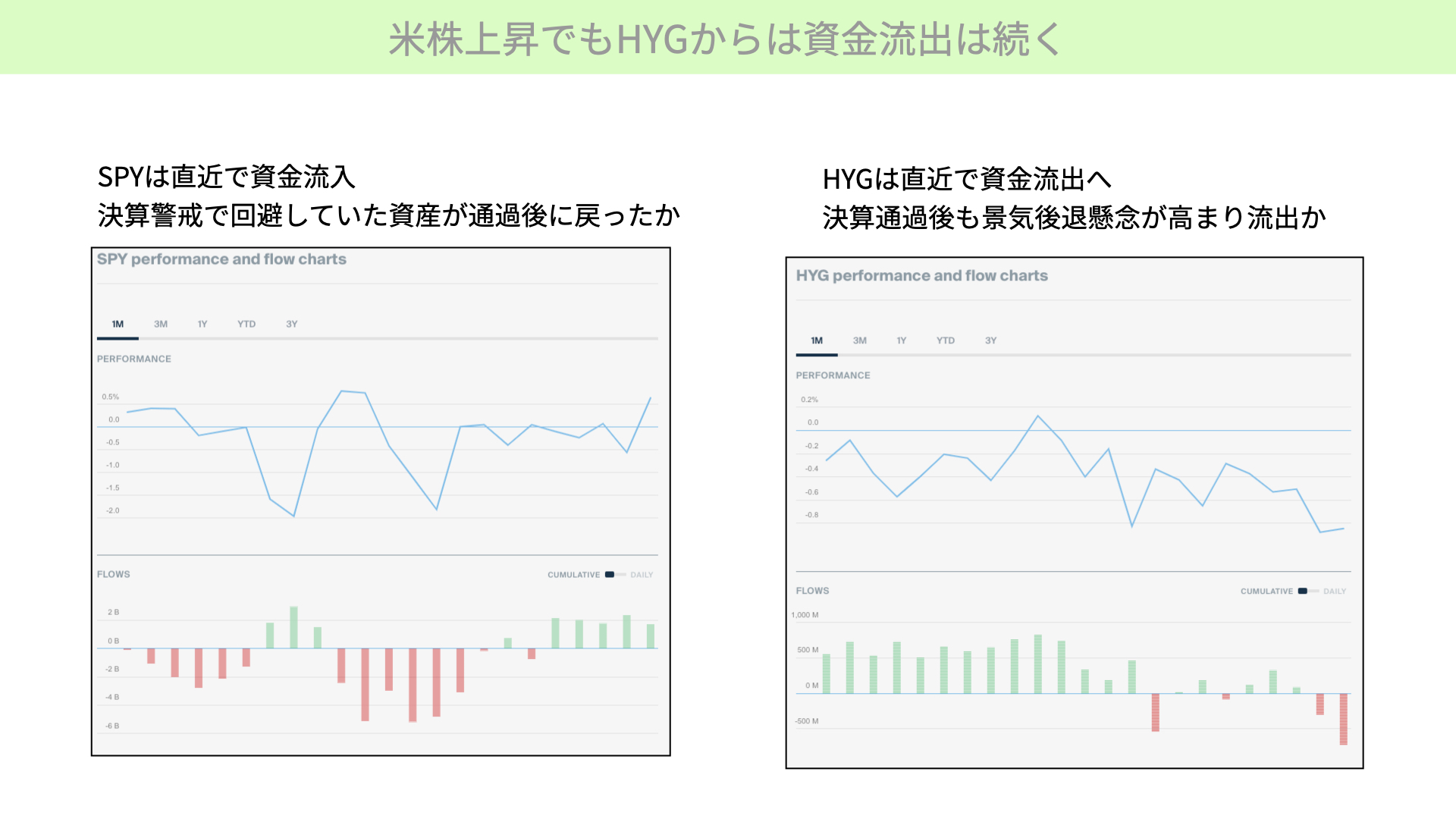

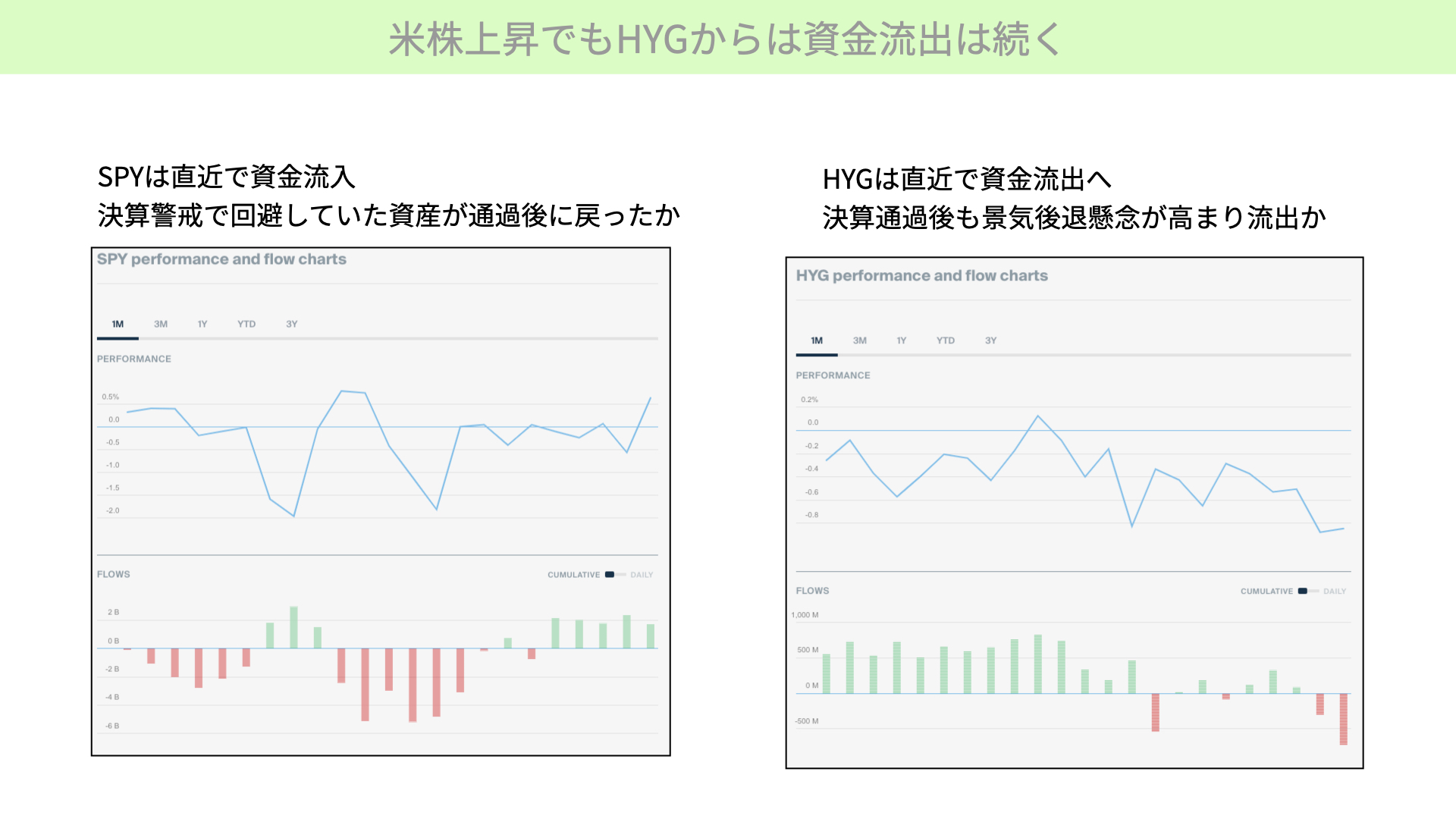

最後にこちらをご覧ください。1ヶ月間のSPYとHYGの資金流出、パフォーマンスを表したものとなります。左のチャートをご覧ください。1ヶ月のパフォーマンスがプラスに転じていると、上からは分かります。ですが、下のETFへの1ヶ月累計の資金流出入を見ると、前半部分でSPYが資金流出超となっています。後半にかけて資金流入が増え、プラスになっていることが分かります。

前半がマイナスだった背景には、第1Qの決算が悪いのではとの警戒がありました。ですが、無事に決算を通過し、予想よりも悪くなかったことで、改めて資金が流入していることが分かっています。

次に右をご覧ください。HYGは前半にお金が入っていましたが、後半にかけて資金流出が増えています。決算が通過し、S&P500が上がっているのであれば、普通は資金流入があってもおかしくありません。なぜ資金流出が続いているのでしょうか? その理由として、景気後退懸念、銀行の問題が解決していないことが考えられます。スプレッドが広がるのではないか、デフォルト率が上がるのではないかと考えられ、資金流出が続いていることが分かります。

HYGを見ると、米株式市場が上昇している状況でも資金は入っていません。マーケットは依然として、今後もデフォルト率が上昇すること、景気後退、銀行の貸出態度が硬化することを、懸念材料として持っていることが分かります。株式の上昇に隠れがちですが、HYGが低調に推移していて、年初来パフォーマンスが一向に上がっていない状況を踏まえると、マーケットがクレジットの問題については慎重に見ていることがわかります。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル