今週バンク・オブ・アメリカのストラテジストが、年末のS&P500の予想を4300ポイントに上方修正しました。マーケットでは楽観ムードが、高まっています。これまでもS&P500のバリュエーションついて定点チェックをしてきましたが、今回もお伝えしたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

業績回復期待について

業績回復への期待が高まる

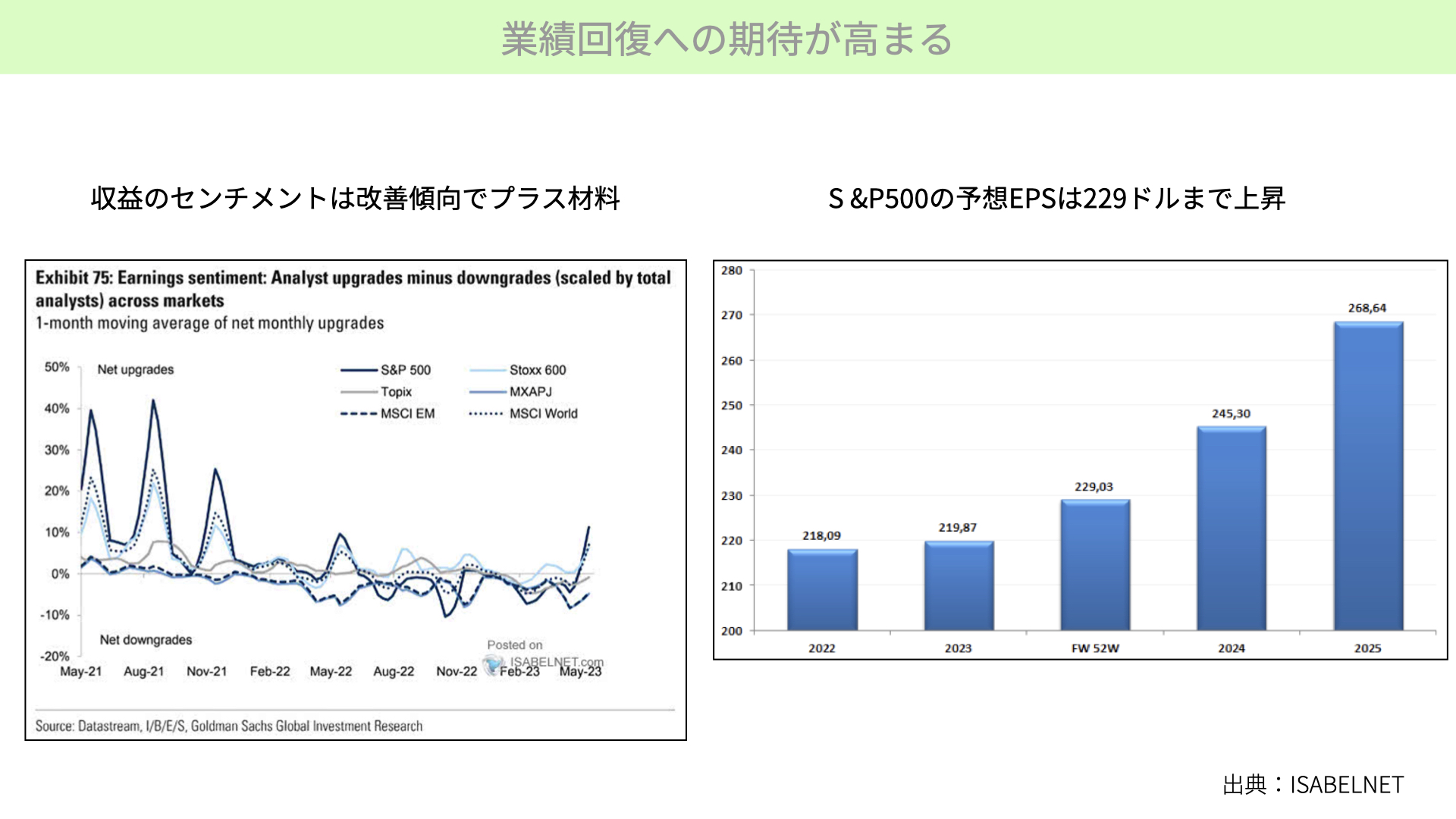

冒頭でバンク・オブ・アメリカの年末予想は、4300ポイントとお伝えしました。左のチャートでは、S&P500、TOPIX、エマージングマーケットの収益のセンチメントが上昇していることから、予想EPS1株が上昇するとの予想が増えてきています。

右のチャートは、S&P500の予想EPSについてです。2023年の予想EPSは219ドル、2024年の予想EPSは245ドル、今後52週間の予想EPSは229ドルまで上昇です。現在の株価の堅調さの背景には、EPSの上昇があります。

大企業向けでも融資態度の厳格化が進む

ただし、予想EPSが予想通りになるかは、まだ確定的ではありません。こちらの左のチャートは、ファクトセットの資料です。

今までは、中小企業を中心に貸出厳格化が進んでいましたが、現在は大手企業に対しても貸出態度が厳格化していることが分かります。ここまで融資厳格化が進むと景気後退になること(グレー網掛け)が分かります。この貸出態度から見る限りでは、景気後退を免れることは、市場の経験則としては難しいと言えるほど、厳格化が進んでいます。

次に、右のチャートをご覧ください。融資厳格化と、EPSの連動性をご覧ください。赤いチャートが融資貸出態度の厳格化。下に向かうほど厳格化していることが分かります。青いチャートはS&P500のEPSです。点線の予想では、下がることなく上昇に転じるとされています。しかし、先程もお伝えしたように、融資貸出態度が厳格化している状況では、EPSはマイナスに展開してもおかしくありません。経験則的には、今後EPSが低下する可能性も十分に考えておく必要があるでしょう。

バリュエーションはどうか

S&P500のPERはレンジを上抜けできるか

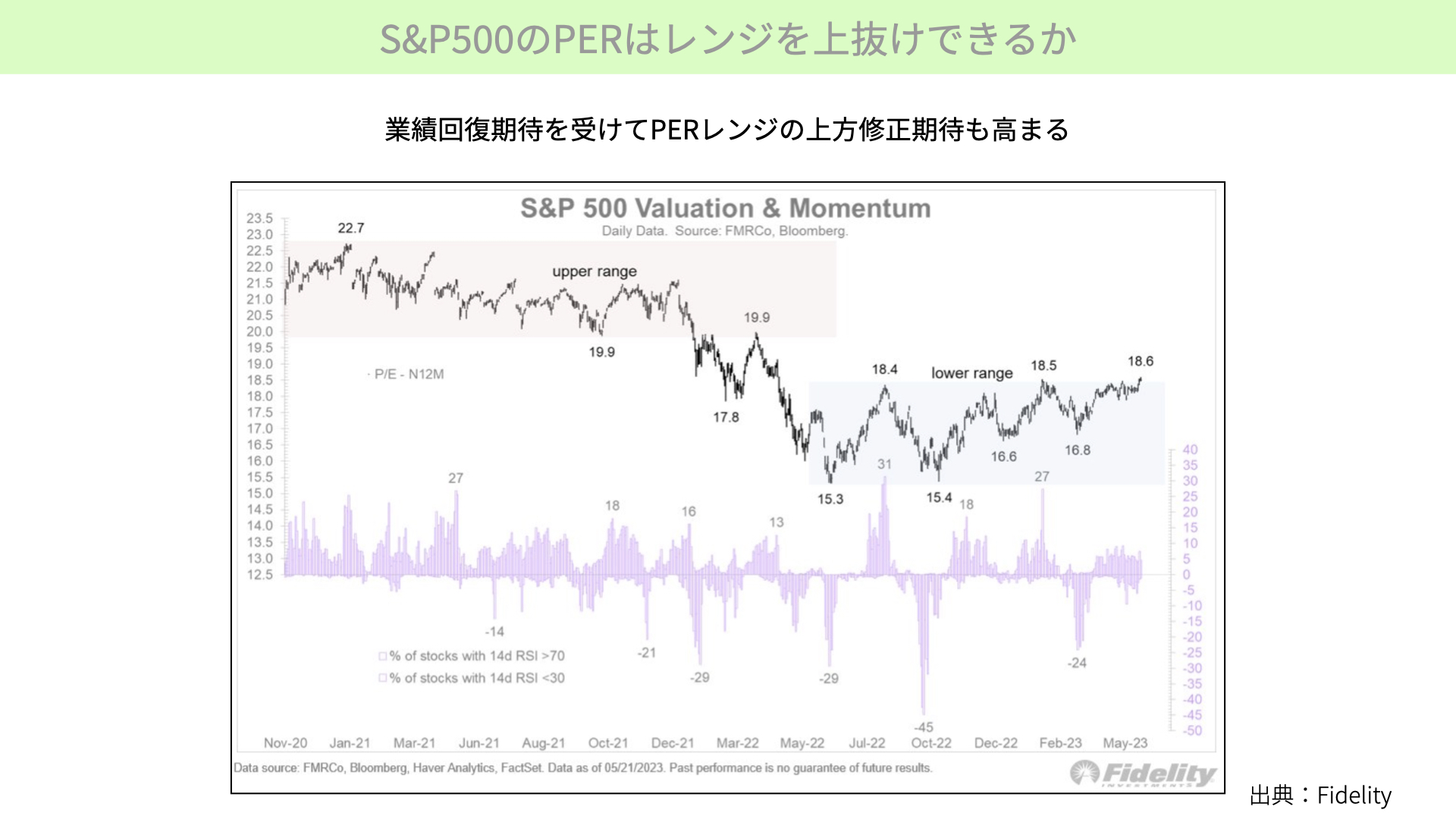

次に、バリエーションの中でも重要な役割を占めるPERです。こちらのPERは、2020年11月以降のものです。

Fidelityの資料を見ていただくと前半と後半のレンジが異なることがわかります。2020年11月~2022年5月まで、PER平均は20倍~22倍の間に収まっていました。しかし、その後の大幅な金利上昇を受けて、2022年5月以降は15倍〜18.5倍の間に収まっています。現状は18.6倍。このレンジを上抜けして、改めて20倍~22倍のレンジに戻る期待があるようです。では、その期待通りにPERが上抜けできる状況なのでしょうか。

PER上昇はエクイティ・リスクプレミアム的には容易ではない

PERが高いか低いかを判断するには、エクイティ・リスクプレミアムを見ていく必要があります。エクイティ・リスクプレミアムというのは、株式を益利回りに表し、そこからアメリカの10年国債のリスクフリーレートを引いたもの。この差が縮まれば縮まるほど株式の魅力が薄れ、広がれば広がるほど株式の魅力が高まるようになっています。つまり、国債の利回りと株式の益利回りが接近すると、株式に投資するインセンティブが働かなくなり、株が割高になると言われています。

2000年以降のエクイティ・リスクプレミアムをご覧いただくと、20年度平均が3%を超える水準にあるのに対し、現在は1.84%(5.52%(現在のS&P500の益利回り)- 3.68%(10年金利)=1.84%)。今年に入って縮まった水準が続いています。歴史的に見ても、リーマンショックと同じ水準まで株式が買われていることから、今後PERのが大幅に上昇するのは少し難しいと思われます。

もし、PERが20倍~22倍になる用であればエクイティ・リスクプレミアムが縮小するためです。10年金利は現在3.68%ですが、こちらの金利が現在上昇していることもあり、余計にその差は縮小してきます。

米10年金利が上昇中

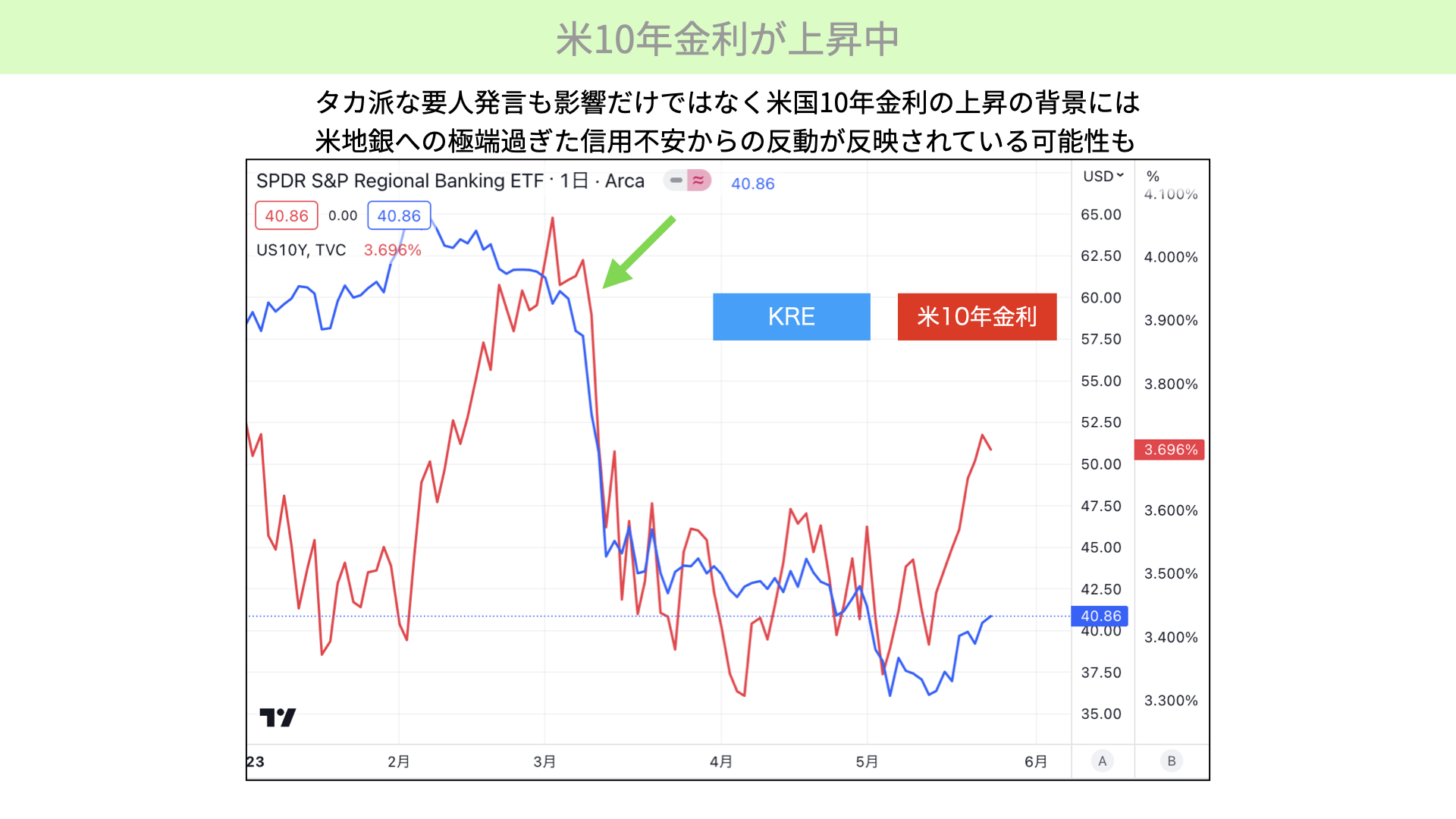

こちらをご覧ください。赤いチャートの米10年金利が今は上昇に転じています。一時期は3.4%を割る水準まで低下しましたが、5月に入り3.7%近辺まで急激に上昇しています。この背景にはFRBメンバーのタカ派的発言もあります。

また、3月に入ってアメリカの地方銀行のETF(KRE)の信用不安が高まったことで、急激に株価が下がっています。地銀の株価が下がったことで、景気後退のリスクがあることもあり、米10年金利はリスク回避の買いを受けて大きく下落してきました。現在、極端に高まっていた地銀の信用不安がある程度落ち着いてきたことで、巻き戻しがあり10年金利が上昇していると考えられます。今後は、タカ派的な発言に加え、地銀の落ち着きを考えると、10年金利がさらに上がってもおかしくありません。

10年の金利が上昇するということは、PERがそのままでもエクイティ・リスクプレミアムが縮小します。それも踏まえるとここからPERがさらに上がっていくことは、少し難しいかもしれません。

メガテック株は地銀信用不安の受け皿?

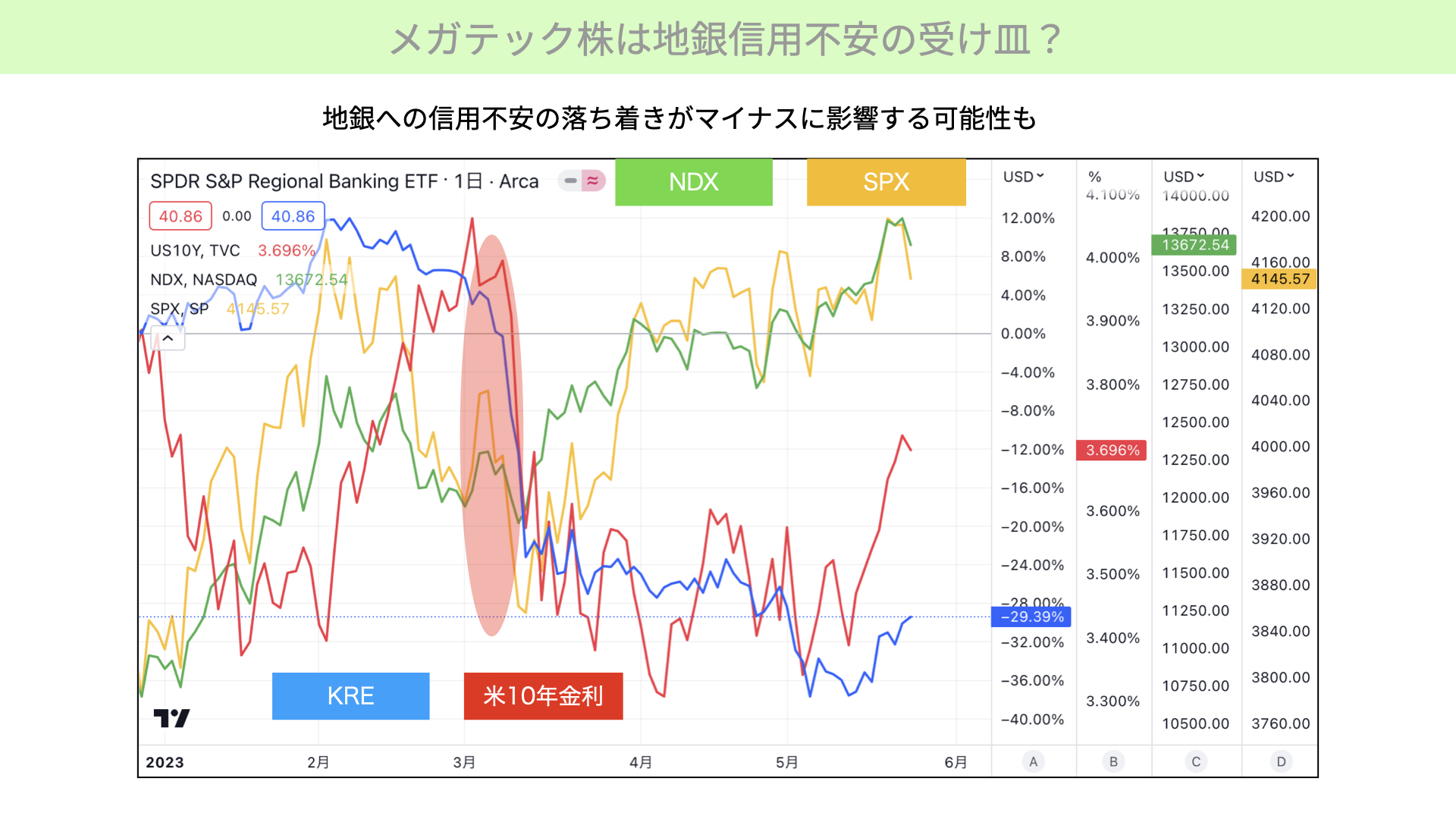

最後にこちらをご覧ください。先程のチャート、アメリカの10年金利、地方銀行のETFに加え、NASDAQ 100とS&P500を加えたチャートです。赤網掛け部分は、地方銀行の信用不安が高まった後の動きです。地銀の信用不安が高まった後は、金利政策を引き下げるか、質への逃避で米国債が買われ、金利が大きく低下してきました。

信用不安が高まると、大手企業、特にGAFAMと言われているような企業はキャッシュポジションが高く安心感があるため、お金が流入します。これによりNASDAQ 100やS&P500は大幅に上昇します。地銀に対する過度な信用不安が落ち着いてきた後は、GAFAMを中心に高くなったバリエーションが、今後調整してくる可能性が考えられます。金利の上昇だけではなく、お金の動きが変わってくる可能性があると、今のバリエーションからも考えられます。

最近の金利上昇の背景には、FRBメンバーのタカ派的発言もありますが、それ以上に地銀の落ち着きがあり、過度に買われていた米国債が落ち着き、金利が上昇していると言えるでしょう。エクイティ・リスクプレミアムが低い状態ですが、金利が上がると、PER18倍を超えて、20倍~22倍に上がることは少し難しいと言えます。

また、もう一つの期待値であるEPSも、銀行の貸出態度を見ていくと、上方に修正されるとは考えにくいです。逆に下方修正の可能性があることを考えると、現在のバリエーションは割高ではないかとも考えられます。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル