26日、PCE価格指数や、個人の消費に関する指標が発表されました。今後の金融政策への影響についてお話しします。

また、S&P500やNASDAQは上昇を続けていますが、上昇している銘柄に偏りがあります。今の偏りの状況をお伝えしますので、ぜひ最後までご覧ください。

[ 目次 ]

PCE価格指数は物価の高止まりを示唆

PCE価格指数、個人消費支出は利上げをサポート

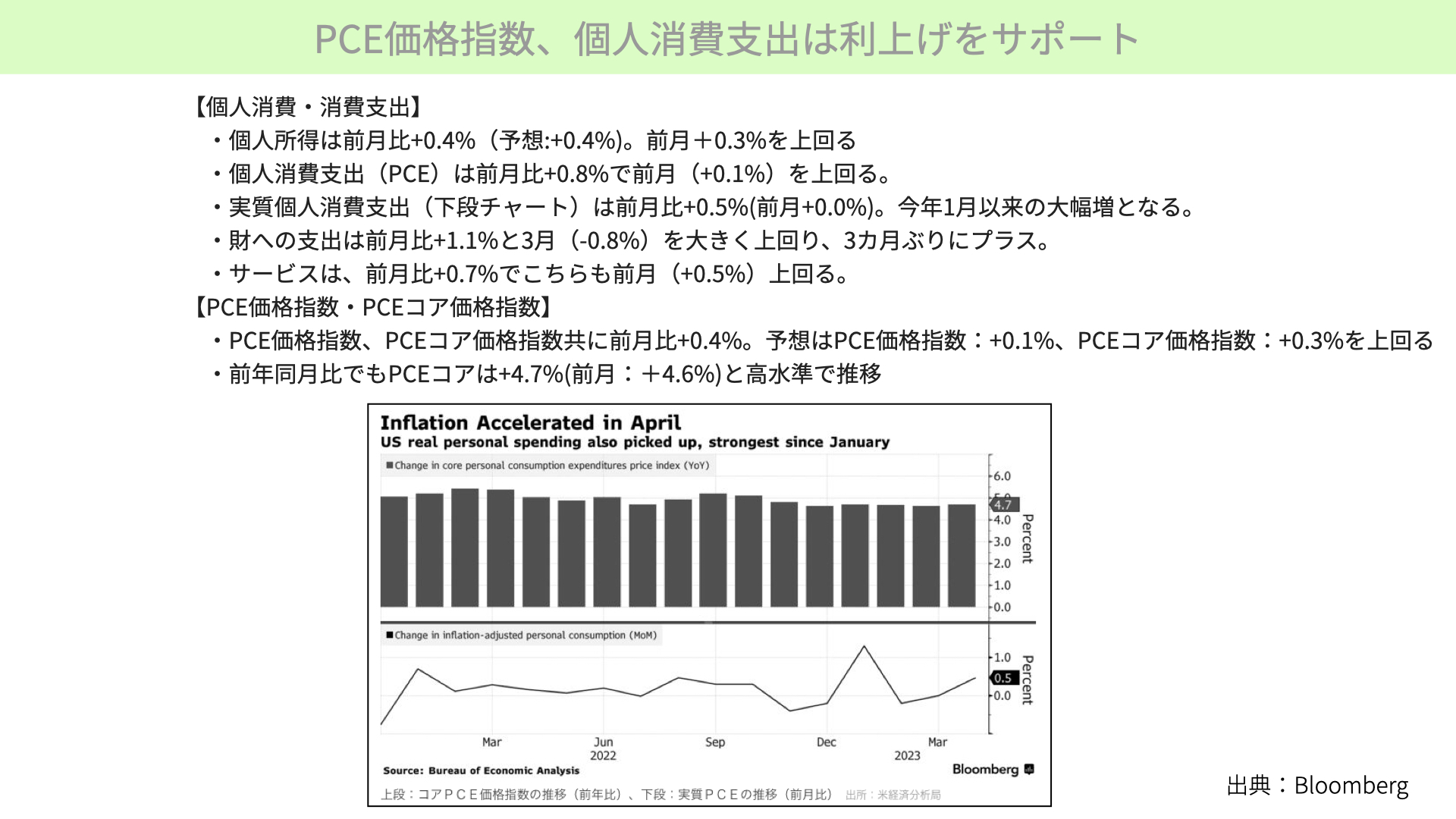

こちらをご覧ください。FRBも注目しているPCE価格指数が、26日に発表されました。個人所得も個人消費指数も、物価も高止まりしていることが確認できています。

まず個人所得ですが、前月比でプラス0.4%と前月の0.3%を上回っています。予想通りで、個人の所得が増えていることが確認されました。

次に個人消費支出(PCE)は、前月比で+0.8%。前月は+0.1%でした。個人消費支出も増えていることが確認されました。

インフレを加味した実質個人消費支出も増えています。ブルームバーグの下段のチャートを見ると、前月比で0.5%のプラス。前月が0%だったのに対し、今月は今年1月以来の大幅増となっています。

次に中身を確認しましょう。財もサービスも共に増えています。サービスだけではなく、耐久材も非耐久財への個人支出が増えているため、まだインフレ傾向が続く可能性があることが分かります。

次にPCE価格指数、PCEコアです。エネルギーを除くPCEコアが注目されていましたが、共に前月比+0.4%となっています。PCE価格指数予想の0.1%、コア予想の0.3%を上回る強い内容でした。

下の図表上段、前年同月比でもコアは4.7%。前月の4.6%を上回る高水準が続いていることが分かります。FRBが注目するPCEコアから見ると、やはり物価は高いままです。6月以降の利上げ予測があるとマーケットが捉えたことになっています。

FED Watchでは6月利上げ予想が上昇

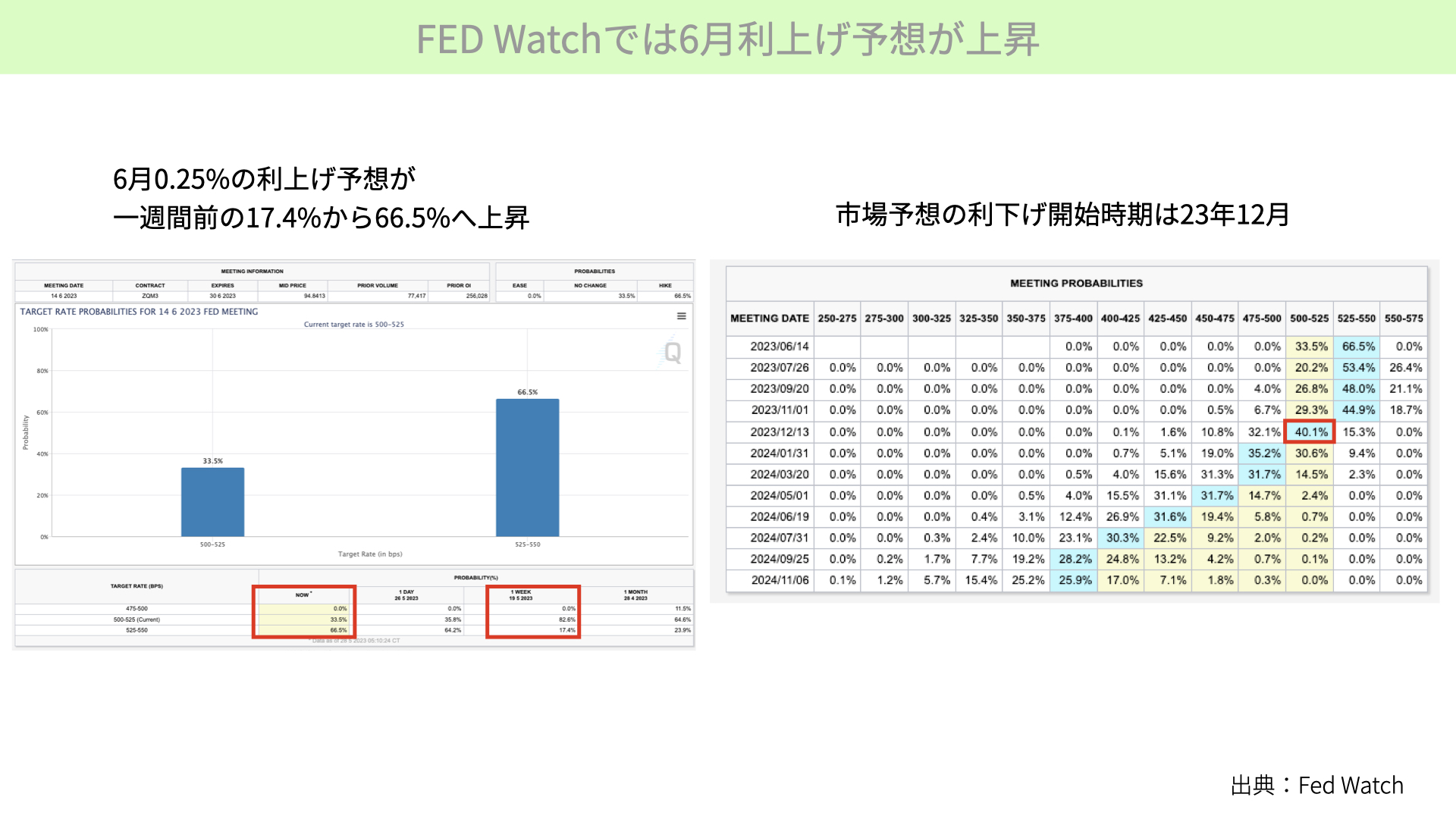

まずは左のFED WATCHをご覧ください。今週も要人発言は続きますので、発言次第で予想確率は上下しますが、1週間前までは17.4%だった6月の利上げ予想は66.5%まで上昇しています。

6月の利上げをマーケットが織り込んでの現在の株価ですから、利上げだけが大きく材料視される展開ではないことが分かります。ただ、インフレが長く続くと金融政策が経済を逼迫します、中期的には株価にとってマイナスだと認識してきましょう。

次に右の表をご覧ください。利下げに転じる時期を12月とする市場予想が、40%まで上がってきています。年内の利下げはないとFRBは伝えていますが、マーケットとしては12月に利下げに転じると考えていることが分かりました。

今のS&P500とNASDAQの状況は

雇用や経済指標の堅調を受けターミナルレートは再び上昇

次に今のS&P500、NASDAQの状況を簡単に見ていきたいと思います。

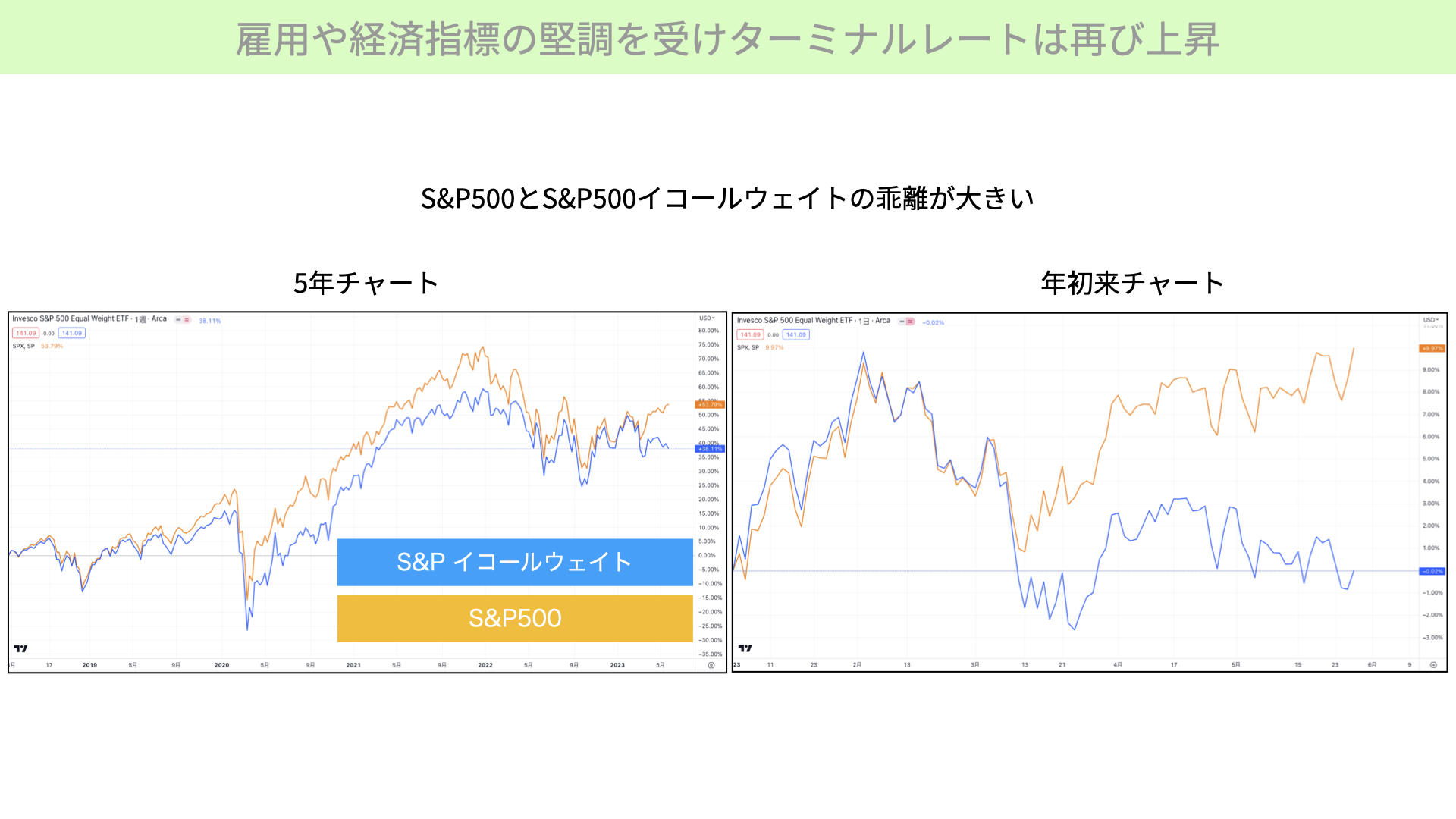

こちらをご覧ください。S&P500とS&P500イコールウェイトです。S&P500は、時価総額の加重平均型株式指数。イコールウェイトは時価総額に関係なく、500を単純に銘柄数で割ったものです。イコールウェイトが青、S&P500がオレンジのチャートとなります。

S&P500とS&P500のイコールウェイトの差が広がった後には、調整が入ります。ウェイトが高い部分が上昇をけん引するものの、いずれ収れんする動きを過去繰り返してきました。今のように差が開いた状態は、いずれ調整が入ると考える方もいる状況です。

次に右のチャートをご覧ください。こちらは年初来のS&P500とS&P500のイコールウェイトです。オレンジのS&P500が大きく上昇していますが、イコールウェイトはほぼ横ばいです。大型株がけん引する状況が続いていることは、皆さんもニュース等でご覧になっているかと思いますが、改めて見ると、限定された銘柄が上昇していることが分かります。

この状況がどう起こっているのか、今後どうすべきかを、最後にご覧いただきたいと思います。こちらをご覧ください。

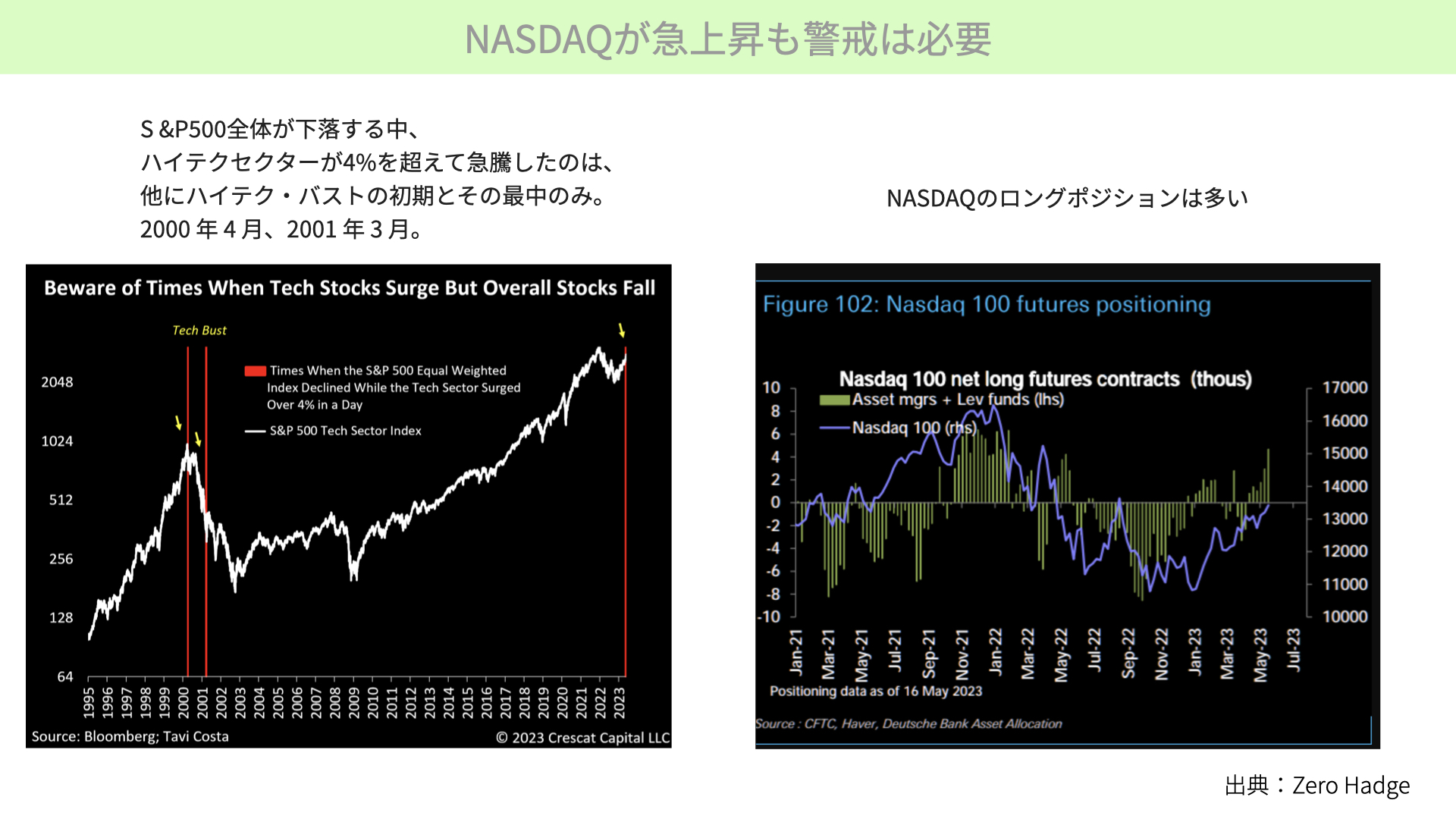

NASDAQが急上昇も警戒は必要

まずは左のチャートからです。先週までのようなS&P500全体が下落する中、ハイテクセクターが4%/日を超えて急騰したのは、ハイテク崩壊の初期段階(2000年4月)、下落途中(2001年3月)だけだったことを表したものです。このような偏った上昇は、その後の調整につながる可能性が高いことを示しています。今回もハイテクセクターが1日で4%と大幅に向上していますから注意が必要かもしれません。

次に右側のチャートをご覧ください。これは、NASDAQのロングポジションを示したものです。紫のチャートがNASDAQ100のチャートで、緑の棒グラフがアセットマネージャーとレバレッジファンドのポジションです。

最近はロングポジションがかなり積み上がっている状況で、何かのきっかけで下落に転じることがあれば、売り圧力にもなり得ます。ロングポジションが積み上がった後は、株価の急落につながることはマーケットでもよく認識されています。まだ上にロングポジションが積み上がる可能性もあるとはいえ、下落に転じかねない水準まで上がってきていることはぜひご認識ください。

26日のPCEコアデフレーターなど、インフレの指標を受けて、今週は要人発言がいくつか続くような状況になっています。そういった方がFOMCに向けて、どういった発言をするのかには注目が必要です。

また、経済指標にも注目が必要です。利下げが12月になると言われても、株価が動揺していないことから、景気が強いとマーケットが思っている可能性が見て取れます。

そんな中で、今週はISMの製造業指数、雇用統計、JOLTなど、経済に関する重要な指標が発表されます。全てにおいて前月を下回る予想が出ていますが、予想をさらに下回る場合、経済の減速が再び注目される可能性がありますから、注意が必要です。

また、NASDAQの需給関係を見ると、ロングポジションが積み上がっていることが分かります。マーケットも急速に上昇しているため、修正が入る可能性があります。このような警戒感を持つ必要があるでしょう。

ボラティリティが高くなる可能性もあると思います。債務上限の問題が解決した結果、短期債券が発行され、資金がそこに集中すると、株式などいろいろなところからお金が引き寄せられ、需給が崩れる可能性もあります。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル