本日は、今年に入り堅調な上昇を続けているNASDAQについてお伝えします。5月になっても月間で6%を超える上昇を見せています。この上昇に死角はないのか、過去の上昇をけん引したのが少数銘柄だった場合、何が起こったかをお伝えしたいと思います。

また、今週発表されたカンファレンスボードの影響と、政策金利の先行き見通しが変わった影響についても見ていきたいと思いますので、ぜひ最後までご覧ください。

[ 目次 ]

上昇を牽引するのは少数銘柄

少数銘柄が上昇をけん引するリスク

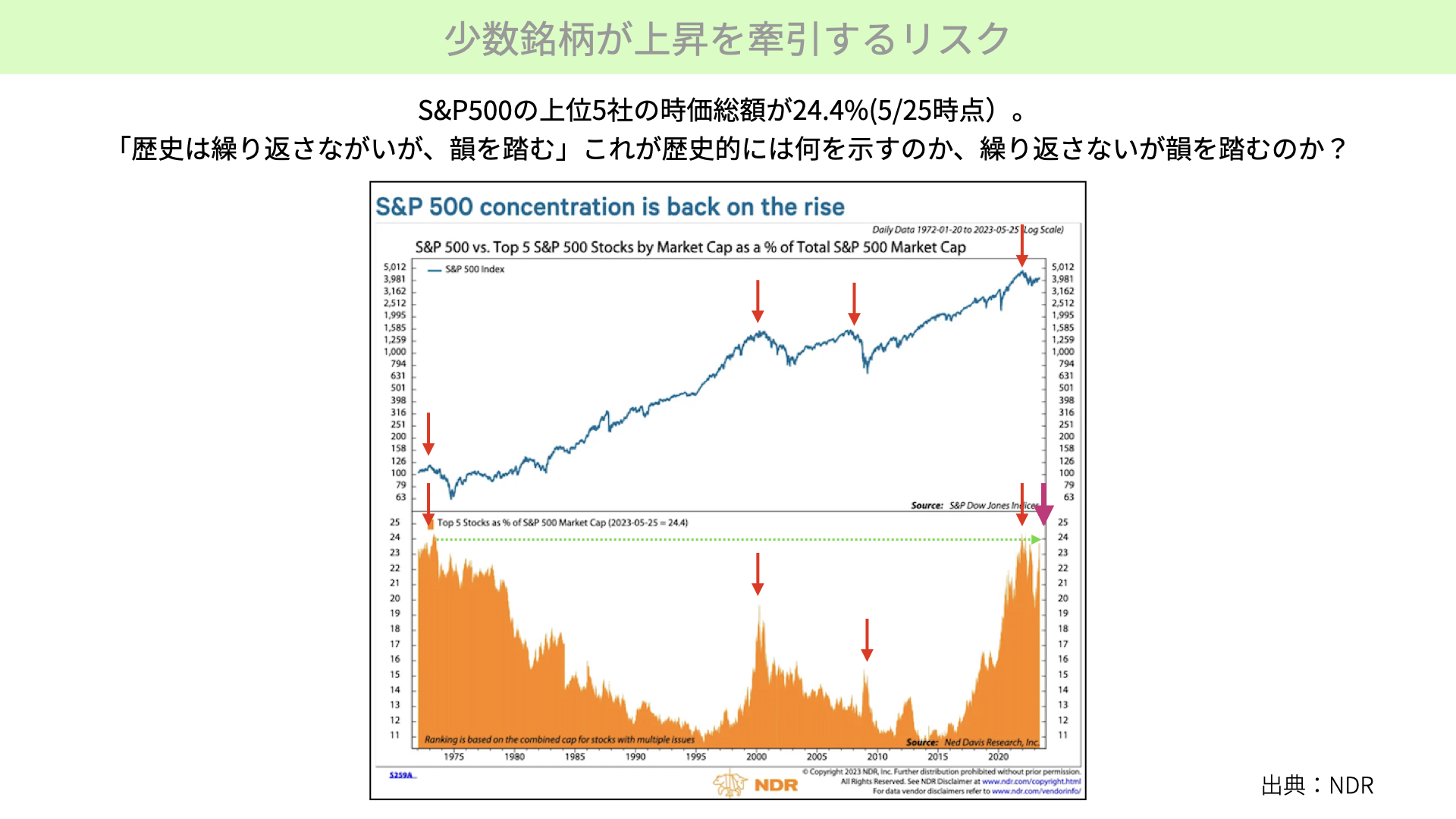

まずはNASDAQに死角がないかを見ていきたいと思います。これを説明するために、S&P500を用います。ここで示しているのは、S&P500の1970年以降の動きです。上の青いチャートはS&P500の指数の動き、オレンジはS&P500上位5社の時価総額全体に占める割合を示しています。

結論から言うと、5月25日時点でS&P500の上位5社の割合が24.4%と、1970年前半以来の高い水準に達しています。このように高い割合になった後は、赤い矢印で示したように大きく調整するきっかけにもなります。今のように24.4%まで上位5社が上がっている状況は、需給の歪みがあるため今後要注意です。

S&P500上位5社、アップル、マイクロソフト、アマゾン、NVIDIA、アルファベットが、NASDAQ100の中で占める割合は、なんと47.8%にも上ります。もしS&P500でも24.4%を占める上位5社で、需給の逼迫による今後の株価下落などが起こるとすれば、より比重の高いNASDAQ100は安泰ではない可能性があります。この情報を知っておけば今後の参考になると思い、ご紹介させていただきました。

「歴史は繰り返さないが、韻を踏む」という言葉があります。全く同じことが起こるわけではありませんが、韻を踏む可能性を警戒してもいい内容だと思っています。

ターミナルレートは上昇に転じる

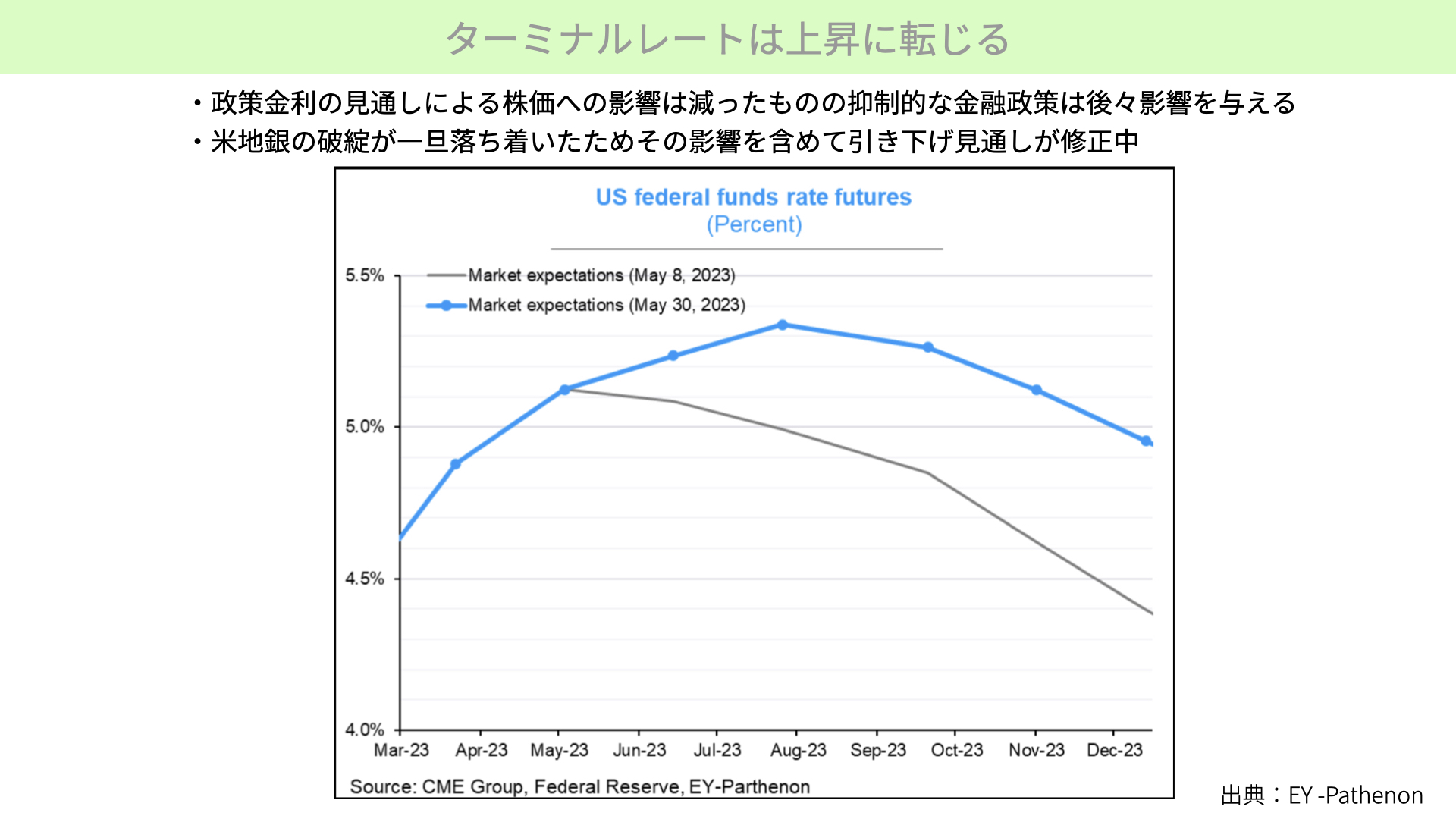

次にこちらをご覧ください。冒頭にお伝えしたように、今週に入って金融政策の見通しに変化が出ています。こちらのグラフは、FFレートの先物見通しを示しています。グレーのチャートは今年5月8日時点での見通しで、今年の6月~7月にかけて利下げに転じると予想していました。しかし、わずか20日後に6月~7月にかけて利上げがあり、12月には初めて利下げに転じると、見通しは大きく上方修正されました。

現在、株価が大きく下落しているわけではありませんが、今後大きな影響が出てくる可能性があります。政策金利が上がるということは、抑制的な金融政策が長く続くことを表しますから、中期的には経済にはマイナスの影響があります。

背景には、アメリカの地方銀行破綻が一旦落ち着いたことがあります。地方銀行が破綻を続けていれば、インフレを抑制するマイナスの影響が出るため、利上げの必要がないとされていました。しかし、地方銀行の破綻が一旦落ち着いたことで、現在のインフレ状況を考えれば、利上げを行うべきという見通しに現在は変わっています。

今後の見通しへの影響

地銀信用リスクは倒産リスクから貸出態度厳格の影響が広がるリスクへ

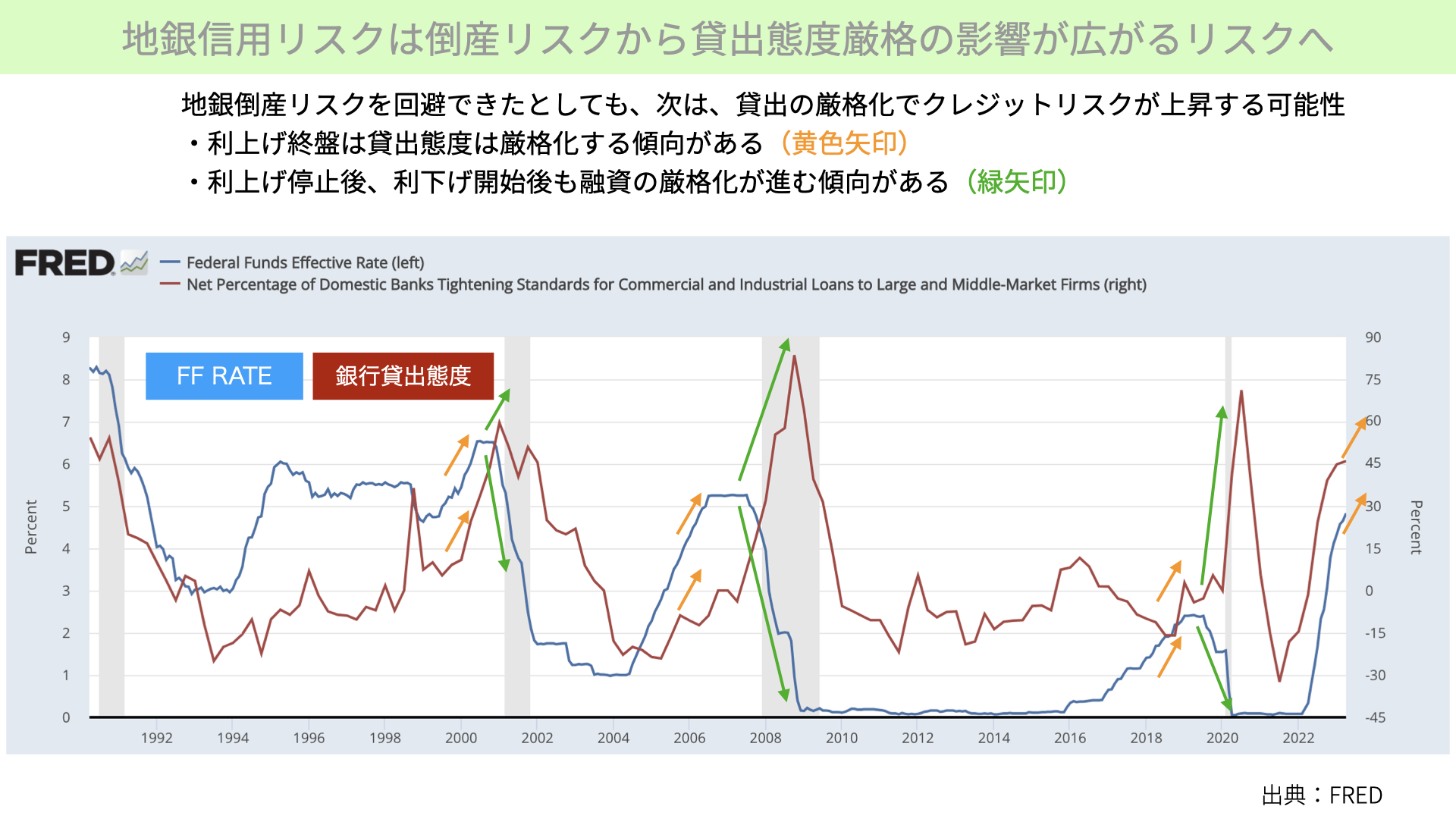

では、見通しの変化は今後どう影響するのでしょうか。こちらをご覧ください。地方銀行の破綻リスクは一旦回避されたものの、銀行の貸出態度厳格化が広がる可能性があることをお伝えしたいと思います。

下のチャートは、青がFFレートで政策金利、赤は銀行の貸出態度。上に行くほど貸出厳格化していることを示します。現在の見通しでは、6月~7月にかけて利上げの可能性があります。それ以降も利上げが続くかどうかは未定ですが、いずれにしても利上げは終盤にかかっています。そういったときに銀行の貸出態度はどうなっているのでしょうか。また、マーケットは12月に利下げに転じると見ていますが、その後融資の厳格化はどうなるのでしょうか。この2つを見ていきたいと思います。

まず、利上げ終盤に貸出態度は厳格化するかです。結論から言うと厳格化は続きます。黄色い矢印をご覧ください。FFレートが利上げ停止直前まで上がっていく段階では、全ての場面で銀行の貸出態度は厳格化します。

そこから6月と7月に利上げが続くなら、融資の貸出態度は今後も厳しくなると考えられます。先ほどお伝えしたように、地方銀行の倒産リスクから貸出態度の厳格化リスクへと、市場の関心が移っていくとお考えください。

次に緑の矢印をご覧ください。こちらは利上げ停止、もしくは利下げに転じた後に銀行の貸出態度がどうだったかを示しています。グレーの範囲は景気後退を示していますが、利下げに転じた後も景気後退が来て、融資が厳格化すると分かっています。

現在はHYGを含め大きくは下落していないものの、今後融資の厳格化が進むと、企業の倒産へと関心が移ると考えられます。銀行の問題が片付いたからといって全てが終わったわけではなく、まだ警戒が必要だということを政策金利見通しが示しています。

米CB消費者信頼感指数は将来の景況感に悲観的

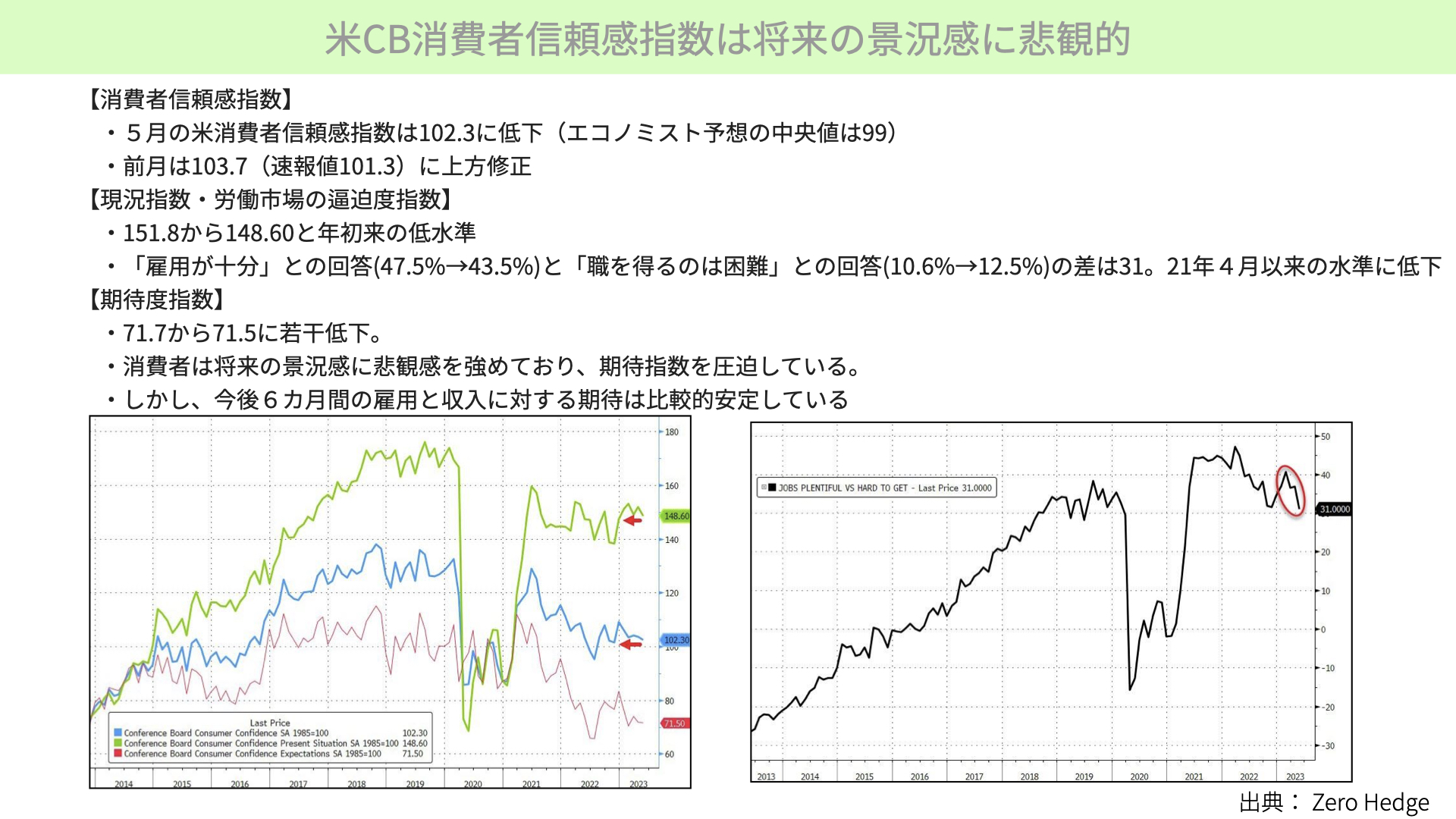

次にカンファレンスボードが発表した、消費者信頼感指数を見てみましょう。結論から言えば市場予想を上回っていますが、中身を見ると、景況感に黄色信号となっています。

5月に発表された消費者信頼指数は102.3。エコノミストの予想値は99でしたが、そこまで悪化はしていません。ただ、前月は103.7でしたから、やはり下がっていることが分かります。

カンファレンスボードの指数には、現況指数と期待度指数という6ヶ月先を表したもの2つに分かれています。現況指数は151.8から148.6と下がり、年初来で最も低い水準です。今年に入ってから、状況はどんどん悪くなってきていると言えます。

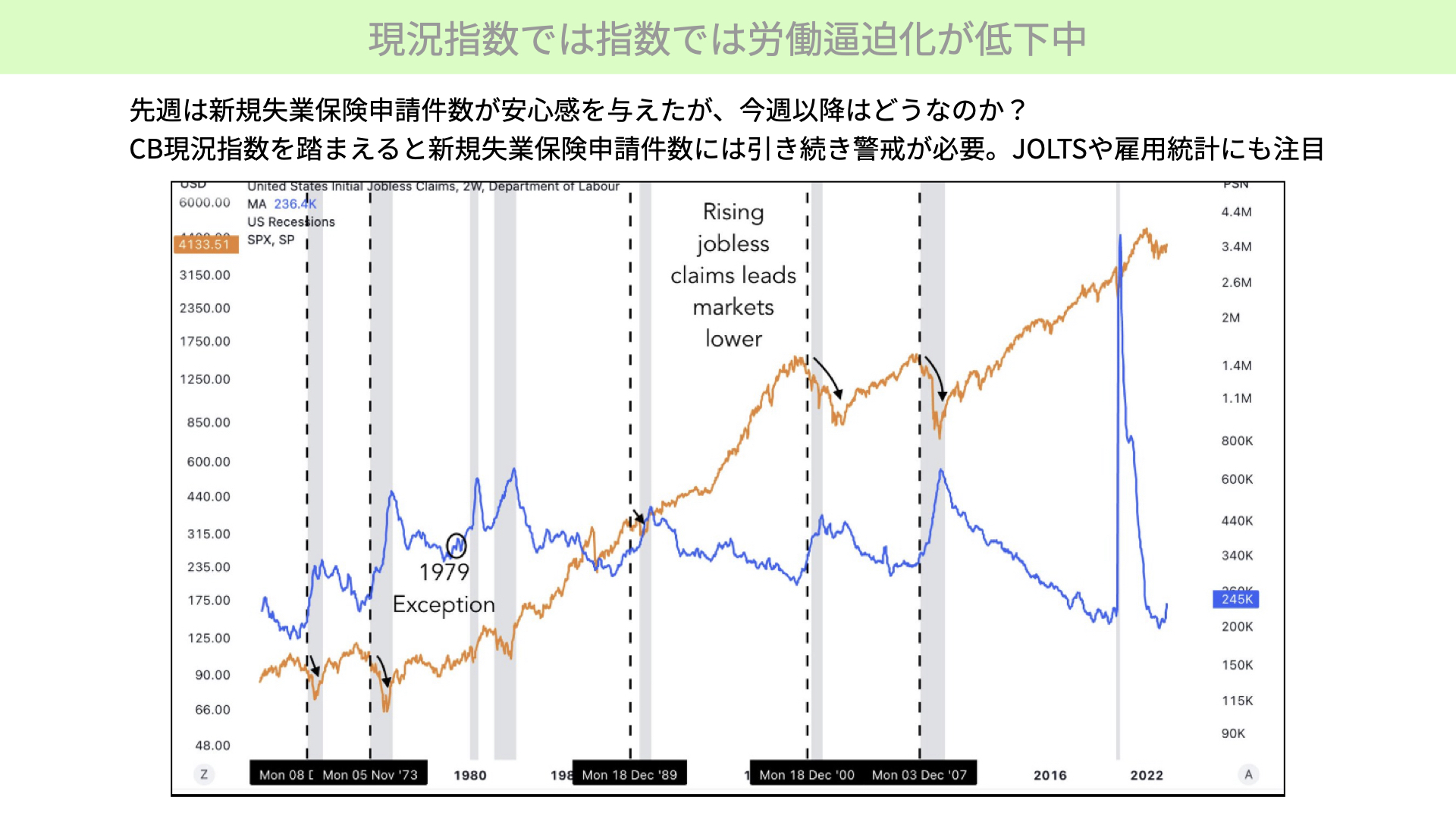

次に左をご覧ください。現況指数は緑です。右のチャートは雇用の逼迫度指数で、調査の中で「雇用が十分か」「職を得るのが困難か」を聞いた際の差を表したものです。雇用は十分ですかと聞いた際、十分だと回答した方が47.5%から43.5%まで下がっています。一方で、職を得るのは困難かを聞いたところ、10.6%から12.5%まで差が縮まっています。31という差は、21年の4月以来となります。JOLTSや2日に予定されている雇用統計などで、雇用の厳しさが徐々に表面化する可能性があると、30日の段階でマーケットは懸念しています。

期待度指数は71.7から71.5に低下しました。中身を見ると、将来の景況感は悲観的なものの、雇用と収入に関しては、これまで以上に大きく悪化するとまでは考えていません。この点は少しプラス材料でしたが、消費者信頼感指数では雇用が少し悪くなってきています。

では、どういった影響があるのでしょうか。新規失業保険の申請件数があまり伸びていないため、マーケットは景気後退がないのではと楽観視していました。しかし、カンファレンスボードの消費者信頼感指数でお伝えしたように、現在の雇用はあまり良くない状況になってきていますから、青いチャートの新規失業保険申請件数が上に推移する可能性があります。現在は24万人程度ですが、30万人を目指して上昇する可能性があると警戒しておく必要があります。

新規失業保険申請件数が増える、青いチャートが上に向かってくると、黄色のS&P500は大きく下落します。先ほどの現況指数は雇用悪化を示している可能性がありますから、警戒が必要と考えていただければと思います。

CB消費者信頼感指数と景気の連動性

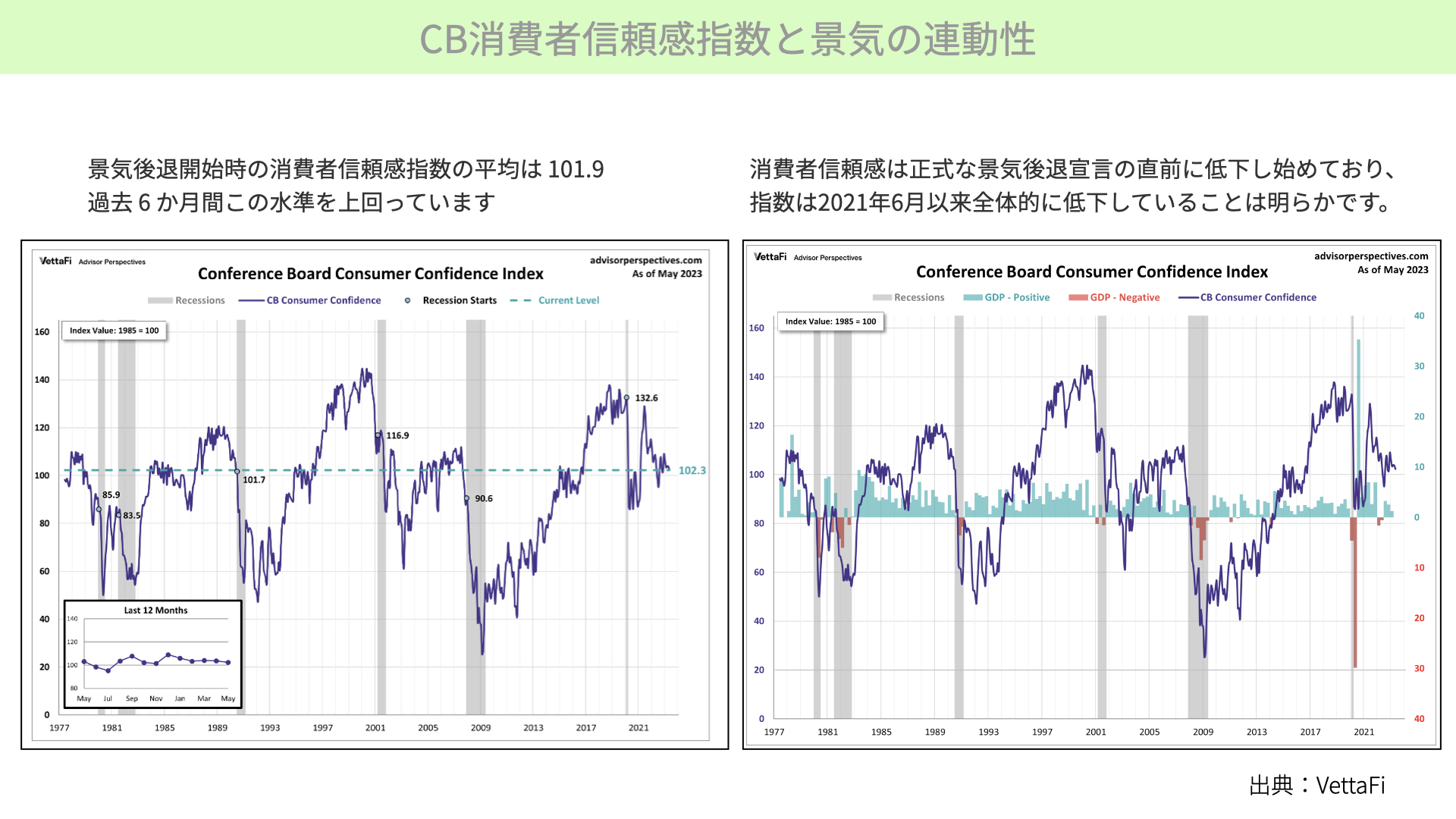

最後にこちらをご覧ください。カンファレンスボードの消費者信頼感指数です。現在の数字は102.3ですが、景気後退に入る平均101.9に近づいてきています。いつ景気後退に入ってもおかしくない水準まで、消費者の信頼感指数は下がってきています。

消費者信頼感指数は、景気後退前に大きく下がる傾向があります。2021年6月以降大きく下落していることを考えると、今後、景気後退に入る可能性が高いと考えられます。

今日は消費者信頼感指数や、FFレートの先物見通しが銀行の貸出態度にどう影響を与えるかをお伝えしました。最初にお伝えしたように、上位の5銘柄がマーケットを引っ張るような株式相場は、バリエーションが正当化できない状況になり、大きく株価の調整につながってきた歴史があります。

S&P500では、上位5社が全体の24%近くを占めていますが、NASDAQ100においては、上位5社が全体の倍近くを占めています。リスクと隣り合わせの上昇であることを念頭に置いて、今後のマーケットに臨んでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル