本日は、5日に成立したアメリカの債務上限拡大法についてお伝えします。バイデン大統領がサインし、長く続いていた債務上限問題が一旦落ち着きました。加えて、先週発表されたISM製造業指数と雇用統計が、今週以降どういった影響を及ぼすのかも見ていきたいと思います。

[ 目次 ]

注目の経済指標

4月雇用統計は評価が分かれるが賃金インフレは減速傾向

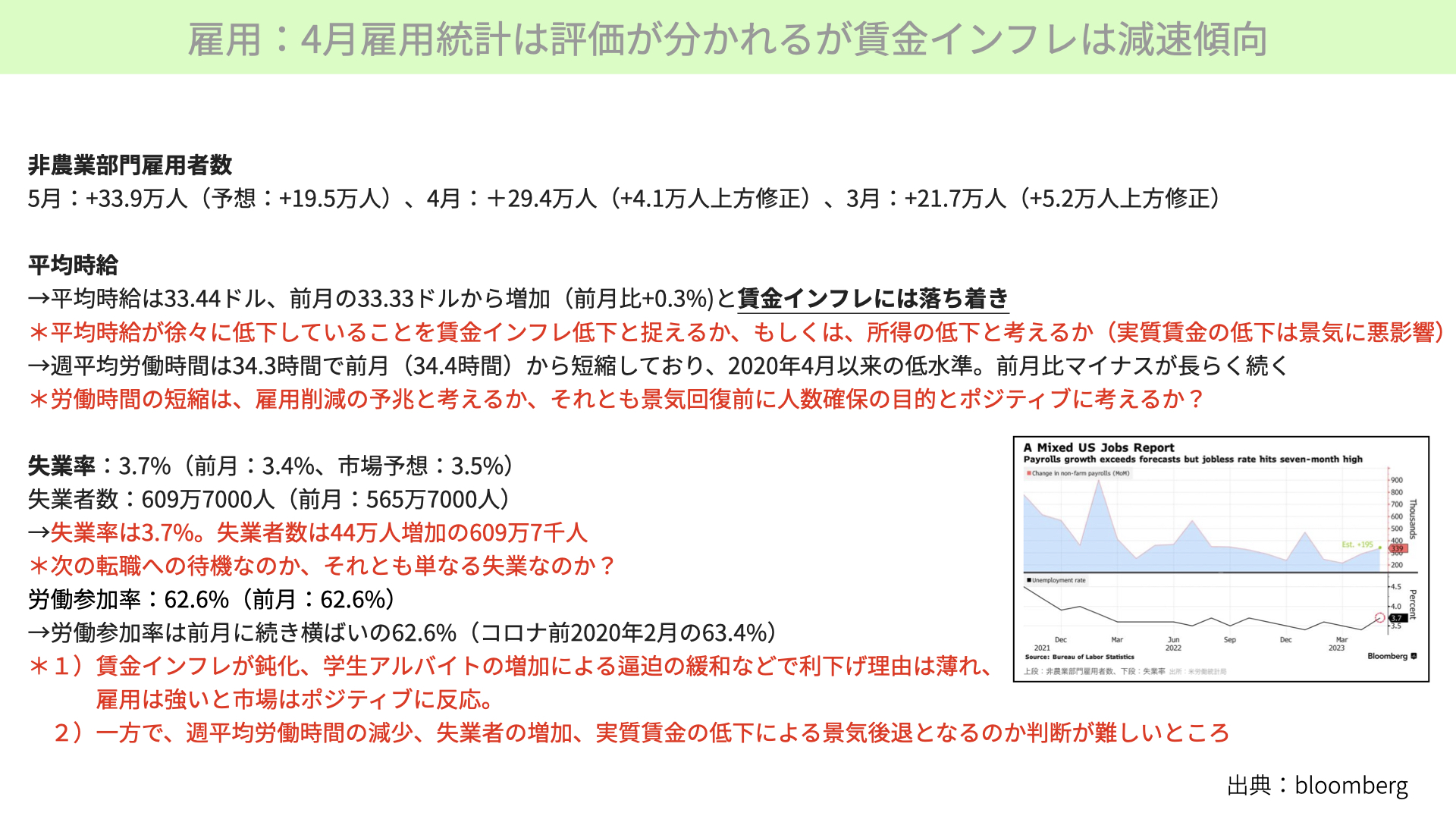

まずは、金曜日に発表された雇用統計を簡単に振り返ります。結論から言えば、雇用が予想よりも強く、雇用の強い状況が続いていると言えます。一方で、平均時給の伸びが鈍化していることもあり、賃金インフレが落ち着いてきたとの見方もあります。6月の利上げ確率が低下したことをプラス材料に株価は大きく上昇しています。

さらに細かく見てみましょう。非農業者部門は5月33.9万人と、予想の19.5万人を大きく上回りました。3月、4月も上方修正が入っていることから、ここ数ヶ月雇用が強いことが確認できています。

平均時給は33.44ドルで、前月の33.33ドルから増加しました。前月比で0.3%のプラスですが、前月の0.4%、それ以前の0.5%と比べると賃金インフレが落ち着いてきています。賃金が大きく伸びていない中で雇用者は増えていることから、6月の利上げはないのでは、5月の利上げが最後になるのではと考え、マーケットの上昇要因となっています。

平均時給で1つ注意点があります。平均労働時間は前月34.4時間から、34.3時間へと短縮しています。これは2020年4月以来の低水準で、前月比でマイナスが続いている状況です。労働時間が9ヶ月連続で短縮後に1ヶ月だけ上昇し、再度下落に転じています。

マーケットの専門家は、労働時間の短縮=雇用削減の予兆と認識します。経営者は、徐々にシフトを削り、雇用を調整しているからです。今後、強い雇用が崩れる兆候として見られていますが、そこに対するマーケットの反応は現時点ではあまりなかったのですが、今後どうなるかが今回の注目ポイントとなります。

次に平均時給についてです。平均時給が下がったことは、賃金インフレにとってプラス要因です。しかし、所得が落ちてくると、まだまだ高インフレの状況なので実質賃金がマイナスになります。これは、消費や景気には大きな影響を与えます。今後の影響にはマイナスだと思います。

次に失業率についてです。失業率は予想が3.5%、前月は3.4%、結果としては3.7%でした。通常、株価が大きく下落する要因となりますが、マーケットは「次の転職への待機」ではないかとポジティブに捉えています。特に今回、失業者数は44万人増えています。この増加は、より良い条件を求めて転職するための一時的な失業と見なされています。雇用者数も多いこともあり、3.7%の失業率はそこまで問題ではないと見なされています。しかし、前向きな失業かどうかは後にしかわかりません。

労働参加率は62.6%。コロナ前に比べるとまだ低いものの、かなり回復してきました。結果として株価が上昇していますから、マーケットは雇用統計をプラスに捉えてはいますが、考え方としては2つあると思っています。

まずは賃金インフレが鈍化したこと。次に学生ローンの支払い免除延長が終わり、アルバイト学生が増えることで労働のひっ迫が解消が今後解消する。それにより6月利上げは回避できるだろうと、賃金インフレがポジティブに作用した面があります。しかし、週平均労働時間の減少、失業者44万人は次の転職への待機なのかどうか、実質賃金低下による景気後退の影響は出てこないかどうかは引き続き注目です。

内容を見ると、捉え方によってはまちまちの内容でしたが、結果としては株価が上昇しています。もう1つの見方が存在することは、ぜひ参考にしていただければと思います。

ISM製造業景況指数は低調な状態が続く

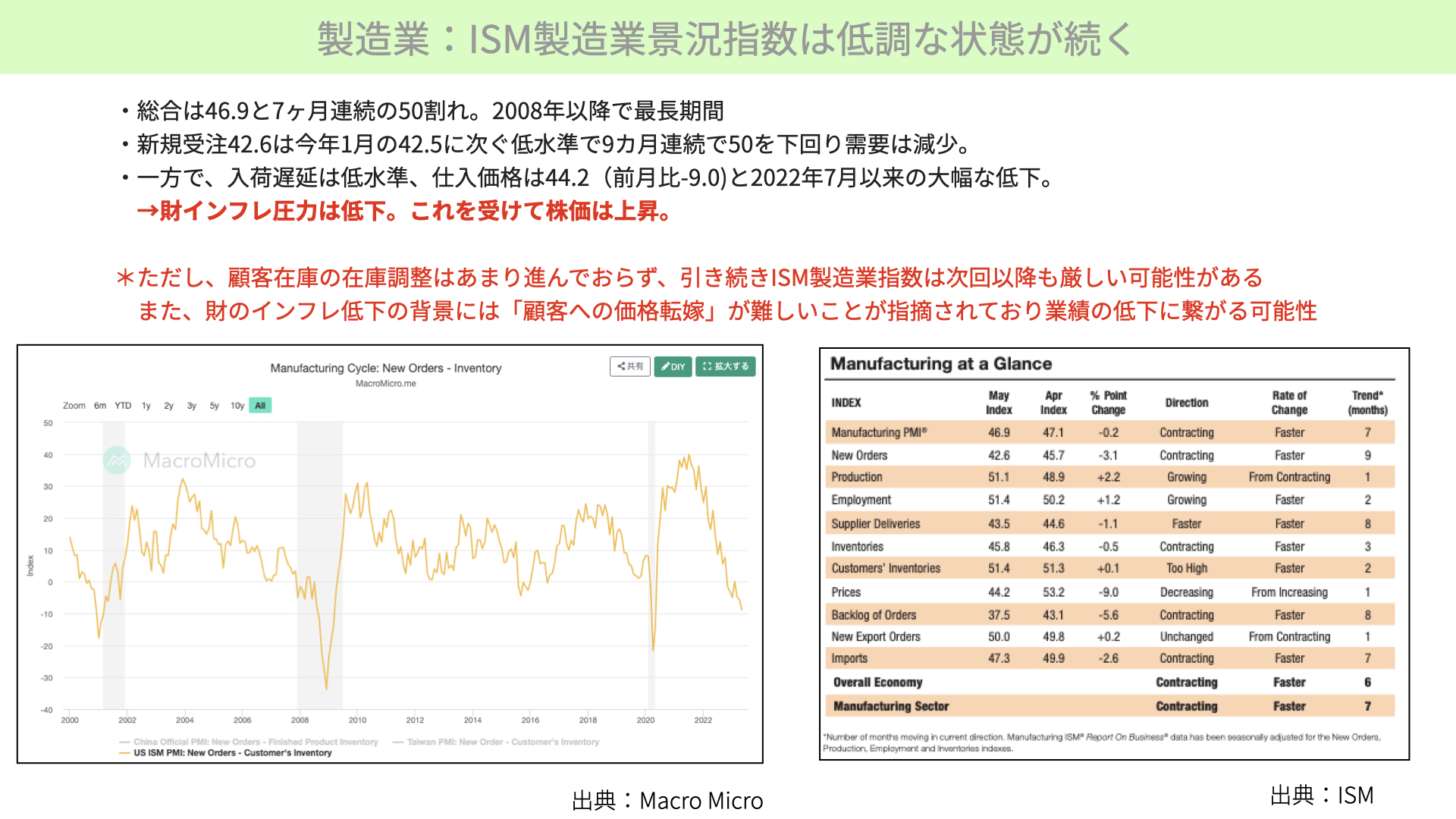

次にISM製造業指数についてご覧ください。総合は49.9と、7ヶ月連続で50割れと、2008年以降最長期間となっています。製造業で、かなり厳しい状況が続いていると分かります。

新規受注が42.6と、今年1月の42.5に続く低水準。新規受注が非常に減っていることで、本来であれば株価にとってマイナスの影響となるところでした。一方で入荷遅延が少なくなってきていること、仕入れ価格が44.2と前月から9も下がっていることで、22年7月以来の大幅な下げが確認できました。新規受注は減り、今後の見通しは明るくないものの、財インフレ圧力は低下しています。こちらもインフレの鎮静化によって、株価が上昇したことが分かりました。

ISMで注意していただきたいのは、新規受注が減り、在庫調整があまり進んでいないことから、今後の注文が増える要素がないことです。そのため、ISMは来月以降も製造業指数で苦戦する可能性があるというのが1つ目のポイントです。

2つ目のポイントは、財インフレの低下背景に顧客への価格転換が厳しくなり、なかなか高い価格で売ることができないとの指摘があることです。今後の企業の業績低下、利益率(マージン)減につながるのではないかとも言われていますから、今後は業績にどう影響するかにも注目が必要だと思います。

債務上限拡大法が与える影響

ペイントレードが続くか?

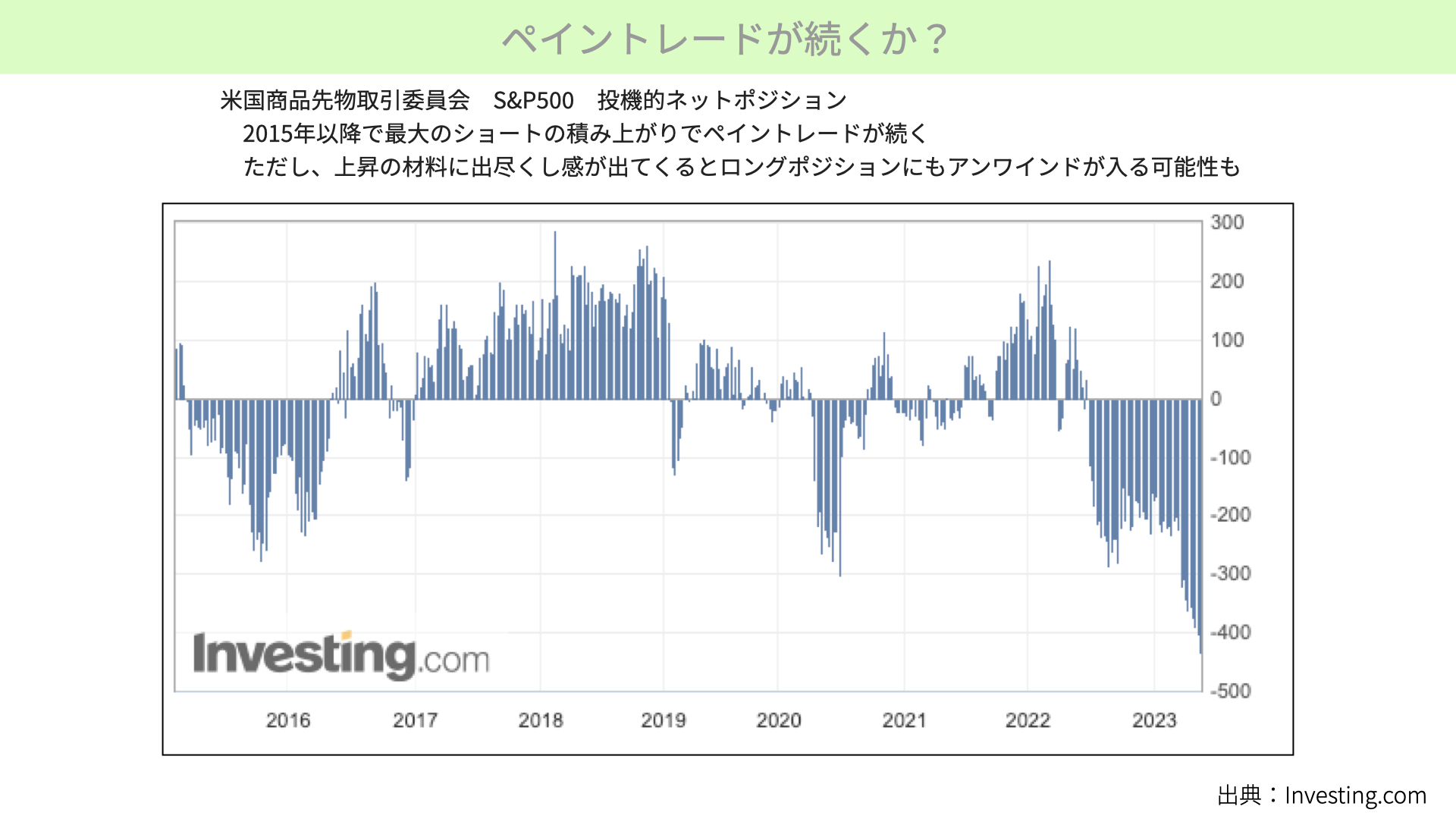

今週の経済指標は、予想では悪い数字が出てくると思われていました。しかし、予想を上回る数字が続いたこともあって株価は大きく上昇しています。その背景にはペイントレードがあります。具体的には、S&P 500のショートポジションが2015年以降で最大となっています。株価が上昇すると、ショートポジションはマイナスとなり、アンワインド(解消)するために買い戻さなければなりませんから、さらに上昇に拍車がかかると言われています。

ペイントレードを伴って株価が今週まで引き続き上昇を続ける可能性はありますが、今まで懸念材料だったものがある程度クリアになってきている、例えばインフレや債務上限の問題がクリアになってきた場合、上昇の材料は出尽くしとなります。そうなると、ロングポジションの利益確定の動きも出てきます。そのため、ペイントレードが長く続かない可能性もありますので、その点も参考にしていただければと思います。

市場の流動性低下に注意

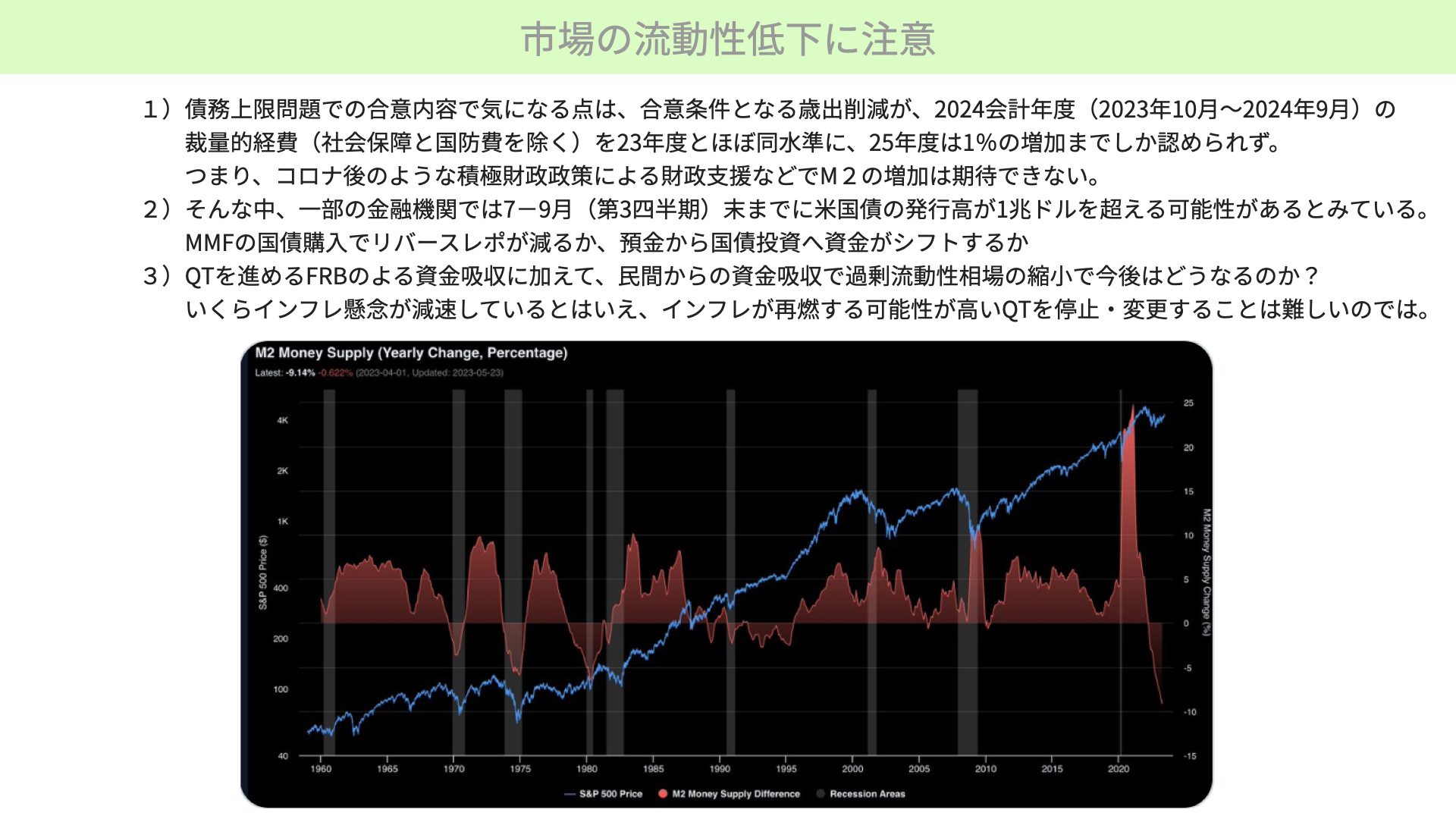

最後に、債務上限の拡大法の影響について確認します。青いチャートはS&P 500、赤いチャートがM2を前年比で示したものです。M2とは預金量を表したものですが、前年比でマイナスがこれだけ大きくなっているケースは、過去にはあまりありませんでした。M2が減っている局面では、株価が大きく下がったり、リセッションに入ったりすることが多く、M2の減少には注意が必要だと指摘されてきました。

今回、債務上限の拡大法が成立したことでどんな影響があるのか、3つのポイントで見ていきたいと思います。

1つ目は、債務上限問題の合意をまとめるために何を行ったかです。民主、共和の合意条件の中には歳出削減がありました。今回は、2024年の会計年度(2023年10月~2024年9月まで)の裁量的経費(社会保障と国防費を除く支出)は2023年度と同じ水準とし、1年後の2025年度は前年比で1%の増加までと決められました。これは、コロナショック以降のように債務を使いながら財政を拡大し、経済的な支援ができないという内容になっています。

去年と同じ程度になるということは、M2(世の中に出回っている預金量)が増えるような法案ではないため、財政面からは今後もM2の低下が予想されることが1つ目のポイントとなります。

2つ目のポイントは、一部金融機関のレポートによれば、政府が1兆ドル近くの国債を発行します。MMFがリバースレポより短期政府債券の条件が良ければ国債を購入するでしょう。こその結果、MMFが国債を購入することにより、リバースレポを減理、預金から国債へのシフトが見られたりする可能性があると言われています。このような動きで、M2(世の中に出回っている預金量)がさらに減る可能性が懸念されています。さらに、預金流出で地銀の経営懸念を警戒する人も多くいます。

さらに3つ目のポイントとして、量的縮小(QT)が進んでいる現在のFRBの状況が、M2の減少に拍車をかけていることがあります。しかし、現在のインフレが収束していない状況でQTを止められるかといえば、インフレが再燃する可能性が高いため困難だと言われています。

まとめますと、市場の流動性が今後減少する可能性があると言われています。今まで株式市場を支えてきた背景には過剰流動性、世の中にお金が溢れている状況がありました。しかし、今回の債務上限問題解決にあたり、お金が出てくる量が減ること、QTが続いていること、政府の預金が増えると予想されています。結果としてリバースレポが減少したり、銀行の預金が減少したりすると、銀行の預金残高が減り、窮地に追い込まれる銀行が増える可能性もあります。かなり大きく株価が上昇している中でも、そういった材料が存在することを、今週以降も見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル