本日は、5日に発表されたISM非製造業指数を取り上げます。この指標はアメリカのサービス業の景況感を示すもので、アメリカの70%を占めるサービス業が、景気としてどうなのかを分析したものです。

中身を細かく見てみると、やや先行きが厳しい内容が見受けられます。そこで、今後どのような影響を与えるかについて分析していきたいと思います。最後までご覧ください。

[ 目次 ]

景況感の境目まで低下してきたISM非製造業景況指数

ISM非製造業景況指数は景況感の境目に

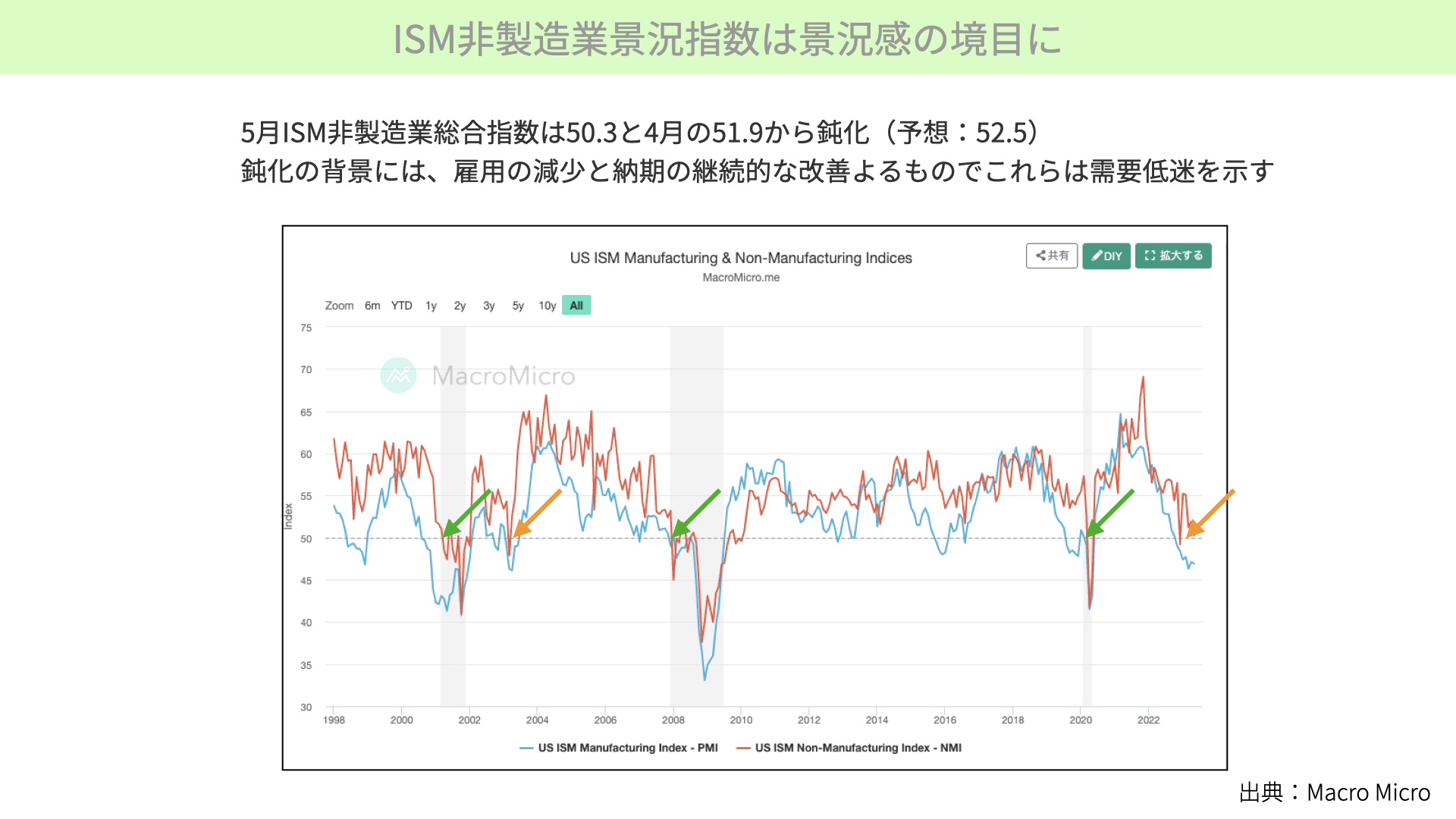

それでは早速、下のチャートをご覧ください。このチャートは、青が先週発表されたISM製造業指数、赤が月曜日に発表されたISM非製造業指数を示しています。ISM非製造業指数の結果は、総合指数で5月は50.3と、予想の52.5を大きく下回る結果となりました。4月が51.9だったことを考慮すると、鈍化が確認できます。

ポイントは、50を下回ると景気が悪い、50を上回ると経済は成長しているということです。今回はかろうじて50.3と、境目を上回っている状況です。ただ、他の内容を見ていただくと、今後の見通しはあまり明るくないと言えます。

次に皆さんに確認していただきたいのが、上の図表です。ISM製造業数と非製造業数が共に50を下回ると、景気の悪化が確認できます。これは緑の矢印で示しています。共に50を割ると、グレーの編みかけのように景気後退が起こることが確認されています。

一方で、黄色の矢印のように、両方が50を割っても景気減速や後退がないケースも存在しています。今の段階ではまだ50を割っていませんが、もしも来月以降50を割ったとしても、本当に景気後退に入るのかについては、まだ確信を持てていない状況です。

ビジネスアクティビティと新規受注に注目

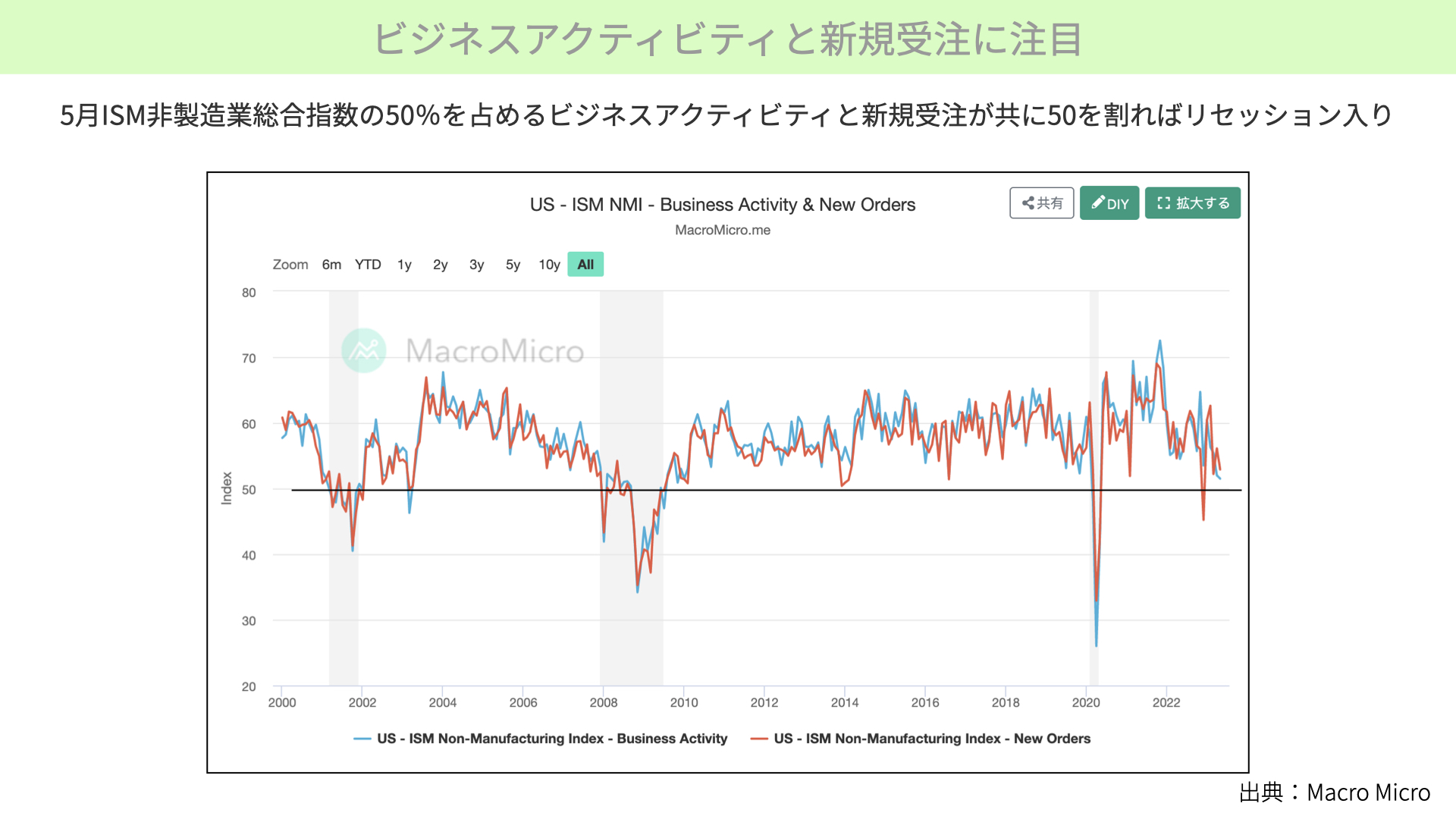

今後の見通しを立てるにあたり、もう少し深く分析したいと思います。こちらをご覧ください。こちらは、ISM非製造業数の中に占めるサブインデックスです。先ほどまで見てもらったものが総合指数ですが、総合指数の50%を占めるビジネスアクティビティと、新規受注というものがあります。ビジネスアクティビティというのは、企業活動がどうかというアンケートと、新規受注はどうなっているかを表したものです。

下の図表ですが、水色のチャートがビジネスアクティビティ、企業活動かどうか。赤いチャートは、新規受注がどうなのかを示しています。ISM製造業指数と非製造業指数の両方が50を割っても、景気後退に至らなかったケースがあることを先ほど確認しましたが、ビジネスアクティビティと新規受注の両方が50を割ると、間違いなく景気後退に入ります。今後、この指数がどうなるのかを見れば、景気交代に入るか入らないかを、より細かく分析できるのではないかと思っています。

ISM非製造業景況指数の50割れは株価の潮目転換点か?

次にこちらをご覧ください。ISM非製造業数におけるサブインデックス、企業活動や新規受注がS&P 500にどういう影響があるかを見ていきます。こちらのチャートは、企業活動(ビジネスアクティビティ)が青いチャート、新規受注が赤いチャート、S&P 500を黄色で表しています。こちらが50を割ると景気が悪化するとお伝えしましたが、50を割ると株価が大きく下落していることが分かるかと思います。

今後50を割ってくるようであれば、株価の調整が起こる可能性が歴史的にあることには警戒が必要です。5日の発表を受けた後に株価が少し軟調に推移しているのは、そういったことも背景にあると認識していただければと思います。

今後の米サービス業の見通し

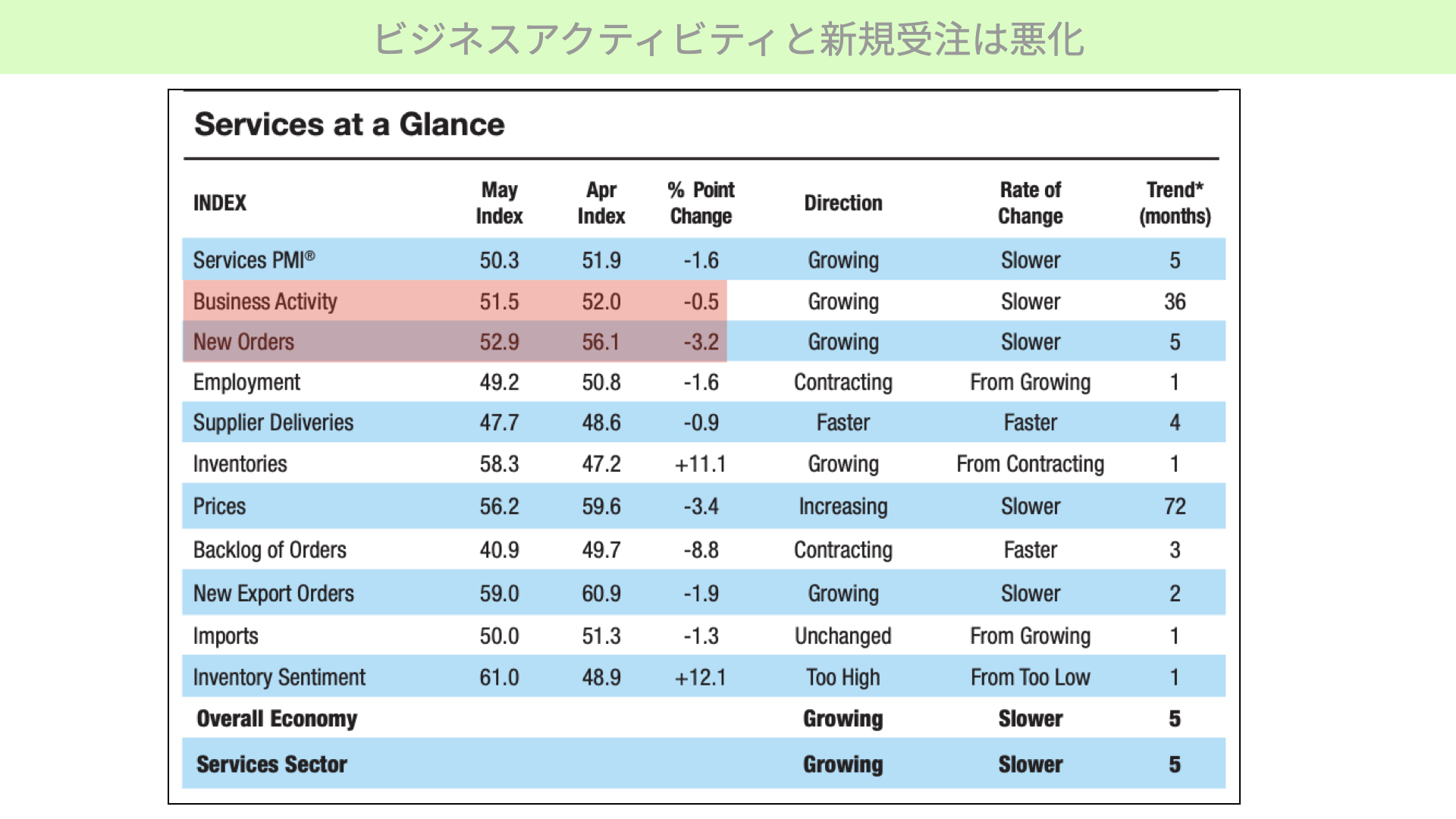

ビジネスアクティビティと新規受注は悪化

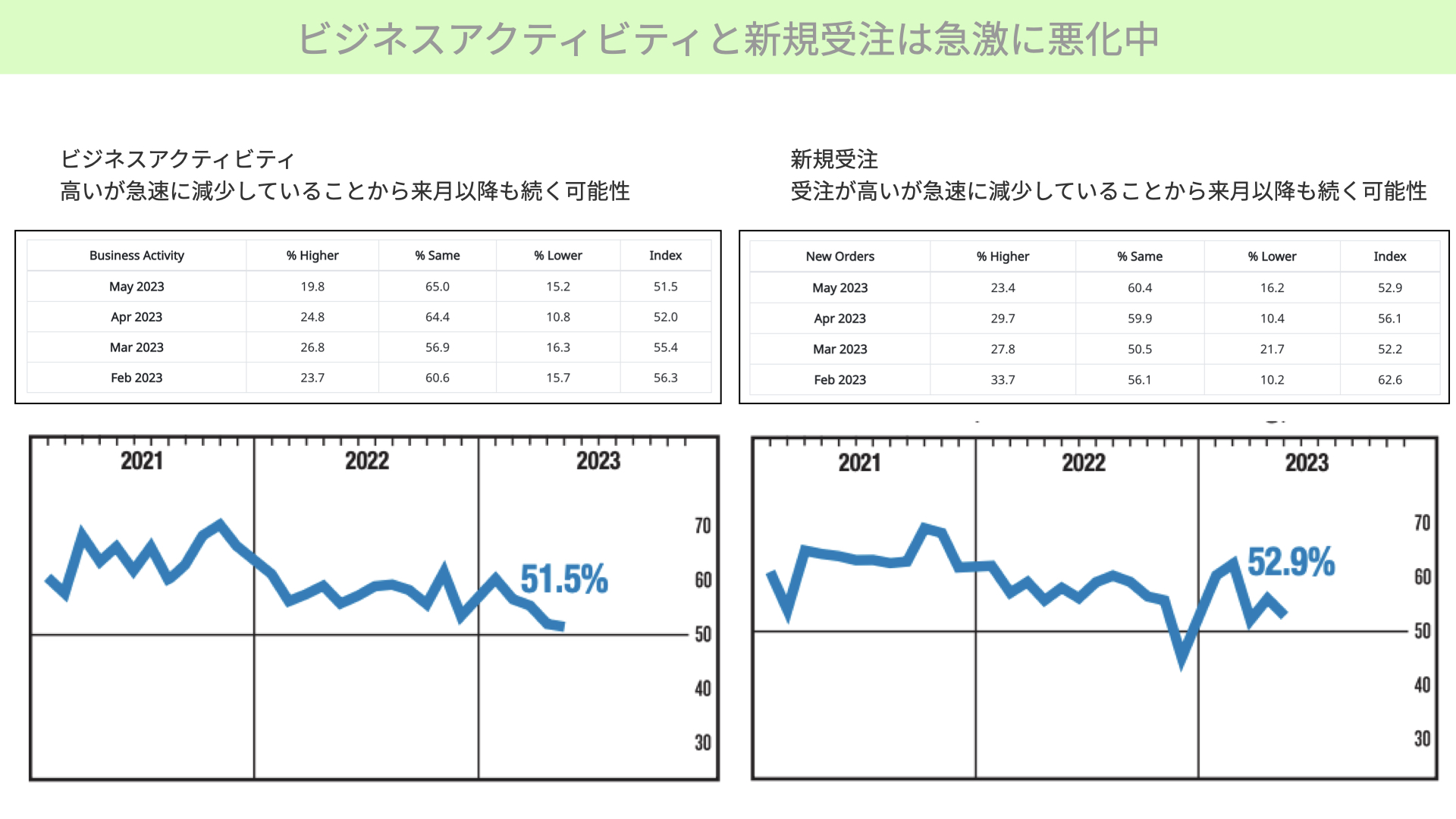

では、今後ビジネスアクティビティや新規受注がどのような流れになってくるのかを細かく見てみましょう。ビジネスアクティビティとニューオーダーです。まず、4月から5月にかけて、両方とも鈍化していることが分かりました。ビジネスアクティビティは、52から51.5に低下し、新規の受注は、56.1から52.9まで大幅に下落しています。

ビジネスアクティビティと新規受注は急激に悪化中

次にこちらをご覧ください。左のビジネスアクティビティでは、2023年に入ってから鈍化傾向が強まっており、いよいよ50を割りそうになってきています。上の図表では、企業活動がいいと感じる人と、悪いと感じる人の比率を示しています。2月~5月にかけて、いいと言っている方がかなり減ってきていることが見て取れます。とてつもなく悪いわけではありませんが、景気としていいとは思えないと言う方が増えてきているのが現実です。

ビジネスアクティビティから見ても、幅広に経済が鈍化してきていることが分かります。いずれ50を下回りそうな流れが続いていることが、1つ目のポイントです。

次に右の新規受注をご覧ください。2023年に入ってから鈍化傾向が続いています。一時期50を割り込みそうなところからは戻ってきていますが、全体としては下落傾向が続いていることが分かります。

さらに表グラフをご覧ください。2月からいいと言っている方がかなり減ってきています。これらの2つからは、今後新規受注が増えるとは思えない状況が見て取れます。

先ほどもお伝えしましたが、ビジネスアクティビティと新規受注は総合指数の50%を占める重要な項目です。これらが鈍化してくるということは、来月以降もISM非製造業指数が厳しくなりそうだと考えられます。

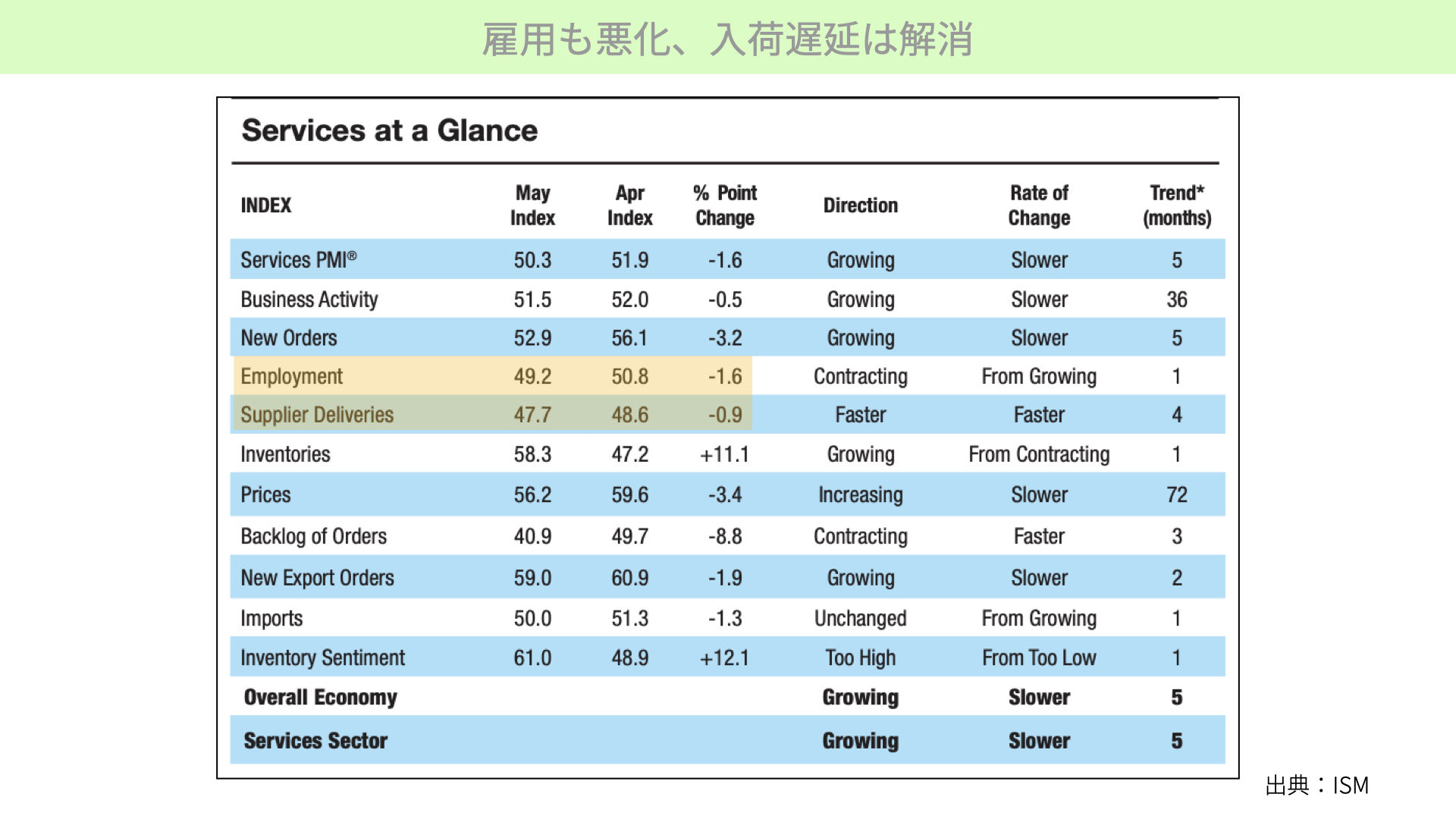

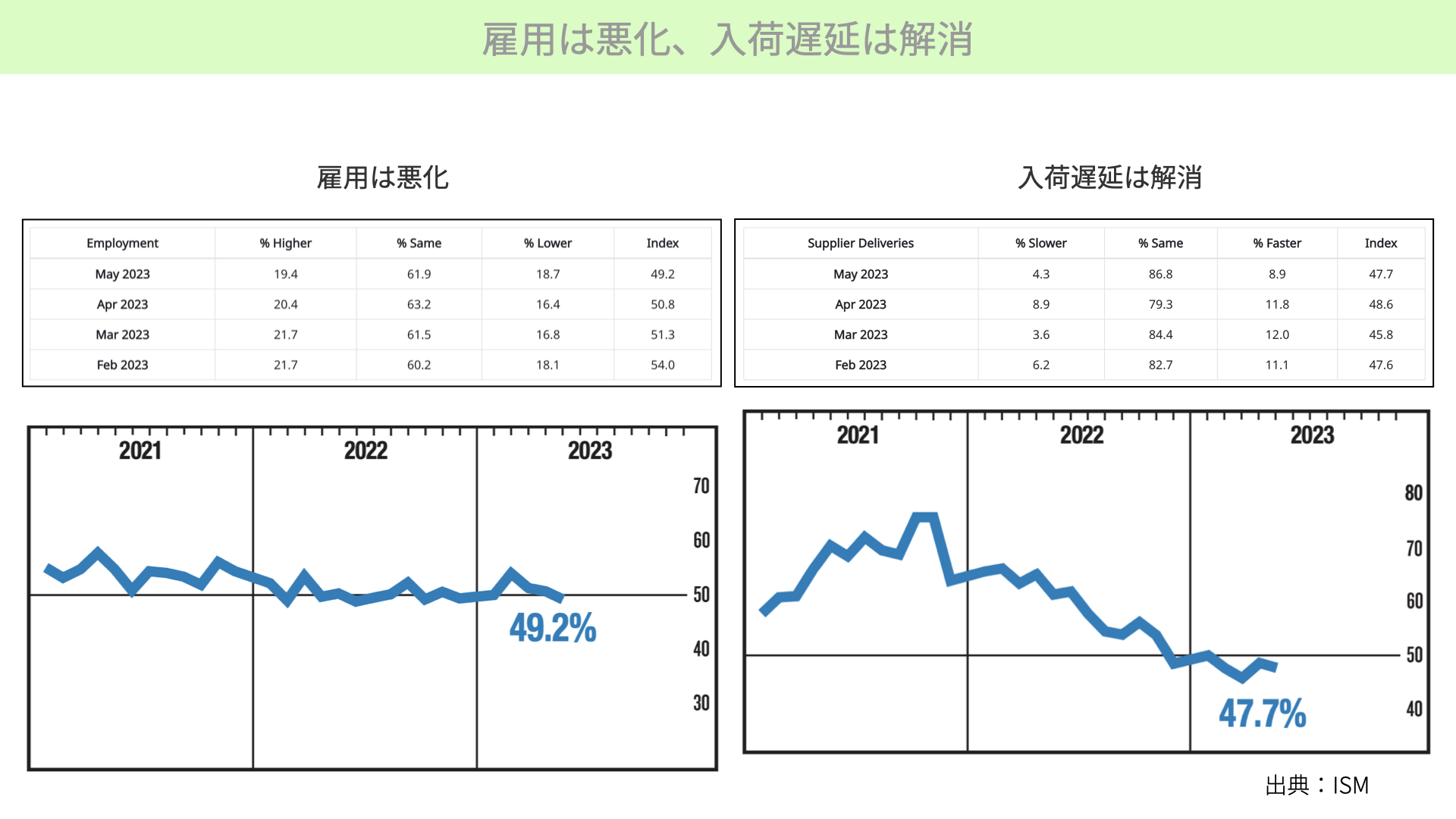

雇用も悪化、入荷遅延は解消

さらにこちらをご覧ください。残りの50%を占める雇用と入荷遅延の状況です。雇用は、先月の50.8から49.2と悪化しています。入荷遅延は48.6から47.7と、入荷遅延は解消されているようです。

左の雇用を見てみましょう。雇用はついに悪化に転じ、50を割り込んでいます。雇用統計などを見ると、一部では強い数字が確認されていますが、現場レベルの感覚としては特にサービス業を中心に雇用が悪化していると言えます。雇用がいいと言っている方が減っていることが、印象的な内容となっています。

次に右をご覧ください。入荷遅延が解消され、50を割っています。50を割るということは、入荷の遅延はないことを示します。今までは供給サイドの問題で根詰まりがあり、景況感の悪化につながっていました。そちらが解消されているにも関わらず経済が悪化していることが、今回の根深さを示しているのです。入荷遅延は雇用全体に対して25%のインパクトとなりますので、こちらも今後悪くなると予想されています。

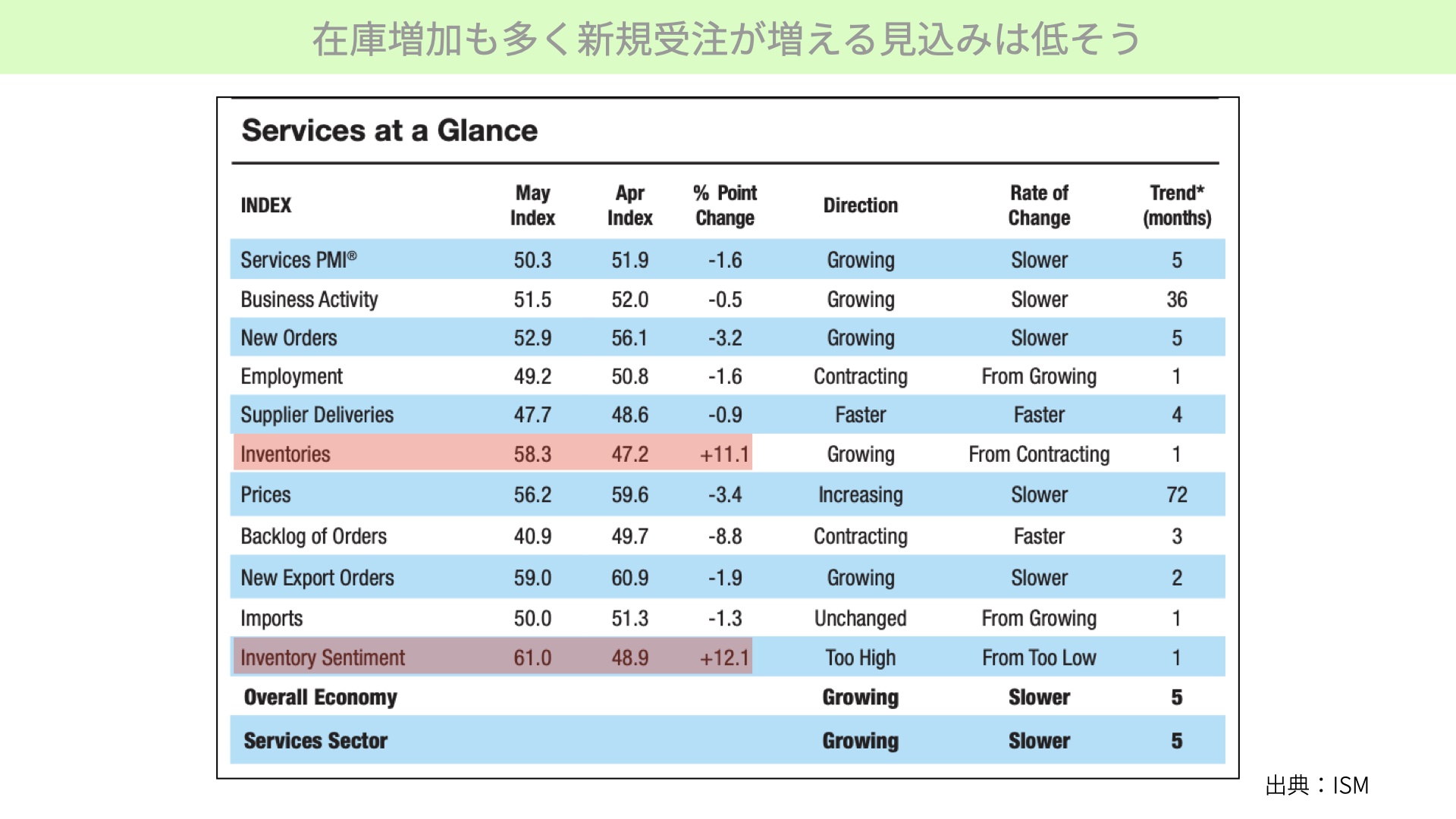

在庫増加も多く新規受注が増える見込みは低そう

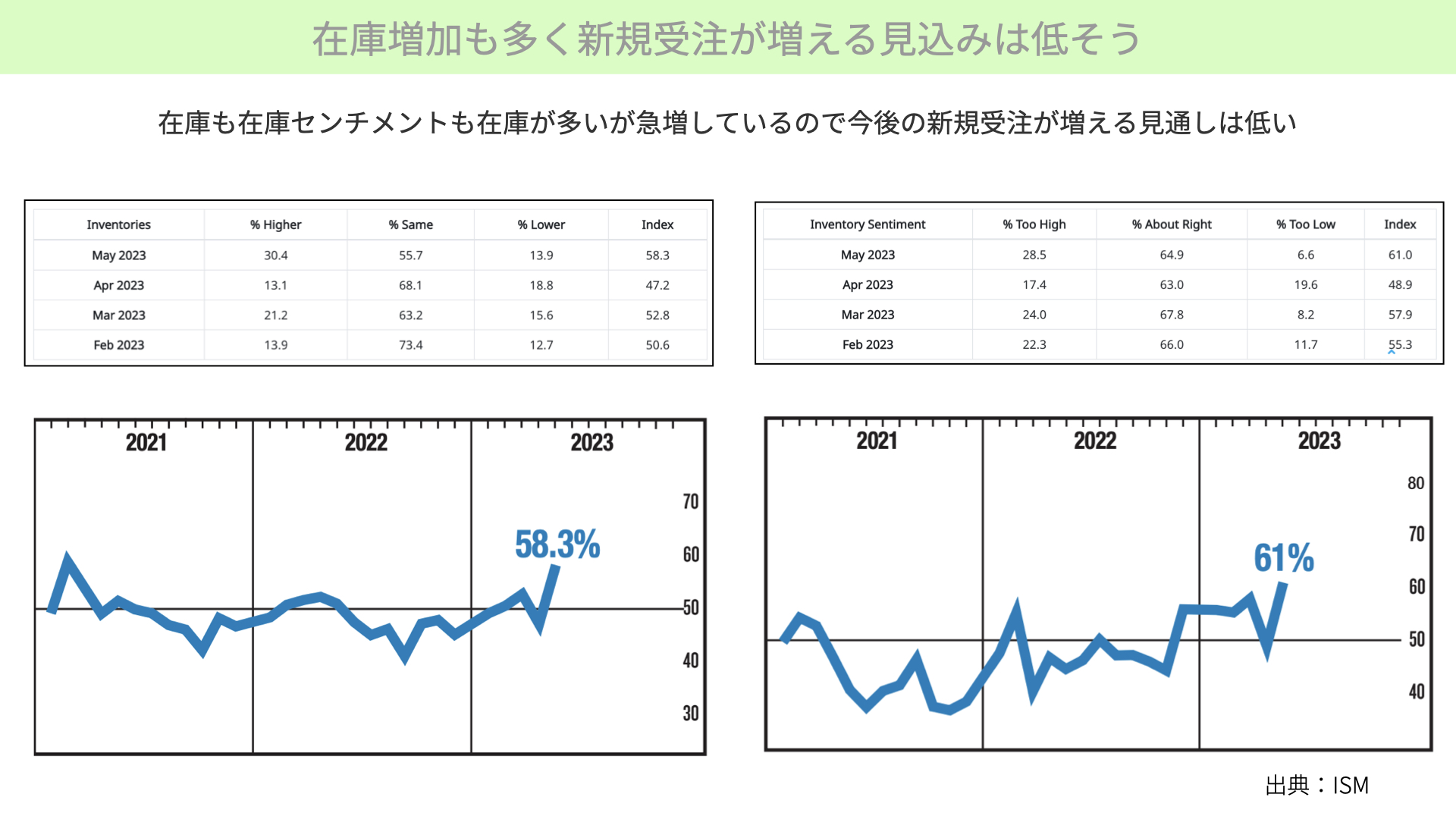

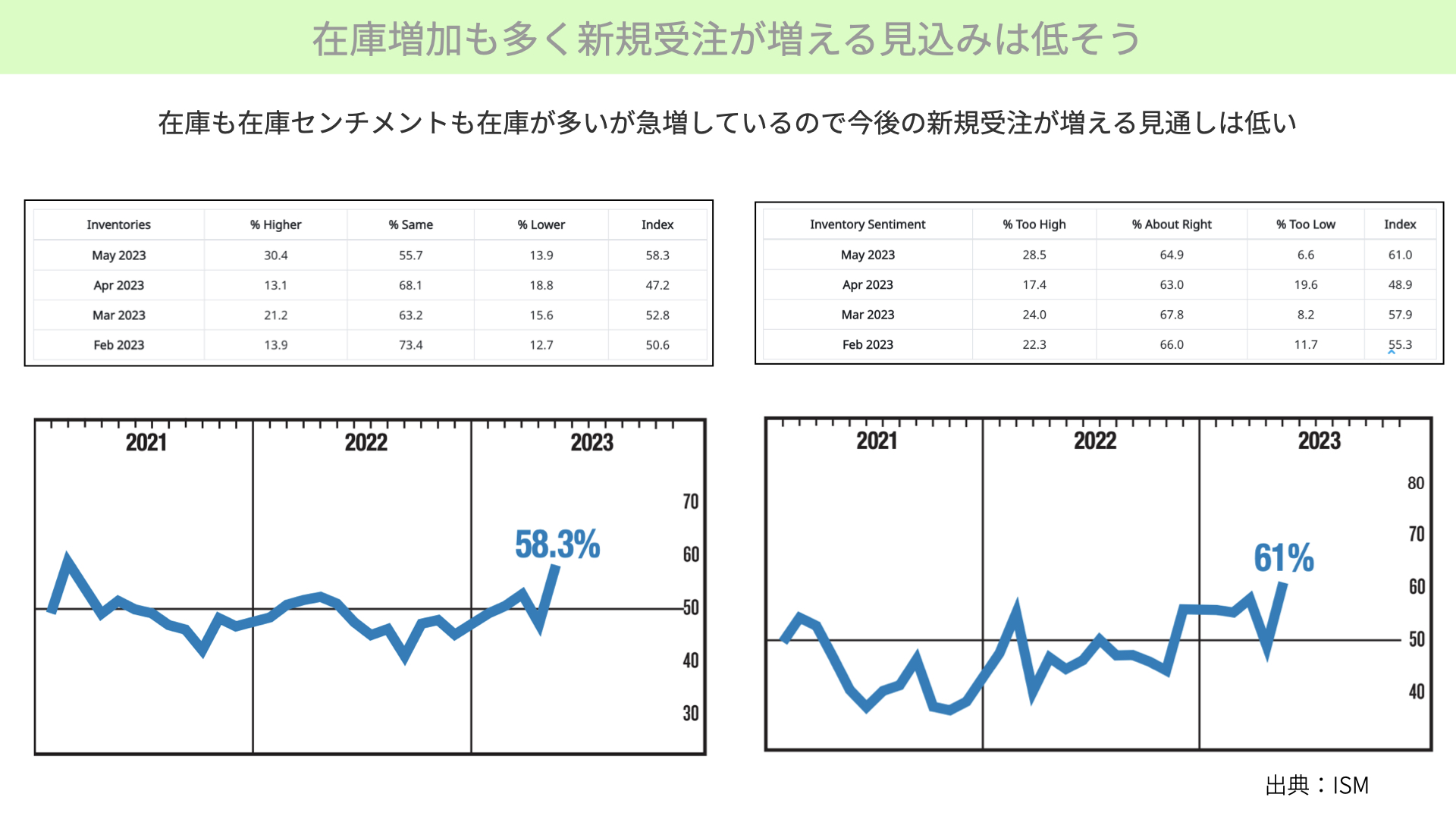

次に在庫をご覧ください。ISM製造業指数でもよく説明をしているのですが、企業や顧客の在庫がなくなると新規受注が増えます。在庫がなくなると企業活動も強化されます。

では、現状はどうでしょうか。赤い網掛け部分をご覧ください。4月に47.2だった在庫が58.3まで増加しており、在庫がかなり余っていることが分かります。在庫のセンチメントも、48.9から61まで増えています。

詳細を見てみましょう。左が在庫です。在庫が非常に余っていると言う方が、2月~5月にかけて急激に増えていると分かります。13.9だったものが30.4まで上昇し、指数も58.3まで上がっています。かなり在庫が積み上がっていることが分かっていますし、右の在庫のセンチメントでも、在庫の増える傾向が強いことが分かってきました。今年に入って一番在庫が積み上がっている状況ですから、在庫が掃けない限りは新規受注が入らず、来月以降も新規受注が伸びることは難しいでしょうし、ビジネスアクティビティも非常に難しいでしょう。

雇用を見ても、今の人材でどうにか業務を回しているとのコメントが出ていました。前回の雇用統計で見た通り、労働時間が短くなった裏には、労働を提供するような状況ではなくなってきていることがあります。前回の雇用統計とセットで、雇用条件が大きく悪化していることが分かってきました。

ISM非製造業指数は、今まではISM製造業数で50を下回っている一方で、サービス業が堅調だったため、アメリカの経済はこれからもリセッションに入らないだろうと言われていました。しかし、今回の情報を受けると、非製造業指数はかろうじて50を超えているものの、今後の見通しとしては、在庫の積み上がり方を見ると、なかなか新規受注が増えにくい状況、ビジネスアクティビティが上がりにくい状態です。

恐らく次回以降、ISM非製造業数、サービス業が悪化するのではとの警戒感が高まっています。来週のFOMCに注目が集まり、経済がなかなか動けない状況が続いているとは思いますが、そういった経済情報は必ず中期的には市場に影響を与えるため、これらの観点からマーケットを見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル