今週はFRB、日銀、ECBといった世界の中央銀行の政策金利が決まる重要な1週間(中銀ウィーク)です。これ以外にも、今週は経済指標が目白押しで、どこに注目すべきかをお伝えします。また最後には、昨年10月からS&P500が20%上昇し、強気相場入りとなっている今の市場環境、特に需給環境がどうなっているかを確認します。ぜひ最後までご覧ください。

今週の注目材料

注目経済指標(週前半)

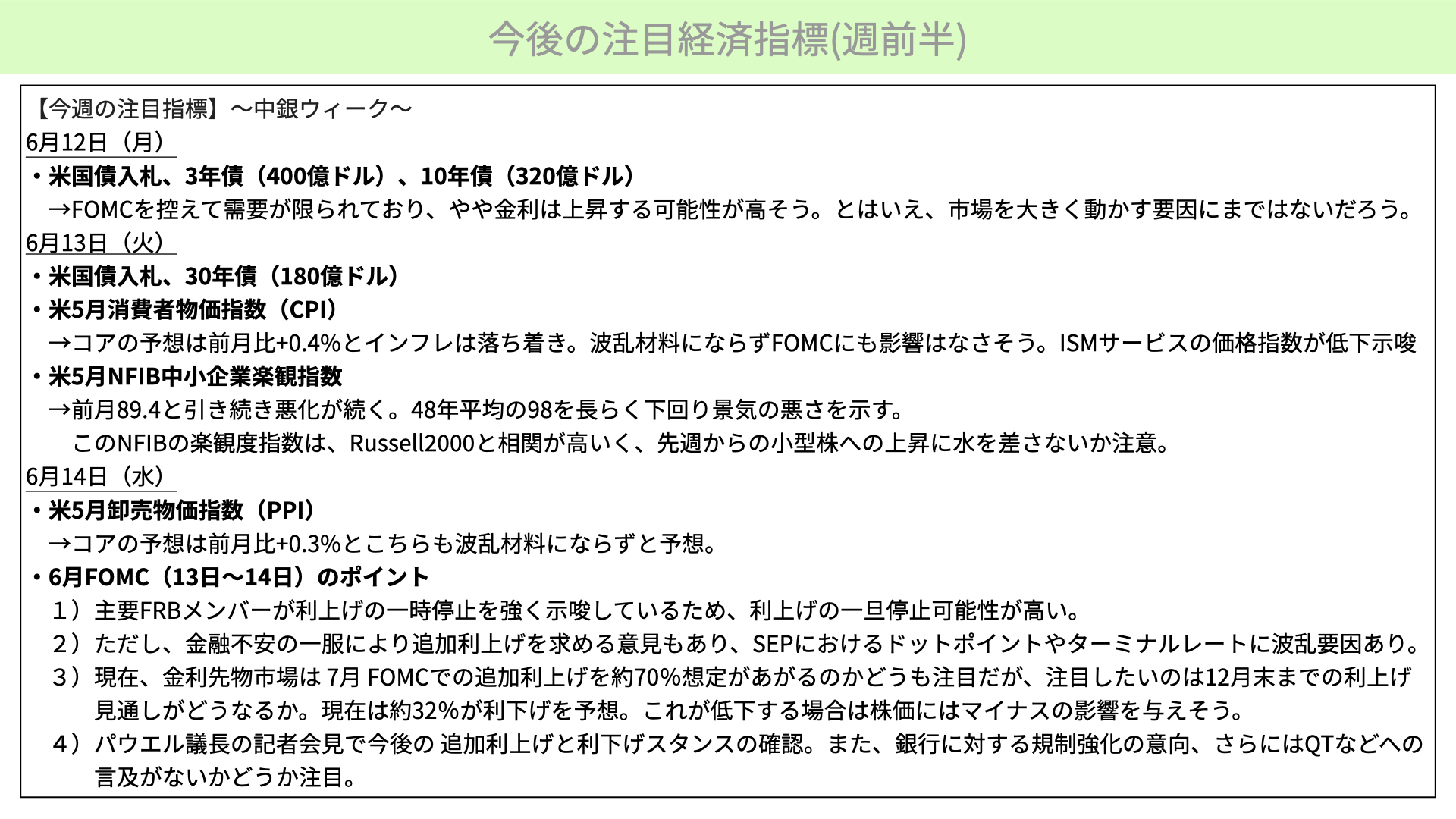

早速こちらをご覧ください。今週月曜日は米国債の入札を控えています。3年債が400億ドル、10年債が320億ドル。FOMCを今週の火曜日と水曜日に控えていることから、需要がある程度限られており、そこまで応札は強くないと思われています。金利が上昇する可能性はやや高いですが、金利上昇はマーケットを大きく動かすまでの材料にはなってないと思われます。無事に入札が終われば問題ないですが、波乱の可能性も一応ありますから注目が必要でしょう。

注目は火曜日以降です。30年の債券の入札もあります。注目のアメリカの5月消費者物価数、CPIが発表されます。ただ、こちらもコアの予想は前月比+0.4と、またまだ高水準ですが、インフレが徐々に落ち着いてきてもいます。FOMCを控えていますし、ここで大きな影響を与えるような高い数字は出ない限り反応は薄いと思います。また、CPIに先行する傾向がある、ISM非製造業指数の価格指数が下落しているためサプライズも少ないと思われます。CPIが予想より強く出るとは考えづらいことから波乱材料になりにくいとは思いますが、注目して行きましょう。

次に、NFIBの中小企業の楽観度指数です。こちらはあまり注目されていませんが、前月も89.4と、引き続き悪化しています。アメリカの50%を占める中小企業の楽観度指数が低下すると、景気の先行指数であるため警戒が必要です。過去48年間の平均98を長らく下回っていることから、中小企業での景況感はかなり悪化しています。

NFIB楽観度指数とラッセル2000は相関が高いことで知られています。先週大きく上昇した小型株との相関が高いことから、NFIBが悪化するようであれば、ラッセル2000の勢いに水を差すこともあります。こちらは注目が必要だと思っています。

水曜日に移ります。FOMCの前にPPIが発表されます。前月比プラス0.3%とのことですが、波乱材料にはなりにくいでしょう。そもそも落ち着きが出てきていますので、CPIと共にPPIは、政策金利に大きな影響は与えないと思われます。ただ、もしも高く出るようであれば、今後の政策に大きく影響を与えます。一応注目が必要でしょう。

今週一番の注目材料は、13~14日に開かれているFOMCです。ポイントは4つです。まず1つ目は、FRBの主要メンバーが要人発言を通じて、今回の6月は一旦見送り、7月以降は状況に応じて利上げを考えるとしていることです。

2つ目のポイントは、金融機関の信用問題が悪化することで、利上げを行わなくても金利を抑制的な形にできると、前回のFRBメンバーからコメントで出ていたことです。金融不安が落ち着いたことで、追加利上げをするべきだとの意見も一部あります。経済見通し(SEP)やドットポイント、ターミナルレートの内容次第では波乱要因にもなり得ます。0.25%の利上げを停止したということではなく、SEP、ドットポイント、ターミナルレートの中身はしっかりと見る必要があるでしょう。

現在、政策の見通しを受けて金利先物市場では、7月FOMCでの追加利上げ確率は70%を想定しています。6月は利上げを見送り、7月に利上げを行うとの見通しが70%となっています。どういう影響を受けるかも注目ですが、一番の注目は12月末までに利下げがどうなるのかです。12月末では、利下げの予想が約32%となっています。利下げ確率が下がることがあれば、株価にはマイナスの影響となります。パウエル議長がどのようにコメントするのか、注目が必要です。

4つ目は、パウエル議長の記者会見では、今後の利上げがどうなるか、利下げのスタンスはどうかです。他の担当者が言及する可能性が高いですが、先週発表された銀行に対する自己資本の規制強化に対して、どういったコメントをしてくるかもポイントです。さらに、こちらも言及されない可能性が高いですが、QTに対してどういったコメントが出るのか。これらに注目が集まっているということで、FOMCを見ていただければと思います。

今後の注目経済指標(週後半)

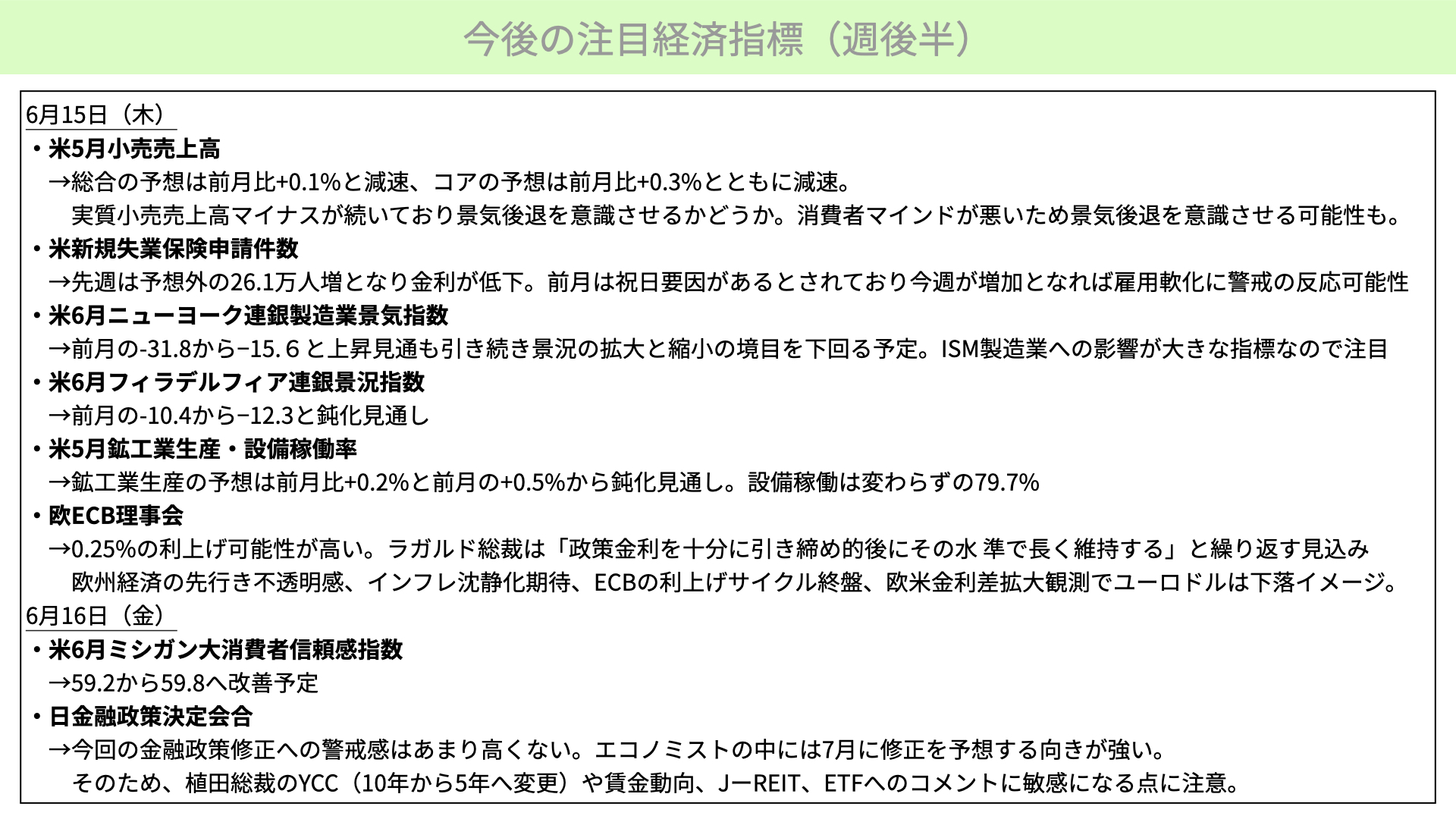

次にこちらをご覧ください。週の後半です。木曜日は、多くの経済指標があります。小売売上高は、非常に注目が必要です。総合では前月比+0.1、コアが0.3%で共に減速となっています。小売売上の低下が、消費マインド低下から想定されているため、大きく予想を下回るような結果になれば、景気後退を意識するきっかけになり得ると思っています。

同日、新規失業保険の申請件数が発表されます。先週が予想外の26.1万人と増加したことで、金利が低下する分かりやすい展開になりました。前月は祝日要因があったと言われています。今週も引き続き26万人と強い数字が出れば、雇用の軟化が意識されると思っています。インディードでの求人件数もあまり伸びておらず、他の経済指標でも求人が弱くなってきています。そういったことの裏付けになるかどうかは、注目が必要でしょう。

同じ日、連銀の製造業景況指数が発表されます。ニューヨークとフィラデルフィアで共に発表があるのですが、まちまちの予想になっています。ニューヨークでは、前回-31.8から-15.6。上昇見通しではありますが、引き続き景況の拡大と縮小の境目を下回る予定です。こちらが低く出るようであれば、ISMへの影響が懸念されます。フィラデルフィアは、前月の-10.4から-12.3と鈍化の見通しなので、こちらの方が大きくマイナスになるかどうかにも注目したいと思っています。

次に鉱工業生産です。鉱工業生産の設備稼働率も、前月の+0.5から+0.2と鈍化しています。設備稼働率は変わらずですが、小売も鈍化ですし、製造業も鈍化、鉱工業生産も鈍化。鈍化の経済指標が並んでいる中で、株高が実現していることに違和感を覚える方も多いと思いますが、こういった材料がいつ材料視されるかには、いつ起こってもおかしくないとお考えいただければと思います。

同じ日、ECBの理事会があります。こちらは0.25の利上げで留まる可能性がありますが、ラガルド総裁は、政策金利を十分に引き締めた後、その水準で長く維持したいと繰り返しコメントしてくると思われます。このコメントを受けた後、欧州経済の先行きの不透明感や、欧州のインフレの鎮静化期待も徐々に高まってきています。ECBの利上げサイクルの終盤にかかっているとの意識もあることから、欧米の金利差は拡大傾向がある、ドルが引き上げに続く可能性があり、ユーロドルは下落する可能性があるとのことです。ユーロが下落すれば、ユーロの輸入物価も上昇しますから、金融政策にも影響が出てくる可能性があります。注意して見る必要があるでしょう。

金曜日です。ミシガン大学の消費者信頼感指数は、59.2から59.8になっています。ガソリン価格が落ち着いてきていますから、信頼感指数は上昇すると思いますが、下回るようであれば、ガソリン価格が落ち着いたのに、消費者マインドが落ち込んでいると材料視されます。注意が必要です。

最後に、金曜開かれる日銀の政策決定会合です。警戒感は特に高まっていません。エコノミストの一部は、7月に修正案を出す可能性があるとしていますから、そこのヒントがないかどうかが注目になります。基本的には緩和を続けるとのコメントのため、日本株にとってはプラス要因だと思われます。

植田総裁が記者会見で、YCCを10年から5年に変更するのではないか、賃金動向についてコメントしてくるのではないかとも考えられますし、賃金動向に対して楽観するようであればインフレ期待の高まりということで、金融政策の前倒しも考えられます。そういったことも注目が必要です。さらに、J-REITとETFへのコメントがどうかも注目が必要でしょう。

今週は多くのイベントがあるため、1つ1つ確認してきました。経済指標としてはかなり厳しい中身になる中で、株価が上昇している背景には、需給環境の良さが挙げられています。最後に需給環境を見ていただきます。こちらをご覧ください。

米株市場の需給環境

投資家センチメント調査(AAII)

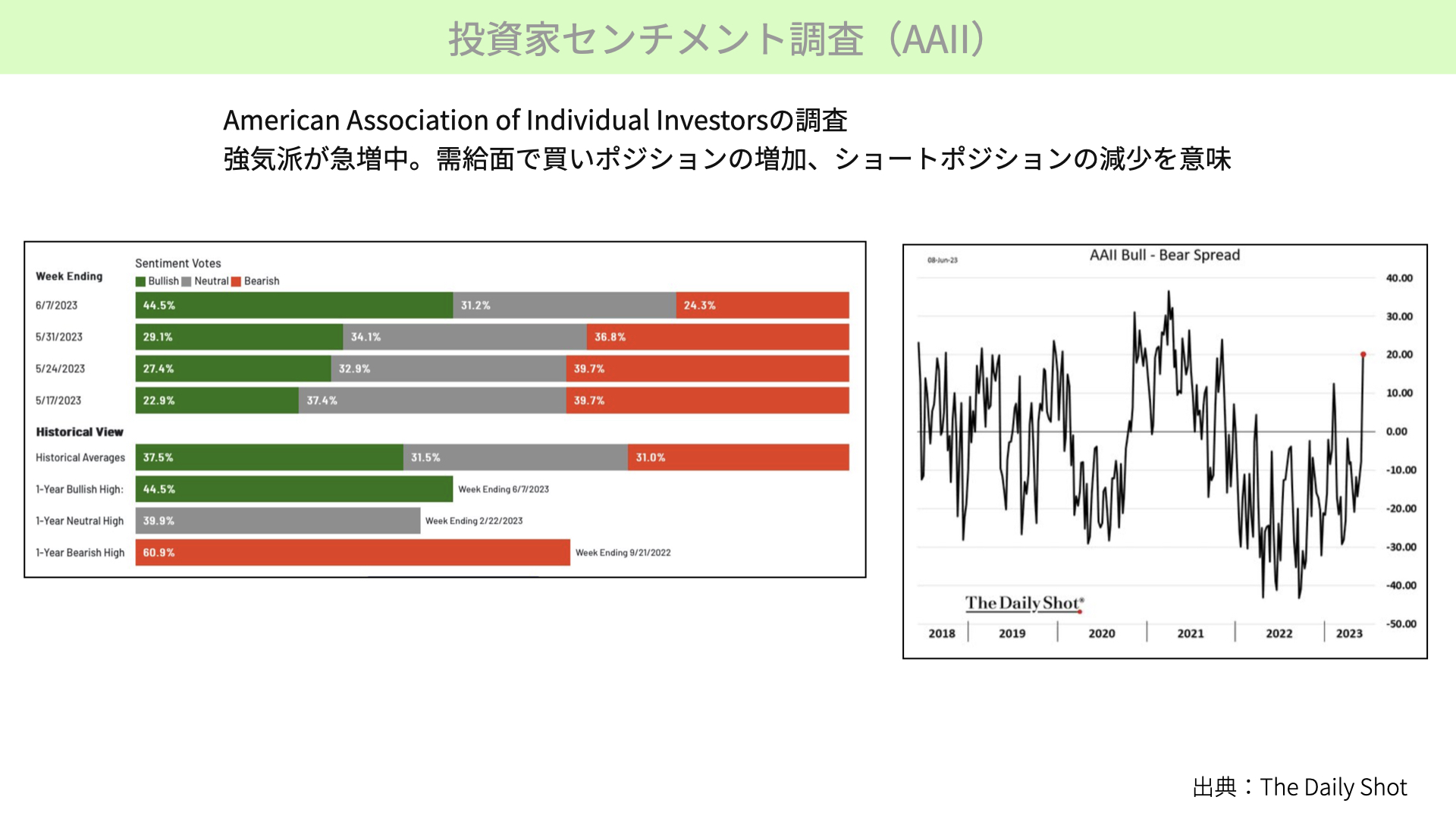

まず1つ目です。AAII、投資家センチメント調査というものがあります。こちらは個人投資家に強気か弱気かを調査したものです。左のチャート、緑が強気、オレンジが弱気です。強気から弱気を引いたものが、右のチャートです。強気が20ほど多くなり、強気派がかなり増えてきていることが分かります。マーケットの雰囲気としては、強気の方が非常に増えた結果、株価が上昇していることが分かります。

個人投資家が市場に戻ってきた

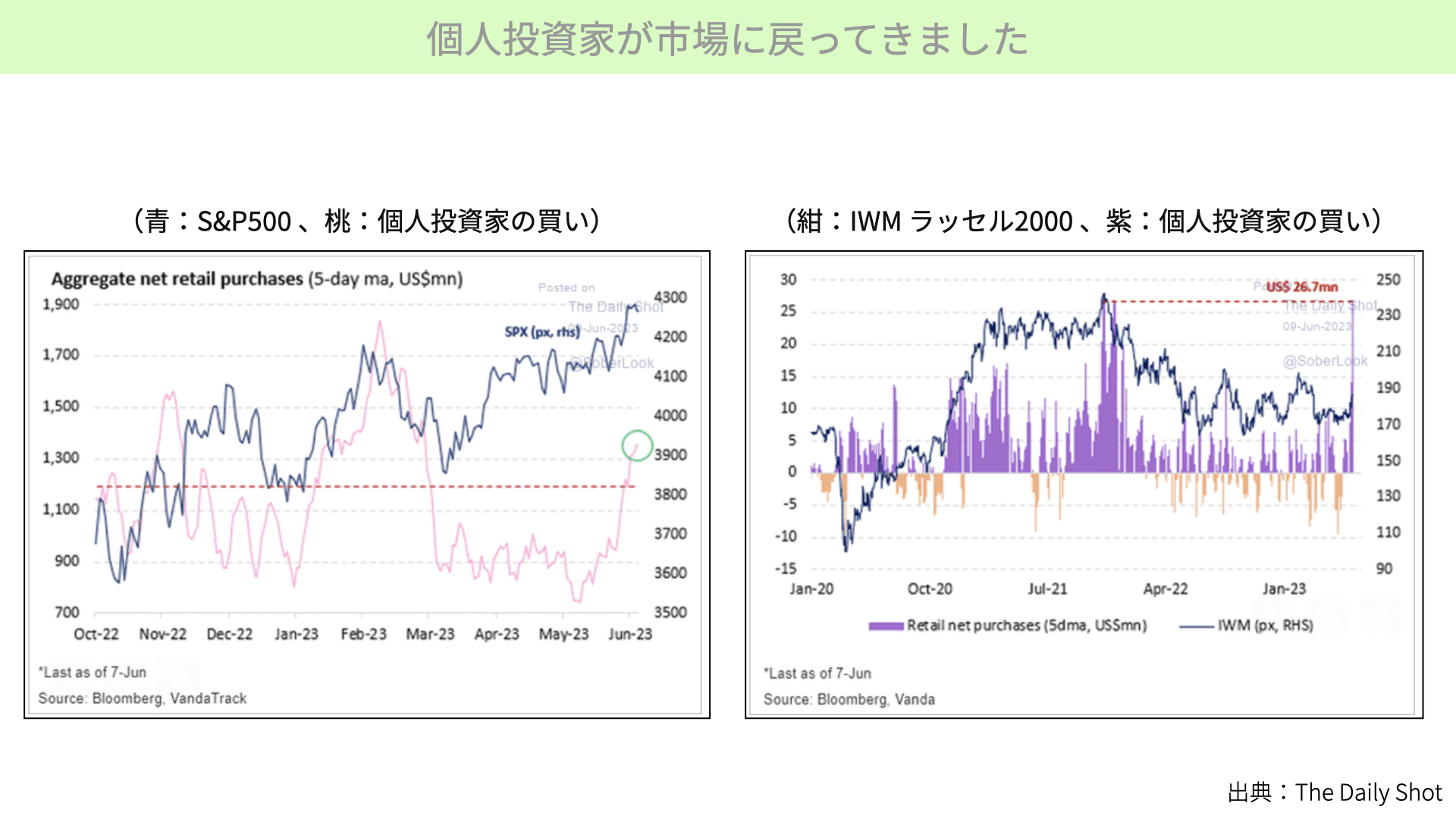

次にこちらをご覧ください。個人投資家が、株式市場にかなり戻ってきていることが確認されています。左をご覧ください。青いチャートがS&P500、桃色のチャートが個人投資家の買いです。一時期控えめにマーケットを見ていた人たちが、今の上昇を踏まえて買わなくてはと、実際に買ってきたことがピンクの上昇で分かります。

次に右をご覧ください。紺色のチャートがIWMラッセル2000のチャートです。個人投資家の買いが紫、売りが黄色です。個人投資家は小型株が大好きですから、ラッセル2000の先週の大きな上昇の背景には、個人投資家の買い増加があると言えるでしょう。

こういった強気の方が増える中、株式は今後も上昇するかに興味があるかと思います。こちらをご覧ください。左のチャート、紫がS&P500、黄色がブルからベアを引いたものです。

ブルベアが20を超えた状況では、かなりブルの方が多いことを示しますが、ここ1年近くを見ると、ブルベアがピークをつけた後、S&P500が下落していることが分かります。強気転換では、需給面で買いポジションを増やしている方が多く、ショートポジションを減らした人が少なくなっていることから、上昇要因が限られ、下方に出たニュースに対して敏感に反応しやすいということで、価格は下落することがS&P500からも分かりました。

右のチャートは紫がNASDAQ、黄色がブルベアです。ピークの後はNASDAQも下落しています。ブルが多くなったとのニュースを受け、需給環境が悪化していることを認識していただければと思います。

最後に、CNNのFear and Greed indexをご覧いただきたいと思います。こちらはCNNで強気と弱気を表したものになっていますが、ご覧の通り77とかなり強気になっています。右の図表をご覧ください。赤いチャートがS&P500、Fear and Greed indexが青いチャートです。

Greed、強欲になっている方が多いところを赤い矢印で表しています。その時のS&P500の動きをご覧ください。ピークをつけた後は、S&P500が下落しています。強気転換が材料視される段階というのは、需給環境で警戒感が高まっていることが分かります。そんな中で、今週はFOMCを中心とした中銀ウィークであることに加え、アメリカにおいて、かなり多くの経済指標が並んでいます。

需給環境をしっかり見ると、経済指標が大きくマイナスに転換すれば、下落のきっかけになり得ることが分かります。経済指標を、今週もしっかりと見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル