今週、FOMCと並んで注目材料になっていた米CPIが、13日に発表されました。結果は予想とほぼ変わらず。結果にはサプライズはありませんでしたが、市場反応として米2年と10年の金利が上昇しています。本来であれば物価が安定してきているとして、金利が下がってもおかしくない状況にもかかわらず、上昇した背景についてお伝えします。この内容はFOMCにも関係してきますので、ぜひ最後までご覧ください。

[ 目次 ]

米6月CPIについて

CPIはほぼ予想通り

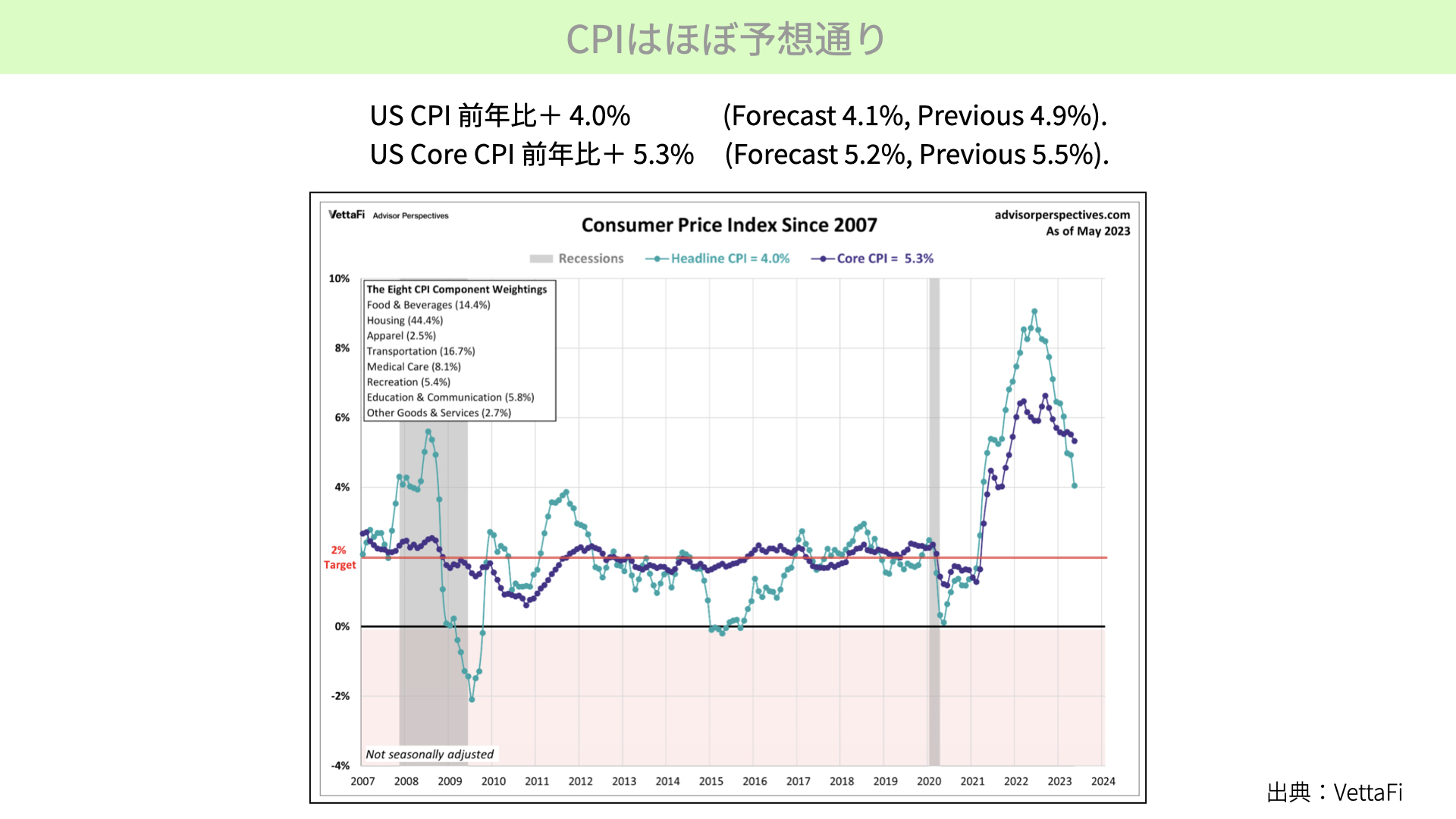

まずはCPIの結果です。下のチャートは、緑の点線が総合のCPI、青い点線がCoreのCPIです。こちらは前年比で出しています。総合がプラス4%。前月の4.9%から大幅に低下し、予想を若干下回りました。インフレの鎮静化が確認できています。

Core CPIに関しては、前年比で5.3%プラス。前月の5.5%からマイナスになっています。予想も若干上回ったものの、ほぼ変わらずでした。前年比で見るとまだまだ高い水準で、緩やかとはいえ、沈静化の道筋が見えてきた印象です。

CPIは前月比で鈍化が確認された

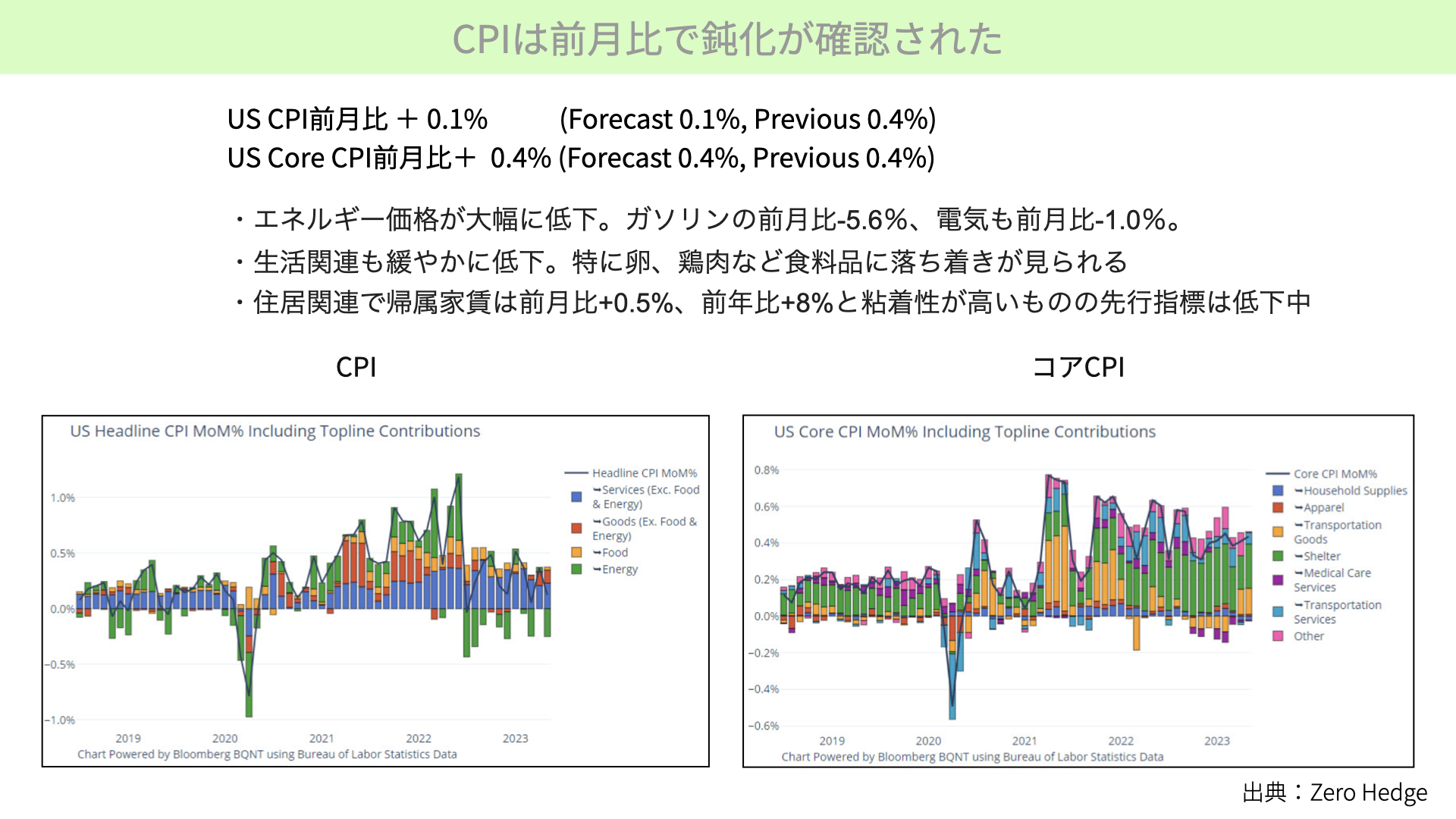

次にこちら、前月比で表したものをご覧ください。下の図表は、左が総合CPI、右がCoreのCPIです。結果から言えば、総合CPIは前月比でプラス0.1%。前月がプラス0.4ですから、大幅に低下していることが分かります。

CoreCPIは、前月が+0.4で、今回も+0.4。前月と変わりませんが、上昇してもいませんので、ある程度落ち着きが出てきたと確認できます。

簡単にまとめると、3つ点が今回のインプリケーションになるでしょう。総合CPIが+0.4%から+0.1%まで大きく鈍化した背景には、エネルギー価格の大幅な低下があります。ガソリンが前月比で-5.6%、電気代金も-1%となっています。生活は、米国の消費者の肌感覚としては以前よりも楽になってきたと思います。

生活関連も緩やかに低下しており、食料品で言えば、卵や鶏肉などの食料品が下がったことから、実感として、インフレが落ち着いてきているのではないかと思われます。

住宅関連では、帰属家賃が前月比+0.5%、前年比で+8%。粘着性が高くなっています。ただ、先行指標を見ているいずれ低下する傾向が確認できていますから、あまり材料視されていません。総じて見ると、CPIから物価動向は少し落ち着きいていると判断したはずです。

なぜ金利が上昇したのか

FED WATCHの反応は

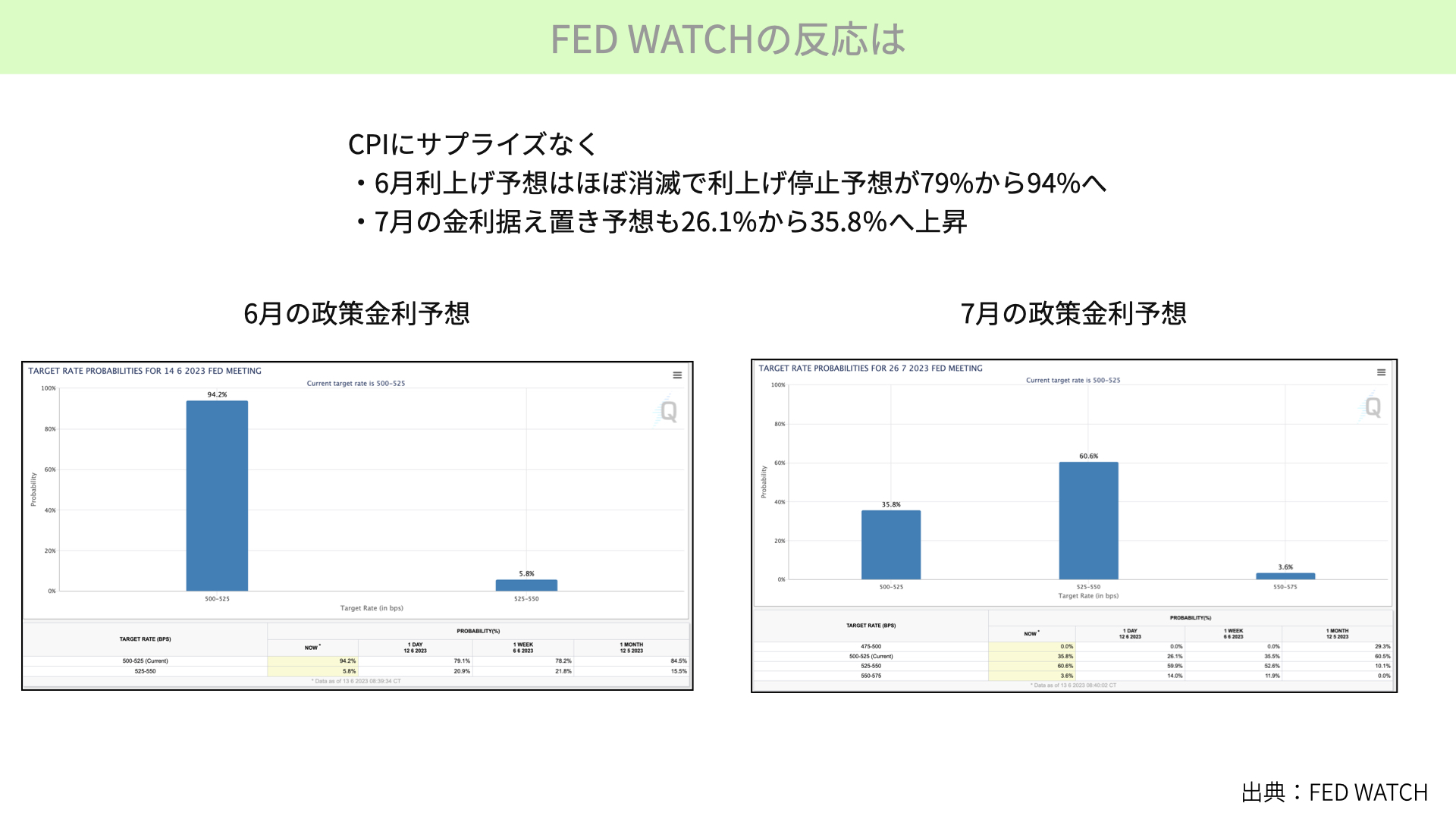

では、CPIが金融政策には、どのような影響を与えたのでしょうか。いつもご覧いただいているFED WATCHです。左が6月の政策金利予想、右が7月政策金利予想です。今回、CPIにサプライズがなかったため、6月の利上げ予想はほぼ消滅しました。今晩のFOMCにおいては、恐らく利上げがないだろうとマーケットは捉えています。

次に右です。7月にまた利上げがあると予想する向きが引き続き強いですが、金利の据え置き予想が26.1%から35.8%と、利上げしないと考える人がやや増えています。今回のCPIの落ち着きにより、抑制的な金融政策を取らないのではないか、5月が最後の利上げだったのではないかとの見方が出てきているのではないかと思います。その意味では、マーケットに落ち着きを与えたCPIとなりました。

米2年と10年金利がCPIを受けて上昇

次にこちらをご覧ください。CPIの発表後、下の図表のように、2年、10年の金利が上昇しています。オレンジのチャートが2年金利、青いチャートが10年金利です。通常、CPIが落ち着いてきたということは、抑制的な金融政策を取らなくていいとなります。そうなると、2年、10年の金利も低下してもおかしくありません。特に2年金利は、政策金利の意図を汲むところがあります。そのため、2年金利が上昇するとは少し考えづらいのですが、発表後に大きく上昇に転じています。なぜそうなったのかを、確認したいと思います。

CPIの結果を受けて、アメリカのスワップ市場で年内の利下げ確率が消滅しました。また、先ほど見てもらったFED WATCHにおきましても、23年末での利下げ予想は、30%から23.7%。年内の利下げがないのではとの見通しが、徐々に強くなってきています。

なぜこういったことになっているのでしょうか。これには、景気後退の見通しが関係していると考えています。CPIが低下したことで、今後無理して金利を引き上げる必要がないとマーケットが期待したことが分かります。それにより経済がソフトランディングするのではとの期待感が以前より高まったことで、景気の減速がないので10年金利が上昇するという流れです。10年金利というのは、景況感を表しやすく、景気が持ちこたえるので10年金利が上昇したと考えられます。

本当に景気後退するのであればFRBは政策金利を引き下げなければならなくなります。それを回避するために、予備的に保険的に利下げを年内に行うだろうとマーケットは以前予想していました。しかし、インフレが落ち着いてくるようであれば、景気後退に対する保険的な利下げは回避されるのではという連想で、金利引き下げ見通しが低くなります。結果として2年金利が上昇したと考えれば、整合性が取れる状況です。

13日、CPIが落ち着いたことでソフトランディングの可能性が高まったことで、2年と10年の金利上昇の一因となりました。この傾向が今後も続くかどうかは、今晩のFOMCを見る必要があります。

今晩のFOMCにおいては、ドットプロットなどが修正されるかもしれない、タカ派になるのではと予想されています。株価が上昇している状況や、地方銀行問題のある程度の解消によって、引き締め的な効果が薄れています。今回の利上げは見送るかもしれないものの、今後の見通しとしてはタカ派になるのではと言われています。

こういったものを受けて、10年金利がどう反応するかが今晩の注目点です。例えば、タカ派的な内容でも10年金利が上昇する場合、市場の景気見通しとしては、金利が上昇する、利上げする状況においても強気に考えていることが確認できます。

一方、タカ派的な内容を受けて金利が下がるようであれば、まだまだソフトランディングへの確信を持てていないことになります。タカ派的な内容があって金利が上昇するのか、それとも下がってくるのかを見ていただくと、何となく今後注目する材料が見えてくるのではないかと思っています。

もしも金利が下がる場合、今後も経済指標の影響を受けやすくなります。景気後退の可能性が色濃く出てくるようであれば、株価や金利の影響が大きくなってきます。ぜひそういった観点で、注目していただければと思います。

SEP(経済見通し)に注目

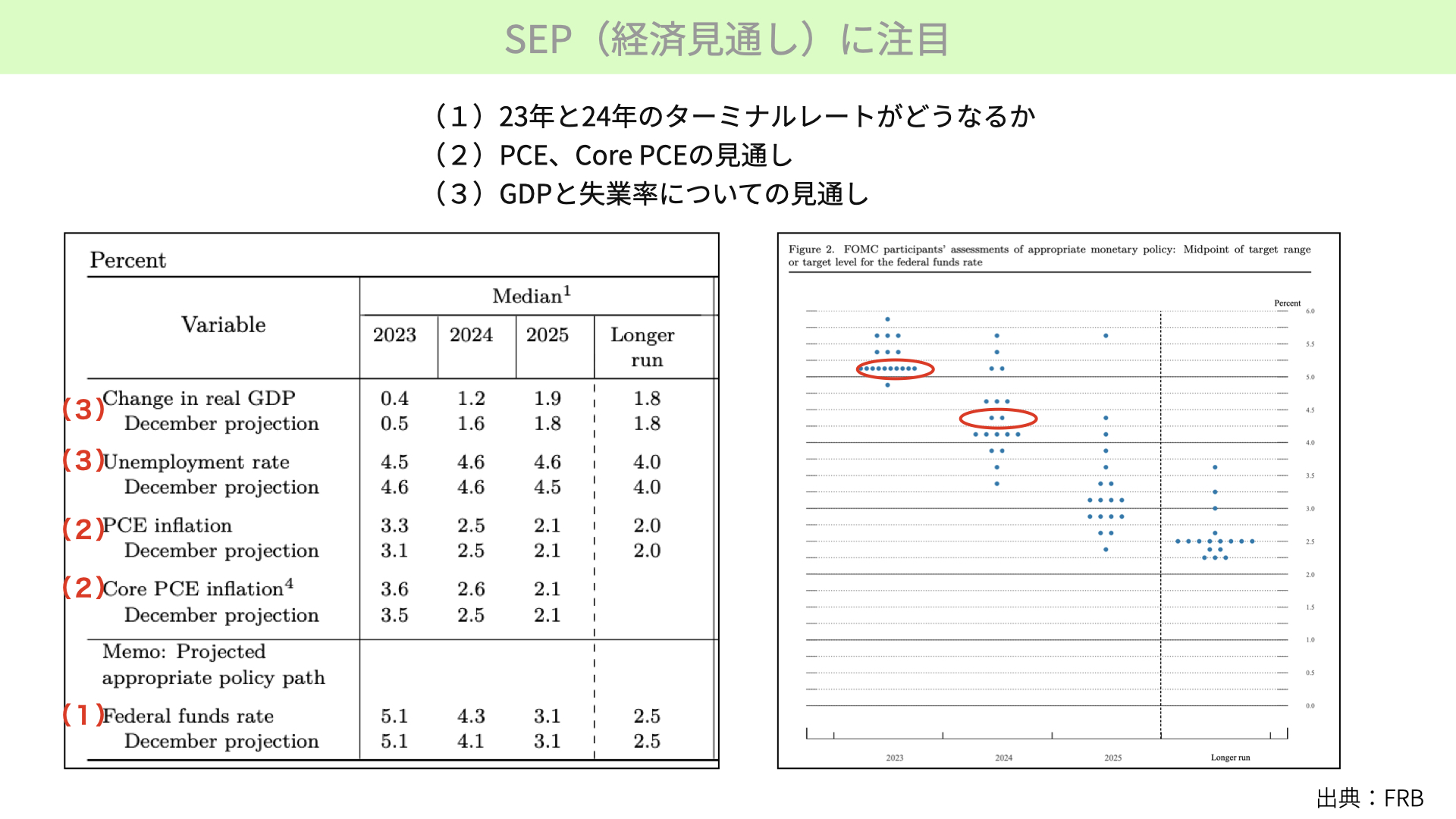

14日には、FOMCでSEP(経済見通し)が発表されます。どう注目すべきかということで、3つのポイントを挙げさせていただきました。

まず1つ目、2023年と2024年のターミナルレートがどうなるかです。前回3月の時点では、2023年で5.1%、2024年で4.3%でした。今回、5.25%の上方に設定されるだろうと言われていますが、どうなるのか。その結果、金利がどうように反応するかを見ていただければと思います。

2番目のポイントは、PCEとCore PCEがどうなるかです。今回のCPIの低下などを受けて、こちらが下方修正されるようであれば、ある程度インフレに自信を持ったことになります。

3つ目のポイントです。ターミナルレートが5.1%から恐らく上方修正されると言われている中で、GDPと失業率がどう動くのかです。失業率の見通しが前回より低下し、GDPが上方修正されるようであれば、FRBは利上げを行っても経済運営が上手くいくと自信を示しています。マーケットにとってプラス材料になる可能性がありますから、ご確認いただければと思います。

右はドットチャート、ドットプロットです。前回の赤い丸から上に移動した場合、それを受けて金利がどうなるのかに注目いただければと思います。

14日はFOMCの発表を控えています。株高や地方銀行の問題が少し落ち着いたことで、地銀が不安定な状況であれば、自然に経済活動を抑制することでインフレ鎮静化が期待できると前回FOMCでコメントがありました。

信用不安が少し落ち着いてきたことで、今回、ターミナルレートを上方修正するのではと言われています。ターミナルレートが上がり、金利が上がる場合でも、経済は上手く機能するとマーケットが捉えている可能性があります。それはプラス材料と言えます。

一方で、ターミナルレートの上昇で金利が下がる場合は、まだ経済に対して自信が持てていないことを示します。今後の経済指標によっては、株価や金利が大きく動き始める可能性があります。13日のCPIとセットで、14日のFOMCに注目していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル