本日は、今週の見通しについてお伝えします。先週は、FOMCとCPIなど、かなり重要なイベントや経済指標が発表され、その結果を受けてマーケットが咀嚼する週になります。

今週は、株価に大きく影響を与えるであろうFRBメンバーの要人発言が多く予定されており、パウエル議長が21~22日に委員会で証言することになっています。そこで何を語るのかに注目が集まっています。また、今後の経済テーマとなる景況感の見通しについても、いくつかの指標が控えています。そちらもご紹介しますので、ぜひ最後までご覧ください。

[ 目次 ]

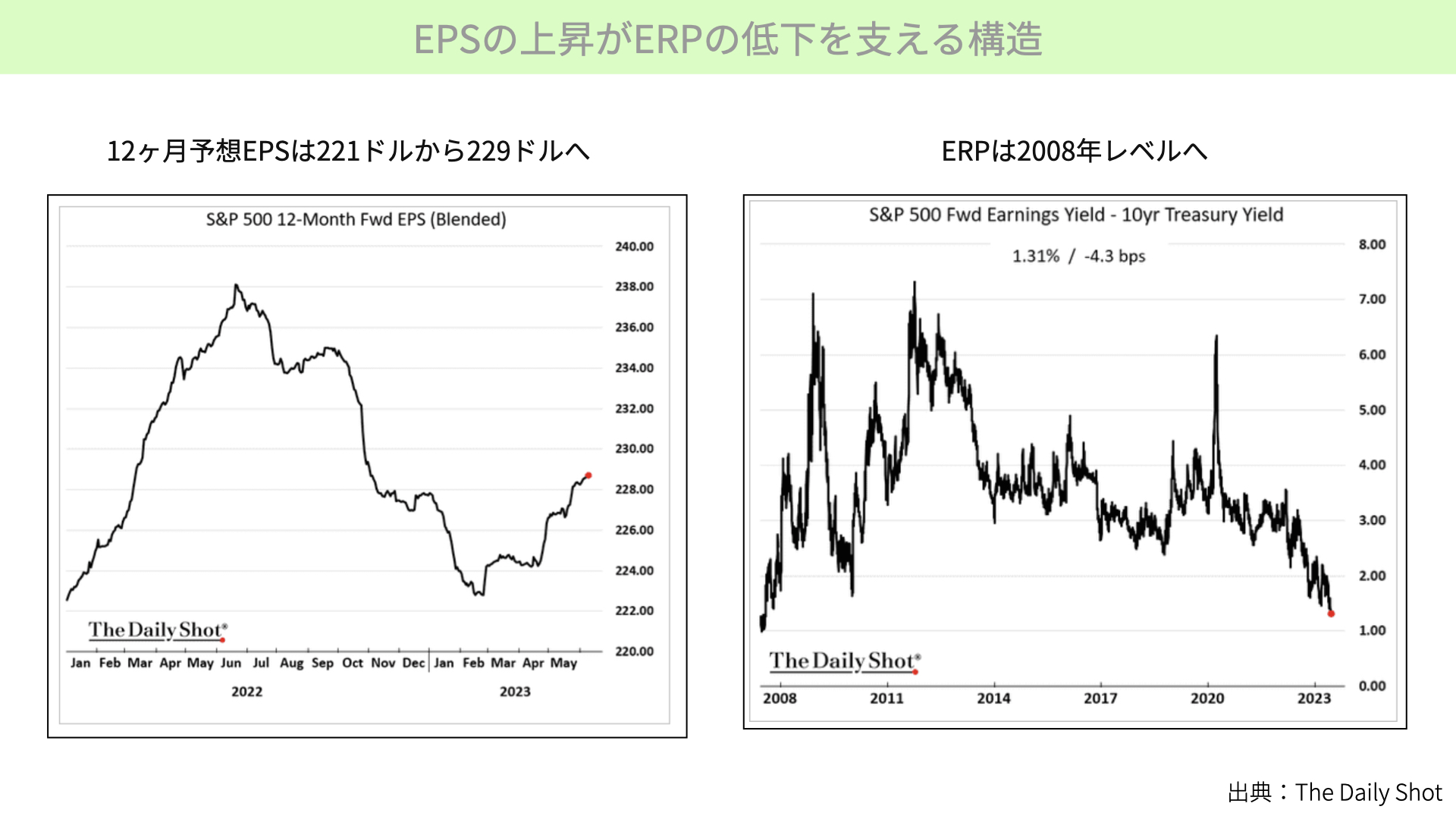

今週の注目指標とイベント

今後の注目経済指標

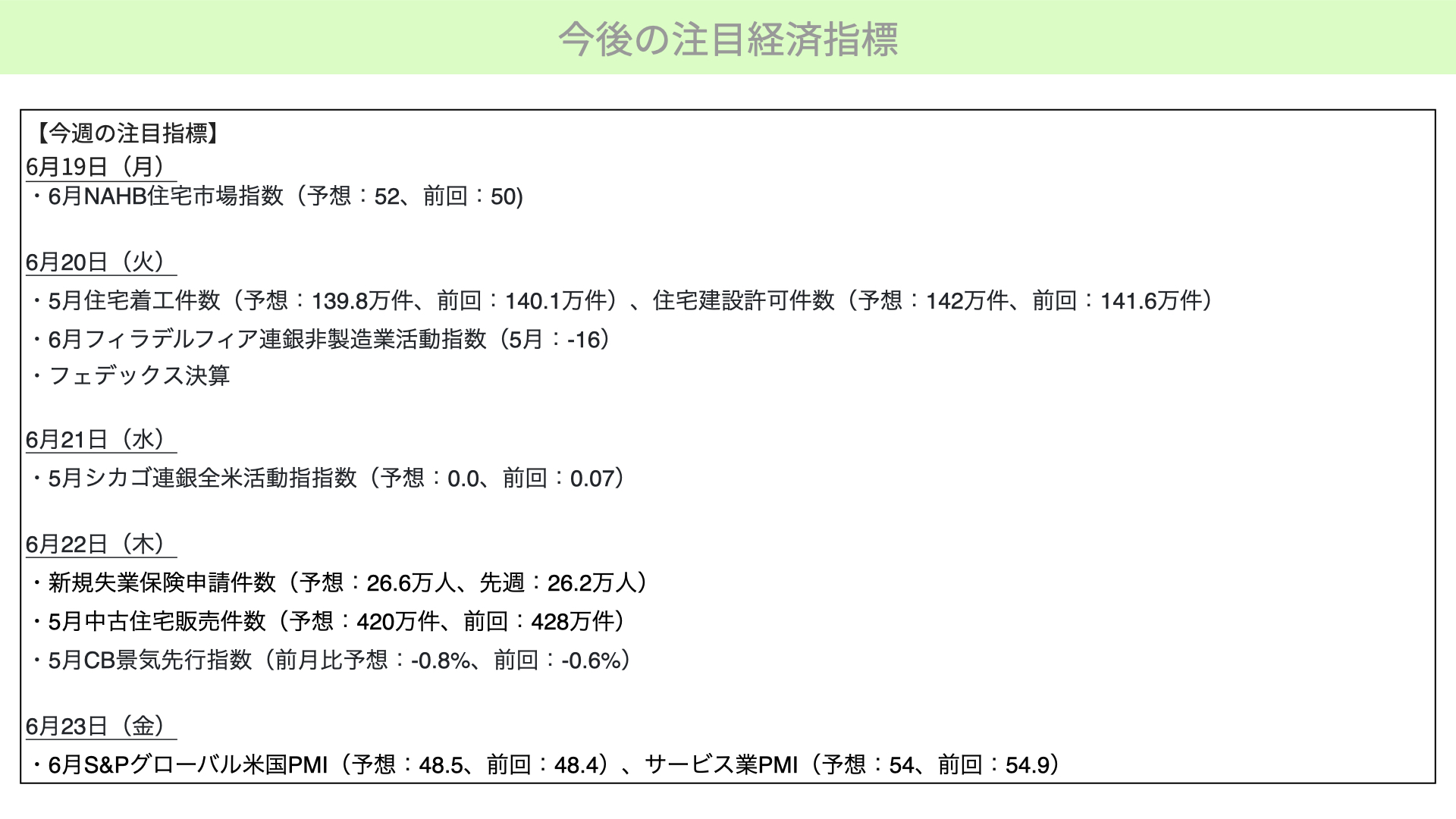

まずは、こちらをご覧ください。19日はNAHBの住宅市場指数が発表されます。前回が50、今回は52と予想されています。今後6ヶ月間の住宅指標についてホームビルダーにアンケートを取ったもので、50を上回ると見通しが良いということになります。景気の先行指数としても有名な住宅関連です。先行きが明るいとなれば経済にもプラスとなります。必ずチェックしてください。

住宅の先行指数 米NAHB住宅市場指数に注目

こちらはNAHBの住宅市場指数です。左はミシガン大学消費者信頼感指数との関係、右はカンファレンスボードの消費者信頼感指数との比較です。濃い紫のチャートは住宅市場指数、水色はミシガン大学の消費者信頼感指数、オレンジが消費者信頼感指数となります。

ご覧の通りかなり相関が高いですから、住宅関連で明るい材料が出てくれば消費者信頼感指数も上昇します。52を上回るようであれば、消費者信頼感指数における回復が期待できます。16日には、ミシガン大学の消費者信頼感指数が予想60に対し、63.9といい内容でした。今後は消費者信頼感指数にもプラスになってくるのではないかとマーケットは見ています。ただし、住宅市場指数が予想を下回る結果となると、景気への後退懸念が強まります。

次に20日です。住宅着工、許可件数は数字に動きがないため、そこまで重要視されないでしょう。20日で材料視されると思っているのは、フェデックスの決算です。フェデックスは3月の決算で売上未達でしたが、利益が予想を大きく上回ったため、株価が大きく上昇しています。フェデックスは景気敏感銘柄ですから、今の株価上昇をさらに加速させるかどうかにも関係してくるでしょう。フェデックスの決算、今後の見通しについてのコメントにも注目いただければと思います。

21日には、シカゴ連銀の米経済活動指数が発表されます。こちらが0.2を上回れば、景気が底を打ったと言われています。今回は0ですから、材料視されることはないでしょう。22日の新規失業保険申請件数には、注目いただきたいと思っています。先週26.2万人、今回が26.6万人と、若干の増加が見込まれています。市場では雇用が強いのか、あるいは弱いのかと、意見が徐々に分かれつつあります。新規失業保険申請件数は即効性のある指標です。こちらが増えると、来月頭に予定されている雇用統計への懸念が高まってきますので、注目いただきたいと思います。

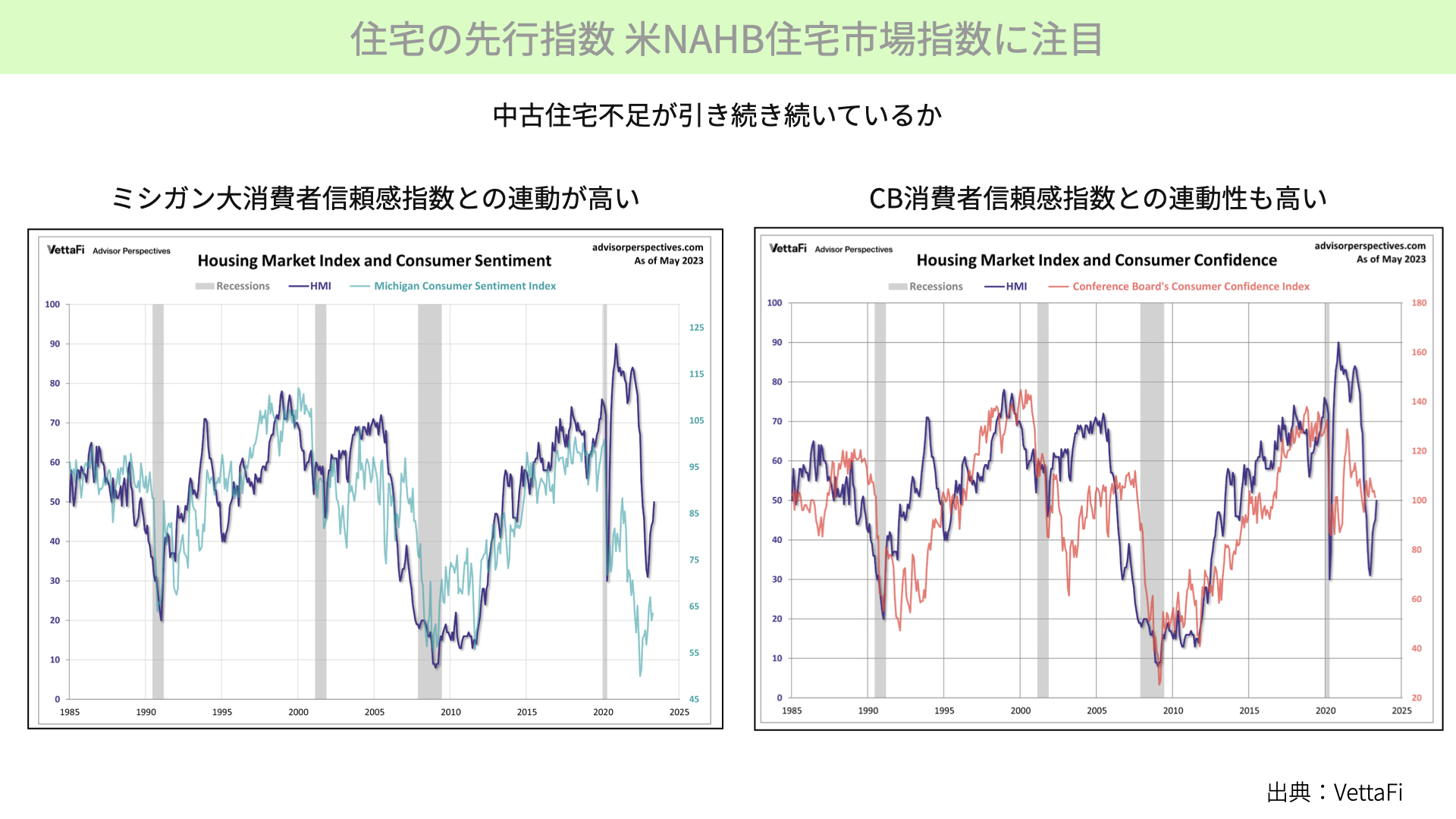

22日、私が特に注目しているのが、カンファレンスボードの景気先行指数です。前回は前月比で-0.6%、今回も前月比で-0.8%。景気の先行きがあまり明るくないと思われます。

CB景気先行指数(LEI)に注目する理由

注目している理由は、こちらです。左側、景気先行指数(LEI)とGDPは、相関が高くなっています。100%の相関があるわけではありませんが、高い相関性は確認できます。現状ではLEIが大きく先行して下落しているため、GDPもマイナスに転じるのではないかと、マクロで考える方は考えています。

今回、もう1つ注目していただきたいのは右の図表です。景気先行指数は、リビジョンインデックスと本来相関が高くなっていますが、今は乖離しています。どちらが正しいのかが、マーケットでは注目されています。

景気先行指数に対するリビジョンインデックスとは、当初のアナリストが作った業績予想から、上方修正の数と下方修正の数を比率で表したものを言います。業績が悪化すると、リビジョンインデックスは低下の可能性が高く、景気回復トレンドに戻るとリビジョンインデックスは上方修正を繰り返し、数字が大きくなります。

右のチャートは、景気先行指数が下落を続けている最中、リビジョンインデックスが上昇に転じていることを指しています。リビジョンインデックスが上昇に転じていることは、アナリストから出る先行き見通しの明るさが株価のバリエーション、レーティングに大きく影響していることを表します。今の株価上昇を支えている要因の1つではありますが、2008年にも、景気先行指数が下がっている間に、リビジョンインデックスが上がった瞬間がありました。最終的には、リーディングインディケーターの方にリビジョンインデックスが収れんしてきましたから、今回も同じケースである可能性には注目が必要だと書かれています。

どちらが正しいのかは、後ほどしか分かりません。ただ、景気先行数が下落を続けると今週も確認できるようであれば、EPS見通しに対して下方修正が増えてくる可能性もあることに注目していただければと思います。

今の株価上昇の背景

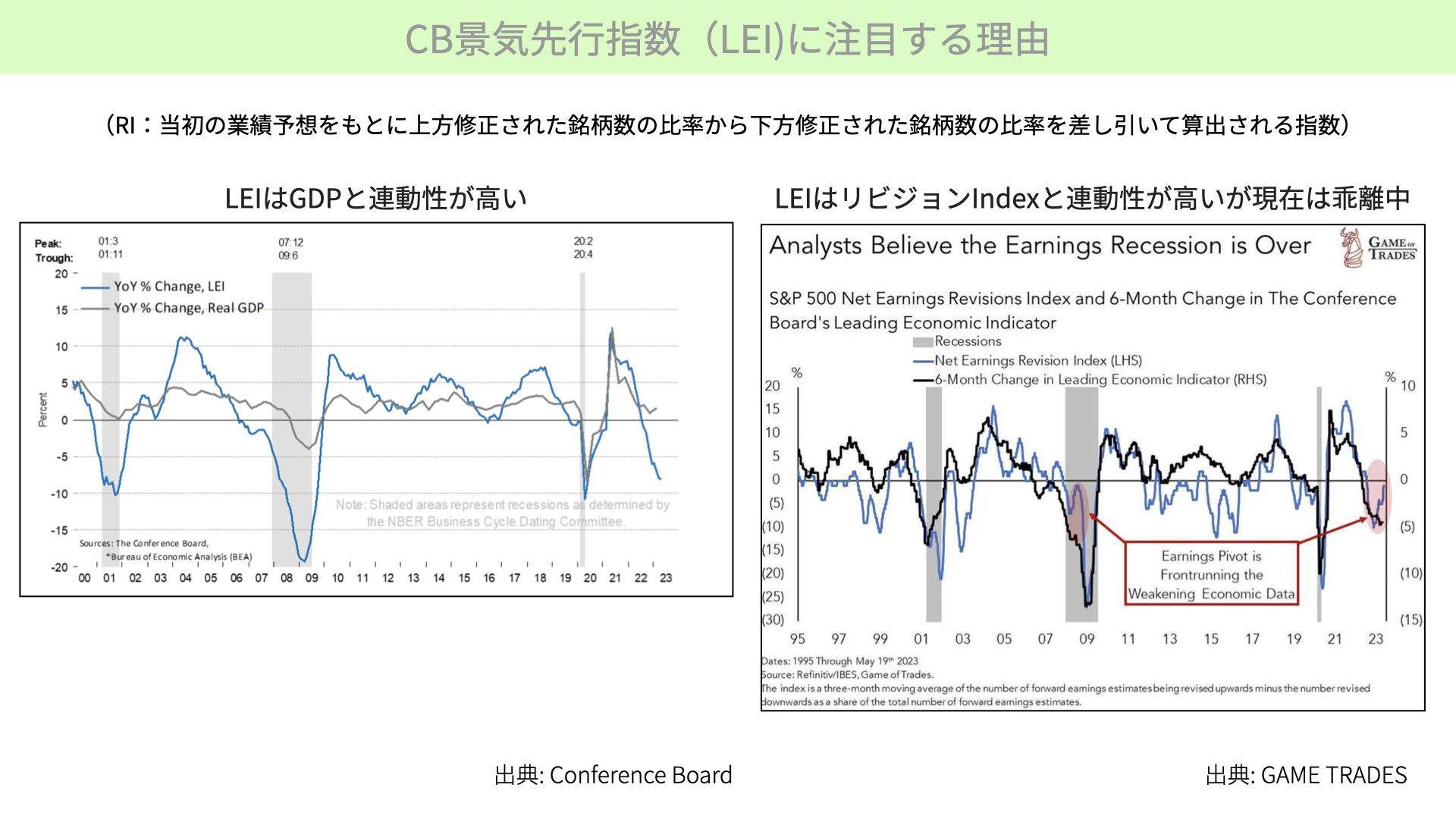

EPSの上昇がERPの低下を支える構造

次にこちらをご覧ください。ここ最近、12ヶ月の予想EPSは上昇に転じています。一時期220ドルまで下がっていましたが、今では230ドルを超えるぐらいまで上昇してきました。この上昇が、株価の上昇の背景に当然ながらあるわけですが、これが本当に続くのでしょうか。景気先行指数次第では、もしかしたら再び下落する可能性もありますので、ぜひ注目していただければと思います。

右の図表では、エクイティリスクプレミアムが2008年以来の幅に縮まってきています。エクイティリスクプレミアムが縮まっても、株価が上昇し続ける背景にはEPSの上昇があります。現在の株価のバリエーションは、リビジョンインデックスが上方に向かうことによって、業績見通しが明るくなったことが背景になっています。しかし、マクロ経済的な視点から見ると、業績がそんなに回復するような傾向はまだ見られないという、2つの見通しが出ています。どちらが正しいのかについては、今後注目していただければと思います。

米国PMI

23日にはS&Pグローバルの米国PMIの発表があります。こちらは、ISMの非製造業傾向関数やISM製造業景況感指数と並ぶ重要なPMIと認識されています。今回、サービス業のPMI、は前回の54.9から54と予想されています。

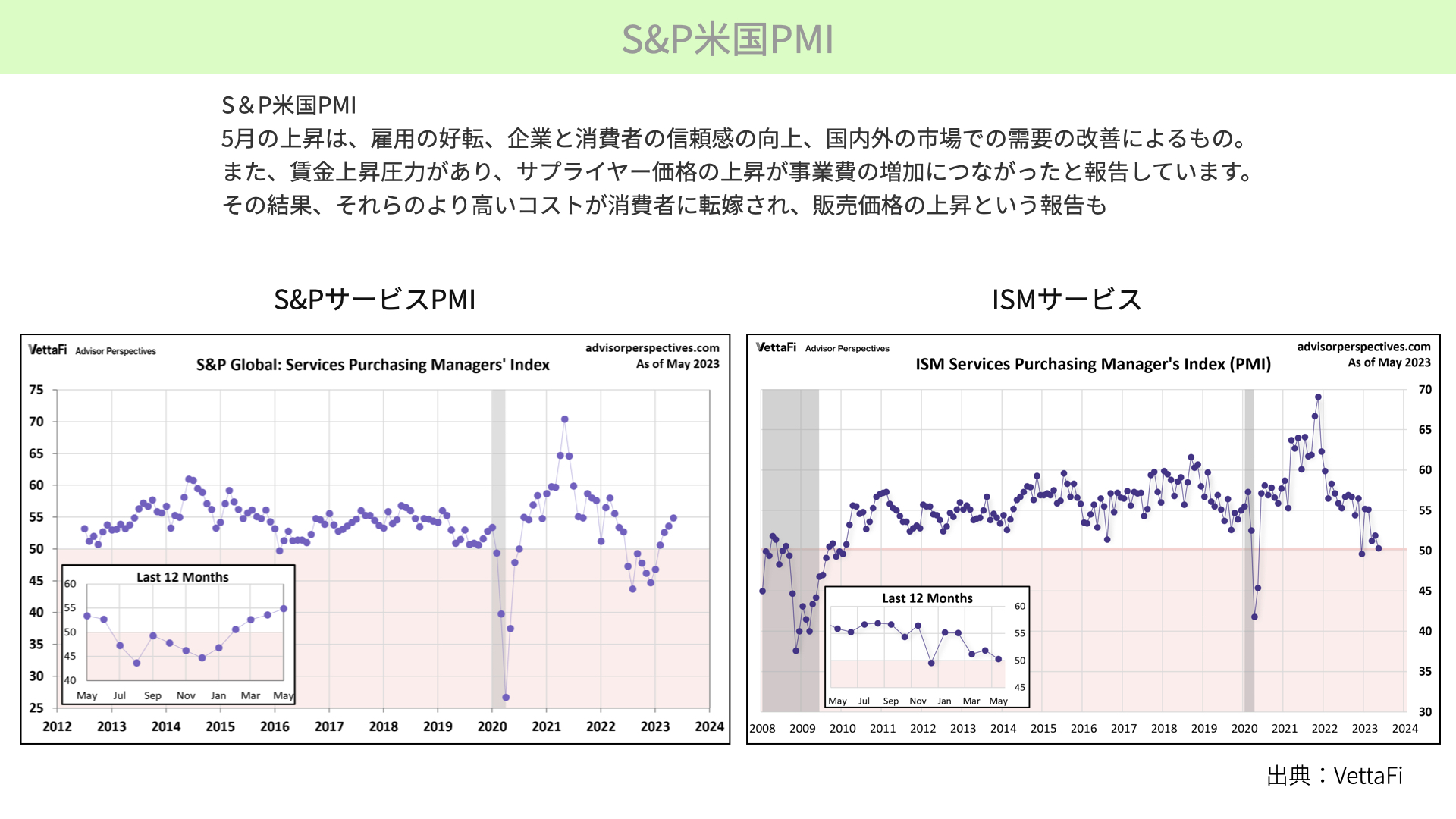

こちらをご覧ください。図表の左側、S&PサービスのPMIが、4ヶ月連続で50を上回っています。サービス業の景況感は悪くありません。一方で右側、ISMサービスは50ギリギリまで下がってきていることから、4ヶ月連続の下落、サービス業の傾向感が悪くなり始めていることが分かります。マーケットの関係者も、これらのギャップについては、どちらが正しいかを解釈するのが難しい状況になっています。

今回、S&PのサービスのPMIは、50を大きく上回る状況です。こちらが上回ってくると、そこまで景況感が悪くないと決着するでしょう。予想を下回るようであれば、ISMのサービスも元々50割れに近づいてきているということも加えると、サービス業に関する景況感懸念が高まりますので、23日は、こちらも注目していただければと思います。

今週の要人発言

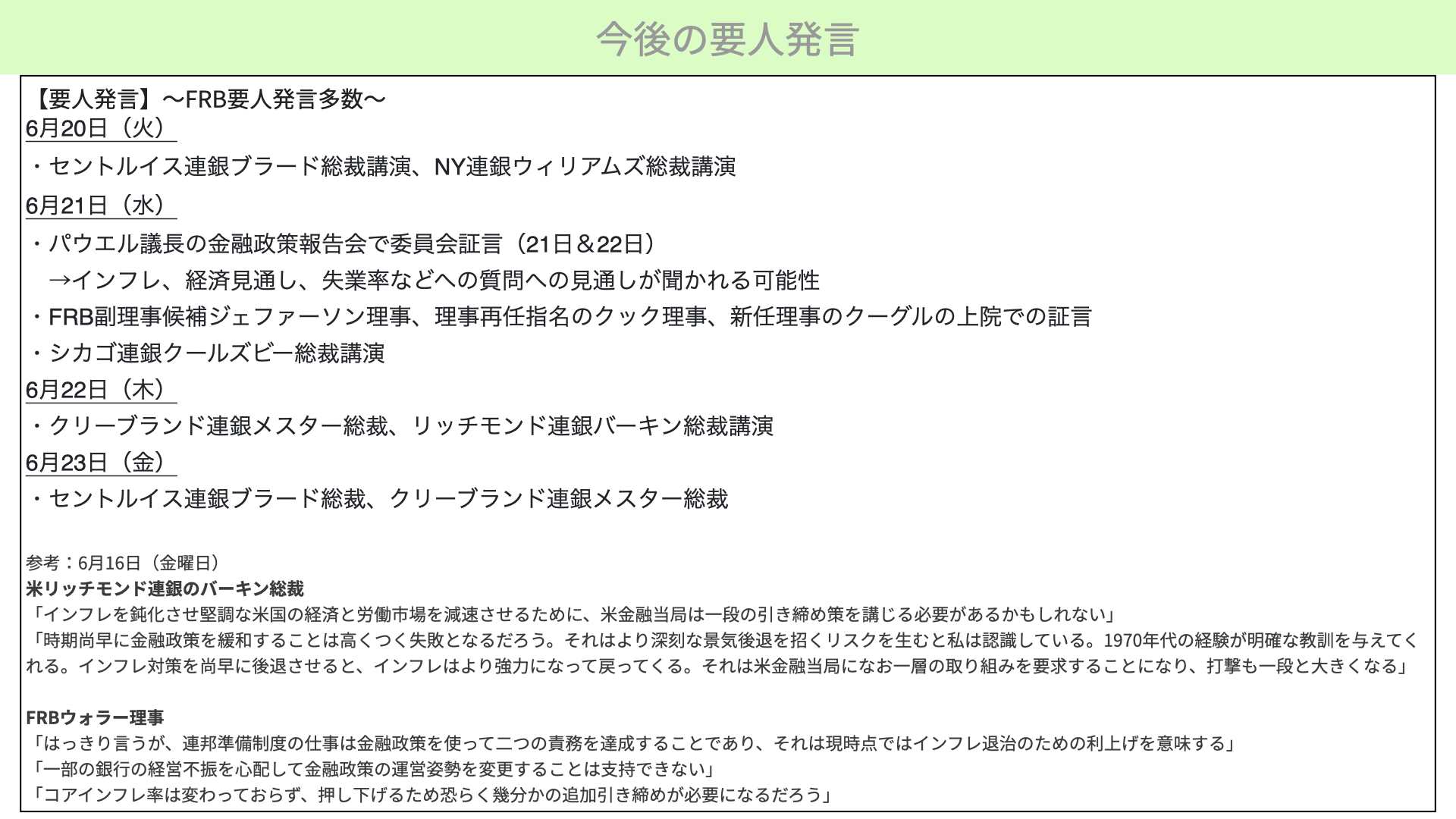

最後に、今週の要人発言をお伝えします。今週の要人発言は、これだけ予定されています。重要なところでは、20日のニューヨーク連銀のウィリアムズ総裁です。ニューヨーク連銀は、かなりの重鎮メンバーになりますので、発言には注目してください。

21日はパウエル議長の議会における証言、委員会での証言になります。インフレや経済見通し、失業率についての質問が予定されていますから、どういうことを語ってくるのかが注目されます。また、副理事候補のジェファーソン副理事やクック理事といった方も、かなり重要度があります。21日、どういったことが踏み込んで話されるかは注目です。

さて、先週16日、リッチモンド連銀のバーキン総裁と、FRBのウォラー理事のコメントがありました。2人ともかなりタカ派的な内容でした。しかし、マーケットはあまり反応していません。今週のパウエル議長の発言をしっかりと聞いてからということで、反応が薄かったのではないかとも言われています。

ちなみにバーキン総裁は、今の経済状況を見ると、一段と引き締めが必要だと主張しています。1970年の経験を踏まえると、今の段階でインフレ対策を終わらせることは時期尚早とも述べています。そういった意味では、かなりタカ派的な内容でした。

FRBのウォラー理事は、現在の金融機関の信用不安、経営不振が存在するものの、それによって金融政策を変更する意向は全くないと表明しています。また、コアインフレは変わっていないため、押し上げるためには金融政策による追加の利上げが必要だと述べています。

これらの発言からも分かるように、こういった意見がパウエル議長の口から発せられれば、マーケットは大きく反応する可能性があります。そのため、21日のパウエル議長発言、そして20日のニューヨーク連銀ウィリアムズ総裁の発言は、注目が必要でしょう。

今週は要人発言が中心となる1週間です。当然ながら注目が必要ですが、経済指標としては、先行指数やリビジョンインデックスとのギャップが生じています。どちらが正しいかは、すぐには結論が出ないでしょうが、いずれはどちらかが正しいことが判明します。

マクロ経済指標からは、リビジョンインデックスが下がる内容なのですが、アナリストたちは上方修正していることを考えれば、どちらが正しいのかをマーケットが現在模索している最中と言えます。

経済指標、マーケットの反応、要人発言を受けたマーケットの反応を通じて、ヒントを探す1週間となるでしょう。今回の内容を参考に、マーケットの動きを見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル