今週は19日、米株式市場がお休みだったため、20日からの取引開始となりました。19~20日の米住宅関連指標が非常に好調だったにもかかわらず、株式市場はマイナスで終わっています。

住宅関連指標が強い中、なぜ株式市場は下落したのでしょうか。背景について、本日はお伝します。今後のマーケット分析の材料になると思いますので、ぜひ最後までご覧ください。

[ 目次 ]

米国住宅市況

住宅の先行指数 米NAHB住宅市場指数に注目

早速ですが、こちらをご覧ください。

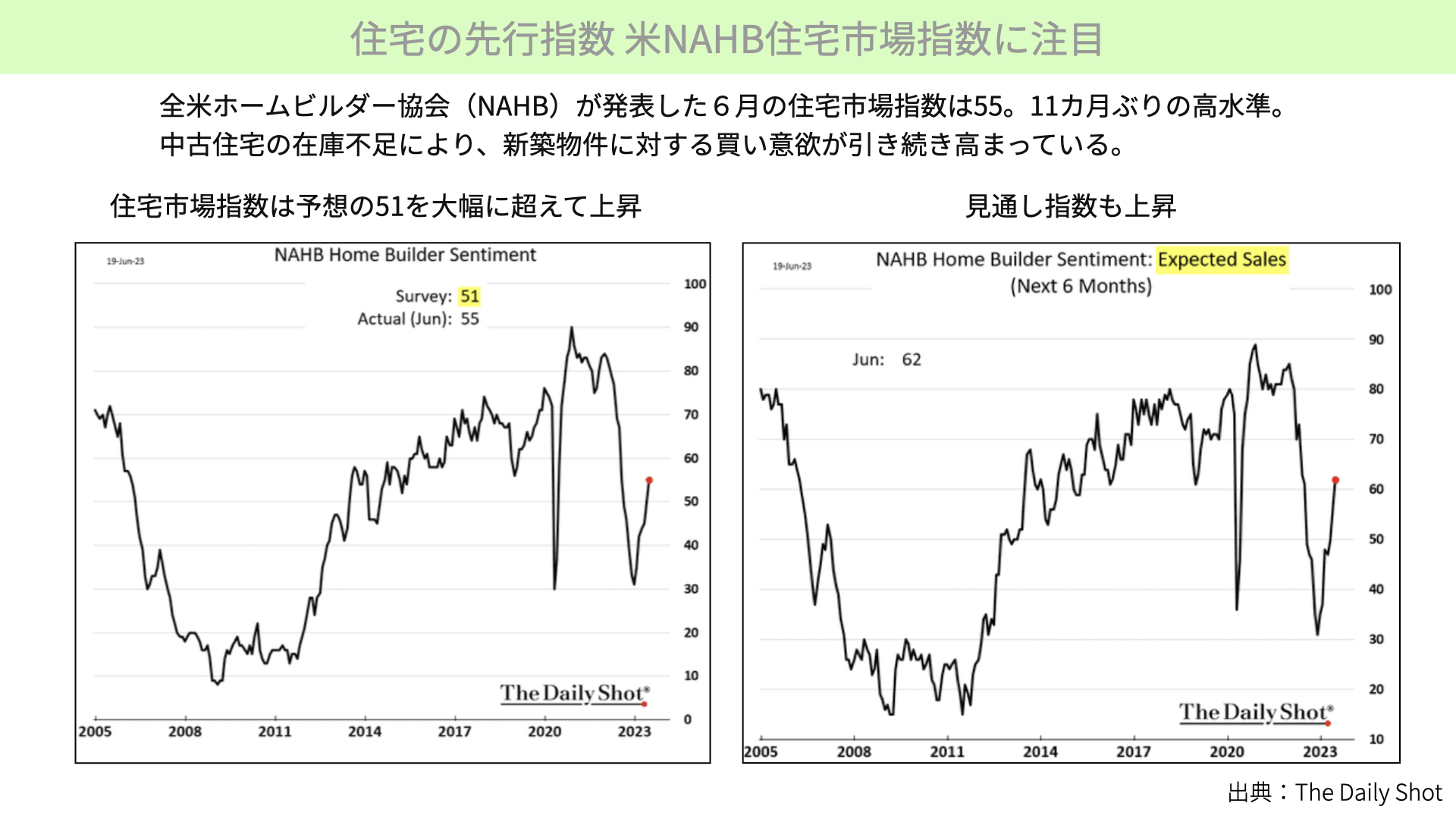

全米ホームビルダー協会(NAHB)が出している6月の住宅市場指数は、50を超えました。50を超えると見通しが明るいのですが、予想の51を超えて、55という結果でした。55という水準は11ヶ月ぶりの高水準です。住宅関連に対する懸念が高まっていた中で、住宅指標が強いことが確認できました。この強い住宅指標は、マーケットにとってはプラス材料です。背景には中古住宅の在庫不足があるため、新築住宅の買い需要が高まっています。その結果、NAHBの方々は、見通しが明るいとなったようです。

右の図表をご覧ください。6ヶ月間の売上見通しが急激に上昇していますから、売上が伸びると予想していることが分かります。

住宅着工件数と住宅建設許可件数は2016年以来の大幅増

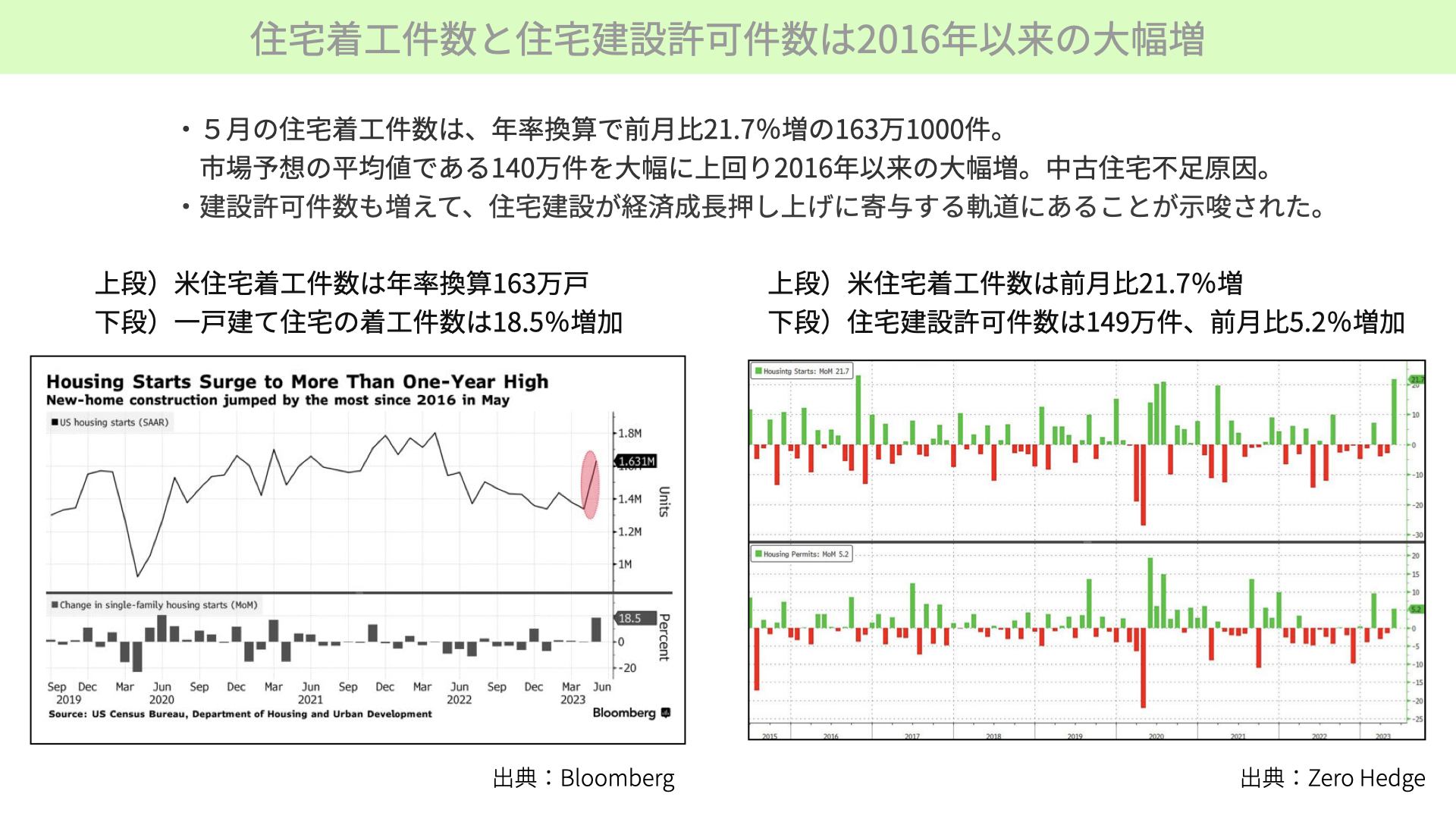

さらに、こちらをご覧ください。20日も住宅着工件数と住宅建築許可件数という2つの指標が発表されました。2016年以降で、最も大幅な増加となっています。

5月の住宅着工件数は年率換算で21.7%の増加、合計163万件でした。市場予想では140万件程度だと見られていましたから、実際の結果は約23万件。年換算でのこれほどの大幅増は、2016年以来となります。増加の原因としては、中古住宅の不足が挙げられます。

左図表の上段をご覧ください。赤い網掛け部分のように、急激に増えていることが確認できます。右図の上部をご覧ください。前月比で21.7%増と、緑の棒グラフが大きく伸びています。ここまでの伸び率は久しぶりのことで、住宅市況が非常に安定していることが読み取れます。

さらに住宅を建てための許可申請も大きく増えています。許可件数は149万件。前月比で5.2%増となっています。今後の売れ行きを見通し、許可をもらいに行っていることからプラス材料となりました。

不動産市況で気になる点

にもかかわらず株式市場が上がらなかった理由としては、表面的な数字以外の、住宅関連の不安要素が挙げられます。こちらをご覧ください。

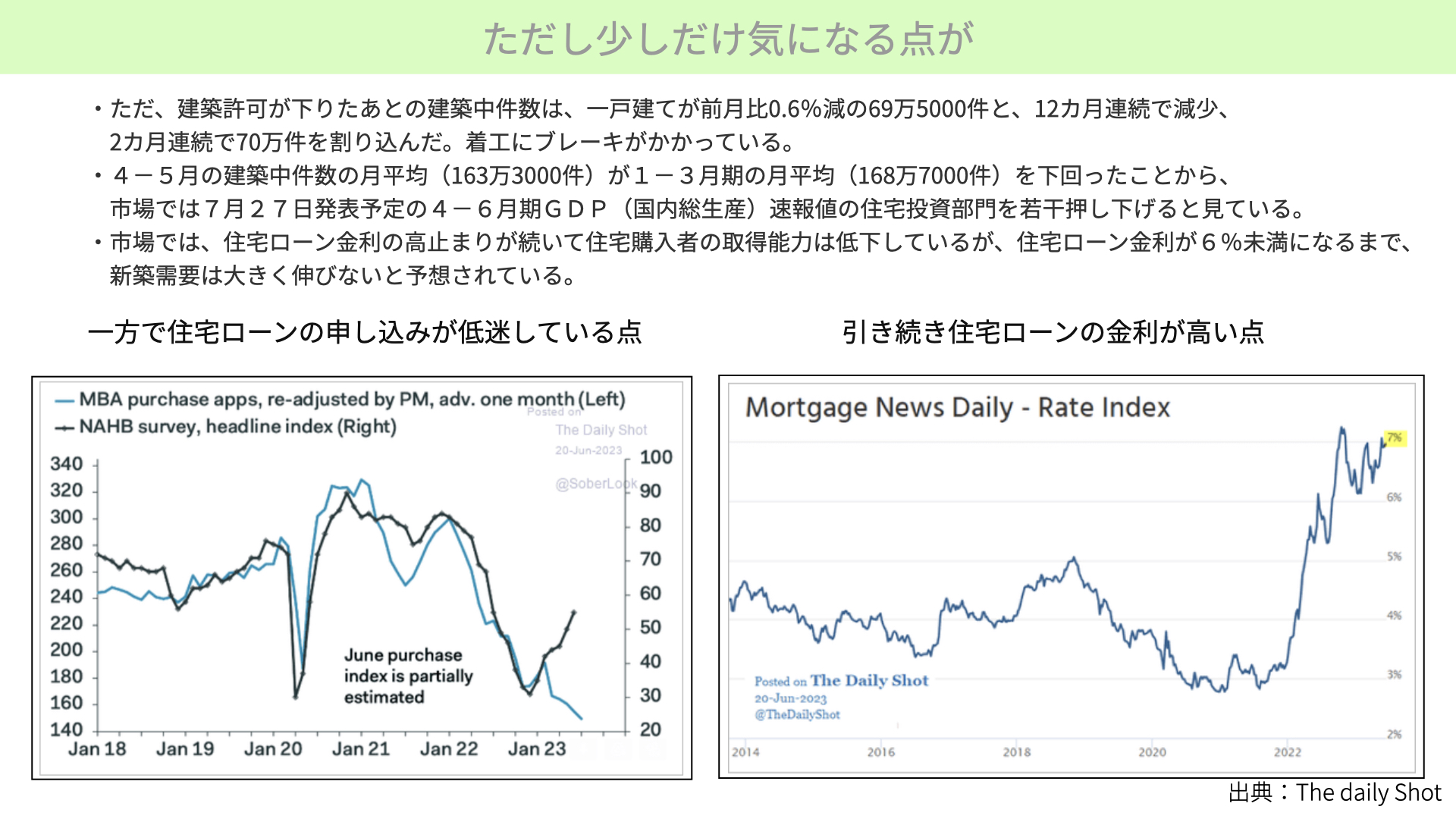

許可件数は伸びていますが、建築許可許可が下りた後の建築中件数は、前月比で0.6%減の69万件。12ヶ月連続で減少しています。2ヶ月連続で70万件を下回っているため、着工に対してはブレーキがかかっています。これが、1つ目の懸念材料です。

2つ目の懸念材料は、4月~5月期の建築中件数です。月平均で163万件となっています。1月~3月期の月平均が168万件ですので、下回っています。市場では、7月27日に発表予定だった4月~6月期のGDP住宅部門が下押し材料にるため、景気についての見通しがマーケットの大きなテーマとなっている今では、そういったところに懸念がります。

3つ目の要素として、住宅ローンの金利が高止まり継続が挙げられます。住宅購入者の取得能力、アフォーダビリティが低下していると言われています。6%を切れば、住宅需要がさらに増えると言われていますが、現状は7%近くで推移しています。政策金利が引き上げられている段階のため、すぐに下がるとは考えにくいです。

今回の強い内容を受けて、今後の持続性が若干疑問視されたことが、株価が大きく上昇に転じなかった背景だと考えられます。

その他の重要経済指標

中国経済支援策が期待外れ。フィラデルフィア連銀非製造業活動指数も鈍化

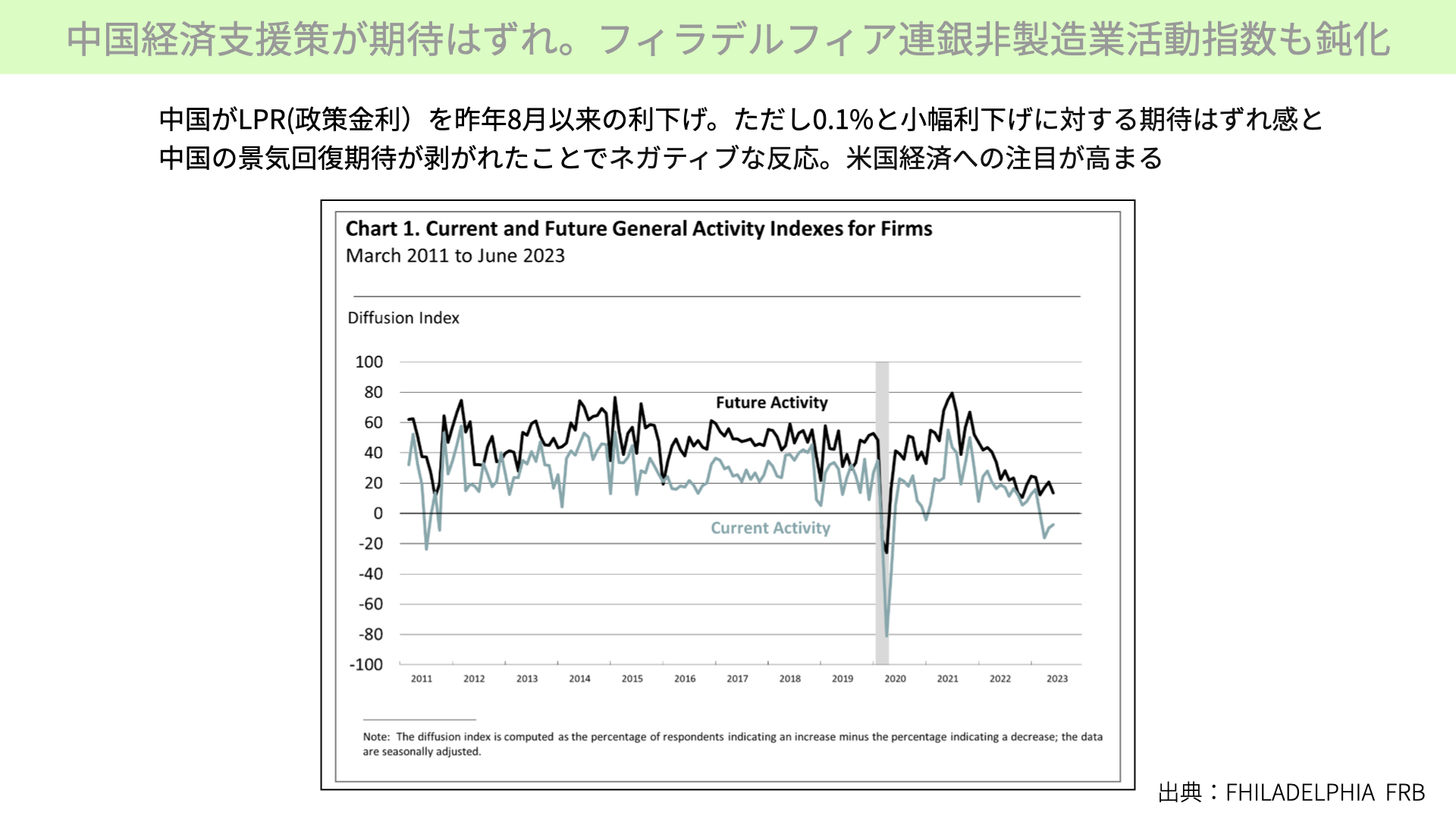

他の材料もご覧ください。昨日、アメリカ外で中国経済に対する支援策が発表されました。LPR(政策金利)の引き下げは昨年8月以来のものですから、本来であれば株式市場にとってプラス材料となってもいいものでした。ただ、引き下げ幅が0.1%と小さかったため、市場の期待を裏切る形になりました。

また、昨年8月以来の利下げが行われたことで、不動産市場の雲行きが少し怪しいと言われる中で、中国経済の先行きが不安視されました。中国経済の回復の遅れは、米経済にも大きな影響を与えます。そういった懸念があったことが1つです。

アメリカでは、フィラデルフィア連銀が、非製造業、サービス業の活動指数を発表しました。下の図表は、濃い線が将来の見通し、薄い色は今の状態を表しています。現状、景況感が悪いことは皆さんも把握されていると思いますが、黒いチャートも下がっています。将来の見通しが明るくないことは、今まで製造業で確認できていましたが、改めてサービス業でも確認できたことが、株価の重しになったと言えるのではないでしょうか。

フィラデルフィア連銀非製造業活動指数

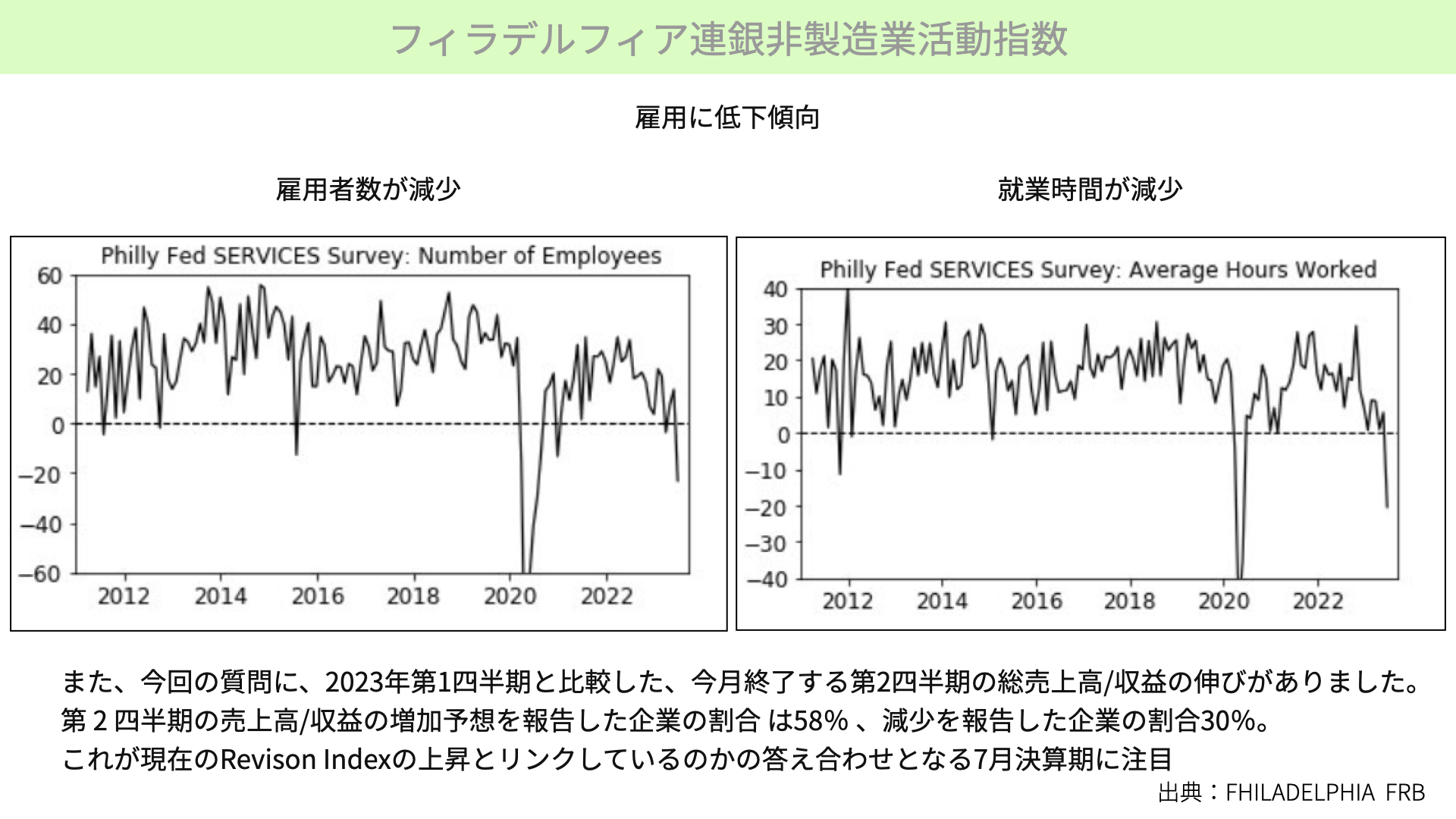

さらにサブインデックスを見ると、雇用に関する懸念も高まってきています。20日に発表されたフィラデルフィア連銀のサービスの活動指数を見ると、雇用が少し低下しています。左の方、雇用者数が減少していることで、2020年コロナショック以来、大きく下落しています。

右からは、就業時間がすごく減少していることが分かります。就業時間が減少すると、所得は減少しますし、経済、消費に対するインパクトを表します。これは景気後退のシグナルにもなります。全体のインデックスよりも、こういったサブインデックスが非常に弱かったことが懸念材料となりました。

今回特別に設けられた質問の中で、2023年の第1四半期、この前の1~3月期と、今回終わる4~6月期の第2四半期売上と利益の伸びがどうか質問した結果、回答のうち58%は第1四半期を上回りそうだとの結果が出ました。こちらは非常にいい結果ですが、一方で、売上が減少するのではないかと述べた企業が30%あります。第1四半期より第2四半期の方がいい内容になっていますが、以前お伝えしたリビジョンインデックスがかなり上方に推移していることを考えると、もしかするとマーケットにとっては期待外れだった可能性もあります。そうなると、7月中旬から始まる決算期まで、業績についてもまだ余裕を許さない状況になってくるのではないかと、マーケットではよぎったと考えられています。

フィラデルフィア連銀の非製造業活動指数から見ると、中国の景気減速感に加えて、アメリカにおけるサービス業も少し減速感が出てきたということで懸念材料となり、株価にとって重しとなったと言えるでしょう。

企業在庫が増えている

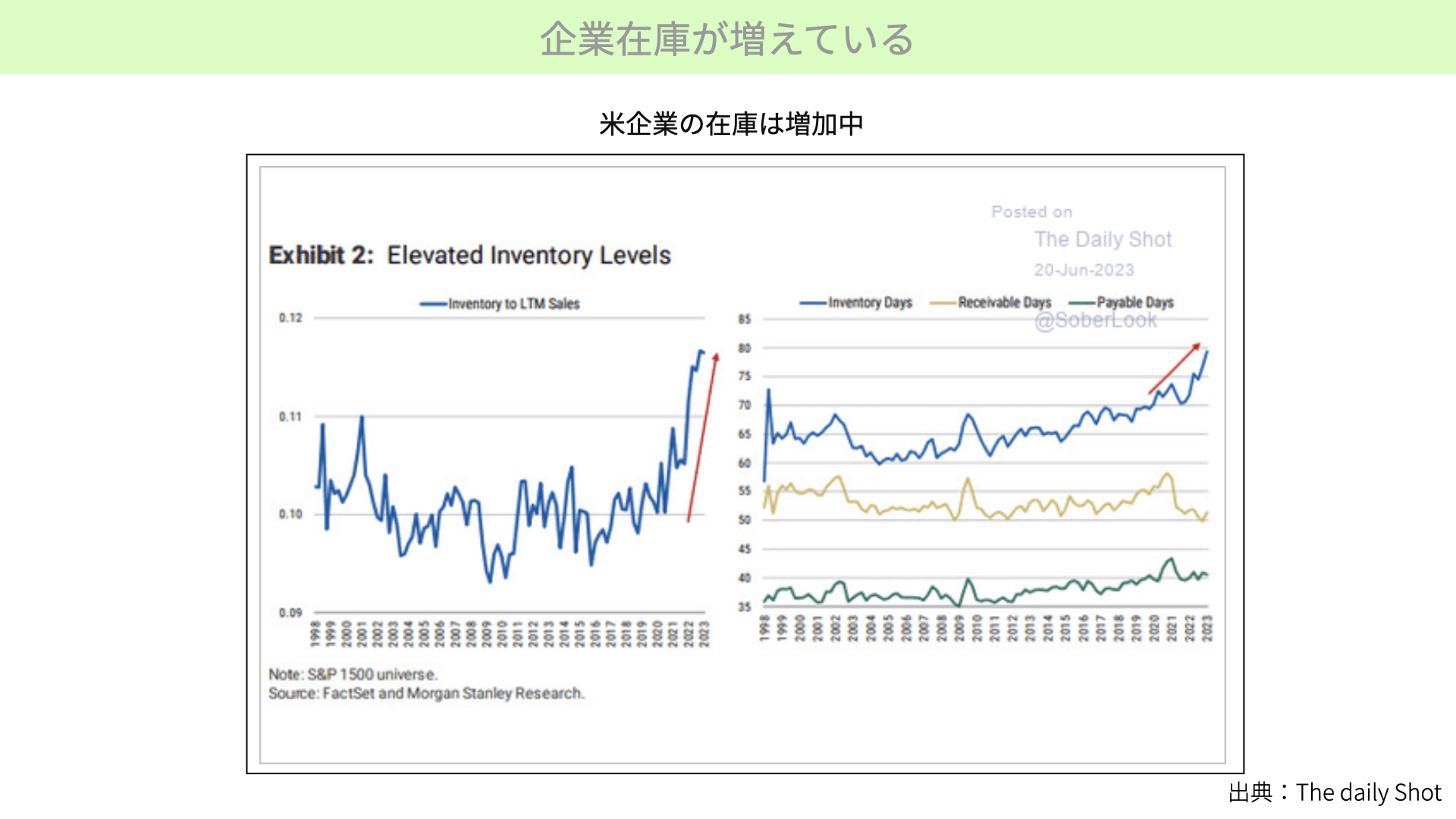

さらに、こちらもご覧ください。企業の在庫が増えていることは、ISM製造業指数などでもお伝えしていますが、過去12ヶ月の売上に対する在庫割合が大きく上昇していることが分かります。これだけ大きく上昇したのは、90年代から見ても過去最高水準です。企業が在庫を抱えると、企業が在庫を処分するために安売りする可能性が高まり、利幅が下がる可能性が高まります。

サービス業の雇用者数や就業時間の減少に加えて、在庫増加との声が方々から聞こえていることから、業績が本当に良いのかどうか、マーケットがしっかりと考えるべき材料となってきていると考えられます。

米宅配大手フェデックスのeコマース配送需要が予想以上に低下

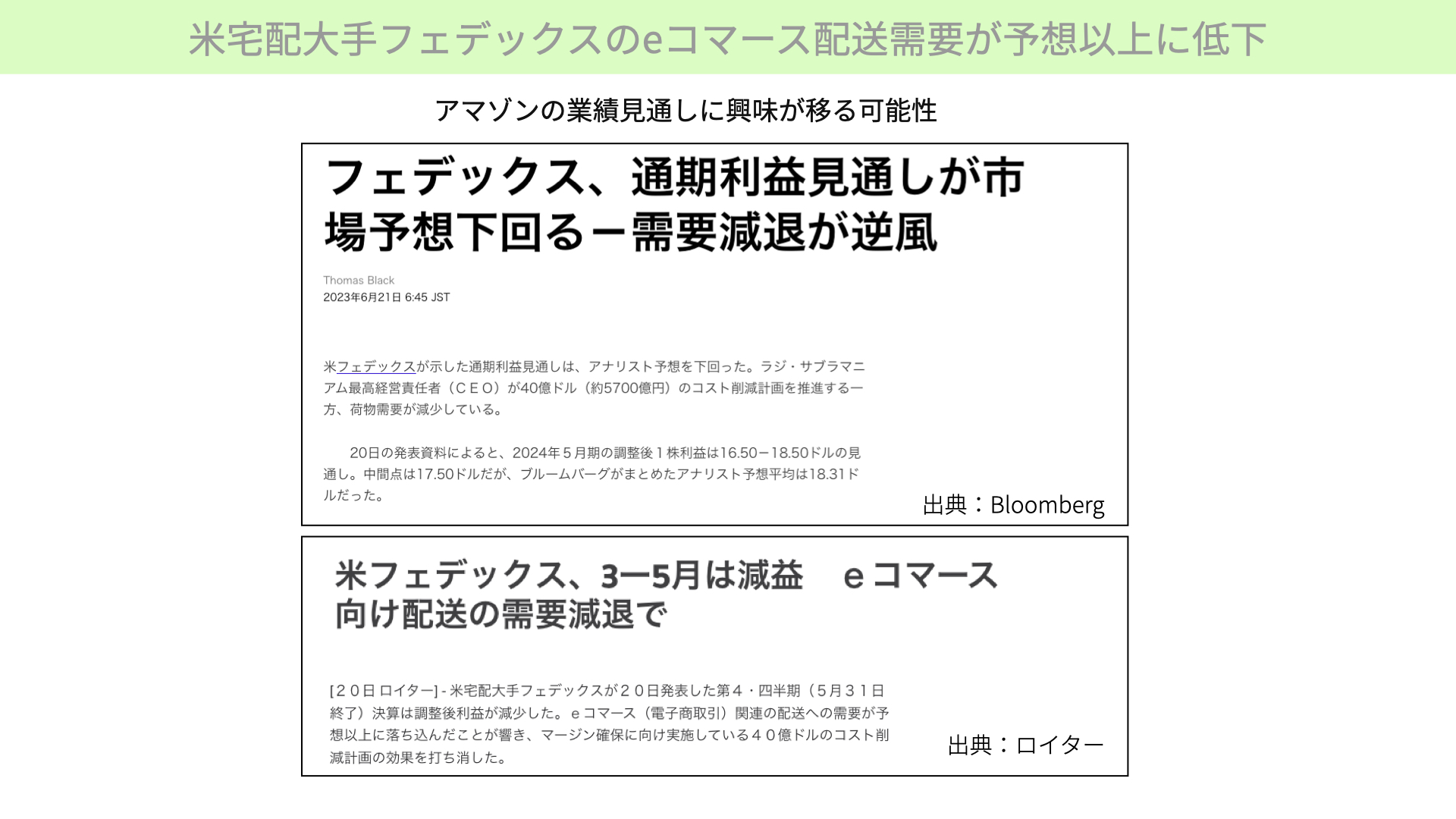

そんな中、引け後に発表されたのが、アメリカ宅配大手フェデックスの業績です。eコマースの配送需要が予想以上に低下したことで、通期利益見通しが下方修正。予想を下回ったことで、株価は引け後に大きく下落しています。

気になるのは、このようなeコマースの配送需要が減っていることでフェデックス、景気敏感株も下がりました。eコマースが不調だったことから、今回マーケットを大きく引っ張っているアマゾンの業績への懸念が広がる可能性があります。

AWSの成長が少し鈍化した中で、eコマースも鈍化するようであれば、アマゾンの決算が大丈夫かとのマーケットの懸念が広がります。そういったこともあり、昨日は株式市場が少し鈍い動きで下落したのではないかと思っています。

こういった状態で21日、パウエル議長が委員会で証言します。今回のFOMCで決めた内容を、なぜ1回スキップしたのか。雇用や経済についてどう考えているのか。インフレについてどういう対応をしていくのか。そういったことを質問されます。

今後学生ローンが10月から支払いとなり、学生は月々5万円ほど支払いしなくてはなりません。消費が大きく下がってくると予想される中、どう思うかといろいろ聞かれる可能性があります。

その回答次第では、マーケットの懸念材料になる可能性があります。今晩以降、パウエル議長の議会コメントについて注目していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル