今週一番の注目材料の、パウエルFRB議長による上院と下院での証言が、21~22日に行われました。金利、経済、銀行規制に関して言及しています。

ここ数日間の株式市場への影響は表面化していませんが、金融セクターに与える影響や、炭鉱のカナリアと言われるHYGについて、今後影響が出てくると考えていますので、こちらを取り上げたいと思います。

また、今週後半は重要視されていた景気先行指数、新規失業保険申請件数についても簡単に触れていきます。ぜひ最後までご覧ください。

[ 目次 ]

パウエル議長の議会証言

注目のパウエル議長発言を受けて金利見通しに変化

今週注目されていたパウエル議長の発言ですが、経済の見通しや物価に対するスタンス、利上げのタイミングについて言及しています。簡単に見てみましょう。

め

まずは1行目。「米経済を、長期潜在成長率を下回るペースまで、少し減速させる必要がある」景気後退を意図しているわけではないものの、やはり経済を減速させないとインフレーションがなかなか収まらないことが、改めてこの発言から確認できました。今後も抑制的な金融政策を続けていくことが改めて確認されています。

また、物価圧力を抑制するために、金融当局者として今後も金利を上昇させる必要があるとしています。前回のFOMCにおける0.5%の利上げが、参加者の目先水準としてあることが改めて確認されました。

次に、追加利上げのタイミングについては、今後入手するデータによって左右されるとのことです。「今月末のコアPCEが前月と比較して0.4%、0.3%の水準が続くようであれば、利上げを続ける」ということですから、7月の利上げ可能性が高いと考えられます。

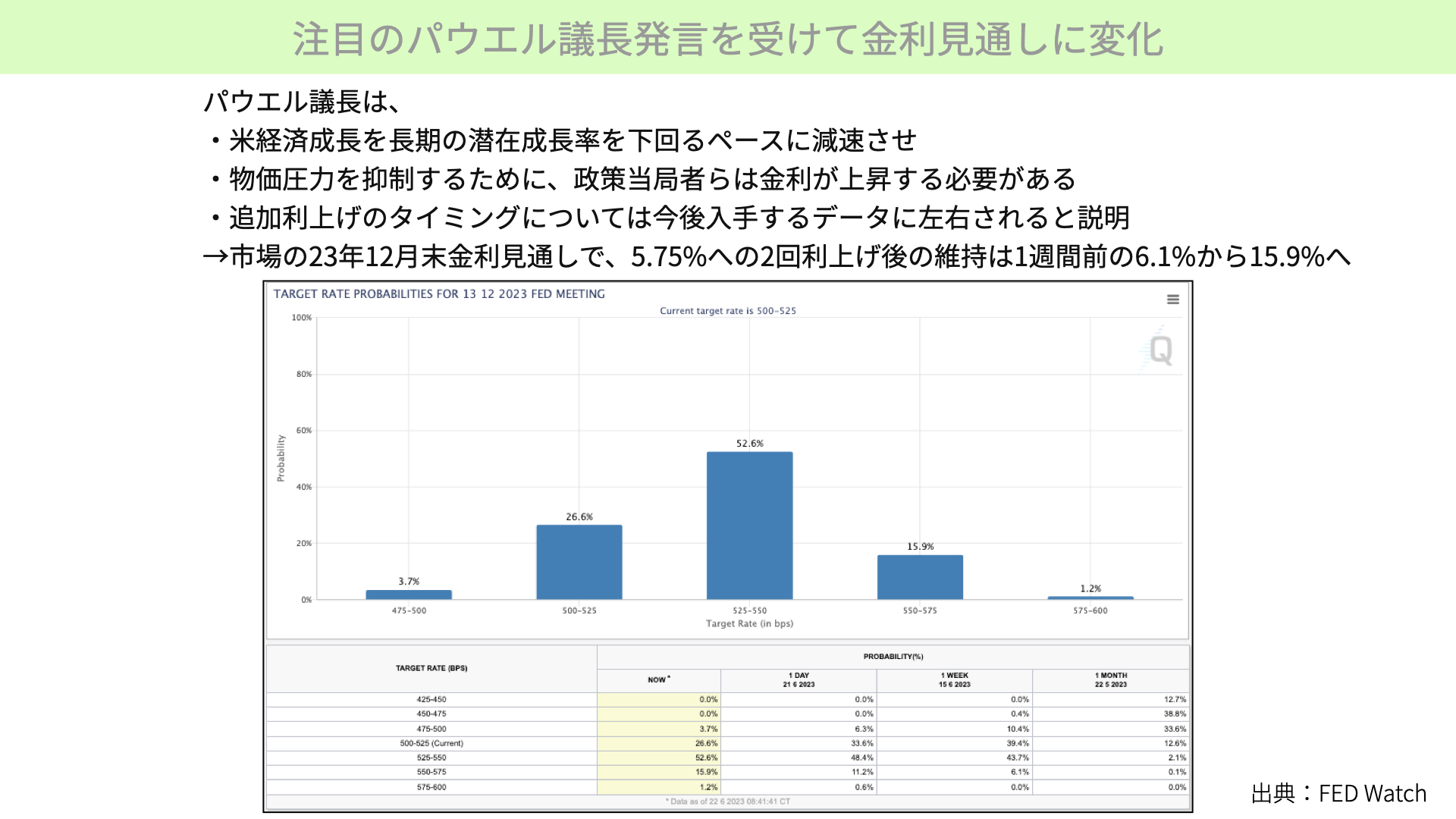

ここでFED Watchを見てみると、2023年12月末の金利見通しは5.75%、これから2回の利上げ後に維持されるとマーケットが考えている割合は、1週間前の6.1%から15. 9%に上昇しています。今回の内容を受けて、FRBは利上げを2回ほど行うとマーケットは予想しています。この2回の利上げが徐々に織り込まれたことで株式は少し上値が重くなっている印象です。

金融機関の業績見通しが悪化する可能性が高い

次に、こちらをご覧ください。今回、金利、利上げのタイミングも注目されていましたが、私が興味を持っていたのは資本規制についてのコメントでした。金融に関する委員会でしたから、資本規制についてどうするかの質問が出てくると思われていました。パウエル議長は、先週発表された金融規制に関する内容を踏襲する形ですが、改めてこのようにコメントしています。

まず、資本規制の強化については、主に資産規模が1000億ドル超の銀行が対象となる、小規模の銀行には適用しないと言っています。地方銀行の中でも、特に小規模の金融機関に関しては、規制を設けるとあまり良くない影響があるといったコメントです。背景には、小規模の銀行に規制をかけてしまうと経営が困難となり、JPモルガンをはじめとした大手金融機関に買収されることになる、この大きくて潰せない状況になることは、あまりいい傾向ではなく、これらを念頭に置いたものだと言われています。

一方、1000億ドルを超える銀行、特に世界的な大手行にとっては、自己資本の規制を高めていくこと求められていることが改めて分かりました。一方で、規制強化に伴って考慮すべきトレードオフが伴うとも言っています。これは、自己資本の充実を求められたことで、貸出や投資を控えるようになる(クレジットクランチ)可能性があるとFRBは把握しているということです。そういったことを十分考慮したうえでも、自己資本に対する規制を大手行に対して強めていくことになりますから、経済に対して、ある程度のマイナスのインパクトがあるでしょう。

また、政策金利の0.5%引き上げを目指していることもあり、利上げ継続の可能性が高まり、金融機関における逆ざや状態が続き、銀行の経営が再び厳しいものになるとの見方も出てきました。

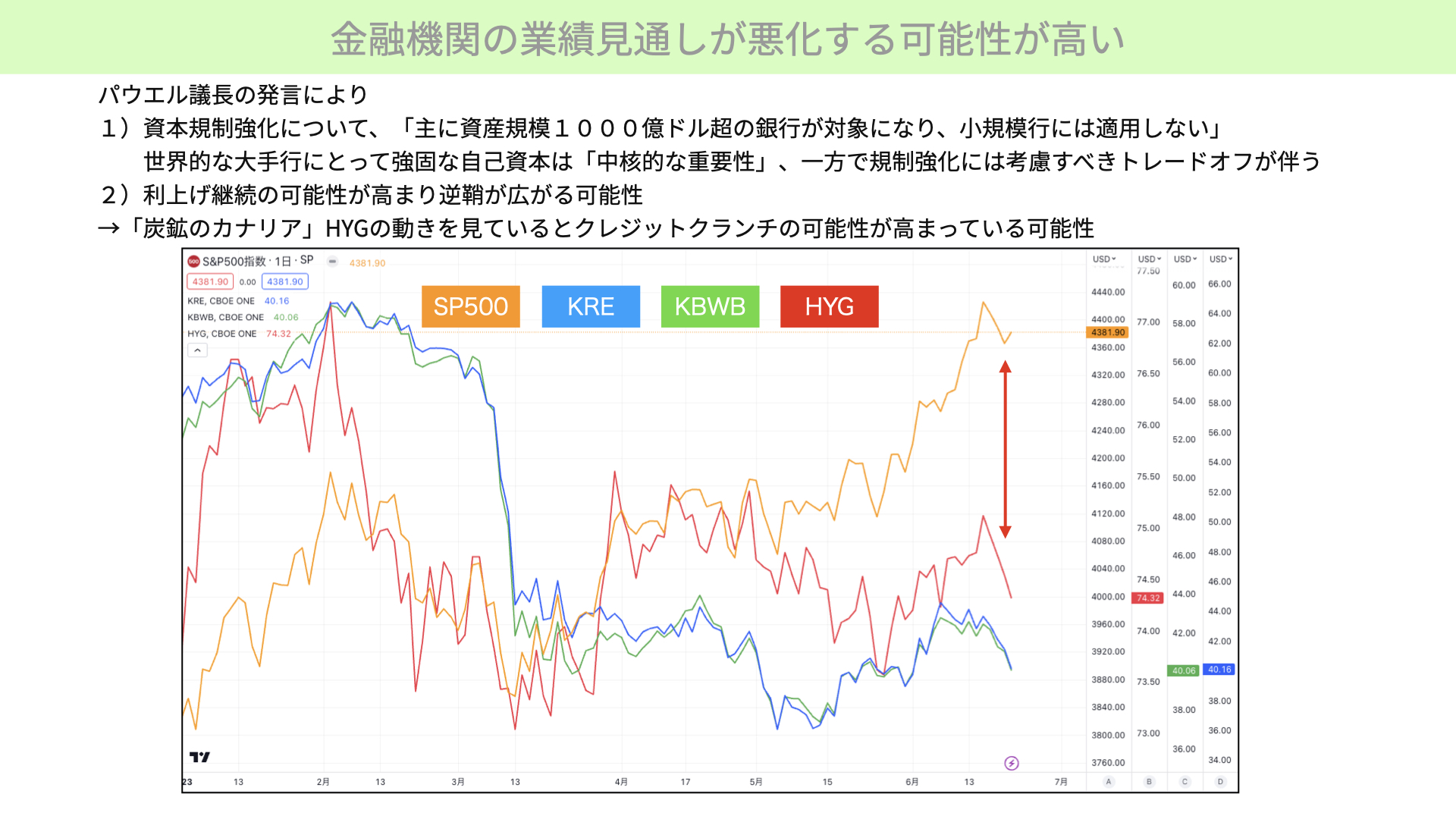

下のチャートをご覧ください。黄色のチャートはS&P500、青が地方銀行のETF(KRE)、緑が銀行全体のETF(KBWB)です。緑と青は下落を続けていて、横ばいになっています。3月水準まで下がっていますから、利上げ継続で逆ざやが続きますし、大手銀行を中心に資本規制が強まることで、今後の貸出態度は変化します。

炭鉱のカナリアと言われるHYG、不適格の社債は価格が下がっている状況です。銀行が貸出を渋ることで、クレジットクランチが起こることを先読みし、下がっているのではないでしょうか。S&P 500とHYGの乖離が、今後どういうふうに今後収れんするのか、それとも収れんしないのかについては注目が必要でしょう。今までの歴史的流れを見ると、HYGが下がっているということは、株式市場が今後調整局面になる可能性があります。銀行の株価の下落、HYGの動きは、ぜひ今後も注目いただければと思います。

商業不動産の不良資産化が進む

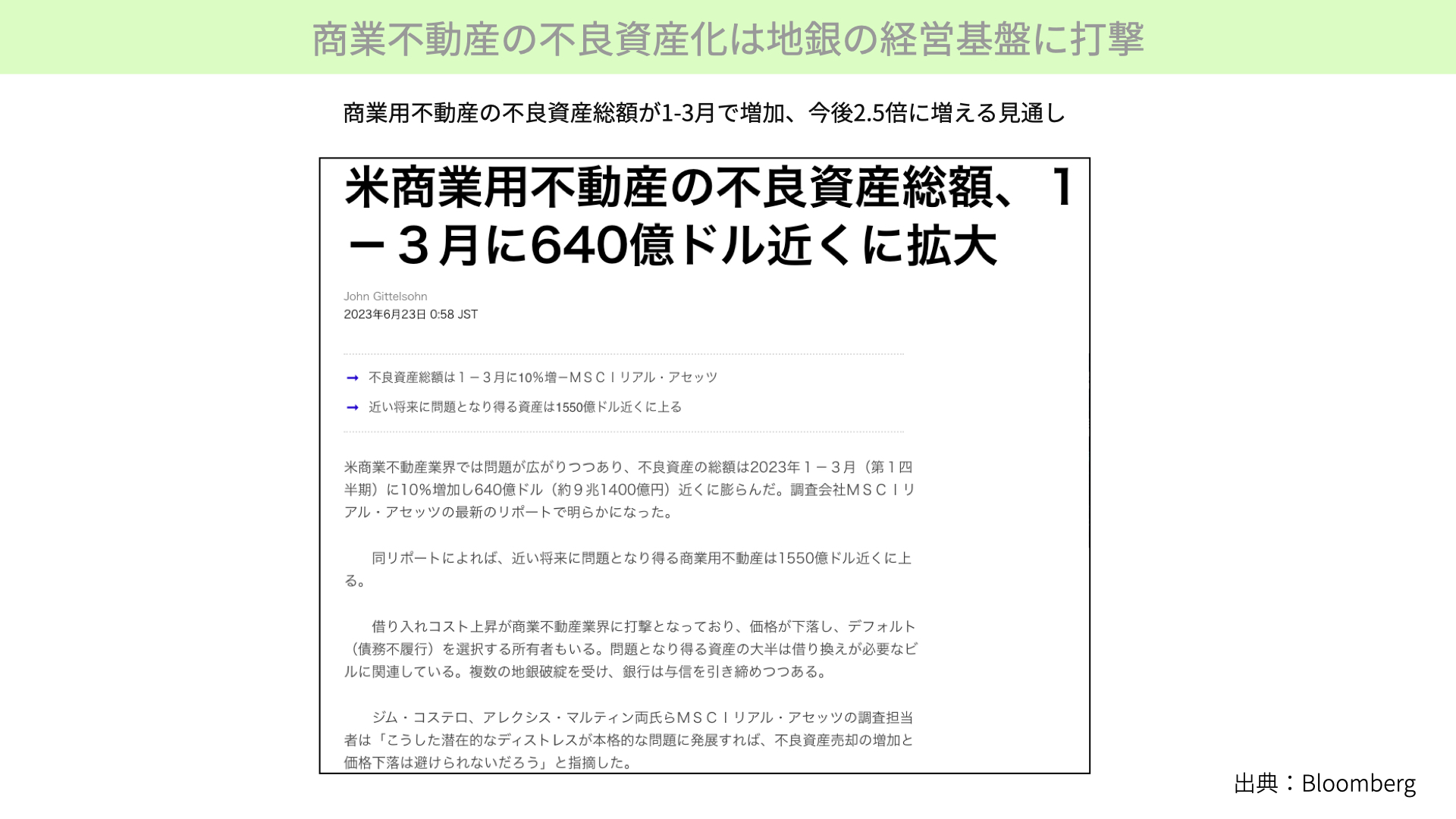

22日ブルームバーグのニュースで、気になるものがありました。商業用不動産の不良資産化が進行中とのことです。1~3月期に640億ドル近く、商業用不動産が不良資産化しています。日本円に換算すると約9兆円近くにも達し、今後は2.5倍に増える見通しです。米商業用不動産に貸し込みを最も行っているのは地方銀行です。地方銀行で商業用不動産による不良債権が進むと、貸出態度が硬化し (クレジットクランチ)、大手金融機関はFRBから資本規制を強く求められ、貸出を規制する結果につながるでしょう。

景気先行指数は先行きの厳しさを示唆

金融機関の貸出態度の硬化が、今後の経済にどのようなインパクトを与えるのか。それを表しているのが、HYGの動きとなりかねません。ぜひ警戒をしていただきたいと思っています。

カンファレンスボードの景気先行指数

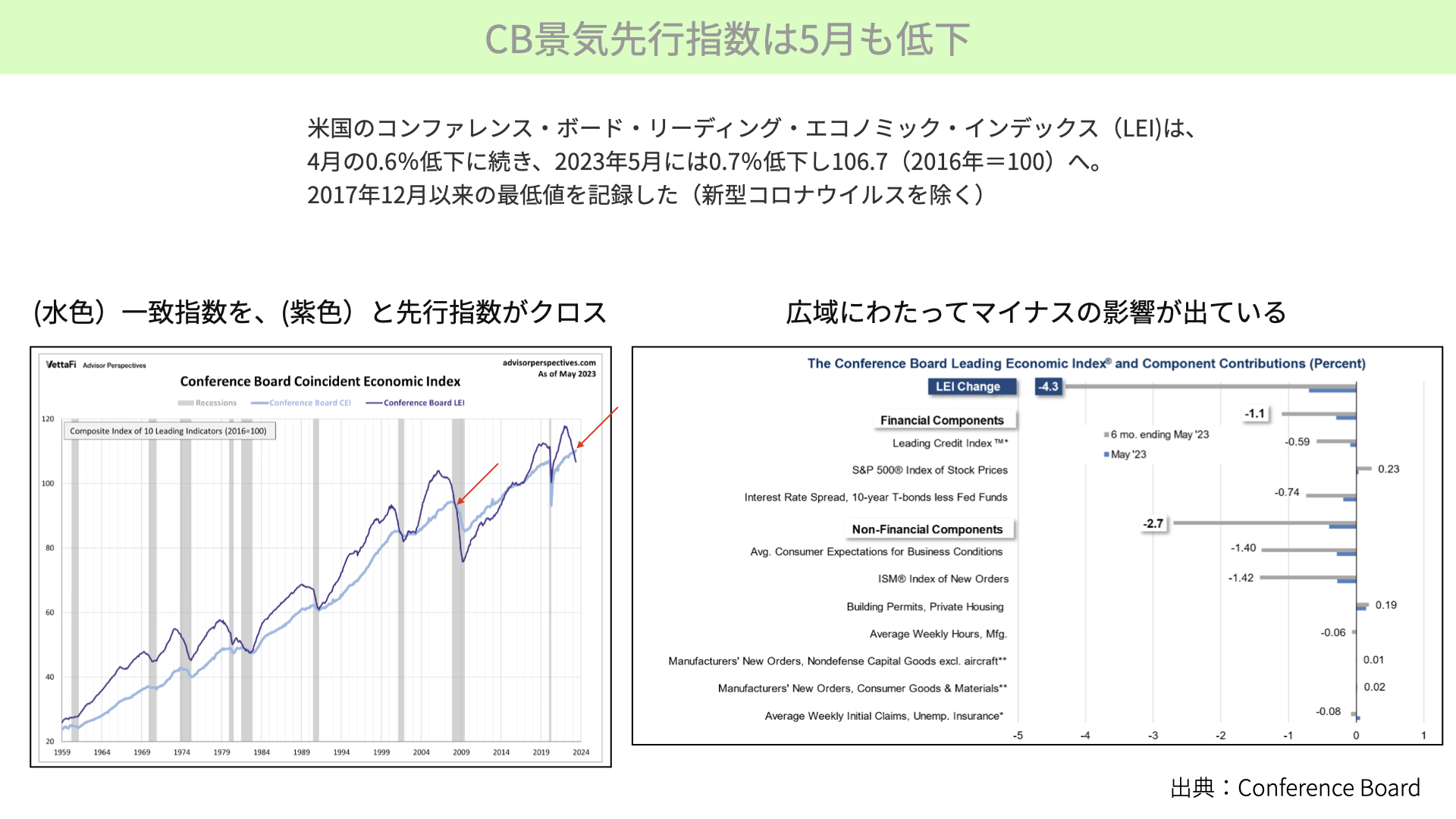

そんな中、カンファレンスボードの景気先行指数が発表されました。結果としては5月も0.7%低下と、連続して低下しています。新型コロナウイルスを除けば、2017年12月以来の低水準です。景気先行としては厳しい状況が続いています。

左の図表をご覧ください。水色は今の景況感に一致した指数(一致指数)、紫色は先行指数です。クロスした状態、一致指数を先行指数が下回った状態では、リセッションが確実に起こっています。大きく下回ったときは、深刻なリセッションになります。先行指数では、まだ景気後退が来ていないと言われていますが、景気先行指数としては景気後退を示唆しています。

右の図表は、景気先行指数の詳細です。細部までは見ませんが、広域にマイナスの影響が出ていることが確認できます。先行きとしては、経済が心配だと言われています。

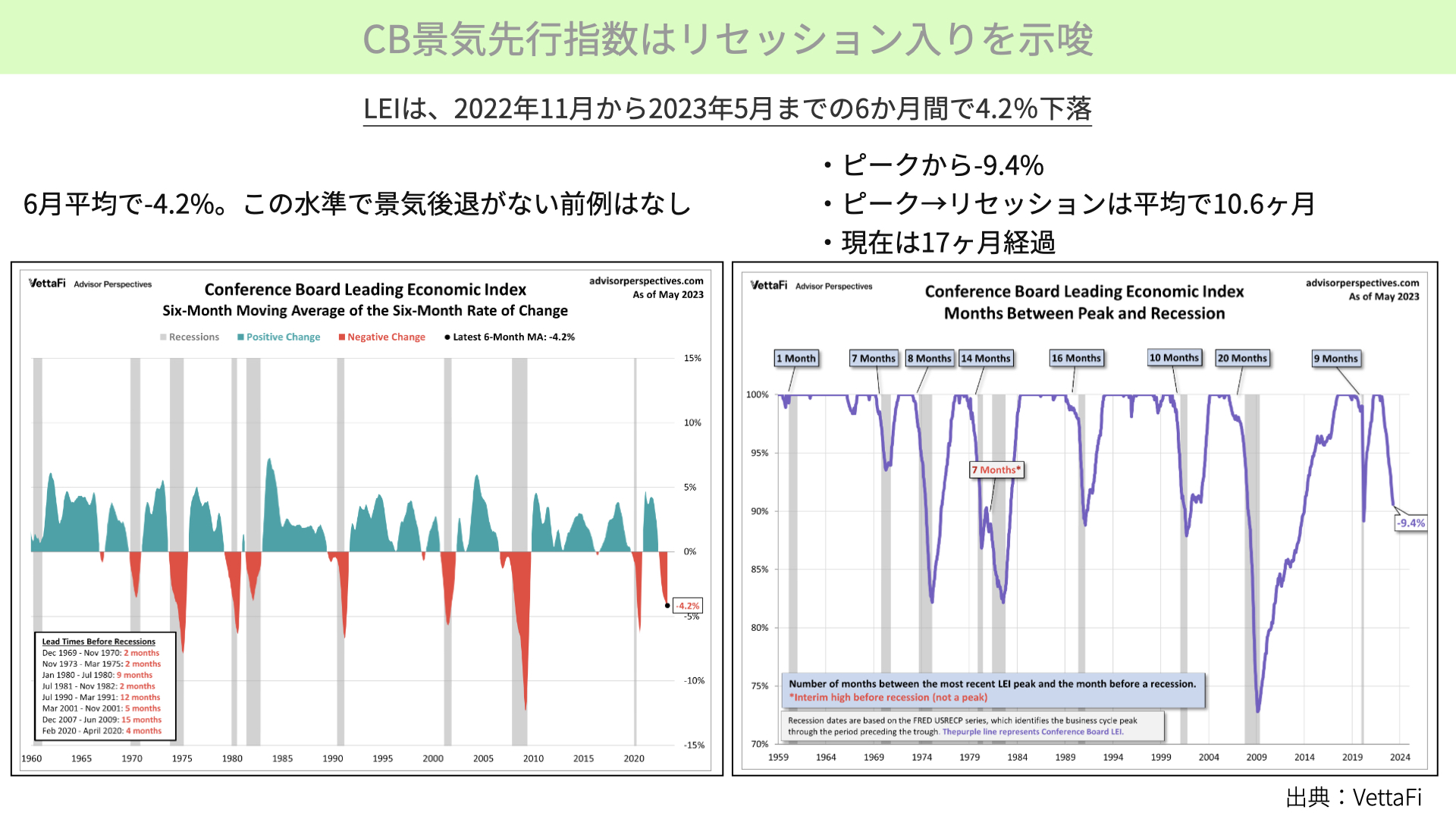

CB景気先行指数はリセッション入りを示唆

次にこちらをご覧ください。景気先行指数は22年11月から23年5月まで、6ヶ月連続で平均4.2%下落しています。左の図表は、6ヶ月平均の下落率を示しています。6月平均下落率は-4.2%。これだけ下落したときに、景気後退が来ていないことは一度もありません。これだけ急激に下落した局面においては、間違いなく景気後退の可能性が高いとマーケットは一応懸念しています。

さらに右をご覧ください。景気先行数が、ピークから-9.4%。6ヶ月平均ではなく、水準として9.4%下がっています。このような水準は、必ず景気後退に入っていることが確認できます。

ピークからリセッションに入るまでの期間は10.6ヶ月ですが、既にピークから17ヶ月経っています。いつ景気が悪くなってもおかしくないと、景気先行指数が示していることは念頭に置いていただければと思います。

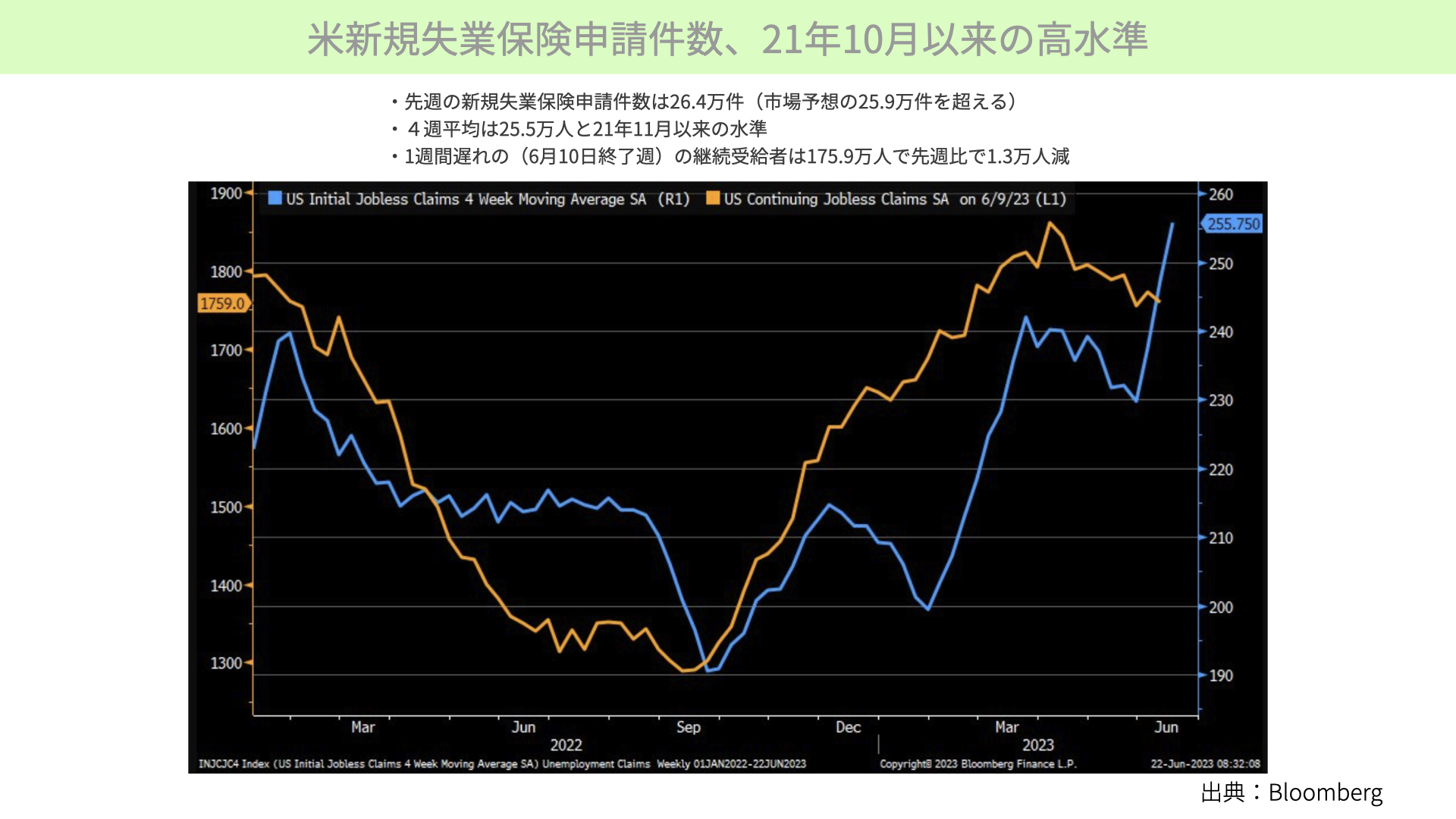

失業保険申請件数は増加傾向が続く

最後に、新規失業保険申請件数です。失業率が低く、雇用が強いことが、現在の経済の根本と見られています。新規失業保険申請件数が徐々に増えてきています。先週の新規失業保険申請件数は26.4万人で前月と変わらず。市場予想の25.9万人を超えています。

4週平均の新規失業保険申請件数は25.5万人。こちらは下の青いチャートです。これを見ても分かる通り、急激に4週平均の新規失業権申請件数が急激に増えています。

一方で、オレンジの部分は右肩下がりに。長期的な継続受給者は175.9万人。短期的には失業者が増え、長期的な受給者が減っていることから、長期でもらわず、職に復帰している可能性が示唆されています。ただ、このデータは1週間遅れて出てくる数字です。青いチャートが上昇すると、恐らく今後、長期受給者は増える可能性があります。そうなれば、来月に控えている雇用統計、失業率にも注目が集まってきます。そのため、パウエル議長は毎回のデータを見ながら、利上げを判断すると考えられます。

6月30日に控えるコアPCEだけでなく、7月上旬に控えている雇用統計で、失業率、需給がどうなっているかにも注目が集まります。来週以降、警戒感が高まってくる可能性があります。景気先行指数については、過去リセッションに突入した水準まで下がってきていること、銀行規制をいずれは導入すると言ったことで、HYG、不適格社債に対してなかなかお金が流れないのではないかと警戒するような動きがあります。そこと大きく乖離したS&P500が、今後どうなるのかには注目したいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル