先週、NASDAQは9週間ぶりに週間で下落になりました。ラッセル2000、SOX指数、リート指数なども軒並み下落しており、少しだけリスクオフのムードが漂っています。

欧州に目を移すと、主要な株式指数は5日間連続で下落となっています。この流れが今週も続くのかどうか。今週の重要な指標やイベントから分析したいと思いますので、最後までご覧ください。

[ 目次 ]

今後の注目経済指標

週の前半は住宅関連指標が続く

まずは26日、アメリカでは米国債の入札があります。2年物で420億ドルの予定です。先週のパウエル議長の議会証言で、2年金利は上昇しましたが、金曜日にコアのPCEデフレータ―の発表を控えています。そこで強い数字が出れば、政策金利を0.25、2回ほど利上げする可能性が出て、2年金利も上昇する可能性があります。

利上げ長期化が続くようであれば、さらに2年金利が上がる可能性もあります。2年物の入札で、どのようにマーケットが政策金利と2年金利を考えているかが見えてくるかと思います。PCEコアは前月比で+0.5%上がると予想されていますので、恐らく金利は上昇する可能性が高いと考えています。

次に、6月のダラス連銀の製造業活動調査についてです。23日に発表された製造業のPMIが不調だったため、いつもよりかは注目が集まっています。前月の-29.1から、今回は-26.5の予想と若干上昇していますが、依然として低水準が続いています。もし製造業の悪化を示すような指標が出た場合、製造業の業績不安がさらに高まるかもしれません。

27日には、さまざまな経済指標が発表されます。製造業のPMIが不調だったことを受け、5月の耐久財受注のコアがどうなっているかを確認したいと思います。

また、同じ日に住宅価格指数、ケースシラー、新築住宅販売件数なども発表されます。こちらの数値が強いかどうかが非常に重要です。なぜなら、カナダとオーストラリアが最近、利上げを始めた背景には、住宅価格の上昇があるからです。

アメリカでも、住宅価格が先週同様に堅調に推移すれば、アメリカの利上げ長期化が予想されます。それによる2年金利の上昇などが予想され、金利に弱い銘柄などが売られる可能性もあります。住宅価格が上昇すれば景気には良い面ではありますが、現時点の株式の需給に影響を与える可能性があります。

また住宅ローンが7%を超えていることで、低金利で調達して購入している人が、その不動産を売却して再度新たな物件に移り住む動機が下がっていることで中古住宅市場の売買が大幅に落ちます。中古住宅の供給が少ないことで、新築の住宅価格がさらに上がり、それにより政策金利の高止まりが長期化することが予想されます。

同日に、6月の消費者信頼感指数が発表されます。前回の102から104となっていますが、最近の雇用に関して強弱がまちまちの中で、消費者信頼感指数の将来の雇用についてのコメントがどうなるかが重要です。これは来月の失業率や雇用統計の前準備となりますし、予想よりも大きく下回れば景況感悪化につながります。強ければ景気見通しに強気になります。注目して見ていただければと思います。

また、リッチモンド連銀の製造業指数も発表されます。ダラス連銀同様、PMIで製造業が悪かったことから注目が必要でしょう。

企業決算としては、ドラッグストアのウォールグリーンを確認いただければと思います。

週後半はPCEコアとパウエル議長発言へ注目

次に28日卸売在庫が発表されます。前回お伝えしたように、アメリカの中で非常に在庫が積み上がっている状況です。在庫の積み上がった状態が続くようであれば、新規の受注が伸びず、来月に控えているISM製造業指数の数字が悪くなると予想されます。こちらも確認したいと思います。

経済指標ではないですが、28日にはFRBによるストレステストが公表されます。銀行における健全性についてコメントが出てきますが、先週のパウエル議長の議会での発言によれば、「健全性自体には自信がある」とのことです。

ただ、健全性を求められ、今後、資本増強を求められる大手銀行には注目が必要です。ストレステストをクリアした後は、通常、株主還元策を発表し、株価を上昇させるというのがアメリカの金融機関の手段です。今回のように資本増強案が求められている中で、株主の還元策を出していけるかどうか、注目していただければと思います。

同じ日、ECBフォーラムでパウエル議長が発言する機会があります。先週から内容が変化していないか確認が必要です。

マイクロンの決算発表も予定されています。マイクロンは半導体メモリーの大手メーカーで、決算期が1ヶ月先行しています。今後の半導体メモリーの業績がどうなるかの試金石となりますから、注目していただければと思います。

29日、木曜日には新規失業保険の申請件数が発表されます。予想では26.6万人。先週26.4万人から増えると見られています。これが増えてくるか、継続受給者が1週間遅れで上昇してくるかどうか。これが30万を超えてくると、失業率が大幅に上昇する可能性があるとニュースでも多く取り上げられています。これが上昇するかどうかは、マーケットが敏感に反応するでしょう。金融政策にも大きな影響を与えるため、注目していただければと思います。

同じ日には中古住宅の販売件数も発表されますが、予想は-0.3となっています。中古住宅の流通が減少していることもあり、ここに大きな伸びはないと思われます。

注目はナイキの決算です。2~3週間前にナイキの業績はほぼ横ばいで、在庫の問題が浮上しているとのことです。今後の業績に対する期待感はあまりありませんが、6~8月の決算が悪いとの見通しが出てくると、在庫が積み重なり業績が悪いと判断される可能性があります。注目していただきたいと思います。

今週最も注目を集めるのが、金曜日に発表される個人所得と個人消費支出です。個人所得は前月比+0.3%、個人消費も+0.3%です。PCE価格指数、コアのPCE価格指数はFRBが最も重要視しているものです。特にコアのPCEは予想で+0.5%。年間換算すると6%となります。そうなれば、利上げが実施される可能性が出てきます。反対に0.5%を大きく下回るようであれば、ある程度のインフレ鎮静化が見込まれ、金利上昇はさほど長期化しないと考えられ、株価にプラスとなる可能性があります。

今週は大きな材料があまりないと言われていますが、政策金利への影響、ナイキやマイクロンなどの決算は見ておくべき内容かと思います。ぜひ確認いただければと思います。

米国のPMIはやや厳しさを反映する内容に

S&PグローバルPMIで再び景気への懸念が高まる

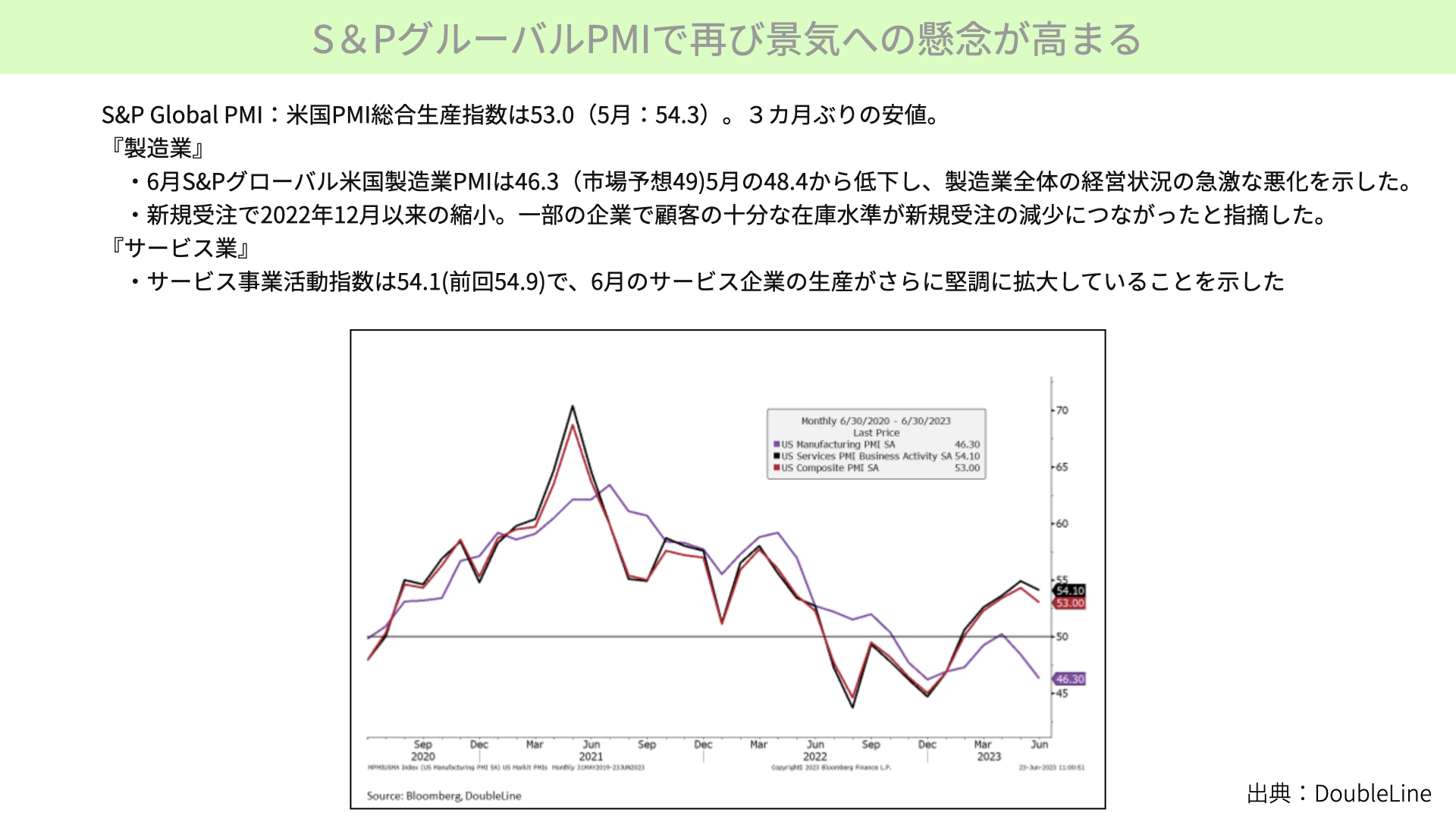

次にこちらをご覧ください。23日に発表されたS&PグローバルPMIです。ISMと非常に似た性質で、生産に関わる方にアンケートを取った米PMI総合生産指数は53。5月の54.3よりも悪化し、3ヶ月ぶりの安値となっています。

製造業(紫のチャート)とサービス業(赤のチャート)は両方とも下落しています。特に製造業は46.3と、市場予想の49から乖離し、先月の48.4から大幅に下落しています。製造業全体の経営が少し厳しい状況にあることが伺えます。新規受注も12月以来の縮小となっており、一部の企業が顧客に対して十分な在庫を持っていることから、新規受注の減少につながっているという状況です。

これを受けても株価はそこまで大きく下がらなかった背景には、サービス業が引き続き50を超えているという事実があります。前回の54.9から54.1まで下がってきていますから、サービス業自体はそこまで悪くありませんが、製造業がどこまで足を引っ張るのかには注目が集まっています。

また、ISMのサービス業は50割れ寸前まで下がってきており、サービス業も安泰ではないと言えます。株価が大きく下がらなかったものの、マイナスの影響があったというのが23日の状況です。

S&PグローバルPMIが現水準で景気後退を回避できたのは過去2回

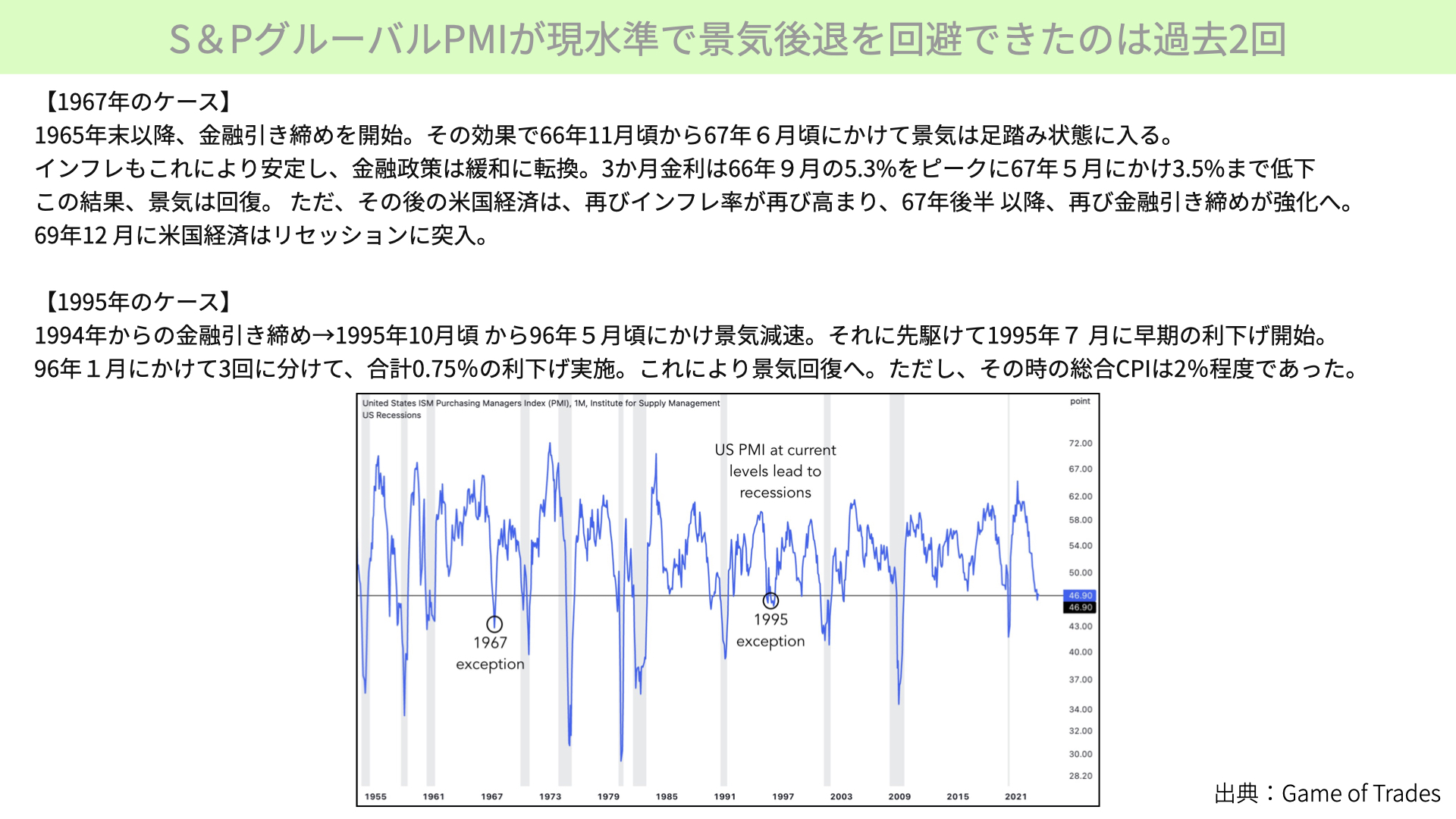

次に、PMIの製造業チャートです。現行水準は46.3。この水準に達した際にリセッション(景気後退)に入らなかったことは過去2回しかありません。ただ、過去2回リセッションに入っていないということは、今回も過去2回のケースに当てはまる可能性があるとも考えられます。

こういった水準までPMI製造業指数が下がり、リセッションに入らなかったのはどういったケースだったのでしょうか。1967年と1995年をご覧ください。

1967年のケースでは、1965年以降金利の引き締めが続いていました。1966年11月から1967年6月にかけて景気が足踏みになった時期にPMIが大幅に下落し、現在の水準を割り込みました。この時、加速していたインフレが小休止し、金融政策が緩和されました。

3ヶ月金利は1966年9月から1967年5月にかけて5.3%から3.5%と、今と似たような水準感で下がりました。結果、景気は足踏みから脱却。景気は回復しています。ただ、この時期にインフレを十分に鎮静化しなかったため、再び金融引き締めがスタート、1969年の12月にリセッションに突入しました。

これについてパウエル議長は「同じことを繰り返さない」と言及していますから、利下げをきっかけにPMIが下がった後で回復した当時とは、同じことは行わないと考えられます。

次に、1995年のケースを見てみましょう。1994年から金融引き締めを行い、1995年10月から1996年の5月にかけて景気は減速しました。この時期、PMIは現在の水準に近いところまで下がりましたが、予備的に1995年の7月から利下げを開始。1996年1月から3回に分けて0.75ポイントの利下げを行ったことで、景気は回復しています。

ただ、この時のCPIは2%まで下がっていたので、現状とは大きく異なっています。95年のように金利引き上げに転じることができるかというと、難しいと言えます。

過去の2つの事例を除いて、ほぼリセッションに入っています。利下げに転じることが容易ではないと今週のPCEコア等からも確認できれば、グローバルPMIの水準は厳しいとマーケットは見ています。

世界的に抑制的な金融政策が進む

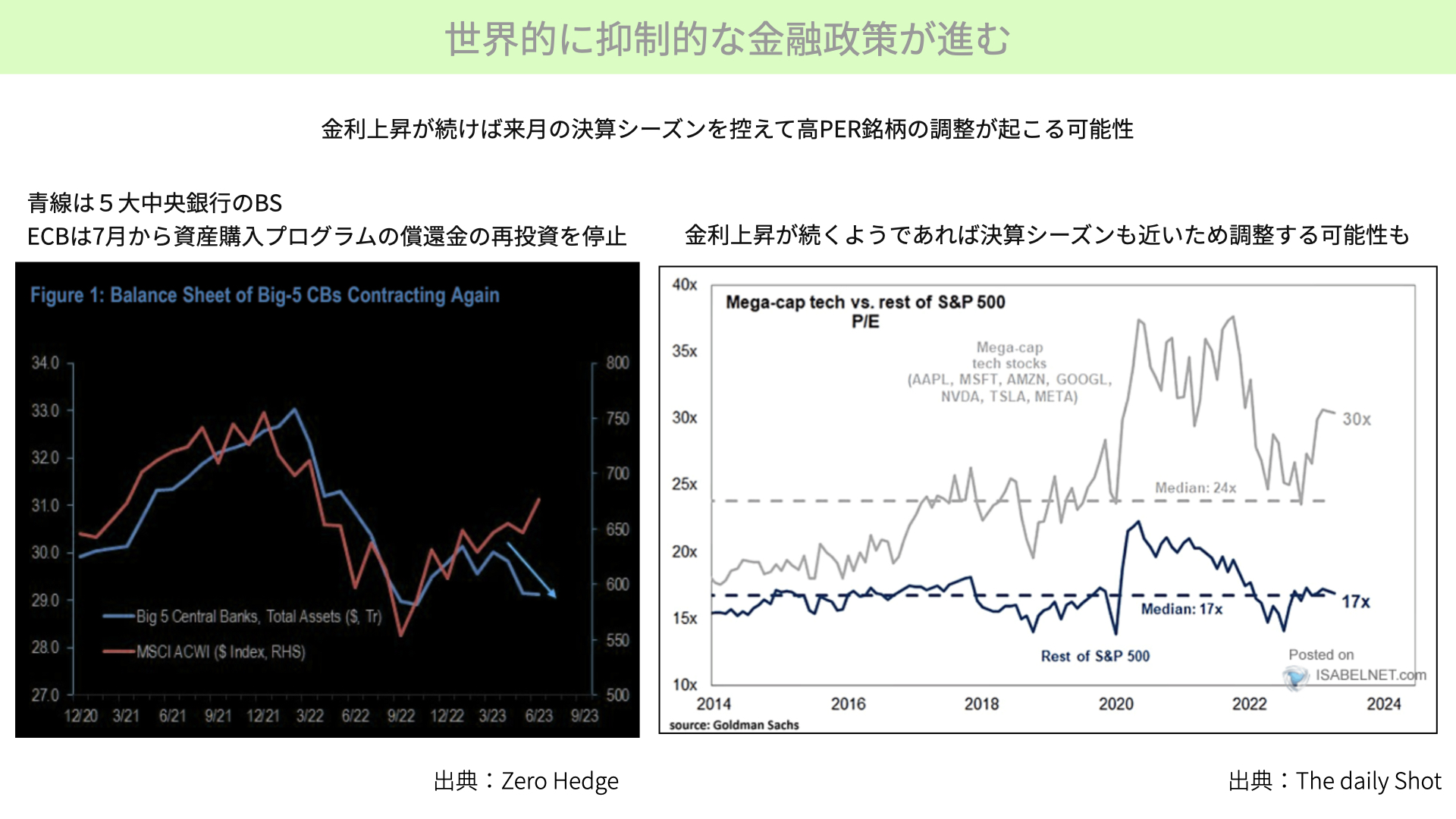

最後に、来月からスタートするニュースです。左は5大銀行のバランスシート(青いチャート)、MSCIのオール・カントリー・ワールド・インデックスです。バランスシートが下がると通常は株価も下がるはずですが、現在は株価だけが独歩高となっています。

この状況はいつまで続くのでしょうか。ECBが、7月から資産購入プログラムの償還金再投資を停止するため、青いチャートの下落可能性が高いです。乖離したチャートがどうなるのか、需給が悪化するのではないかというのが1つ目です。

次に右をご覧ください。メガ・テック企業とそれ以外の企業のPERを表したこちらは、グレーの部分が大きく上昇しています。22年と比べて、まだ低い水準ですが、決算前に高い数字を調整しようとする流れが出てくるようであれば需給が悪くなる可能性があります。ぜひ注目いただければと思います。

本日は今週のスケジュールを見ながら、需給面がどうなるのか、政策金利を引き上げる要因となるPCEコア、住宅関連などに注目してほしい旨をお伝えしました。ぜひ参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル