7月3日に発表されたISM製造業指数、週末の学生ローンの返済免除について最高裁判所の判断が下りました。今後の消費にどういった影響があるかを見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

米国の景気先行指数

ISM製造業景況指数は低下継続

青いチャートは、3日に発表されたISM製造業景況指数です。緑のチャートがS&Pグローバルの米国製造PMI、3日に発表された確定値です。共に下落し、50を割っています。3日に発表されたISM製造業景況指数は46という結果です。予想の47.2も下回り、前回の46.9も下回っています。また、8ヶ月連続で50を割り込んでいます。これは景気の拡大と後退の分岐点として知られ、製造業が景気後退を示していることが分かります。

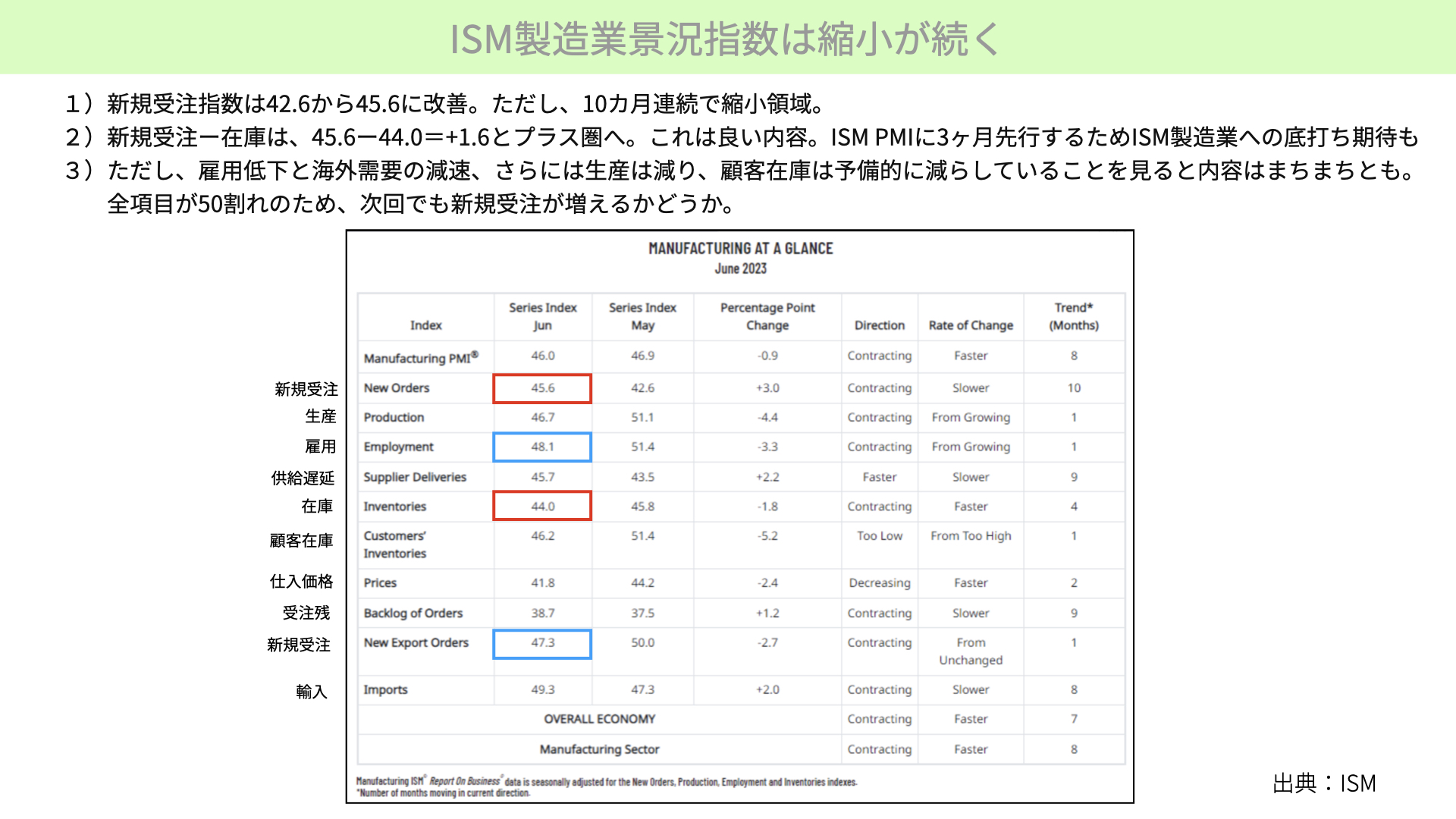

ISM製造業景況指数は縮小が続く

次にこちらをご覧ください。ISM製造業指数の結果を受け、株式市場は本来大きく崩れるようなヘッドラインでしたが、実際には崩れていませんでした。中身を見ると、まちまちの内容だったためです。

今回のISM製造業数について、一番の注目材料だった新規受注は、前月の42.6から45.6と上昇しています。10ヶ月連続で縮小の領域に入っているものの、前月よりも新規受注がプラスに推移したことは、非常に明るい材料になっています。

これまでにも何度かお伝えしていますが、ISM製造業指数の総合PMIが50を下回ることは、株価にとってマイナスの影響があります。ISMのPMIに対して、新規受注と、赤で示した在庫を引いた数字がプラスになる場合、PMIの3ヶ月先行指数として機能します。つまり新規受注-在庫がプラスになった後は、3ヶ月後にPMIが上昇することが過去の実績から想定できます。今回の45.6から在庫の44を引くと、1.6ということでプラス圏になっています。これは素直にいい内容でした。

この内容を受けて、新規受注が50を割っているものの、今後ISMが上昇すると考えられるプラス材料となりました。ただ、他の箇所を見ると、全ての項目が50割れとなっています。雇用の低下、海外需要の減速など、中国等も大きく影響しているかと思います。

顧客在庫を見ても大きく減少しています。これは今後の景況感をしっかりと判断して、予備的に減らしていると考えられます。確かに新規受注-在庫はプラス材料ですが、全項目が50を割れているということで、なかなか判断が難しい内容となり、マーケットは動きづらくなりました。

前回記事でもお伝えしたように、今回のISM製造業指数については、ある程度持ちこたえる、もしくは上昇する兆しがありました。もともとそういう予想もあったことから、サプライズ的な内容にはあまりなっていません。しかし、新規受注が増えたことはプラスですから、6日のISM非製造業指数がどうなるかに注目が集まると思っています。

学生ローンの返済が再開する影響は

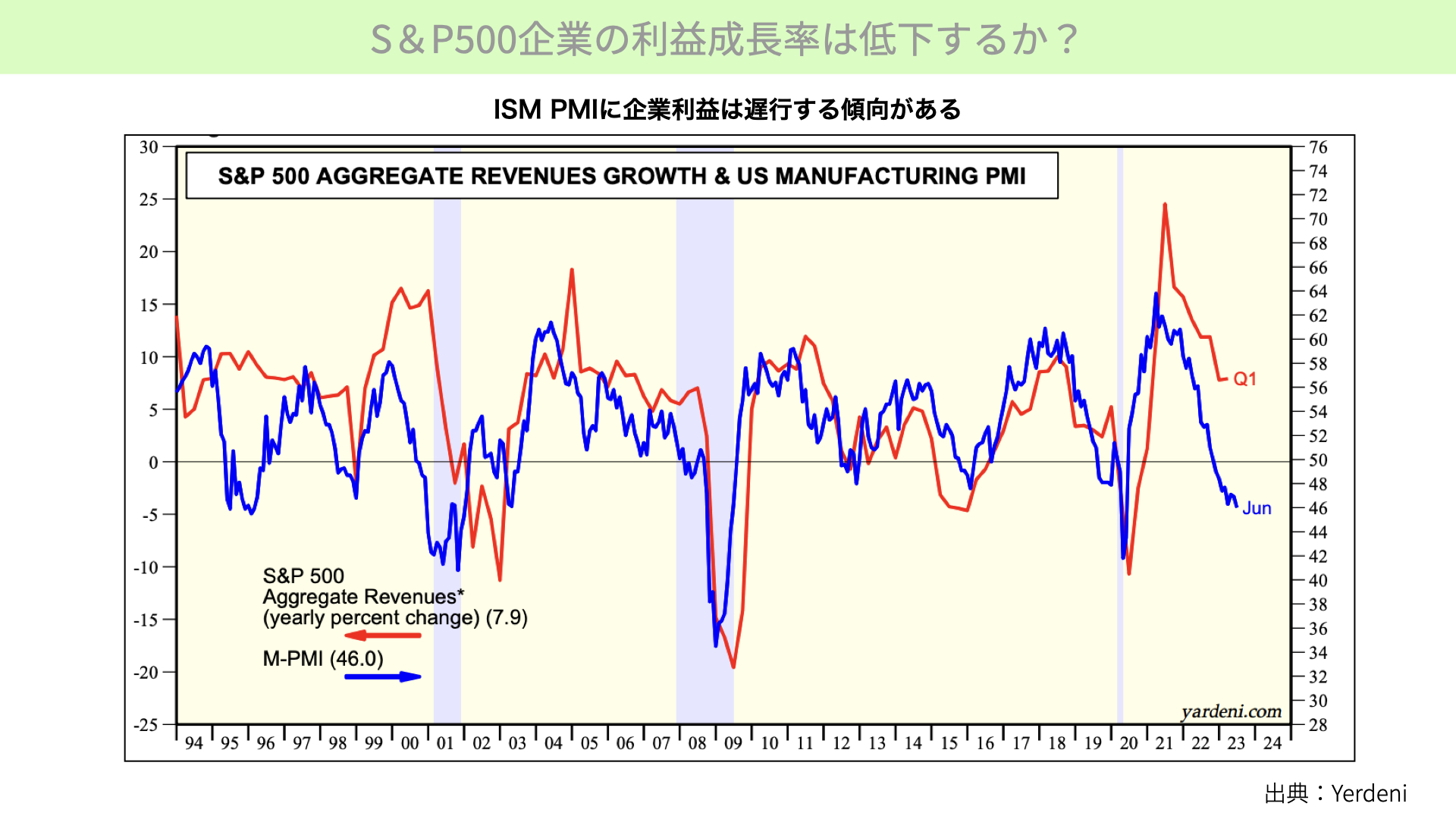

S&P500企業の利益成長率は低下するか?

こちらをご覧ください。ISMのPMIとS&P500の企業利益は、連動性が高いことで知られています。青いチャートのPMIは46になっていますので、S&P500の利益成長率はマイナス圏に推移してもおかしくありません。今は8%の近く利益成長率が見込まれています。

ただ、こちらのチャートを見ていただければ分かるように、ISMのPMI総合指数が50を割って行くと、追いかけるように赤の利益成長率は下がってきます。今後、利益成長率が下がる可能性があります。

さらに先ほど見てもらったように、新規のオーダーが増えてきているということは、青いチャートが上昇するようであれば、利益は下がりません。今回これをどう捉えるかは、マーケットにとって非常に難しい判断を迫られる状況です。ISMの非製造業指数、実際にサービス業がどうなっているかに注目が移っていると思っています。

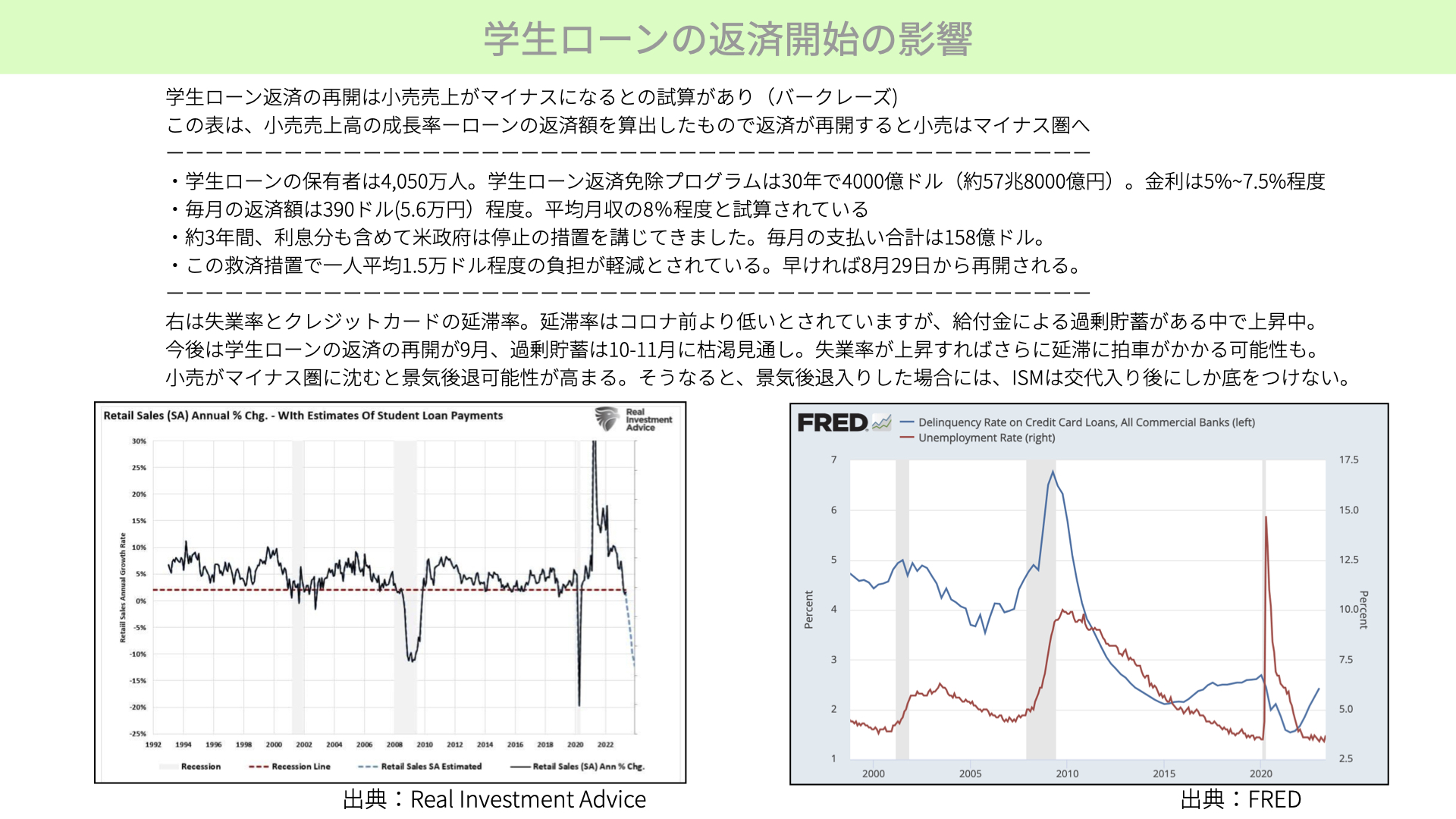

学生ローンの返済開始の影響

そんな中で週末に発表された、学生ローンの返済についての最高裁の判決が出ました。結果として、最短でも8月29日から学生ローンの返済がスタートする可能性が出てきました。

学生ローン返済開始による影響の有無については、各情報ベンダーからいろいろなニュースが出ています。今回は、バークレーズが出した資料の中から、今回の学生ローン返済再開は今後消費に大きなインパクトがあるというものを、ご紹介したいと思っています。

チャートの左下は、学生ローンの返済が再開することで、小売売上高の成長率からローンの返済額を引いたところ、点線のように、前年比でマイナスの小売になると予想されることを出したものです。小売が前年比マイナスになるということは、グレーの網掛けを見ていただいても分かるように、景気後退に入ることになります。小売が落ちてくるということは、製造業というよりも、6日に発表されるISM非製造業の結果がどうなるのかに焦点が移るきっかけにもなっていると思っています。

今回話題になっている学生ローンの保有者自体は4,050万人いて、学生ローンの返済免除プログラムは、30年間で約57兆円減額になると言われていました。しかし、今回それは認めないことになりました。学生ローンの金利は、政府から借りているものが約97%、金利は5~7.5%程度と高い金利になっています。再開されるのが8月29日から予定されているわけですが、平均の毎月返済額が約5万6,000円(390ドル)。返済対象としている方の月給ベースでいけば、8%程度の負担が増えると言われています。

ここ3年間、コロナショックの後に利息分も含めて元本の返済を止めてきたことによって、かなり生活が安定してきたわけですが、これは9月以降に支払いが再開することになると、全体で毎月158億ドルの返済をしなくてはなりませんから、大きく消費に影響があると言われています。

また、これを返済する学生ローンの対象者は、コト消費を行うゾーンと言われています。その意味では、サービス業に対するインパクトがかなり大きくなります。今後サービス業の影響、ハイテク株の中でもAppleなどの業績に影響があるとのレポートも出ています。そういった意味では注目していただければと思っています。

そのうえで、小売がマイナス圏に推移することはリセッション入りを表します。ポイントは、ISMの製造業指数です。過去のISM製造業指数に関して言えば、リセッションに入った暁には、ISMがボトムをつけるのはリセッション入り後という結果が過去には出ています。小売がマイナスに推移してリセッションに入るということは、過去の流れから言うと、ISM製造業指数がさらに低下する可能性があります。小売がどうなるのかは、かなり大きな判断材料となるでしょう。

さらに右のチャートをご覧ください。赤いチャートが失業率です。一方で青いチャートは、クレジットカードの延滞率を表しています。1つ目のポイントは、コロナショック前の延滞率を超えない程度に低いことです。今後、学生ローンの支払いを行ったとしても、クレジットの返済はそこまで落ちていないから大丈夫と言う方もいらっしゃいます。ですが、コロナショック後、大きく延滞率が低下しています。この背景には、学生ローン停止や、給付金で2兆ドル近くあった過剰貯蓄により、カードの返済がうまくいっていたことが挙げられます。

ただ、学生ローンが止まっているうえ、まだ過剰貯蓄も残っている状態で延滞率が上がってきていますから、今後過剰貯蓄が10~11月に枯渇し、5月から学生ローンの支払いがスタートすると、コロナ前の延滞率の水準を超えてくると考えられます。もし失業率が上昇すれば、さらに消費が滞ることに繋がります。カードの延滞率が高くなれば、銀行の貸し出し態度にも影響を与えることになります。今回の学生ローンの返済猶予がなくなったことは、マーケットに大きな影響があるのではと考えた方がいいでしょう。

6日にはISM非製造業指数の発表があります。ISM製造業指数の内容がまちまちだったうえに、学生ローンの影響がどう出てくるかが気にかけられる中で、ISM非製造業指数は非常に注目を集めています。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル