先週のアメリカ株式市場は、少し調整の色を強めました。ニューヨークダウは-2%、NASDAQは-0.9%となっています。ただ、世界を見ると、欧州株が大きく下落しており、ユーロ・ストックス50は-3.8%と大幅に下落しています。

この下落の原因は、景気動向の影響がもちろんありますが、特にECB(欧州中央銀行)のバランシートが縮小していることが大きく関係していると考えられます。

本日は世界の中央銀行のバランシートを基に、現在のアメリカの株式市場が割高なのかどうかを考察します。最後までご覧ください。

欧州株の下落の背景

欧州株の下落が目立つ

チャートを見ると、欧州株の下落が目立っています。緑のチャートがユーロ・ストックス50、青いチャートがユーロ・ストックス600です。どちらも週間で3.0%~3.8%と大幅に下落しています。黄色いチャートはECBのバランスシートで、先週大きく縮小していることが、株式市場に大きな影響を与えたと考えられます。

ECBがバランスシートを縮小している理由の1つ目は、3年前のコロナショック時に導入した、条件付きの長期資金供給オペです。-1%という優位な条件での融資でしたが、6月28日に5,490億ユーロ回収されました。

2つ目は、欧州で行われている債券購入プログラムです。3兆2000億ユーロ近くを購入するプログラムで、かなりの流動性供給を行ってきました。これを7月1日からは、月額150億ユーロの償還をした債券は再投資しないと決定しています。下半期には1408億ユーロが償還を迎えますが、これも再投資しません。月間150億ユーロと、580億ユーロが追加されることになりますから、こちらもバランスシート縮小につながります。

条件付き長期資金供給オペと、債券購入プログラムの再投資停止により、今後バランスシートはさらに縮小するでしょう。欧州株式市場は景況感だけでなく、流動性供給の縮小により、株式市場が大きく下落したと考えられています。

世界の流動性は低下が続く

世界の株式市場には、どのように影響するのでしょうか。こちらをご覧ください。左の図表は、赤いチャートが世界の中央銀行のバランスシート、緑のチャートはS&P 500です。ECBが縮小しているとお話ししましたが、日銀もYCCのコントロールを行っていませんから、バランスシートは縮小気味です。FRBはご存知の通りQTを行っているため、バランスシートは縮小しています。

3大中央銀行が縮小傾向にあり、他の中央銀行も縮小していることから、赤いチャートは資産額が減少、流動性の供給が減っています。S&P 500はそれと反する形で上昇していますが、赤いチャートと緑のチャートの相関が98.4%もあることから、現状は非常にまれだと分かります。ECB、FRBが供給を増やすとは考えにくいですから、株式市場が割高と考えられ、いずれは収れんすると思われます。

続けて右をご覧ください。1週間でのバランスシートの縮小額です。先週は大幅な縮小になっています。欧州だけでなく、アメリカや日本でも株式下落につながっているのではないかと言われています。今後この傾向が続くようであれば、元々高いPER水準でしたから、調整が起こってもおかしくありません。

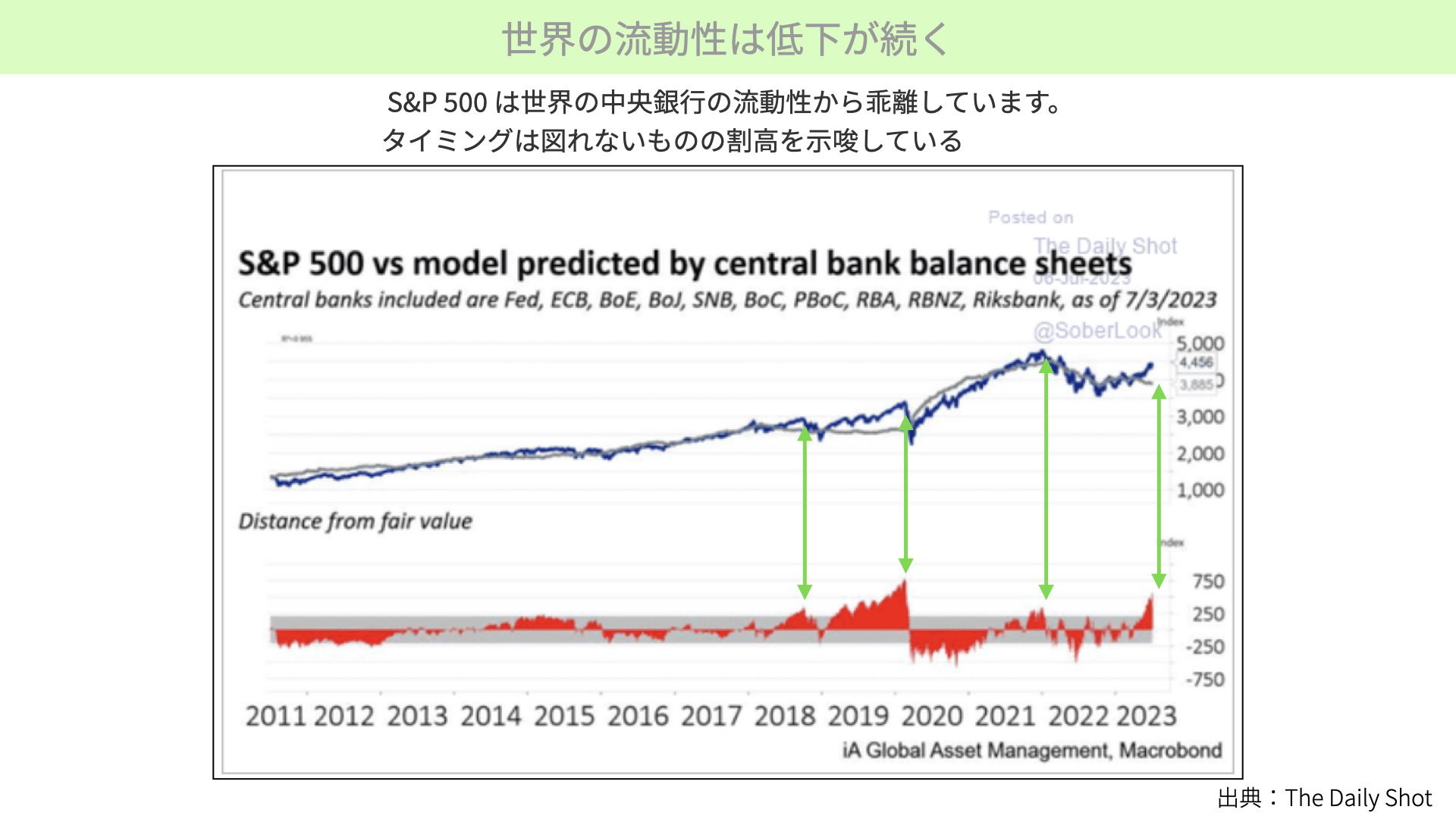

さらにこちらをご覧ください。

グレーのチャートが世界の中央銀行のバランスシート、青いチャートがS&P 500です。下に加えた赤は、2つのチャートにギャップがある場合、その後どうなったかを示したもの。緑矢印は、バランスシートが縮小した際、例えば株式が大きく上昇するなどで、ギャップの生じた箇所です。ギャップが生じた後は、株式市場が過去3回は下落して調整していることが分かります。

決算期を控え、繊細なマーケットになってきている中で、バランスシートの縮小が続くようであれば、株式市場の上値は重くなり、調整スピードが強まると先週から感じるような状況です。今後のバランスシートの動向に注目いただければと思います。

今週の注目経済指標

いよいよ決算シーズンです

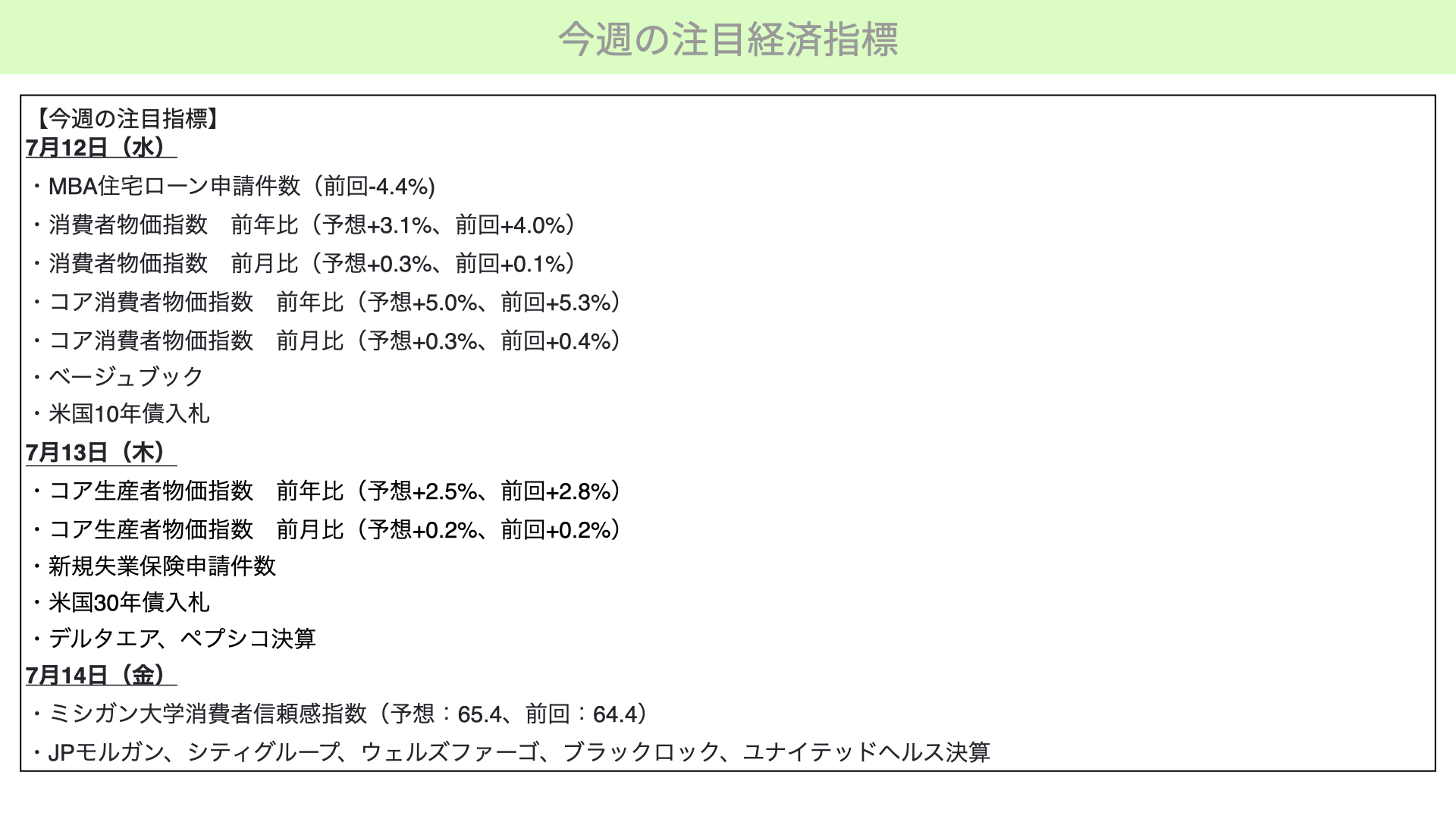

最後に、今週の注目材料を確認しましょう。世界のバランスシートが縮小する流れを促進するものとして、物価の高止まりが挙げられます。そのため、今週の注目材料は、12日の消費者物価指数、13日の生産者物価指数です。

14日にはミシガン大学の消費者信頼感指数が発表されます。ガソリン価格が低下していますから、予想のような強い数字が出る可能性があります。消費欲が減退せずに強いままであれば、これも物価上昇の要因となります。FRBを中心とした中央銀行がQTを止めことは想定しがたく、今後もバランスシートの縮小が続く可能性があるため注目が必要です。

14日からは、4-6期の決算発表が始まります。銀行を中心にスタートしますが、恐らく大手金融機関はトレーディング収入が増えているでしょうし、金利差を利用した収益も上がっているでしょうから、業績は悪くないと思われます。

デルタエアーズ、ペプシコ、ユナイテッド・ヘルスなどの企業の決算も注目です。それぞれの企業の決算結果をチェックしながら、今後の景況感がどうなるのかを確認いただければと思います。

4-6期の決算は、-8%程度と事前予想が出ていますが、70~80%の米企業が、事前予想でなるべく低く出しておいて、それを上回った形で結果を出します。そのため、決算結果はそこまで悪くないとのニュースが出てくるでしょう。

さらに注目すべきは、年後半のガイダンスがどうなるかのコメントです。JPモルガンのジェイミー・ダイモン氏のコメントや、景気敏感銘柄の企業のCEOがどういうことをコメントするかに注目いただければ、今後の業績がどうなるかが見えてくるでしょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル