12日のCPI、14日から始まるアメリカの決算シーズンを控えています。そんな中でマーケットにやや不安材料が出てきましたので、お伝えしたいと思います。

[ 目次 ]

いよいよ金融政策の効果か?企業倒産が増加

企業倒産が増加

先週、米国の企業倒産が発表されました。上半期のアメリカの商業破産申請件数です。前年同期比で18%増の12,107件。チャプター11(日本の民事再生にあたるもの)の申請も、前期比で68%増の2,973件まで増えています。

マーケットでは、破綻があまり増えていないことから景気がいいと言われていましたが、実際には倒産件数がかなり増えていることが分かりました。アメリカン破産協会の報告によると、申請件数の増加は、物価上昇、インフレ、借入れコストの増加によるものとのことです。これらを考慮すると、今後も破綻が増えることは間違いなさそうです。

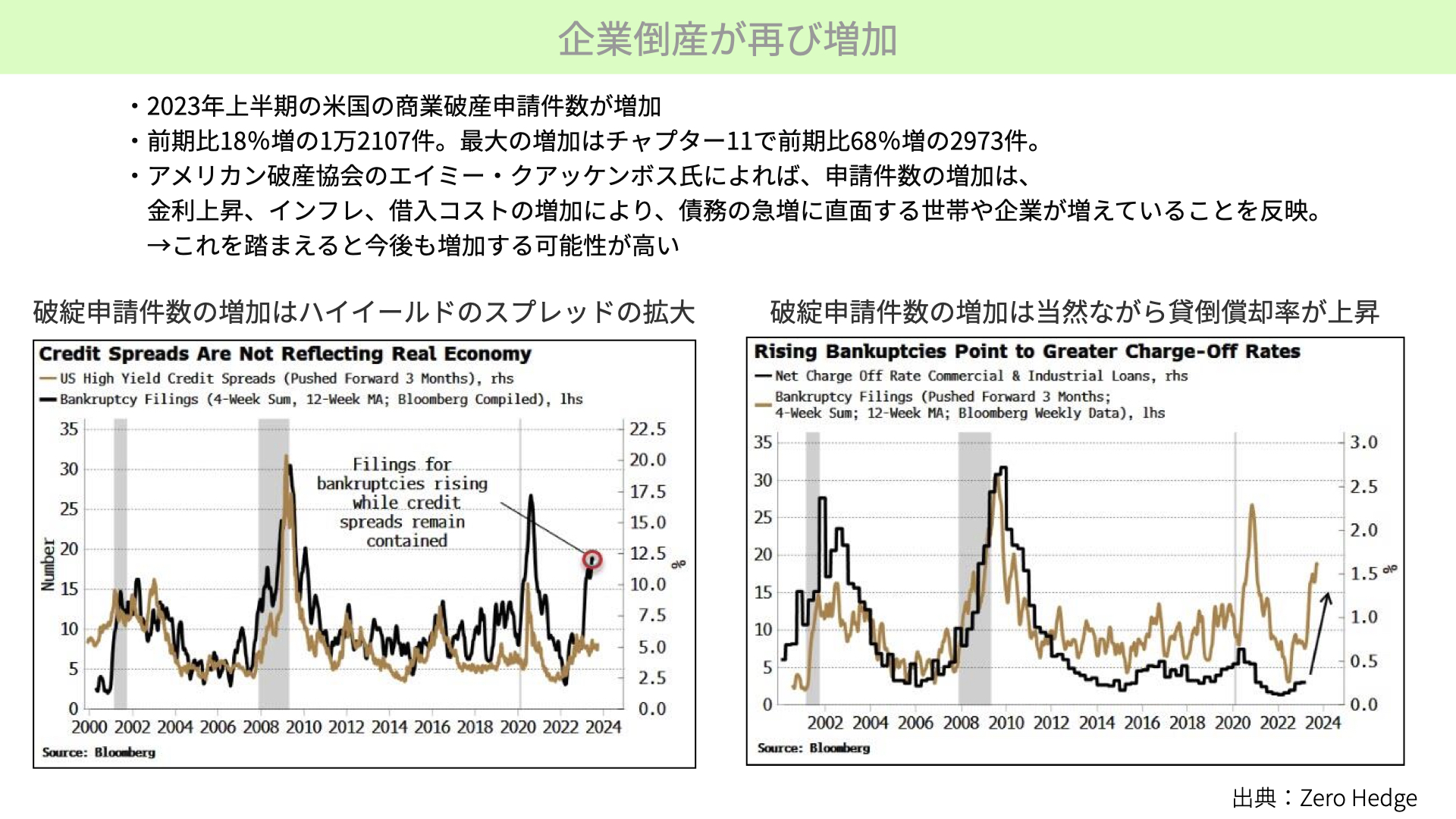

次に、下の図表をご覧ください。左の図表は、黒いチャートが破綻申請件数、茶色がハイイールド債券のスプレッドです。過去のデータからは、破産申請件数が増えると企業の信用が低下し、米国債とハイイールド債のスプレッドが拡大することが確認できます。

現在は、景気については、そこまで悪化していないとの認識がありますから、スプレッドは拡大していませんが、今後、拡大する可能性がることがわかります。

次に右側のチャート、茶色が破綻申請件数、黒は銀行の貸倒償却率です。こちらも非常に相関が高く、破綻が増えれば、銀行は貸倒引当を多く積まなければなりません。現在は低い水準にありますが、今後は貸倒償却が増えると懸念されています。

14日から、アメリカの大手銀行が決算発表を行います。大手金融機関にはあまり大きな影響がないかもしれませんが、中小の金融機関においては貸倒の増加の影響が見込まれます。今回の4~6月期の決算が無事に通過したとしても、今後の年後半の業績が悪化する可能性があります。業績が悪化すれば、資本増強に加え、貸倒償却の増加によるクレジットクランチ(貸出制限)が発生し、景気に対するマイナス材料がありそうです。

個人消費に対する懸念

消費者信用指数は2020年以来の低水準

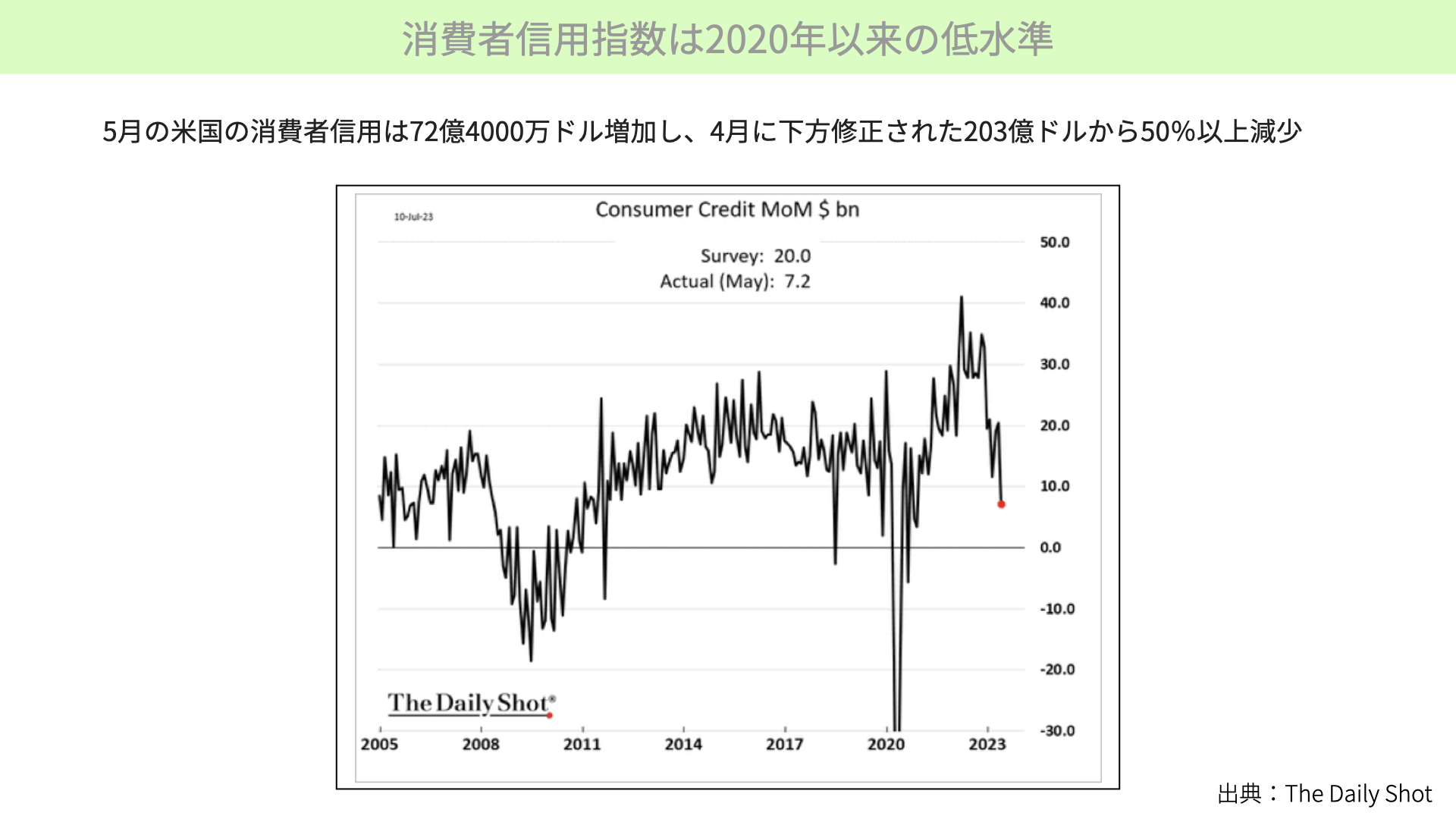

次に個人消費についてです。10日、消費者の信用指数が発表されました。こちらは2020年以来の低水準となっています。5月の消費者信用指数ですから、少々古い資料になりますが、景気がいいと言われていた時点での状況を理解するためにも見ていただきたいと思います。

5月のアメリカの消費者信用指数は、クレジットカードや自動車ローン、学生ローンなどを含む総量で、72億4000万ドルの増加が見られました。消費者信用は増えていることが分かります。ただ、予想では200億ドルでしたので予想の半分以下になります。4月も下方修正されました。下方修正後も203億ドルもあったことから比べると、1ヶ月で50%以上ローンの利用者が減ったこと、これが消費減速を示すのか、他の理由があるのか注目を集めています。

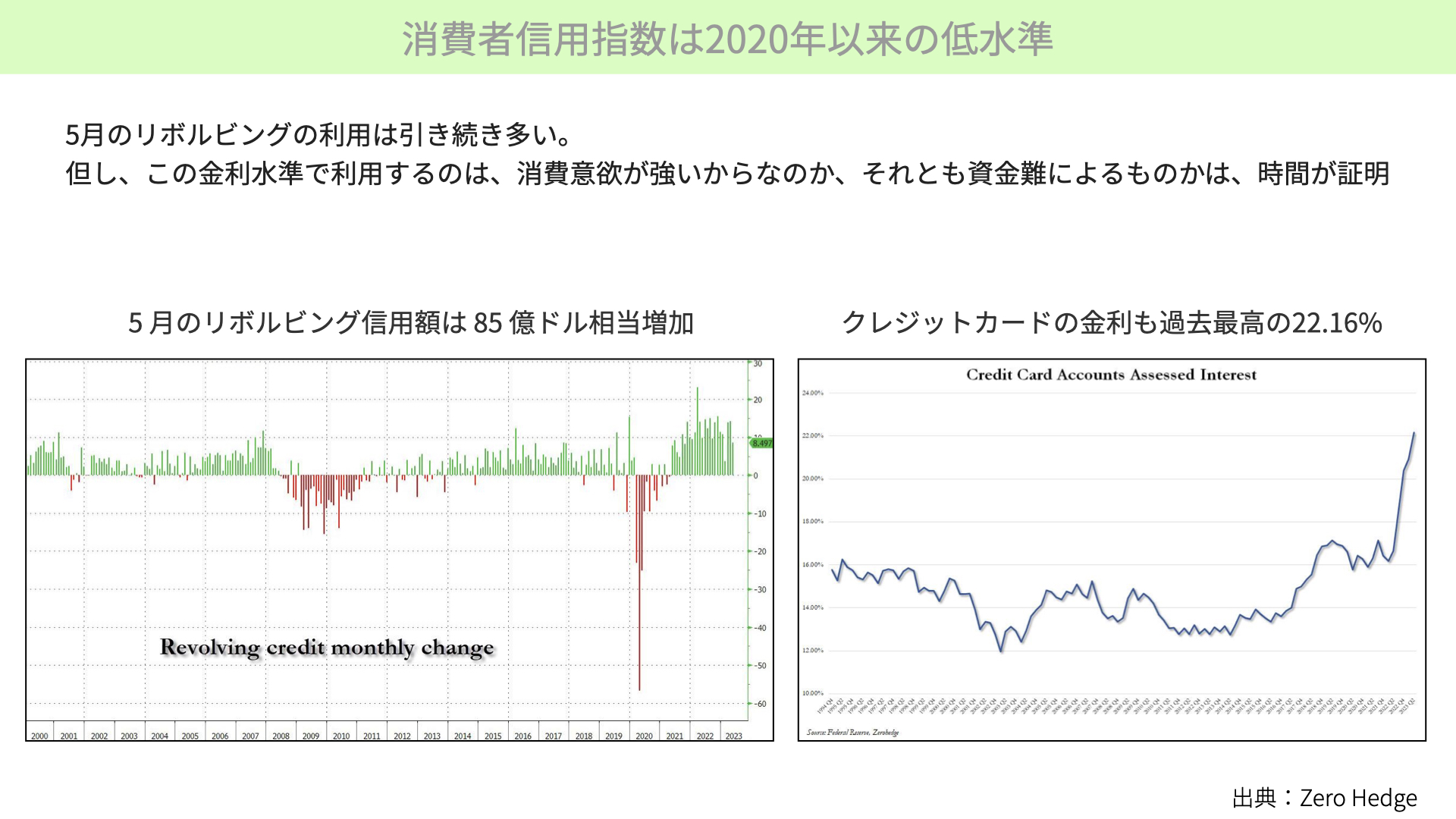

細かく内容を見てみましょう。消費者信用指数はリボ払いと非リボ払いがあります。リボ払いを見ると、5月の利用者数は依然として多いことが分かります。左の図表、リボ払いは5月に85億ドル近く増加しています。若干の減少はあるものの、未だに多くの人が利用している状況です。

気になるのは右側です。クレジットカードの金利が過去最高の22.16%にも関わらず、85億ドル相当増加しています。生活の資金難によるものか、それとも、単に消費意欲が強いため積極的に利用しているのかは、まだ結論が出ていません。いずれ時間が証明することになるでしょう。

家計の維持をクレジットカードに依存

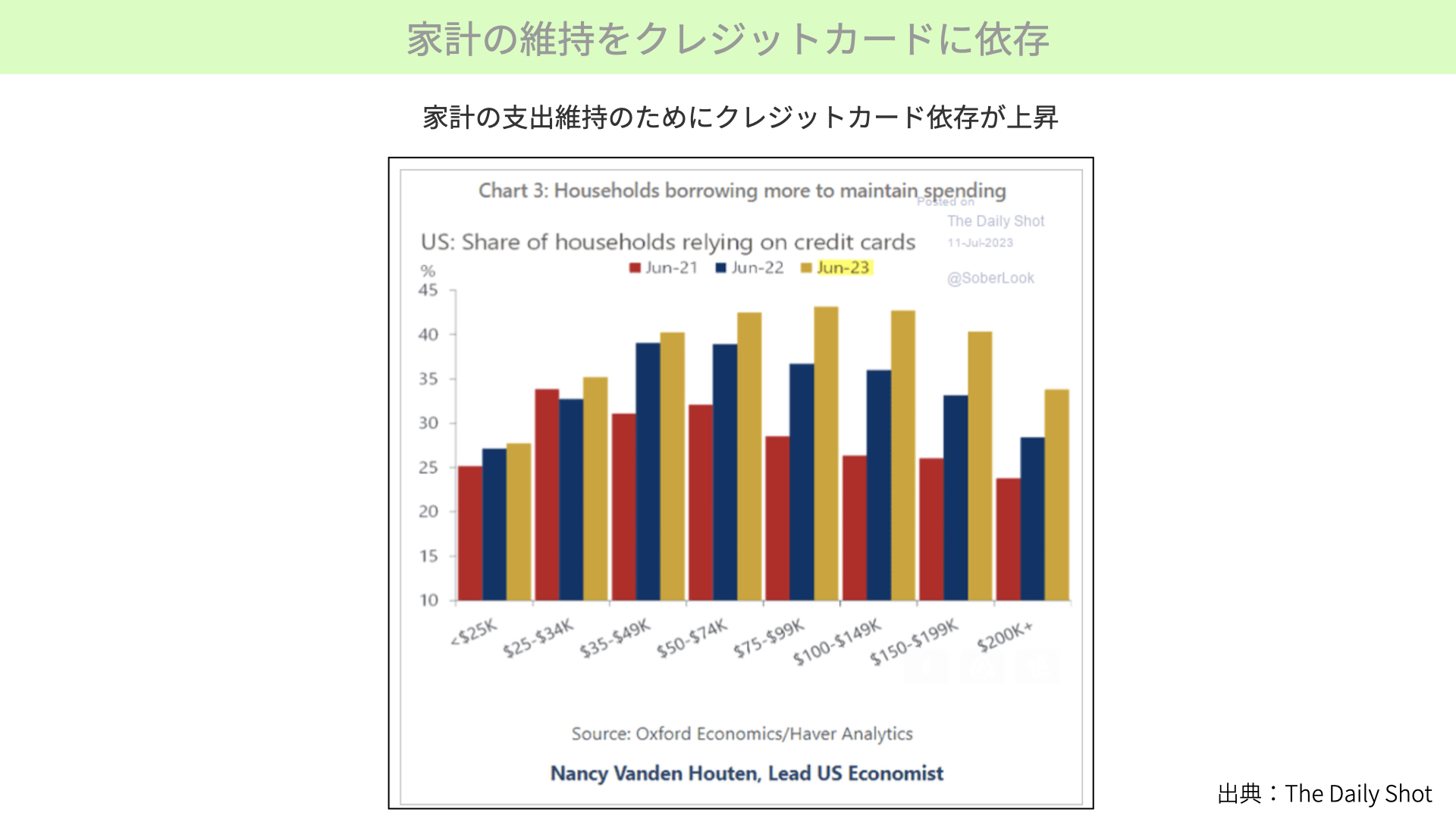

1つ参考になるのが、家計を維持するため、クレジットカードにどれだけ依存しているかを示したリサーチです。2021年(赤い棒グラフ)、2022年(青い棒グラフ)、2023年(黄色い棒グラフ)、下の数字は所得別の各家庭における、クレジットカード依存度です。

例えば、最も左の年収2万5千ドルの人々がクレジットカードに依存している割合は、2023年で約27%近くとなっています。また、所得が増える(右に行く)ほど、クレジットカードへの依存度も増えていること、全ての所得世帯において、過去3年間で2023年がクレジットカードに最も依存していることも確認できます。

金利が22.16%まで上昇しているにもかかわらず、クレジットカードに依存していることから、貯蓄率が下がってきていること、ゆとりがなくなってきていることが分かります。これは今後の消費に黄色信号と言えるでしょう。

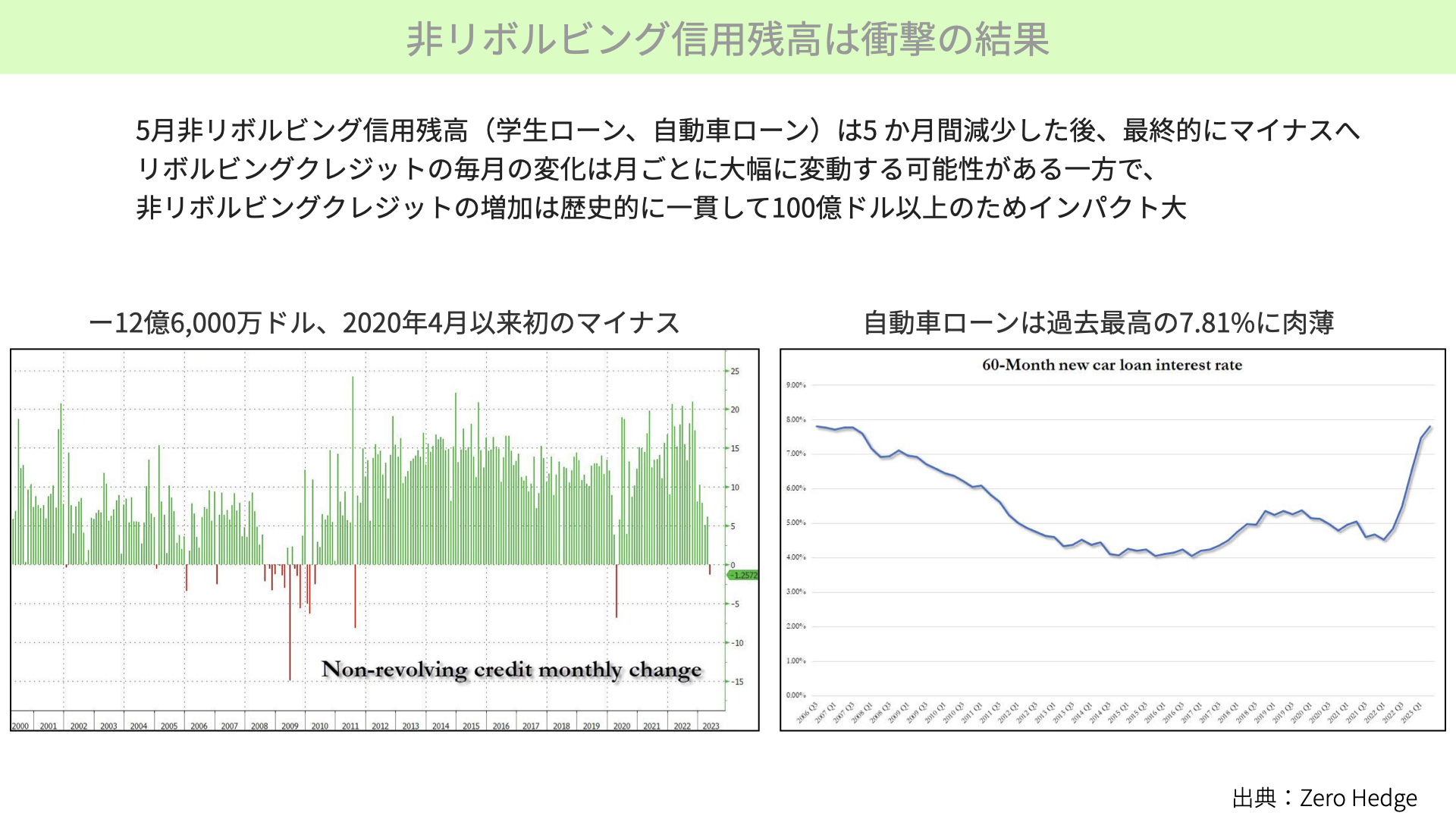

非リボルビング信用残高は衝撃の結果

次に、こちらの非リボ払いを示したチャートをご覧ください。学生ローン、自動車ローンなどが、こちらに含まれます。左のチャートを見ると驚いたことに、通常であれば100億ドル近く毎月増えるものが、5月は2020年4月以来のマイナス。マイナス12億6千万ドルとなっています。今後の将来に不安を感じて借りていないと考えられます。

さらに右のチャートを見ると、自動車ローンの金利が過去最高の7.81%に肉薄しています。金利がかなり高くなっている、消費意欲が減退していることが改めて確認できました。信用残高を見ても、将来に対する不安感がある、消費が落ちていると言えます。アメリカのGDPで消費が占める割合はとても大きいですから、今後経済が減速する可能性を示していると改めて認識される結果です。

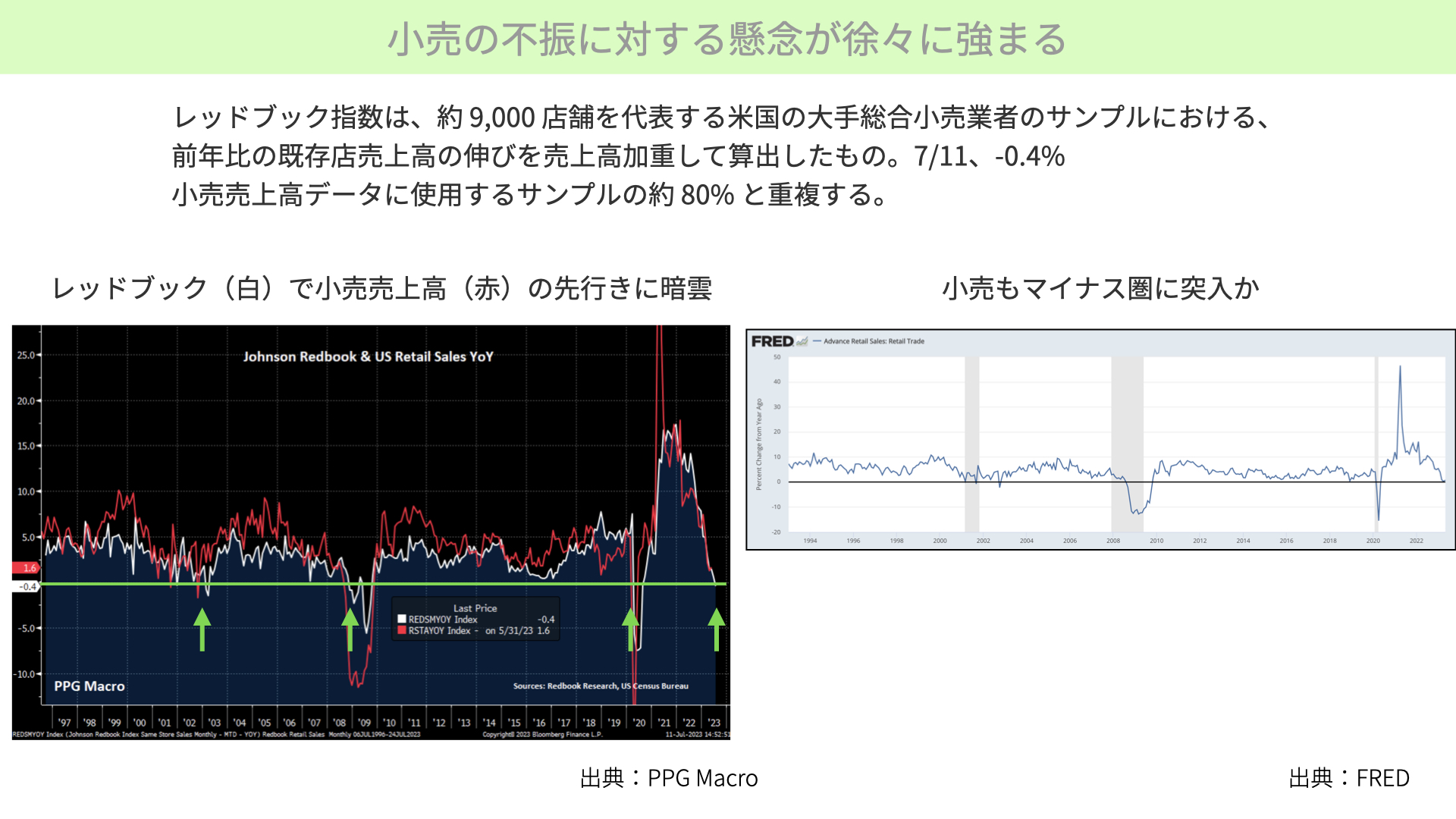

小売の不振に対する懸念が徐々に高まる

11日に発表されたレッドブックです。9000店舗を代表する米大手総合小売業者に、売上がどうなったか調べたものです。前年比での売上を加重平均で算出したものが、7月11日にマイナス0.4%と、マイナス圏に突入しました。コロナショック以降、プラスで推移していたものがマイナスになったことに対して、大きな反応は見られていませんが、消費への不安が高まってきていることが確認できました。

左の図表は、白がレッドブック、赤は米小売売上高です。小売売上高とレッドブックの店舗数は約80%が重複するため、連動率がかなり高いと認識されています。しかし、今回レッドブックがマイナス圏に入ったことで、アメリカの小売売上高もマイナスに入るのではとの警戒感が高まっています。

右の図表をご覧ください。小売がマイナス圏に入った後は、景気後退に入ることが過去多くなっています。今回も小売がマイナスに入ることから、景気後退の可能性が高まるかもしれません。

アメリカの小売に関する消費行動がどういった状況になっているかを、本日は確認しました。先行きが厳しいこと、破綻が増えたことで貸倒引当が増加し、ハイイールド債券のスプレッドが上昇することで、企業への銀行の貸し出しがしぶられる、経済が悪化する可能性が見えてきました。

CPIで低い数字が出れば、金融政策が少し緩和的になり、株価が反応する可能性はあります。しかし、5月の信用が減っているということは、4~6月の決算において消費が大幅に落ち込んでいる可能性もあります。8月中旬まで続く決算、企業の業績がどうなのかが今後のマーケットの注目ポイントになるでしょう。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル