今週、最も注目を集めていました米国のCPI、PPIの結果が発表されました。事前予想を下回る結果となり、FRBの年内利上げ確率も、金利も低下しました。その結果、金利低下の影響を受けやすいNASDAQは、大幅に上昇しています。

一方で、7月決算シーンがスタートし、13日にはペプシコの決算発表があり、内容は非常に好調なものでした。ただ、詳細を見ていくと今後の注目すべきポイントが見えてきました。今後の決算発表のどこを注目すればいいかのお伝えしたいと思います。

[ 目次 ]

7月決算シーズンスタート

2Qもガイダンスも好調で株価上昇

今回は7月決算シーズンを考えるサンプルとしてペプシコの決算内容を見ていきたいと思います。14日から始まるアメリカの金融機関の決算発表では、どこに注目すれば業績見通しを判断できるのか、ペプシコの決算にヒントがあります。

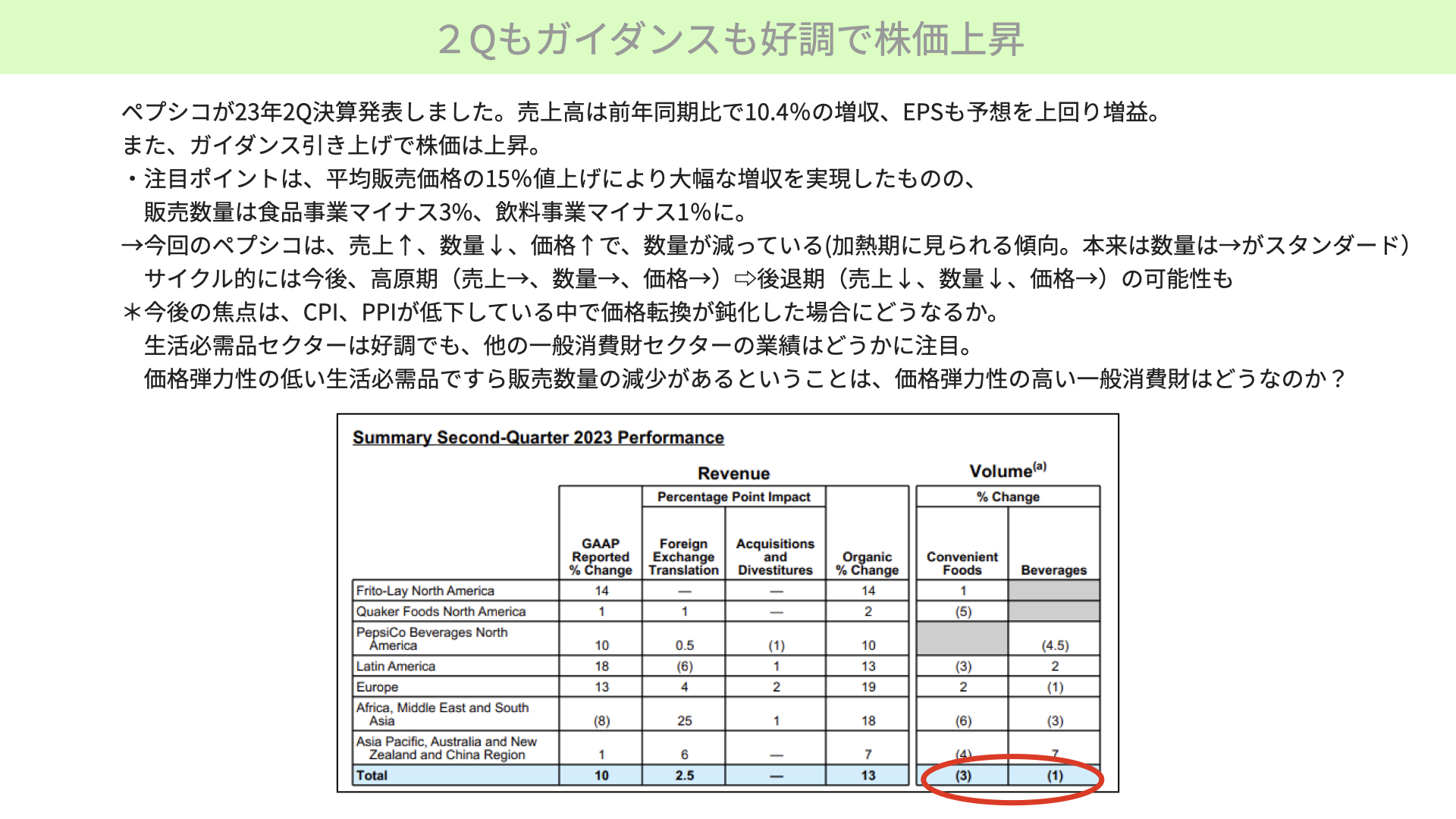

ペプシコは、23年の第2Q決算発表を13日に行いました。売上は前年同期比で10.4%の増収、EPSも予想を上回る増益でした。終了後に発表されたガイダンスも引き上げ、年内の業績は良好となり、株価は約2%を超える上昇に転じています。

注目すべきポイントは、平均販売価格を15%値上げしたことが、今回の10.4%の増収にもつながっていることです。一方で、下の図表に示されているように、食品事業の販売数量は3%減、飲料事業も1%減となっています。販売価格の上昇が大幅増収を呼び、低下した販売数量を補ったと言えます。

今回のペプシコの決算を見ると、売上は上昇、数量は低下、価格が上昇となっています。こちらをシクリカルサイクルで見ると、サイクル的には好景気の終盤の構成になっています。この後のサイクルとしては、高原期→後退期への移行です。高原期は売上、価格、数量が横ばいとなり、後退期では売上、数量が低下し、価格は横ばいとなります。現状のペプシコは、商品の数量が減っていますので、この決算を好決算と捉えるにか、ガイダンス通りに行くのか、どのように考えべきか投資家として思案しどころです。

今後の焦点は、CPIとPPIが低下する中で、企業としては、価格転換が難しくなることです。今までは、物価の上昇で売上額が増加してきましたが、今後は鈍化が見込まれるようになります。今回のガイダンスを実現できるかどうか注目していきましょう。

さて、ペプシコは生活必需品セクターと言われる、ディフェンシブ銘柄の1つです。一方で、一般消費財セクターのAmazonなどの業績にも今回の結果を受けて注目が集まります。生活必需品セクターは価格弾力性が低く、価格が上がっても、生活必需品の販売数量はあまり減少しません。一方で、一般消費者財セクターは価格弾力性が高いため、価格が上昇すると数量減少がさらに大きくなる可能性があります。ペプシコの決算では大幅値上げでも価格弾力性が低いため好決算を実現できましたが、一般消費財セクターでも同じように良い決算を出せるかどうなるかに注目が集まります。

今後の決算における注目点

一般消費財セクターVS生活必需品セクター

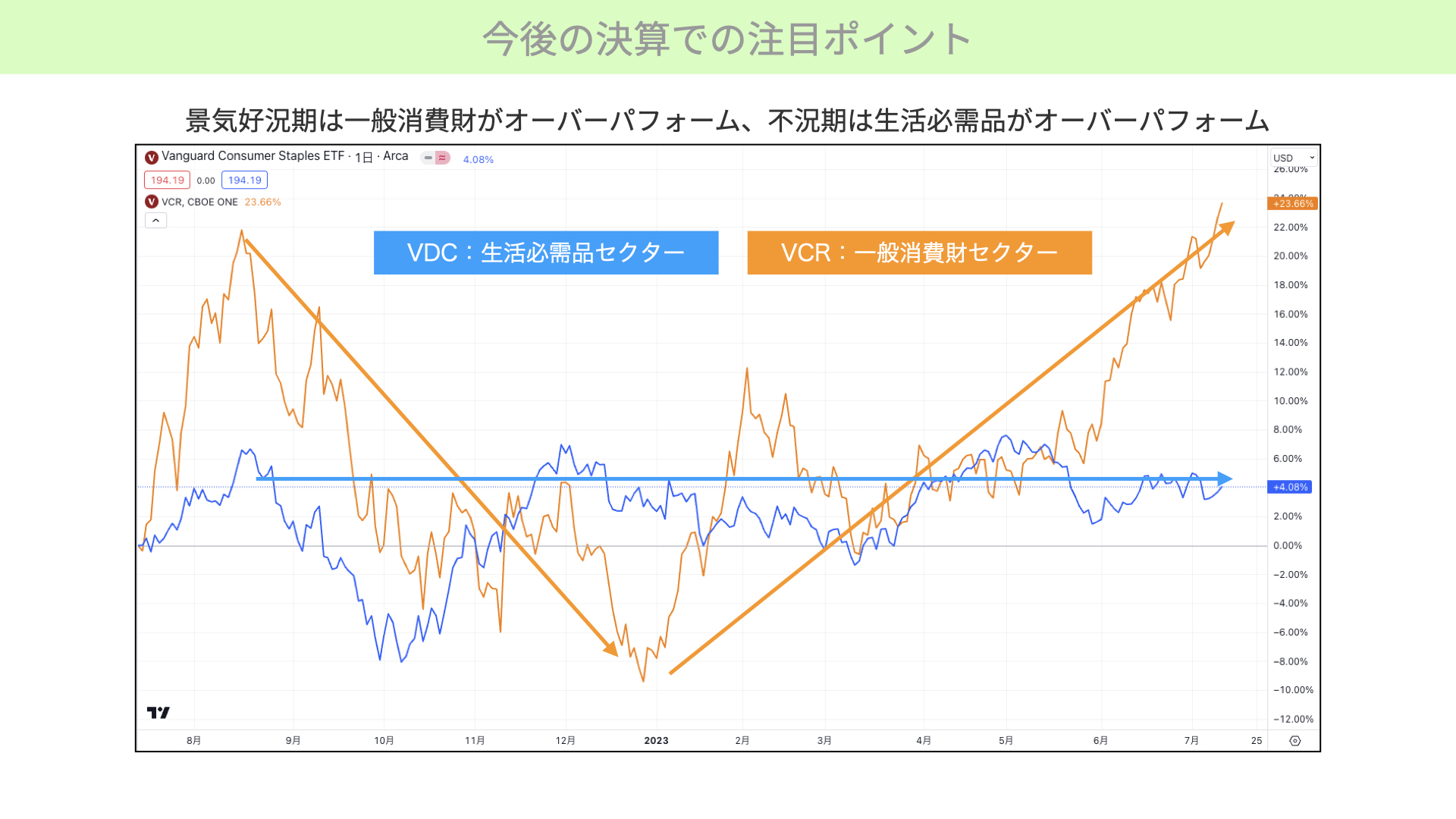

次にこちらをご覧ください。一般消費財セクターが黄色のチャート、生活必需品セクターを青いチャートで表しています。13日のペプシコはVDC、生活必需品セクターになりますが、Amazonは黄色いチャートの一般消費財セクターです。

こちらは1年チャートですが、一般消費財セクターの方が今年に入ってから、年初来大きく上昇しています。一方、生活必需品セクターは横ばいとなっています。正月からの変化は、景気後退懸念が徐々に後退し、一般消費者財がアウトパフォームしていることです好景気では一般消費財がオーバーパフォームする傾向があり、不景気になると生活必需品がオーバーパフォームする傾向があります。

今年前半の大幅な株価上昇は、景気が後退しない、または、ソフトランディングとの期待感から、一般消費者向けセクターがオーバーパフォームしたためでした。今後の決算およびガイダンスを受けて、オレンジチャートと青いチャートの差が縮まってくるようであれば、マーケットの認識としては、景気に対する不安が高まったことになります。

一方で、この格差が広がるようであれば、今後もソフトランディングに向かっていくのではとの期待感から株価が上昇する可能性があります。この2つのセクターの動きを見れば、何となく見えてくるでしょう。

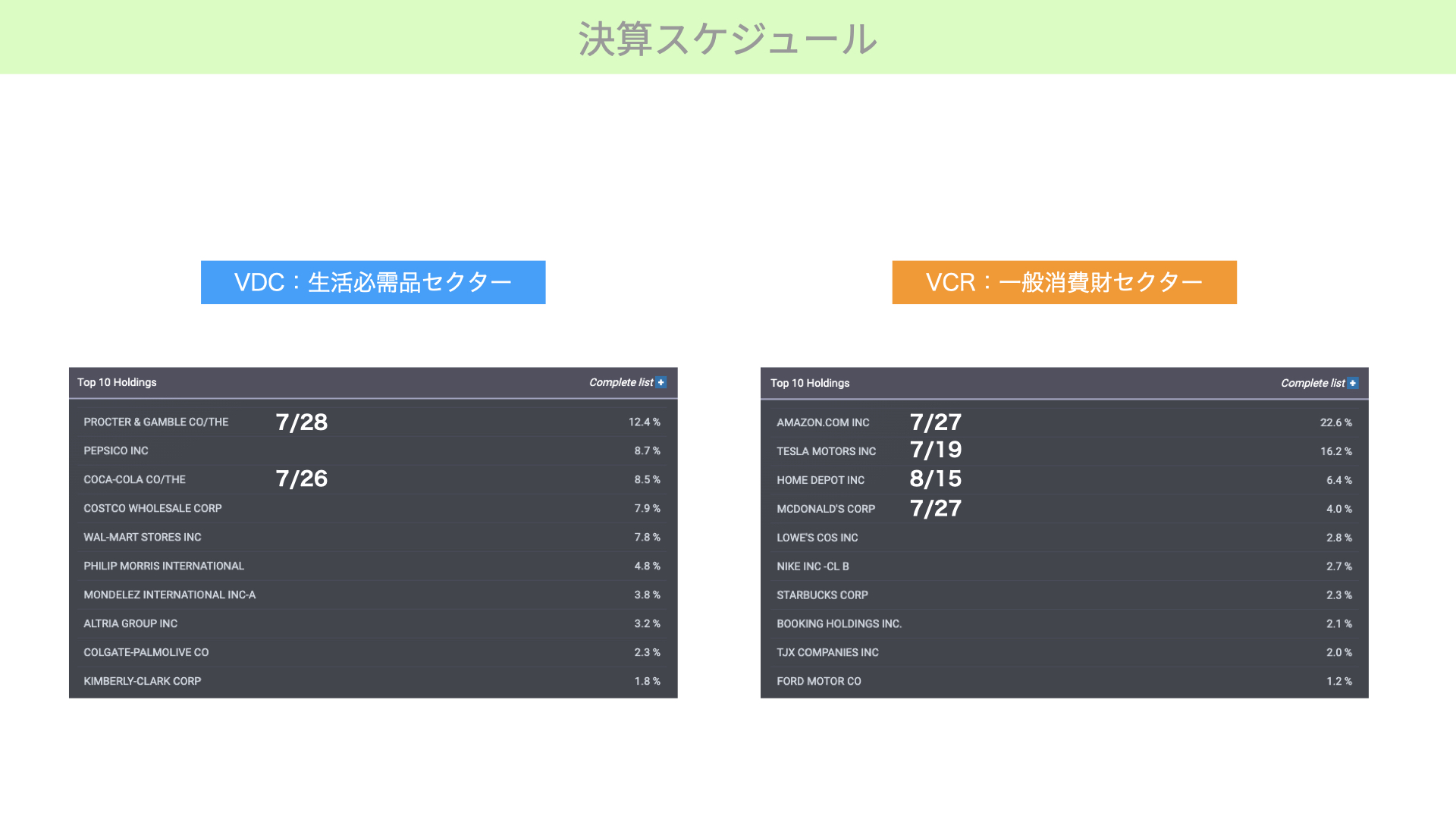

決算スケジュール

こちらは生活必需品セクターと、一般消費財セクターの銘柄構成です。7月の下旬までに大部分の上位銘柄が出てきます。例えば一般消費財では、8月のお盆に発表されるホームデポを除くと、Amazonが7月27日、Teslaは来週の7月19日、マクドナルドは7月27日となっています。

生活必需品では、P& Gが7月28日、コカ・コーラは7月26日と、上位銘柄は大方が7月下旬ごろまでに出揃います。その頃を目途に、マーケットの今後の業績見通しを分析いただければと思います。

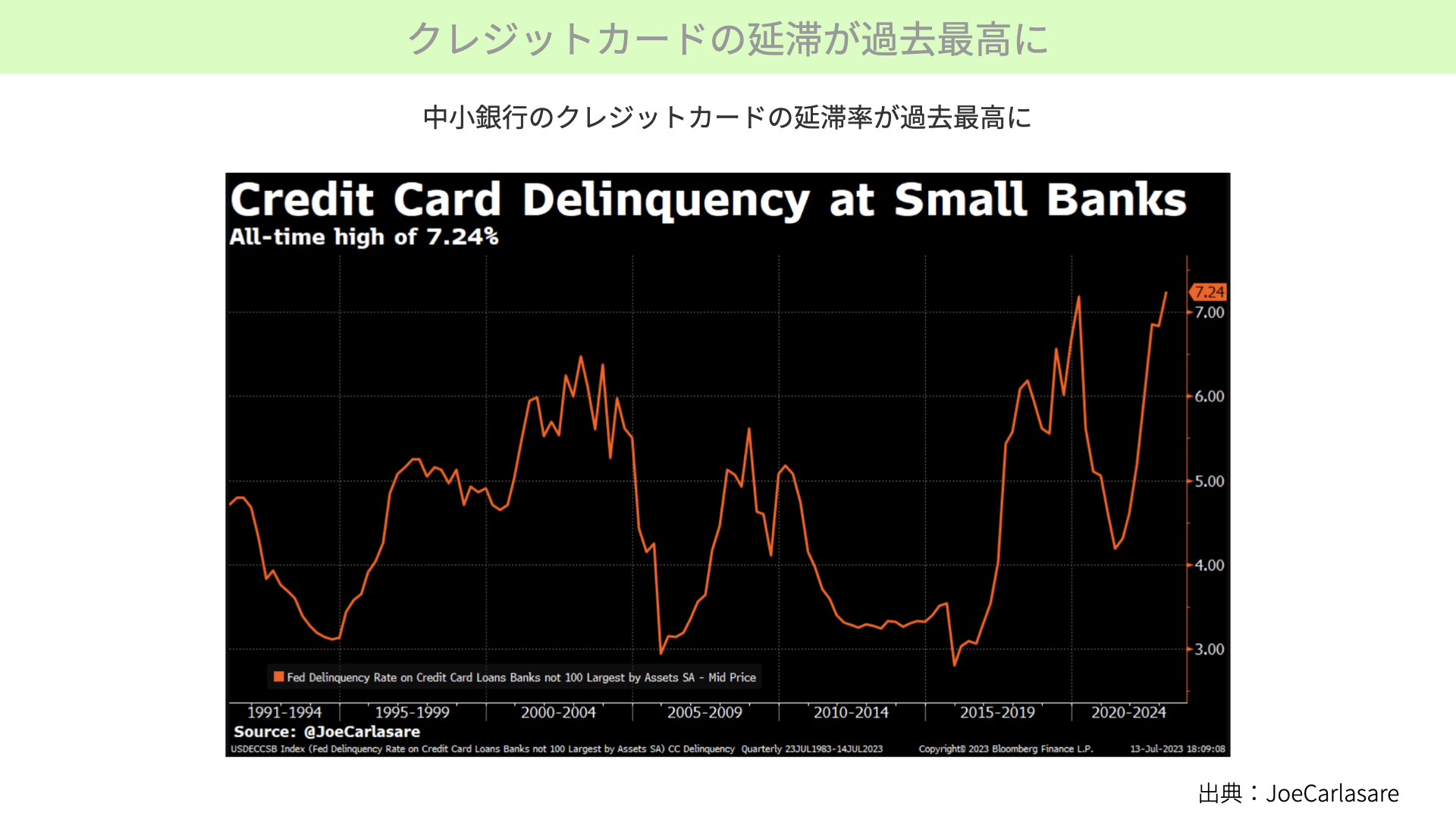

クレジットカードの延滞が過去最高に

最後に、こちらをご覧ください。こちらは中小銀行におけるクレジットカードの個人利用延滞率を表したもので、1990年以降、過去最高の延滞率に突入したとのことです。前回記事でもお伝えした通り、消費に対してさまざまな材料が出てきている中で、クレジットカードの延滞率が上昇しているということは、今後の消費行動に大きなマイナスの影響があることには注意が必要です。

一般消費財や生活必需品セクターの動向は、今後の景気見通しをどう考えるかのヒントになります。本日の記事を参考に、セクターごとのパフォーマンスを見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル