米国では14日から、大手の金融機関を中心に決算発表がスタートしました。決算内容として好調な滑り出しです。が、事前予想でも大手の金融機関は良いと言われていましたので、特段サプライズではありません。とはいえ、その影響で株式市場は上昇を継続しています。

しかし、内容を見ていくと、大手銀行でも預金獲得のコストがかかっていることから、今晩以降にスタートする地方銀行の決算発表に注目が集まります。特に預金獲得コストが負担になってくるようであれば、要チェックです。

19日にはテスラやネットフリックスなどの発表もありますし、21日には注目のアメリカンエクスプレスの発表もあります。個人の消費行動や延滞率などがどうなっているかにも注目が移ってきますので、今週と来週は目が離せない展開が続くと思います。

17~18日に発表された経済指標の中で、ニューヨーク連銀、製造業景況指数、小売売上高などは、特にマーケットに影響を与えていると思います。こちらについてもお伝えしますので、ぜひ最後までご覧ください。

[ 目次 ]

製造業の業況について

NY連銀製造業景況指数でインフレ減速が確認される

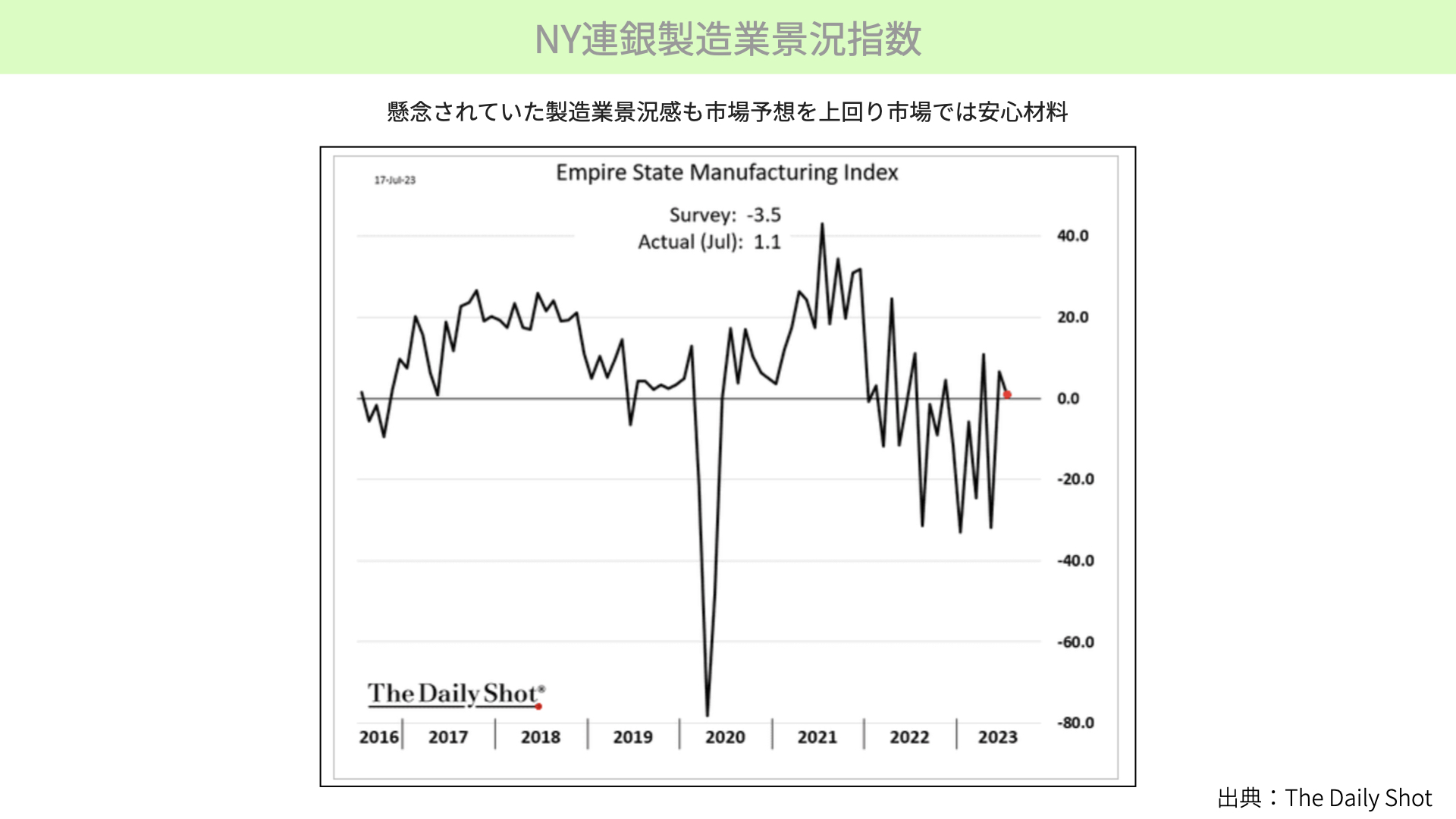

まずはニューヨーク連銀の製造業景況指数について見てみましょう。結果としては1.1、予想はマイナス3.5でしたので、市場予想を上回る結果でした。ただ、ゼロに近い状況なので景気が良い状況、悪い状況の境目近辺です。まだ、製造業の見通しの明るさを確認できるまではありません。

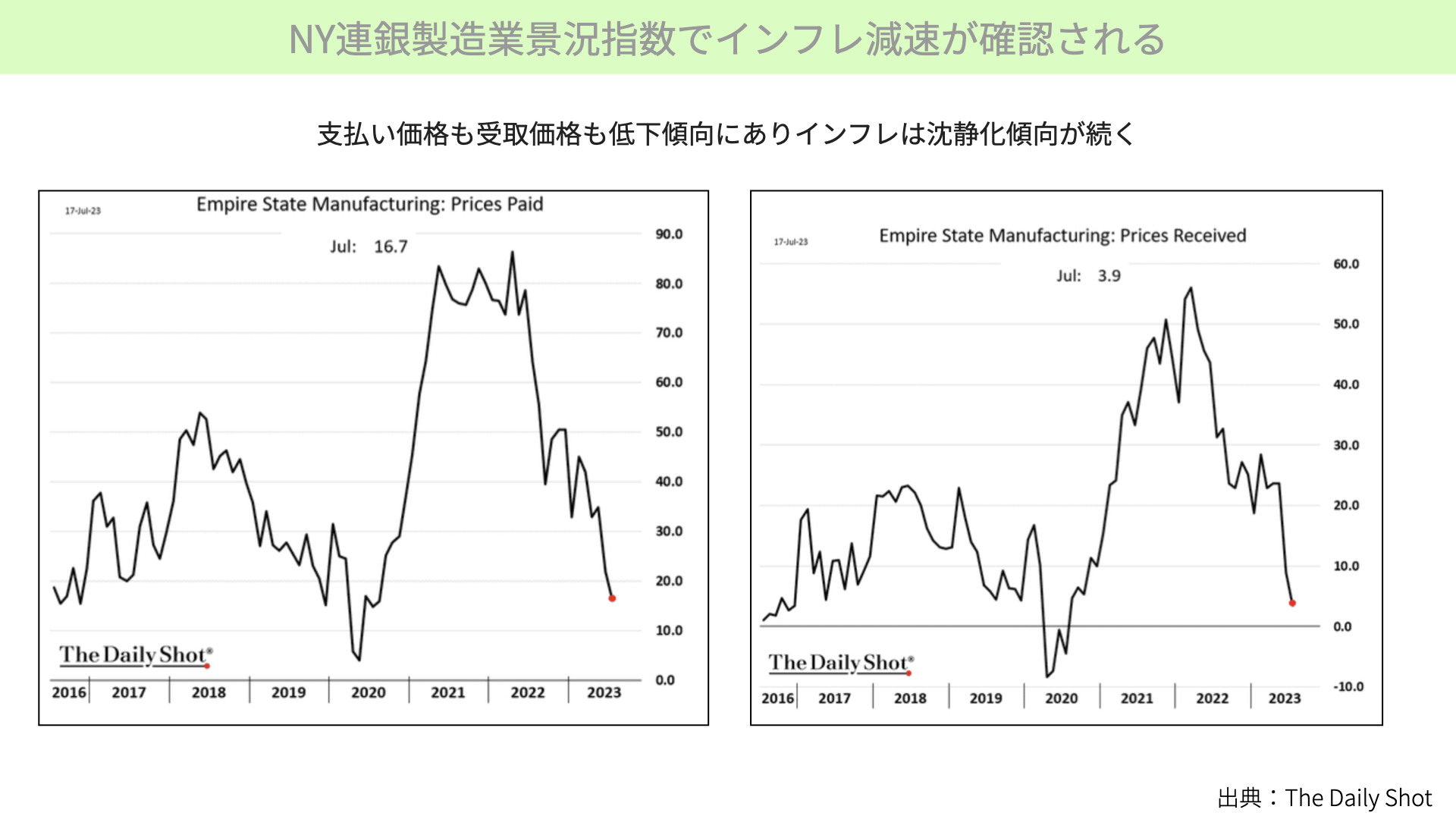

今回、マーケットが一番興味を持ったのは、インフレの減速です。左は支払価格で、大きく下落していることが確認できます。右は受取価格で、こちらも下落傾向にあります。支払価格も受取価格も低下傾向にあるため、インフレが鎮静化すると株式市場にはフェイバーなので株価の上伸を支えています。

NY連銀製造業景況指数では雇用が活性化

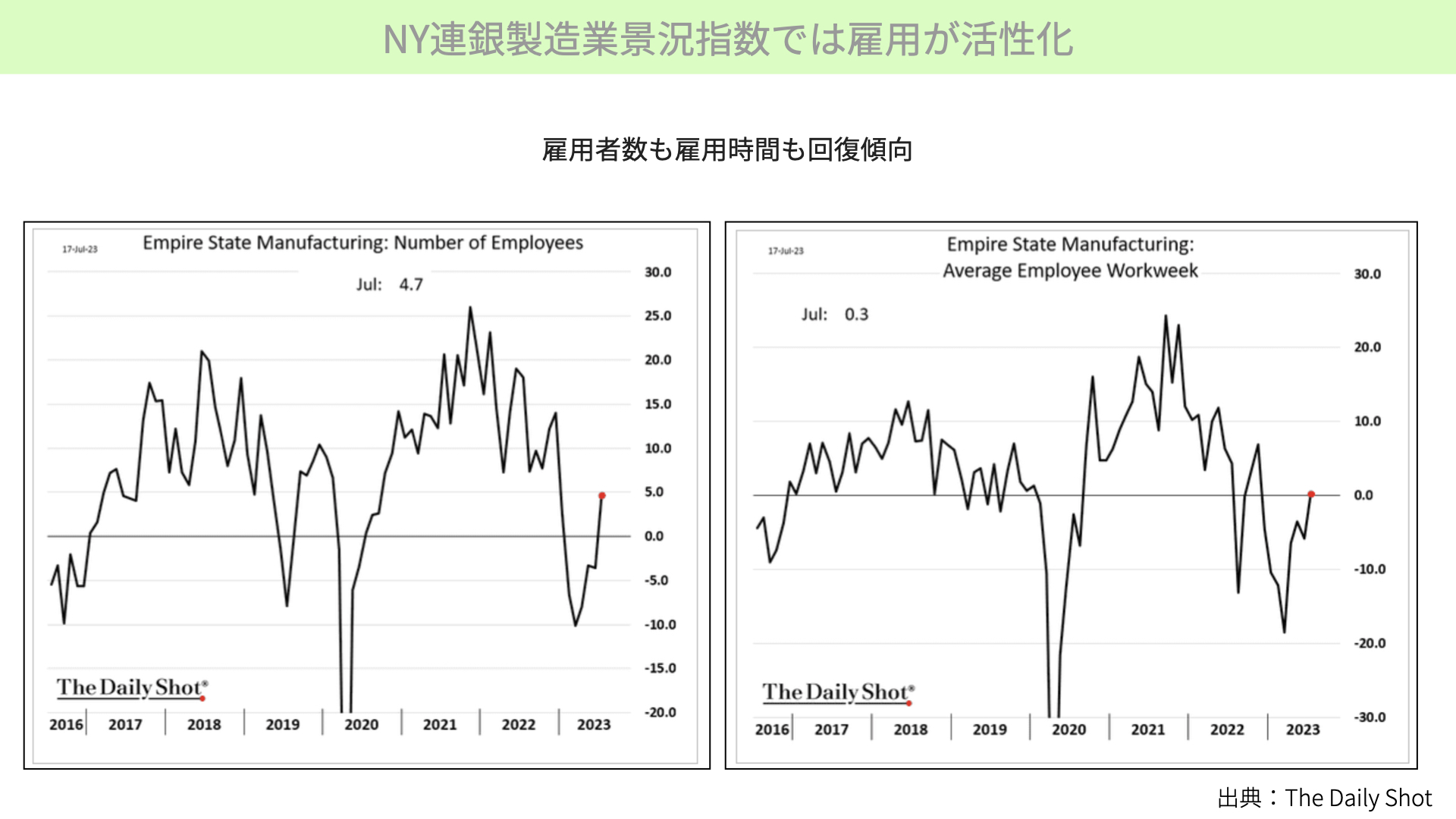

次は、雇用関連です。左側の雇用数を見ると、増えていることが分かります。右側を見ると、雇用されている方の働いている時間もほぼ均衡を保っています。以前は減少していたものが、少しずつ増加傾向に転じてきているようです。製造業の先行きが少し明るくなってきたこともあるのでしょうか。雇用の数も雇用時間も増えてきていることが分かります。

インフレの鎮静化が支払価格と受取価格で見えた一方で、雇用が好調になると、逆にインフレを引き起こす可能性があります。これら2つの材料からは、今後のインフレ動向を予測するのは難しいとの意見が多く聞かれている状況です。

今後の決算発表に影響するポイント

CPIの低下がもたらす売上低下

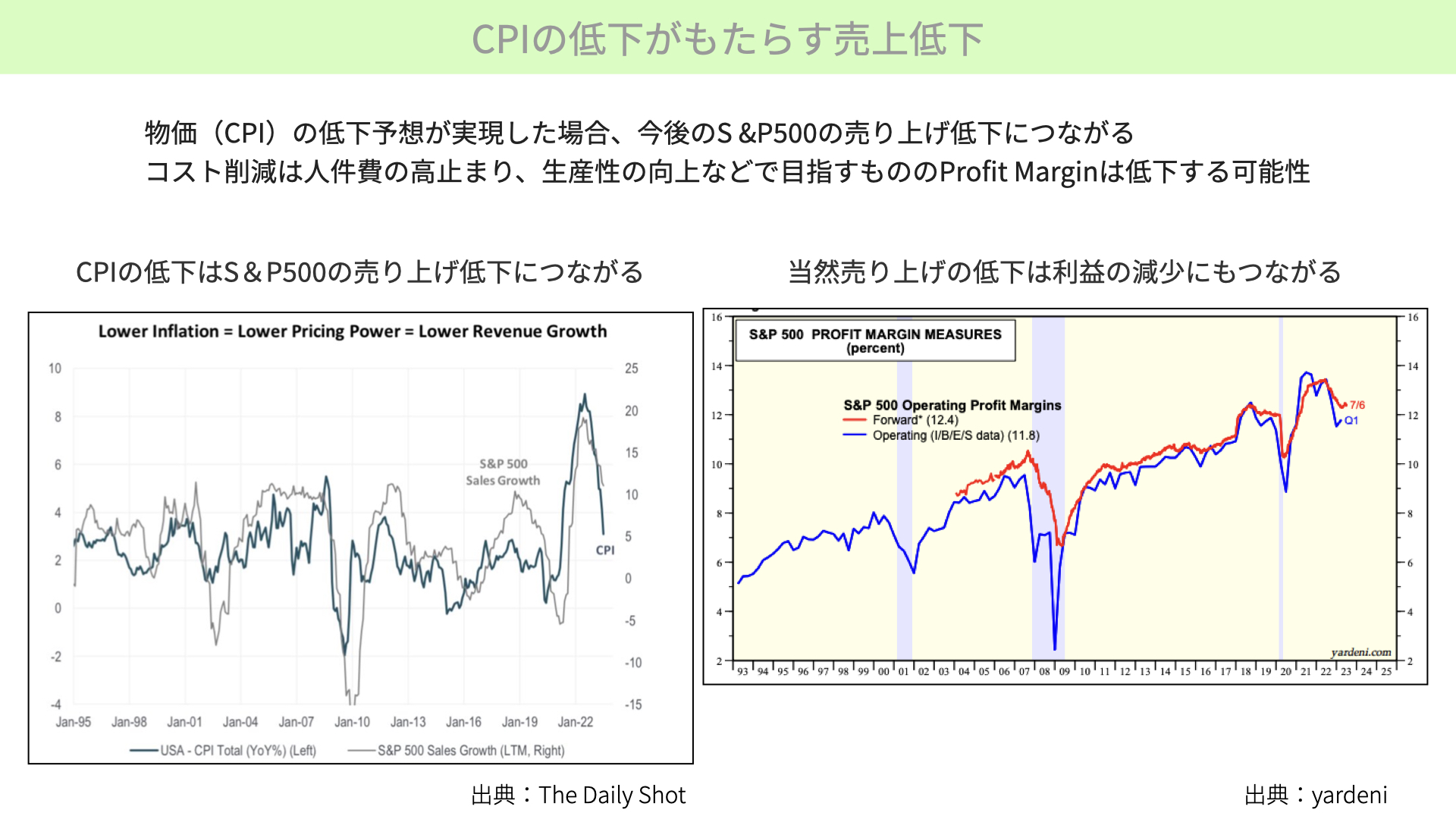

では、支払価格や受取価格が下がり、物価が下がると、今後の決算にどのような影響を及ぼすのでしょうか。

ご覧いただきたいのは、左の図表です。濃い緑のチャートがCPIの前年対比、グレーは前年対比のS&P500売上高成長率を表しています。95年以降のチャートを見ると、CPIの物価上昇とS&P500の売上は非常に高い相関を示していることが分かります

ニューヨーク連銀の受取価格と支払価格が下がることは、CPIの低下を意味します。金融政策にとっては喜ばしいものとなる一方で、S&P500は名目値の売上ですから、物価の低下は、売上が落ちてくることを意味します。今回の決算には影響は少なくとも、今後の売上減速につながる展開が予想されます。この状況を踏まえガイダンスにどのように影響が出てくるかは注目が必要です。

右の図表をご覧ください。売上が下がると、当然ながら利益が低下するとが確認できます。売上高が下がると、企業はコスト削減を行いますが、人件費の高止まりとなりると、利益率が低下につながり予想EPSの下方修正にも繋がる可能性があります。

もちろん生産性の向上を目指す訳ですが、コストが高い中ではある程度限界があります。CPIの低下は、金融政策の面ではプラスですが、売上の低下、利益率の低下に繋がります。今後の決算でしっかりと確認していきましょう。

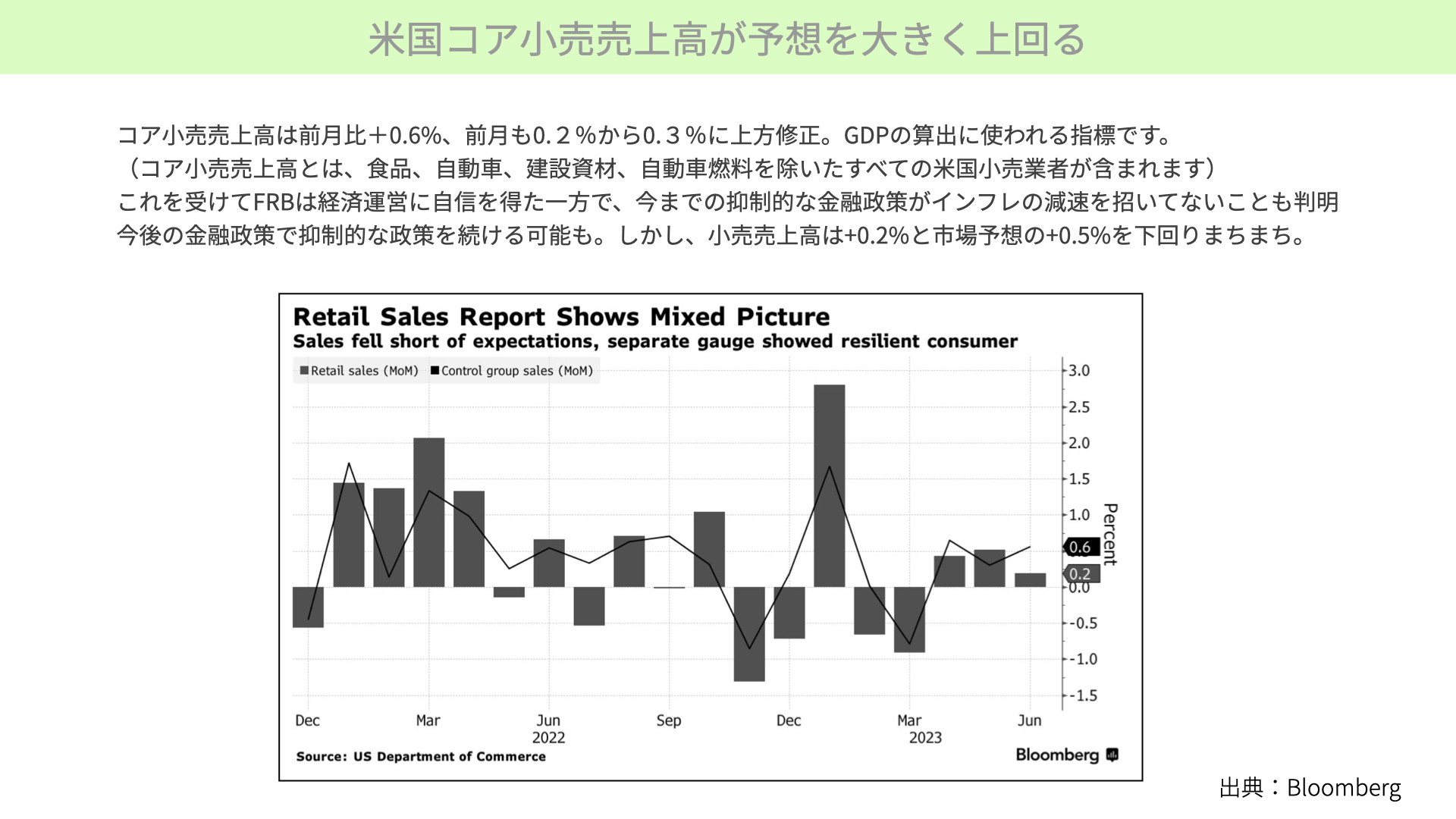

米国コア小売売上高が予想を大きく下回る

次にこちらをご覧ください。18日に発表されたアメリカの6月小売売上高です。強弱まちまちの内容でした。判断が少し悩ましいところです。小売売上高は前月比でプラス0.2%と、市場予想の0.5%を下回る結果になりました。先週のレッドブックに続いて売上が軟化していることが確認できます。

一方で、食品、自動車、建設資材、そして自動車燃料などを除いたコアの小売売上高は、予想を上回るプラス0.6%の増加となりました。前月も0.3%から上方修正され、消費が減速していないとも取れます。コアの売上高が堅調なことから、消費はそれほど落ち込んでいないこともいえます。

また、このコアの小売売上高は、GDPの算出にも使われることから、FRBメンバーは今回の結果を受けて、リセッションを回避できるのではと考えている可能性があります。ただ、FRBがリセッションを回避できるかもと自信を持ったということは、今後も物価を抑えるため、金融政策がより抑制的になる可能性があるという面もあります。

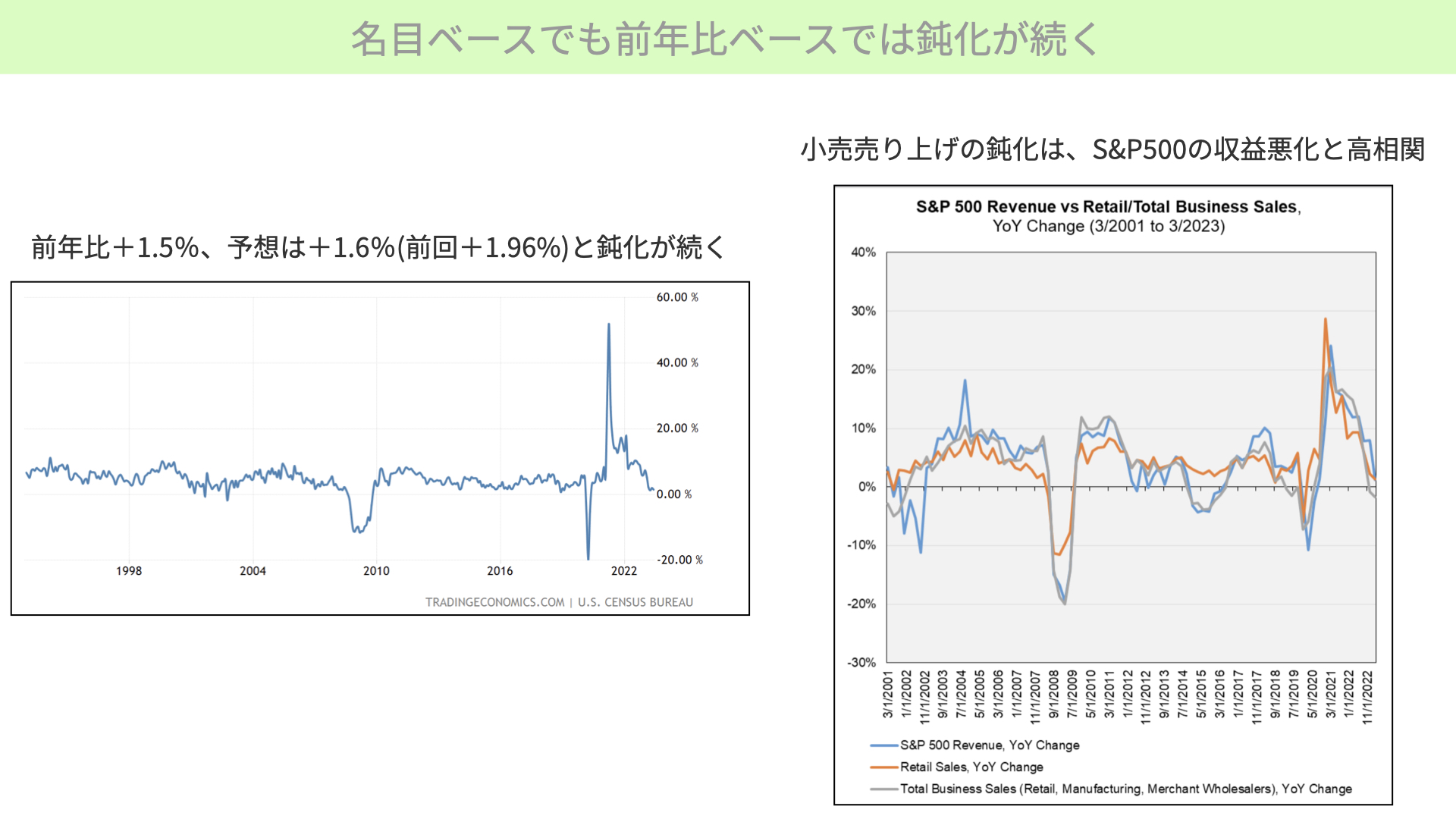

次にこちらをご覧ください。とはいえ、実際に小売売上高が本当に堅調なのかといいますと、あまり堅調ではないと考えた方がいいでしょう。左の図表は前年比の小売売上高です。今回、前年比でプラス1.5%ということで、予想の1.6%、前月の1.96%を下回る結果になっています。

ただ、プラスで推移しているということで、基本的にはまだ消費が増えていることを表します。注目してほしいのが右の図表です。オレンジのチャートは小売売上高の前年比を表していますが、それに追随するように青いチャート、S&P500の収益が低下しています。

企業の利益率は、小売売上高が前年比でマイナスに推移すると、利益が鈍化します。先ほどのCPIの低下が利益率の低下に繋がるのと同じように、小売売上高の鈍化が来月以降も続くようであれば、S&P500の収益が悪化するということで、今回の株価上昇要因であるEPS予想の上昇が本当に実現できるかどうかは、今後の決算で確認いただく必要があるかと思っています。

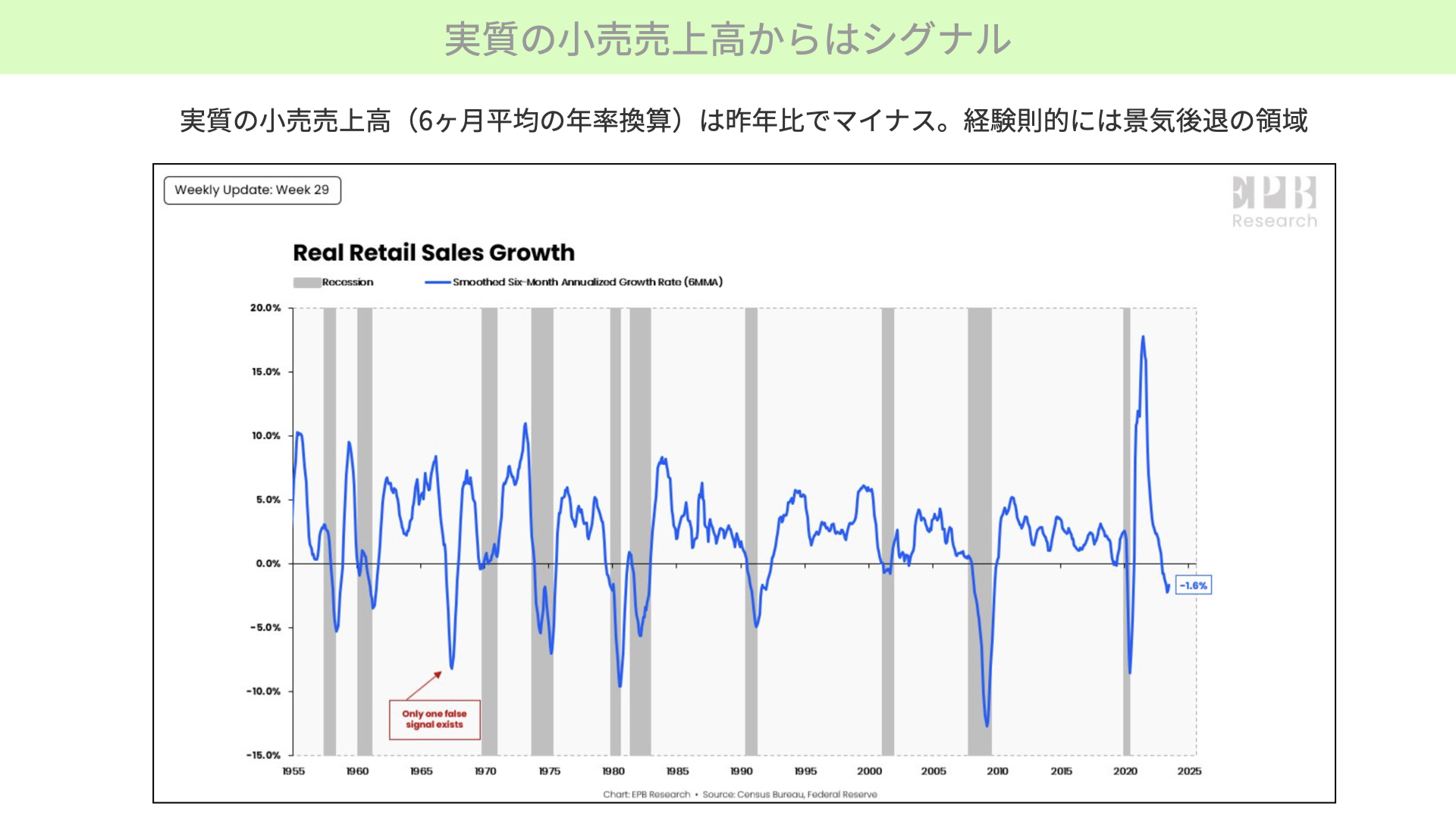

実質の小売売上高からはシグナル

最後に、こちらをご覧ください。小売売上高というのは、あくまでも名目値です。インフレを加味した実質がどうなっているかが、ポイントだとこれまでもお伝えしてきました。こちらのチャートは、6ヶ月平均の実質小売売上高です。名目の小売売上高-インフレ=年率換算が、実は昨年比でマイナスになっています。6ヶ月平均の年換算では前年比-1.6%になっています。この状況は過去を見ても一度を除き、全てリセッションに入っています。実質小売売上高の前年比動向を見ると、市場が予想を強めているリセッションを回避できたかどうかはまだ判断しづらいところです。

企業決算の前半で、特に好調なスタートを切っています。その中で、発表された小売売上高、ニューヨーク連銀の製造業指数といった、個人消費と製造業の活動を見てきました。

小売売上高が実質的にはマイナスに転じていることは今後の企業業績において、特に小売業に関連する企業の決算、ガイダンスについて注目が移るでしょう。今後も地銀の決算発表、カード会社による延滞、消費動向がどうなるのか、小売関連がどうなっているのかを見ていくようなタイミングだと思います。ぜひ今後の決算発表に注目していただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル