本日は、アメリカの決算について見ていきたいと思います。20日までに、S&P500社のうち80社近くが決算発表を行いました。総論としては、市場予想を上回る結果を出した企業が70%を超えるという好調な決算発表になっています。

ただガイダンスを見ると、今後の見通しについて先行きに少し懸念があると感じている企業、警告のようなコメントをしている企業もありますから、影響が今後どのように現れるかについて見ていきたいと思います。

[ 目次 ]

米国のEPS予想

米国株(S&P500)の予想EPSは順調な拡大を前提

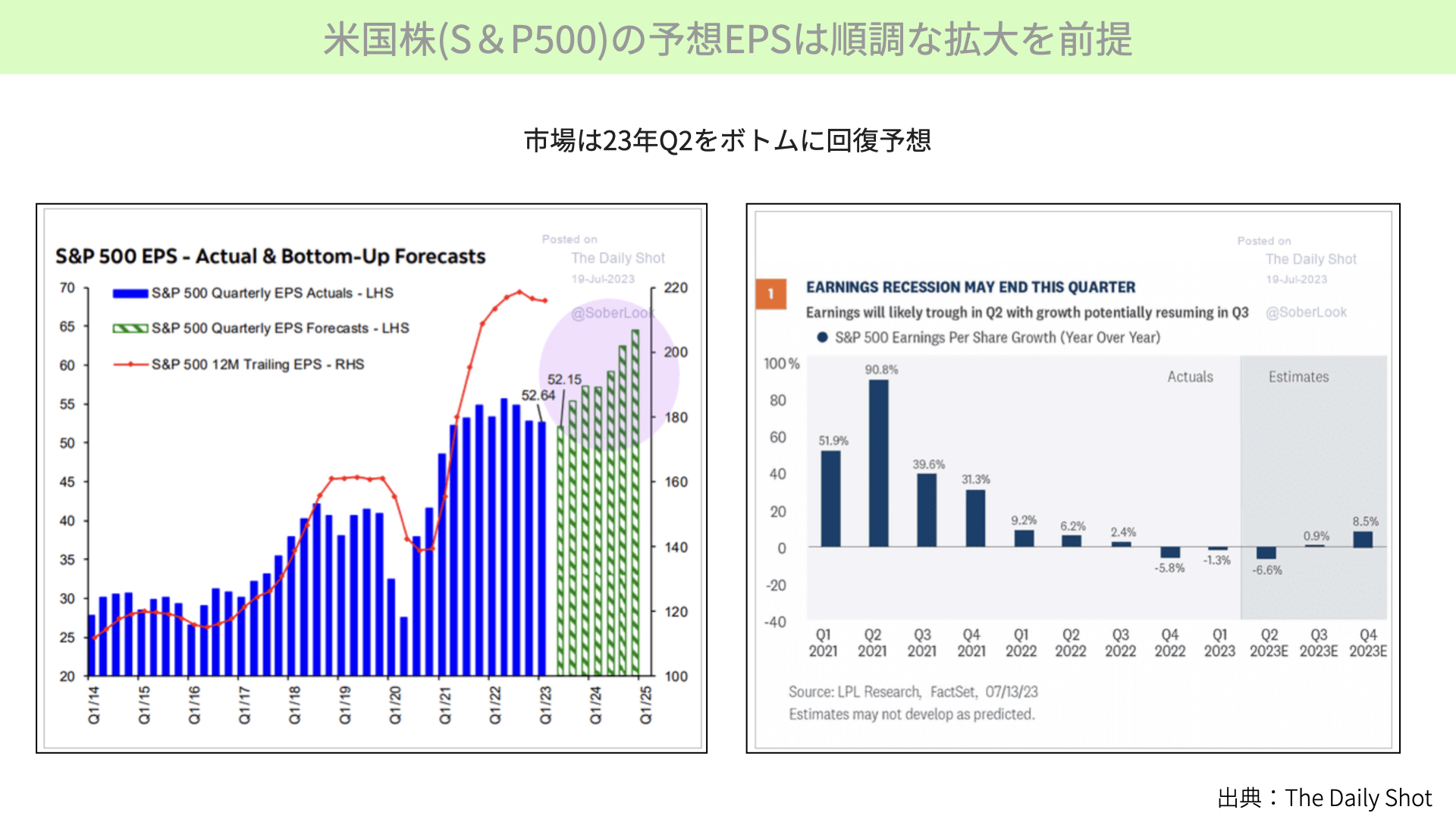

最初にご覧いただきたいのが、今回のS&P500の決算期に入る前の予想EPS、1株当たりの利益です。市場予想は2023年の第2四半期の業績がボトムになり、7月以降は上昇していくことを想定しています。左の図表では、緑の棒グラフがこれからの予想、青い棒グラフがこれまでの実績を表しています。次回以降、上昇に転じるとの予想が見て取れます。

右の図表は前年対比のEPSです。3期連続でマイナスですが、今回の4-6期がマイナスの最後で、次期からはプラスに転じる予想です。第3Qはそこまで大きく上昇しませんが、第4Qには大きく上昇し、年末に向けて株価が高くなってくると予想されています。

需給環境は業績見通し次第では大きく動く可能性

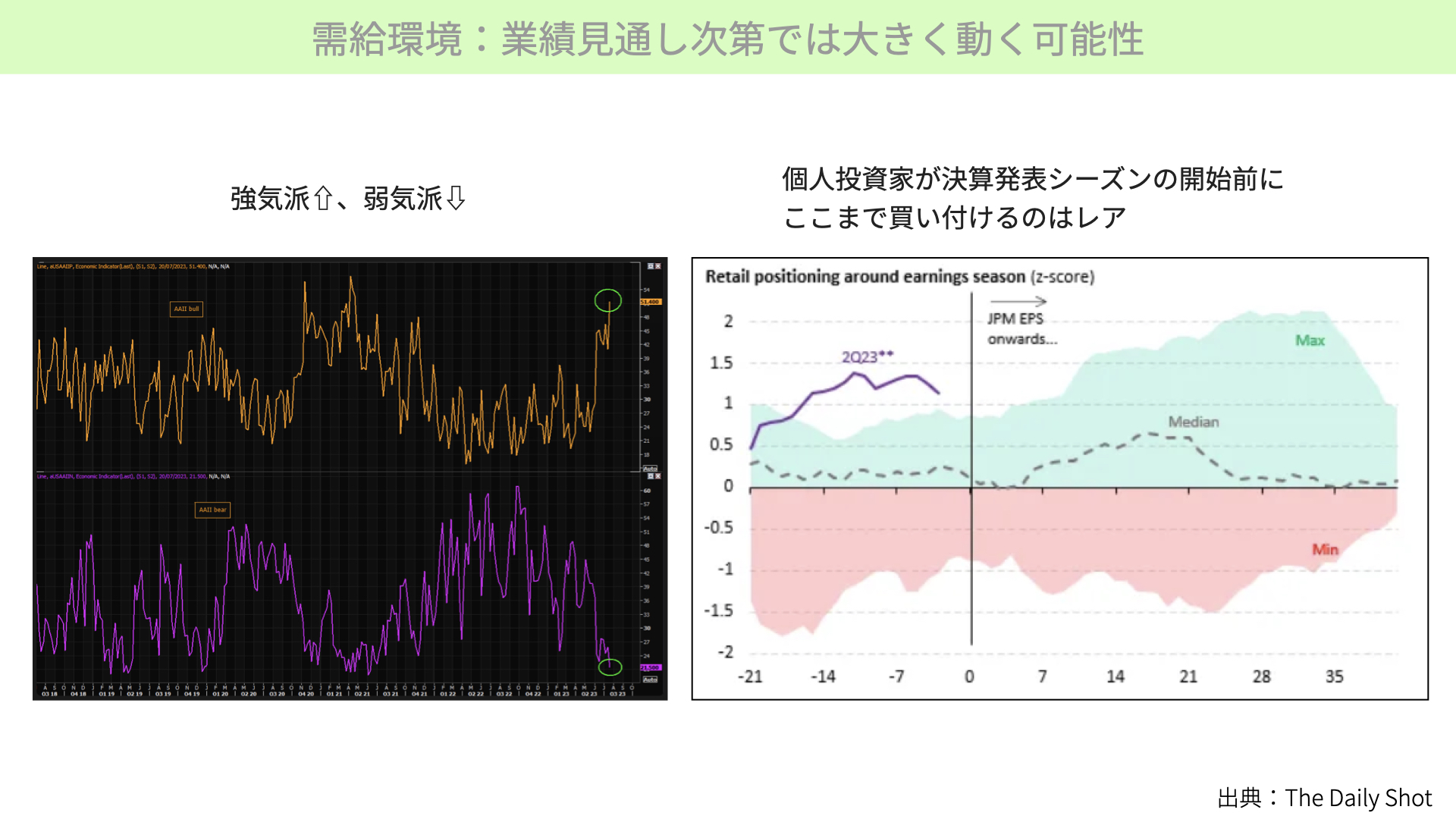

今の市場の需給環境です。左の図表はAAII。これは投資家心理を表すサーベイです。上の図表、強気派が黄色いチャートで、紫のチャートが弱気派です。弱気派、紫の方が極端に減ってきて、強気派、黄色い方が極端に増えてきている状況です。最近から見ても、強気派が増えてきていると確認できる状況になっています。

強気派が増えた結果どうなっているのでしょうか。右の図をご覧ください。こちらはJ.Pモルガンの資料です。0の縦直線が決算発表の前後です。決算発表の前段階から紫のチャートのように、株式を買っている方が極端に多くなっています。過去の緑のMAX、赤いミニマムと言われる、買っている方、売っている方の過去の統計の中でも、極端に買われている状況だと確認できます。

通常であれば決算発表前というのは、ポジションをスクエアにする形で身構えることが多いのですが、強気の状態で突入してきたと今回分かっています。業績見通しが変わってくるようであれば、極端に偏ったものなので反動が大きくなる可能性があります。

今年の上昇はほとんどが期待値によるもの

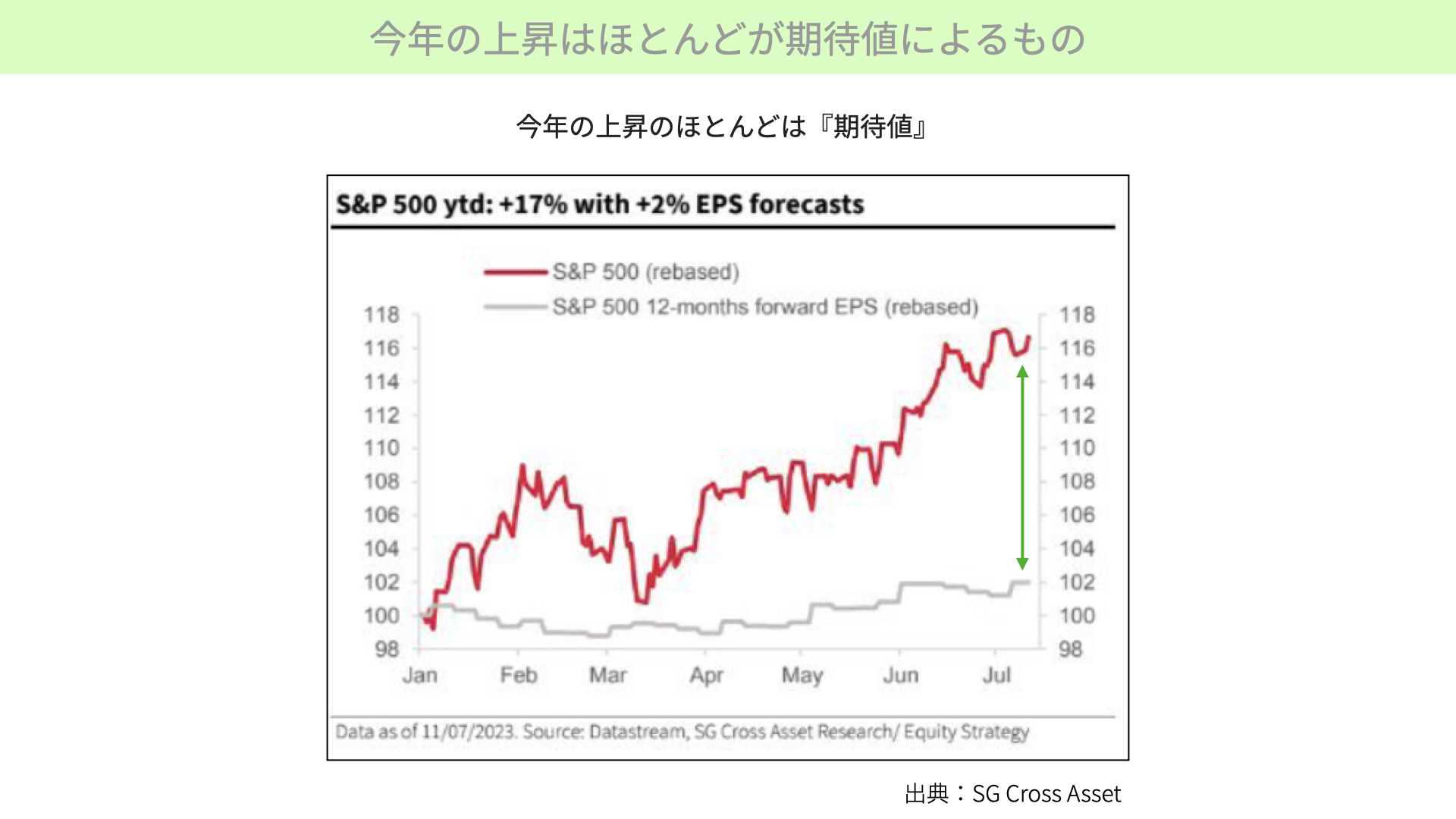

次にこちらをご覧ください。こちらは今年のS&P500の上昇約20%のうち、どういった要素によって上昇したかです。赤いチャートがPERの上昇、期待値による上昇が20%のうち約17%近くを占めています。

EPSの上昇期待に関しては、2%しか貢献していません。今年に入っての上昇は、1株当たり利益が上がっているからではなく、期待値の上昇が株価の上昇要因になっています。S&P500のPERは、16倍台~19倍台まで上がってきていることから、株価上昇が支えられています。

好調な滑り出しの一方で予想EPSへの上方修正はまだ確認できず

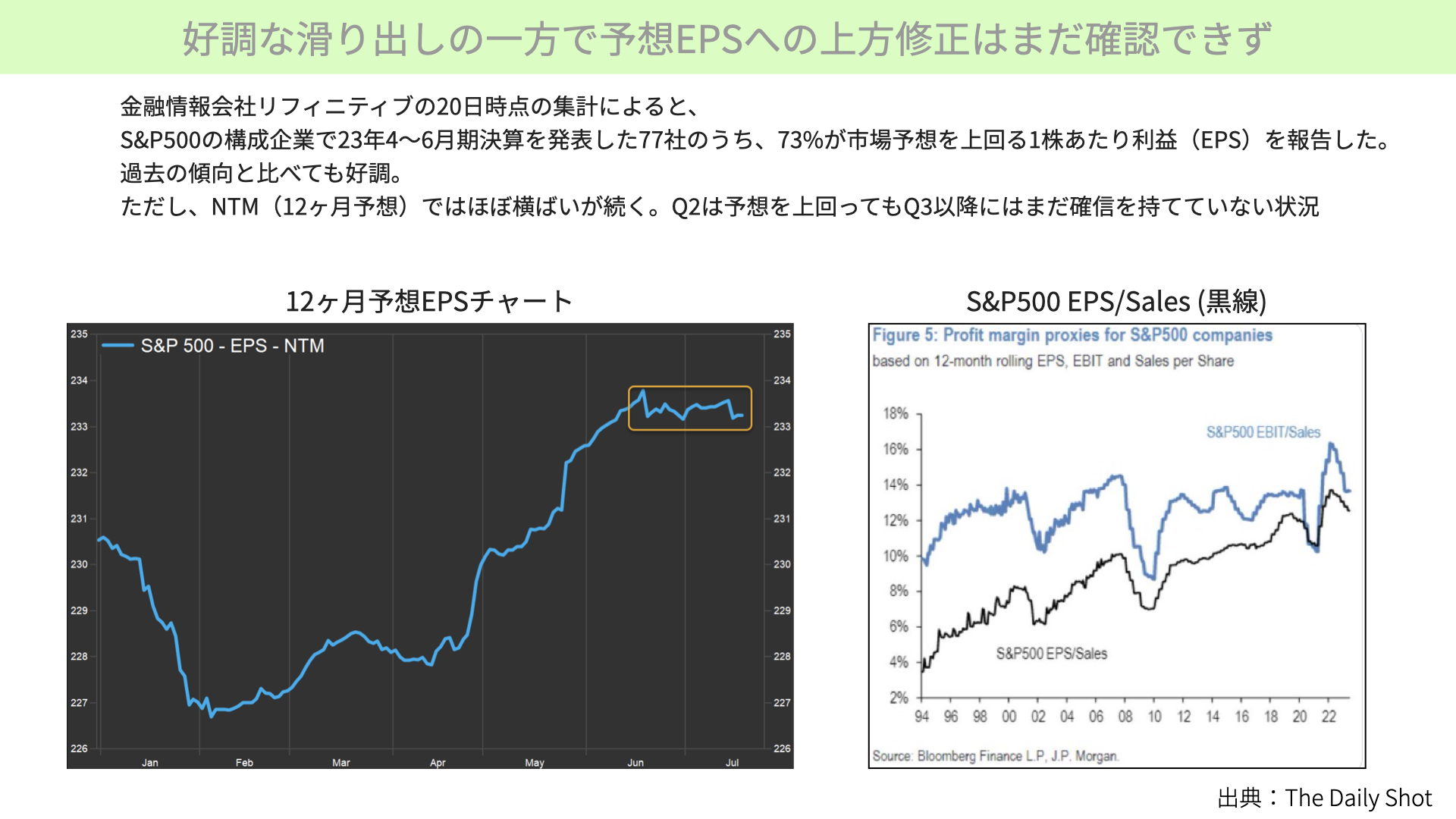

次に今回の決算発表を受け、期待値を支えるEPSがどうなったのかを見ていきたいと思います。金融情報会社のリフィニティブが出した資料を見ると、20日現在、S&P500の構成企業のうち、4-6期の決算に関して77社が発表しました。73%が市場予想を上回るEPSを報告したとのことです。これは過去の傾向と比べても好調と書かれていますが、実は過去と大体同じぐらいです。

左の図表では、12ヶ月の予想EPS(NTM)は横ばいが続いています。6月以降、12ヶ月のEPS予想は上がっていません。4-6期の決算は市場の予想を上回ったものの、今後12ヶ月に関してはEPSの上昇を確信できない状態が続いています。期待値が先行している状態が、今なお続いています。

その中で気になる点があります。右の図表にあるようにS&P500の売上に対するEPSの割合が、どのくらいの比率かを表したものです。最近は売上が伸びている割には、利益が伸びていない状態が続いています。黒いチャートが下向きになる局面はリセッションの時期であり、株価が下落する時期となります。

今回の企業決算では売上が伸び、利益についてもプラスです。しかし、全体を見ると、売上の伸びに対する利益率の上昇は低い、利益率の低下が改めて確認できる内容となっています。前々回の記事でもお伝えしたように、ペプシコでも、テスラでも、売上と利益は上がっていますが、その一方でプロフィットマージンが低下しています。さらにイーロン・マスクが今後は販売価格を大きく引き下げて売る意向を示したことから、株価が下落しました。これは必ずしも好ましい状況ではなく、この傾向が出てくると株式市場にとってはあまりプラスではないと言えます。その結果、EPSの上昇が難しくなっている状況です。

気になる企業のガイダンスでの警告

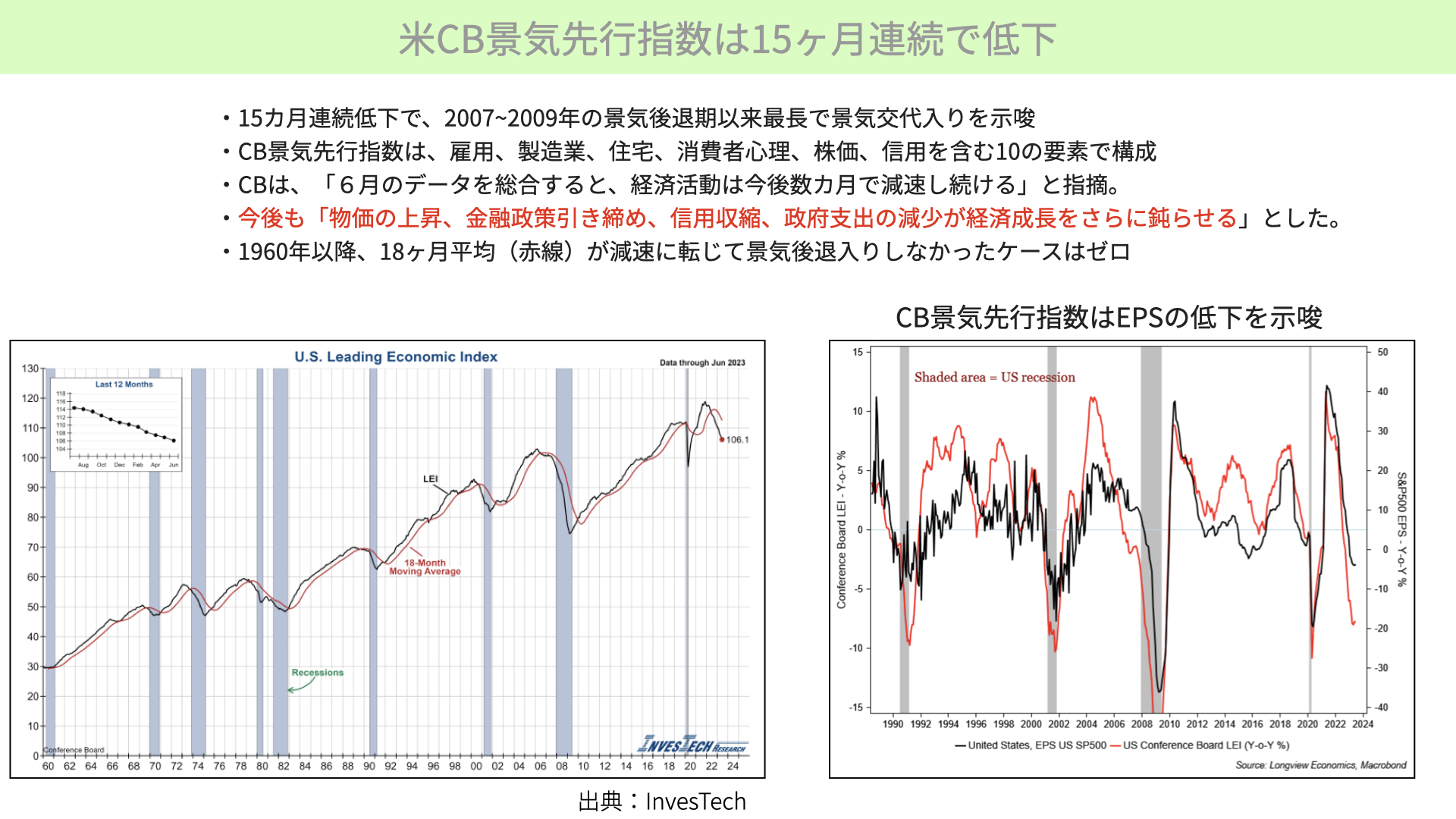

米CB景気先行指数は15ヶ月連続で低下

20日には、カンファレンスボードの景気先行指数が発表されました。15ヶ月連続で低下しており、2007年から2009年のリーマンショック以来の数値となります。景気先行指数は、雇用、製造業、住宅、消費者心理、株式、信用を含む10要素をミックスしたもので、先行指標としての精度は高いと認識されています。

カンファレンスボードのコメントによれば、6月のデータを総合すると、経済活動は今後数ヶ月間で減速を続けるとの見方を示しています。今後も物価の上昇、金融政策の引き締め、信用収縮、政府支出の減少などが経済成長をさらに鈍らせると言っています。今後も、景気先行指数が低下していくと予言しているわけです。

左の図表は、黒いチャートが今回の景気先行指数、赤いチャートは景気先行指数を18ヶ月間の移動平均で表したものです。赤の移動平均が低下した後、景気後退が来なかったケースは、1960年以降1回もありません。15ヶ月連続の低下は、今後の景気悪化を示している可能性があります。

今、世の中では、景気後退の可能性が低いと思っている方が多いので、このような指標に関しての興味はすごく低くなっているでしょう。ただ、過去の実績から見ると警戒が必要でしょう。

景気後退があるかどうか以外にも、景気先行指数はS&P500のEPSの低下と相関が非常に高いです。右の図表をご覧ください。赤いチャートが景気先行指数で、黒いチャートがS&P500のEPSです。今の状態が続くようであれば、前年比でS&P500のEPS低下が続くことになります。カンファレンスボード幹部のコメントでも、「今後も景気先行指数が低下していけば、EPSの低下は十分に起こり得る」と出ています。

77社の企業決算を受け、EPSの上昇がなかなか出てこないこと、カンファレンスボードの景気先行指数がEPSの低下を示していることは、今後注目すべき内容でしょう。

気になる半導体企業からのメッセージ

次に、今週の決算発表の中でも特に注目いただきたい内容、半導体の装置メーカーであるASML、TSMCのコメント、決算をお伝えします。ASMLは、中国とアメリカの半導体に関する貿易規制により、中国から駆け込みで注文を受け、今期は非常にいい決算を出しました。しかし、この駆け込み需要の反動があるため、今後の見通しは立ちにくい、先行きが暗いとコメントしています。将来に少し懸念があるとのことです。

TSMCは、マーケットで話題になっている生成AI、ChatGPTに関する半導体需要については期待しすぎない方がいいとのコメントを出しました。AI需要に関する短期的な熱狂は、長期的には当てはまらないとのことです。来年、突然の需要がどのように続くのか、横盤になるのかは予測できないということで、AIに関するマーケットの期待を鎮めるようなコメントと言えるでしょう。

大切なことは、受注を受ける製造サイド、例えばTSMCや、装置サイドであるASMLなどが警告を出しているということです。半導体に対する期待値の高さが剥がれてきたとき、マーケットの反応がどうなるのかについては、注目する必要があると思います。

その上で、左下のチャートをご覧ください。これは1年間のチャートを表しています。黄色いチャートがS&P500で、青いチャートがSOX指数です。ご覧になって分かるように、今年の年始から半導体市場が活況になってきたことによって、SOX指数が上昇してきました。特に5月のNVIDIAの決算発表後に、このSOX指数が大きく跳ね上がっています。それに伴ってS&P500やアメリカの株がすごく大きく上昇していたことが、皆さんもご記憶されているかと思います。

半導体を扱う企業の業績見通しがあまり明るくないため、最近はSOX指数の下落が目立ってきています。これが下落を続けるようであれば、アメリカの株式市場全体にも影響があるというのが左の注目点です。

右のチャートからは、AI需要が大きくNVIDIAの株価上昇を支えてきたことが読み取れます。しかし、今回のTSMCの発表を受けて、相関の高いNVIDIAが引っ張られるかどうかはさておき、全体的にSOX指数は下落し得るような状況になってきています。今後の株式市場にどういった影響があるのかには、注目が必要だと考えています。

今週までに80社近くが決算発表を行いました。全体的に売上や利益は伸びていますが、利益率の低下が見えてきています。利益率の低下がEPSの上昇を鈍化させる可能性があることを考慮すると、高いPERを維持できるかどうかが株価に大きな影響を与えると予想されます。

さらに5月以降マーケットを大きく引っ張ってきた半導体関連企業の業績見通しについても注目が必要です。いろいろな警告が出てきており、半導体業界のトーンが少し変わってきています。NVIDIAの次回の決算発表まで1ヶ月程度空きがある中、その間にどういう思惑でマーケットが動くかが注目されます。期待値が非常に先行したマーケットなだけに、夏枯れ相場ですが、意外とボラティリティが高くなる可能性もあります。決算発表に注目しつつ、今後のマーケット動向を見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル