21日、NYダウが10日連続で上昇という強い展開が続いていますが、一部の銘柄では少し下落傾向が見えてきています。

特にハイベータと言われる、市場の動きよりも大きくボラテリティのある銘柄については、資金が少し流出する傾向が見えます。NYダウが上がっている一方で、このような下落が続くと、今後の株式市場にどのような影響があるのか、今日は見ていきたいと思います。強い個人投資家のセンチメント

[ 目次 ]

強い個人投資家のセンチメント

個人投資家のセンチメントは強い

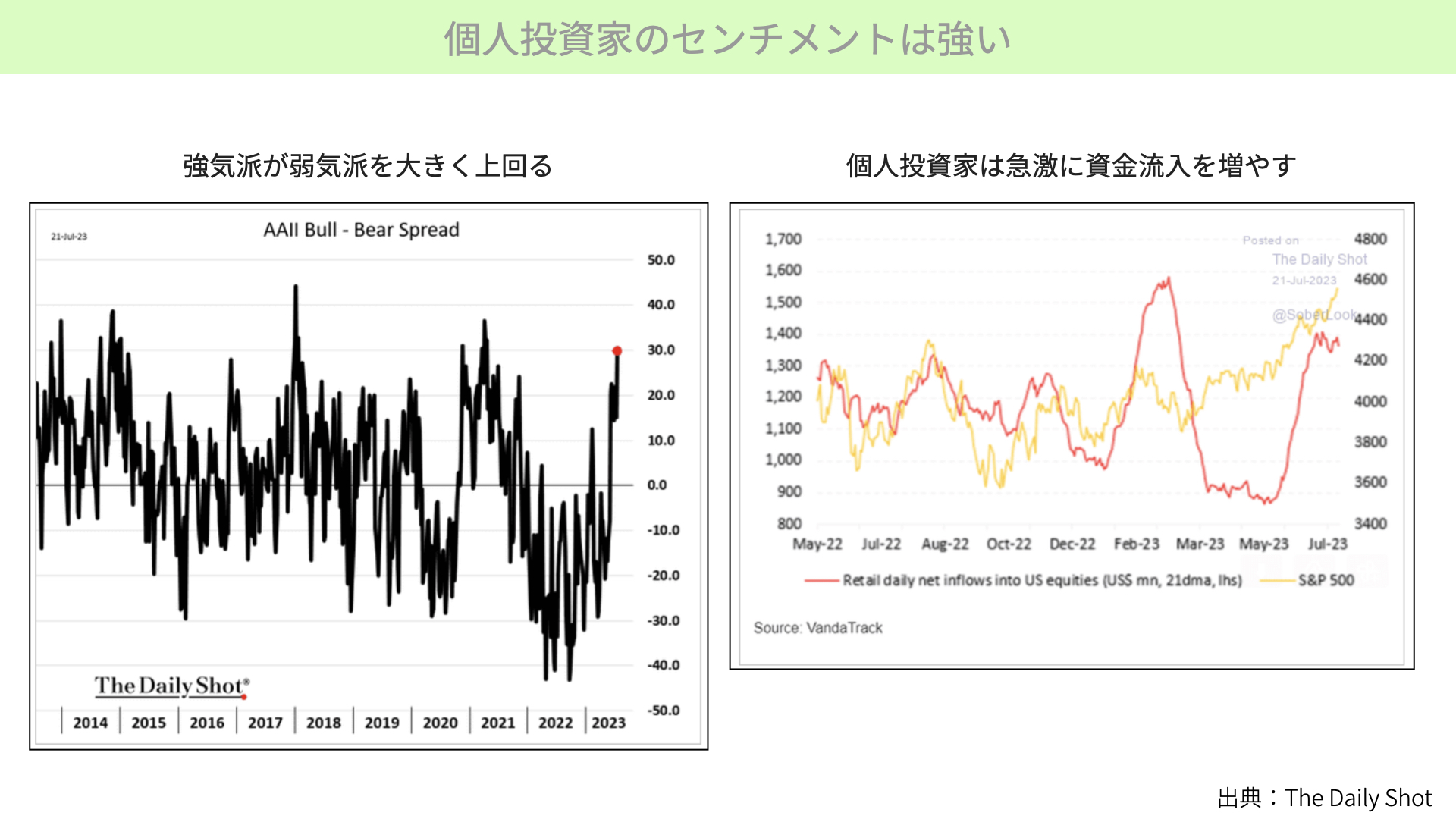

まずハイベータ銘柄の動きを見ていただく前に、まずは、個人投資家のセンチメントをご覧いただきたいと思っています。左図表は、AAIIによる個人投資家のセンチメントです。現在、30です。こちらは、ブルベアのスプレッドと言われているもので、強気派が弱気派よりも30%近く多い状況です。この状況は、2020年のコロナショックの緩和政策時と同水準です。このようなセンチメントが、今回の株式市場の大幅な上昇を支えていることが分かります。

次に、右図表をご覧ください。黄色いチャートがS&P500、赤いチャートは個人投資家の資金流出入を表しています。

赤いチャートをご覧になっても分かるように、3月以降に個人投資家の資金は大量に流入してS&P500を押し上げる展開が、現在も続いていることが確認できます。現在の個人投資家のセンチメントに変化がない限り、株式市場の上昇が続きそうな展開ではあるのですが、米国のハイベータ銘柄、インデックスよりも値動きの大きな銘柄に少し変調の兆しが見えますので、背景を見ていきたいと思います。

中国の景気減速が米国株の流れを変えるか

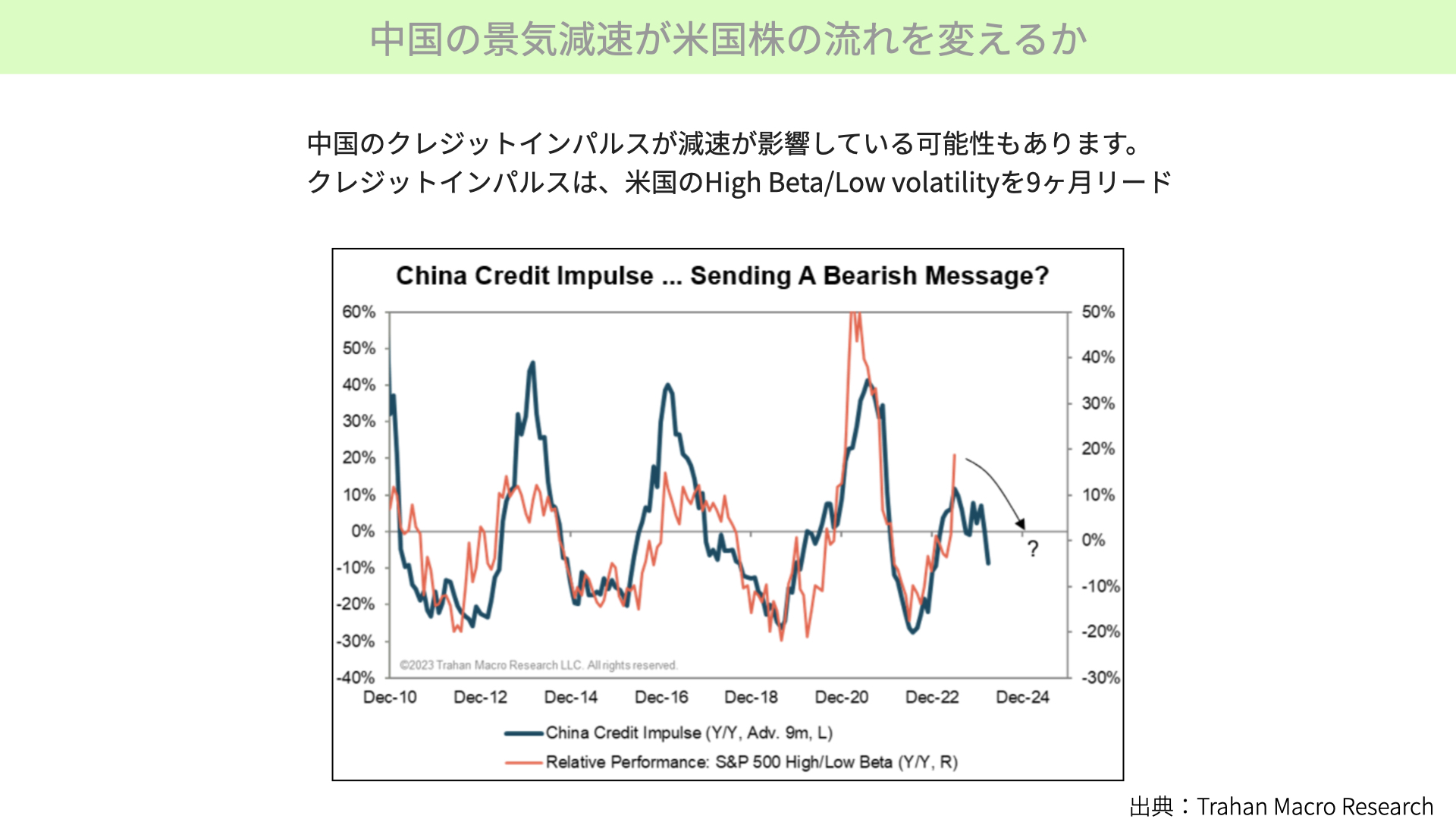

この背景の1つに、中国の経済に対する減速懸念があると思います。こちらの図表の緑のチャートは中国のクレジットインパルス(前年対比)です。クレジットインパルスとは、その国のGDPに対する銀行の貸し出し量が、どの程度の水準かを表したものです。前年対比がマイナスになると、GDPに対して貸し出し量が減少している状況です。そうなりますと、当然ながら経済を圧迫し、景気後退がになる可能性が高まります。

現在、中国とアメリカにおける貿易の駆け引きなど思惑がある中ではありますが、中国との貿易が大きな比重を占めるアメリカにとっても対岸の火事で済まされるとは言い難い状況です。この状況を説明するのが、赤いチャートです。これはS&P500に占めるハイベータ銘柄とローボラティリティ銘柄のパフォマンスを相対比較したものです。チャートが上に向かえば、ハイベータ銘柄のパフォーマンスが良く、下に向かうとローボラティリティ銘柄のパフォーマンスが優勢となります。

2008年以降、この相対比較と中国のクレジットインパルスが非常に強い相関を持っており、中国のクレジットインパルスが下降すると赤いチャートも下に向かいます。つまりハイベータ銘柄が売られ、ローボラティリティ銘柄が買われやすくなるのです。

クレジットインパルスは、この相対比較に対して9ヶ月先行する傾向があります。つまり、クレジットインパルスが減速するということは、今後ローボラティリティ銘柄の株価が上昇しやすい傾向が出てくるのではないかと考えられます。

米ハイベータ銘柄の動向に注目

先週後半からやや基調に変化?

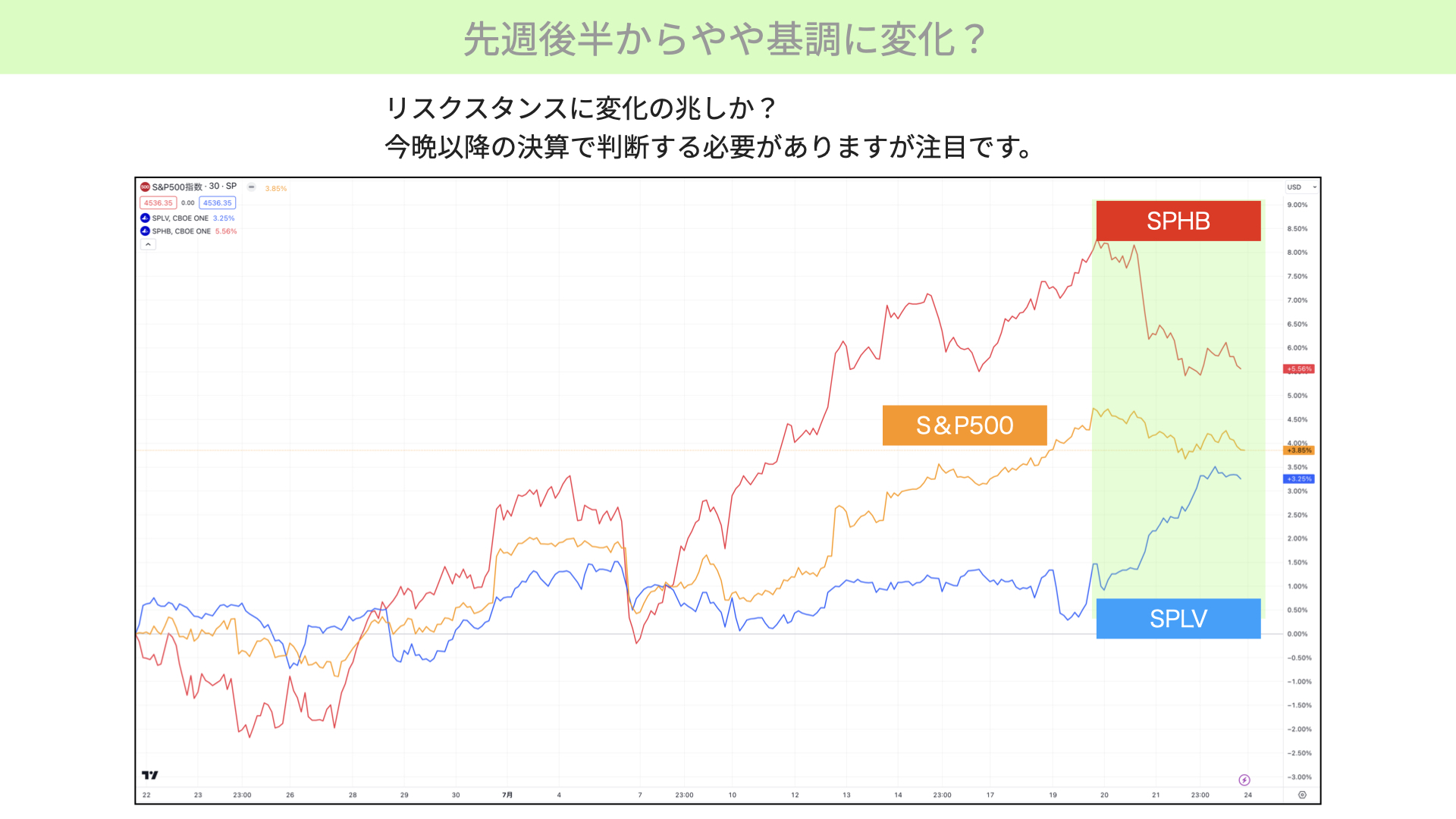

それを踏まえたうえで、こちらをご覧ください。最近のハイベータとローボラティリティの株価動向です。赤いチャートは、S&P500の中にあるハイベータ銘柄。一方で、青いチャートはローボラティリティの銘柄、黄色いチャートはS&P500です。20日のTSMCの決算発表や中国に関するネガティブなニュースの影響もあり、ハイベータ銘柄が売られ、ローボラティリティ銘柄が買われています。

個人投資家の資金は、より防衛的な投資に動いている傾向が機関投資家の資金も含めて確認できます。今後これが続くかどうかは、今晩以降の決算で確認する必要がありますが、先週から少し変調の兆しが見られるところがポイントです。

HighBeta株の減速がS&P500に与える影響

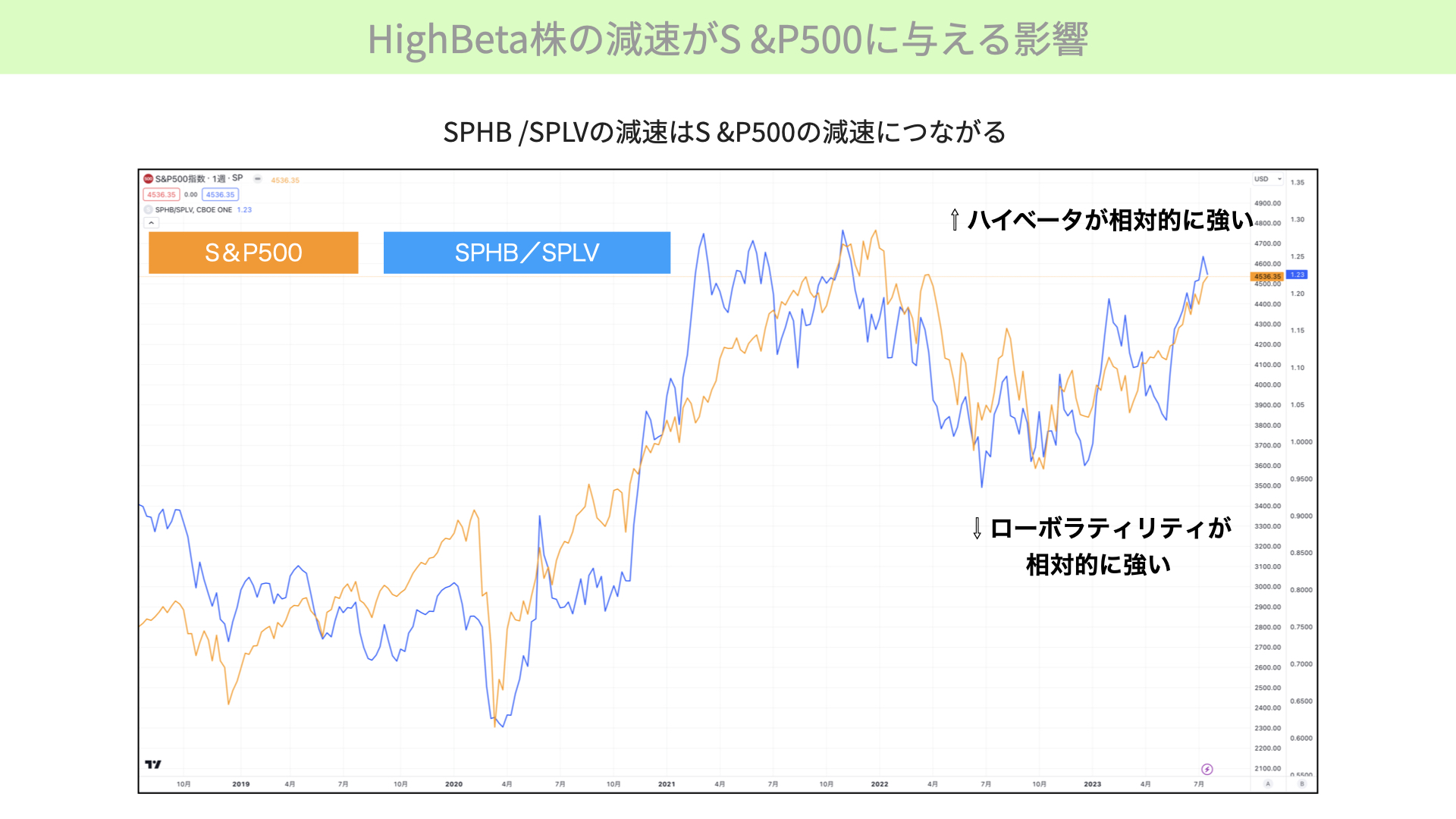

次にこちらをご覧ください。黄色いチャートがS&P500、青いチャートはS&P500のハイベータ÷ローボラティリティを行ったものです。青いチャートが上向きになるときはハイベータが強く、下向きになるときはローボラティリティが強くなります。これは5年間のチャートですが、S&P500、ハイベータ、ローボラティリティの関係は非常に相関が高いと分かります。

先ほどのクレジットインパルスと相関が高いハイベータ、ローボラティリティの関係を見ると、青いチャートが下向きになる可能性があります。そうなるとS&P500にも調整が入る可能性があることが、中国のクレジットインパルスから一応想定できます。今後ローボラティリティとハイベータ、どちらの銘柄が変われやすいか、今晩以降の決算で確認していただければと思います。

今週の注目材料

今週の注目経済指標(1)

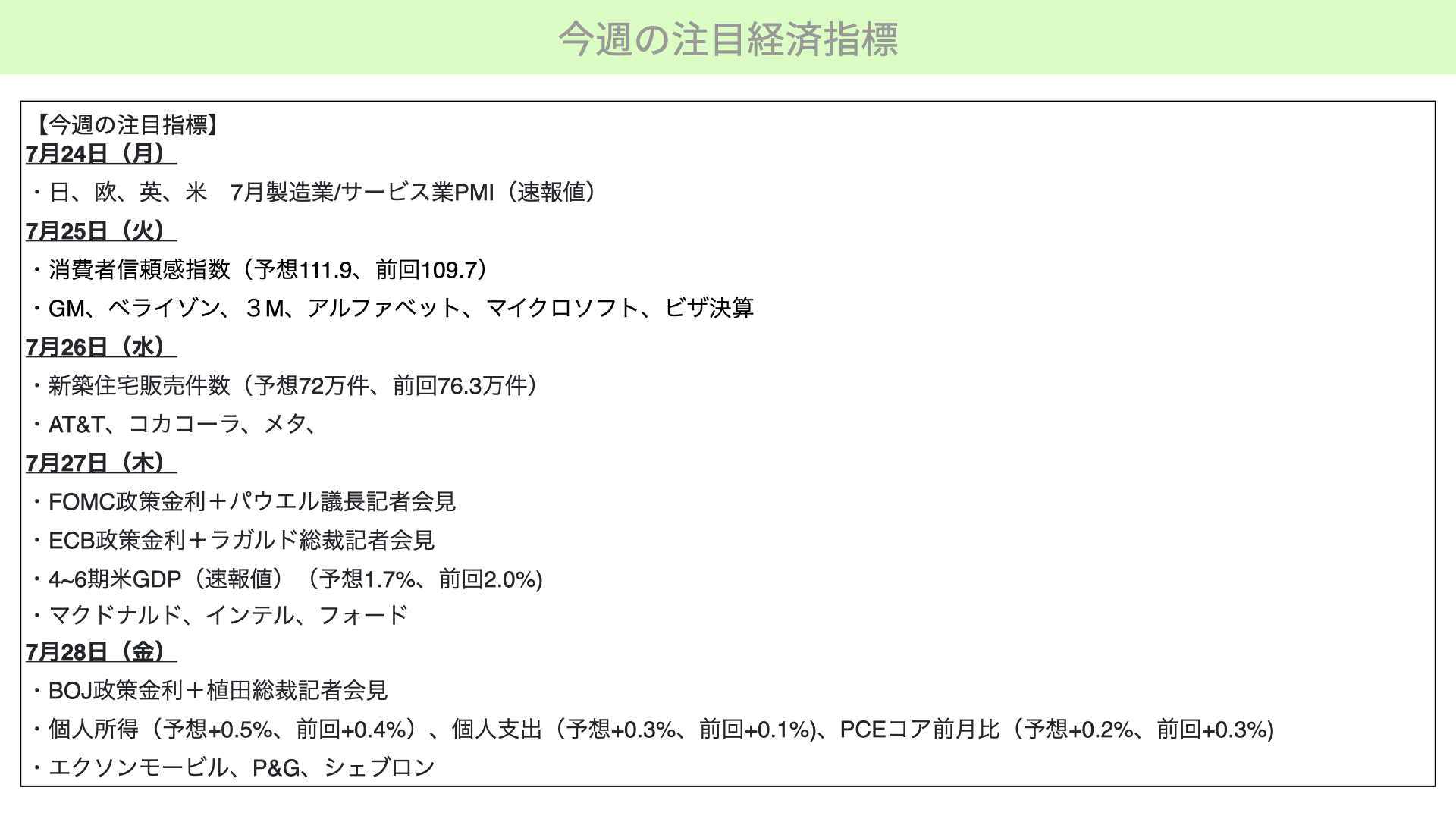

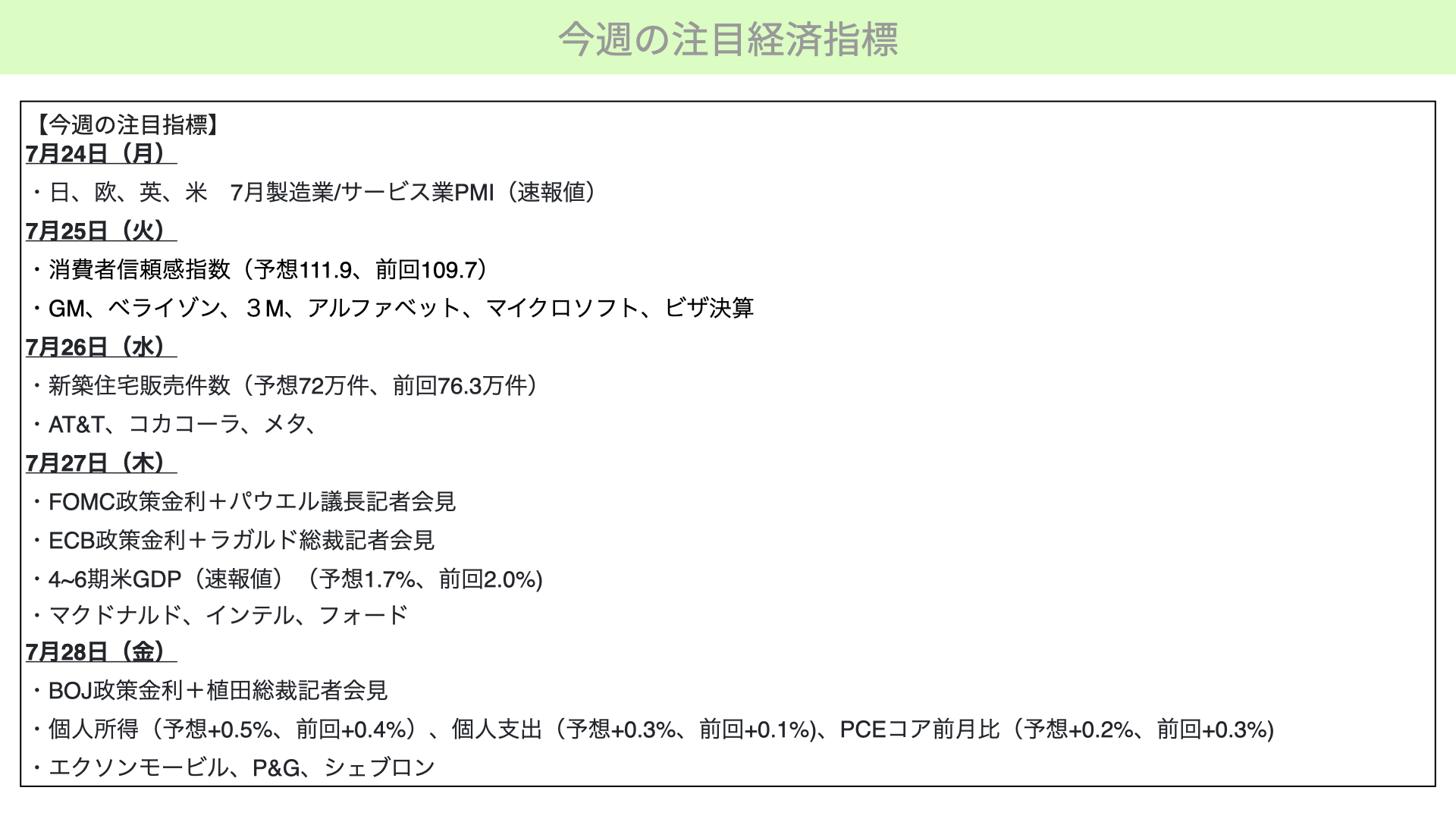

今週の注目材料です。24日には、日、米、欧、英の、7月製造業とサービス業のPMIが発表されます。基本的に製造業は少し復活傾向があり、サービス業はもともと強いという流れが変わらないようであれば、マーケットには大きなインパクトはないでしょう。しかし、サービス業が大きく下落する、製造業が予想に反して伸びていないとなると、株式には下押し材料となります。注目していただければと思います。

25日には消費者信頼関数があり、前回の109.7から111.9となりました。こちらは消費者信頼感が上がってきています。ガソリン価格の落ち着きも関係していますし、物価も落ち着いてきていることから上昇すると予想されます。

また同日には、ベライゾン、3M、アルファベット、マイクロソフト、ビザなどの発表が控えています。

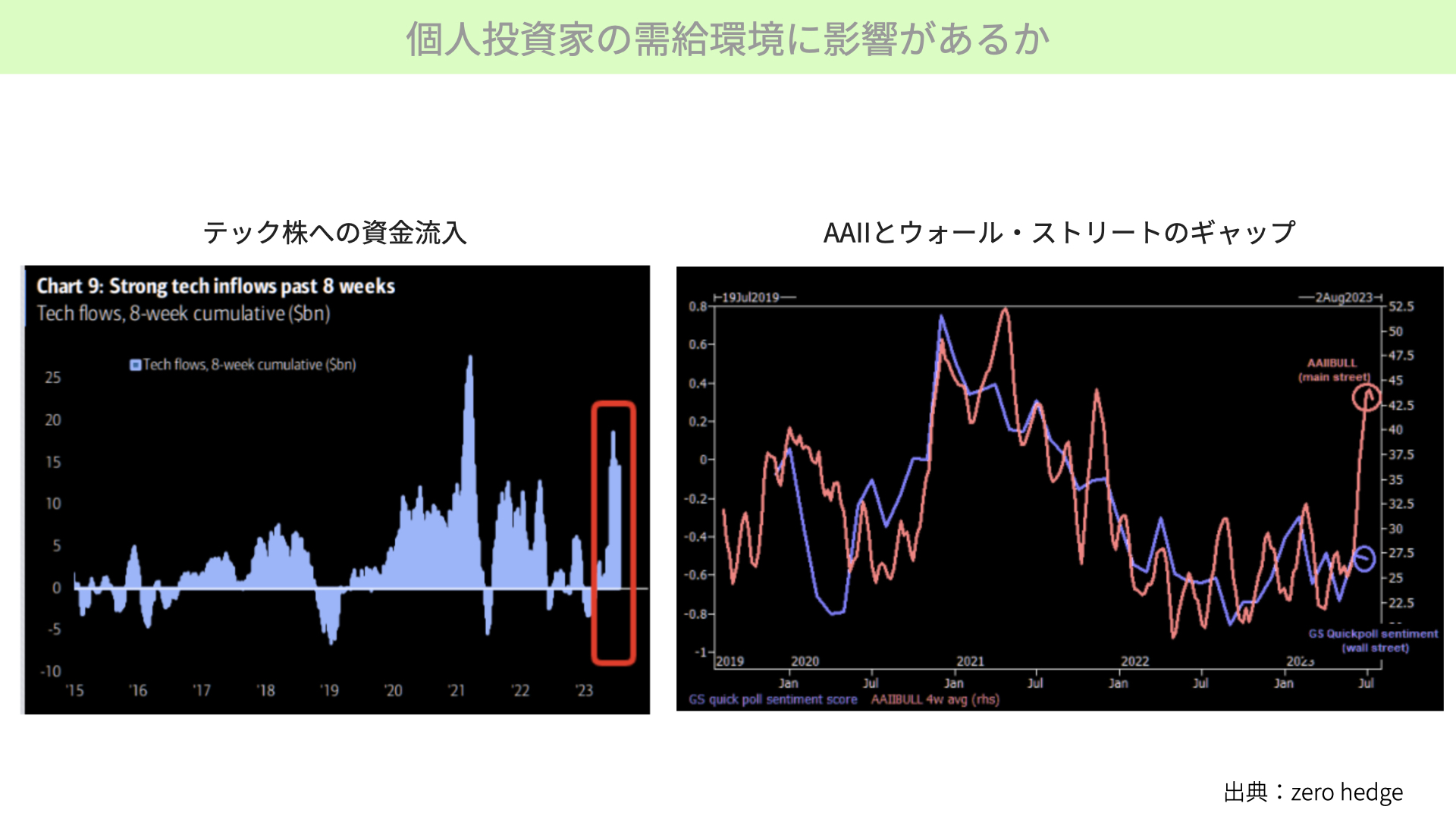

個人投資家の需給環境に影響があるか

ここ最近、テック株への資金流入が非常に強まっています。左のチャートをご覧ください。2021年のコロナショック前の水準には及ばないものの、多くの資金がテック企業へ流れていることが分かります。中国の経済減速、ハイベータ銘柄が下がってくる過程において、こちらも高い相関を持つため資金流入の動向は注目です。

さらに右のチャートをご覧ください。赤いチャートは個人投資家のセンチメントを示しており、非常に強気であると分かります。一方、ウォール・ストリートの調査は青いチャートです。以前と変わらず冷静なスタンスを保っており、割高感に対する警戒感を引き続き持っている状況です。テック企業、ハイベータ株にお金を振り分けている個人投資家が、今後の決算を受けてどういう判断をしてくるかによって大きく潮目が変わってくる可能性があります。注目いただければと思います。

今週の注目経済指標(2)

そのうえで、改めて注目経済指標をご覧ください。アルファベット、マイクロソフトなどのテック企業の業績が予想を大きく上回れば、さらなる資金流入が期待できます。しかし、もしも下回る、今後のガイダンスで良くないコメントが出てくれば、資金の逆流が起こる可能性があります。さらにGMやビザなどは、個人消費、製造業に大きな影響がありますから、ぜひ注目いただければと思います。

26日は新築住宅の販売件数です。予想は72万件ですが、もともと中古物件がない中で販売が増えていくようであれば、経済としての強さを表す一方、住宅価格が下がらないということでインフレにも影響があります。ご注目ください。

特に、今回はコカ・コーラに注目してほしいと思います。こちらはローベータの銘柄です。ローベータの中には、ジョンソン&ジョンソンが1番目、次にマクドナルド、コカ・コーラ、ペプシなどが上位に並んでいます。ジョンソン&ジョンソンは先週の決算が非常に良かったということで、これらのローボラティリティが買われるきっかけにもなりました。今週はコカ・コーラ、マクドナルドの決算があるので、これらの結果が良く、さらに買われるようであれば、ローブラティリティの方に趣向が変わってきている可能性があります。ハイベータからの資金シフトとなってきますと、全体の指標を押し下げる可能性があるところに注目が必要です。26日のコカ・コーラと、ハイテク企業のメタの決算には注目していただければと思います。

27日にはFOMCが開催されます。パウエル議長の記者会見と、ラガルド総裁の会見にご注目ください。さらに同日、4-6期の米GDPが発表されます。予想は1.7%で、前回の2%から年間算で少し下落するものの、プラス圏に推移しています。もともとマーケットの予想としては、7-9月期以降にリセッションがあるならばと考えられていました。今回の4-6期は当然ながらプラスで問題ありませんが、今後の業績、経済の見通しがどうなるかを示しますので、念のためご確認ください。

先ほどもお話ししましたが、マクドナルドとともにインテル、フォードも注目です。これらはマーケットに大きなインパクトを持ちます。特にインテルの業績がどうなるかは、非常に注目されています。

28日、BOJ政策金利がどうなるかに注目が集まっています。YCCに関しては事前リークにより変更なしとされていますが、本当にサプライズがないのかどうか。植田総裁のコメントに変化がないかには注目が必要です。

個人所得の発表、個人支出の発表、PCEコアなどの発表も控えています。個人所得が増えているのか、支出が増えているのか、物価がどうなっているか。28日も注目材料が集まっています。

さらにP&Gやシェブロン、エクソンモービルの決算発表があります。エネルギー関係の業績、P&Gなどの業績がどうなのか。ディフェンシブ銘柄として注目いただければと思います。

先週10連騰を達成したNYダウですが、背景には中国のクレジットインパルス、今後の景況感に対する若干の懸念が出てきたことで、ハイベータ銘柄からローボラティリティ銘柄にお金がシフトしていく可能性があります。

ローボラティリティが上昇する局面では、過去5年間を見ても分かる通り、S&P500が下に押される傾向があります。ハイベータからシフトしてくるようであれば、個人投資家のセンチメントも影響する可能性があります。特に今週はメガテックの企業の決算発表を控えていますので、大きな資金流入を受けたテック企業からの流出となると、全体的にお金の流れも変わる可能性があります。

先週に引き続き決算発表に注目しつつ、どの銘柄が買われ、指標全体に影響を与えているかにも注目し、全体の流れをつかんでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル