今週もアメリカの決算発表が続いています。また、中銀ウィークでFOMC、ECB、BOJの政策決定が行われるため、結果後ではないとなかなか動きが取りにくく、今週前半は特に限定的な動きになっています。

このような状況ではありますが、発表された経済指標で把握しておくべきこと、株式市場のネット・ロングポジションなどの需給環境、また、この状況が今後の株価に与える影響、過去の事例を踏まえてお伝えします。また、決算発表が進むにつれて業績見通しに変化が出てきていますので、そこについてもお伝えしたいと思います。最後までご覧ください。

[ 目次 ]

米国グローバルPMIはまだ50超え

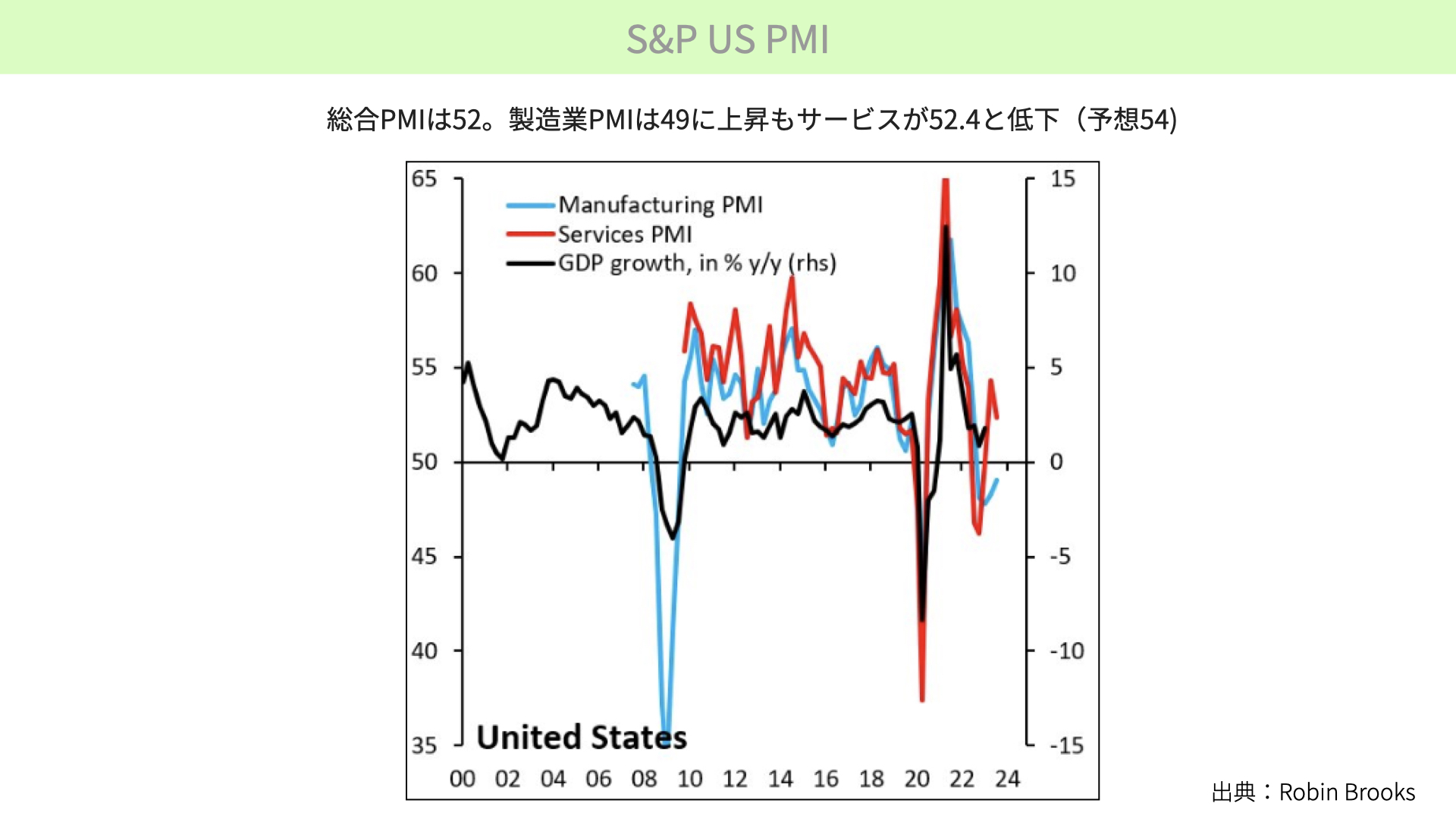

S&P US PMI

こちらをご覧ください。月曜日に発表されたアメリカのグローバルPMIです。総合PMIが52と、まだ50を超えていますので、景気が悪化している状況ではありません。

ただ、注目すべきところがあります。赤がサービスのPMI、水色が製造業のPMIです。今までマーケットを引っ張ってきたサービス業がマイナスに向かってきているところが少し気になります。一方で懸念されていた製造業は、復活の兆しがあるとのことで、状況が入れ替わりつつある可能性があります。

S&P Global US PMI

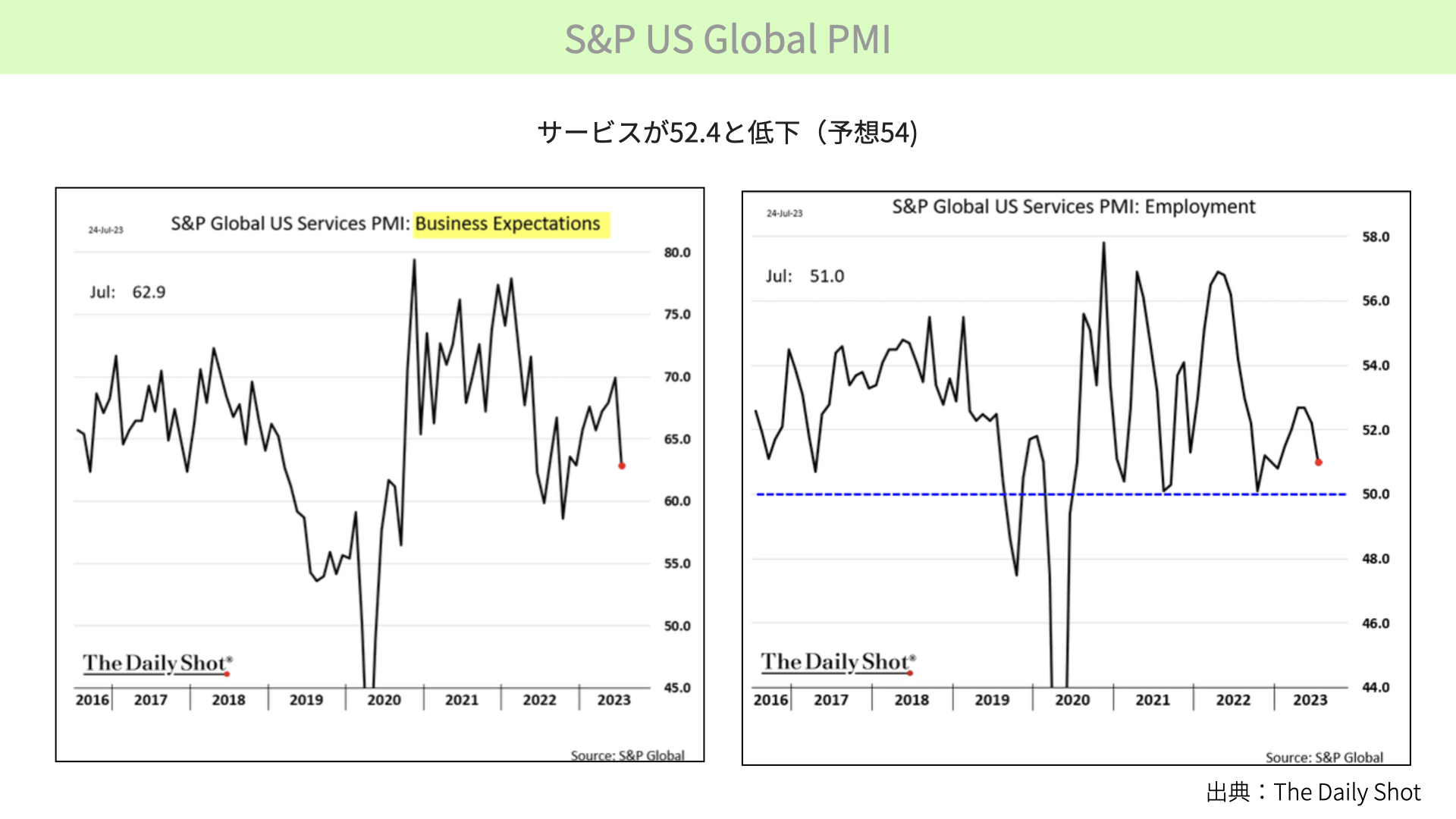

詳しく見てみましょう。まずはサービス業です。サービス業は52.4と、予想の54を下回っています。アメリカのサービス業が鈍化すると、GDPに対して大きな影響があるため、少し懸念されるところです。左のチャートでは、総合PMIも下がっていますが、特に今後のビジネスの見込みも大きく下がってきています。サービス業の見通しがあまり明るくないのではと懸念されています。

右は雇用です。雇用も2023年に入ってから少し悪くなってきています。今後、失業率の上昇も十分に考えられると、サービス業のPMIから見てとれます。

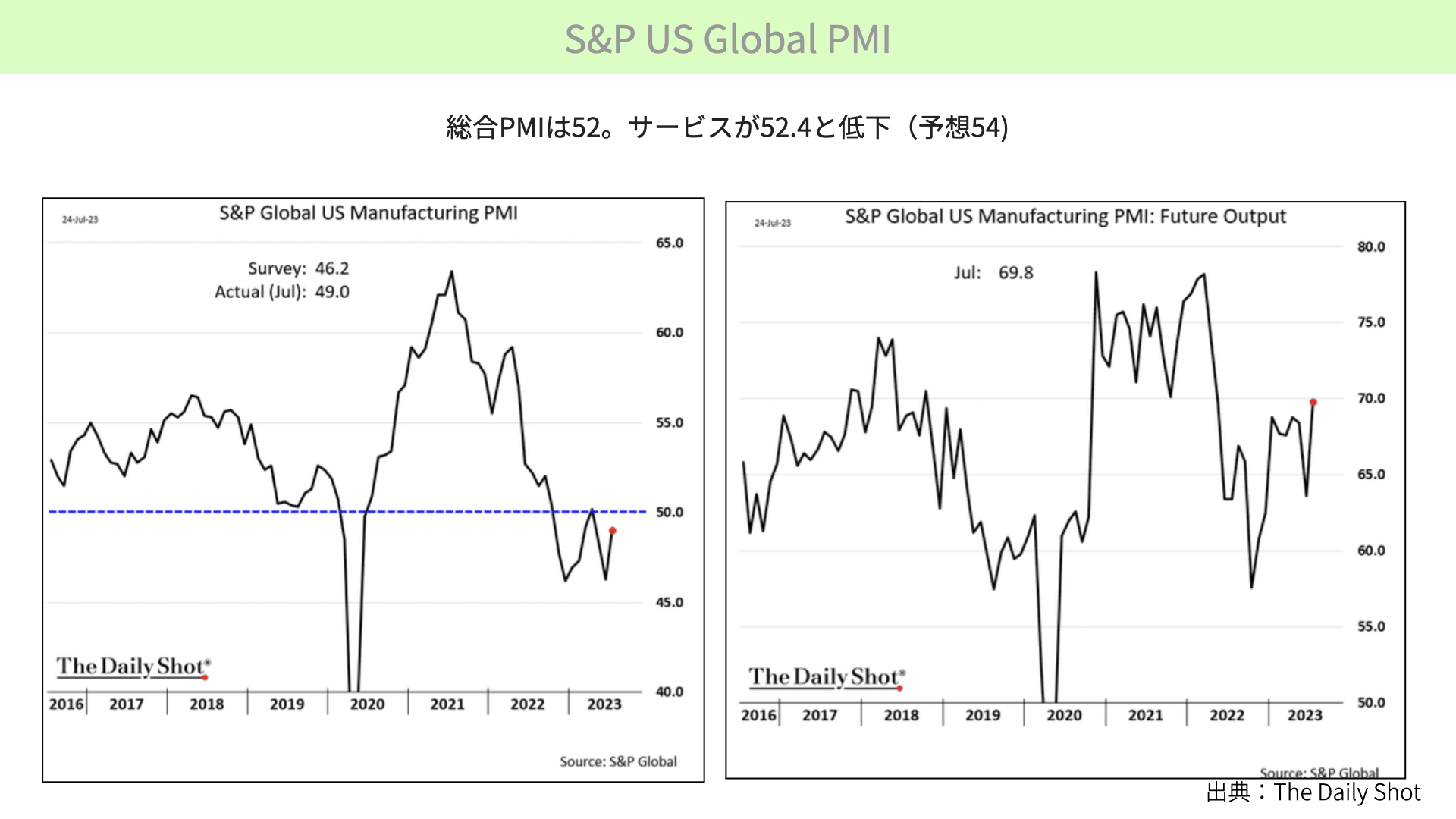

次に製造業をご覧ください。サービス業が軟化している中、製造業は50に向かって復活しつつあります。左のチャートをご覧ください。製造業のPMIは予想46.2に対して49。市場の予想よりも、製造業の復活の兆しが見えてきているのではと期待しています。

次に右のチャートをご覧ください。将来のビジネスがうまくいくとの見通しも出てきています。この2つの内容から見て、サービス業と製造業が入れ替わる形ではありますが、両方を合わせても判断が難しい、まさにまちまちの状況です。そのため、株価が大きく動いたり、方向感が変わったりということはありませんでした。

CB消費者信頼感指数

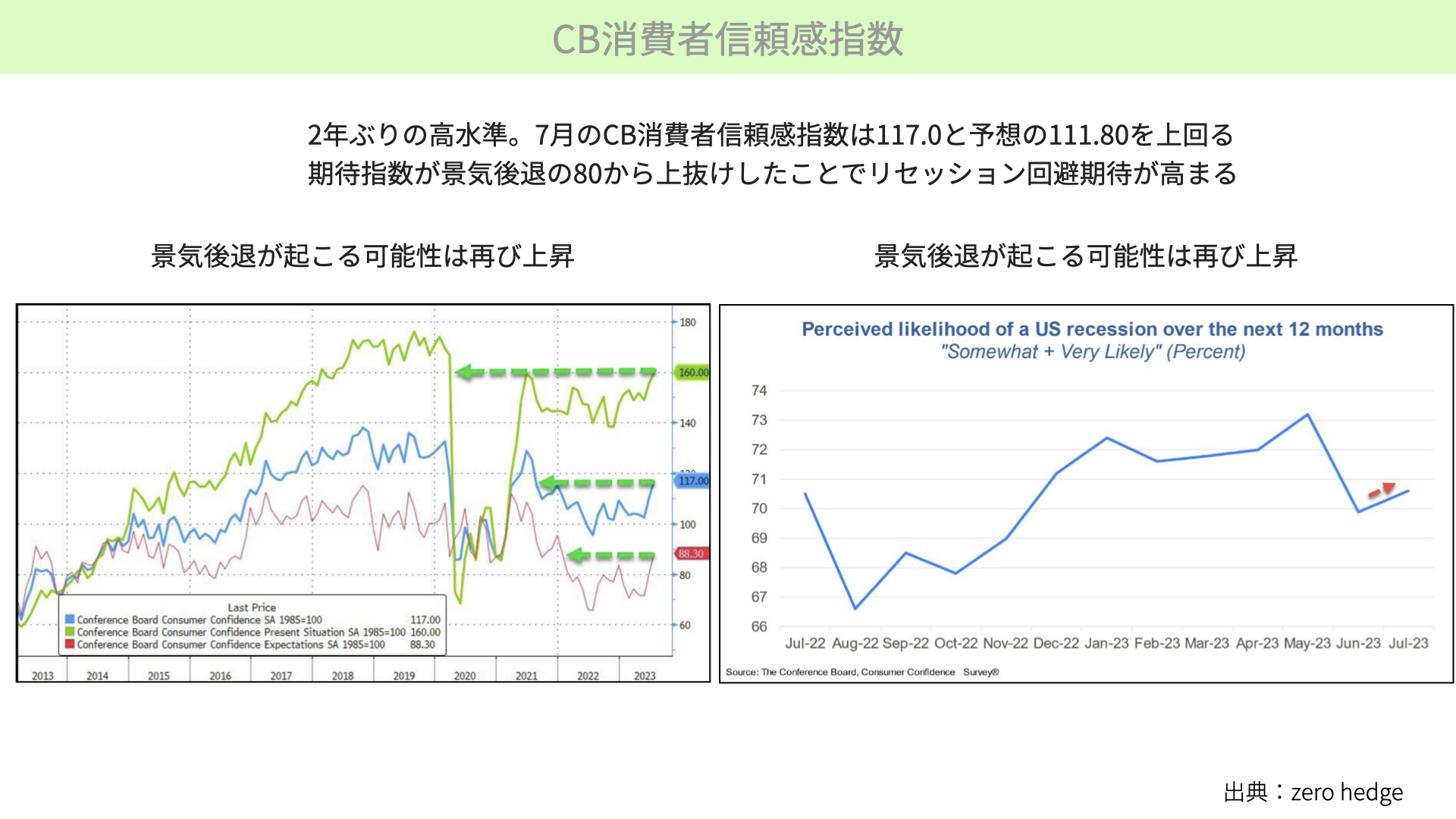

次に、今週の注目材料の1つだったカンファレンスボードの消費者信頼感指数です。結論から言いますと、2年ぶりの高水準。予想111.8を上回る117と、内容としてはかなりいいものとなっています。

左の図表、水色の部分が該当します。117は2021年以来、2年ぶりの高水準ですし、赤いチャートの期待指数は80を上回って88.3まで上昇しています。期待指数というのは、80を割ると景気後退の確率が非常に高いと過去から言われています。80を抜け出したことは、マーケットで支配的になっているリセッション回避の観点から見て非常に重要です。先ほどのPMIと違い、消費者信頼感指数自体はプラス材料として捉えられました。

ただ、注目していただきたいのが右側です。景気後退が起こる確率を聞いたところ、再び上昇してきています。70%近くが、リセッションが起こるのではと感じていますから、警戒感から消費が大きくは伸びない可能性もあります。今後も消費関連、マインドがどうなるかには注目が必要だと考えています。

米国株式市場の需給環境

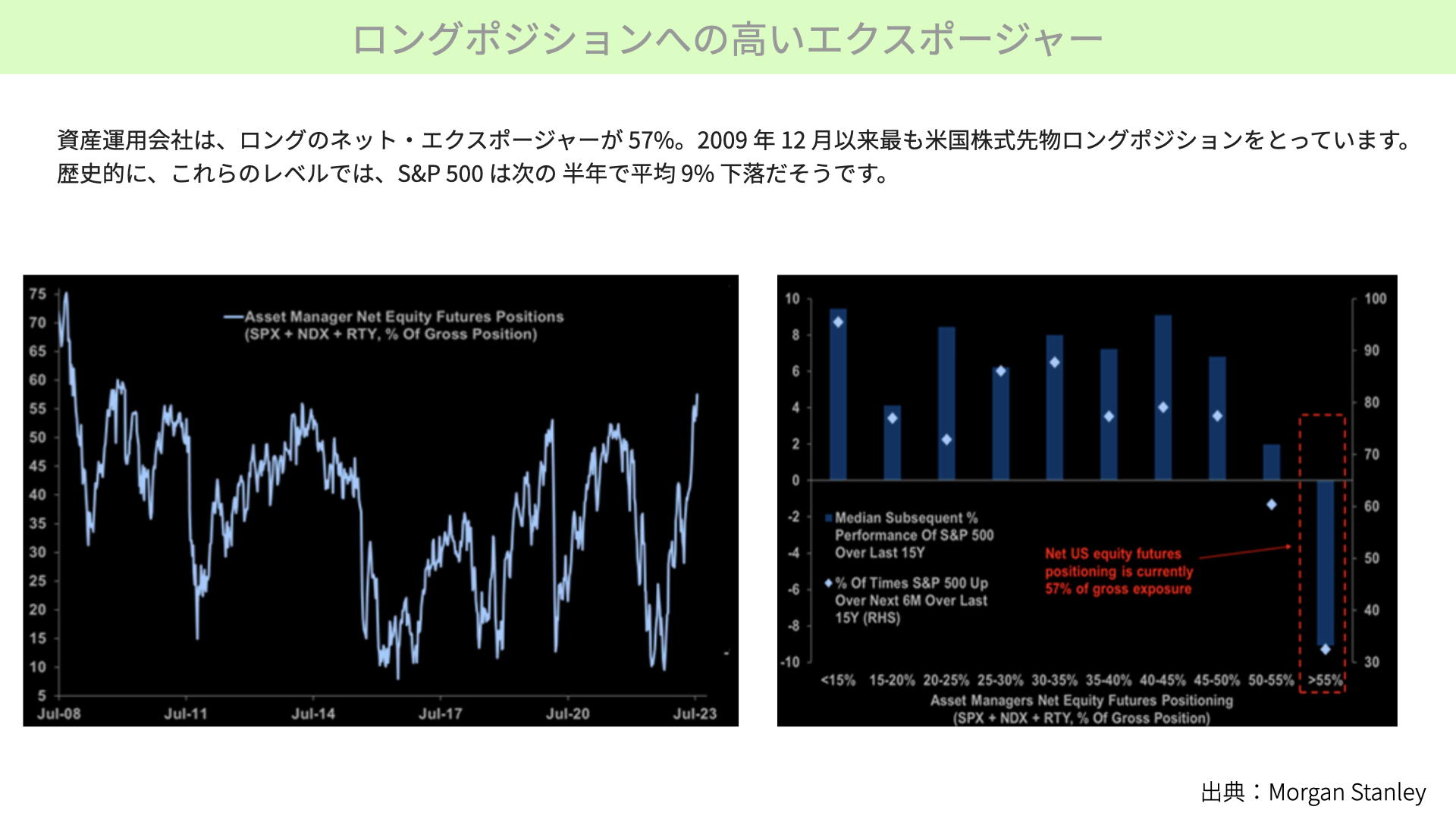

ロングポジションへの高いエクスポージャー

次に、株式に対するロングポジションが積み上がっています。左のチャートで、資産運用会社が株式に対するロングポジションが多く、ネットエクスポージャーが57%まで上がっていることが分かります。これは2009年12月以来、米国株式の先物ロングポジションとなっていますから、かなり強気の人が多いことが分かります。

次に、モルガンスタンレーからの資料である、右のチャートをご覧ください。現在ネットエクスポージャーは57%です。右のチャートの下部、赤い点線で囲った箇所を見ると、ロングのネットエクスポージャーが55%を超えた後、6ヶ月平均で9%調整が起こったという過去の結果が出ています。今後を見通すものではありませんが、過去の傾向を考えると、強気のロングポジションを取った後は、何かきっかけがあれば下落につながることが多いことが分かります。現在の57%は、かなりの強気水準に偏っていることには注意が必要です。

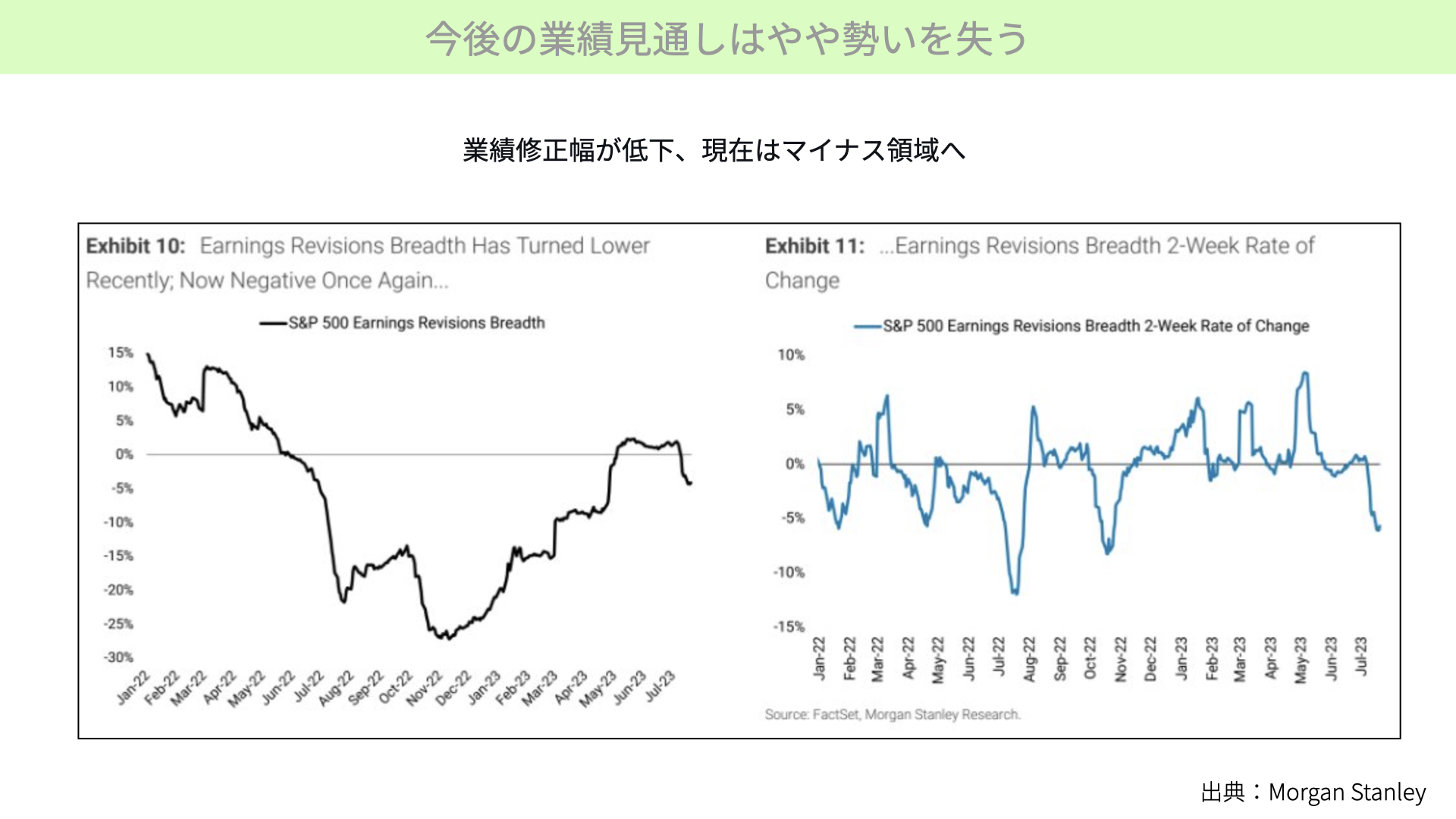

今後の業績見通しはやや勢いを失う

こちらはモルガンスタンレーの資料で、業績の修正幅がどうなっているかを表したものです。左の図表は2022年1月からのデータで、利益の修正幅が下に向かうと業績の下方修正が多く、上に向かうと上方修正が多いことになります。昨年10月以降チャートが上昇したため、それに引っ張られる形で、昨年10月から株価が上がっていることが分かります。ただ、ここ2週間では下降傾向にあり、業績の修正幅がマイナス圏に入ってきています。第2Qの決算については上回る企業が多い中で、今後の見通しでは利益幅が低下しているのです。そのため、今後S&P500の上昇の勢いが少し落ちる可能性があると、モルガンスタンレーは予想しています。

現在の株に対する強気ポジションの積み上がりと、利益の修正幅を考慮すると、何かのきっかけで株価相場が変わる可能性があるとのレポートをご紹介しました。

26~27日にかけてのFOMCや、日銀の政策決定会合で久方ぶりに10年のイールドカーブコントロールが修正されるかどうかも話題になっています。金融政策の発表後、企業決算を見て今後どう考えていくべきか、PER20倍と言われているものが正しいのか、EPSの予想が来期に向けて上がるのか、本当に実現できるのかが、今後織り込まれていくでしょう。

現在の状況は、ロングポジションが積み上がっているとのことです。もし予想を大きく裏切るような事態が発生した場合、少し大きめの調整が起こる可能性もあります。そのことを踏まえて、しっかりとポジションを取っていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル