先週から今週にかけて、ソフトランディングを示す経済指標が多く見られていることで、ソフトランディングへの期待論調が一層強くなってきています。

今回は、現状、歴史的に見てもショートカバーがかなりの高水準になっていること、レバレッジが進んでいることについてお伝えします。この流れがどういったときに転換するかについてもお伝えしますので、ぜひ最後までご覧ください。

[ 目次 ]

景気の先行きを示す経済指標のソフトデータ

ISM製造業景況指数は引き続き50以下

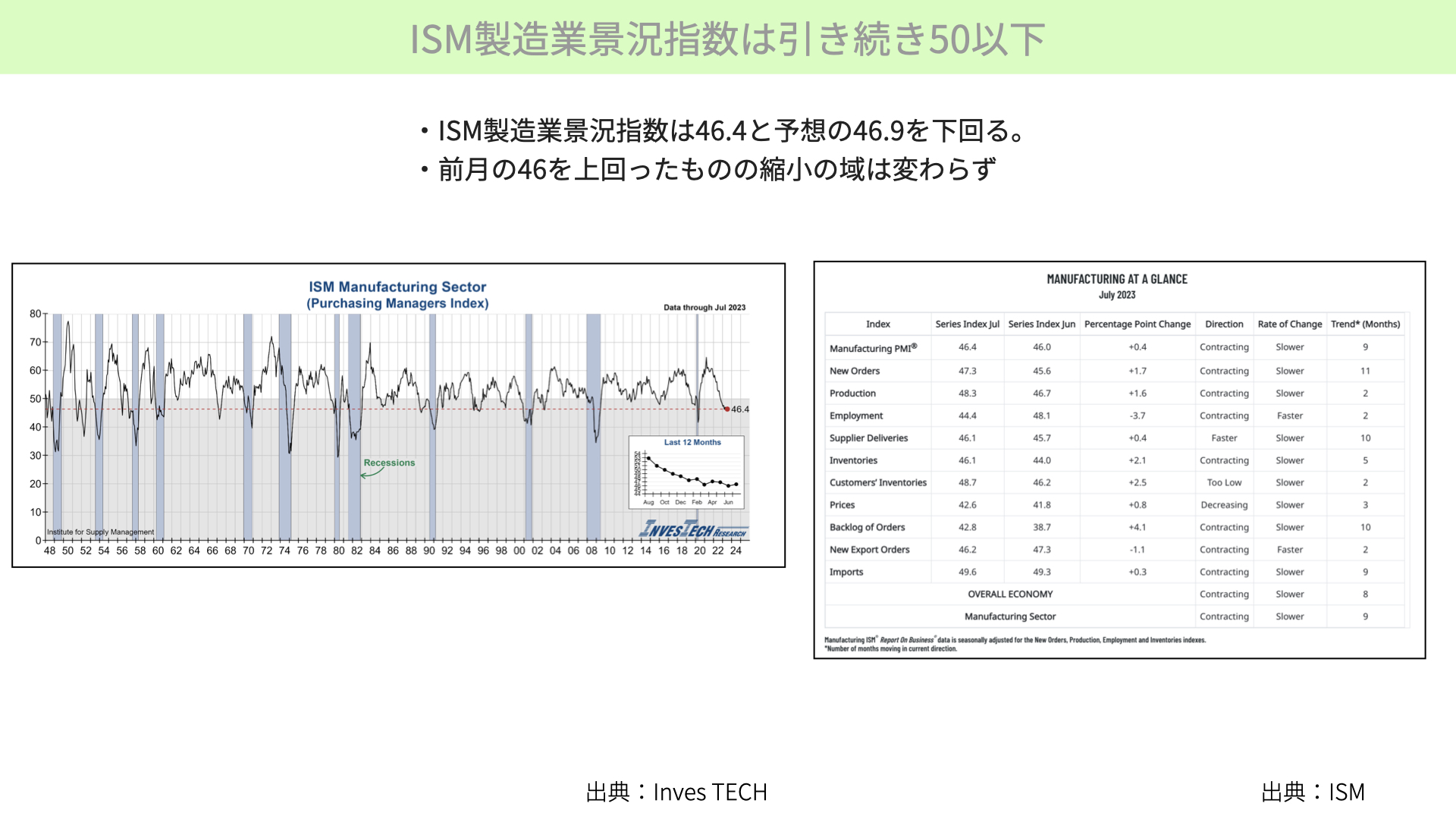

今週発表された注目の経済指標、材料を2つご紹介します。1つ目は、ISMの製造業景況指数です。50を境に、下回ると景況感が悪い、上回ると景況感がいいことを示すのですが、1日に発表された7月ISM製造業景況感数は46.4でした。事前のいくつかの経済指標で製造業に復活の兆しが見えていた中、予想の46.9を下回ったことで、少しネガティブなインパクトを与えています。

とはいえ、前月の46を上回ったことで、以前よりは回復するとの期待感も少しは残っています。内容としてはまちまちの内容だったと言えるでしょう。

次に左の図表をご覧ください。現行水準46.4というのは、不景気に入ってもおかしくない水準感です。また、小さな四角で示したトレンドからは、まだまだISM製造業指数で下落傾向が続いていることが分かります。ISMで下落トレンドが続く場合、遠からず景気後退に入ると過去の統計では出ています。マーケットにインパクトを与える指標であることは間違いないため、丁寧に見ていく必要があるでしょう。

右は詳細です。PMI以外の数字でも全て50を割っています。製造業は、まだまだ足元が不安定な状況が続いていることが分かりました。

ISM製造業の新規受注はPMIの先行指数

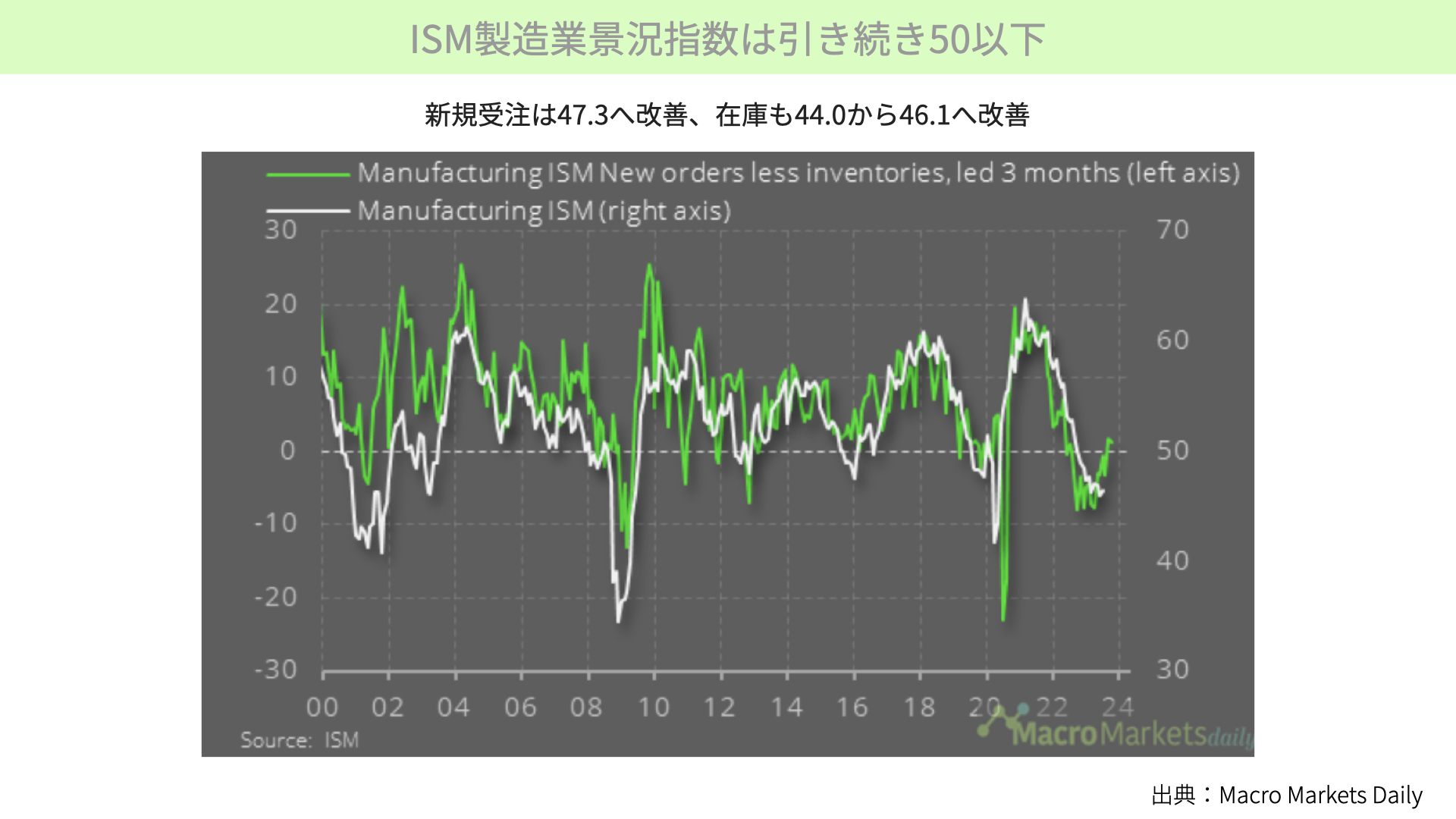

では、株式市場がそこまでネガティブに捉えなかった理由は何でしょうか。サブインデックスにおいて、新規受注が47.3に改善し、在庫も44から46.1に改善しています。在庫状況が少し良くなり、新規受注も増えてきていることから、製造業の先行きに関しては少し明るさが出てきていると確認できます。

現在の新規受注-在庫は、47.3-46.1=1.2。そちらを表したものが緑のチャートです。新規受注-在庫のチャートは、ISMのPMI、全体の指数に対して3ヶ月リードする傾向があります。こちらがプラスに推移していることから、PMIがいずれ50を超えてくるのではとの期待感も生まれています。

そういったこともあり、株式市場にそこまでマイナスの影響は出てこなかったというのが、8月1日です。

米金融機関では融資の厳格化が進む

銀行融資担当者調査(SLOOS)は厳格化が進む

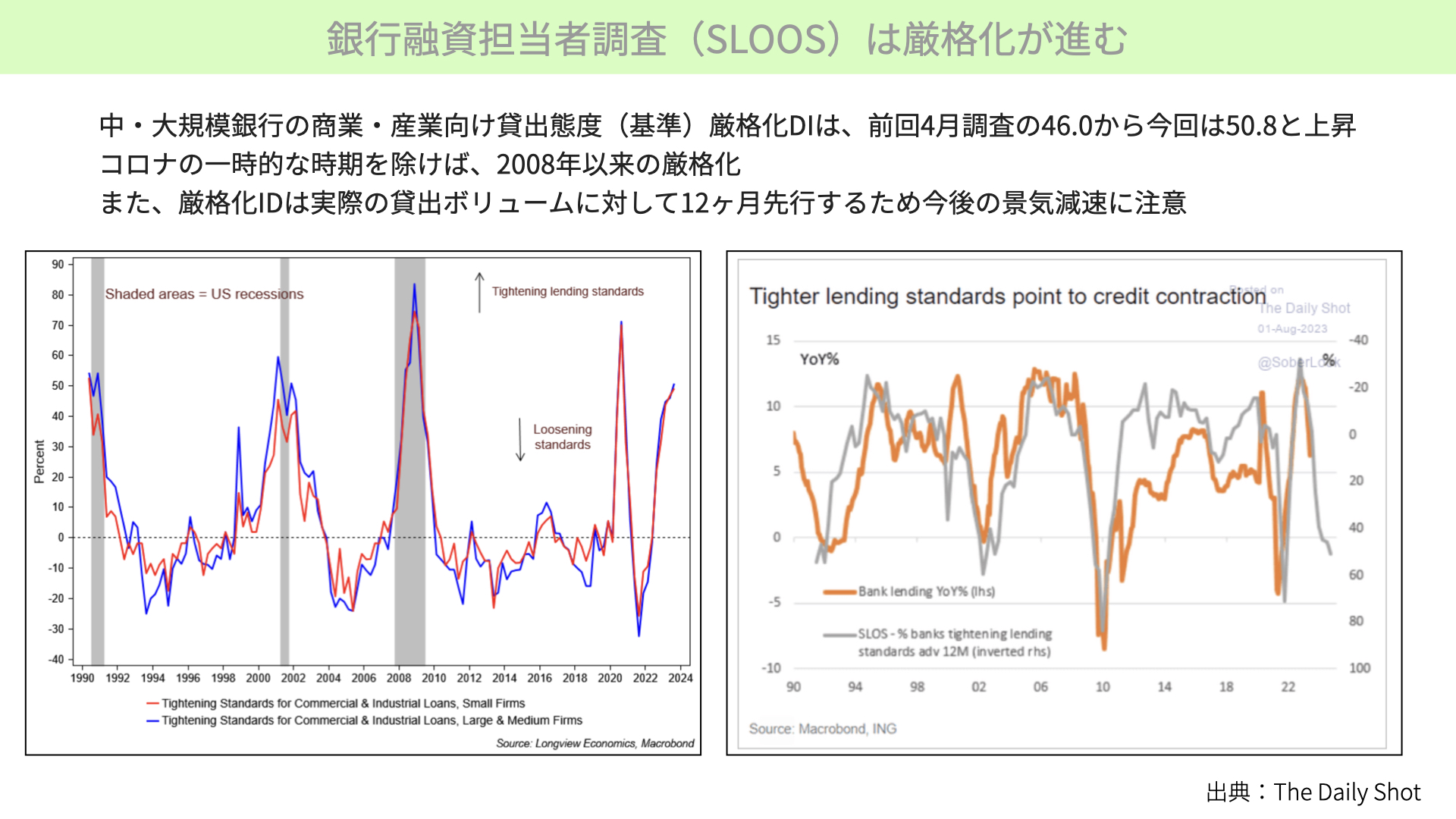

次に、銀行融資の担当者調査をご覧ください。厳格化が進んでいることが分かりました。ISM製造業指数は強弱まちまちでしたが、銀行の担当者調査については、ネガティブに考えておいた方がいいでしょう。3ヶ月に一度発表される貸出態度の厳格化DIでも、前回の46から、今回は50.8となっています。

左の図表、赤と青のチャートは、会社の規模によって貸出態度をどうするかを示したものです。厳格化している金融機関が50.8%というのは、コロナの時期を除けば、2008年以来の水準です。リーマンショックとは背景が大きく異なりますが、貸出態度としては同等にかなり厳しい状況だと言えます。

さらに右をご覧ください。貸出態度がグレーのチャート。下に向かうほど厳格化を示します。それに約12ヶ月遅れて連動するのがオレンジのチャート、銀行の貸出ボリュームを前年比で示したものです。今はプラス圏で推移していますが、非常に連動性が高いですから、12ヶ月後には貸出ボリュームが減ってくる、金融機関がお金を貸さなくなり、景気に悪影響が出るのではと懸念されています。ただ、12ヶ月先に向かってということですから、すぐに融資が引き締まるというよりも、徐々に引き締まると考えていただければと思います。

銀行融資担当者調査(SLOOS)のGDPに与える影響

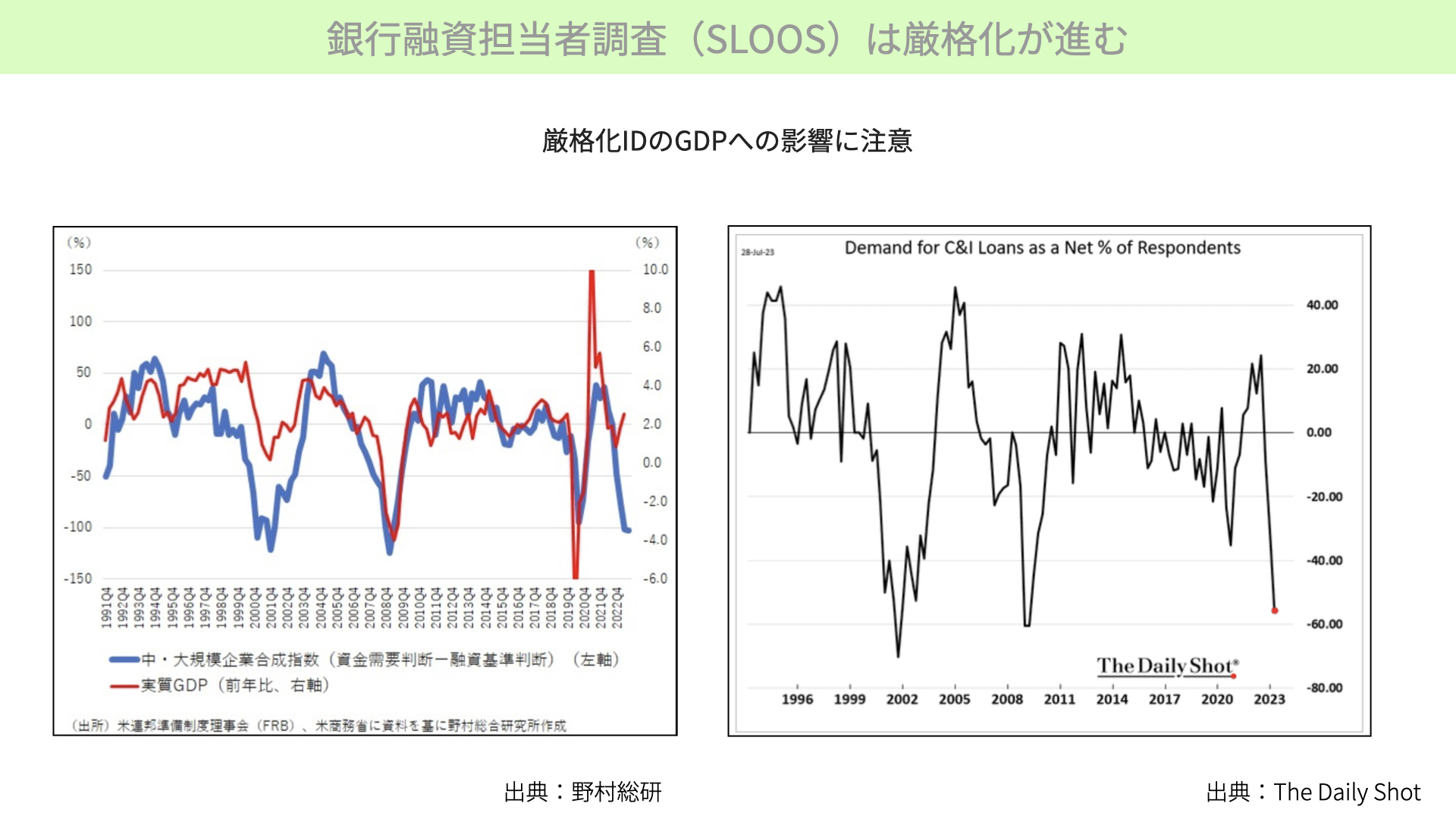

次に、こちらをご覧ください。左の図表、青の貸出態度が厳格化すると、赤のGDPもマイナスに推移します。銀行の貸出態度から見ると、景気後退が十分にあり得る状態ではないかと思っています。

次に右の図表をご覧ください。借り手側の需要は、金利が高いこと、審査が厳しいことでかなり低下しています。貸し手も借り手も資金を融通し合わないことにつながり、マーケットにネガティブなインパクトとなるでしょう。ただ、ISMは今後数ヶ月での改善の兆しが見えています。融資態度についても下降の予兆は12ヶ月先ということで、今すぐの下降ではないと株式市場が上昇しています。

歴史的な水準のレバレッジとショートカバー

ソフトランディングへの期待が強い

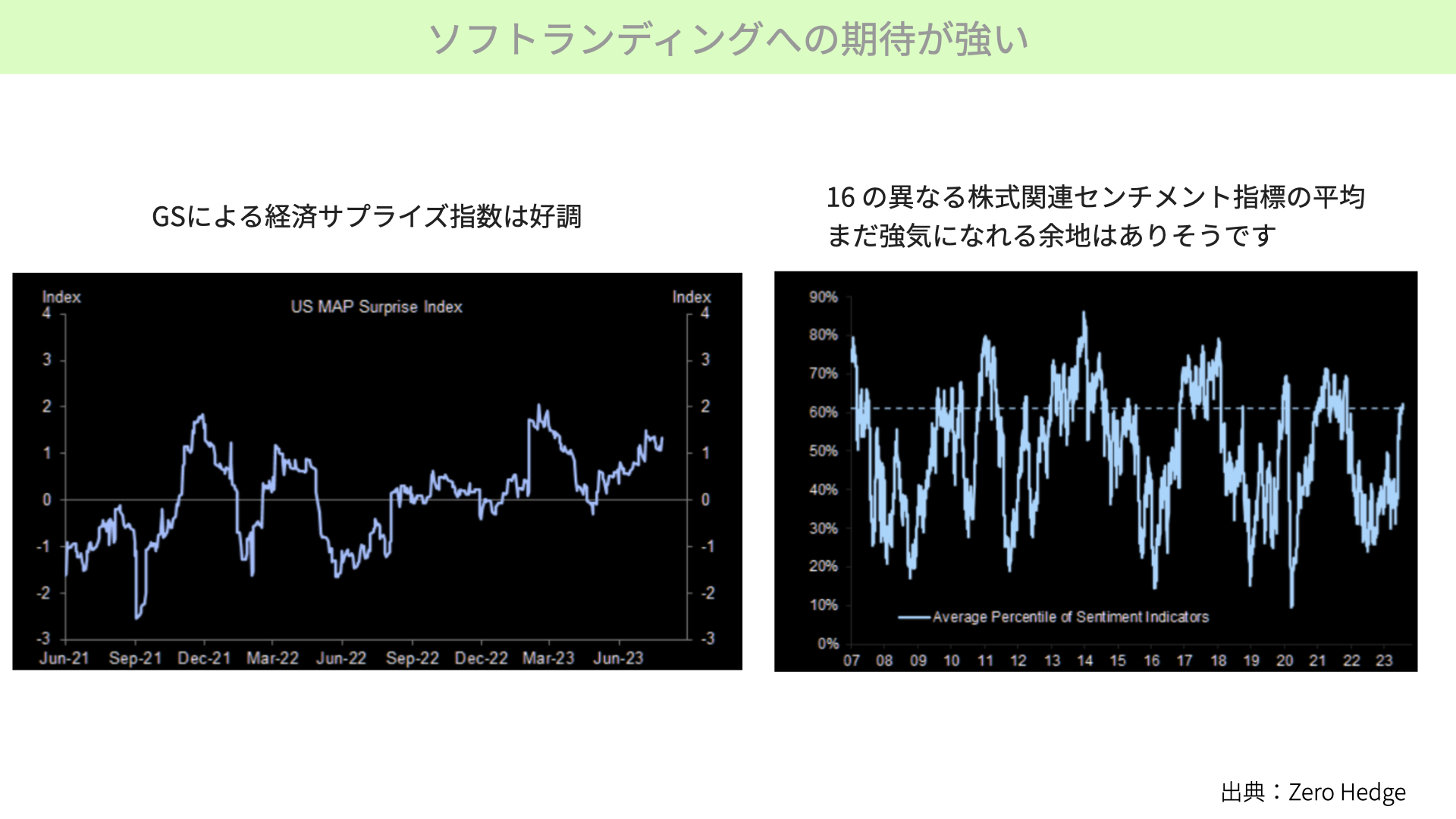

ソフトランディングの期待の背景には、何があるのでしょうか。ゴールドマン・サックスによる経済サプライズ指数が、プラスに転じていることが挙げられます。経済指標がソフトランディングを助長する内容となっており、現在の株価上昇理由がよく分かります。ISMや貸出態度の影響はまだ先ですから、現状から言えば株は十分に買える状況だとして、株を買っている方が多いというのが、1つ目だと思います。

次に右をご覧ください。16個の異なる株式関連センチメントの動向です。異なる株式センチメントをミックスしたところ、60%が強気だと分かります。ただ、過去の高水準では強気が80%にまで偏っていましたから、20%近くが強気になる余地があります。左のサプライズインデックスが好調であれば、強気の人はまだまだ増える可能性があるとして、レバレッジやショートカバーが増えているのでしょう。

歴史的な水準のレバレッジとショートカバー

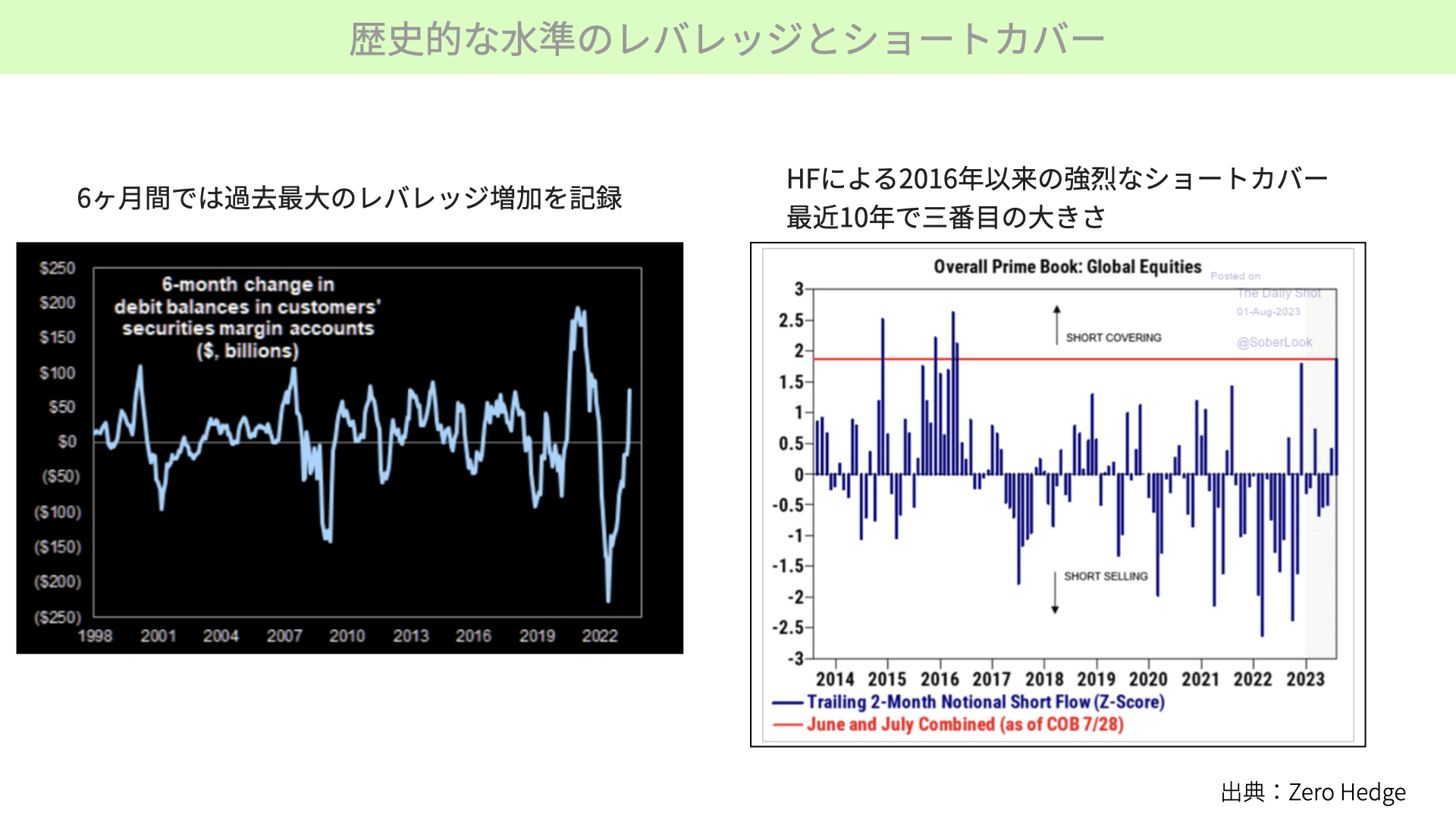

レバレッジの水準について、左の図表をご覧ください。レバレッジ額の増え方を示しました。過去6ヶ月間で、過去最高のレバレッジ増加が見られていますから、多くの人がレバレッジを利用して株式市場に投資していることが分かります。

次に右をご覧ください。ヘッジファンドによるショートカバーも、2016年以来の大きさになっています。過去10年間でも3本目の大きさ。一番ではありませんが、かなり大きなショートカバーがヘッジファンドからも起こっている状況です。投資家のレバレッジでの買い増し、ショートカバーによる株の需要増が、今回の株高の一因となったと考えられます。

こういった状況が変化するには、経済指標が大きな崩れが必要です。もしそれが起きれば、リセッションの可能性もありますが、銀行の貸出やISMなどが短期間で影響するとは考えられないため、もう少し株高が続いてもおかしくないと経済指標からは言えます。

メガテックの決算がターニングポイントになる可能性

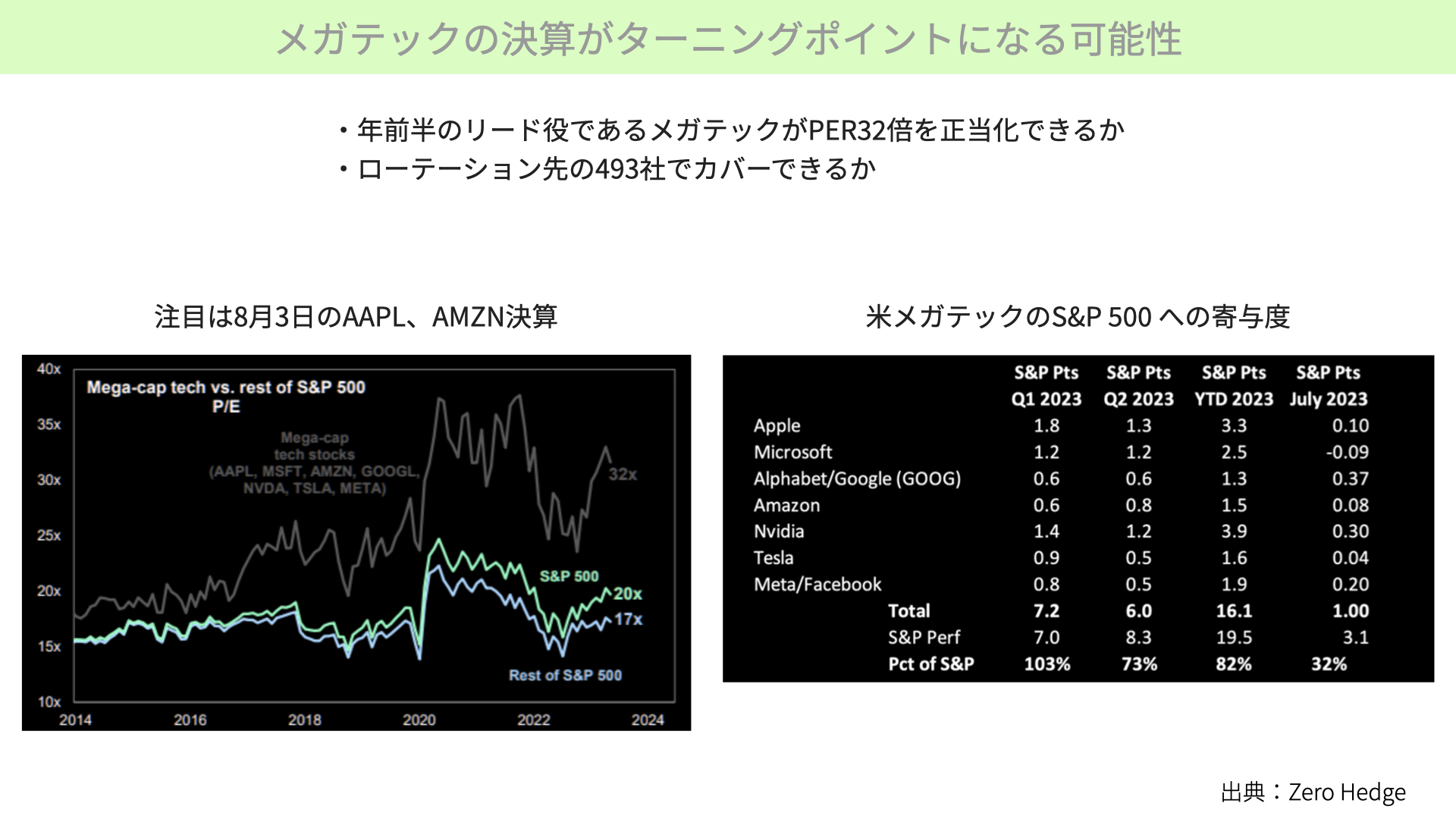

次にこちらをご覧ください。8月3日に控えたAppleとAmazonの決算発表が、ショートカバーやレバレッジの変調の兆しとなるかもしれません。

左側、薄いグレーのチャートはメガ7社のPERで、32倍とかなり高い水準です。2020年の38倍近くまで上がった水準からは低いと言えますが、歴史的な水準から見てもかなり高い位置だと分かります。

S&P500全体では20倍の水準、そのうち7社を除いた残りのS&P500は17倍となっています。AppleやAmazonのような高いPERを誇る企業が、今回の決算発表で期待に応えられるか否かが、投資家の心理に大きな影響を及ぼすでしょう。

右側には、メガテック企業の名前が記載されています。縦軸には、第1Qにおいて、Apple、Tesla、NVIDIA、Amazonが、どの程度S&P500の上昇に貢献したかが示されています。第1Qでは、7社の貢献度が7.2ポイントに対し、S&P500全体が7.0ポイント。103%の上昇を、これらの企業が牽引したことになります。第2Qで73%の貢献、年初来では82%。S&P500の82%を、7社が支えてきたことになります。

ただ、一番右の列、7月単月の分析では、メガ7社の貢献が32%に留まっています。メガテックの期待度が少し削がれてきている、もしくは高いPERに対して少し警戒感が出てきているのかもしれません。メガテック7社から、残りの493社へ資金が移動する可能性があります。決算発表がターニングポイントになる可能性がありますから、しっかりと見ていただければと思います。

今朝方、フィッチ米国債の格下げを行いました。この影響が日本株にも及ぶ可能性があります。2日の米株式市場にどう影響を及ぼすか、決算発表や格下げの影響が前回同様に現れるのかどうかをしっかり見定めながら、雇用統計やISM非製造業などを併せて分析いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル