8月といえばサマーバケーションを取る金融関係者が多いことから、夏枯れ相場と言われ、株式市場などの値動きが緩慢になることがあります。ただし、今年は8月中も後半に向けてボラティリティが上がってくる可能性があることを、本日はお伝えしていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

米金融機関の格下げによる影響

ムーディーズが主要米銀6行を格下げ方向で見直し

8月8日の米株式市場で、少し動揺が走りました。ムーディーズが、アメリカの主要6銀行に対して格下げの方向で見直しとのニュースが流れたためです。それを受け、米REIT、米地銀株が大きく下落しています。

内容としては、ムーディーズが主要6行に対して格下げ方向で見直すということ。中小の銀行に関しては、10行は格下げ実施、11行に関しては格付けの見通しを、安定からネガティブに変更というものです。

今回の決定の背景には、規制上の自己資本では把握できていないような、いわゆる損失を抱えている可能性があるということ。また、銀行の調達コストが上がったことによって、今後収益性が悪化するだろうということ。そうなると不良債権が出たときに、それを業績で吸収できないような状況になり得ることが、第2クォーターの脆弱な決算から見られるといった内容です。

また、ムーディーズは、引き続き2024年には緩やかな景気後退を予測しています。それによって、商業用不動産融資の信用状態が逼迫して、貸し倒れ、損失が増え、銀行が大きく評価を下げることになるのではと見ています。その結果、格下げと、見通しをネガティブに変更という判断に至ったようです。

このように、ムーディーズは総じて金融機関に関して、今後、厳しい状況になることを想定しているようです。左の図表をご覧ください。CRE(商業用不動産融資)が今後、懸念材料だと言っているわけですが、その背景にあるのは高い空室率です。各地域の空室状況を表していますが、2000年以降から見ても、リーマンショック直前のような空室率を超えてくる地域もあります。商業用不動産向けの融資が、今後、不良債権化する可能性が高まっていることがわかります。

次に、右をご覧ください。こちらはモルガンスタンレーが出した資料で、高値圏から、どのくらい商業用不動産の価格が下がるかを予想したものです。既に昨年の高値圏から12.1%下落をしていますが、トータルで27.4%程度下落すると予想しています。ここからさらに15%程度、不動産価格は下落するのではということになります。不動産を担保にして、キャッシュフローベースで融資をしたものが、空室率が高くなり、不動産価格も下がるようであれば、継続の融資(ロールオーバー)が困難になるでしょう。これが、8日にマーケットが動揺した背景となります。

金融機関の引き締めが進む傾向が加速しそう

さらに、こちらのファクトセットが出した資料をご覧ください。CRE、商業用不動産に対して、融資担当者にアンケートを取り、今後の厳格化について聞いたものです。既に厳格化したというのが、左のチャートです。この水準まで来ると、過去はリセッションに余裕で入ってる水準です。

さらに右をご覧ください。23年の下半期には、さらに今後はもっと引き締めますという人が37.1%もいます。現状以上に厳しい融資姿勢になりそうです。こういった点も含め、銀行の経営全体がかなり厳しいのではないかと、ムーディーズが指摘しています。

金融機関の引き締めによる個人消費への影響懸念

さらに7日に出てきた個人消費に関する懸念材料をお伝えしたいと思っています。左はクレジットカードの利用量ですが、前月でマイナスに転じています。大きくマイナスになっているのはリーマンショックのとき、コロナショックのとき以来です。こういった状況を踏まえますと、アメリカにおいてリボ払いの利用者がマイナスになるということは、よほどの事でかなり稀なケースです。金融引き締めの効果が徐々に出てきているのでは無いかと考えられます。

さらに右に目を移していただきますと、銀行の貸し出しが、ムーディーズが言うようにさらに引き締まりそうです。

右のチャート、グレーが下に行くと、銀行の個人向けのクレジットカードの引き締めです。このチャ0とは、赤いチャートのクレジットカードの利用を約1年間リードします。現時点でマイナスなっていますが、今後もマイナスが続くようであれば、個人消費の減速につながるでしょう。

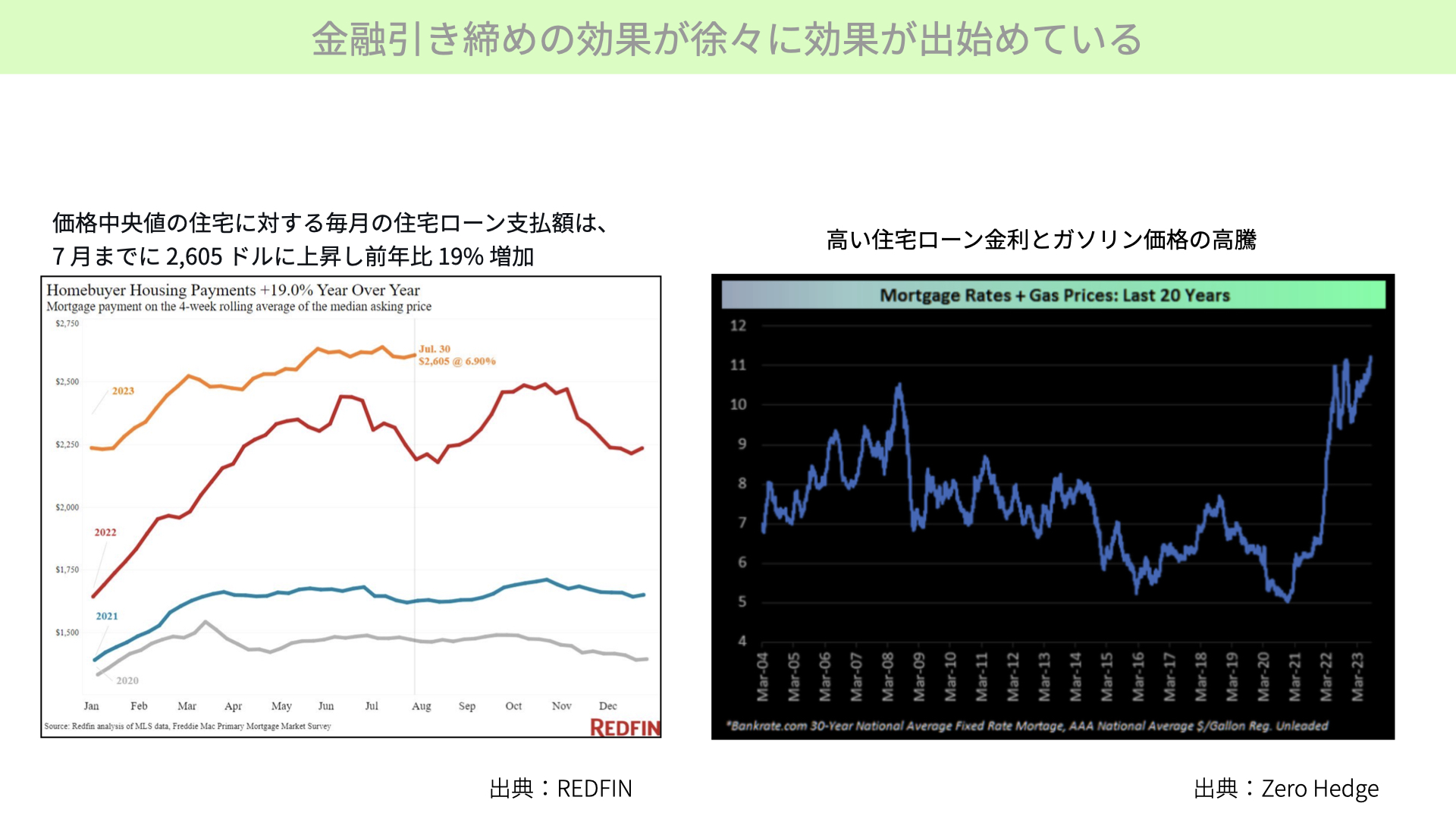

金融引き締めの効果が徐々に出始めている

さらに、こちらをご覧ください。今までFRBが行ってきた5.5%の利上げに対し、金融の引き締め効果が出ていないのではという意見が一部あります。しかし、チャートを見ると徐々に出てきているようです。左のチャートは、アメリカの個人向け不動産の価格の中央値に対する、住宅ローンの毎月の支払額がどうなったかを表しています。2020年がグレー、21年が青、22年が赤、23年が黄色です。ご覧の通り、支払総額がどんどん増えてきており、今年の7月段階で前年比19%増の2,605ドルまで支払額が増えてきています。アメリカでは所得は増えているのですが、それを上回るペースで支払いが増えてきているとになりますので、長期金利の上昇も含めて、個人の可処分所得に対する支払い負担が増えてきていると確認できます。

さらに右をご覧ください。高い住宅ローンの支払いと、ガソリン価格を足したものです。アメリカにはミザリー指数というものがあり、インフレ率と失業率を足したものが10%を超えると、現在の政権が入れ替わると言われています。それとは別ですが、高い住宅ローン金利とガソリン価格を足したものが、過去のリーマンショックを超える水準になってきています。個人にとって、懐がかなり厳しい状況が今も続いていることが分かります。

アメリカにおける商業用不動産と、個人消費における環境で、金融引き締め効果が出てきており、厳しさを増してきていると確認できました。その中で、中国に関する減速感の経済発表があり、世界経済にも少し暗雲が立ち込めてきています。こちらをご覧ください。

中国の経済減速が顕在化

中国経済の減速が顕在化

中国の7月の貿易統計が発表され、輸出も輸入も共に予想を大きく下回る結果となりました。輸出は前年比-14.5%ということで、予想の-12.5%を上回る結果となっていますし、輸入に関しては前年同月比-12.4%ということで、予想の-5%を大きく上回っています。いずれも予想を上回る減少ということで、輸出は2020年2月以来で最大の落ち込みです。中国から見た海外の需要が、すごく細っていると確認できます。

世界の製造業の業績見通しはとても厳しい

それを示すものとして、こちらをご覧ください。世界の製造業PMIを見ていただきたいと思います。いつも記事では、アメリカのPMIをご覧いただいています。世界の製造業のPMIを今日はご覧いただきたいと思いますが、白いチャートが世界の製造業PMIになります。50を下回った状態が続いているわけですが、それを先行する青の新規受注も下落に再び入ってきています。中国の貿易統計を見ても分かるように、世界の製造業も、かなり苦境になってきています。そういった意味では、今後こういったものが数字など、いろいろなものに出てくるようであれば、ボラティリティが上がってくる可能性があると思っています。

懸念された米国債の入札は順調

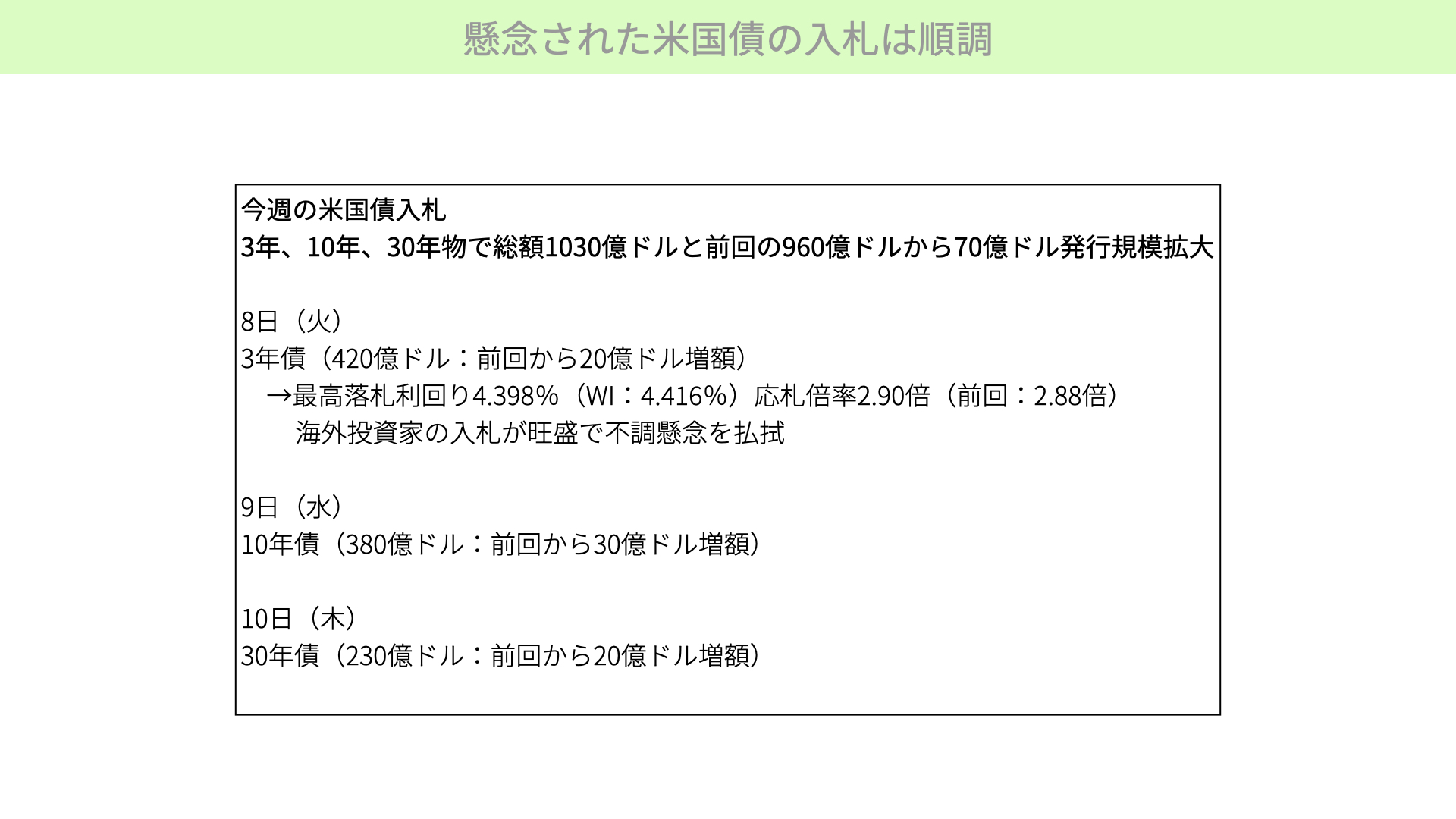

次に8月下旬以降、ボラティリティが上昇しそうな理由をお伝えしていきたいと思います。まず懸念されていた米国債の入札をご紹介したいと思います。

8月上旬に発表された、8~10月にかけてのアメリカの入札が発表され、3年、10年、30年で総額1,030億ドル発行しますということで、前回までの960億ドルから約70億ドルも増えたということで、無事に通過するかどうかが懸念材料になっていました。もしも入札が活況でなければ、金利が上昇するとの懸念があったわけですが、8日には3年債の入札がありました。420億ドルという大きな金額ではありましたが、最高の落札が4.398%ということで事前の4.416%を下回ったことになり、入札が旺盛だったことを示しています。

応札倍率も前回の2.88倍に対して2.9倍です。入札が応札で、外国人投資家の入札が良かったということなので、不調に対する懸念は今回払拭されています。もちろん今日、明日と10年、30年を控えていますので安心できませんが、金利の大きな上昇の背景には、このような材料があると思われます。

夏以降のボラティリティが上がる可能性

一方で、こちらご覧ください。夏以降ボラティリティが上がりそうな理由としては、まず8月15日です。小売売上高が予想を上回ることができるのかというところで、ボラティリティの上昇がまず見込まれます。

次に、NVIDIAの決算が8月23日に予定されています。NVIDIAといいますと、前回の決算以降、NASDAQを中心に大きく生成AIに関する期待感から上昇をけん引しています。生成AIでどれだけ収益が上がっているのかの確認が必要になりますし、AIに関して、関係する企業がなかなか収益化できていないということで、失望の売りを浴びているところもあります。そういった意味では、ここに向けてかなりボラティリティが上がりやすい状況だと思っています。

8月24日~26日にジャクソンホールの会合が予定されているのですが、今回のテーマが世界経済の構造転換ということで、中立金利に触れてくる可能性が低いとはいえ、あり得ます。長期金利が上昇する可能性に注意が必要です。

ということで、左の図ご覧ください。まずは左のチャートです。債券のボラティリティを表したMove指数が青いチャート、緑のチャートがS&P500のVIX指数。S&P500を黄色で表しています。S&P500だけを逆目盛りにしていますので、上に向かえば株価の下落、下に向かえば株価の上昇です。Move指数とVIX指数は連動性が高いわけですが、こちらが上昇してくるようであればS&P500が上がっていきますので、下落となります。

このジャクソンホールで中立金利に触れるのではないか。もしくはNVIDIAの決算がどうなのか。Move指数もインデックスも、夏後半に向けて上昇してくる可能性があるのではないかと、地合いとしては考えられます。

さらに右上をご覧ください。こちらはVIXのシーズナリティ、季節要因を表したものです。白いチャートは過去のVIX指数の平均の推移です。8月から11月にかけてVIX指数は上昇する傾向が強いことから、赤いチャートで示した今年も同じように推移しています。ただでさえシーズナリティ的には、これからVIXが上昇しやすい状況で、ジャクソンホールやNVIDIAの決算を控えていることで、今後夏以降ボラティリティが上がってくる可能性があるのではというところには、注目していただきたいというのが1つ目です。

さらに右下をご覧いただければと思います。これはアメリカのイールドカーブを表しています。1週間前が青い点線、黒いチャートが現在です。ご覧になって分かるように、10年のみならず、20年、30年のイールドが上がってきています。ジャクソンホールで中立金利について触れる、もしくは今後検討することになってくると、長期金利自体が全体的に上昇となる可能性があります。金利上昇ということは、株価を現在価値で割り引くと高いPERというのは正当化されないということで、特にNASDAQを中心に調整が入る可能性があります。そういった意味では、金利動向、VIX指数、ボラティリティの上昇などをしっかと見ていただきながら、夏枯れ相場以降の展開について備えていただければと思っています。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル