ここ最近、アメリカの金利上昇が続いています。22日には米10年金利が4.3%を超えてきました。金利上昇は、本来であれば株式市場にマイナスの影響を与えることが想定されます。一方で、年初からソフトランディング説が高まったことで、今後経済の拡大を伴う金利上昇であれば、悪い金利上昇ではなく、良い金利上昇だという意見もあります。

そこで本日は、この金利上昇が今の経済にとって良い金利上昇なのかどうかを見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

金利上昇の影響を受ける住宅ローン金利

米住宅ローン金利は7%台後半へ

こちらをご覧ください。冒頭でお伝えしましたように、ソフトランディング期待により金利が上昇している一方で、根強いインフレ、米国債の増発、中国の人民元安による中国が米国債を売却しているとの説もあり、需給環境の悪化による金利上昇が指摘されてます。また、今週末に予定されているジャクソンホールの決定会合によって、FRBが今後中立金利の見直しを行う可能性もゼロではないことで、長期金利の高止まりが定着化するのではないかなど、これらの複数の要因によって金利が上昇しているのではと思っています。

いずれにしても、結果として米長期金利が上昇してることがあって、住宅ローンの金利が大きく上昇しています。下は30年の金利が黄色、青が住宅ローンの金利です。住宅ローン金利、米国30年の金利が上昇したのに伴って、7%と大きく上昇しています。

こういったことが景況感に本当に影響がないのかというと、やはり影響があると考えています。こちらをご覧ください。

中古住宅販売は市場予想を下回る

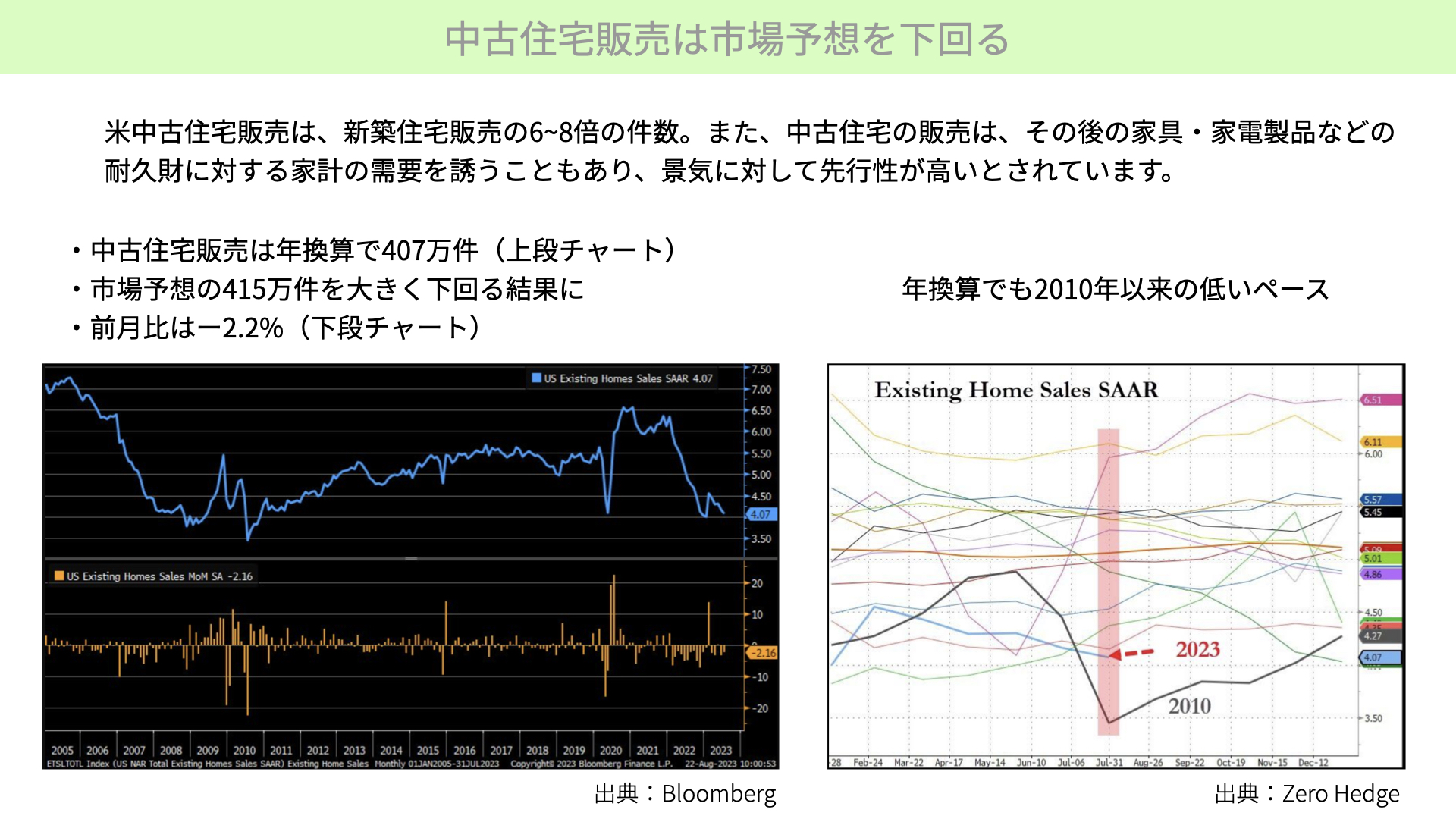

昨日のアメリカで、米国中古住宅の販売件数の発表がありました。結果から申し上げますと、市場予想の415万件を下回る407万件ということで、中古住宅の販売があまり伸びていませんでした。

左の図表をご覧ください。青いチャートでも分かるように、407万件というのは、コロナショックやリーマンショックと同水準です。中古住宅の販売があまり伸びていないことが分かります。

なぜ、この中古住宅の販売に注目するかといいますと、まずアメリカの住宅市場においては、新築住宅販売に対して中古住宅市場は約6~8倍の市場規模があります。今晩予定されている新築住宅販売の件数は年換算で70万件ですから、400万件と比べても6分の1程度の規模しかありません。中古住宅を買うと家具や家電などを新調し、耐久財に対する消費が増え、GDPに大きくプラスになります。中古住宅販売が伸びないということは、耐久財に関する需要が減ることになりますから、経済に対するマイナスのインパクトがある、景気に対してすごく先行性があることから注目されている指標となります。ここを見る限りにおいては、今後の経済にとってマイナスの影響がありそうだと見えてきました。

住宅販売が低迷している理由

中古住宅販売の低迷は金利上昇と在庫総数が少ないだけが理由なのか?

では、なぜ中古住宅販売が低調になっているのか。2つの原因があると思っています。

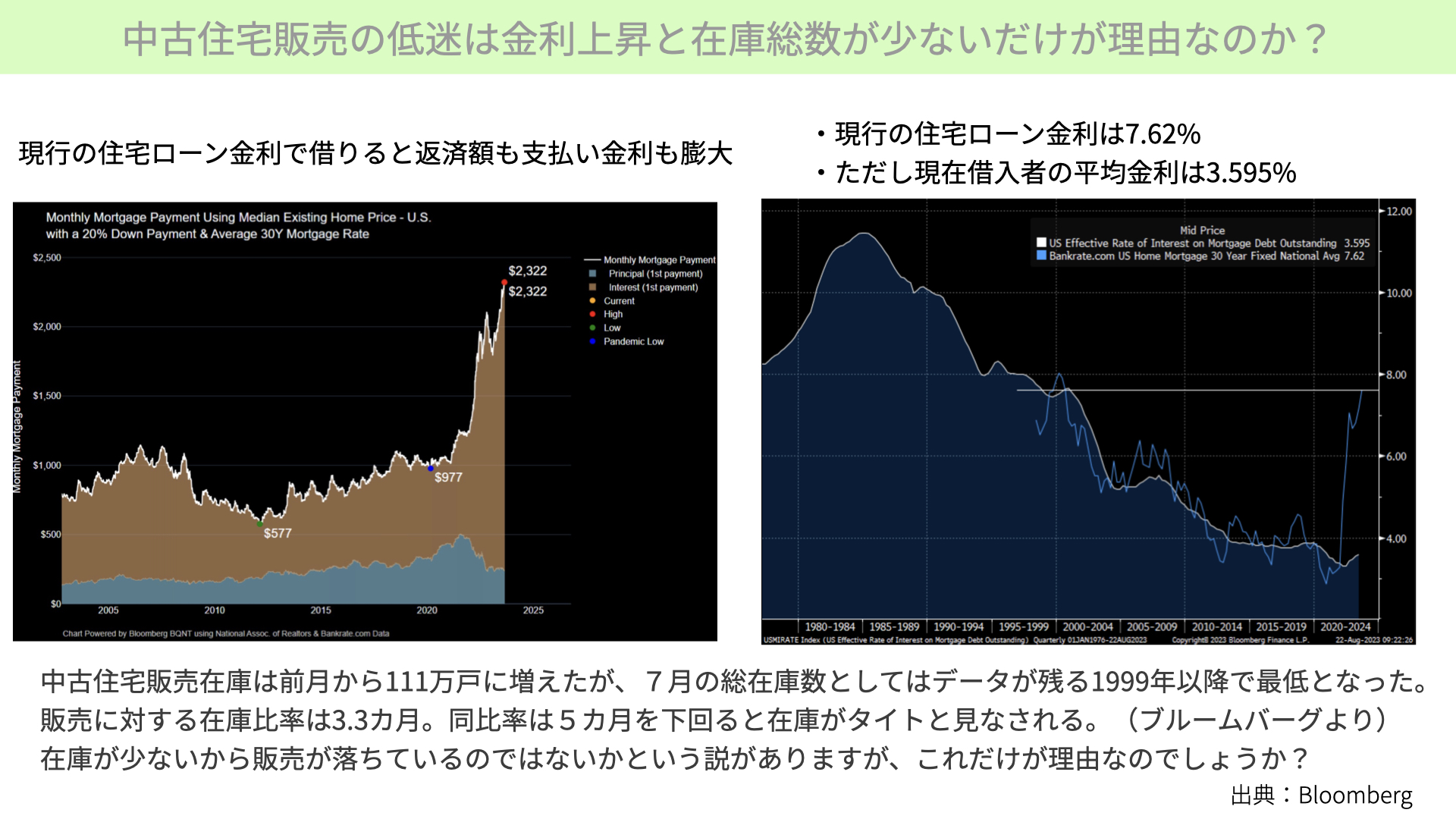

まずは左をご覧ください。今、金利が高くなったことによって、中古住宅も含めた住宅への購入が減っていると説明されています。こちらは、そのときの住宅の販売の中間値です。中間価格で買うと想定して、それに対して20%の頭金を準備し、残り80%を30年ローンで組んだ場合、月々の返済がいくらになるかを示したものです。2,000年の初頭は月々1,000ドルを下回るような負担で良かったものが、直近では2,322ドルの支払いを行わないといけない状況です。家計に対する負担と、金利返済の負担が大きな影響を与えます。新たに住宅を取得に対する意欲が減退するのは仕方ないと思います。

一方で、右をご覧ください。確かに現行の住宅ローンの金利は7.6%になっています。こちらが右の図表、青いチャートです。ただし、これまでも低い金利で借りている方がいらっしゃるわけですから、それを平均すると3.595%だと分かりました。今、新しく買うと7.62%ですが、今借りている方は3.6%程度の金利で、住宅を維持できている状況です。

こういった状況で今住んでいる住宅を売却して新たな家をローンで買おうとすると、4%近く金利負担が増えるため、住んでいる家を手放す人が極端に少なくなっています。中古住宅の在庫が極端に減ってきている状況で、その結果、販売件数が減っているのではないかと言われています。

では、金利が上昇と在庫が減ったことが理由で販売件数が減ったので、あまり懸念する必要がないという考え方は正しいのでしょうか。

アフォーダビリティ・インデックスの低下が示す購買力低下

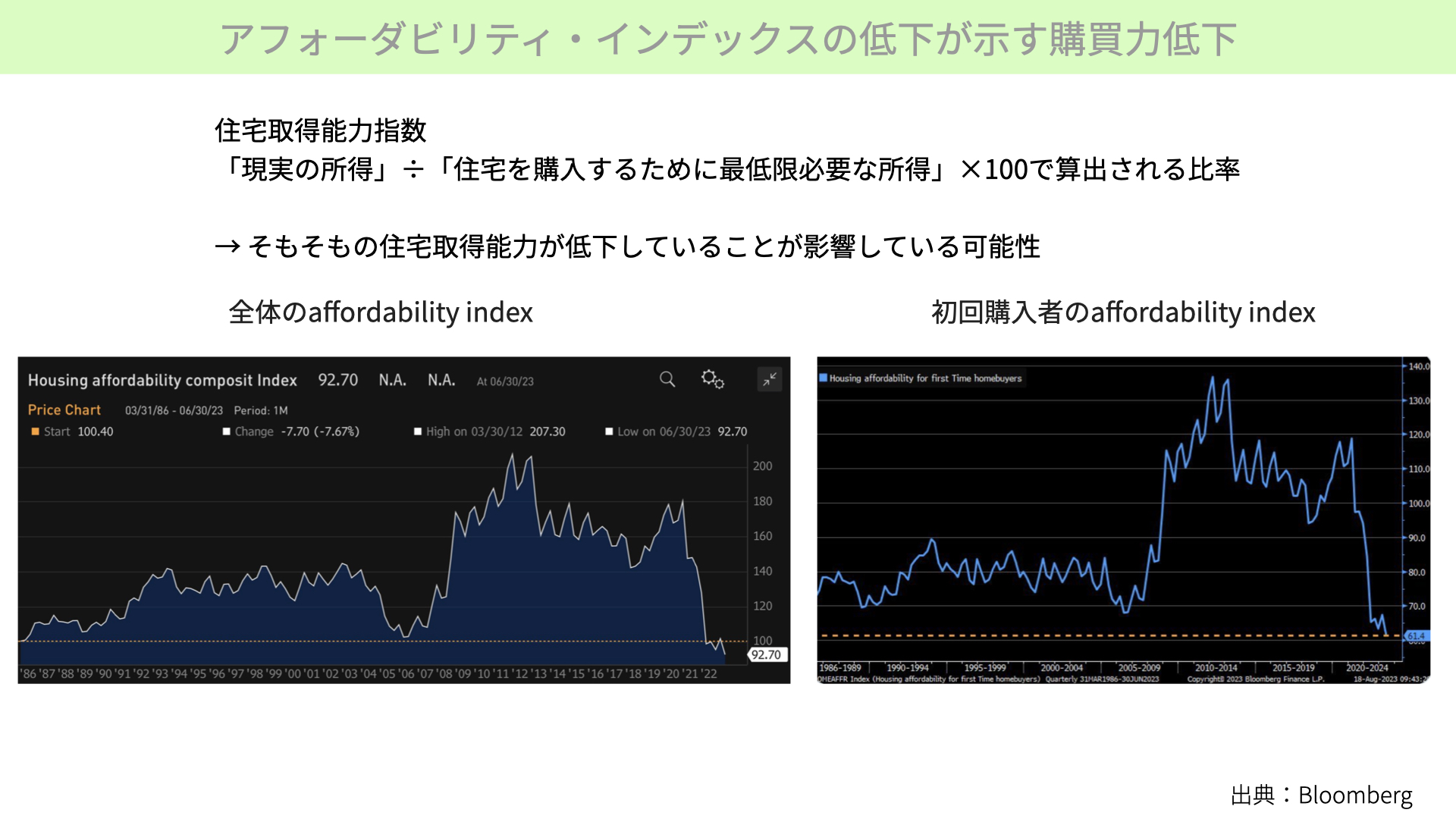

こちらをご覧ください。住宅市況を見るための、アフォーダビリティ・インデックスというものがあります。こちらは日本語で言いますと、住宅取得能力指数です。住宅を購入するため、最低限必要だと言われている所得を算出したもので、こちらが100を下回ると住宅を取得する能力の低下を示しています。

左をご覧ください。全体のアフォーダビリティ・インデックスを見ると92.7となっています。金利が高い、中古住宅の在庫が少ないというのは関係なく、そもそも住宅を購入するための最低限の所得が満たされていない状況で、取得能力が低下していることが分かってきました。

次に右をご覧ください。初めて住宅を買う方に関しては、住宅を購入する能力がさらに低いとことが分かりました。中古住宅の在庫が少ないから売買件数が少ないだけで、あまり問題がないというのは誤った判断であり、取得能力が下がっているので、今後も中古住宅はあまり伸びないのではと見る方が適切だと思っています。

NAHB住宅市場指数の低下には注意

NAHB住宅市場指数が低下する可能性

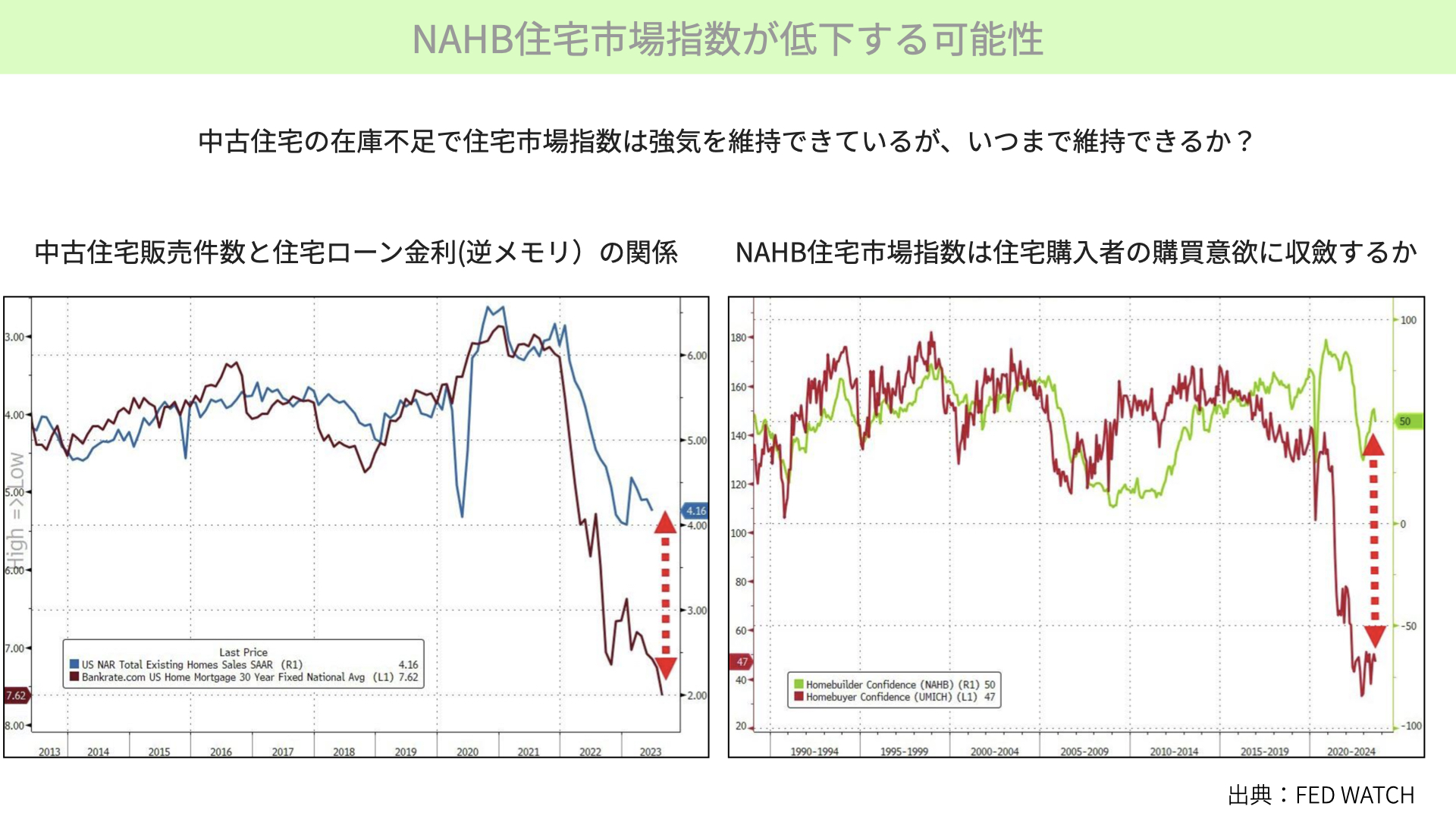

次に、こちらをご覧ください。左の図表は、中古住宅販売件数と住宅ローンの関係を表したものです。青いチャートは中古住宅の販売件数、赤いチャートが住宅ローンの金利を逆目盛りで示したものです。下に行けば行くほど金利が上昇となります。先ほど見てもらいましたように、金利が上昇する、下に向かっていくということは、当然ながら中古住宅の販売件数が落ちてくることになります。今はギャップがありますが、今後大きく下がってくる可能性があることが、まず1つ目のポイントです。

次に右をご覧ください。NAHBの住宅市場指数というものがあり、こちらは前月で50になっています。50というのは、悪いか良いかのちょうど境目になってますので、住宅に絡んでいる方は、今後6ヶ月の販売はそんなに悪くないと見ていることが、緑のチャートから分かってきているわけです。

一方で、赤いチャートは住宅購入者が購入に対して今後をネガティブに思っていることを示しています。このギャップが今後埋まってくる可能性があります。金利が高いこと、買う能力が低いことを考えていきますと、赤の購入者の意欲の方が正しく現況を反映していると考えられます。NAHBの住宅市場指数が今後下がってくる可能性が、十分に考えられるでしょう。

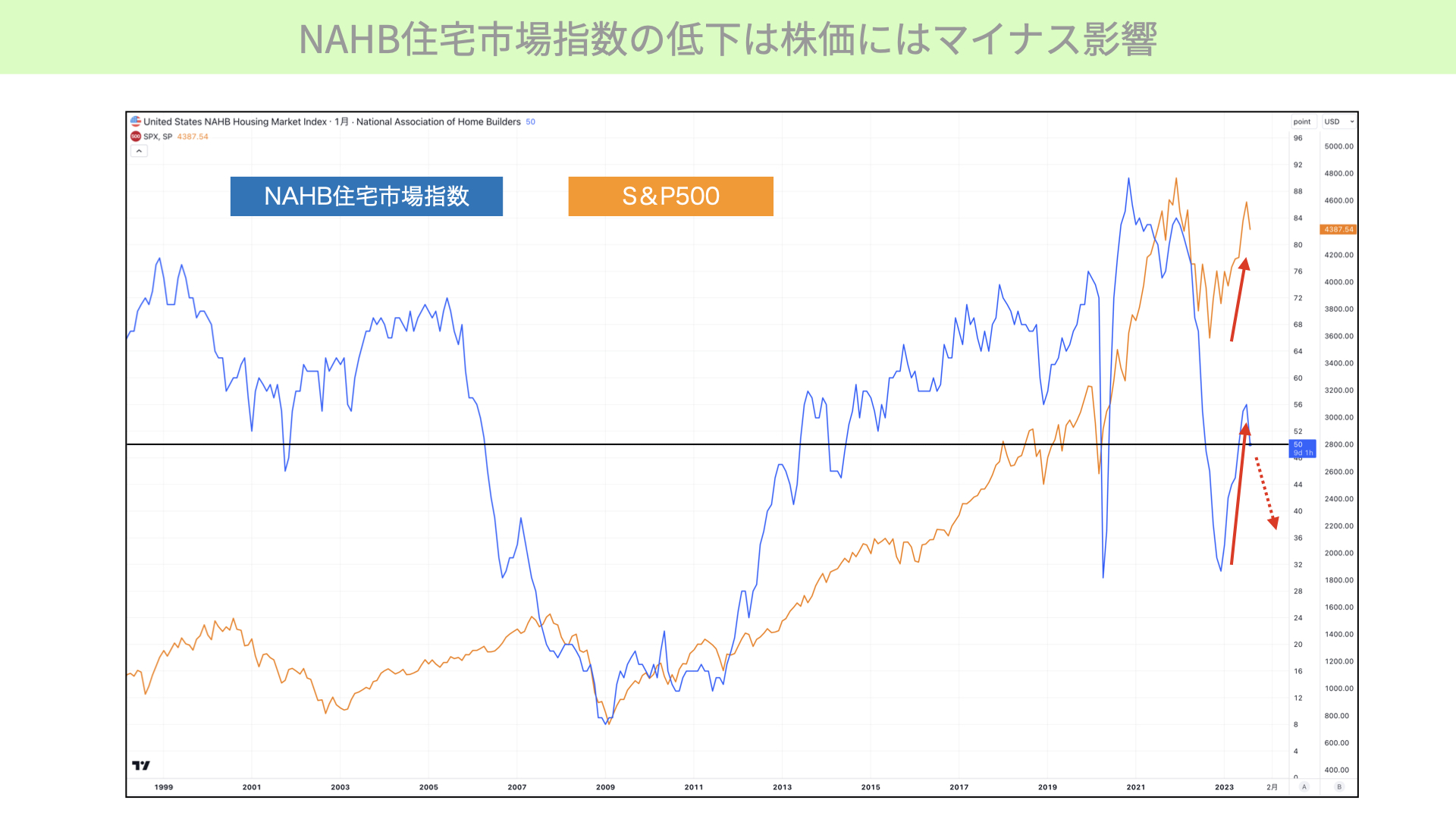

NAHB住宅市場指数の低下は株価にはマイナス影響

その上で、こちらをご覧ください。NAHBの住宅市場指数は、S&P500とかなり相関が高くなっています。しかも、住宅市場指数の青いチャートが先行して下げた場合、S&P500が引っ張られて下がる傾向があります。昨年の10月以降、S&P500が大きく上昇に転じているわけですが、その背景には、住宅市場指数がリバウンドして50を上回っていたと確認できます。

ただ、住宅金利が高止まりする、もしくはもっと上がっていく、さらにアフォーダビリティ・インデックスが下がっていることを考えると、赤い点線のように、今後NAHBの住宅市場指数が下がってくると考えられます。そうなってくると、S&P500に対してはマイナスの影響があると考えられますので、今回の長期金利の上昇が住宅金利の上昇を伴うことは良い金利上昇だと断言するには、少し材料が不足していると考えています。

世界の株式の多くで金利上昇は懸念材料

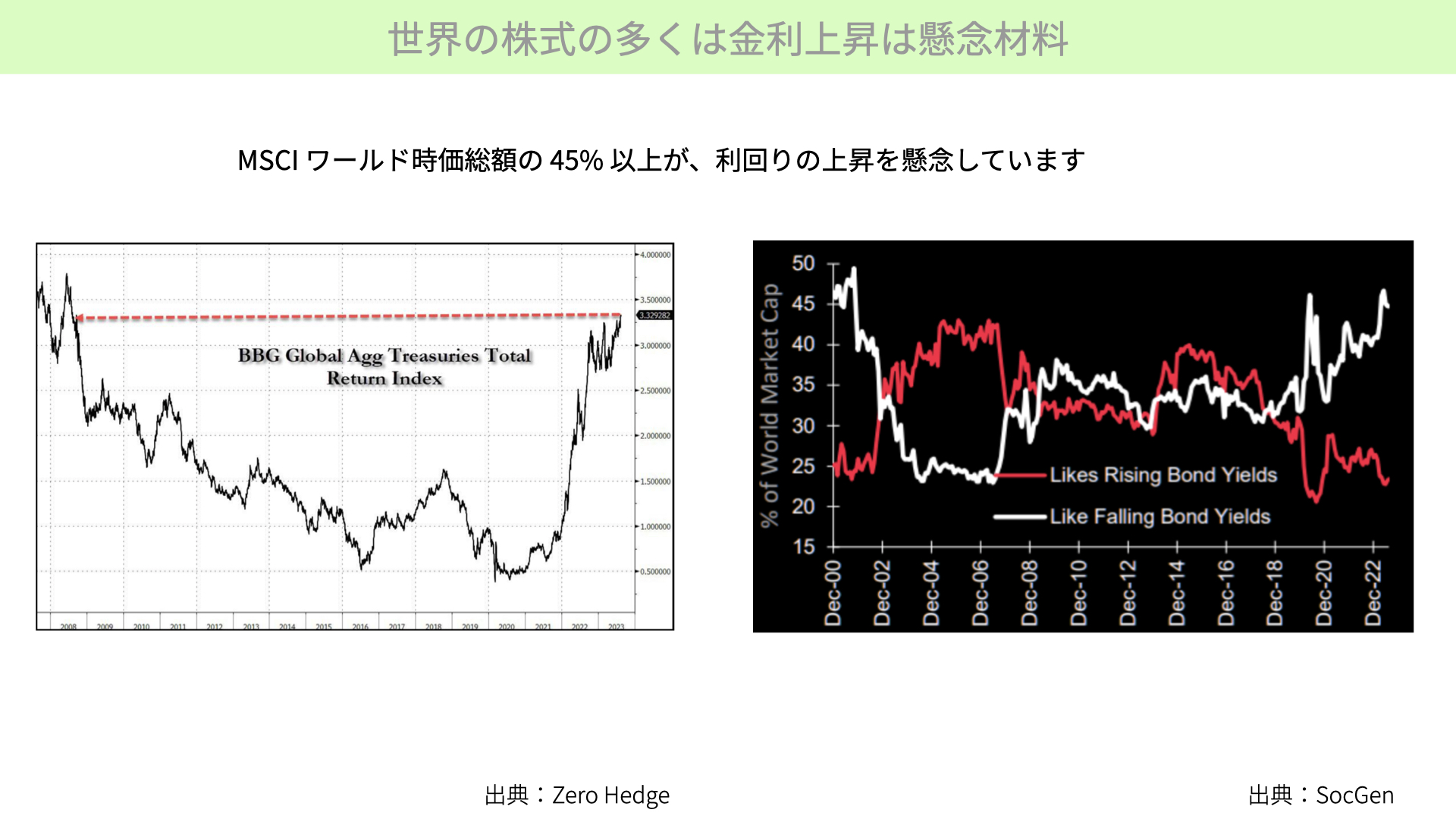

最後にこちらをご覧ください。住宅から少し離れまして、世界の株式指数と金利の関係を見ていきたいと思います。

左の図表は、4回ほど前の記事でもお伝えしましたが、世界の国債の利回りが大きく上昇していることを示しています。アメリカだけではなく、世界的に金利上昇が続いているのですが、それを受けて、世界の株式市場がどう金利上昇を受け止めるかを表したものが右のチャートです。

右のチャートからは、MSCIワールドインデックスの時価総額に対して、45%の企業で債券の利回りが上昇すると、業績にネガティブだということです。

白いチャート、金利上昇をあまり好ましく思っていない時価総額が45%もあり、金利の上昇が業績にプラスだと答えているのは、25%のみというのが赤いチャートとなります。

赤いチャートは金融機関など、金利上昇がプラスになるところも含まれるわけですが、45%以上は金利が上がると業績にマイナスの影響があることがレポートで出てきています。

こういうことを見ていきますと、金利上昇の良い面、経済の成長に伴っていいということもある一方で、住宅市況は今後悪化してくる可能性があり、企業業績にとってはダイレクトにマイナスの影響があると考えられます。ぜひ金利上昇の影響を、これからも見ていただければと思っています。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル