本日は、ジャクソンホール会合でのパウエル議長の講演を受け、今後マーケットにどういった影響があるのかを見ていきたいと思います。

講演後のマーケットの反応は、株高、金利は安定、VIXは低下となりましたので、おおむねマーケットは今回の講演内容を好感していることが分かります。ただ、講演の詳細を見ていくと、少しタカ派的な要と今後の注目点が見えてきました。それがどういったところで感じられたのか、お伝えしていきたいと思います。

[ 目次 ]

ジャクソンホール会合のパウエル議長講演詳細

ジャクソンホール会合を受けて金利見通しに変化

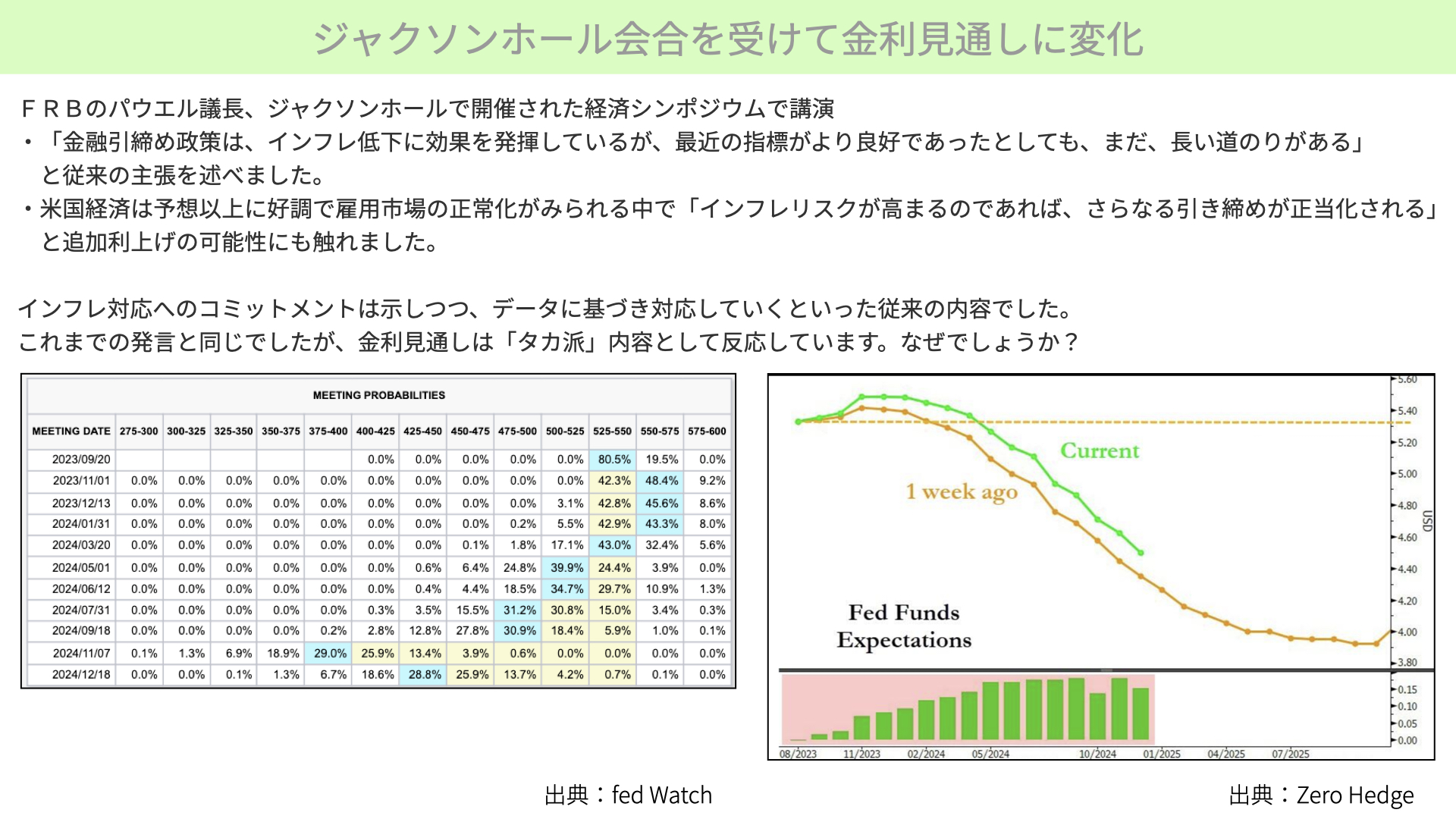

ジャクソンホール会合でのパウエル議長の講演の骨子は2点ありました。一つ目が、「金融の引き締め策がインフレ低下に効果を発揮しており、最近の指標ではその効果が見られるものの、未だ確信を持てるまでには至っていません」。つまり、現状では、金利を高く&長く続けていく長い道のりだとコメントしています。こちらは、従来のコメントと何ら変わりません。

2つ目は、「アメリカの経済が予想以上に好調で、住宅市況も正常化してきたことにより、インフレ率が今後、再び高まってくるようであれば、さらなる引き締めを正当化できる」と言っています。つまり、経済状況次第で、インフレを感じた場合は、随時利上げを行う可能性があるとのコメントしています。この2つのポイントを見ると、今までと何ら変わらない内容でしたので、タカ派的な内容とは判断はできません。

しかし、左図表のFED Watchを見ると、11月の利上げ確率が48%まで上昇しています。マーケットとしては、今回のコメントから利上げ確率が上昇したと感じたことが分かりました。次に、右の金利先物見通しをご覧ください。ターミナルレートが上昇し、利下げ時期も後ろ倒しになったことが分かります。

なぜ、今までと同じようなコメントに終始しているにもかかわらず、市場はタカ派と感じたかというと、それは、パウエル議長の細かなコメントの中に、少しタカ派的な要素があったからであると考えられます。

財や住宅にはインフレへの引き締め効果を強調

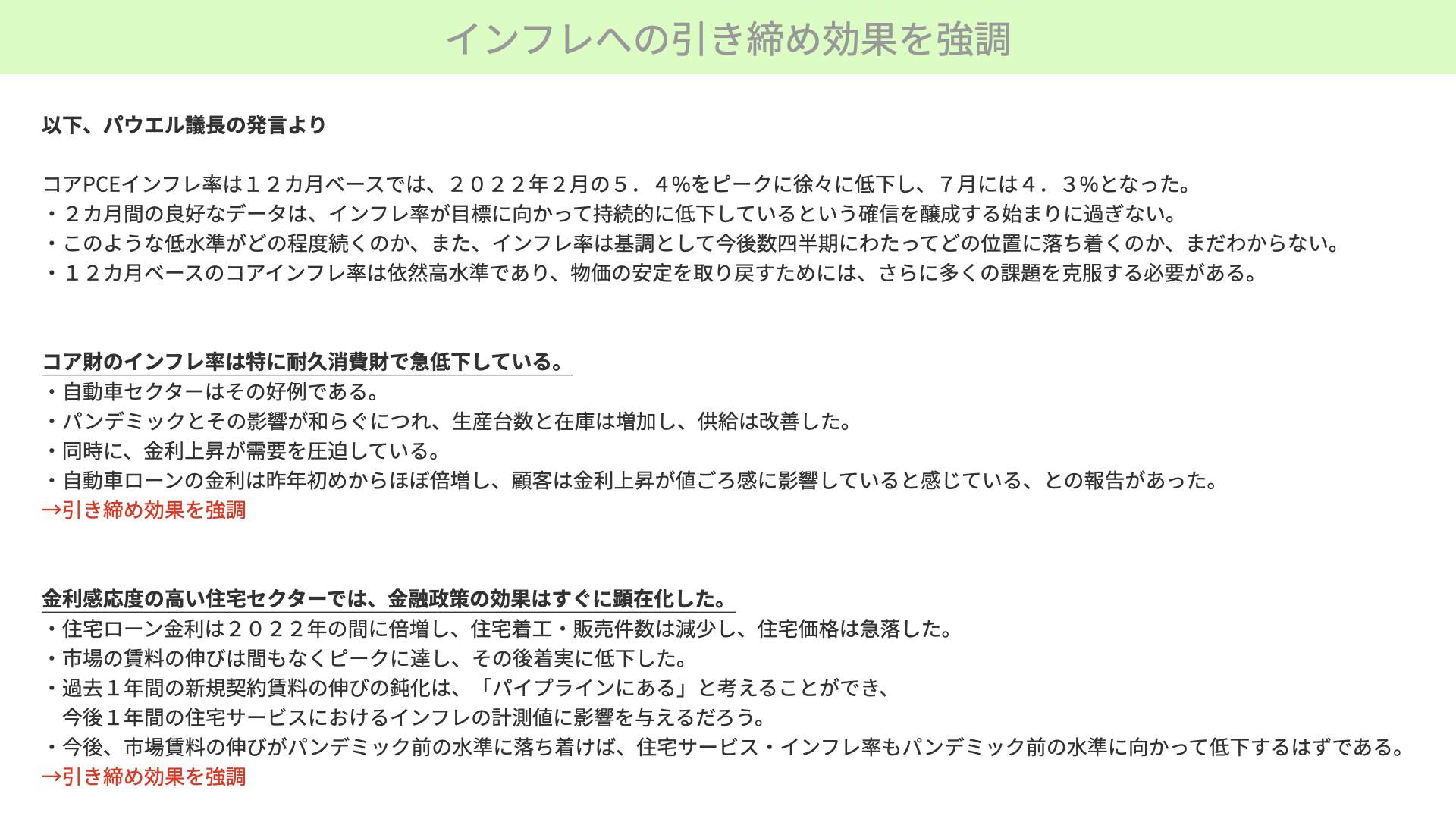

以下、パウエル議長の発言の中から大事な部分を抽出しました。まず、パウエル議長はコアPCEのインフレについてコメントしています。12ヶ月ベースで見ていくと、22年2月の5.4%が、今年の7月には4.3%まで下がってきました。これ自体については途中経過であるものの、ある程度の成果を感じているようです。

「ここ最近2ヶ月の良好なデータは、インフレ目標2%に向かって下がっているものの、持続的に低下しているかどうかは確信を持てない」と言っています。また、「今の低下水準がどの程度続くか、それがいつ達成できるのかについては、先行きは不明瞭だ」とコメントしています。

また、現在の12ヶ月ベースのインフレ率の水準については、「今後の物価安定を取り戻すため、まだ高い水準だということで、さらに多くの課題を克服する必要がある」としています。これは、いろいろな政策に打ち込んでいく必要があるというのは、今後もQTは続けるということ、また、政策金利は「高く&長く」を続けるのだろうとマーケットは認識したと思います。

こういった部分では、少しタカ派的ではありましたが、一方で、これから紹介する2つに関しては、ハト派的な要素があります。

まず1つ目、コア財です。コア財のインフレ率は、低下していると言っています。ここでは自動車セクターを取り上げて、その実例を紹介しています。

「自動車セクターは、今回のパンデミック以降大きく上昇していましたが、最近は沈静化しています。パンデミックによって自動車の生産が追いつかず、供給不足になって価格が大きく上昇しましたが、た最近は生産活動が復活して、生産台数が回復しました。それにより在庫も増加したことで、供給面が改善しています。」

一方、「金融政策を引き上げたことによって、自動車ローンの金利が上がってきています。これにより、供給は増え、需要が低下することで需給のバランスが取れてきたため、引き締め効果があった」といったコメント趣旨です。自動車、耐久消費財の価格上昇が一旦見えてきたとコメントしていますので、これはインフレ沈静化にはプラス材料です。

さらに住宅関連も落ち着きがあるとコメントしています。「住宅ローン金利が22年から倍増したことで、住宅価格が下がったり、住宅着工や販売係数が下がったりしてきた」と説明しています。

それに伴って、「市場における賃料の伸びもピークに達し、今は着実に低下のトレンドに入ってきています。過去1年間の新規賃料の契約を見ていると、私たちのプラン通りの下がり方で、今後のCPI等におけるシェルターの価格は大きく低下します。こちらも金融の引き締め効果が出てきた」と言っています。

この2つを見るとハト派的な内容といえますが、次にご紹介するものがタカ派的な印象を与えた可能性があります。

非住宅サービスにはインフレ抑制が及んでいないと示唆

先ほどの金融政策の効果があった項目と異なり、非住宅サービスは金融政策の効果が出ていないというコメントをしています。非住宅サービスというのは、コアPCE指数の半分以上を占める大事な部分です。例えば、ヘルスケア、食品サービス、運輸、宿泊施設など、幅広いサービス価格がまったく下がっていないと言っています。

「12ヶ月ベースで見ると、引き締めを開始して以来、横ばいのため、まだまだ高い水準が続いています。」なぜかといいますと、「サービスが比較的、労働集約的で労働市場が強ければ、価格がなかなか下がらない」と言っています。こういったサービス価格が落ち着くためには、労働市場が逼迫した状態から緩和的にならない限り、なかなか下がってこない、インフレの沈静化には至らないということです。

時間の経過とともに需給のバランスをとっていくためには、引き続き金融政策を厳しくするしかないとコメントしています。引き締め効果が出ていない非住宅サービスについては、今後も厳しく判断していく必要があるといった趣旨です。これがマーケットにとっては少しタカ派的に映っています。さらに、講演の後半に総論としてコメントしたものをご紹介します。ここがすごく大事ではないかと思っています。

経済成長と雇用が強ければ抑制的な金融政策が続くジレンマ

コロナによって生じたインフレ要因が、最近は下落傾向にありますが、現時点では、まだまだ金融引き締め政策が重要だとしています。また、インフレ率を持続的に2%まで低下させる、2%の目標は変えていないと暗に示しており、今のインフレ水準をさらに低下させるためには、経済成長と労働市場の軟化が必要だと言っています。

経済成長と労働市場についてのコメントです。経済成長に関しては、昨年のジャクソンホール以降、2年の実質金利は2.5%に上昇、長期の実質金利も1.5%に上昇しています。さらに鉱工業生産の伸びは鈍化しているうえ、住宅投資も5四半期連続で減少しています。このような状況にもかかわらず、FRBメンバーが考えているようには経済が冷え込んでいない事実がある、このことに注視しているとのことです。特に今年に入ってからのGDPの成長は、予想を上回る結果となり、長期トレンドを上回っている、想定よりも強いと言っています。

最近は、「過去1年半減速してきた住宅セクターにやや回復の兆しが出ているため、経済成長をさらに加速させる可能性があるとして、今後、トレンド以上の成長を持続していると示す新たな証拠が出てくるようであれば、インフレ率の低下に向けて、さらなる前進がリスクにさらされるかもしれません。そういった場合には、金融政策のさらなる引き締めが正当化される可能性があるため、強すぎる経済成長に関しては引き締めを行っていく」とはっきり言及しています。

さらに労働市場をご覧ください。労働市場は、「最近は少し回復傾向にある。いわゆる逼迫状態から緩和状態に向かっているものの、まだ不完全です。労働供給の面でいくと、25歳~54歳の労働参加率の上昇、移民の増加によって、雇用が増えてきている。そういった面では改善していますし、働き盛りの女性の参加率などが6月には更新しています。このようなことから、今後も労働需要は緩やかに上がっていくものの、供給が増えてくるのではないか」と言っています。

ただ、「今の求人倍率は依然として高いです。そういったことを考えていくと、まだまだ労働市場は逼迫した状態です」。こういった労働市場の逼迫が、今後も緩和されていない、もしくは、緩和が鈍ってくるようであれば、抑制的な金融政策をさらに行っていくしかありません。今後出てくる労働市場が強いのであれば、今後も引き締め政策を行います。このように言及しました。

今の経済成長が強いという見方と、労働市場は堅調であるという2つの見方がある以上は、今後も金融引き締め的にし、しかも、QTも続けていくとメッセージがマーケットに認識され、冒頭でお伝えしたフェドウォッチのような結果になったのではないかと考えられます。

これを踏まえると、今週のスケジュールでは、8月31日のPCEコアデフレーターには注目です。前年比では4.2%~4.3%に0.1%上昇。前月比は0.2で変わらないですが、もし、こちらが大きく上振れれば、おそらく長期金利は上昇するでしょう。

さらに9月1日の雇用統計です。雇用者数は18.7万人で、20万人割れではあるものの、失業率が前回3.5%が3.6%、賃金の伸びは前年比で+4.3%ということで、前月とほぼ同水準ですが、ただ、こちらが上振れするようであれば、政策金利の引き上げの可能性が高まります。これで長期金利が上昇する可能性があるだけに、今週後半は金利動向が株価に影響を与えそうな状況だと思います。

アトランタGDPナウは経済成長を示唆

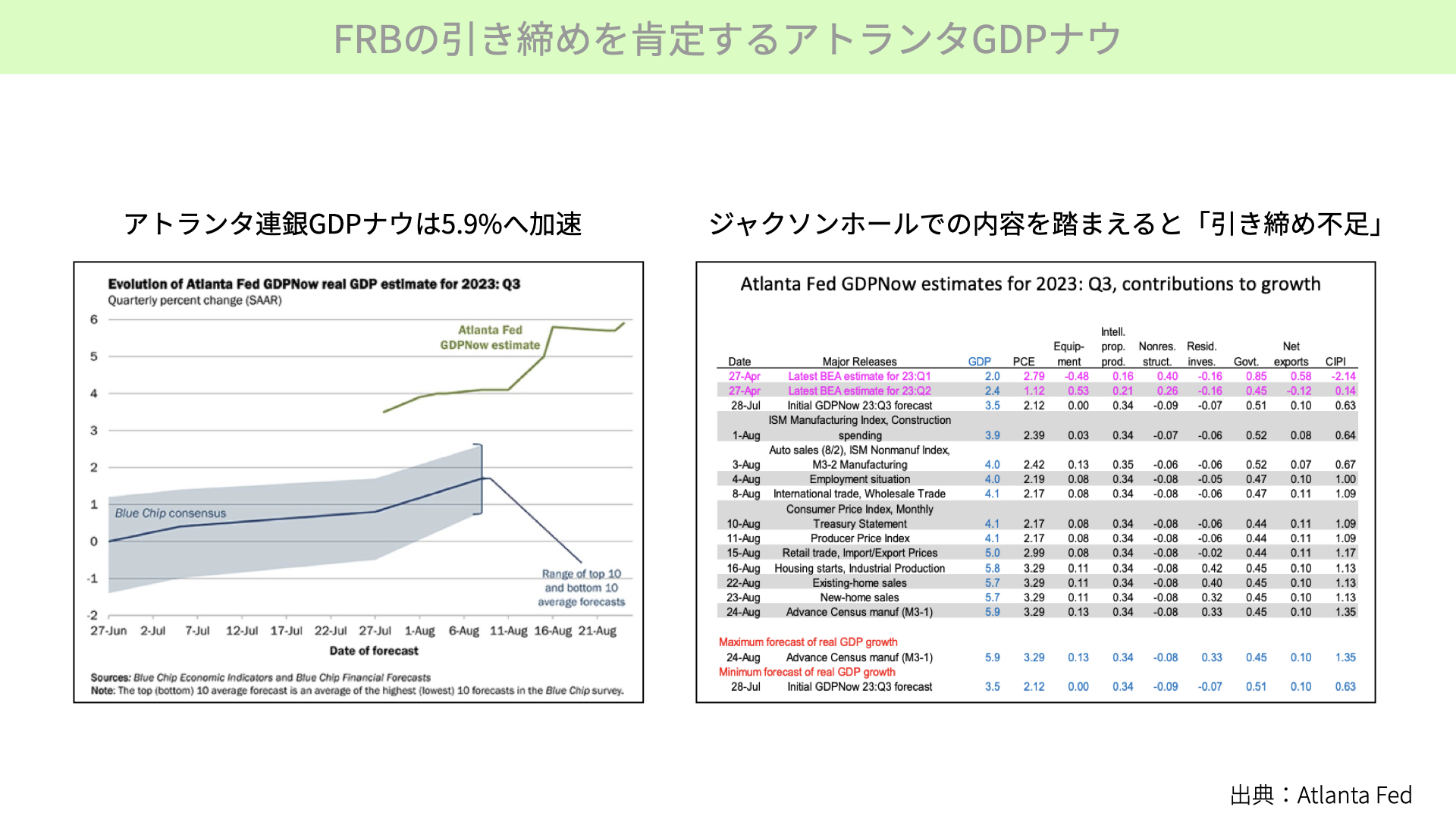

FRBの引き締めを肯定するアトランタGDPナウ

このような重要経済指標が今週末に向けて予定されていますが、こちらをご覧ください。いろいろなところで取り上げられている、アトランタGDPナウです。

直近のアトランタGDPナウでは、年率換算で5.9%までGDPの成長を予想しています。かなり強い数字です。

右の詳細では、ジャクソンホールの会合でのパウエル議長が言及したものと見合わせると、「今の政策金利水準では引き締め不足」という結果になりかねません。GDPナウはプラスのため、景況感で株価が上がるのではないかとの予想がマーケットにはあります。一方、経済が強すぎる引き締めが強まり、長期の上昇がマイナスのインパクトを与える可能性には注意が必要になります。

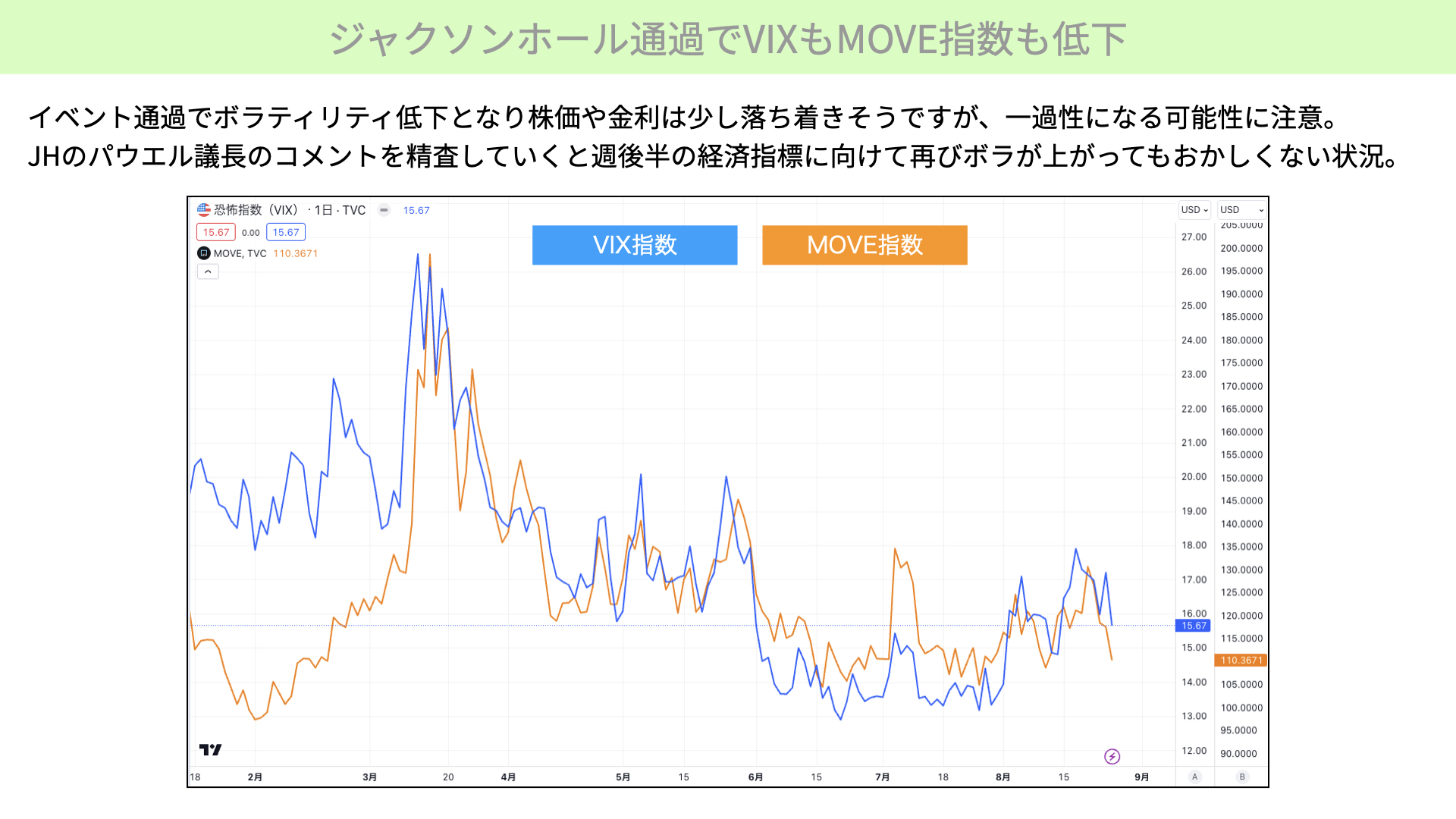

ジャクソンホール通過後はVIXもMOVE指数も低下

最後に、こちらをご覧ください。ジャクソンホールの通過後、VIXもMOVE指数も共に低下しています。下がった背景には、今後の見通しというよりも、イベントを無事に通過したことでボラティリティが低下し、25日は株価が少し上昇し、金利が落ち着いたためです。

ただ、これは一過性になる可能性があると思われます。といいますのが、ジャクソンホール会合でのパウエル議長のコメントを見ますと、週後半に控えたPCEコアデフレーターと雇用統計、雇用、経済、インフレに関する指標が、これから控えています。今週前半は金曜日にボラが下がったことで、一旦は株価が上昇しても、週後半に向けて徐々に警戒感が高まり、再びVIXやMOVE指数が上昇するのではないかと考えられます。

ジャクソンホール会合におけるパウエル議長の中身について、新聞等々では、そこまで影響がない、無風とのコメントも見られます。ただ、詳細を見ていくと、雇用、経済に対して強い傾向が続くようであれば、引き締めを行わなければなりません。また、政策金利の「高く&長く」が実現した場合、来年の春の利下げを織り込んだマーケットは少し判断を誤ったことになるため、反動が起きる可能性があります。今週のPCEコア、雇用統計などを、FRBの判断にどういった影響を与えるのかを見ていきましょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル