29日、米株式市場が上昇しています。カンファレンスボードの消費者信頼感指数、求人者数のJOLTsの2つが市場予想を下回ったことが背景にあります。経済の鈍化、雇用に緩和の兆候があることで、インフレが少し落ち着くのではとの期待感から、金利が低下、株価の上昇につながりました。いわゆる、「bad news is good news」でマーケットが上がっています。

そういった2つの経済指標が株式市場上昇のきっかけになりましたが、今後の注意点としは、31日、9月1日に控えた経済指標に対しての注目点をお伝えしていきたいと思います。

[ 目次 ]

金利低下は経済減速と雇用緩和見通しによるもの

JOLTs求人件数は予想を大きく下回る

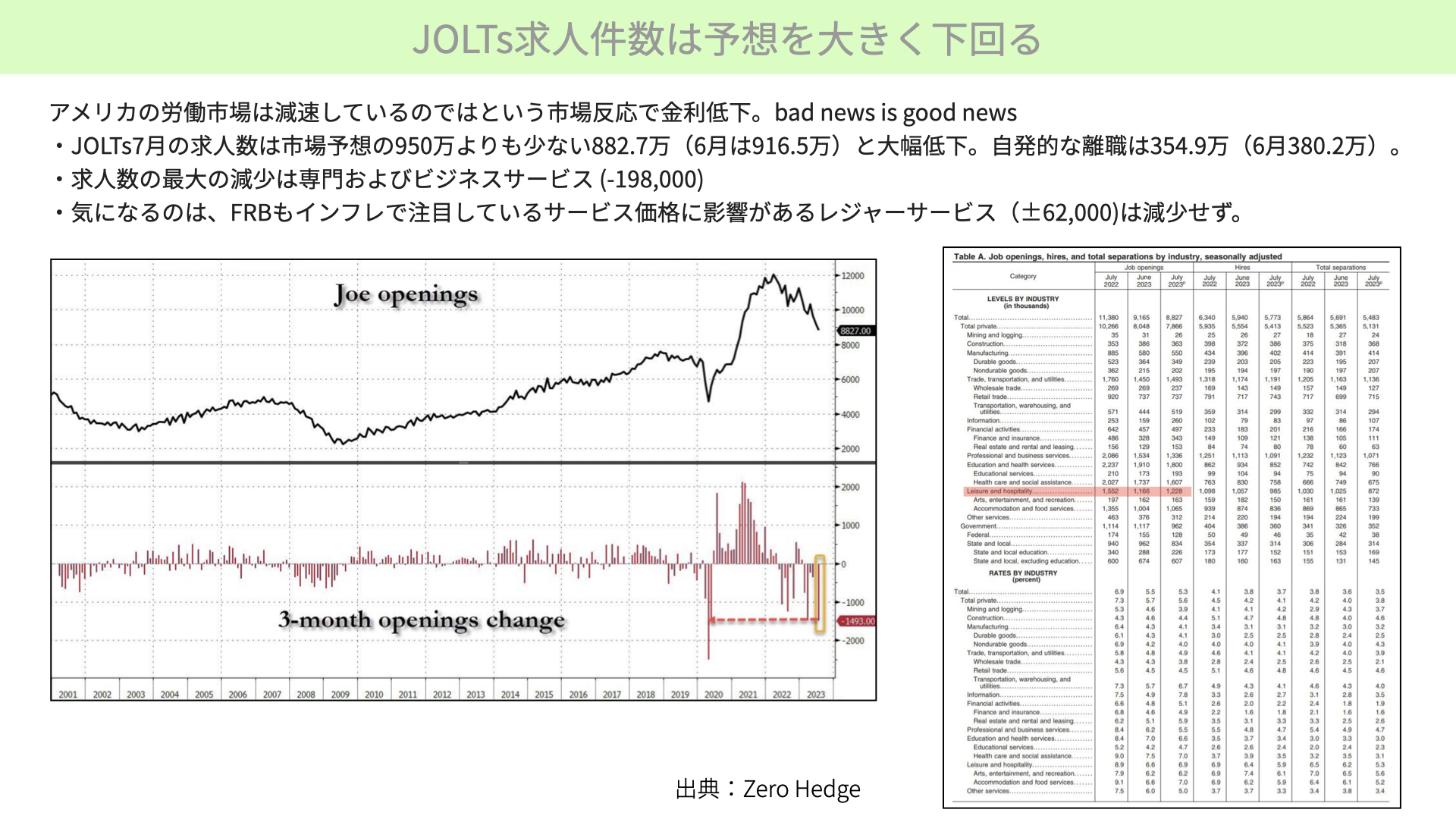

まず、アメリカの求人件数、JOLTsを確認します。アメリカの労働市場は今まで非常に強かったわけですが、今回減速しているのではないか、また、それによりインフレが少し落ち着くのではないかと思えるような内容でした。そうなると、タカ派政策を続けなくていいことになりますので、金利低下するのではないかと市場は考えたようです。金利低下は、株式にとってはグッドだということで、bad news is good newsといった反応になっています。

中身を見てみると、JOLTsの7月求人件数は、市場予想としては950万人を予想していたわけですが、結果としては882万人。大幅に予想を下回っています。また、6月の916万人に比べても大幅に低下していますから、求人件数が減ってきた印象があります。

また、自発的な離職、自ら辞めて転職する方の数が6月は380万人でしたが、今回は354万人と減少しています。自発的な離職をしないということは、魅力的な転職条件が減ってきていることを表します。その意味では、賃金の上昇、雇用条件のいいものが減ってきているということになりますので、賃金の上昇に一定の歯止めが利くのではないかと市場は考えます。マーケットにとってはインフレの沈静化に繋がるということで、株主市場にプラスに反応しました。

右の資料は、職種別が書かれています。最大の求人数の減少は、専門およびビジネスサービスです。専門のコストは高いわけですから、賃金の上昇を少し抑える効果が期待されています。

私が少し気になっているのが、右図表の赤い部分です。レジャーサービスが6万2,000人と増加しています。前回のジャクソンホールの会合でも、パウエル議長は、サービス価格のインフレがなかなか落ち着かないため、今後もタカ派的に進めるとコメントしています。レジャーサービスで雇用があまり減っていないということは、引き続きひっ迫した状態が続く可能性があります。今回の結果で、雇用状況が少し緩和していることは事実だと思いますが、この点は注目していく必要があると思っています。ここの評価が今晩以降どうなるのかは、9月1日の雇用統計でも確認していく必要があるでしょう。

今後は失業者数に注目が集まる理由

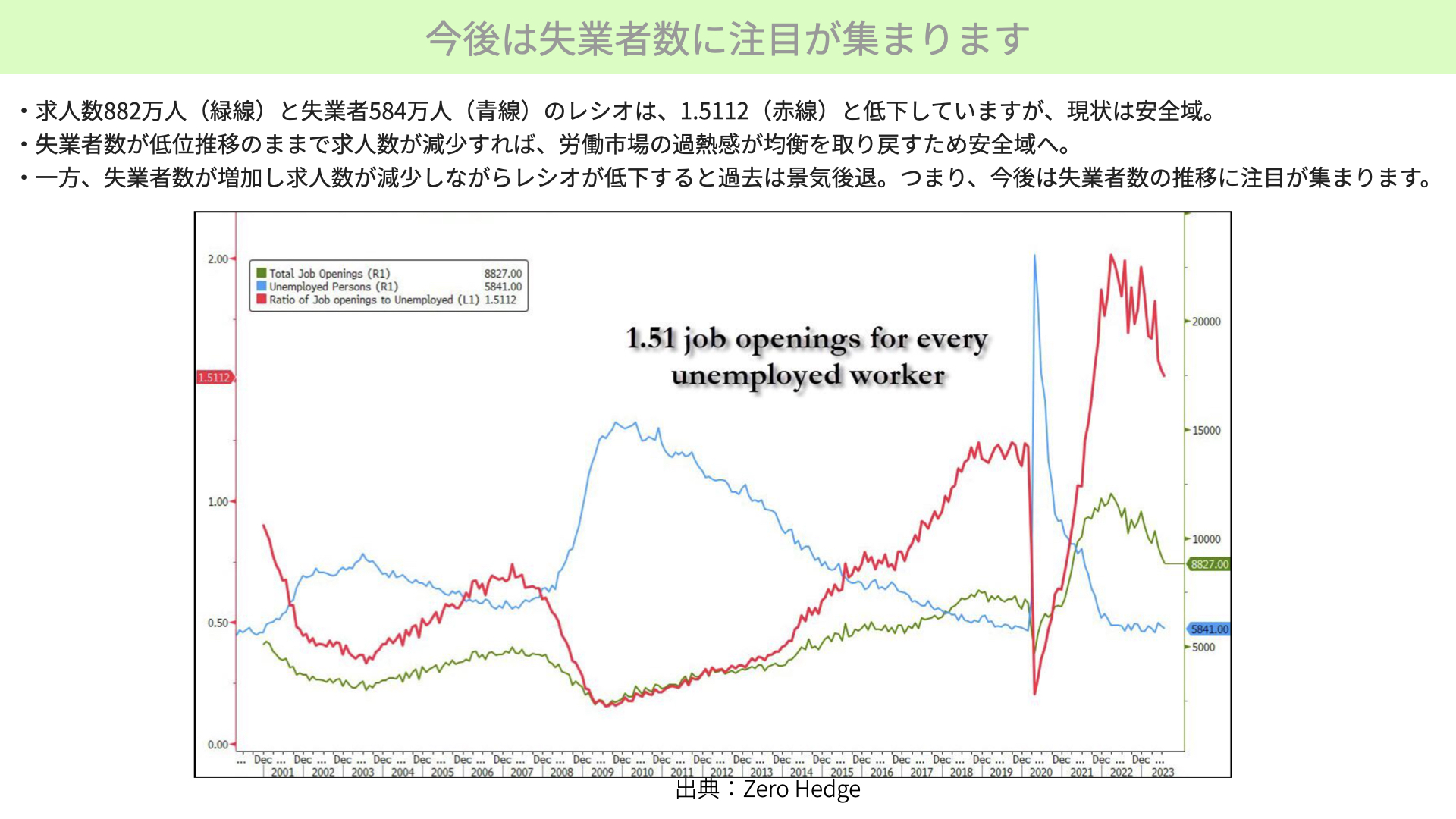

もう1点、注目したい点がこちらです。求人件数を表したものが緑のチャート、失業者を表したものが青いチャートです。現在は求人者数882万人に対して、失業者数584万人です。失業者に対する求人数のレシオとしては、1.5倍近くとなっています。

赤いチャートがレシオを表したものですが、今は1.5112倍、一時期は2倍近くあったところからは落ちています。これだけ見ると低下傾向のため、景況感として危ういのではとの意見もありますが、今は安全域だと思っています。

といいますのが、緑の求人件数が減ってくると同時に失業者が増えてくると、赤いレシオは大幅に低下します。過去の景気後退局面においては、求人件数が減り、失業者数が増えてレシオが下がってきた場合は、景況感の悪化となります。ですが、今のマーケットでは、求人数が減ってくるものの、失業者数はさほど増えず、緩やかに労働の過熱感についての均衡が徐々に取れてくるのではと期待されています。

今後、失業者数があまり増えてこないようであれば、マーケットはインフレの沈静化に繋がるとして好感するでしょうし、失業者数が増えてくるようであれば、警戒感を持たなくてはならないと判断します。その時は、求人件数の減少が喜ばしくない状況になってきますので、今後は求人件数だけではなく、失業者数の増加とレシオの低下を同時に見ていく必要があるかと思っています。

ということで、今回の雇用統計で今後の雇用がどうなっているのか、失業率がどうなっているかという点に注目が集まります。9月1日次第では、またマーケットが大きく動く可能性があります。bad newsがbad newsになる可能性もあるため、注意が必要だと思っています。

JOLTsとS&P500の関係

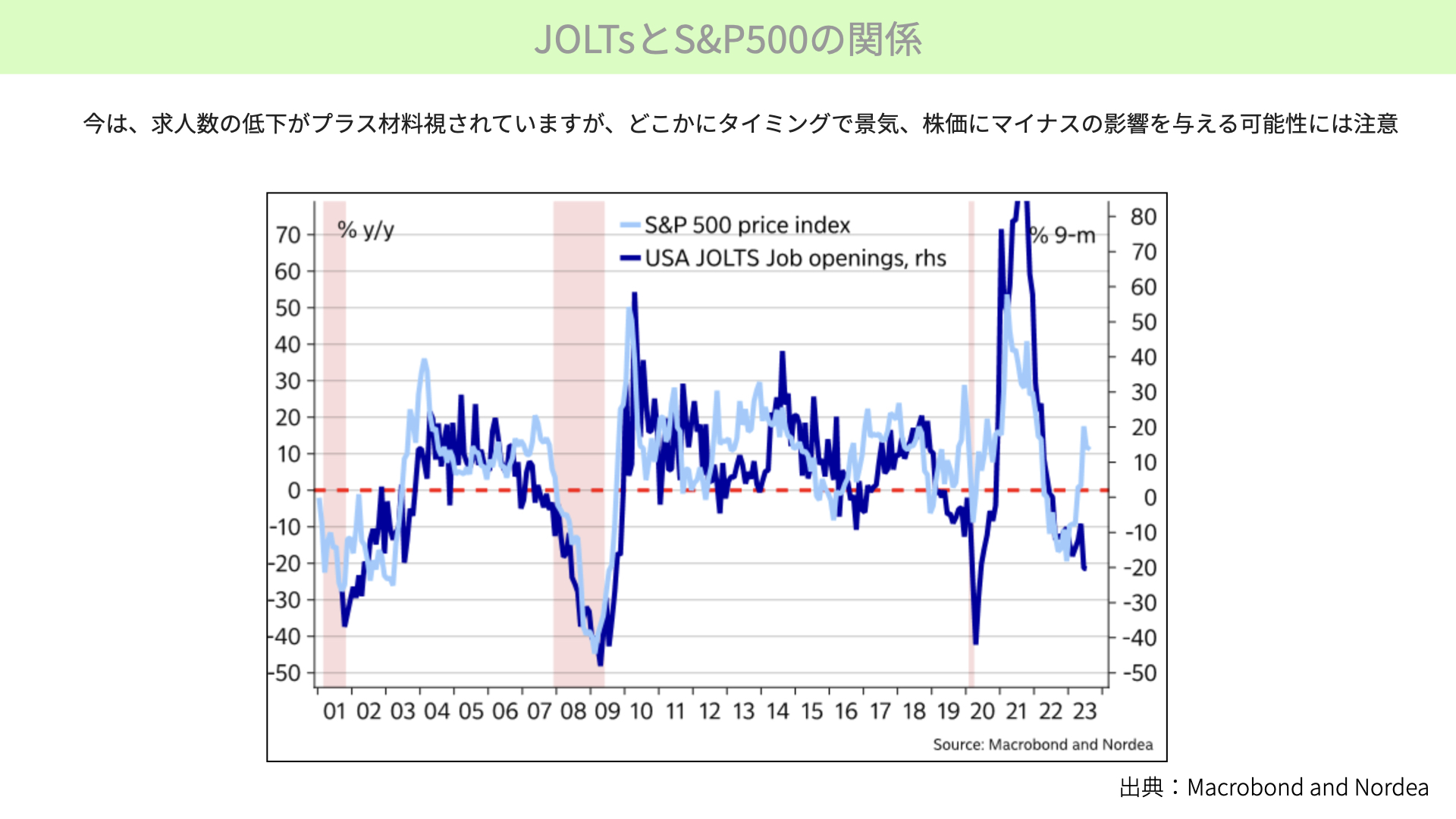

もう1つの注目店です。こちらはS&P500とJOLTsの関係を表したものです。JOLTsの数は昨年比での増加率。S&P500も昨年比となっています。2000年以降を見ると、かなり相関が高くなっています。現在のJOLTs、求人件数は昨年比でマイナス圏に推移しています。本来であれば、水色のS&P500も下がっておかしくない状況ですが、プラスに転じています。

これがどちらに収斂するかですが、先ほどお伝えしました通り、求人件数だけではなく失業者数が増えてくるようであれば、S&P500に対して大きなインパクトがあります。ですが、ただ単にJOLTs、求人件数が下がってくるだけでは、おそらくS&P500はそれほど悪い影響を受けないと思われます。逆にインフレの沈静化という思惑で株価は上がっていく可能性があります。相関の高い求人数の減少だけでなく、失業者の増加に注目する必要があると思っています。

景況感の悪化がプラスに材料視される展開が続くか?

CB消費者信頼感指数は予想を下回る

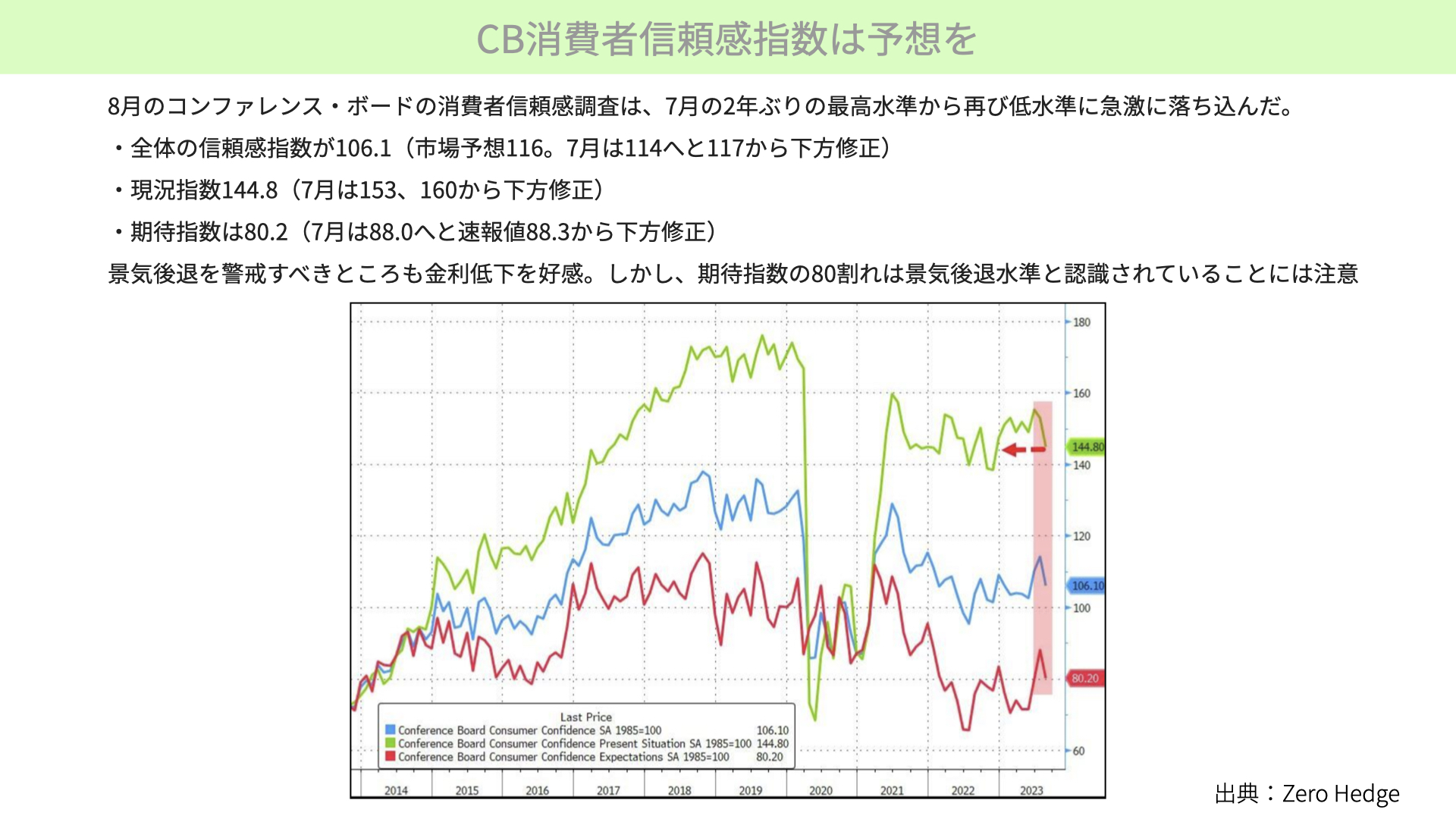

29日、カンファレンスモードの消費者信頼感指数が発表されました。景気の先行指標として認識されていますが、8月に発表された消費者信頼感指数は予想を大きく下回る結果になっています。前回の7月、消費者信頼感指数は大きく上昇し、ソフトランディングへの期待感が醸成されたわけですが、今回を見ると、景況感に再び不安材料で振り出しに戻りました。

全体の信頼感指数では106.1。市場予想は116でしたので、大幅に市場予想を下回っています。7月は117から114に下方修正され、今回、7月の114から106まで下がっているわけですから、前月比でも大幅な低下となっています。

現況指数は7月の160が下方修正され、153に対して、今月は144。前月比でも大きくマイナスになっています。最も重要な期待指数では、7月が88.3から88に下方修正され、今月は80.2まで下落しています。期待指数の低下で、今後の景況感に対して不安感が台頭しています。

前回のジャクソンホール会合において、景気が強すぎるようであれば引き締めを行わなければいけないと、パウエル議長は発言しています。今回、景気が少し減速するのであれば利上げをしなくていいのではということで、景気後退よりも金利低下に好感したのが29日の株高です。

ただ、消費者信頼感数の期待指数を見ると、7月は大幅に回復していたことでソフトランディング説が高まっていたものの、今回は80.2。景気後退の危険域だとされる80に近付いています。来月以降、期待指数が低下するようであれば、bad news is bad newsと捉える可能性があります。そういったところが注目です。

今回の金利低下によって、株式は上昇していますが、こういったところには注目していただければと思っています。

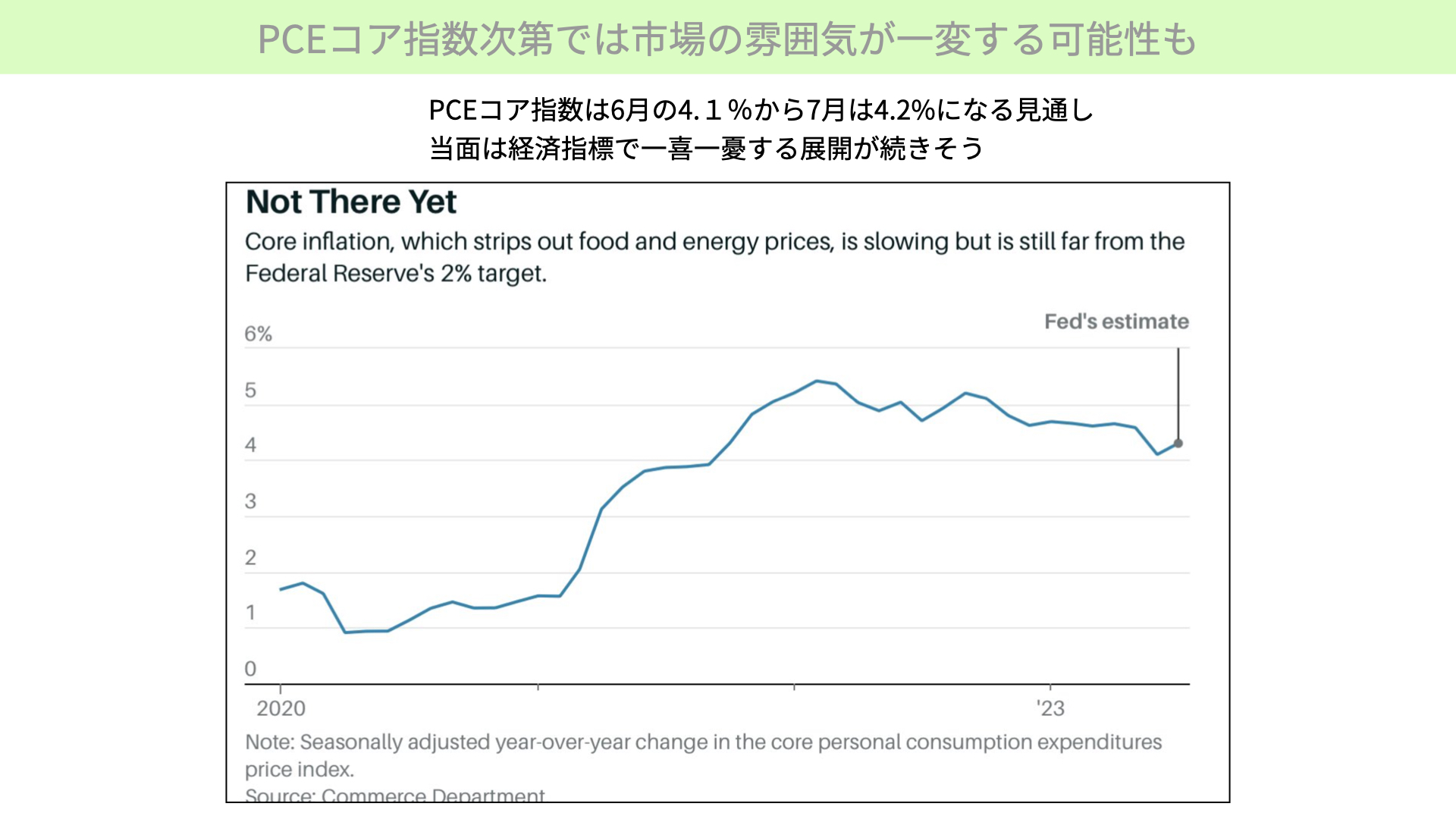

PCEコア指数次第では市場の雰囲気が一変する可能性も

最後に、31日に発表されるPCEコアです。インフレの低下が雇用から見えてきたことで、株式市場は上がっているわけですが、マーケットが一番注目するのは、FRBがインフレ指標として一番重要しているPCEコアデフレーターです。市場予想では6月、前年比4.1%から4.2%まで、再び上昇に入ると思っています。もし4.2を上回る結果になると、29日の経済鈍化、雇用の減速に好感したマーケットの反応が一転する可能性があります。そういった意味では、31日の日本時間の夜9時半から発表されるPCEデフレーターの数字が予想の4.2からどうなるのかは、かなりマーケットが注目を集めています。

FFレート年内の利上げなしという予想は、まだブレブレでマーケットが定まっていない状況です。31日、9月1日の雇用統計に注目していきましょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル