今週、米国の株式市場は経済指標が少ないため材料不足ではないかと言われていました。そのような中、今週一番注目を集めているのが2日間で6%を超えるApple株の下落です。背景には、新聞等々で報道されているように、中国内における、公務員の時間中におけるiPhoneの使用制限があります。

ただ、さらに注目すべきところは、アップルの下落以上に昨日大きく下げ、7%近く下がったクアルコムの下落の原因ではないかと考えています。この下落した背景は、今後、アメリカのマーケットに対するインパクトが拡大する可能性があるため、把握しておくことが欠かせないと思っています。簡単にご説明していきたいと思いますので、ぜひ最後までご覧ください。

[ 目次 ]

なぜアップル株が下落し、その影響を気をつけないといけないのか

Appleにとって中国は大事な市場

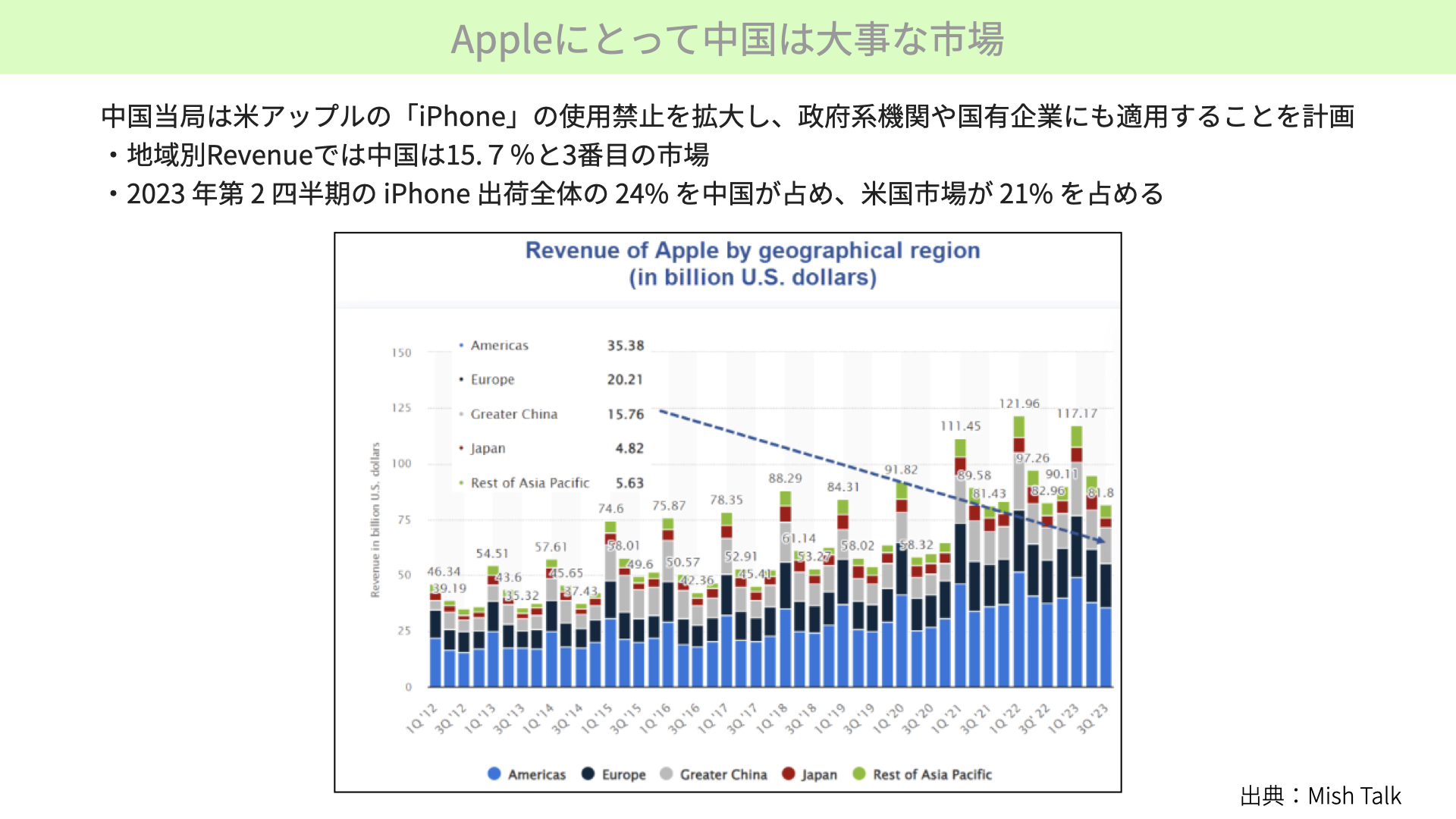

まず、Apple株の下落について見ていきます。中国の当局がiPhoneに関して、使用禁止を拡大したと報道されました。「政府機関、国有企業に勤める職員に対して、日中のiPhoneの使用を禁止する」と言ったことで、今後iPhoneに関する需要が極端に減ってくる可能性があるため、マーケットの懸念材料になりました。

次に、下の図表をご覧ください。こちらはAppleの地域別レベニューを表したものです。中国の市場は15.7%で、アメリカ、ヨーロッパに続く大きな市場です。そこでiPhoneの使用を禁止されるということは、今後Appleの利益に対して大きなインパクトがあるのではないかということになりました。

また、23年の第2四半期のiPhoneの出荷全体に対し、中国の占める割合は24%です。アメリカ市場の21%と比べても大きく、中国が使用停止となると、iPhoneに関するインパクトがかなり大きくなりそうです。

年初来のS&P500上昇への貢献度1位はApple

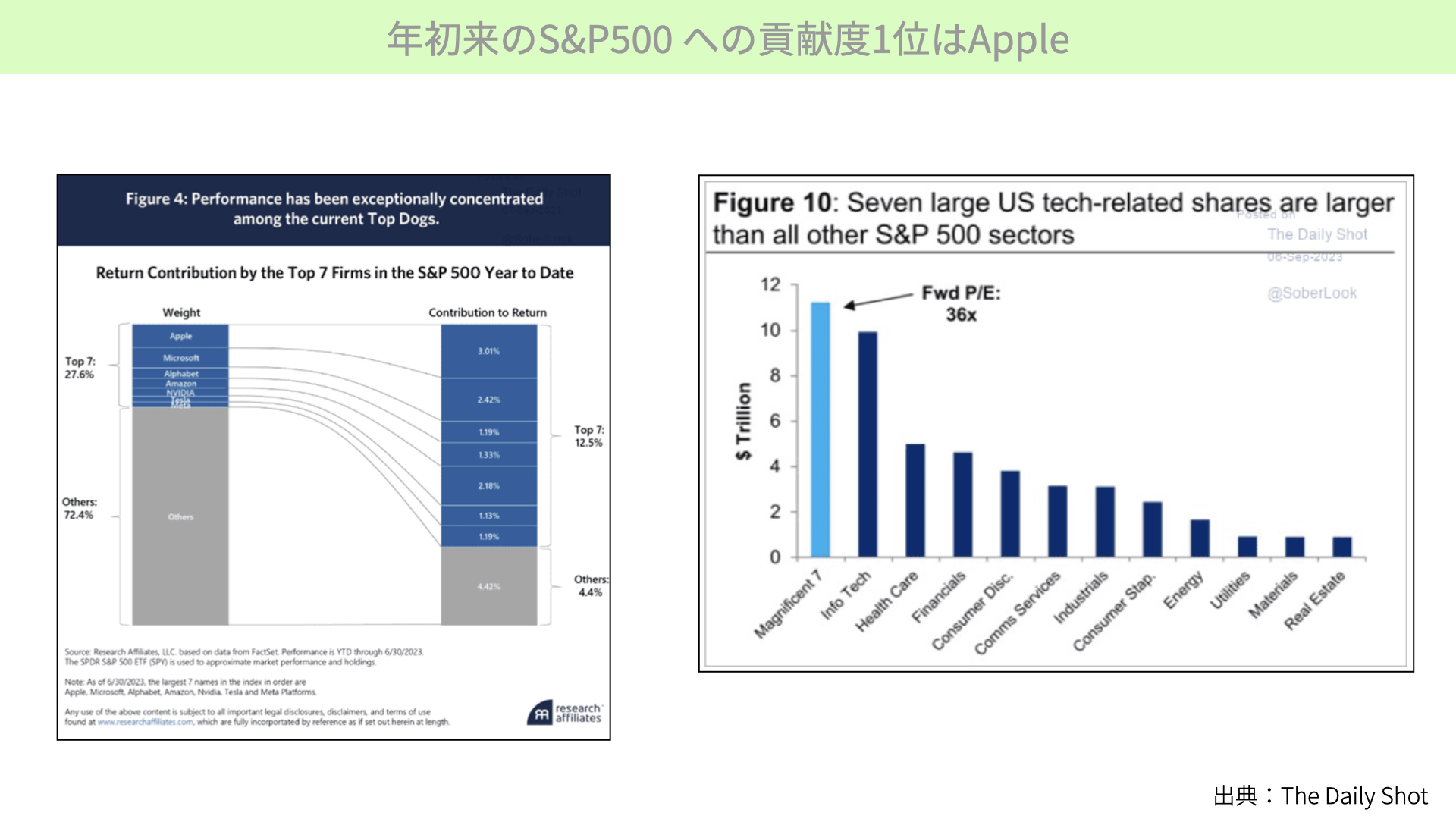

Apple社の企業業績の悪化は、指標に対するインパクトが大きくなります。まずは左の図表をご覧ください。

マグニフィセント・セブンと言われる、7つの大企業です(一部では神7とも言われています)。Apple、Microsoft、Alphabet、Amazon、NVIDIA、Tesla、Metaの7つがS&P500に占める指数への影響割合は27.6%です。S&P500のかなり多くを占めているのですが、左の図表の右棒グラフをご覧ください。

今年に入ってS&P500は16%近く上昇しています。そのうちの12.5%をTop7で引っ張ってきたことは広く知られていますが、9月時点においても同様のことが確認できます。

さらに先ほど取り上げたApple株ですが、今年のS&P500の16%の上昇のうち、3.01%に貢献しています。Apple株の上昇がかなりインパクトを与えてきたことは明白で、iPhoneの出荷の24%を占める中国での使用禁止を考えますと、リード役であったApple社の業績がどうなるのかで今後のS&P500への影響が大きくなりそうです。今週に入り、S&P500も上値が重たくなってきている理由は、ここにもあるかもしれません。

さらに右図表をご覧ください。トップ7のPERは36倍になっています。トップ7の業績見通しにマイナスのインパクトが出てくるようであれば、高いPERは低下する余地が大きく、S&P500に対するインパクトが大きくなる可能性があることが改めて分かります。現在のPERは、EPS成長の期待がかなり織り込まれている状況のため、反動には要注意です。

さて、Apple株のニュースが新聞等では特に大きく取り上げられているわけですが、個人的には、7日に7%以上下げたモバイル通信技術関連企業のクアルコムの下落の方が、今後マーケットに対してインパクトが大きく、要注意でないかと考えています。その理由を、簡単にご説明したいと思います。

クアルコムの下落が大事だと思う理由

クアルコムの下落が意味するもの

クアルコムは、モバイル通信の技術関連企業です。モバイル向けのチップセットなどを扱っています。ごくごく簡単に言うと、携帯の中で各パーツを繋げて動作を管理するパーツです。半導体技術関連の大手企業、クアルコムが、7日、7.2%下落しています。

その背景は、4日前の9月4日のニュースが材料になっているようです。9月4日、ロイターによると、中国のファーウェイがMate(メイト)60プロという新型のスマートフォンを発表しました。この製品の中で使われている半導体を中国企業のSMICが提供しており、先端プロセッサーのキリン9000sが使用されていることが分かりました。衝撃は、7ナノの製品をアメリカに頼ることなく、中国独自の技術で提供できているこです。

ロイターの記事によるところではありますが、この製品が、どうやらアメリカの最新の5Gに対してあまり引けを取らない性能だと報道されています。今回掲載されているキリン9000sが今後利用されることで、中国は米国に対して5Gの技術において周回遅れと評価されていましたが、かなりキャッチアップしてきたのではないかということです。今後、アメリカが強める制裁に関しても、その影響を回避できるのではという意見が多くなり始めているようです。

このように、中国が自国内で生産で賄えるとなれば、アメリカ企業の相対的な競争力低下が指摘されるということで、今後、独占的に強みを持っていたアメリカの半導体企業の業績に下押し圧力が出てくるのではというのが、今回の懸念材料です。

今回の新しいMate60プロが発表された影響でしょうか、7日の株式市場を見ると、引け値は少し戻しましたが、NVIDIA、AMD、ブロードコム、クアルコムなどが、下げていることを見ると、今後、何らかの影響が出てくる可能性をマーケットが感じているのではないかと思われます。

米国の競争優位性は保てるのか

ちなみに、クアルコム株は大きく下落をしたわけですが、クアルコムは4Gに関するチップを販売しています。中国・香港が主戦場で、売上の3分の2を中国・香港が占めています。今回のキリン9000sの発表によって、24年、最大6,000万台のチップセットの受注を失う可能性があり、数十億ドル規模の利益喪失となりそうです。中国において半導体大手のSMICが新たなチップを作っていくことは、アメリカの半導体関連企業の利益を今後大きく毀損する可能性があることが、マーケットで認識されたことが、大きくマイナスのインパクトを与えました。

今後、中国が半導体におけるアメリカに対する依存度をどの程度下げるのか、業績にどのくらい影響があるのかを見極めが必要な展開になるかと思います。

次に、下の表をご覧ください。S&P500が青いチャート、SOX指数が黄色、Appleが赤いチャート、クアルコムが薄緑です。5月、NVIDIAの非常にいい決算を受け、半導体企業、SOX指数の上昇が続いてきました。しかし、今回、クアルコム株は、5月からの上昇分を全て吐き出すような下落になっています。今後、5月以降のマーケットを引っ張ってきたSOX指数でも、同じように半導体企業が複数下落するようなことになると、今後の株式市場に対して大きなインパクトがあります。

半導体企業の利益成長力への期待が高いことが、株式市場の上昇を牽引してきました。中国が自前で生産に徐々にシフトすることで、どれだけの業績に対するインパクトがあるかは、今後いろいろな金融機関からレポートが出てくると思います。また、米国の中国に対する貿易規制が今後強化される可能性が高くなります。それにより、今後、EPSの低下予想が出てくるようであれば、株式市場にとって上値の重い展開につながります。また、影響が大きく、そして、長引くようであれば、株価下落にも繋がりかねません。金利、雇用、インフレといった材料に加え、半導体企業の業績も、また新たな注目テーマになりました。ぜひ注目していきましょう。

関連記事

2026.03.12

スタグフレーション懸念が市場を揺らす ― 原油高・中東情勢と日米株の現在地

3月11~12日の金融市場は、中東情勢の緊迫化を背景としたスタグフレーション懸念から、日米と...

- 米国株

- 日本株

2026.03.06

【米国株】イラン情勢と原油リスクそれでも米国株は強気継続で良いのか?【2026/3/2 マーケット見通し】

本日のテーマは、『米国株 イラン情勢と原油リスク それでも米国株は強気か?」で見ていきた...

- 米国株

- 超保守的な資産管理チャンネル

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)