最近、アメリカの企業が社債の発行が増加しているというニュースを見かけるようになってきました。現在の金利が高い環境下では、普通であれば金利負担が重石となり社債の発行を控える傾向がある中で、なぜ発行が増えているのか。また、マーケットの関係者はそれをどのように考えるのかについてお伝えしていきたいと思います。

[ 目次 ]

米国社債の発行が急速に増加

9月の社債発行が増加

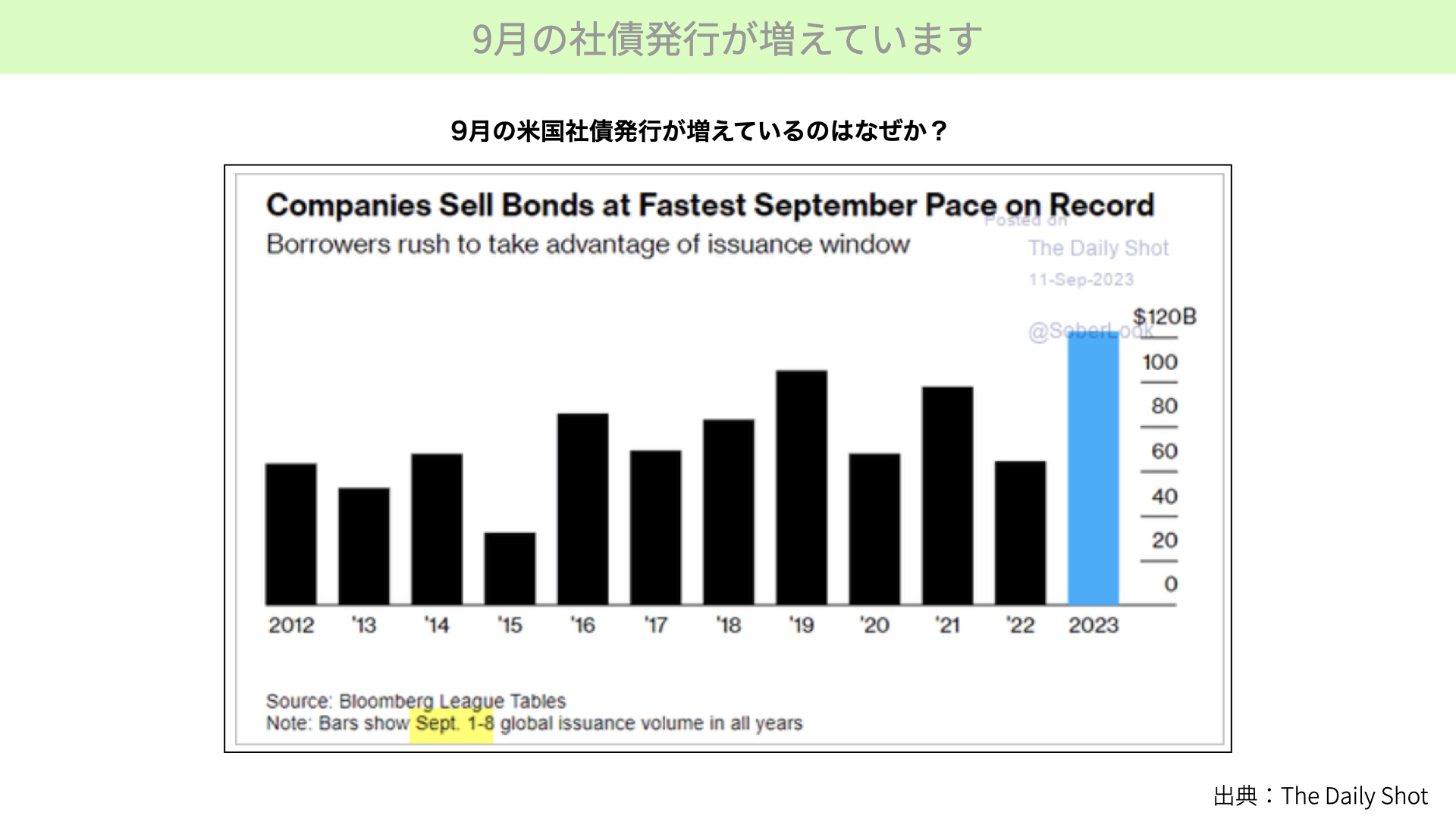

米国企業は、9月に入ってからの社債の発行が非常に増えています。下の図表によりますと、9月はそもそも社債の発行が多い時期ですが、2012年以降の同じ9月をとってみても、今年の23年は突出して発行額が多いことが話題になっています。なぜ9月になって、社債の発行額が増えているかです。

社債発行には高い金利水準

今、置かれている環境を見ますと、社債発行という点においては、金利水準が高いことが確認できます。下の図表は、アメリカの適格社債クーポン、平均利回りです。現在、約5.7%~5.8%程度の適格社債の利回りとなります。

もしも今、社債を発行しようとすれば、平均的には5.8%程度で発行することになってきますから、1年間の金利負担が5.8%となります。ちなみに2022年の1月は2.4%でした。約3.5%近く上昇していることになります。それだけ調達コストが上がれば、業績のマイナスの影響があるということから、普通であれば、高い金利水準では発行を控える状況にあるのではないかと思います。

社債発行が増えた背景

利上げ停止期待で社債利回りの先行きは低下するはず

次に、こちらをご覧ください。今の高い金利水準だけではなく、マーケットで、ソフトランディングの期待、インフレの低下によって、利上げ停止が近いのではとマーケットでは予想されています。

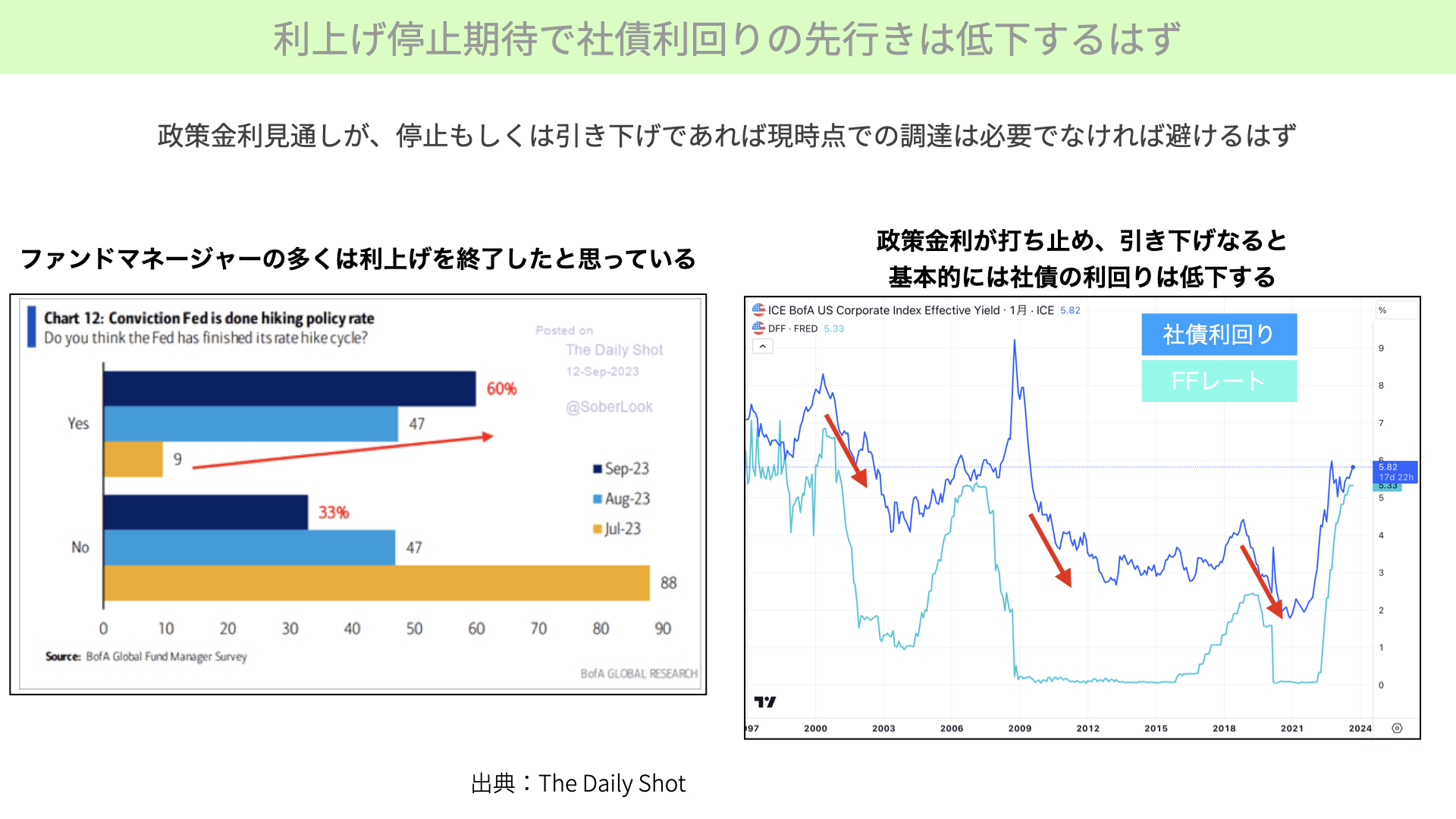

左の図表は、バンクアメリカのファンドマネージャー調査によって、今後の利上げはどうなるのかを調べたものです。左の図表、利上げは終了したと思うか、アンケートを取ったものをご覧ください。7月の段階では9%しかいなかったものが、8月に47%、9月に入ると60%のファンドマネージャーが利上げは終了したと思っていることが分かりました。利上げが終了していないと思っている方は、7月の段階では88%だったものが、8月には47%、9月には33%まで減ってきています。多くのファンドマネージャーを含めたマーケットの関係者は、利上げ停止がかなり近づいている、もしくは前回の利上げが最終と思っている方が多いようです。

そういったマーケットの環境が、本当に企業に浸透しているようであれば、何が起こるのでしょうか。右の図表をご覧ください。右の図表は、青いチャートが社債の利回りで、薄い緑がFFレート、政策金利です。政策金利が停止、もしくは引き下げになったということであれば、赤い矢印で示したように、基本的には社債の利回りは、その後、低下する傾向があるわけです。FFレートが低下するということは、10年金利も低下することもあって、社債の利回りも同時に低下することになります。

ファンドマネージャーたちが考えているように、政策金利の停止、もしくは引き下げが近づいているのであれば、本来、急いで社債を発行することは、あまりメリットがないわけです。そういった状況にもかかわらず、なぜ社債の発行が増えているか。ここがポイントになるのではないかと思っています。

OECDによると2024年の経済成長率に以前の勢いなし

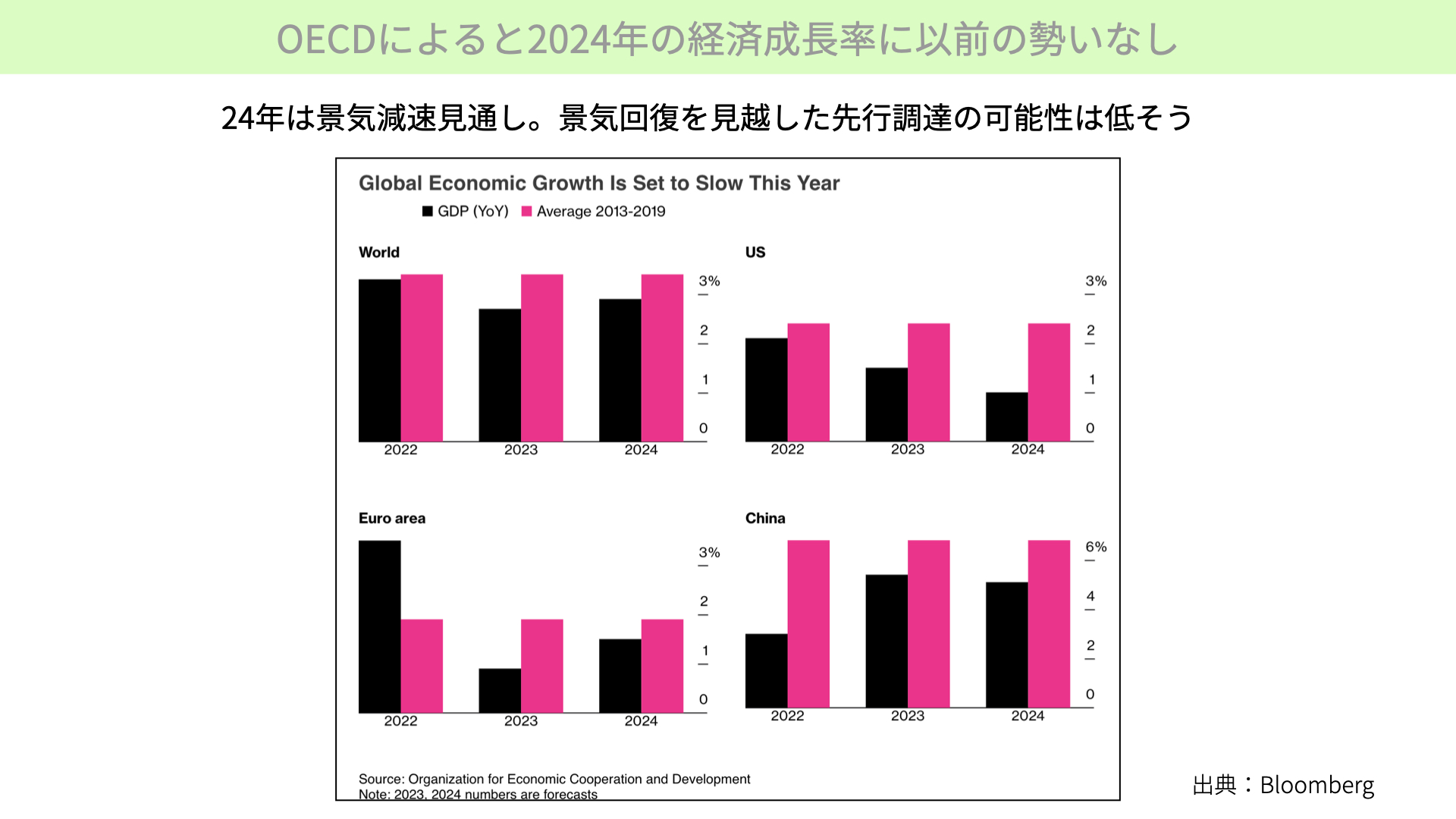

まず、こちらをご覧ください。景気の見通しが良いことで先行的に社債を発行して資金調達を行い、設備投資、投資に備えている可能性が考えられます。

こちらはブルームバーグに出ていた、OECDが発表している2024年の経済成長見通しです。図表、右上をご覧いただければと思います。アメリカ、24年の成長率が1%程度ということで、過去の平均の2%台から比べても、大きく鈍化していることが分かります。アメリカにおいては、大きな経済成長が見込めない状況ですし、世界に目を移しましても、2%後半。決して過去の平均から比べると、高い成長ではありません。今回の社債調達が、前向きな景気回復を見越した先行投資と言うには、説得力が乏しいと言えます。

景気後退懸念か業績面で資金調達が必要な可能性も

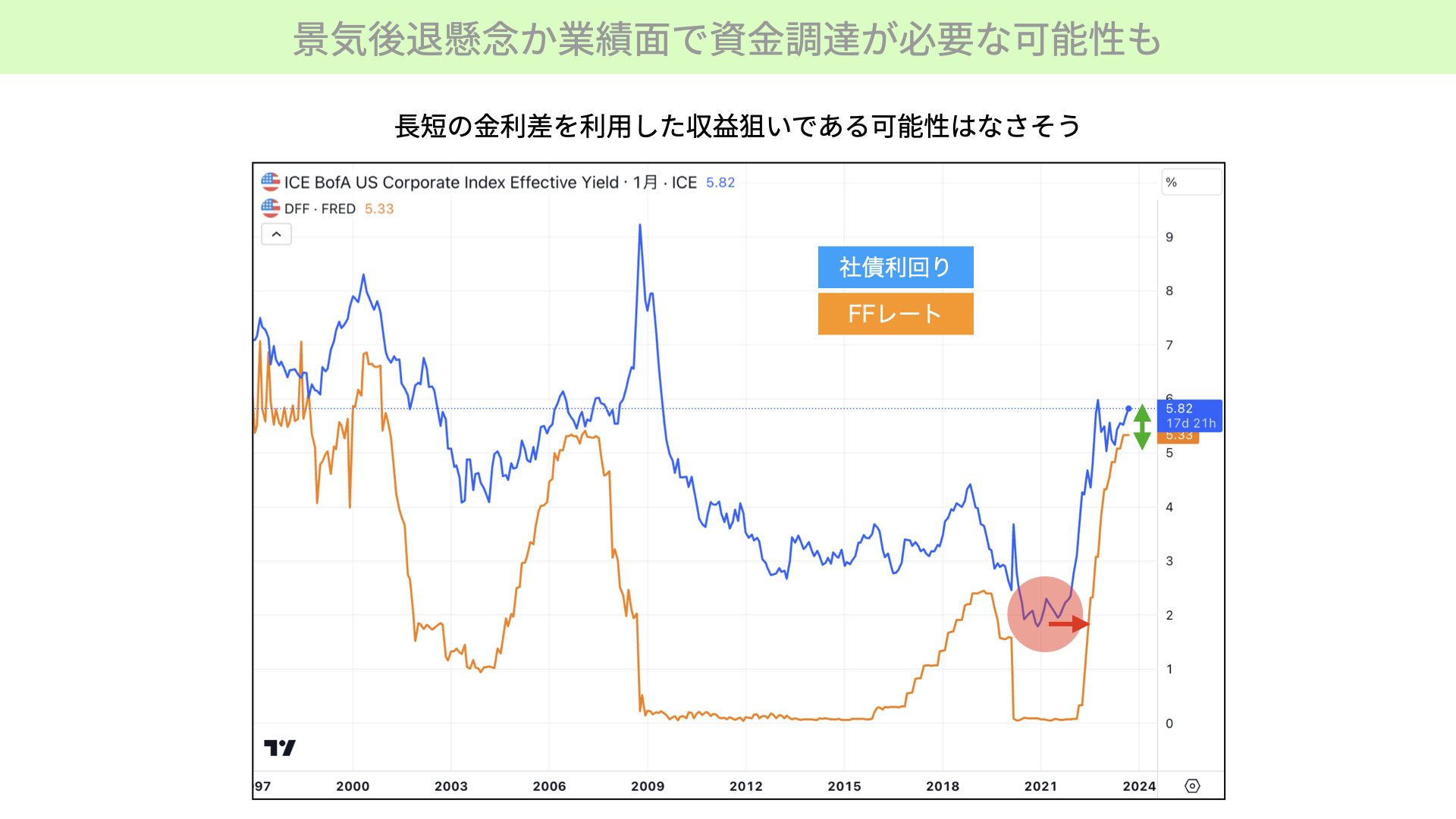

次に、こちらをご覧ください。最近のアメリカの企業業績がいいと言われている1つの要因に、2020年から21年にかけて、低い調達金利でお金を引っ張ってきたことによって、赤い丸、2000年から2022年のところのように、2%近くで調達してきたお金を、その後MMFなどに預けると、5%近くが回るということで3%近くの金利収入があった。これがアメリカの企業業績において、すごく大きなプラス要因だったと言われています。

こういった、さやを狙った社債発行なのかというと、図表をご覧になっても分かるように、5.8%で調達した社債をMMFに入れても、0.5%近くの逆ざやになるわけですから、そういった運用を狙った調達でもなさそうです。

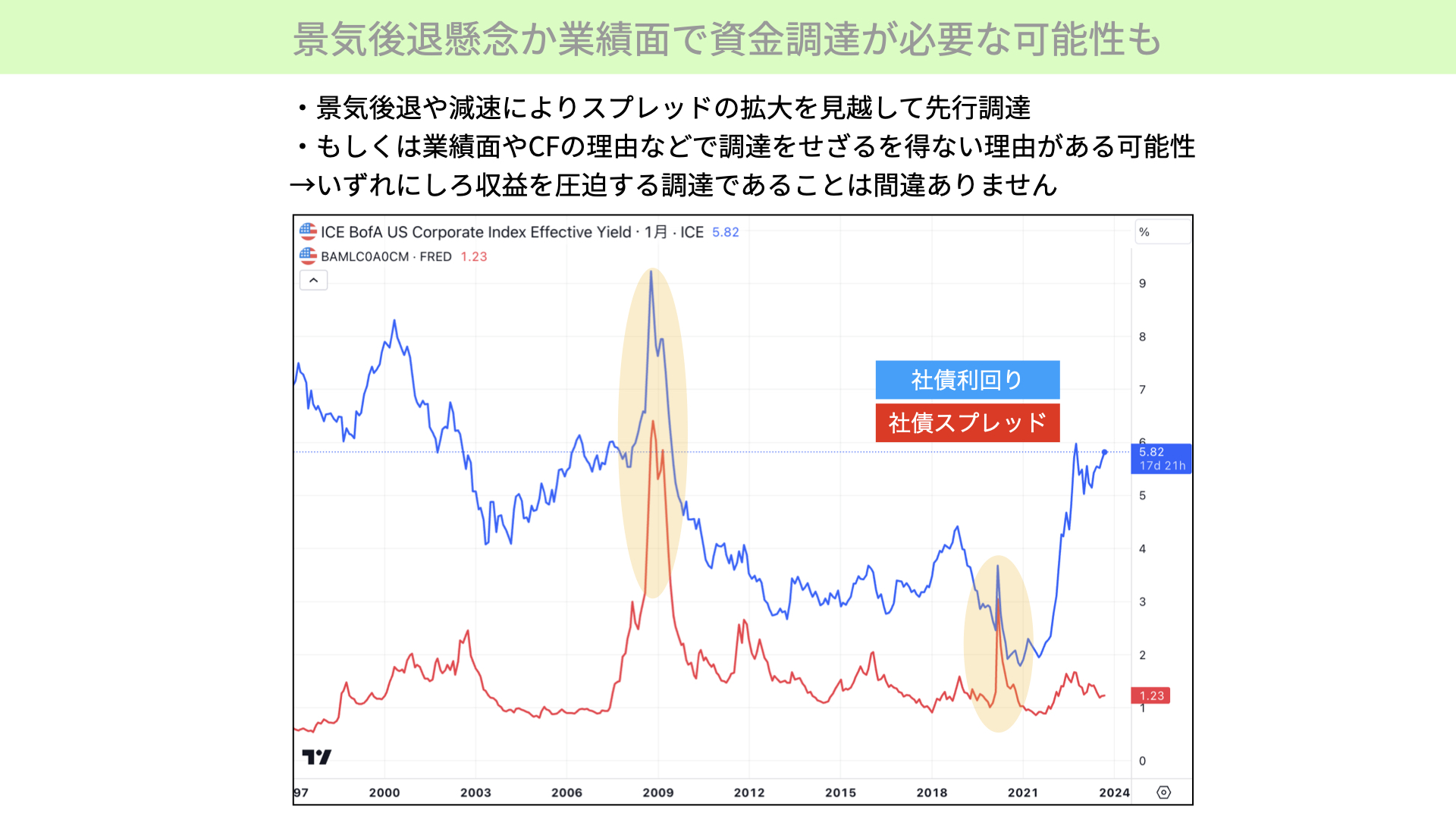

では、何が考えられるかというと、こちらをご覧ください。冷静に考えてみると、2つの理由が発行体から見るとあるのではないかと考えられます。まず1つ目は、景気後退や減速などによって、社債のスプレッドが拡大すると、調達コストがさらなる上昇をするため、その前にファンディングをしてしまいたい、という理由が1つあると思われています。

座標の見方は、赤いチャートが社債のスプレッドです。社債のスプレッドというのは、国債にプラスしたスプレッドが、社債を発行するときの利回りです。黄色網掛けで分かるように、景気後退の局面においては、社債のスプレッドが大きく拡大をしています。その結果、社債の利回りも大きく上昇していますから、もしかしたら発行体としては、マーケットの読みとは違って、今後の景気後退、減速を感じ取っていて、スプレッドを拡大したとき、資金調達が困難になる前に、早めにファンディングしようと動いているのではないかというのが、1つ目の考え方になります。

もう1つは、業績面、キャッシュフローの理由です。皆さんに見えているのとはまた違った、業績面などの事情によって調達せざる得ないということです。世界の経済環境から見ると、高い金利がいずれ低下するというコンセンサスのある中において、こういったタイミングで社債を調達するということは、何かしら業績面や調達に不安を抱えている企業が多いのではないかという指摘があります。

この2つが、過去の経験則やマーケットの関係者の憶測であったとしても、調達を続けていく限りにおいては、高いファンディングコスト、いわゆる調達コストになってきますから、いずれ収益を圧迫する可能性があることについては、注意が必要だと思っています。

ここ2年間、先ほど言いましたように低いファンディングコストで、それをMMFなどに預けて、さやが金利収入として企業業績をなかなか押し下げないとレポートで指摘されていることは、以前にご紹介しました。こういった状況は、今後はできなくなってきています。

その中で、高い金利で調達をするということは、経済的合理性から見ると、普通は行わないことをやる理由が必要になります。それが、スプレッドの拡大なのか、それともキャッシュフローの、業績面に不安があるからではないかと勘ぐりたくなります。そういったニュースが出てこないかどうかが、今後の新たな焦点になるかも知れません。今後注目していただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル