9月に入り、米10年金利が4.2%から4.3%で推移しており高止まりが続いています。市場予想では、来年以降利下げに転じる予定ですが、その後も、もしかしたら長期金利が高止まりするのではとの懸念が、一部聞かれるようになってきました。そこで、本日はその背景をお伝えしたいと思います。

[ 目次 ]

企業の支払いコストが上昇し企業業績を圧迫するか

企業の支払いコストは今後大幅に上昇する可能性がある

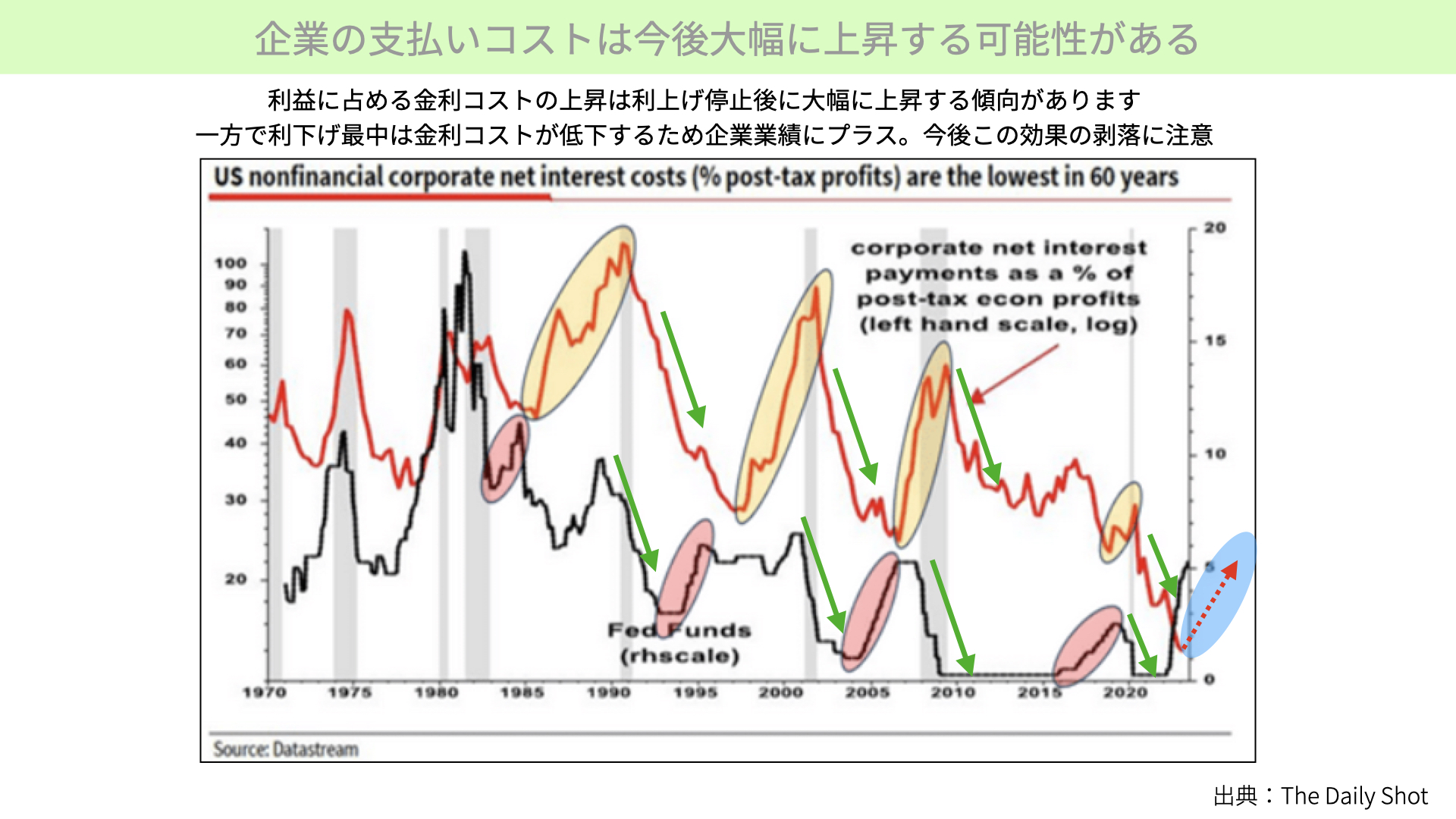

今後の金利見通しを確認する前に、まずはこちらをご覧ください。こちらの図表は、FRBの政策金利、FFレートと、企業の利益に対して金利の支払いコストが何%あるかの関係を表したものです。下の図表で、黒いチャートはFFレート、赤いチャートは利益に対する支払い金利が何%あるか(左メモリ)のチャートです。

1つ目のポイント、FFレートが引き下げに転じた後をご覧ください(緑矢印)。企業の利益に対する支払い金利は、タイムラグをもって下がっていく傾向があります。政策金利を下げると、長期金利が低下していくということで、調達コストがタイムラグでどんどん下がります。現在は、赤いチャートが右肩下がりになっています。2021年以降の利下げ傾向を受け、今もなお支払い金利のコストは低くなっています。

では、今後はどうなるのでしょうか。赤網掛け箇所がヒントになるでしょう。赤網掛けは利上げ局面ですが、タイムラグがあって、支払い金利のコストが上昇しています。現在のように急激な利上げを行った後は、赤いチャートが赤い点線の矢印のように利益に対する支払いコストが上昇していることが、青い網掛け箇所のように予想されています。今後、企業に関しては、利益の中における支払い金利が増えてくることで、業績鈍化が懸念されていることが1つ目のポイントとなります。こういったことを踏まえて、企業としては、支払いコストをどうにか抑えたいとの思いがあると、分かっていただけたかと思います。

発行体ができるだけ短い年限で社債発行をしている理由

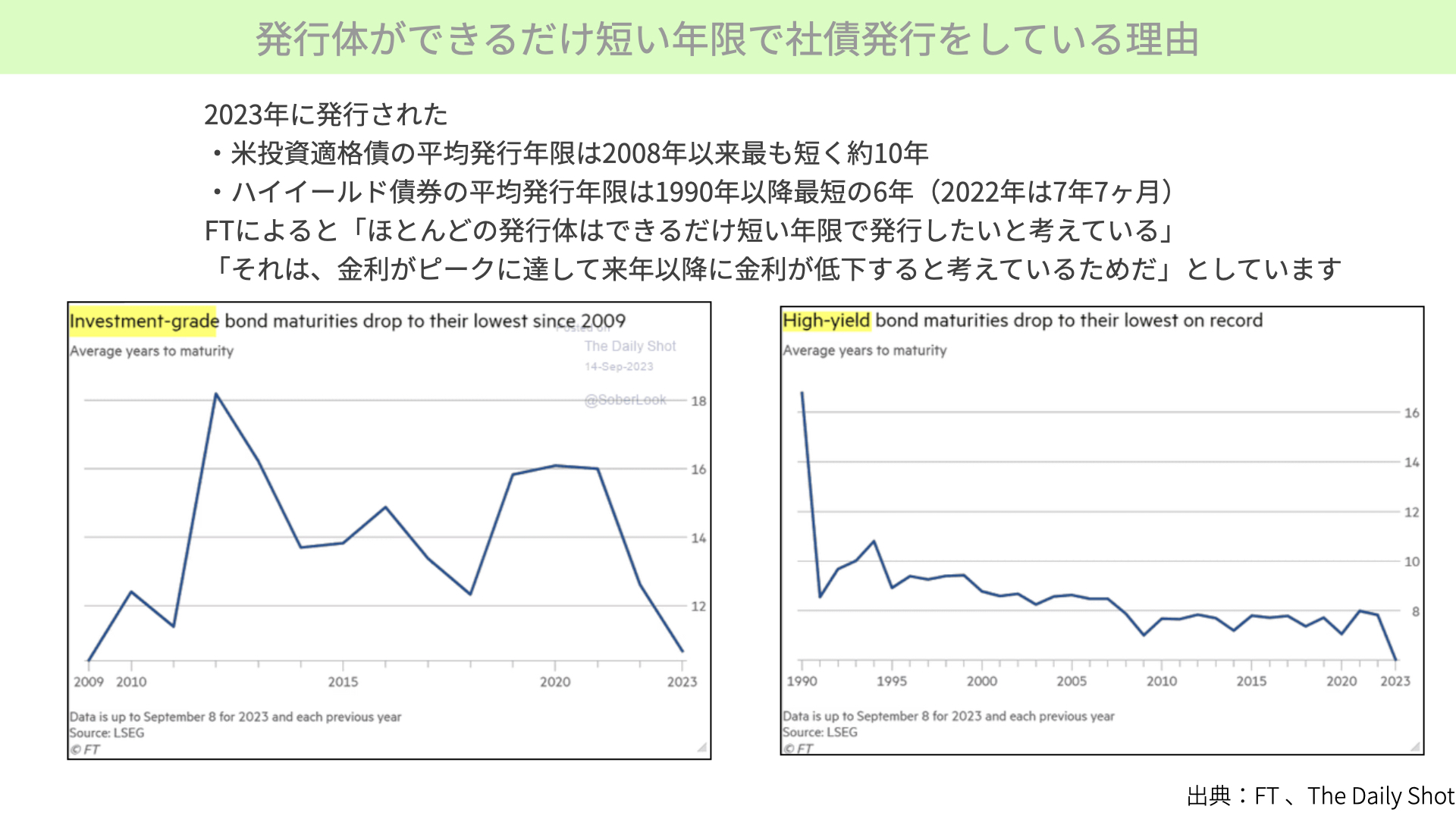

では、次にこちらをご覧ください。それを踏まえて発行体、企業は社債をどのように発行しているのでしょうか。今回、フィナンシャルタイムズに出ていたチャートです。こちらは2023年に発行された、左が適格社債、右がハイイールド債券の発行年限が、どうなっているかを示しています。

左をご覧ください。投資適格社債の発行年限が2008年以来、最も短くなり、約10年となっています。右のハイイールド債券は、平均発行年限が1990年以来最も低い水準で、最短6年となっています。ちなみに22年は7年7ヶ月だったため、急激に期間を短くしています。FTの記事によると、ほとんどの発行体、企業は、金利が高い状況においては、できるだけ短い年限で調達することが支払いコストを抑えることになると考えていますし、今の状態というのは政策金利の引上げが止まってくるだろうということで、今後、長期金利もピークに達して、来年以降の金利が低下すると考えているためだと説明されています。なるべく高い金利で調達する期間を短くして、その後、下がった金利で再び調達したいという思惑があると説明されています。本当にそうなるのでしょうか。

24年以降の社債発行は増加の見通し

2024年以降も債券発行が増加する見通し

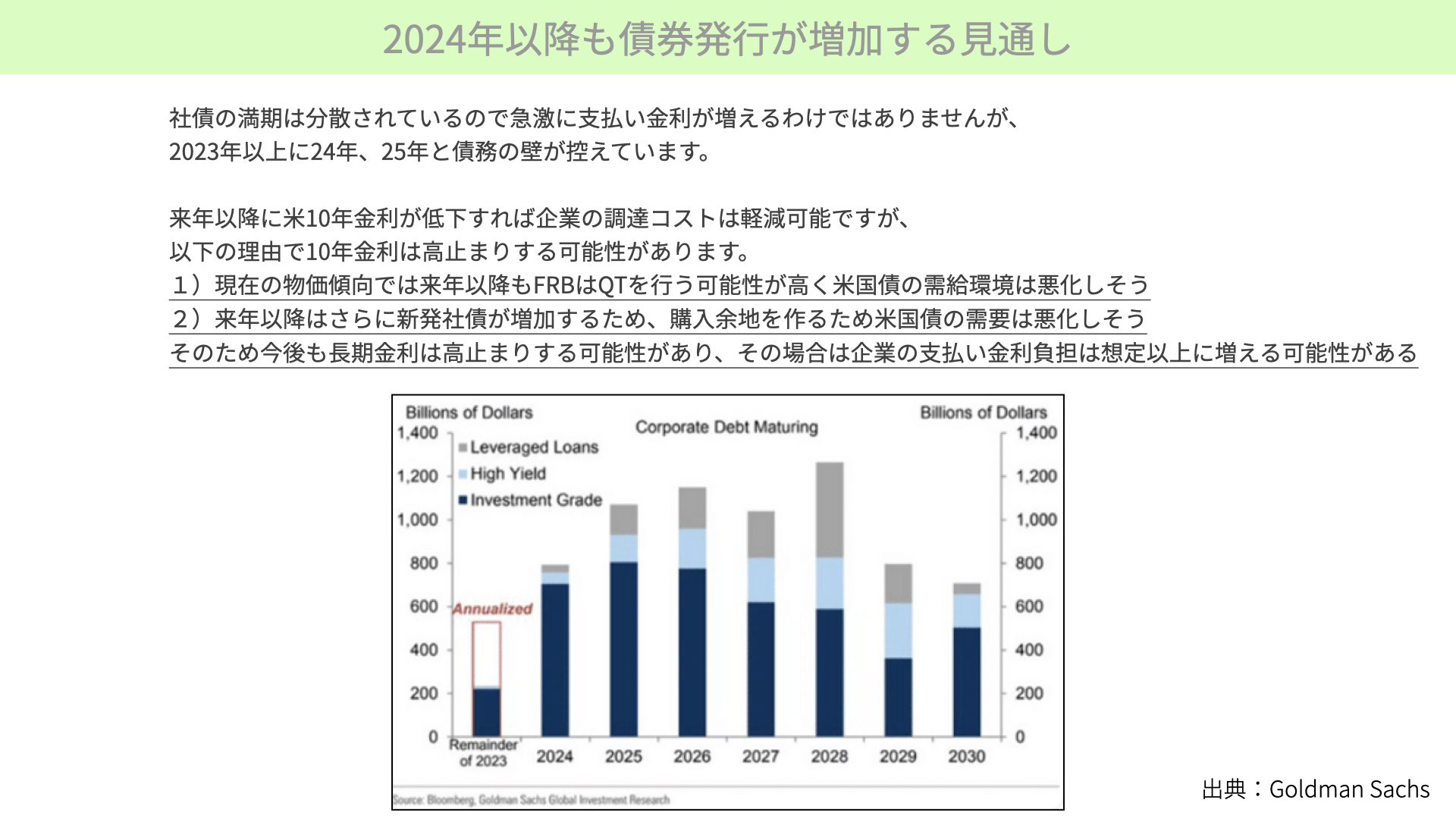

前回記事で、今年の23年9月は社債の発行が増えているとお伝えしました。この23年以上に、24年、25年は、社債の発行が増えそうです。

下の図表をご覧ください。23年をアニュアライズしたものに比べても、かなり多くの金額が24年、25年に発行される予定です。こういったものをマーケットの世界では、「債務の壁が控えている」と言うわけですが、債務の借り替えが増えるということは、10年金利が来年低下するようであれば、それに伴ってスプレッドも一緒に下がっていきます。企業の調達コストは、今よりも軽くなるということで、期間を短くすることが考えられるわけです。

マーケットの懸念点

一方で、マーケットでは、こういった状況を踏まえて懸念材料も取り上げられています。1つ目の懸念材料は、最近のPPI、CPIの結果を見ると、そう簡単には物価が落ち着かなさそうです。来年以降もFRBは、QTを継続するのではないかと思われます。その結果、米国債の需給環境が悪化するということで、金利が高止まりするのではと言われています。

次に、社債発行に大きく関係しているのですが、来年以降は、さらに新発社債が増加する、新しい社債の発行が増えると予想されています。そのため米国債の投資家は、社債を買うための購入余地を作るため、米国債を売却して新発社債を買う傾向があります。

今月の9月、金利が高止まりしている背景は、そこにあります。米国債券を売って、大量に発行される新発社債を買うことで、米国債の売りになって、金利が上がっていると指摘されています。24年、25年の傾向とQTがあることを考えますと、米国債券に対する需要が弱ってくるだろうということで、金利が高止まりする可能性があると懸念されています。今後も長期金利が高止まりすれば、クレジットスプレッドを載せた形で、社債の発行となります。

企業の支払い金利が増える可能性があるということは、業績が鈍化する、減速すると予想されるため、マーケットとしては、こういった状況が今後懸念材になるのではと話題になっています。利上げが停止すると金利が下がることを前提に、業績が回復するとの見通しがある一方で、これだけ大量の社債の発行を控えている、国債のQTが進んでいる状況では、権利が高止まりする可能性があると、ぜひ認識していただければと思っています。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル