本日は、9月20日に開かれるFOMCについてプレビューをお伝えします。政策金利は、大方の予想では据え置きです。ほぼ、こちらはサプライズはないかと思います。ただし、3ヶ月に一度発表されるSEPという経済見通しやドットポイントによっては、今後のマーケットに大きな影響を与える可能性があると考えています。

そこで本日は、どのようなポイントを今回のFOMCで見ればいいのか、また、その結果を踏まえてどういうふうに考えれば良いのかを見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

FOMCの注目ポイントはドットポイント

FOMC注目ポイント(1)ドットポイント

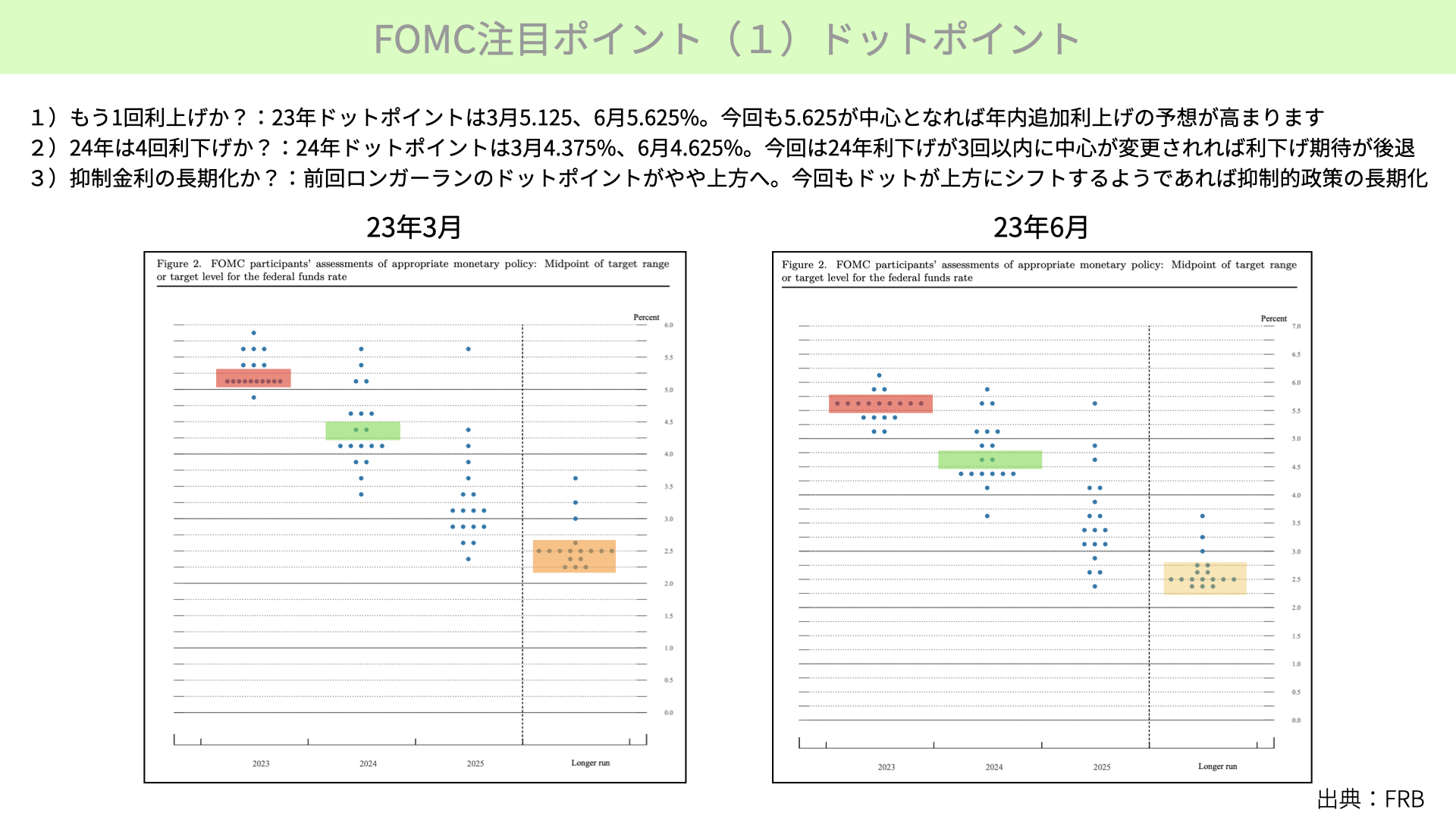

まずはこちらをご覧ください。まず1つ目のポイントとして、ドットポイントにご注目です。ドットポイントの注目点は3つあります。まず、今回は利上げがないと予想していますが、前回6月のFOMCでは年内、7月に加えてもう一回の利上げの可能性が示唆されていましたが、今回もそれが引き続き、まだ残っているかどうかが確認されます。

今は9月ですので、この時点で年内の予想となれば、残り3ヶ月しかありませんから、かなり精度の高い、確率の高い予想となります。そういった意味でかなり注目です。

上の図表をご覧ください。赤い網掛け部分です。23年3月は、5.125%がドットポイントの中間値でしたが、6月には5.625%になり、年内であと2回、0.5%の利上げが予想されていました。前回7月に利上げを行い、今回は利上げを見送るということであれば、おそらく11月にもう1回あるのではないかとなります。今回、前回と同様に5.625%という数字が出てくるようであれば、11月に年内の追加利上げの可能性が高いという市場反応になります。これは、現在の市場予想に反するため、市場はネガティブな反応になる可能性が高いと言えます。

もう1つは、23年ではなく24年に注目です。緑の網掛け部分ですが、23年6月時点では、24年に年4回の利下げを予想していました。ただ、23年3月の時点では、24年の利下げを3回でした。3月から6月にかけて、24年の利下げが1回増え、年4回になると緩和が進むことを予見したものでした。

しかし、最近の景気の堅調さと雇用の強さなどを受け、24年の利下げが4回ではなく、3回程度に修正してくるとなると、こちらもネガティブな反応になります。ポイントは、23年の利上げが1回あるかないかではなく、24年の利下げが何回あるのかは、このドットポイントで必ず確認する必要があると思います。

3つ目のポイントですが、ロンガーランと呼ばれる黄色い網掛けをご覧ください。こちらは、長期の中立的な金利を表したものです。ご覧になってお分かりの通り、23年3月時点の中期的な中立金利は、当然2.5%が中心でした。また、2.5%の以下に5人の投票者がいました。さらに2.5%以上の人は4名で、そのうち3名は極端なタカ派の方ですから、実質的には2.5%より中立金利を予想したのはたった1人だったのが、23年の3月でした。

右の図表に目を移します。23年6月時点でインフレが根強いこともあり、2.5%の下を予想しているのは3名に減りました。一方で、2.5%よりも上を予想する方は4名になっています。中立金利の中間値は、2.5%であることには変わりはないのですが、2.5%以上に投票した方が多くなってきています。もしも今回、2.5%以上の方(上3名のタカ派の方を除き)、4名がさらに増えてくるようであれば、抑制的な金融政策が長期化する可能性が高くなってきます。これもネガティブです。この3つのポイントをドットポイントで見ていく必要があります。

今回の結果を受けてどのような反応になるか

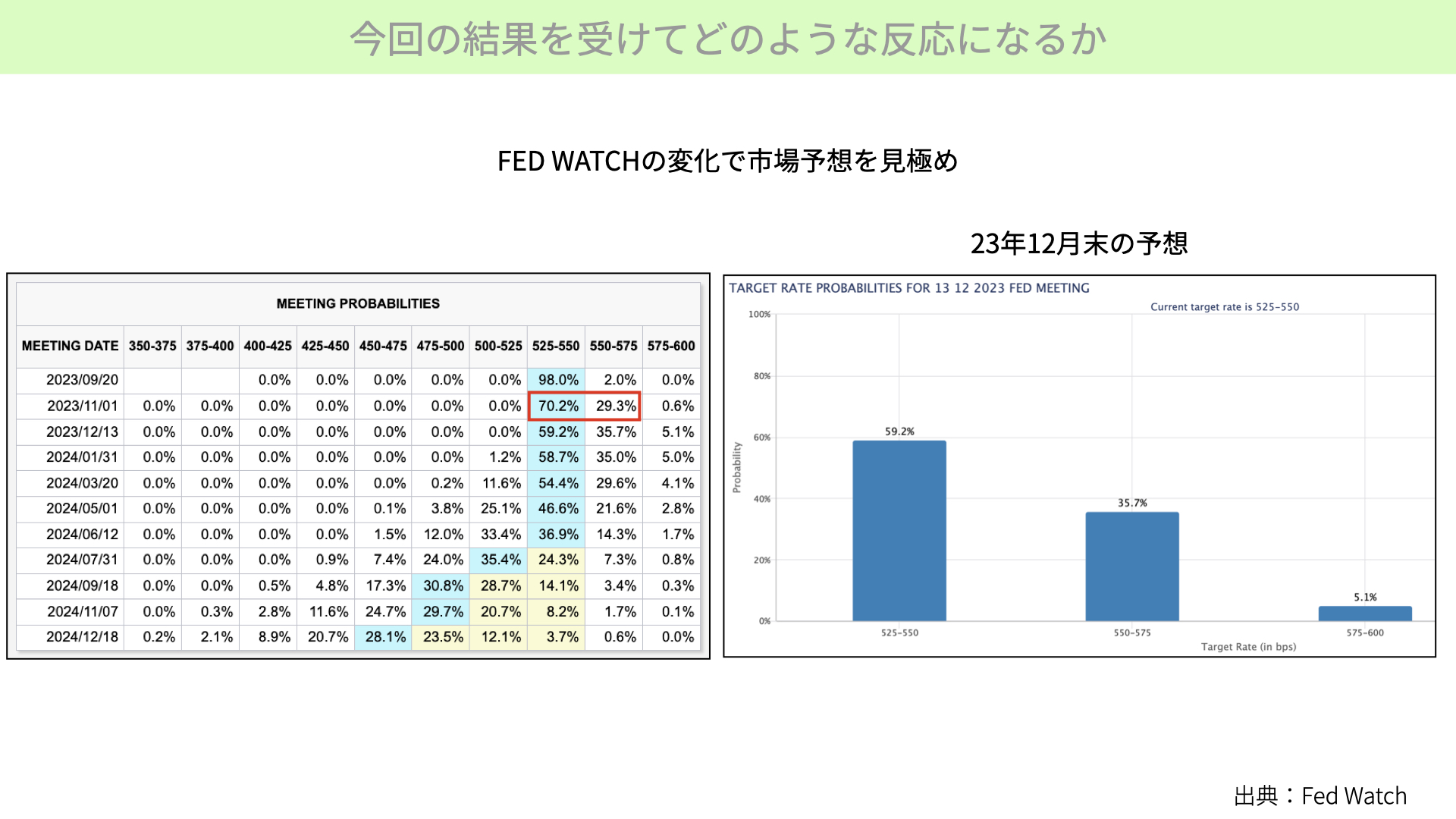

これを踏まえて、ご覧いただきたいのが現在のフェドウォッチです。11月のFOMCにおいては、据え置き予想は70%になっていますし、12月末でも、現状据え置きが59%です。FOMC後に据え置きの予想数字が減り、利上げ1回という反応にると、長期金利が上がり、株式市場にもマイナスの影響で出るでしょう。ぜひ、このドットポイントはチェックをしていただければと思っています。

失業率予想やGDP予想も重要なポイント

FOMC注目ポイント(2)失業率

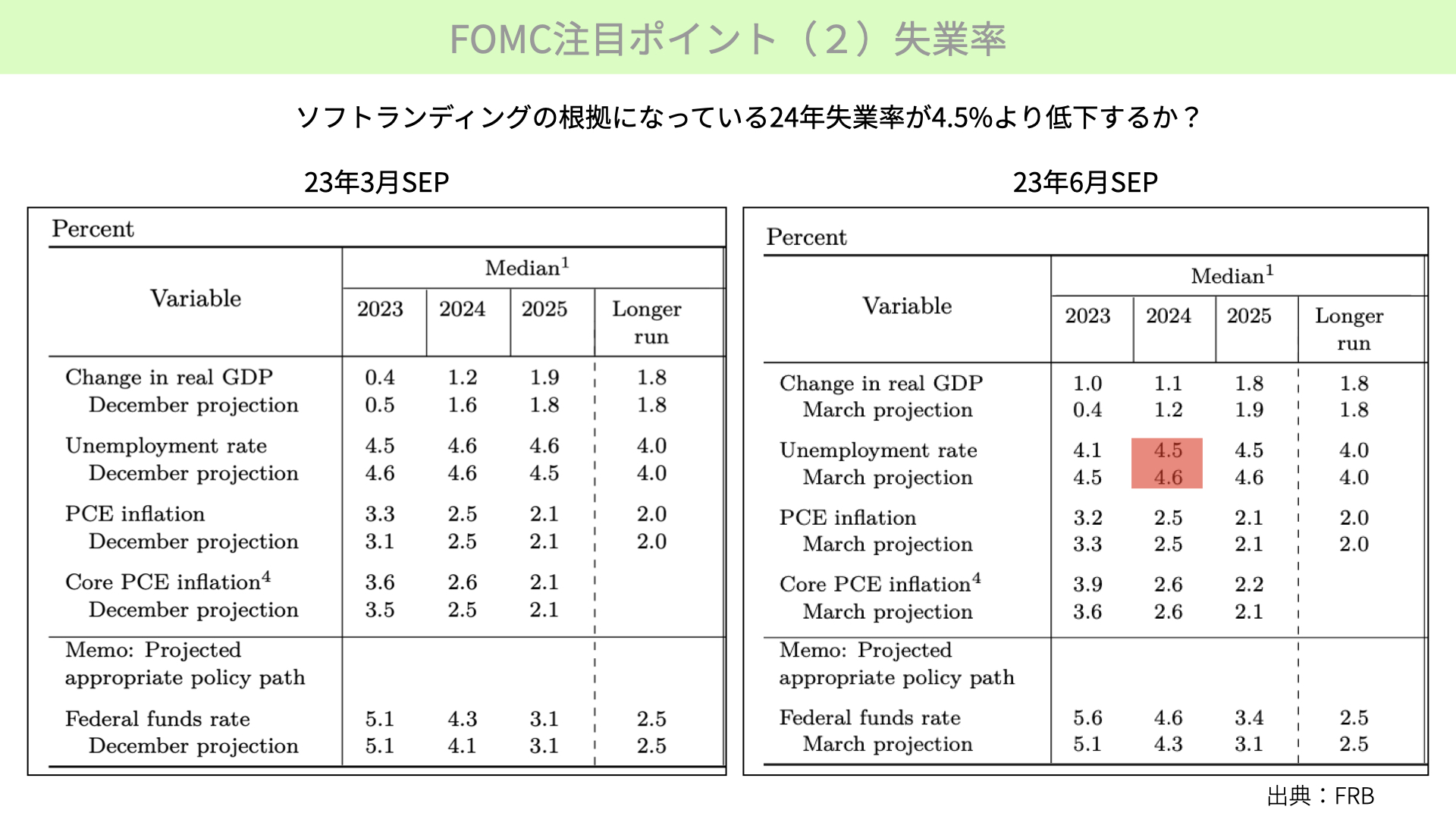

次は失業率に注目です。SEP(経済見通し)を、3月、6月を並べさせていただきました。まずは、6月のSEPをご覧ください。24年の失業率予想はが3月時点では4.6%と予測していたのですが、6月には24年の失業率を4.5%に改善する見通し予想になりました。今回、FOMCは経済や雇用に関して、ある程度強気な見通しを出してくるでしょうから、ソフトランディングの根拠として、失業率の低下を示してくる可能性があります。

一応コンセンサスとしては失業率は低下する見通しのため、4.4%、4.3%となるのではないかと考えらます。もしも、今回4.5%に据え置きになれば、今までのFRBの高官が示しているようなソフトランディングの根拠にならないのではないかとなります。FRBメンバーはマンデートの失業率に注目しますので、もし失業率予想が下がっていない場合は、もしかしたらソフトランディングに自信がないのではと疑われます。そのため4.5%から、どの程度しっかり下がってくるかには、注目が必要です。

FOMC注目ポイント(3)GDP予想

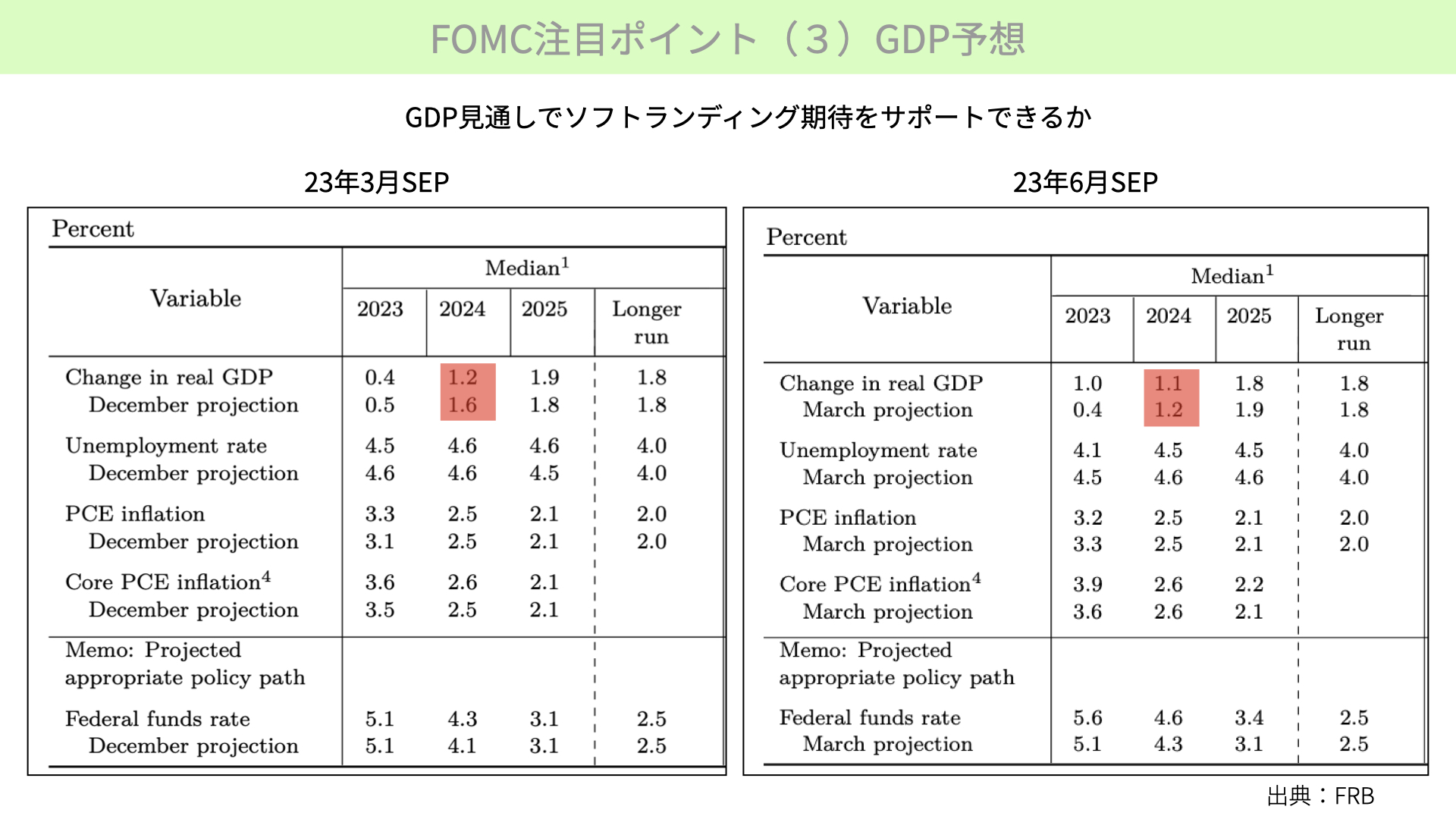

3つ目のポイント、GDPになります。こちらも経済が強いとソフトランディングと言えます。

右の図表をご覧ください。6月時点におきましては、2024年の年率換算のGDP予想が1.2%から1.1%と下方修正となりました。現時点における民間による24年のGDP予想は、1.3%程度が中心値になっています。今回のSEPでは、上方修正をしてくるのではと思われます。1.2%、1.3%に上方修正してくるとの予想になるわけですが、もしも、据え置きなどになると、先ほどの雇用と同じように、ソフトランディングに自信がないのではとマーケットに捉えられてしまいます。

FOMC注目ポイント(4)コアPCE

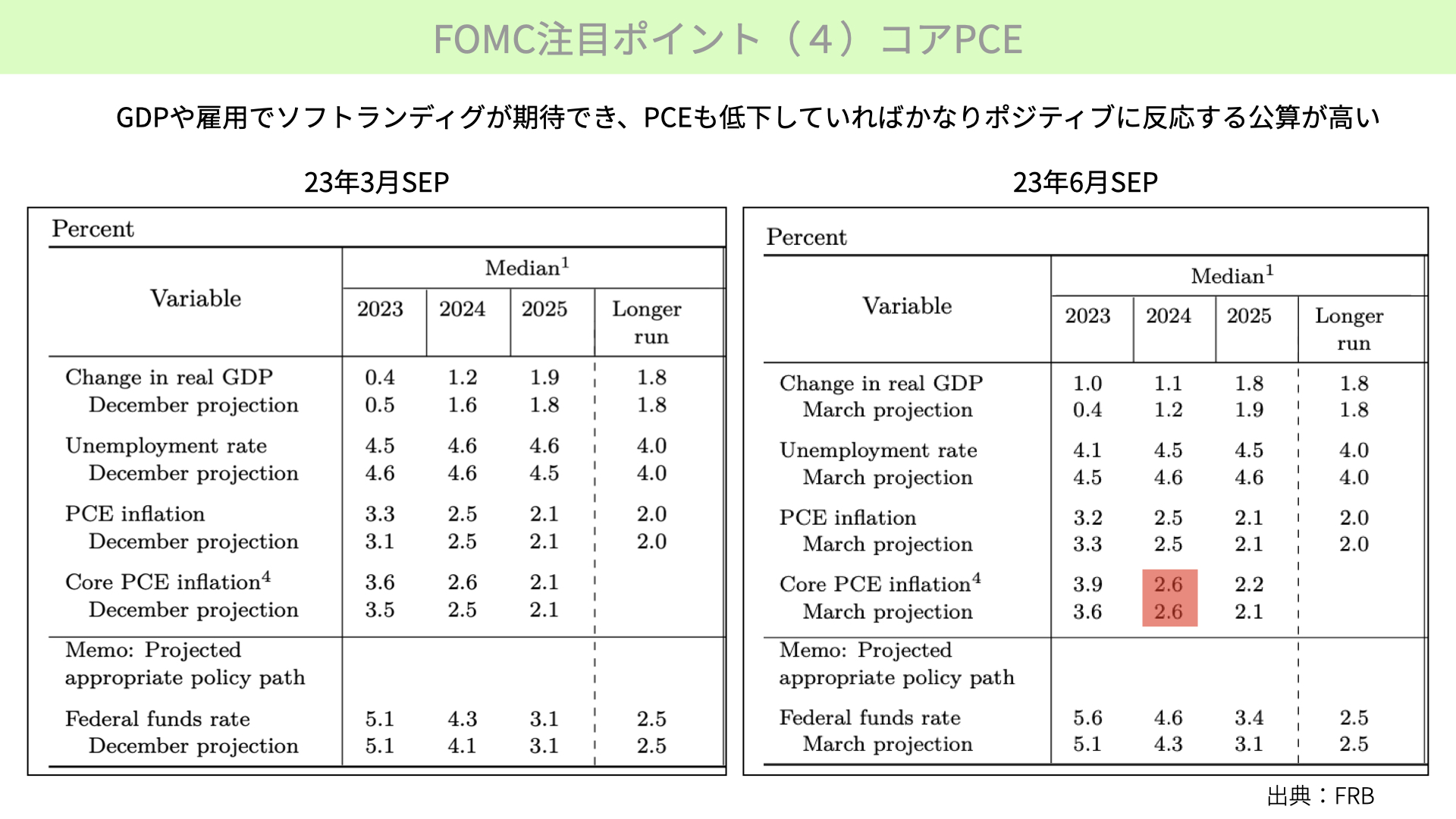

そして、4つ目のポイントです。物価、コアPCEについて確認します。23年の3月、6月も同じく2.6%になっています。民間予想では2.4%との数字が出ていますので、予想数字を下げる可能性があります。例えば、2.5%、2.4%になるかもしれませんが、下げ幅は限定的になると思っています。予想数字が大幅に下がるようであれば、金融緩和が近いと判断され、インフレを再加速する可能性がありますので、警戒を続けさせるということもあり、2.6%から2.5%程度になると思います。

ただ、もしも据え置き、もしくは上方となれば、かなりのネガティブな印象を与えてしまいます。物価の安定についてかなり自信を持ってきているのであれば、予想を下げることが前提だと思います。

さて、ここまで4つのポイントをご覧いただきましたが、市場予想に照らし合わせますと、ある程度の修正がSEPには入ってくると思います。市場予想と逆に行った場合には、かなりネガティブな反応になる可能性があります。今回は政策金利の据え置きですが、SEPの中身について、しっかりと見ていただければと思っています。

今回は、こういった事前予想がある程度揃っているところもあり、大きな波乱は起きない可能性があります。とはいえ、仮に無風だったからといってマーケットがいい状態になるかというと、少し気になるポイントがあります。最後に1つだけ、ご紹介したいと思います。こちらをご覧ください。

FOMC通過後に気になる点

もしもFOMCで市場反応が少なくても注意しておきたい点

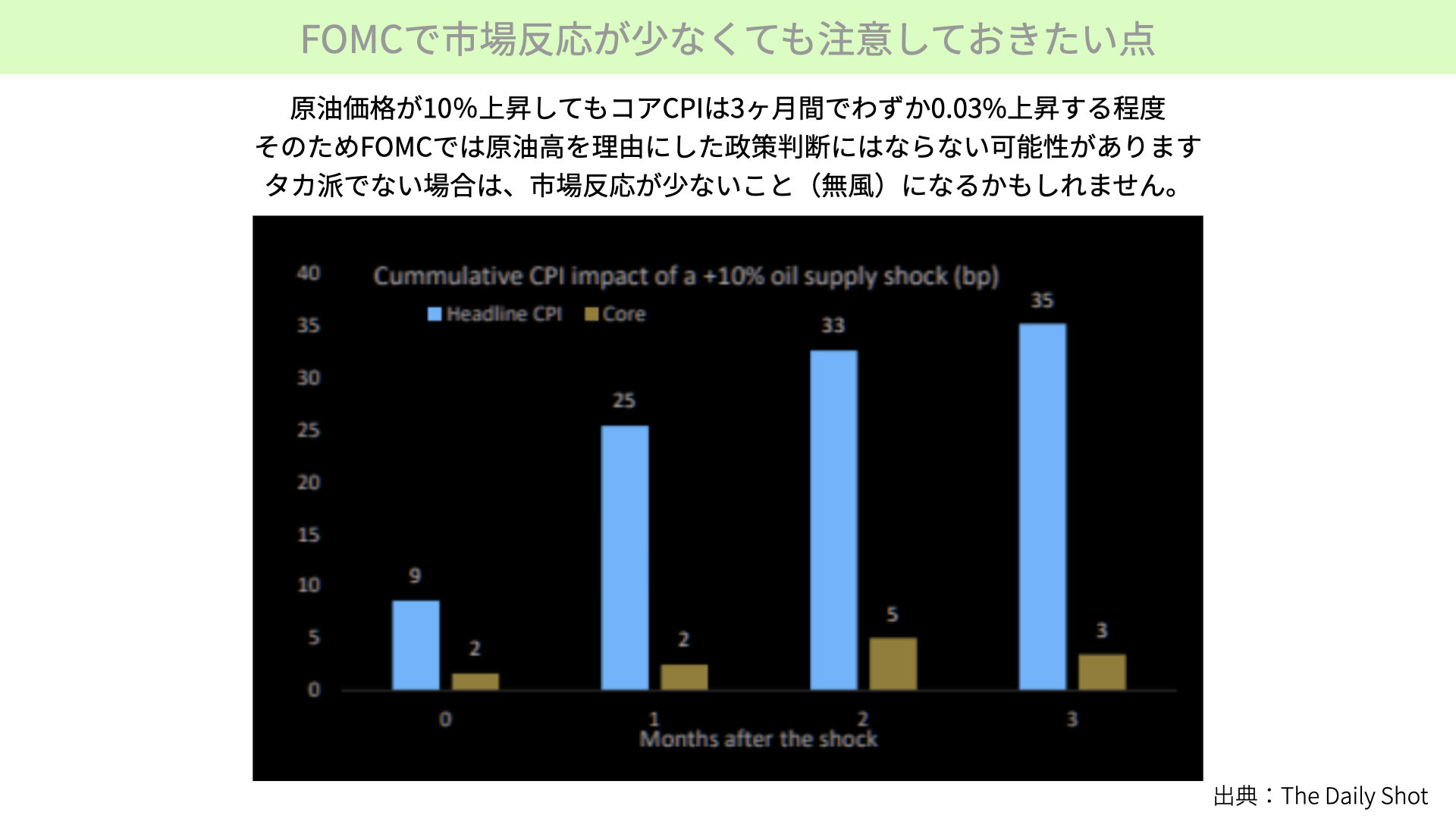

仮にFOMC後に市場反応が少なくとも、少し注意していただきたいという点で、原油の話をさせていただきます。こちらの資料は、原油価格が10%上昇してもということで説明です。こちらの資料は、原油が10%上昇しても、コアのCPIには、3ヶ月間でわずか0.03%しか影響を与えない、3ベースポイントしか影響を与えないということです。

下のグラフで、一番右の黄色い棒グラフが3と書いてありますが、3ヶ月でも0.03%しかインパクトがないことを示しています。今の原油高に関して、今回のFOMCにおいては、コアに対する影響が少ないから政策判断に影響を与えないのではないかと、原油高を重く受け止めることはないのではないかと市場では予想されています。

そのため、原油高を受け、タカ派的な政策になる可能性が少ないだろうという話もあり、市場反応が少なく、無風になるのではという意見があります。ただ、注意してほしいことがあります。

季節的に戦略的石油備蓄は増える可能性

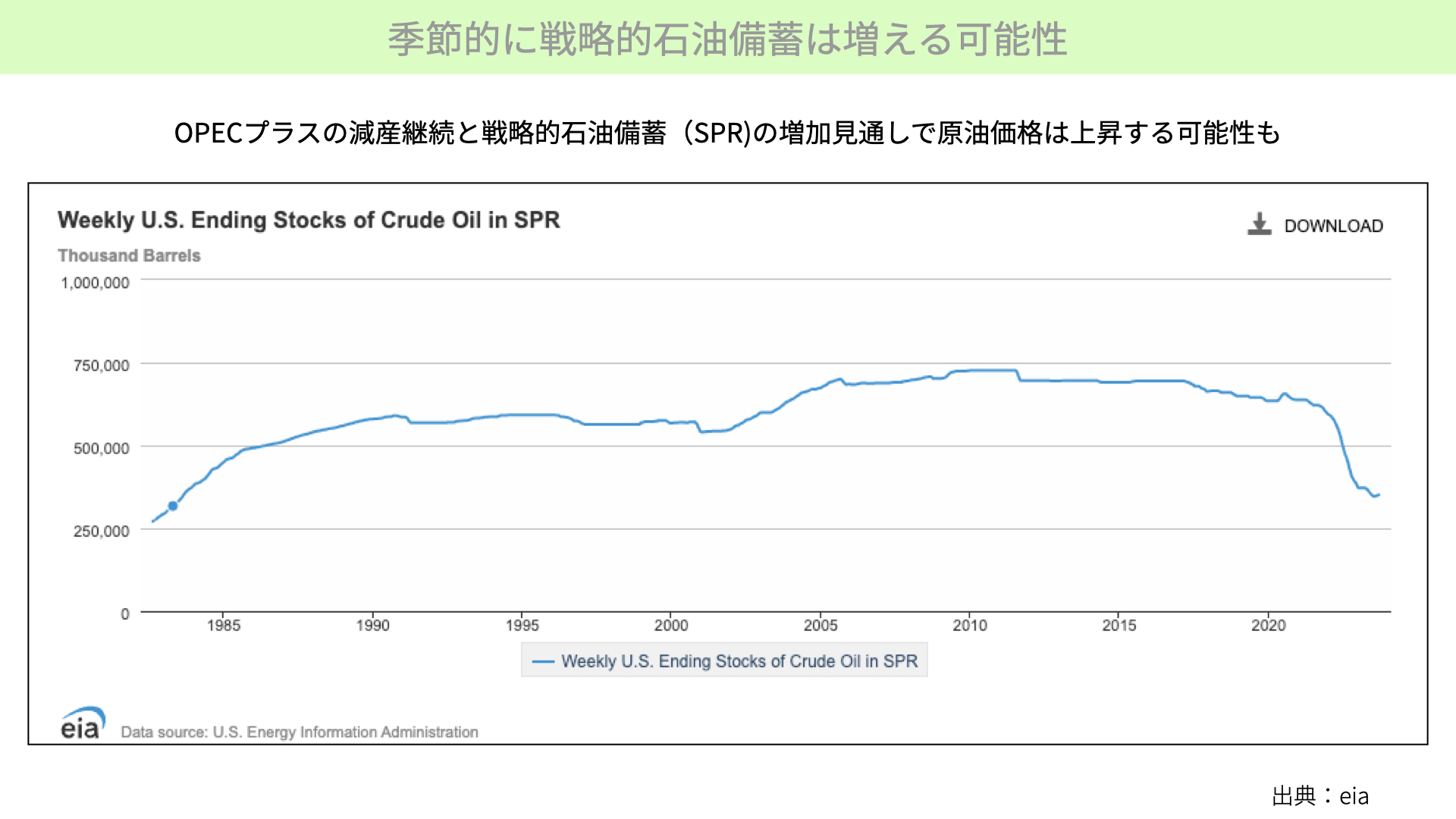

今後、石油価格がどうなるでしょうか。まず下の図表は、アメリカにおける戦略的石油備蓄(SPR)です。こちらの在庫量が大きく減っていることがお分かりだと思います。1980年代のレベルまで下がっています。

原油価格を下げるため、バイデン政権は戦略備蓄を放出して石油価格を抑えてきましたが、最近、備蓄の量を徐々に増やす傾向が見えています。この季節は備蓄を増やす時期でもあるということで、今後、アメリカの中でも備蓄が増えることが予想されています。現在、民間の備蓄量はほとんど変わりありませんので、戦略備蓄が増えてくれば、需給環境に影響を与え石油価格が上がりやすくなります。

これに加えてOPECの減産が継続するため、そういった意味でも今後、原油が上がりやすい状況にあるわけです。原油が上がりやすい状況がどういった影響を与えるか、最後に、こちらのスライドをご覧ください。

石油価格と長期金利上昇の相関が最近は高い

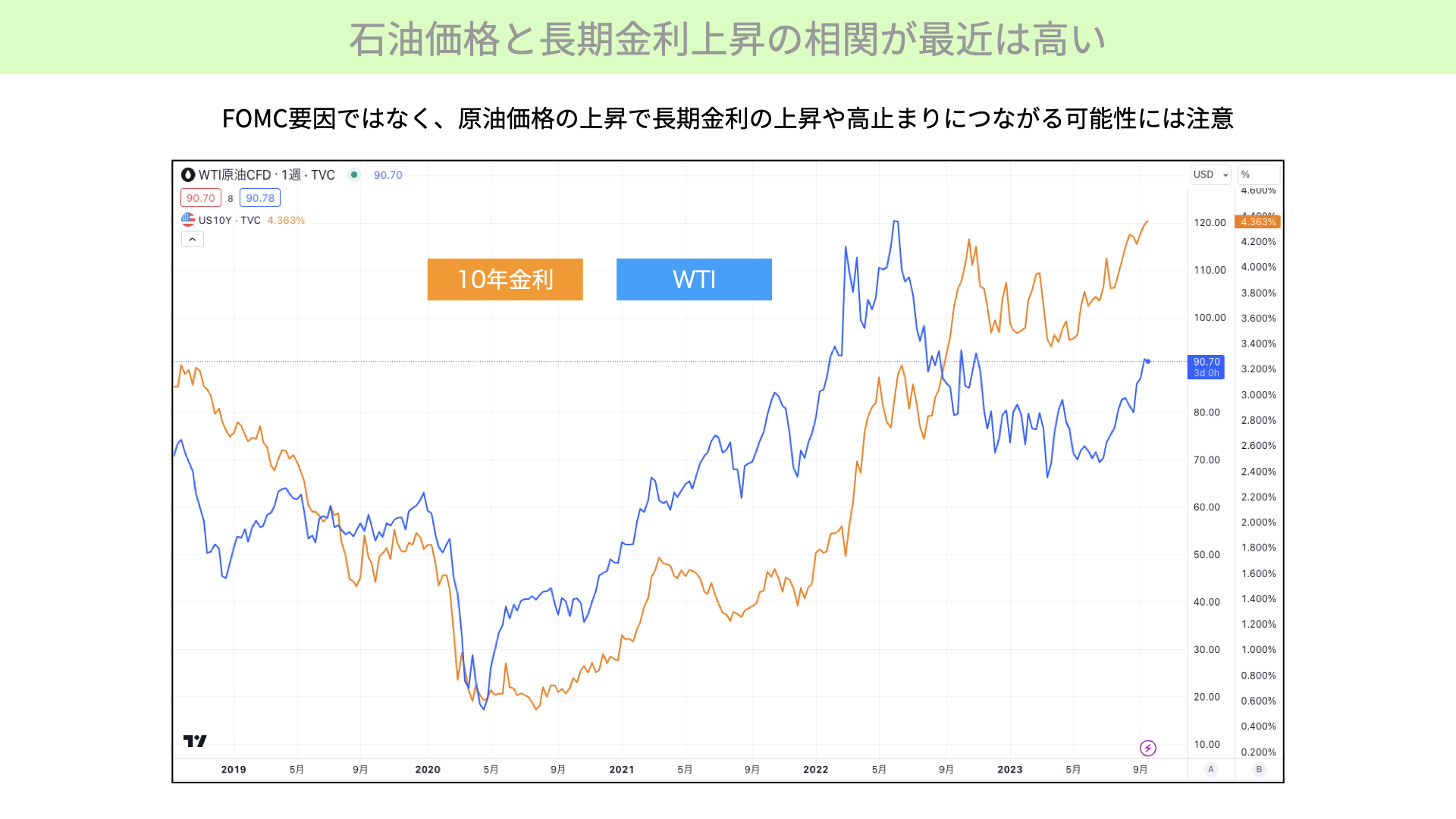

もしも今回のFOMCが無風で通過した場合、金利が今後下がるとの観点が出てくるかもしれません。そこで注目していただきたいのが、季節的に戦略備蓄を増やしていく時期であり、OPECの減産があることを考えますと、やはり今後も原油が高止まり、もしくは上昇してもおかしくない状況だと思います。では、原油が上がっていくと、今後の長期金利にどういう影響があるのでしょうか。

黄色いチャートがアメリカの10年金利、青いチャートがWTIの価格です。ご覧になって分かりますように、ここ3~4年はインフレになって以降、原油価格が上昇すると、アメリカの10年金利も上昇する、相関が高い状況が続いています。もしも今回のFOMCにおいて、タカ派的な内容ではなかったとしても、原油価格の上昇が続くようであれば、10年金利の上昇につながってきます。

FOMC要因で長期金利が上がらないにしても、原油要因で金利が上がるようであれば、今のように実質金利が2%を超える状況が、経済にダメージを与え続け、積み上がることになります。もしも、FOMCがタカ派でなかったとしても、石油要因で金利が上がる可能性に注意していただき、20日のFOMCをしっかりと注目していきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル