ここ最近、米株式市場の下落が続いています。その背景には、長期金利の上昇が関係しています。金利が上昇すると株式市場が下落する逆相関の関係になっており、この逆相関は2008年以来の高い水準です。この逆走感が、過去の株式市場や金利にどのような影響を与えたのかを見ることが、今後の投資のヒントになると考えて取り上げました。ぜひ最後までご覧ください。

[ 目次 ]

金利と株価に強い逆相関

2008年以来の金利と株の高い逆相関

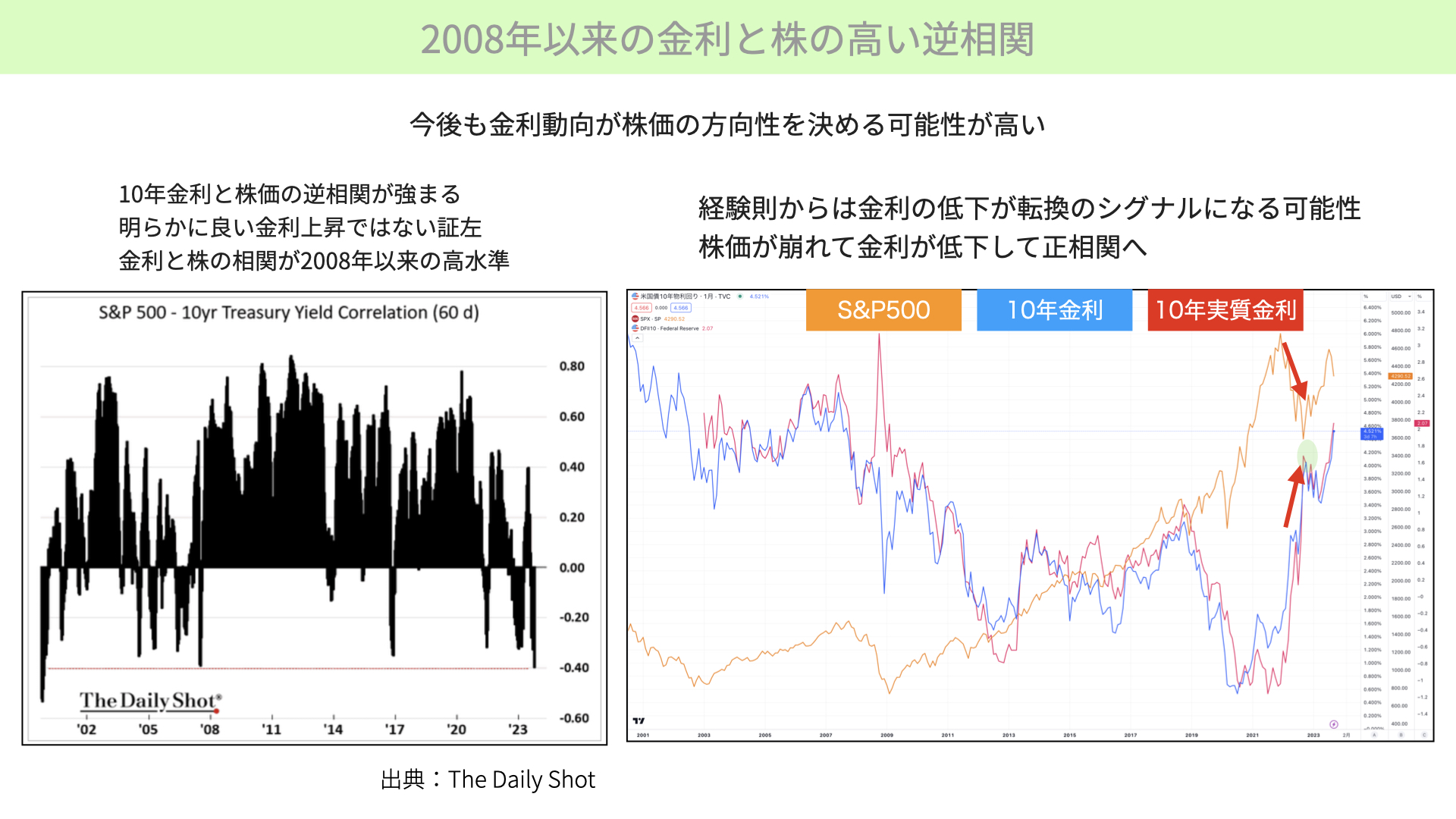

まずは左の図表をご覧ください。米株式市場と米10年金利の相関を表したものです。現時点では-0.4。株と債券がマイナスの相関でやや強い逆相関になっています。同じような相関になったのは2000年と2008年で、その後はご存じの通り株式市場は大きく下落していることがポイントです。

この逆相関は、金利が上がると株式が下がる、株式が上がると金利が下がる関係です。現在、金利上昇と株価の下落の逆相関は、2008年以来で最も強くなっています。基本的には、金利が高いと経済にも株価にもマイナスの影響を与えます。歴史的な経験則では、急激な金利上昇が続いているときは逆相関になり、株式は大きくマイナスになる傾向があります。。

次に、右の図表をご覧ください。S&P500が黄、10年金利が青、10年実質金利が赤となっています。左の図表にあるような逆相関が発生した後、正相関に戻るのは、株価の大幅な下落が伴ったときです。これは金利上昇、特に実質金利が大きく上昇すると、経済にマイナスの影響が出て、株価が大きく下落するためです。

大きな調整が伴うと、債券への質への逃避が起こります。株の下落に伴う債券買いとして、金利が低下し、結果として株と金利が共に下落することから、正相関に戻ることもあります。また、株式が大きく下落することで、債券の利回りに対するエクイティリスクプレミアムの拡大ということで、株に対する買いが入り、徐々に逆相関が解消されていきます。

過去、金利と株の逆相関が発生した後は、株式は大きく下落して元の状態に戻ってきました。今の状態は、右のチャートの右側、金利が大幅に上昇し、株価が下落を始めています。さらに大きく下落するようであれば、債券が買われることで金利が低下することがあります。しかし、そういったことが伴わないと、なかなか逆相関は解消されません。

1年前もそうでしたが、大きく金利が上昇した局面では、株式が大きく下落し、株価の下落を伴って金利が下落を始めて正相関に戻ったことが確認されています。今回も株価の調整が進めば、解消が起こるかと思います。

では、金利が自発的に下がり、解消することはあり得るのでしょうか。こちらをご覧ください。

23年夏以降に急激に逆相関が高くなった背景

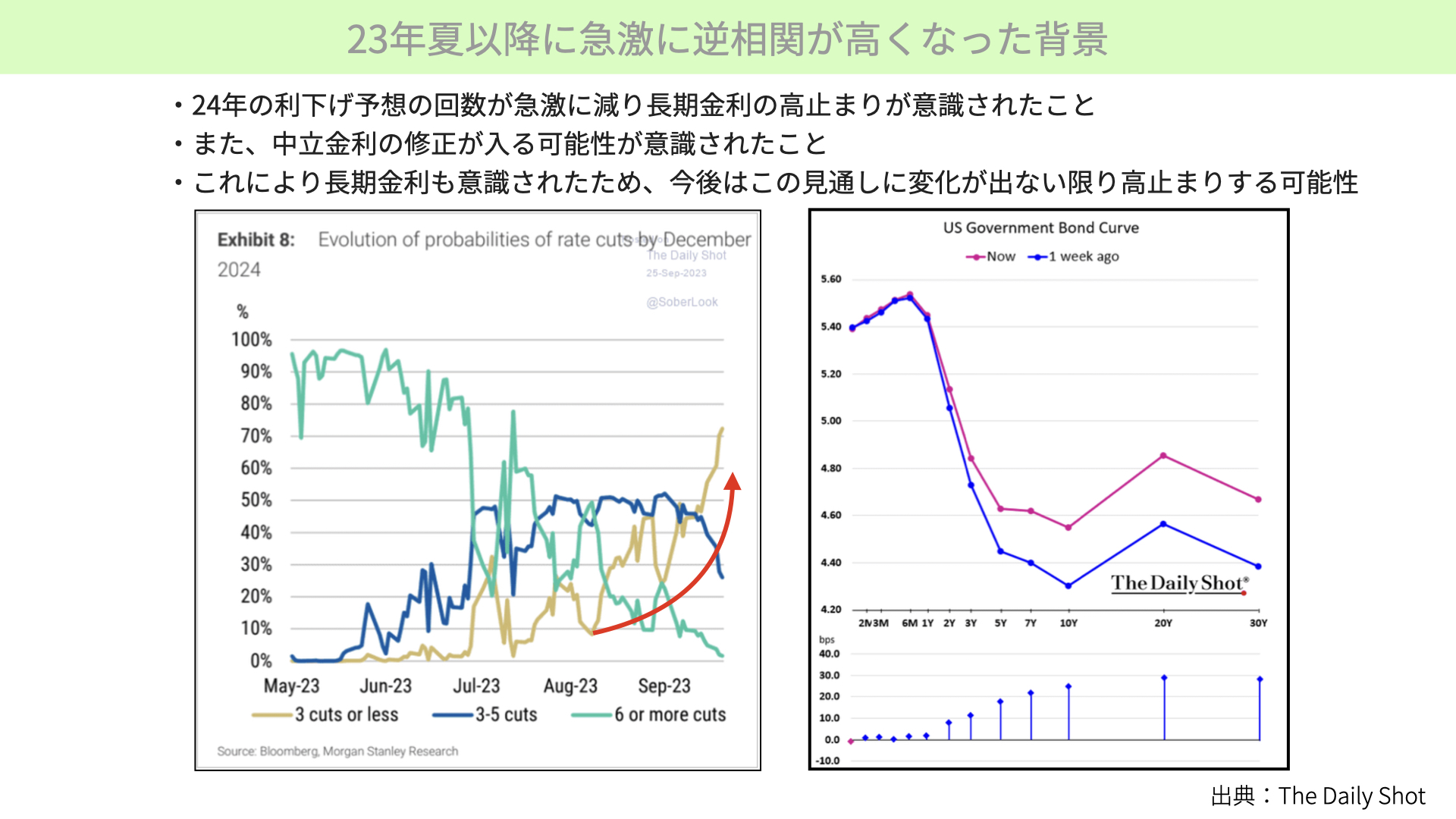

2023年の夏以降、急激に株と金利の逆相関が強まりました。その理由は、左の図表をご覧ください。2024年の利下げ回数についての市場予想です。緑のチャート、5月の段階では6回以上利下げと100%近くが考えており、3回以下の予想は0%近くでした。

8月以降には、3回以内の利下げ予想が10%近辺から70%に上昇。6回以上の利下げは、80%からほぼ0%まで下がっています。24年の利下げ予想が大きく下がったことから、長期金利が上昇し始めたと思われます。

さらに、ジャクソンホール会合で中立金利に修正が入るのではとの話もありました。その結果が右の図表です。

これは、イールドカーブを表したものです。現在が紫、1週間前は青のイールドカーブですが、10年、20年、30年と長期のイールドカーブ上昇が激しくなっています。来年の利下げ回数減少ということで、長期金利上昇が予想されています。金利が下がる場合は、来年の利下げ回数が元のような6~7回とならない限り、長期金利はなかなか下がりにくい状況だとお分かりいただけたかと思います。

市場は利上げ停止後の債券リターンを狙っていた

利上げ停止後の債券リターンを狙った動きの影響で金利上昇

次にこちらをご覧ください。マーケットのメインシナリオは今年の利上げ停止を7月、もしくは11月と予想しており、現在も7月の利上げが最後だとの見方が多くなっていました。

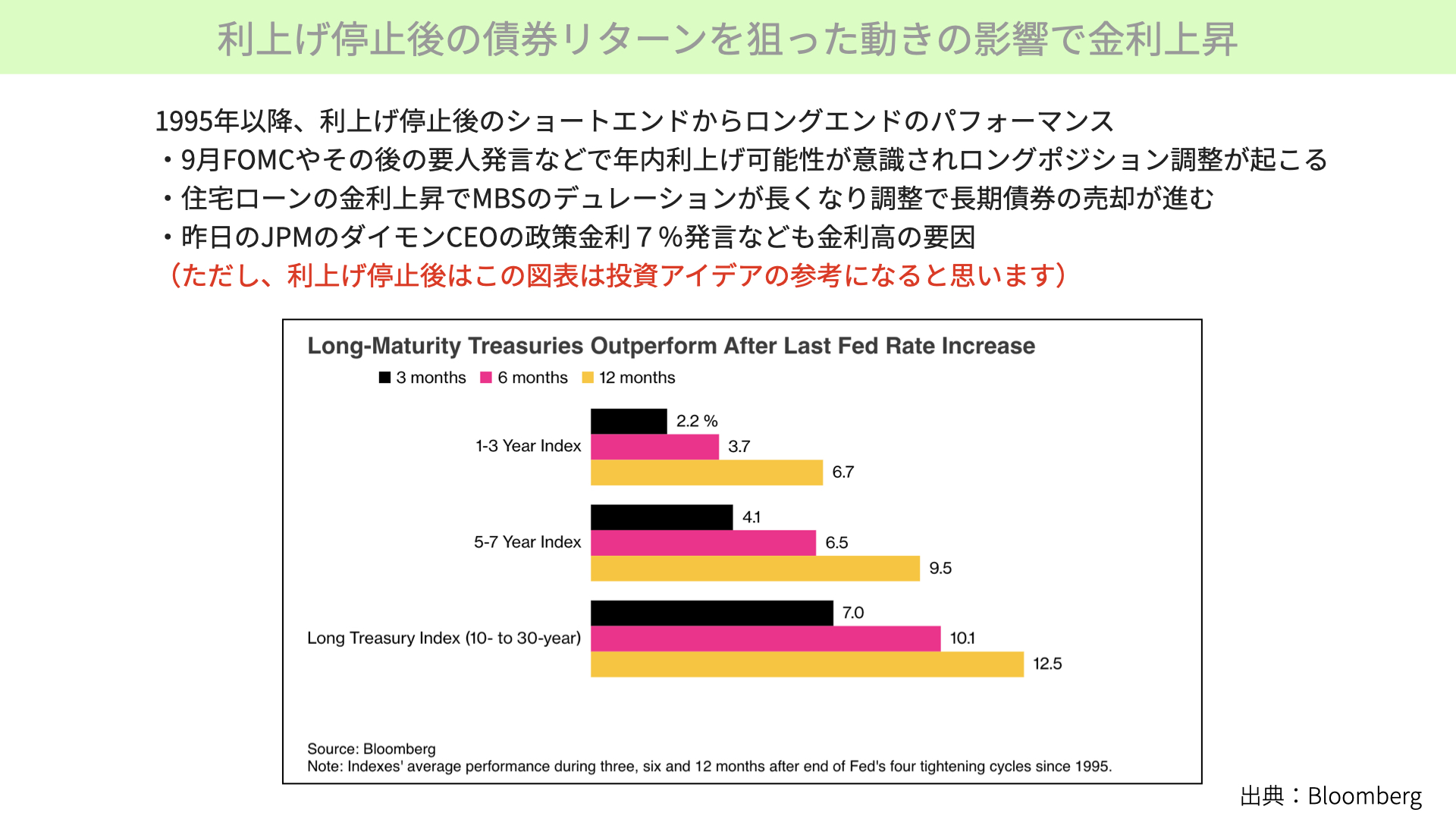

こちらはブルームバーグの記事から引用した、1995年以降、利上げ停止後の債券のリターンがどうだったかを表したものです。下の図表、1~3年の棒グラフをご覧ください。3ヶ月だと2.2%、6ヶ月だと3.7%、12ヶ月は6.7%と、利上げ停止後は短い債権の1~3年でもパフォーマンスが出ています。5~7年債券になると、12ヶ月では9.5%のリターンですし、ロングエンドと言われる10年~30年国券になると、1年間ホールドするだけで12.5%のリターンがあることが過去の平均として出ています。

今回も7月に利上げを停止する、もしくは11月に停止するのであれば、その後の債券のリターンが大きくなるとの期待感から債券が買い進められました。

しかし、9月のFOMCやその後の要人発言を聞いていると、年内の利上げがまだ続く可能性が意識されました。特に長期債券を買っていたロングポジションの調整が現在起こっています。そのため、金利が上がりやすい状況が続いています。

また住宅ローンも高くなっています。住宅ローンが高くなると、住宅ローンを返す方が少なくなりますので、MBSのデュレーションが長くなり、その分、長期国債の売却を進め、全体のデュレーションが長くならないように調整を進めますので特に長期の債券が売られやすい状況が続いています。

また26日には、JPモルガンのダイモンCEOが政策金利7%になったときの備えができてないと言及。また、政策金利が7%になる可能性もあると言っています。これによりさらに長期の債券を投げる動きが続き、金利はなかなか下がらないのではないかとマーケットでは意識されています。さて、債券の金利が下がらないということは、株式が下がることで調整をするしかなくなり、株式の下落が続く可能性があります。

ただ、こちらの図表は利上げ停止後の債券のリターンが得られることがわかる資料です。投資の際には、ぜひ参考にしていただければと思います。

政府のシャットダウンは株価には影響が少ないと思った矢先に

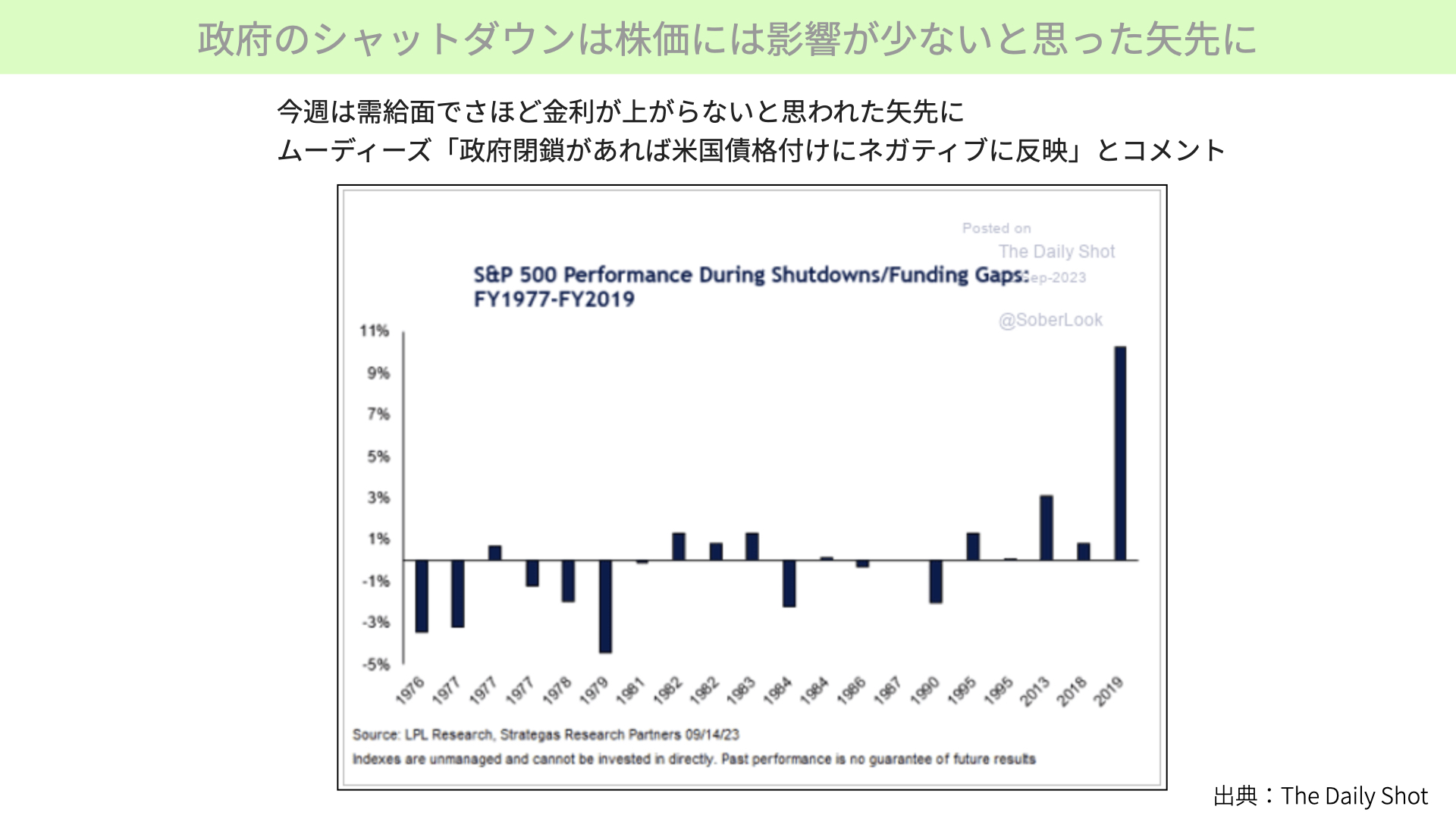

最後に、こちらをご覧ください。米国債の需給環境から金利が上がりやすい状況にあります。政府のつなぎの予算案が通らなければ、10月1日からガバメント・シャットダウンが起こり、GDP、経済統計の発表に大きな影響が出ると考えられています。

そこで下の図、過去のシャットダウンで株式市場はどうなったかをご覧ください。ここ最近はシャットダウン後でも株式市場が強くなり、大きなマイナスは出ていません。シャットダウン自体は、株式市場に大きなマイナスの影響がないという結果になっているます。影響が少ないと思われた中で、政府のシャットダウンが起これば何に警戒が必要なのでしょうか。

ムーディーズは「政府閉鎖が起こるようであれば、米国債格付けにネガティブに反映」とコメントしています。フィッチ以来の米国債に関する格付けのネガティブが出てくるようであれば、米国債はさらに売られるでしょう。結果、需給環境の悪化につながる懸念があることから、今回の金利上昇につながっている可能性があります。

今回は、2008年以来の株式と金利が逆相関になっていることを確認しました。逆相関になった後は、金利が大幅に上昇していくことで株式は大きく下落します。株式が下落したことで調整が十分に済んだ後、金利が低下する、それはフライ・トゥ・クオリティで債券が買われ、金利が低下することもあるからです。このようなフォローがあって逆相関は解消されますので、過去は株式の調整を伴ってきました。

今回、それが当てはまるかどうかは今後を見ていく必要がありますが、過去の経験則から言えば、今後も金利が上がり続ける場合、株の調整がまだまだ続く可能性があると認識しておくべきだと思います。

また、ガバメント・シャットダウンによるムーディーズの格下げの可能性があります。需給環境から見ても、まだまだ金利が上がりやすい状況が続いていますので、今後の株式市場は少し難しい展開が続くのではとの目線で見ていく方が無難ではないかと思います。

今月末のPCEコアデフレーターでインフレがどうなるか。さらに、10月の中旬からは、第3四半期の決算発表に注目が移ります。しかし、当面の間は長期金利の動向にマーケットは集中しています。今後もぜひ金利に注目していただければと思っています。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル