9月29日、FRBが注目するインフレ指標のPCEコアデフレーターが発表されました。FRBの目標には達していないものの減速が確認され、通常であれば株価の上昇につながるような内容でした。そのため、今後の株価上昇への期待が見込まれていますが、この期待は今後も続くのでしょうか。

今週もいろいろな経済指標があります。注意すべき点をお伝えしますので、ぜひ最後までご覧ください。

[ 目次 ]

経済指標が米国のディスインフレを示唆

米8月の個人所得・消費支出はディスインフレを示唆

29日に発表された個人所得・消費支出の中で、ディスインフレーションを示唆する内容がありました

PCE価格指数は、前月比で+0.4%(前月+0.2%)。前年比で+3.5%(前月+3.4%)。いずれも前月と比べると、少し上昇しています。また、市場予想を下回っています。ガソリン価格の上昇もあるので、予想通り、想定内の上昇です。

注目すべきは、FRBが最も注目しているコアの価格指数です。前月比+0.1%(前月+0.2%)、前年比で3.9%(前月+4.3%)。前月比で減少していますし、前年比で4%を割ってきました。これは市場予想を上回る良い結果です。コア指数が下がっているというで今後ディスインフレーションの傾向が強まってくとマーケットは好感しています。

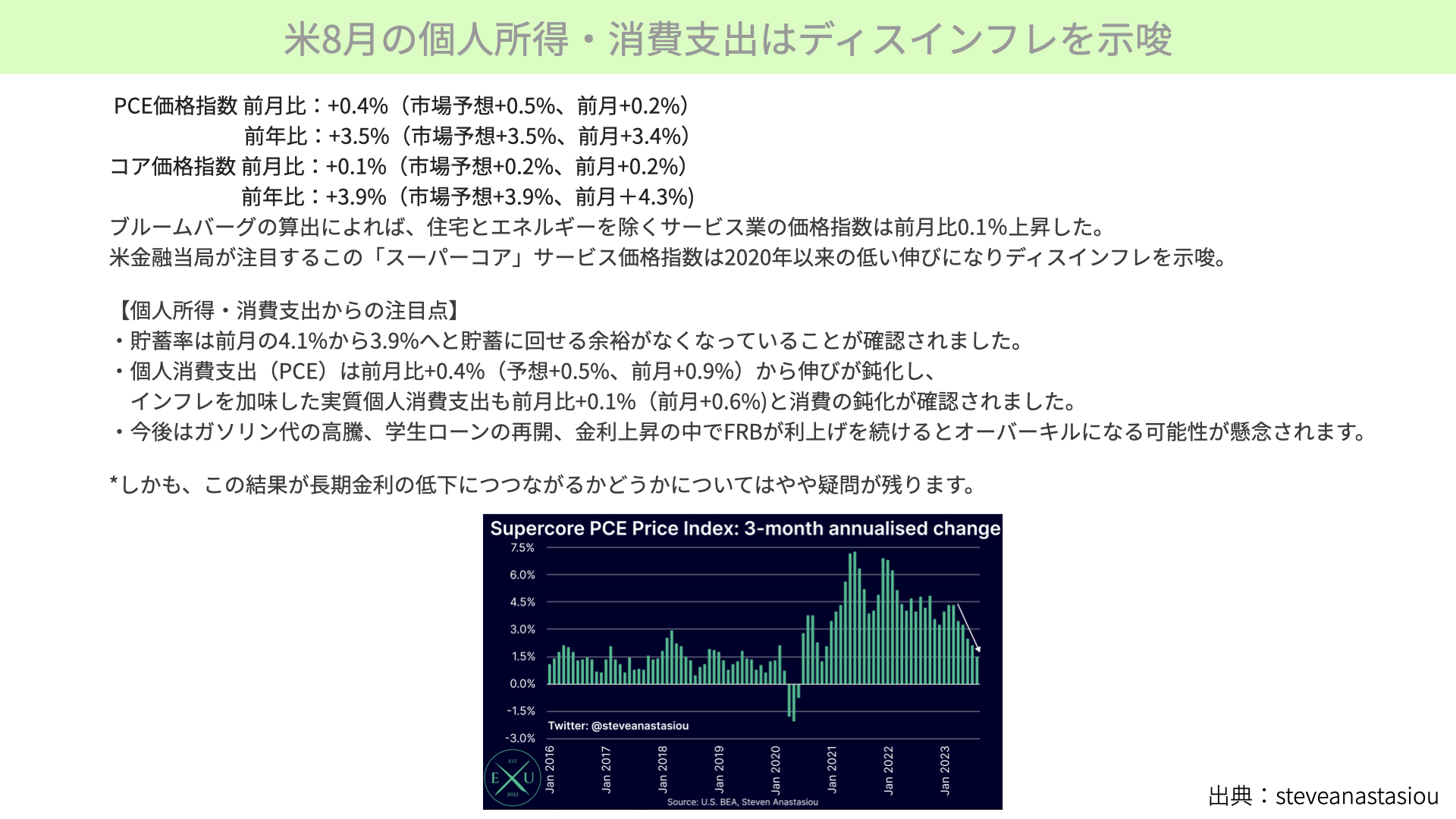

次に、住宅とエネルギーを除くサービス業の価格指数、スーパーコアです。2020年以来の低い伸びになっていることがポイントです。下の図表をご覧ください。スーパーコア、住宅とエネルギーのサービス価格を3ヶ月平均にしたものです。3ヶ月平均を年換算すると、1.5%。コロナ以前の低い水準になっています。今後のディスインフレーションの可能性が高まったとマーケットが考えてもおかしくない内容でした。

とはいえ、マーケットにはなんとなくしっくりきていない、不審感が残っているように感じます。ディスインフレーションの傾向があるとはいえ、それ以外の要素で気になる点があるからではないかと思います。

個人所得・消費支出からわかる問題点

上のスライドの注目点をご覧ください。まずは貯蓄率です。前月は4.1%でしたが、今回は3.9%に低下しています。所得から貯蓄に回せる割合、余力が減ってきていることが分かります。ディスインフレーションの傾向ではありますが、インフレや金利の返済等があり、貯蓄にまで回せない状況に追い込まれています。

ちなみに、アメリカの所得下位80%の人たちは、コロナ前の貯蓄額を下回っているとFRBが公表しています。そのため、貯蓄率が伸びないということは、今後かなりその層の人たちの懐具合が寒くなると言えます。

もう1つ。個人消費支出です。こちらは前月比で+0.4%でした。予想の+0.5%を下回っただけではなく、前月の+0.9%からも大きく鈍化しています。消費に対する減速感が見られます。

また、インフレを加味した実質の個人消費支出も前月比+0.1%。前月の+0.6%から大きく下がっています。今後のガソリン代の高騰、学生ローンの今月からの再開、金利上昇などを考えますと、FRBがこのまま利上げを続るようであれば、景気がオーバーキルになるやもしれません。オーバーキルになれば、今後強く意識される11月以降のクリスマス商戦への懸念が台頭してきます。ディスインフレは良い傾向ですが、経済に対するマイナスのインパクトも出てきていることで、まだまだ安心できない状況が続きます。

では、このようなディスインフレーションの傾向が今後の長期の金利の低下につながるかというと、少し疑問があります。こちらをご覧ください。

今後の米国長期金利動向は

今週も金利上昇が続く可能性がある

今週の経済指標を見ながら、どこに注目すべきかをご覧ください。先週のPCEコアデフレーターが予想を下回り、金利が低下しそうな雰囲気はあります。ただ、今週も半ばに向けて、金利が上昇してくる可能性は高そうです。

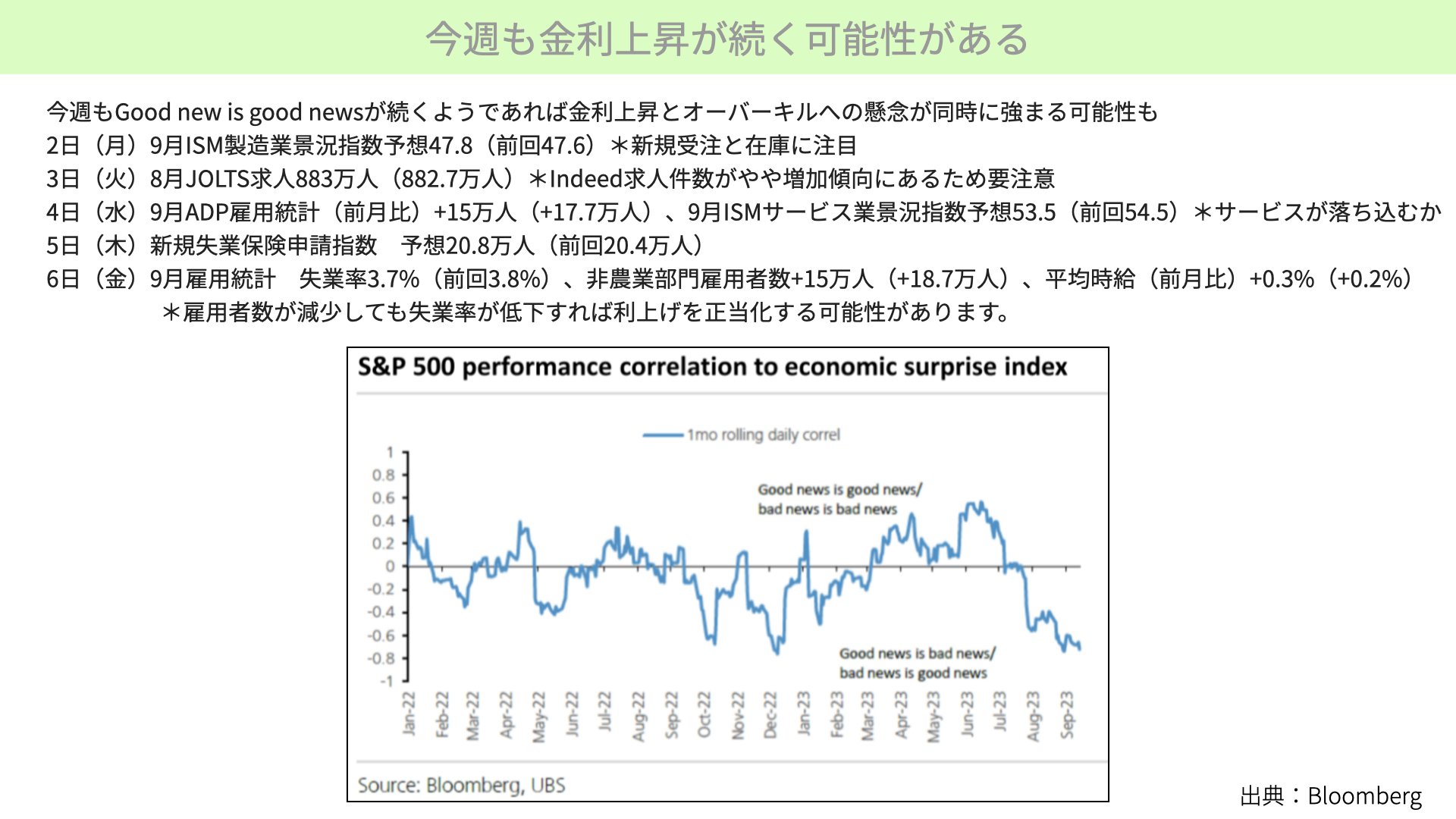

図表をご覧ください。グッドニュースがグッドニュースなのかを表したものです。S&P500のパフォーマンスと経済サプライズ指数が正相関なのか、逆相関かを表しています。現在は-0.8です。グッドニュースが出た場合には、S&P500がマイナスになります。バッドニュースが出れば、S&P500が上昇します。これが、-0.8という状況です。現在が、皆さんも感覚値でお持ちのグッドニュースがバッドニュースだという状況は、2022年の12月以来の高い水準になっていることが分かります。

前回記事でお示ししたように、株と金利の逆相関の関係があることが原因になっていますが、今週もその状況が続きそうです。2日に発表されるISM製造業数は、いまだに50を割った状況です。前回の47.6から47.8に、やや改善すると予想されています。中身の新規受注と在庫が、改善しているのではと事前に予想されています。全体としてISM製造業指数は50を割っているものの、新規受注、在庫が増えているようであれば、グッドニュースがバッドニュースになる可能性があります。政策金利の高止まりを連想させるからです。

3日には、JOLTSが発表されます。こちらは8月で少し古い数字となりますが、883万人を予想されています。前回は882万人でしたから、ほぼ横ばいですが、Indeedの求人件数がやや増加傾向にあることから、求人が増えてくる可能性があります。そうであれば賃金の上昇に再び拍車がかかる可能性がありますので、それが金利上昇要因になります。要注目です。

4日は、9月ISMサービス業景況感指数が発表されます。前回は54.5、今回は53.5と低下しますが、評価としてはおそらく50を上回っており、まだまだサービス業強いとのマーケットの反応になる可能性があります。こちらも金利上昇につながる可能性があります。

6日、注目の雇用統計が発表されます。非農業者部門の雇用者数は、18.7万人の前回から今回15万人まで減ると予想されています。ただし、失業率は前回3.8%から3.7%の予想。平均時給も+0.2%から、+0.3%に上昇となります。雇用者数が減少しても、失業率の低下、平均時給の上昇などが、利上げを正当化する可能性があります。利上げを正当化する理由が今週多く出てくるようであれば、引き続きグッドニュースがバッドニュースとなります。今週も株価が少し重くなる可能性があることは、ポイントかと思っています。

原油価格の高騰が波乱要因

これに加えて、金利について少し気になる点があります。こちらをご覧ください。

原油価格です。皆さんもご存じの通り、原油価格が高騰しています。29日現在、1バレルあたり91ドル〜90ドルまで下がってきました。ですが、28日時点では1バレル95ドルまで上がっていました。急激に5ドル近く下がったわけです。この背景には、90ドルを大きく上回ってきたため、先物取引を利益確定した人たちがいるとされています。

では、今週以降も原油が下がってくるのでしょうか。さほど原油は下がらず、高止まりする可能性があると考えています。その結果、長期金利は高止まりする可能性があります。先ほどの経済指標だけではなく、原油動向からも金利が高止まりする可能性があると思っています。

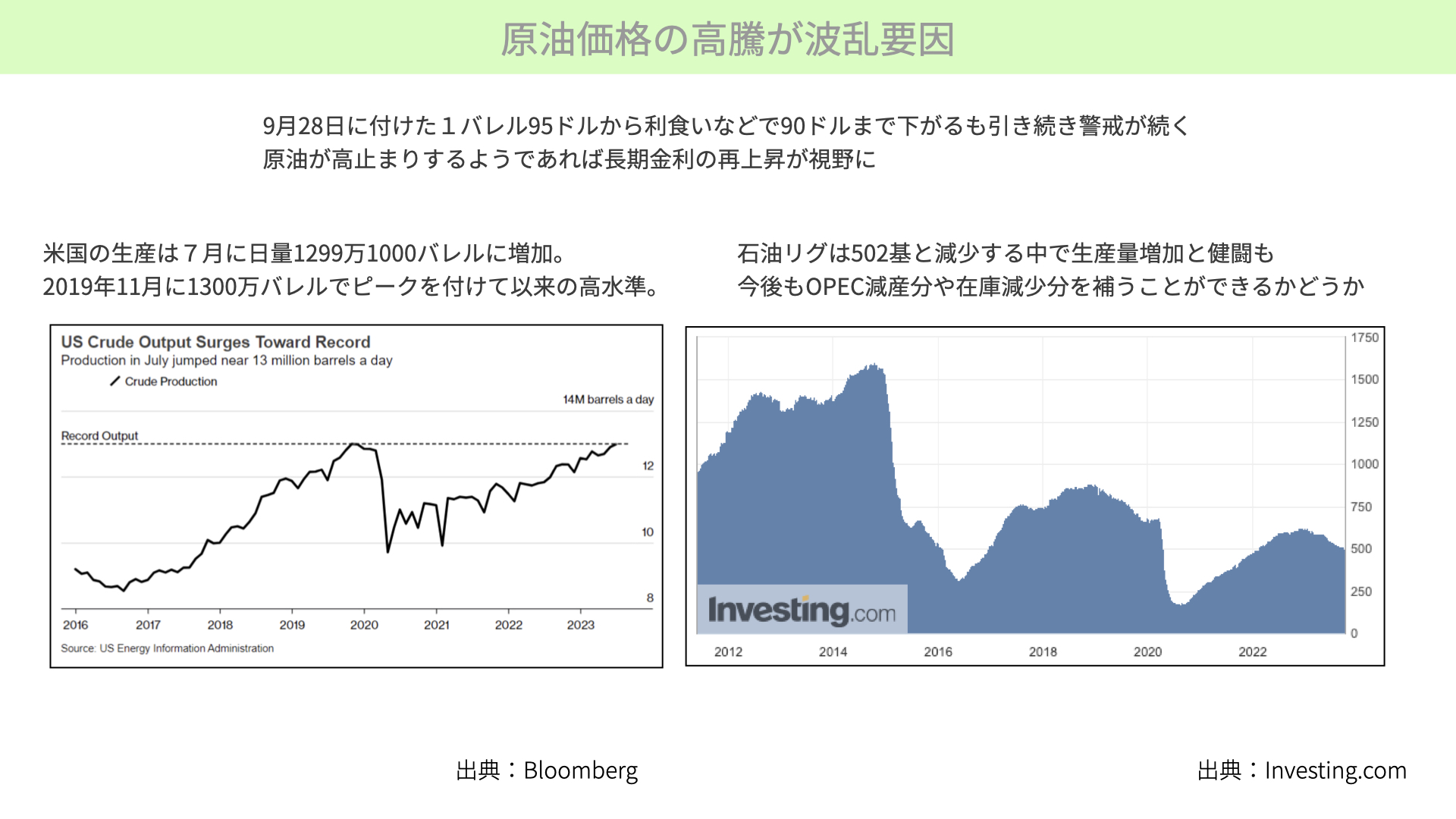

その根拠です。左図表をご覧ください。こちらは、アメリカの原油生産を表したものです。アメリカというのは、かなり原油の生産量の高い国です。7月時点で、日量1,299万バレル近くを生産していることが分かっています。2019年の11月、1,300万バレルと同じぐらいの生産をしています。

この量を生産をしていると供給量が増え、アメリカにとって輸入量が減ることになります。そのため、原油価格が下がってもおかしくありません。しかし、ご存じの通り原油価格は上昇しています。

右図表をご覧ください。シェールオイルを発掘する際、石油のリグを使うのですが、こちらの稼働が先週で502機です。今年に入ってもリグの稼働が増えていません。稼働が少ない中において頑張って生産をしています。ただ、今後OPECが減産を強め、また、アメリカの戦略備蓄が1980年以来の水準まで減っている中で、それを補うにはあまりにもリグの稼働数が少ないと言えます。今後、アメリカのオイル生産の伸びはあまり期待できないのではないかとも思われます。そうなるとアメリカ国内でかまかなうことは難しくなり、輸入に頼る部分が多くなり、結果、価格が上がりやすくなるのではないかと考えられています。

さらに、来週は米国債の大量発行も予定されています。今週は経済指標でもかなり強い数字が出てくる可能性があり、グッドニュースがバッドニュースになる可能性があります。石油備蓄の関係から考えると、原価価格が高止まりしそうです。OPECの減産を補うまでには至っていません。

29日に物価下落は、本来であれば株価が上昇に転じる材料でした。しかし、まだまだ金利が高止まりする要因が多くあり、マーケットは、上値が重い展開が続くと考えるべきです。長期金利が高止まりする、もしくは、FRBが金融政策を高く維持し続ければ、オーバーキルを招き、クリスマス商戦などに大きな影響が出てくると思われます。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル