今週に入っても米金利上昇が続いていることから、アメリカの株式は軟調に推移しています。下落幅も大きくなっています。日本の株式にも、大きな影響を与えています。

2日にはISM製造業景況指数が発表されました。ISM製造業景況指数は景気の境目の50を割った状態ではあります。ただ、それでも以前よりかは改善傾向が見られるということで、今後アメリカの企業業績が改善するのではとの期待感が高まっています。

ただ、現在の米金融市場の状況を見ると、この期待も騙しになる可能性があります。これについてお話ししますので、ぜひ最後までご覧ください。

[ 目次 ]

ISM製造業景況指数に明るい兆し

ISM製造業景況感指数は22年11月以来の高水準へ

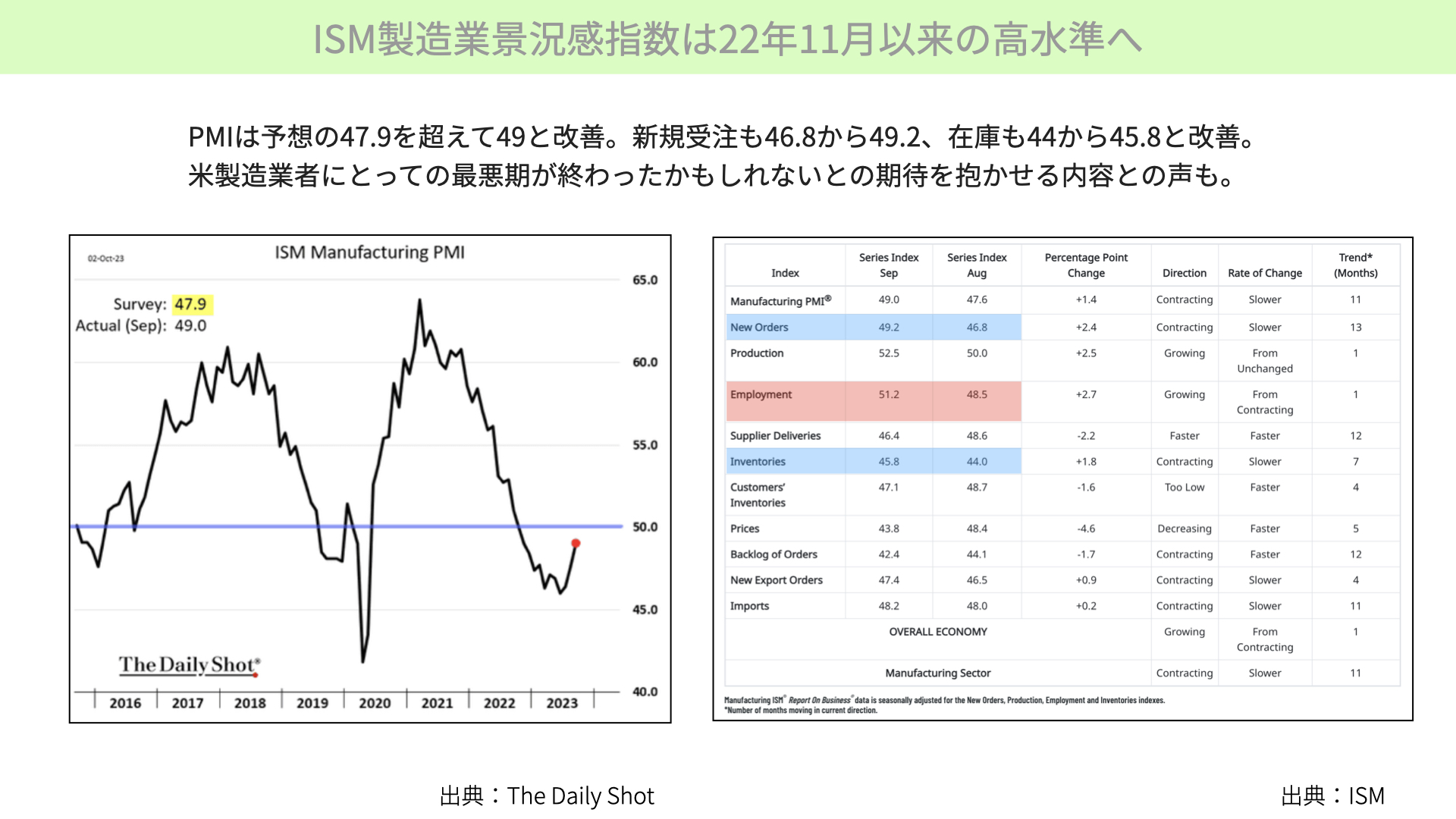

まずはISM製造業指数です。ISM製造業指数のPMIは予想47.9でしたが、結果49となっています。景況感の境目である50をまだ下回っていますから、決して景気がいいとは言えません。それでも、ボトムから上がっています。いずれ最悪期が抜けるのではと、期待感が高まっています。

次に右側、ISM製造業指数のサブインデックスをご覧ください。青網掛けにありますように、新規受注は前月の46.8から49.2に改善。在庫も44から45.8と、2つの重要なサブインデックスに改善傾向が見られました。米製造業者にとって最悪期が終わったかもしれない、期待感を抱かせる内容だとニュース等で報じられています。

PMIに先行する「新規受注-在庫」も上昇

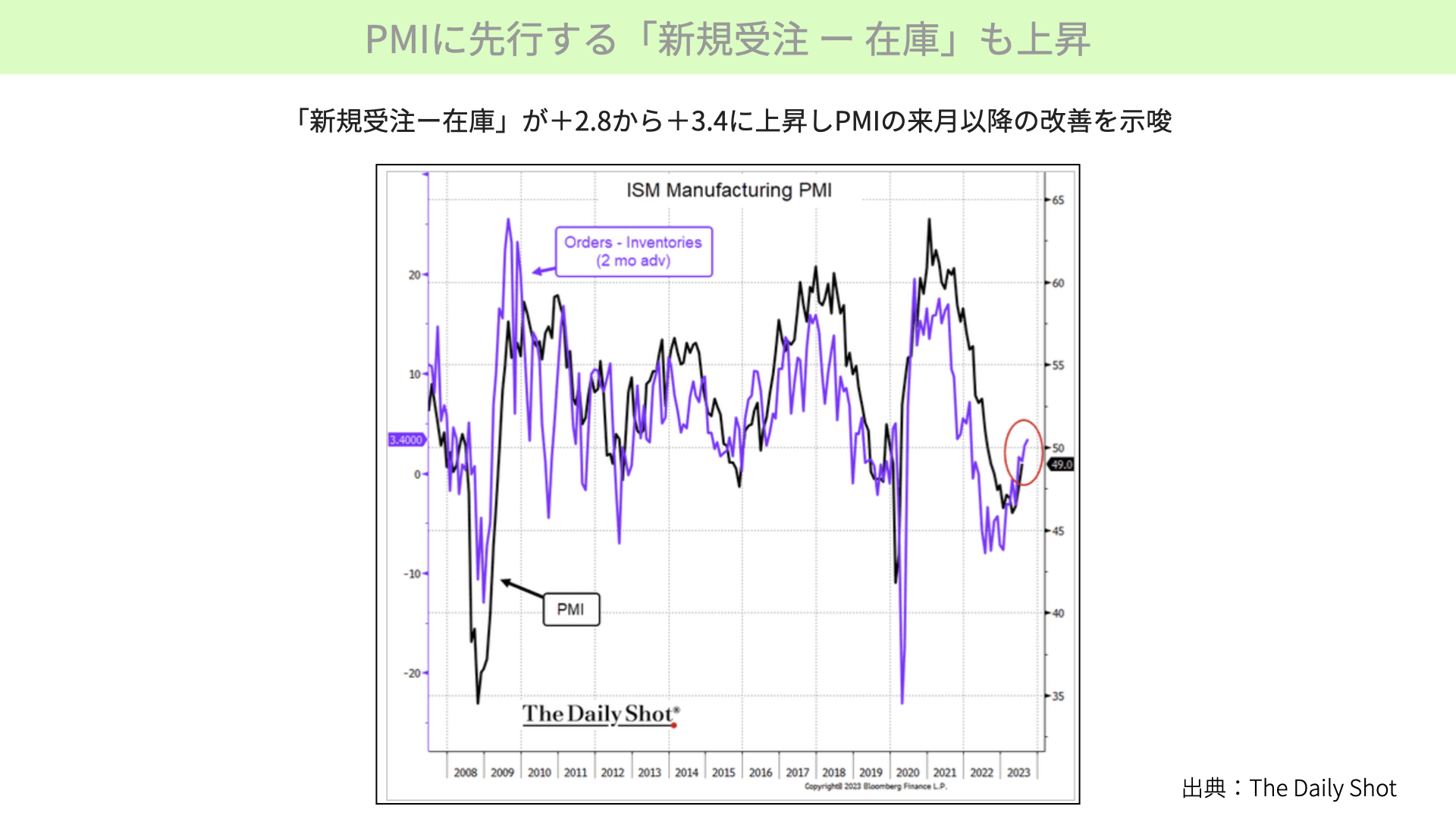

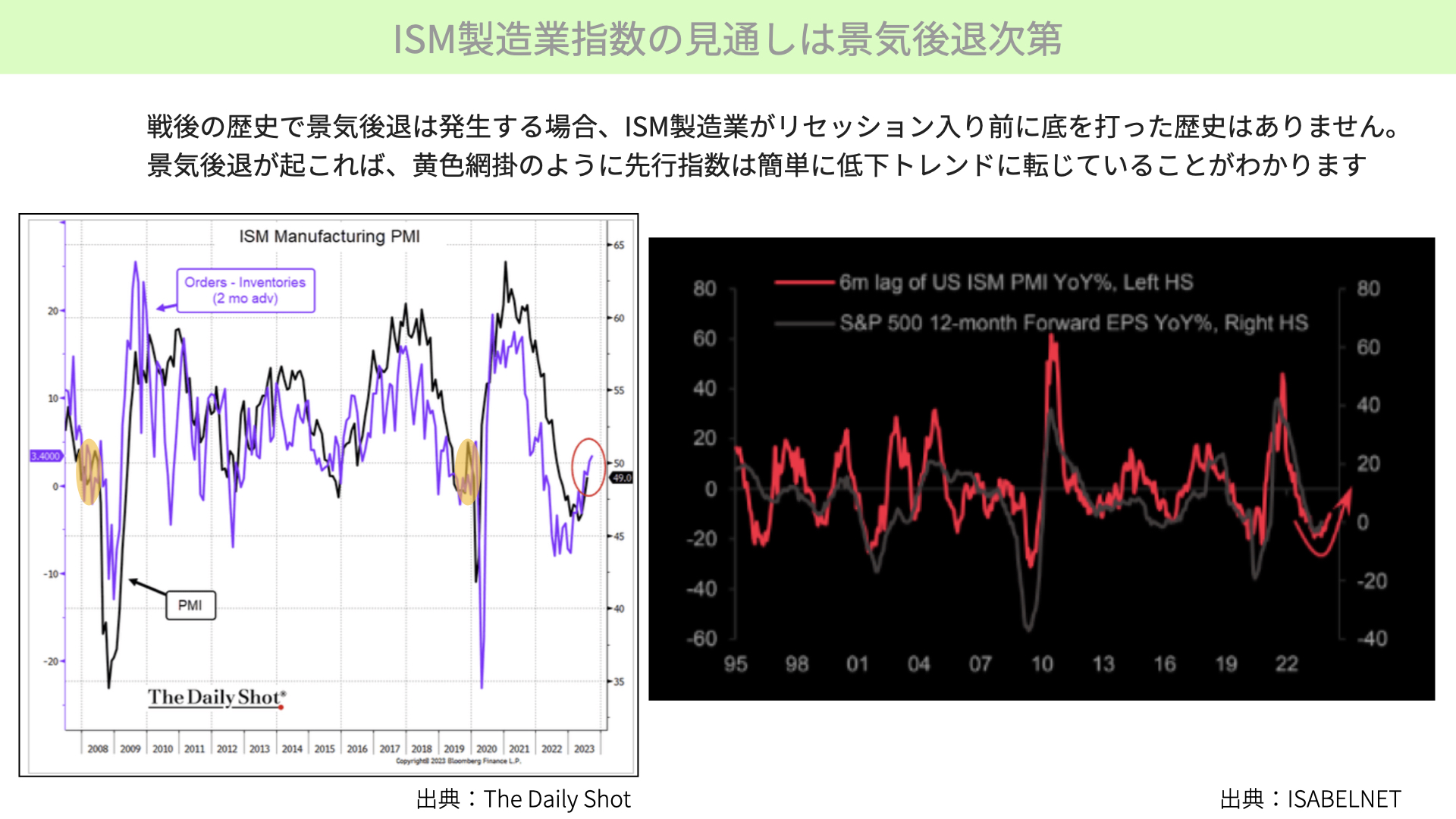

次は、これまでにも何度か取り上げてきた「新規受注-在庫」です。こちらは、PMIの対して2~3ヶ月ほど先行する傾向があります。PMIが50を超えるかを占うには、「新規受注-在庫」が改善するかが大切です。

「新規受注-在庫」が先月の+2.8から+3.4まで上昇したことが、赤い丸で確認できています。紫で示した「新規受注-在庫」が上昇しているということは、黒で示したPMIがいずれ50を超える流れといえます。製造業者にとっての最悪期が終わったかもしれないと、マーケットでは一応プラス材料として捉えられています。

株価とISM製造業指数の関係

ISMではS&P500の予想EPSが上昇することを示唆

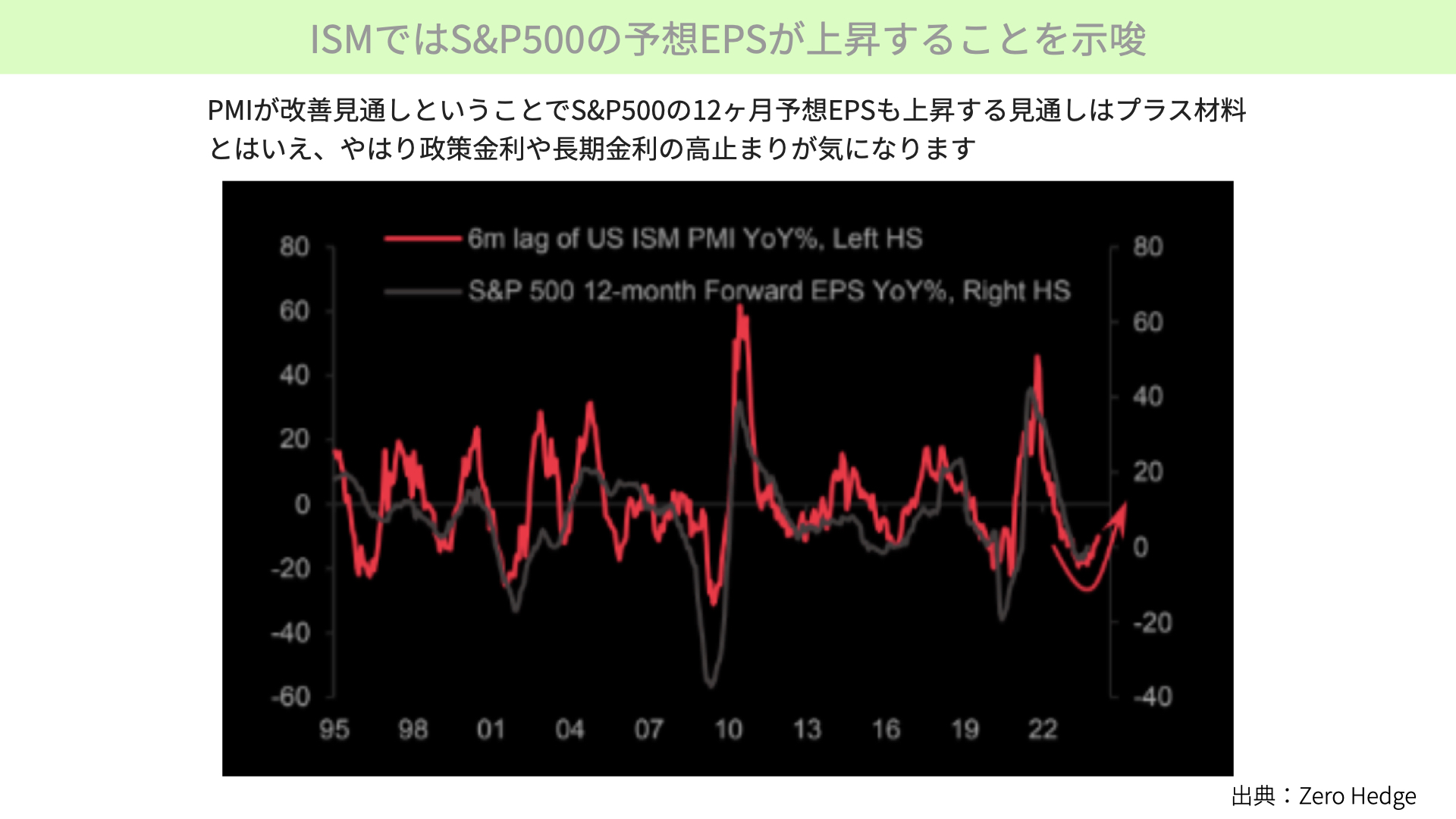

さらに、こちらをご覧ください。ISM製造業数は、S&P500のEPS(昨年対比)に影響を与えることで知られています。ちなみにISMは約6ヶ月間、S&P500のEPSに先行して動きます。「新規受注-在庫」が上昇すると、それに遅れてISMのPMIが上がります。さらに、ISMのPMIが上がると、6ヶ月遅れとはなりますが、S&P500のEPS予想が上昇するとチャートから分かっています。ISM製造業指数の中身を見ると、今後S&P500のEPSが上がって可能性があるため、金利上昇などを乗り越えて、株価が上がるのではないかとの見通しが聞かれます。

とはいえ、今は金融政策や金利、長期金利の高止まりが気になるところです。ISM製造業数、3日のJOLTSと言われる雇用者数の結果を受けて、今の米金利市場はどうなっているかを改めて確認したいと思います。こちらをご覧ください。

米国債市場の勢いを示す5年金利が急速に上昇

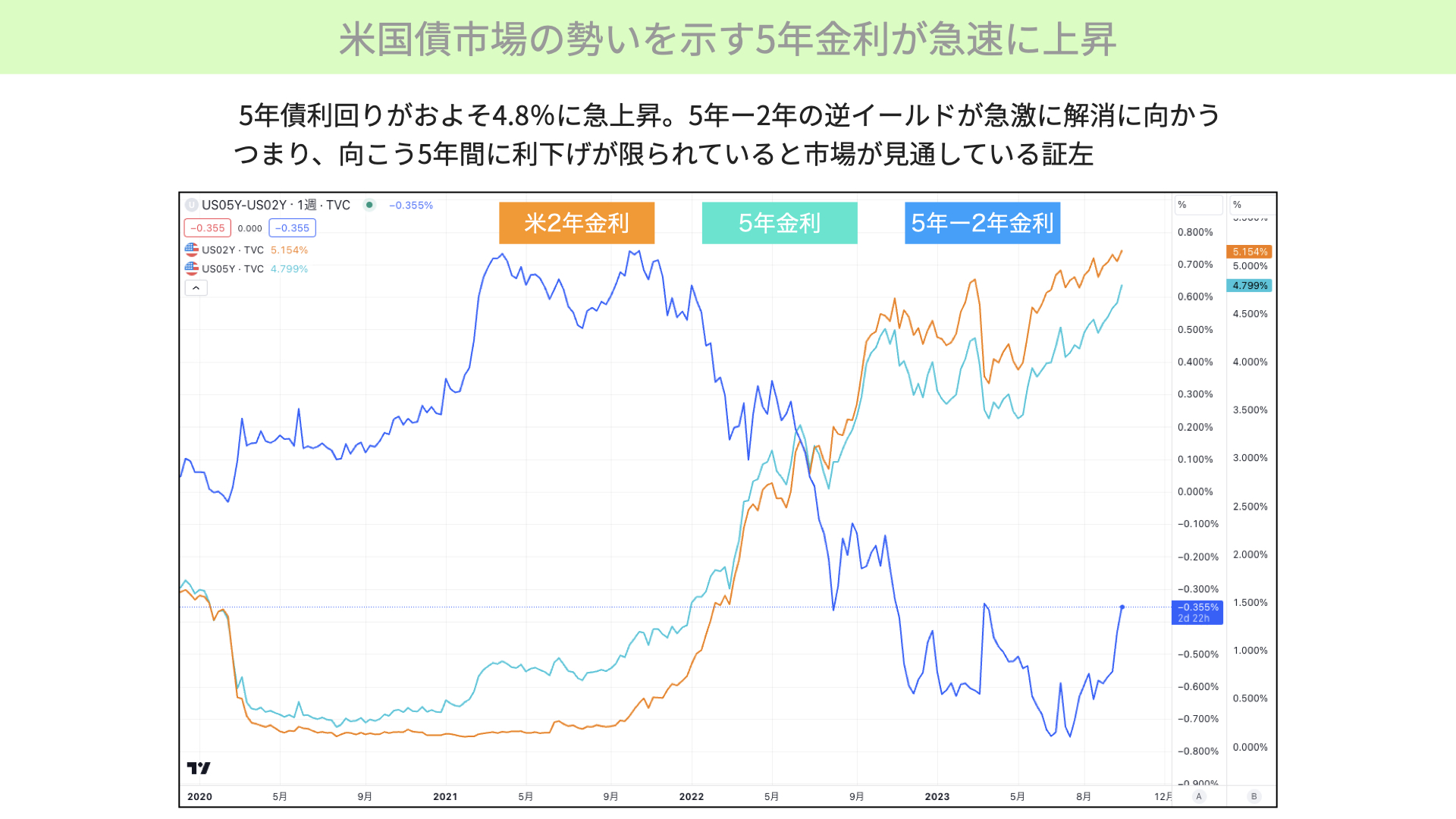

普段は政策金利、2年金利、10年金利をご覧いただきますが、本日は5年金利を取り上げます。一般的に2年金利は、金融政策の行方を色濃く反映すると言われています。一方で5年債券は、米国債市場の勢いを表すと言われています。10年金利は景気、物価動向を表しますから、5年金利は米国債のモメンタムを確認するため、非常に分かりやすいと言われています。

皆さんに見ていただきたい5年金利は、緑のチャートです。5年-2年のイールドスプレッドで、逆イールドが急激に解消へ向かっています。一時期は-0.75%程度まで、5年-2年の金利は拡大していました。今は-0.3%程度まで上昇してきています。スプレッドの縮まりは、2年金利より5年金利の上昇幅が大きくなっていることを示します。

では、5年金利はどういうときに上昇するのでしょうか。5年間におけるFRBの利下げスピードが遅くなる、もしくは金利を下げるタイミングが後ろにずれたことが分かります。2年以上に長い期間、金利が高止まりすると表した結果、緑のチャートが上昇しています。今後5年-2年の金利差が縮まる、逆イールドが解消すれば、今後金利が高止まりするとマーケットが予測していることを表しています。

先ほどのISM製造業指数ではEPSが上昇するという、良いポイントをお伝えしました。一方、5年金利の上昇は、マーケットにとってやや厄介な状況になっています。

自然利子率を上まる実質政策金利

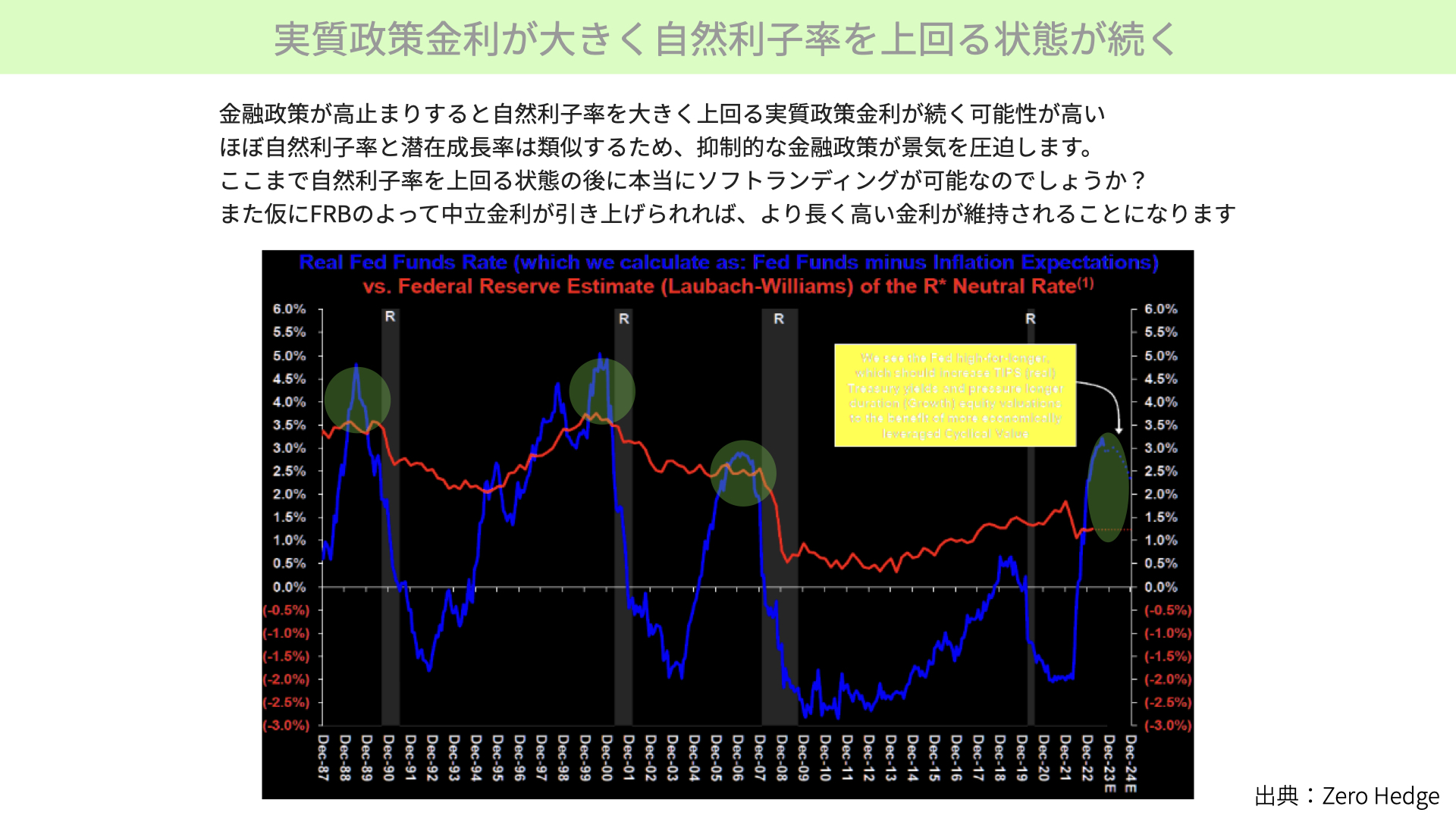

実質政策金利が大きく自然利子率を上回る状態が続く

青いチャートは実質政策金利(名目政策金利-期待インフレ率)です。今、3%を少し超える水準になっています。赤いチャートは自然利子率です。アメリカの潜在成長率に類似したものです。

前回のジャクソンホールでも話題になったのが自然利子率。今は大体1.12%程度となっています。潜在成長率と似た意味合いの自然利子率ですが、これを上回る実質政策金利は、経済を圧迫することで知られています。潜在成長率を超える高い金融政策は、それだけお金を絞るような金融政策効果となります。

緑丸をご覧ください。潜在成長率、自然利子率を上回るような実質政策金利となった後は、必ずリセッションが起こっています。政策金利が高い水準で長く留まるのではないか、リセッションが来るのではないかと、マーケットが最近改めて強く感じている可能性があります。一時期はソフトランディング、リセッションなしが主流でしたが、ここ最近はすごくリセッションへの警戒感が高まっていると、こういったところからも分かってきました。

では、実質政策金利が高止まりすることでリセッションが訪れた場合、EPSの成長があるからいいではないかとの意見は、どう説明できるのでしょうか。

残念ながらISM製造業指数の見通しは景気後退次第

戦後の歴史において、景気後退が伴った場合、ISM製造業指数がリセッション前に底を打ったことはありません。リセッションに入った後、約6~7ヶ月後にISM製造業指数がボトムを打つと確認されています。実質政策金利が高止まりし、自然利子率を大きく上回ることでリセッションを招くとすれば、今のISM製造業指数の上昇は騙しの可能性があります。

左のチャート、黄色網掛けをご覧いただければと思います。2008年、2020年の前にも、ISM製造業指数が50を超える騙しが1回生じています。ただ、その後、景気後退に入ってからは見事に大きく下落しています。

これはあくまで、アンケートをベースにしたソフトデータです。景気後退に入れば、大きく下回ることがあります。ISM製造業指数が上昇に転じていますから、EPSの回復予想というのは、景気動向次第で十分騙しになる可能性があります。これだけを根拠に株式を買うのは、少し材料不足、判断材料不足になる可能性があります。長期金利の上昇、政策金利の圧迫が、経済にどう影響を与えるかに注目いただければと思います。

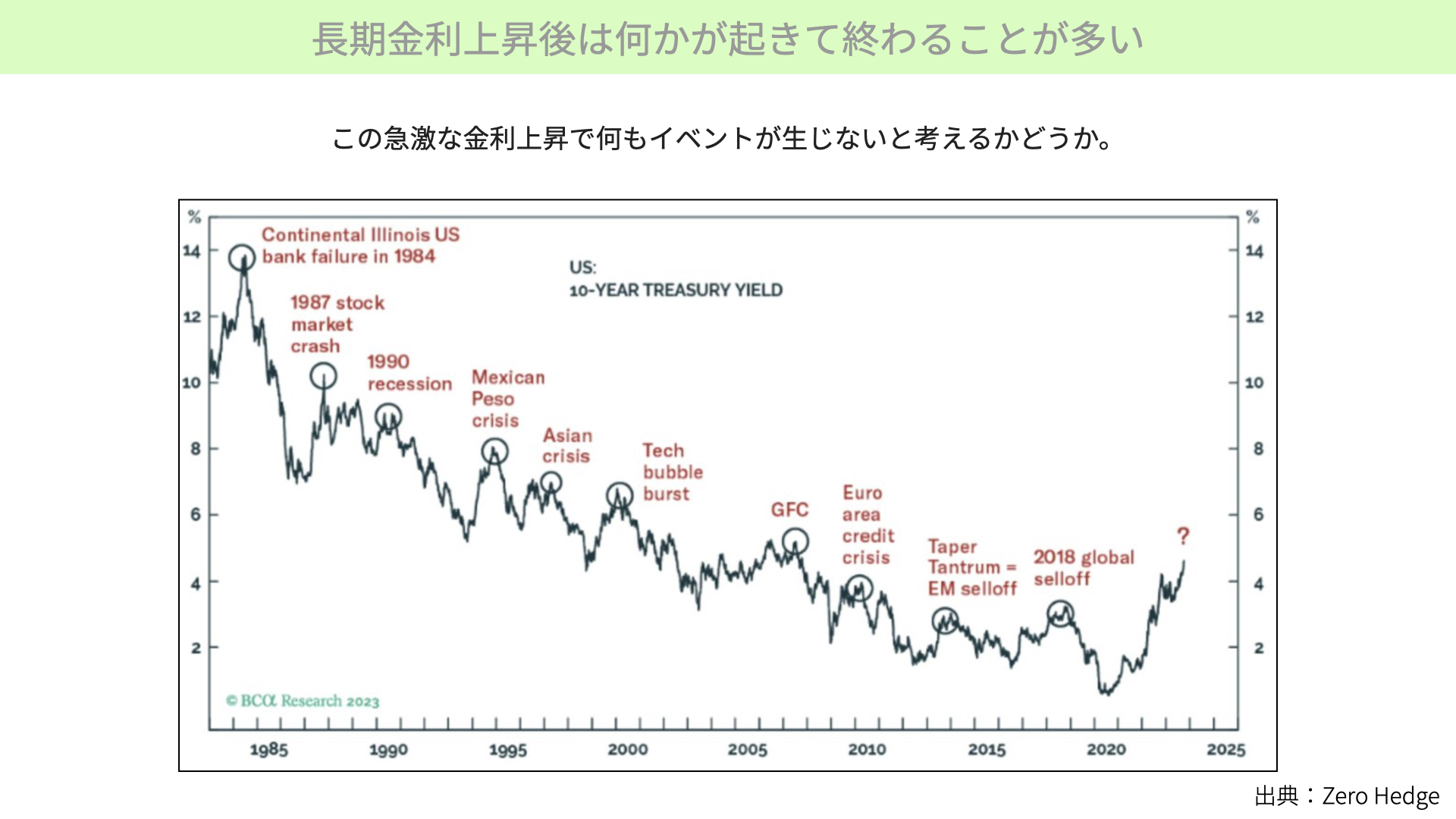

長期金利上昇後は何かが起きて終わることが多い

最後にこちらをご覧ください。今、米10年の長期金利が4.7%を超える水準までやってきました。高い金利水準の経済に与える影響がマーケットで意識されているわけですが、1980年以降の金利上昇後、どういったイベントがあったのかを取り上げてみました。

コロナショックもそうですが、過去のリーマンショック、テックバブル、アジアクライシス、バブルの崩壊、何々危機と言われるものは、全て金利の上昇局面で起こっています。今回のように、過去から見ても大きな金利上昇があったとき、今回は何も起こらないと言い切れるかといえば、すごく難しいのではないでしょうか。

実際にこの1ヶ月、今回の金利上昇はいい金利上昇だと言う評論家も、流石にほとんどいなくなってきました。金利上昇が非常に大きなインパクトを与えることは、誰もが認識するところです。

ISM製造業指数がいいからと、EPSが上がることを前提に考えるのではなく、今後は景況感がどうかにフォーカスを当てて見ていくマーケットになると思っています。

ここ最近、ずっと米金利についてお伝えしています。なぜかと言うと、元々注目されていた米金利ですが、今は、特に金利が重要な局面だからです。株式を投資するにあたっても、米長期金利と政策金利がどうなるかに大きなインパクトを与える状況が続きます。必要に応じて長期金利、政策金利についてお伝えしたいと思いますので、今後もご覧いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル