昨年、特に話題になった逆イールドについて取り上げます。ここ最近の長期金利上昇によって、10年-2年の逆イールドが解消に向かっています。まだマイナス圏ではありますが、こちらが解消に向かうと、過去の経験則では米国株式市場に不吉な兆候であることが知られています。

[ 目次 ]

逆イールドの解消が進む

米10年-2年の逆イールドの縮小が進む

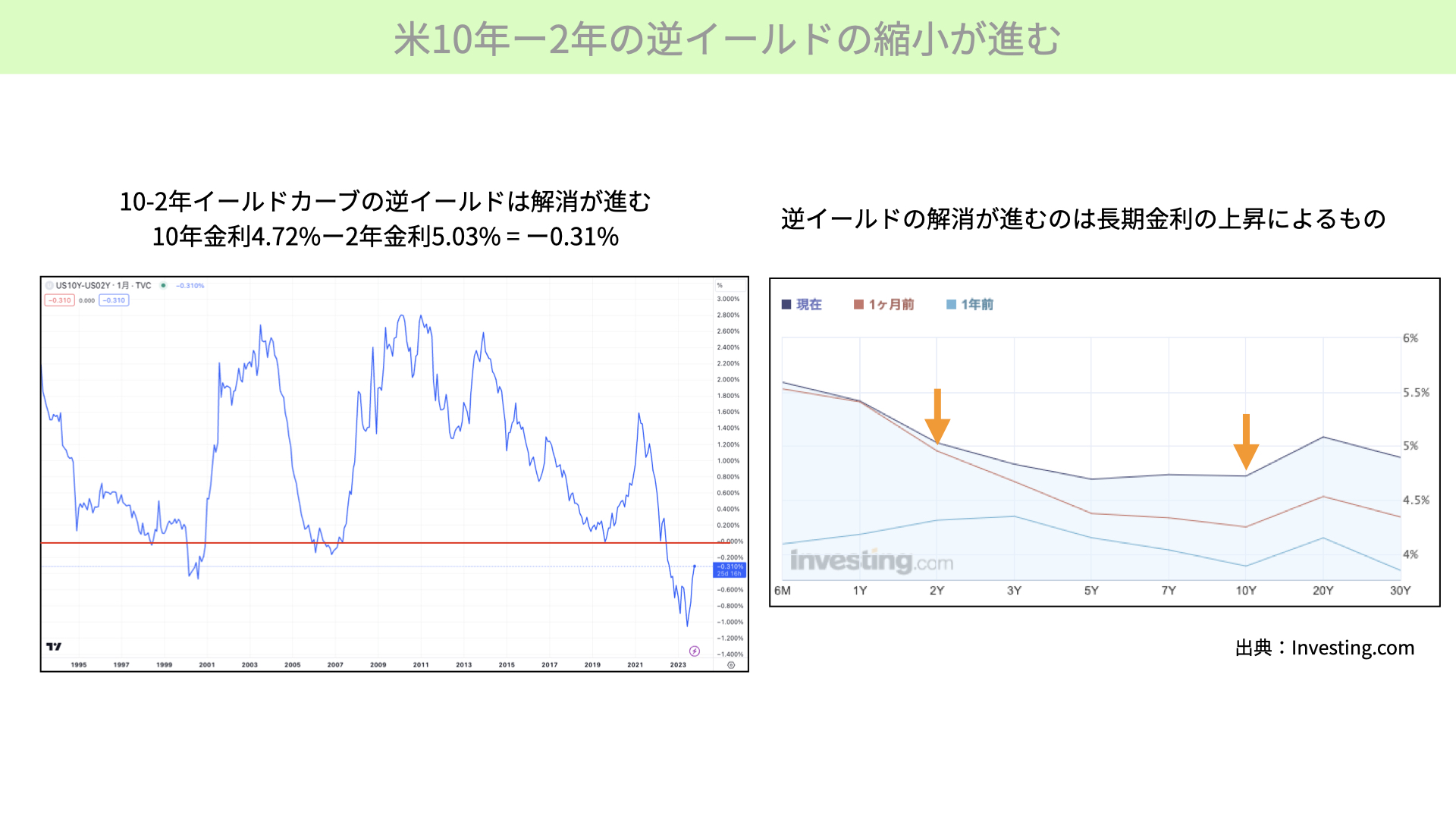

早速、現在のイールドカーブをご覧ください。左の図表は、10年-2年のイールドカーブです。2年の金利は5.03%で、10年の金利は4.72%ですので、現在は4.72%-5.03=-0.31%となっています。通常は、2年金利よりも10年金利が高い順イールドになります。

この逆イールドが発生したのが昨年6月でしたが、当時は景気後退のシグナルとして色々と話題になりました。しかし、ここ最近では逆イールドでもリセッションに入らないと言う方が多くなり、あまり取り上げられなくなってきました。。

現在は、逆イールドが一時期の-1%から今は解消に向かって-0.3%まで徐々に解消に向かっていることが左図表から分かります。

次に右をご覧ください。今回の逆イールドの解消が、過去と異なり特徴的なものになっています。1ヶ月前のイールドカーブと、今のイールドカーブを表したものですが、黄色のイールドカーブが1ヶ月前で、紫が今のイールドカーブです。こちらをご覧になって分かる通り、2年金利はほとんど上がっていません。一方で10年金利は大きく上昇しています。短期間で4.3%から4.7%まで上がって徐々に逆イールドが縮小しています。このことは、今後の見通しを語る上で大事なポイントになってきます。後ほどお伝えします。

10年-2年の逆イールド開始後、平均のリセッション開始は19ヶ月

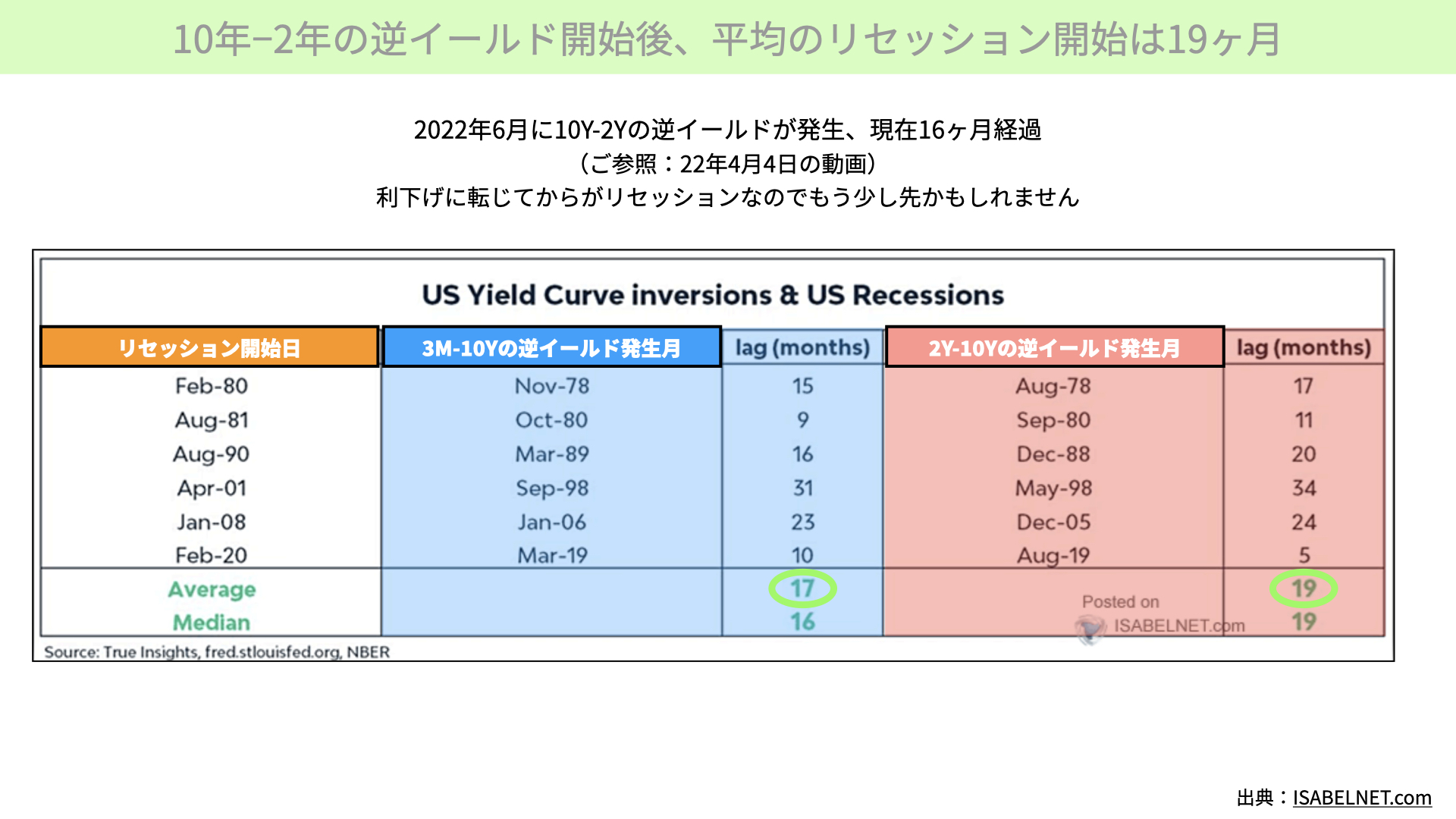

次にこちらをご覧ください。過去の事例です。1980年以降、10年-2年で逆イールドが発生した時の状況です。下の図表の右をご覧ください。10年-2年の逆イールドが発生してから、左に書かれたリセッション開始日まで何ヶ月かかったかをまとめたものです。過去は、逆イールドが発生してから19ヶ月後にリセッションが発生しています。

今回は、22年6月に10年-2年の逆イールドが発生していますので、すでに約16ヶ月が経過したことになります。しかし、平均の19ヶ月はまだ経過していません。そのため、今後リセッションに入る可能性があります。リセッション回避論も多く聞かれますが、現実問題として、まだ過去平均の期間は過ぎていません。

では、もしリセッションが来るとすればいつ来るのでしょうか。過去のリセッションの共通点は、利下げに転じてからという事実です。今のFOMCの金融政策等を見ると、来年夏場まで利下げにならないという市場予想があります。これを踏まえると年内にリセッション入りというよりも、来年以降のリセッションの可能性が高いとマーケットは警戒している可能性があります。

逆イールド解消はなぜ危険信号なのか

逆イールド発生後の株価の動向

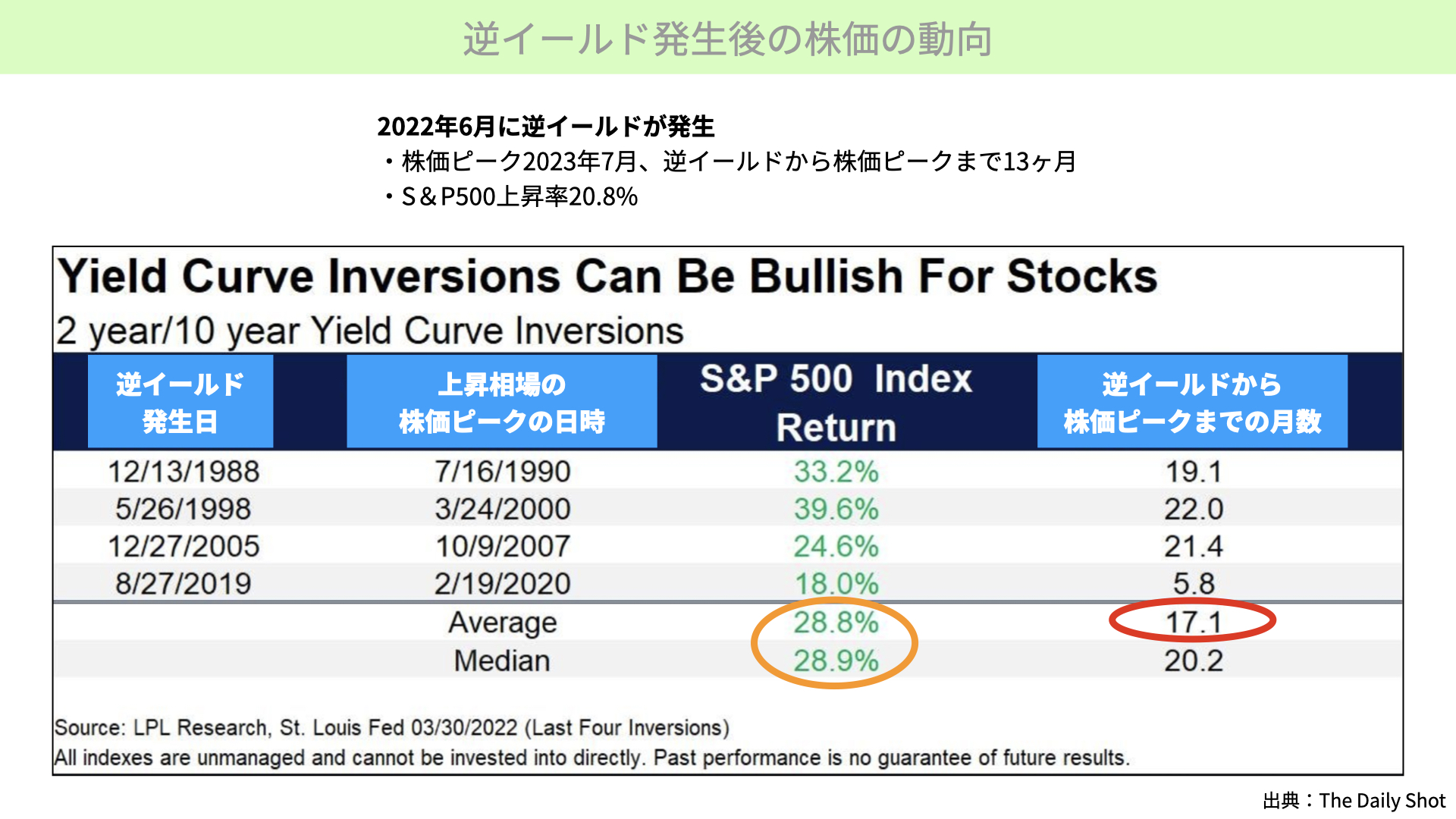

次はこちらをご覧ください。逆イールド発生後の株価動向です。1988年の逆イールド発生以来の4つのケースです。過去4回のケースで、S&P500の平均リターンは28.8%。逆イールドが発生したこと自体は不吉な兆候ではなく、逆リードが発生してからは株価が上昇しています。

逆イールドが発生してから株価がピークをつけるまでの平均年月は17.1ヶ月です。では、今回のケースではどうでしょうか。22年の6月に逆イールドが発生してから、株価のピークは23年の7月です。逆イールドから株価のピークまで13ヶ月で、過去の17ヶ月と比べると少し短くなっています。S&P500の上昇率は20.8%。こちらも28.8%と比べてやや低めになっています。

ただ、過去の平均と比べても大きく乖離はありません。逆イールド発生以降の株価の動き、ピークまでの期間は似通ったものではないかと思っています。

逆イールドの解消は株価の危険信号

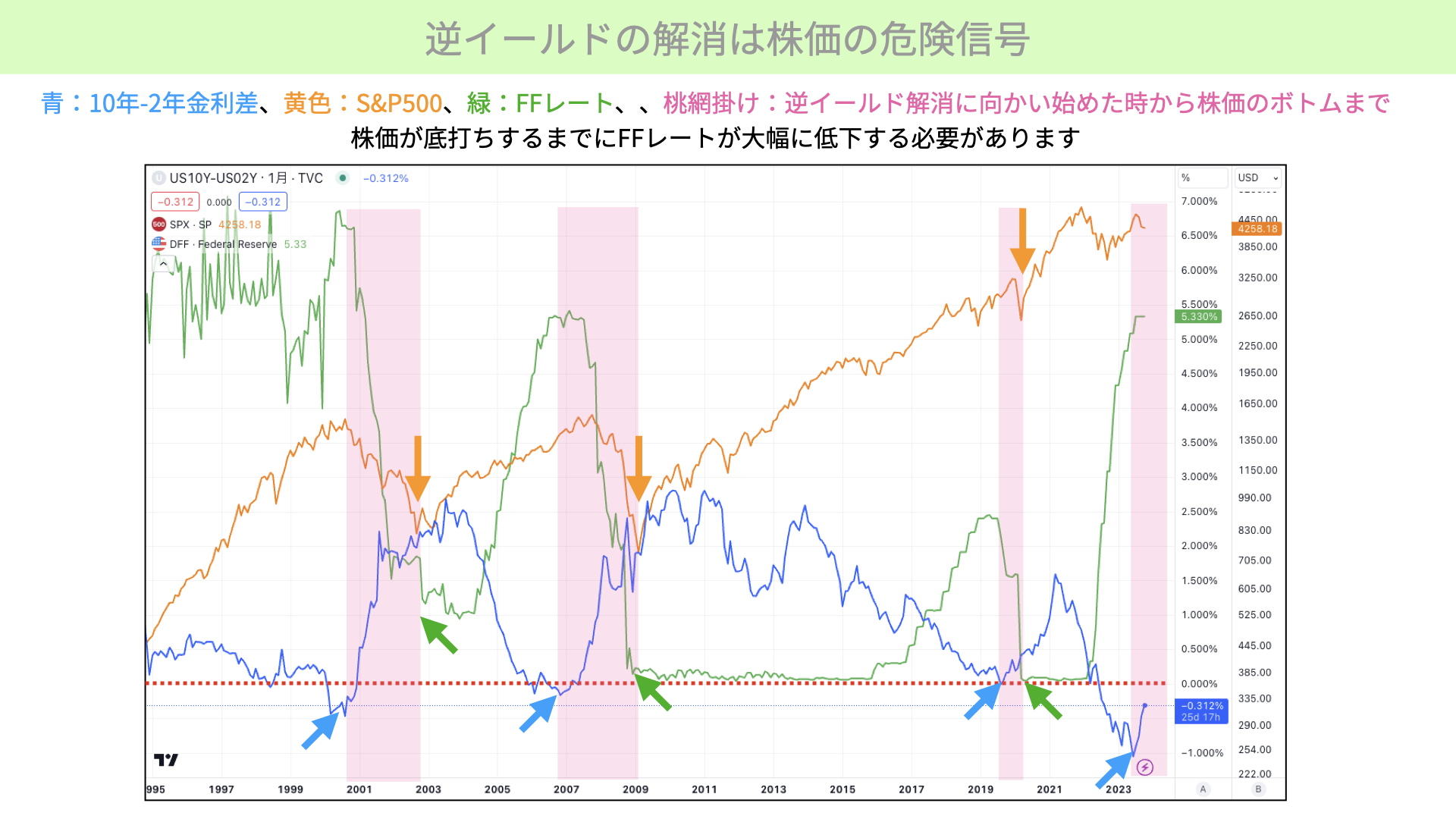

冒頭、逆イールドの縮小が進むことは米国株にとって不吉なシグナルだとお伝えしました。こちらをご覧ください。青いチャートが10年-2年の金利差、黄色いチャートがS&P500、緑のチャートがFFレート、政策金利です。桃色の網掛けは、逆イールドが解消を始めてから株価のボトムまでの期間です。逆イールドの発生後からではなく、逆イールド解消が始まってから株価のボトムが訪れることを見ていただければと思います。

ピンクの箇所は、逆イールドが反転しています。まずはITバブル、2000年をご覧ください。青矢印で示した、10年-2年の金利差がボトムを打ってプラスに転じる箇所。それ以降、S&P500をご覧になっても分かるように、株価が大きく下落しています。どこで株価がボトムをつけたかというと、緑のFFレートが十分に下落しきったところです。

その間、逆イールドは解消して、順イールドがどんどん進むことが過去は起こってきました。同じようにリーマンショックの前、2007年以降をご覧ください。こちらも10年-2年の金利差がボトムをつけてから、一時期価格はまだ上がっていました。ですが、それから株価は下落に転じます。どこでボトムをつけるかというと、こちらもFFレートがほぼボトムをつけた時です。

次にコロナショック前をご覧ください。こちらも逆イールドが発生しました。順イールドに向かう最中に株価が下落するわけですが、この間もFFレートがゼロに近づくことで株価はボトムをつけています。

最後に、現状をご覧ください。1%近くまで10年-2年の金利差が広がっていたものが、今は-0.31%まで上昇してきています。まだ逆イールド自体、解消されていませんが、今の株価は過去と同じように下落に転じています。

一方、注目すべきは緑のFFレートです。先行き見通しとしては来年の途中ごろ、夏場ごろまで利下げがないとの見通しもあることから、緑のFFレートがボトムに向かって下がる見通しはできていません。過去の歴史になぞらえると、FFレートが高止まりするようであれば、株価の下落がダラダラと続くかもしれません。

米10年-2年の逆イールドの縮小は10年金利の上昇によるもの

また、冒頭で覚えておいてほしいとお伝えしましたが、今回の逆イールド-1%から-0.3%まで解消する過程において、2年金利が低下してきたというより、10年金利の上昇によって差が縮まってきています。

今回は、FFレートが下がることで2年金利が低下して逆イールドが解消するものとは異なります。しかも、まだまだFFレートが高止まりする可能性があります。これは、株価にマイナスの影響を与える可能性が非常に大きく、厳しい状況になる可能性があります。

本日は、逆イールドについて見ていただきました。去年6月に逆イールドが発生したときには、逆イールドが発生するとリセッションにつながるとよく言われていました。その後、FRBメンバー、いろいろな金融関係者からソフトランディング期待が示され株価は上伸してきました。

ただ、過去を振り返ると、逆イールドが発生後は株価が上昇しています。今回も今のところ同じです。逆イールド解消に向かう以降の方が、大きく株価が下落する傾向があります。株価がボトムをつけるのは、政策金利をしっかり下がり、十分に緩和的なスタンスになってからです。

まだまだ株価にとっては厳しい状況が続くと考えられます。金融政策に注目して、今後のマーケットをぜひ見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル