先週末に起こったイスラエルとパレスチナの紛争により、今週のマーケットは警戒感が高まりました。しかし、まずは初期の反応としては、紛争によるリスク回避で債券が買われ、10年の金利が低下。それを株式市場にプラス要因となり、株式市場が上昇しています。

金利が大きく低下した背景は、もう1つあります。FRBの複数の主要メンバーから、10年金利を含めた長期金利が高い水準であり、この水準は今後利上げを行わなくとも十分な利上げ効果があるのではと、利上げサイクル終了を示唆するような発言が聞かれました。これも、長期金利が低下に関係しています。

こういった要人発言を受けて長期金利上昇は止まるのでしょうか。本日はタームプレミアムについて皆さんにお伝えしたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

FRB要人発言から急激にハト派発言が増えた理由

米要人発言でハト派発言が続く

では、こちらをご覧ください。米FRBメンバーの要人発言の中で、サンフランシスコ連銀のデイリー総裁、ジェファーソンFRB副議長、ダラス連銀のローガン総裁、10日のカシュカリ総裁など、利上げ停止を示唆するような発言が続いています。特に10日のカシュカリ総裁は、最近の長期国債の利回り上昇がインフレ率を下げる点において、FRBの利上げを担ってくれている可能性があると発言しています。FRBがわざわざ政策金利を引き上げなくとも、十分に役割を肩代わりしてくれると述べています。

このように利上げ幅の縮小を示唆するようなコメントをしてきたわけですが、カシュカリ総裁は最近タカ派の筆頭ですので、マーケットには大きなインパクトを与えました。また、この発言を受け、長期金利の上昇に対して、カシュカリ総裁を含めたFRBの主要メンバーは歯止めをかけようとする意向があるのではと思われています。

今週以降もハト派発言が続きそう

次回のFOMCは10月31日~11月1日まで開催されます。10月21日がブラックアウトですから、そこまでは要人発言が続きます。そこまではハト派発言が続くでしょう。そのため、先週高値の4.88%という10年金利を一旦ピークとして、しばらくの間、金利低下傾向が続く可能性がありそうだとマーケットは捉えています。それを受けて、株式市場は上昇しています。

では、FRBの利上げサイクルが終了するのでしょうか。また、長期金利が低下するのかを考えたいと思います。ちなみに下の図表は、左がターミナルレート。10月に入って利上げ上限水準がかなり低くなってきています。右のチャートはFFレートの先物です。1週間前に比べると、かなり下がってきています。利上げも遠のいたというマーケットの反応になっています。

タームプレミアムが上昇する背景

長期金利のタームプレミアムが上昇する可能性

次にこちらをご覧ください。短期金利については、かなりハト派的な発言が続いています。ですが、その影響を受ける長期金利が今後どうなるのか、少し考えたいと思います。

少し複雑ですが、長期金利は大きく2つの要素で構成されています。1つ目は、将来の短期金利の予想です。こちら、下の図表で言うと赤チャートになります。現在は、4.5%が将来の短期金利の予想となっています。

一方で、タームプレミアムというものがあります。こちらは青いチャートで表していますが、債券を10年間など、長期にわたって保有するリスクを反映した期待利回りとなっています。通常短期よりも長い期間保有することは、それだけ信用リスクなどを背負うことになります。通常は、長い期間の債券ほどタームプレミアムが乗り、期待利回りとして反映することになっています。

濃い青線をご覧になっても分かるように、タームプレミアムが18年以降ずっと0%を切っていました。QEで、FRBが米国債を買っていくことで需給環境が歪められました。長い期間をどんどんFRBが買ってくれるということで、プレミアムがマイナスになっていきました。しかし、QTが始まったことでその流れは逆転。今はタームプレミアムが0%を突破し、+0.15%程度まで上がってきました。

この2つを併せたものが、水色の10年金利になります。タームプレミアムはの構成要素は、1、財政的な要素で、公的債務残高がGDPに対してどのくらいあるのか。2、価格変動要因で、よくご紹介しているMOVE指数。3、流動性要因は、FRBの保有比率など、FRBが米国債をどのくらい保有しているかです。(これ以外にも少しありますがここでは割愛します)。保有が多くなるほどプレミアムが低下しますが、FRBの保有比率が下がるとプレミアムが上昇します。

タームプレミアムが今後上昇すれば、短期の金利見通しが仮に下がっても、相殺され、長期金利は高止まりする可能性があることが、この2つのことからお分かりいただけたかと思っています。

では、今後のタームプレミアムはどうなるのかを見てみましょう。こちらをご覧ください。

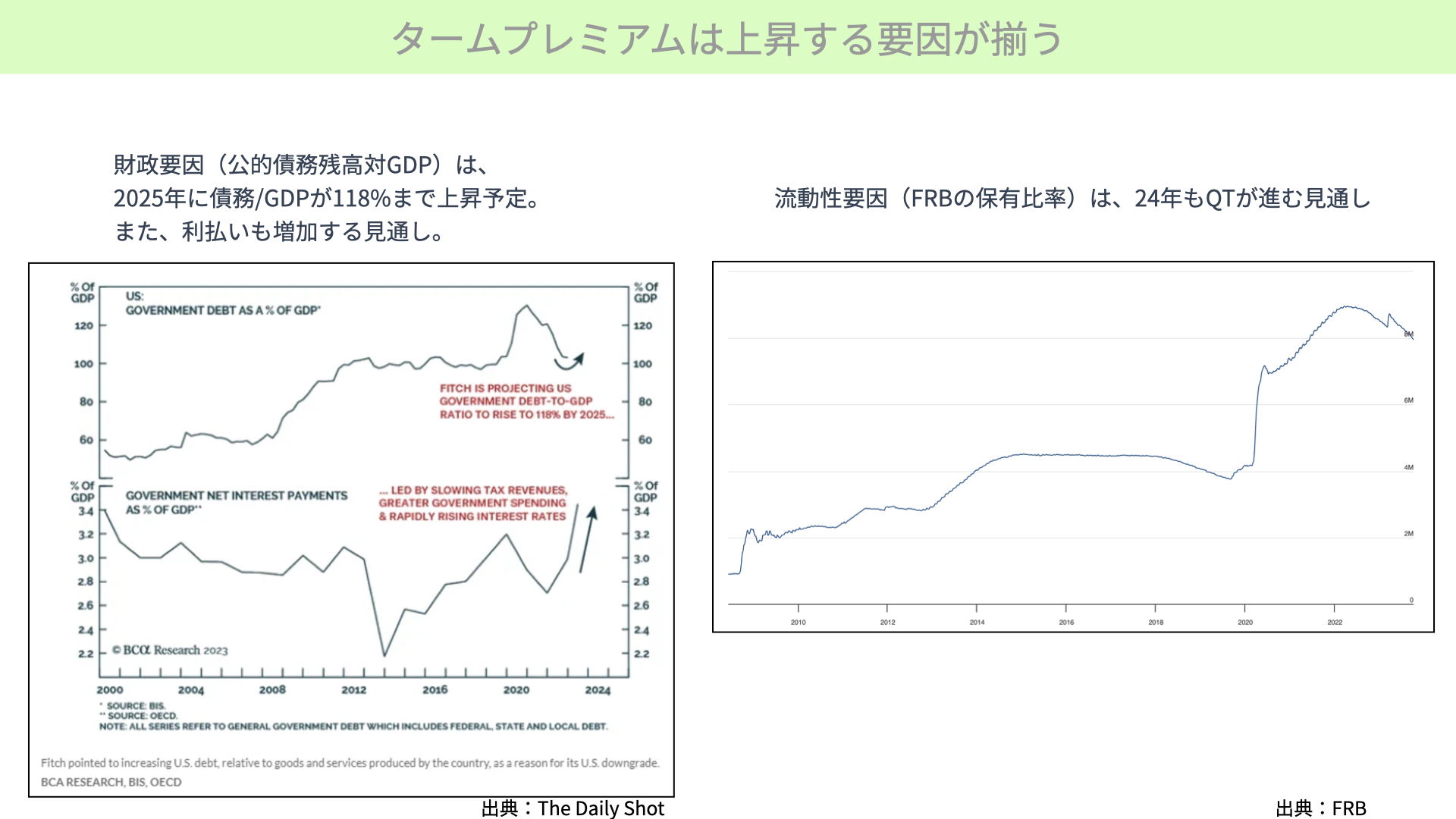

タームプレミアムは上昇する要因が揃う

タームプレミアムは、主に3つの構成要素があります。まず1つ目が左の図表、財政的な要素。公的債務残高が対GDPでどうなっているかです。2025年に債務がGDPに対して118%まで上昇します(左の図表の上)。現在は100%ちょっとですが、国債の発行が増えていくことによって118%近くまで上がります。

左下はGDPに対する利払の比率が上がることで、財政的要素から見て、タームプレミアムは上昇しやすくなります。財政的な不安が、支払いが滞るまではなくとも、プレミアムの要求が増えるということで、タームプレミアムが上昇します。

では、右をご覧ください。これはFRBのバランスシートです。昨年話題になったチャートではありますが、ご覧になって分かる通りQTが粛々と進んでいます。米国債の満期を迎えたものを改めて買い入れないことから、FRBが保有する米国債はどんどん減ってきています。24年もQTが続く前提になっていますから、FRBは米国債の受け手になりません。需給環境が悪化するということで、タームプレミアムが上昇すると考えられています。

3つのうち2つの要素としては、タームプレミアムが上昇してもおかしくない状況が今あります。

さらにこちらをご覧ください。もう1つの要素である価格変動要因です。MOVE指数がどうなのかをご覧いただきたいと思っています。債券のボラテリティが高くなるようであれば、長期保有のリスクが高まり、要求プレミアムが高くなります。

左をご覧になっても分かるように、過去の水準から見てもMOVE指数は高止まりしています。この状況が高止まりを続けるようであればタームプレミアム上昇でしょうし、低下してくるようであればタームプレミアム低下となります。

では、タームプレミアムがどういった時に下がるのか。右をご覧ください。こちらはMOVE指数と政策金利のFFレートを表したものです。MOVE指数が下がる局面は、FFレートがしっかりと下がった後、低下すると分かってきています。

さらに注目すべきところとして、FFレートが利下げに転じているところは、実はMOVE指数が上昇しています。過去、2008年もそうでしたし、2018年から20年にかけても同じです。こちらを見てもお分かりの通り、利下げに転じている最中はMOVE数が上昇すると確認できています。もし同じような歴史をたどるようであれば、今回利下げに転じた後も、MOVE指数は高止まりする可能性があります。しっかりと利下げが行われた後、MOVE指数が低下することは、タームプレミアム上昇の可能性が価格変動要因からもあり得ます。3つの要素から見ても、短期の見通しが少し下がったとしても、タームプレミアムが上昇することで長期金利が再び上昇に転じてもおかしくありません。

本日の10年債の入札が注目される

それを踏まえて、今晩注目されていることがあります。今週、米国債の入札が行われています。10日が3年債で、11日が10年です。12日が30年債の入札があります。10日の3年債については、最高落札利回りが発行前の利回りの4.723%を上回る4.74%でした。高い利回りを要求されています。応札倍率は前回の2.75倍に対して、今回は2.56倍。やや入札が不調になったと確認されました。

3年債はこれを受けて、右の図表をご覧いただければと思います。青いチャートの3年金利は、入札結果を受けて少し上昇に転じています。入札が不調になれば、金利が上昇する。国債に対する人気がないということは、タームプレミアムが上昇することになり、金利が上昇することになります。

本日の10年債は非常に注目されており、右の図表の赤いチャートのように下がっています。ですが、本日の10年債が3年債と同じように、最高落札利回りが発行前の利回りを少し上回るような結果になるか、応札倍率が低く出てくるようであれば、10年金利が再び上昇することも十分にあり得ます。

現在は、イスラエル問題の不透明さで長期金利低下し、それによる株価の上昇であすが、米国債の入札でタームプレミアムが上昇し再び長期金利が上昇するようであれば、株式市場は再び下落する脆弱な状態です。

11日の入札や、今後の要人発言を受けた長期金利の動向、タームプレミアムがどうなっていくかを見ないと、株式市場を見定めることが難しいのではと思います。引き続き長期金利の動きに注目していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル