10月13日から、アメリカの決算発表が本格的にスタートしました。今週の注目材料もアメリカの決算発表となりますが、それに加えて注目すべき3つのポイントをお伝えしたいと思います。特に中東情勢が不安定な中において、どういったところに注目すべきか、参考にしていただければと思います。ぜひ最後までご覧ください。

2つの株価動向に注目

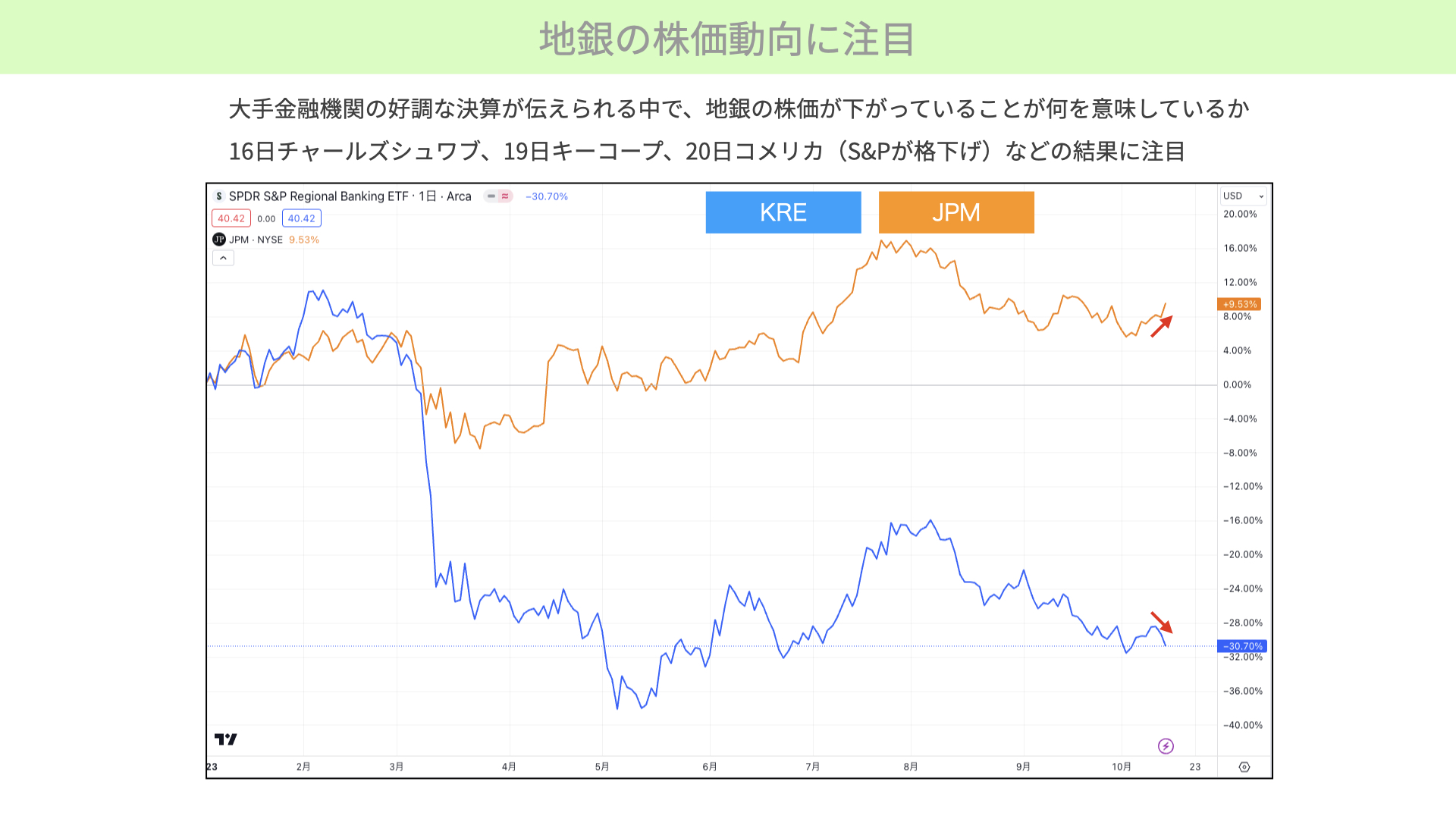

地銀の株価動向に注目

まずご覧いただきたいのが、米地銀の株価動向です。13日、JPモルガン、シティグループ、ウェルズファーゴの決算発表がありました。ニュースでも報じられていますように、かなり決算内容としてはいい内容でした。預金も増えていましたし、純金利収入も増えています。特にJPモルガンは買収の効果が出て、すごく良い結果でした。また、引当も予想ほど増えていませんでしたので、大規模な金融機関は安定的な経営が続いていると確認できました。株価にはプラス材料です。

図表をご覧ください。黄色いチャートのJPモルガンです。金曜日はプラスで引けています。一方で気になるのが、青いチャートのKREです。こちらは地方銀行のETFですが、13日、2%近いマイナスで引けています。本来であれば、大手銀行の決算が良かったので連想的に地銀株も買われていい状況なのですが、やはり、最近の10年金利の大幅な上昇や政策金利の高止まり懸念によって、今後も預金の流出が続くのでなないかという点をマーケットは懸念しているようです。

17日にゴールドマンサックスの決算発表などが控えていますので注目ですが、今週はそれ以上に地銀、小規模銀行に注目が集まるのではないかと思っています。

まずは16日のチャールズシュワブです。前回、預金の流出が懸念されていた中、預金の流出が確認できなかったたことで株価上昇のきっかけになりました。今回も預金の流出について注目されるかと思います。

それ以上に注目されるのが19日、20日です。前回S&P500から格下げされたキーコップとコメリカの決算発表があります。その後も10年の金利はさらに上昇していますし、預金金利も上昇していますので、預金からMMFへの流出がどうなのか。さらには債券のマイナスでバランスシートが痛んでいないのか。貸倒引当が増えていないか。それによって商業不動産に対する融資態度はどうなるのかなどに注目です。米地銀ETFが今週末時点で下がっているようであれば、地銀の懸念材料があるということで、引き続き不安定な相場が続く可能性があります。大手の金融機関の決算発表に目が移りがちですが、今週はぜひ地銀の決算発表に注目していただきたいと思っています。

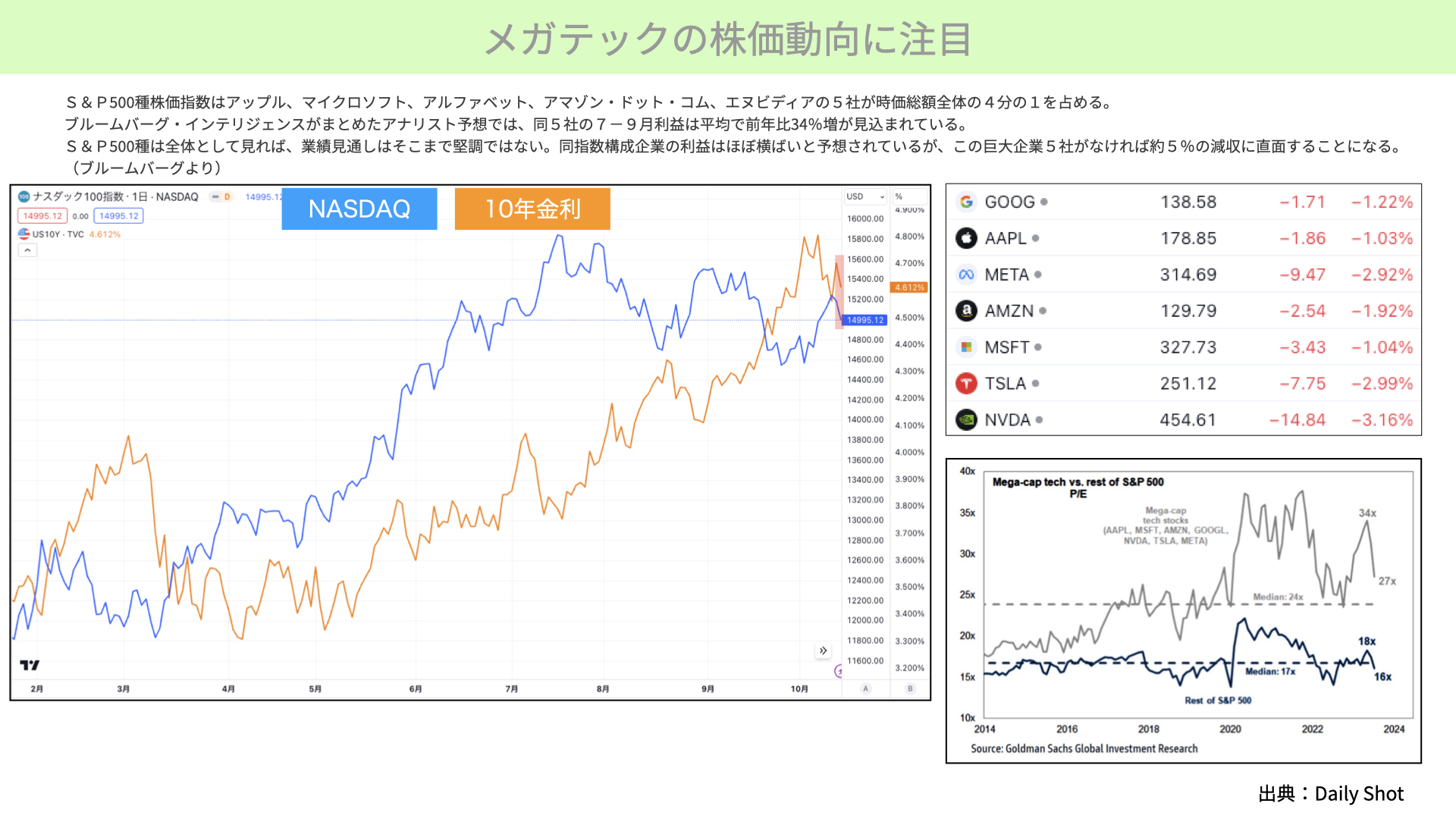

メガテックの株価動向に注目

次に2つ目のポイントです。メガテックの株価動向です。今週、メガテックの決算発表はなく、来週の24日にアルファベット、マイクロソフト、25日にメタ、26日にAmazonとなっています。Appleに関しましては11月2日です。

では、なぜ今週メガテック株価動向に注目するのでしょうか。下の左図表をご覧いただければと思います。13日、10年金利(黄色いチャート)が下落しています。なので、本来であれば、NASDAQ(青いチャート)は上昇すべきところでした。見てもわかる通り、10年金利が下がっているときはNASDAQが上がり、10年金利が上がっているときはNASDAQが下がる相関が続いていたわけですが、今回は金利が低下したにもかかわらず、NASDAQが1.24%下落しています。

さらに右の方をご覧ください。特にメガテックです。全部が全部ではありませんが、株価が指標よりも安くなっています。なぜそういう状況になったかというと、やはり中東情勢などで今後のマーケットの見通しに対する不透明感や、まだまだ金利が落ち着かないことも材料視されて、リスクオフになったのではないかと思われます。

S&P500の株価数は、Apple、マイクロソフト、アルファベット、Amazon、エヌビディアで時価総額4分の1を占めていますので来週の決算発表が注目されます。

ブルームバーグによりますと、5社の7~9月期の利益は、平均で前年比34%増が見込まれています。一方、それを除いたS&P500全体でいきますと約5%の減収となっています。S&P500を引っ張っていくのは、5社の決算発表になっており、さらに34%の増益が見込まれるということであれば、金利低下を受けて大きく上昇してもおかしくない状況ですが、下落しているということは、マーケットがリスクオフに向かっている可能性がありそうです。それがどうなるかを今週確認したいと思います。

さらに右下をご覧ください。株式市場に占める大手株、トップ7のPERは27倍。その他の銘柄の平均16倍を大きく上回っています。今年は株価が大きく上昇しました。ヘッジファンドやファンドの決算期は11月と12月期が多く、決算期に向けた利益確定の売りが出やすく、需給悪化が材料になりやすい時期でもあります。決算発表を控えたメガテックの動向に注目です。

金利動向にも引き続き注目

米国債入札に注目

最後に3つ目のポイントです。今週も引き続き金利動向に注目が必要です。今週も18日、20年債の入札が130億ドルを予定しています。11日、12日に10年債と30年債の入札がありましたが、共に不調でした。

赤い網掛けのように30年歳の入札が不調だった後は金利が大幅に上昇しています。その後、地政学リスクの対等によって金利は低下しましたが、今回も18日の20年債の入札が不調であれば、再び金利が上昇する可能性があります。

要人発言にも注目

先週も要人発言の中で、金利が高いことで政策金利の引き上げと同じ効果があるというコメントが多く聞かれました。裏を返すと金融当局者は、最近の長期金利の上昇に対して少し懸念を高めているようです。

今週も16日のハーカー総裁、17日のバーキン総裁、18日ウォラーFRB理事とクックFRB理事、19日のパウエル議長と20日のメスター総裁など要人発言が続きます。21日のブラックアウトに入る前ですので金利を大きく上昇させないようにおそらくハト派発言が続くと予想されます。

ただ、その中で20年債の入札がうまくいかないようであれば、金利が上昇するでしょう。金利上昇がきっかけで、リスクオフが続くようであれば、メガテックや米地銀の株も下落します。今週はこういった3つのポイントに注目していきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル