本日は、アメリカの長期債券について見ていきます。前回の記事でも、長期金利について確認しましたが、今回は2つのポイントについてお伝えします。

1つ目のポイントです。1923年以降、米10年債券が一番大きく下落しているのが今回となります。100年間という歴史の中においても、今回のように大きく米国債が下落した歴史はありません。過去100年間、下落局面が数多くあったわけですが、そういった下落局面がどういった時に反転をしたのかを見ていきます。今後の参考にしていただければと思います。

もう1つ。19日、パウエル議長が講演ありました。その中で珍しく市場金利(長期金利)についてコメントしています。長期金利についてのコメントを受け、今後長期金利にどういった影響があるのかを見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

米国債は1923年以来で最も大きな下落トレンド形成中

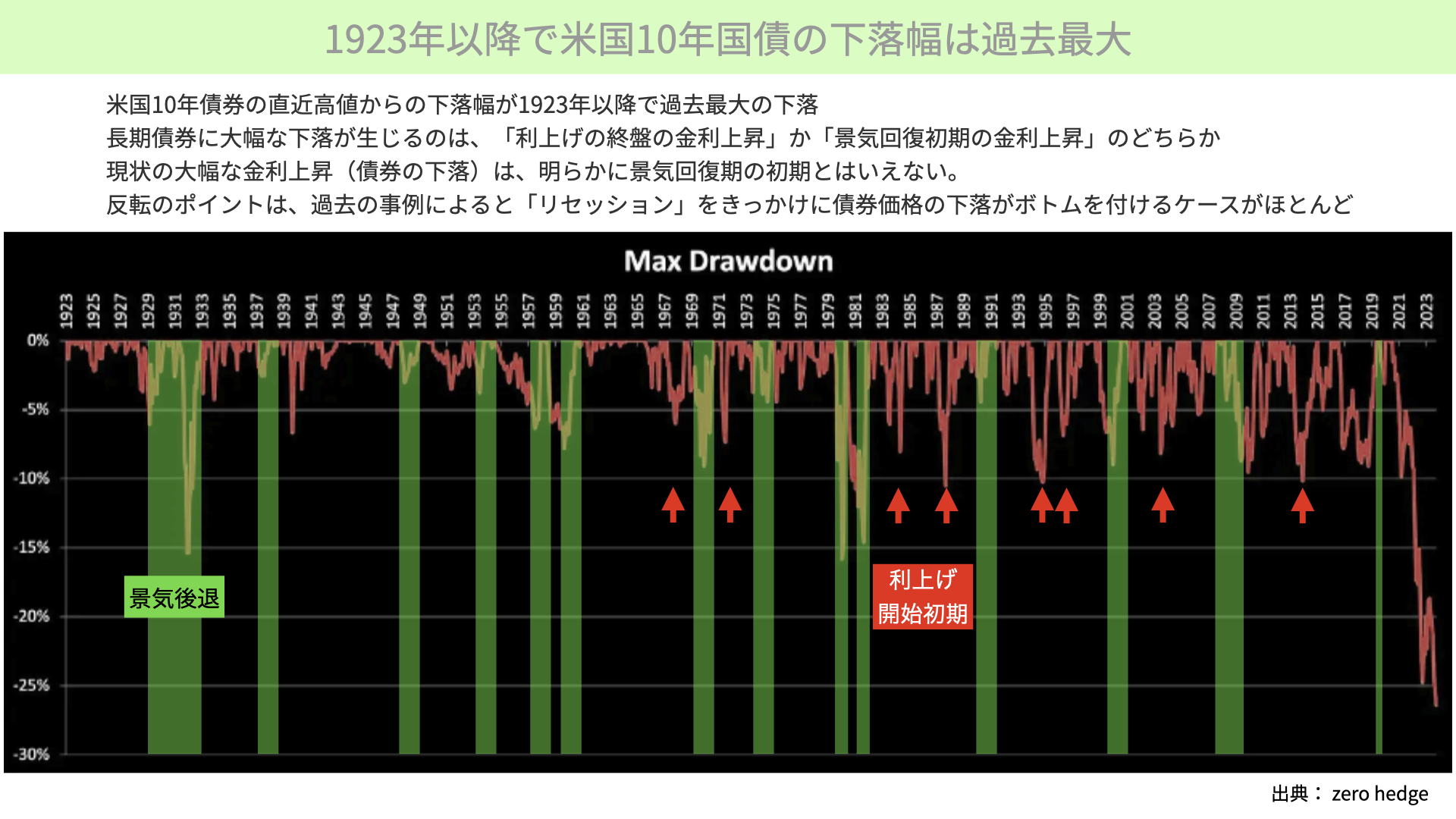

1923年以降で米国10年国債の下落幅は過去最大

1923年以降で、米10年国債の下落幅が過去最高となっております。今の下落幅は25%程度です。次に大きく下落したのが1930年の-15%、1980年の-15%になります。

債券価格が反転するきっかけは2パターン

では、このように大きく下落した後、どういうときに反転したのでしょうか。長期債に大幅な下落が生じるのは、どういったケースなのでしょうか。2つあります。1つ目が利上げの終盤です。利上げサイクルに入った終盤になって、長期金利が大きく上昇する局面があります。今回は、おそらくこれに当たると思っています。もう1つは、景気回復の初期です。政策金利を引き上げ、長期金利が今後の景気の良さを反映して上昇するという、2つのケースがあると思います。

まず見ていただきたいのが、利上げ終盤の金利上昇がいつ反転したかです。緑の網掛けは景気後退を表しています。過去大きく-15%となったケースを見ると、多くのケースで景気後退をきっかけとして、長期金利の下落が反転しています。

一方で、赤い矢印はそれ以外を示しています。こちらは景気後退を伴わずに、債券価格が上昇に転じています。この時は利上げ開始当初の長期金利上昇、債券価格の下落となっています。ここ最近は、特に利上げ開始による債券価格の下落があるものの、その後は債券価格の下落は止まっています。

2年近く利上げが続いている状況を踏まえると、今回のケースは利上げ終盤の金利上昇と考えられます。今後は、緑のような景気後退が伴って、債券価格が上昇に転じると考えられます。今は雇用も強く、景気も強い状況です。リセッションは少し先になる可能性がありますので、まだ債券価格の下落が続く可能性があります。

市場金利の動向についてパウエル議長がコメント

金利上昇の期間も歴史的な長期間へ

次にこちらをご覧ください。下落幅ではなく、下落期間がどのくらいかを示したものです。下の図表、上のチャートは10年の金利動向で、下のチャートは債券価格の下落が何週続いたかを青、上昇が続いた部分を黄色で表しています。現在、米10年債は下落が始まって148週目になっています。過去最長は162週ですから、1960年以降では2番目に長い下落トレンドとなっています。

では、この大きな下落トレンドがいつ反転するのでしょうか。前回記事の重複となりますが、1960年という長い期間を取っても、ほとんどのきっかけが利下げになっています(赤い矢印)。景気後退か、もしくは利下げが伴って債券価格上昇に転じることとなります。

一方で、緑矢印で示したように2つスパイクした箇所があります。この時は、利下げは関係ありませんでした。では、なぜこれが上昇に転じたか。それは、FRBが景気対策としてQE、つまり長期債を購入したことで、債券が買われたためです。

では、現在はどうなのでしょうか。現在は、QTを行っています。債券が償還を迎えたとしても、購入しません。このように状況は異なりますから、今回もやはり利下げがきっかけになると思われます。

パウエル議長が市場金利にコメント

景気後退と利下げがマーケットの興味となっていますが、19日にはパウエル議長の講演がありました。今後の金融政策について、いまだにインフレが高止まりしていること、経済が強いことにも言及しており、状況を見ながら判断をしていくと今まで同様に語っていたわけですが、今回は珍しく長期金利、市場金利についてコメントをしています。

市場金利にコメントしたことで、2つの出来事がありました。FFの先物レートが低下したことと、10年長期金利が上昇したことです。なぜそうなったのでしょうか。

1つ目です。パウエル議長は、現在の市場金利上昇で、利上げの必要性が低下したと述べています。他のFRB高官がこの2週間ほどでコメントしているように、長期金利が4.9%、5%に上がったことで、金融政策を抑制的にしてくれる、その結果として短期金利を上昇させなくてもいいのではと、同じようにコメントしています。その意味では、FFレートが下がることになりました。

FFレートが上がらないというのは、本来、長期金利が落ち着いてもいい状況です。しかし、実際は長期金利が上昇しています。長期金利の上昇について、パウエル議長がコメントしたときに、今回の長期金利上昇はタームプレミアムによるものだとコメントしています。タームプレミアムとは、長い期間債券を持つことでプレミアムをつけてくださいと投資家がリクエストすることで上がっていくものです。タームプレミアムが上がる、財政赤字、QTが進んでいることが背景にありますが、そういったことが原因でタームプレミアムが上がっているとコメントしているわけです。

一方で、それを認めつつ、市場金利の上昇については見守っていこうとの姿勢を示し、結果として長期金利が上昇しました。なぜ、これで上昇したのでしょうか。

FRBというのは、米国連邦準備法の第2条Aに従って運営されていますが、2条AにはFRBの使命が書かれています。マンデートとしては、物価安定と最大雇用を守りましょうというのですが、これを守りつつですが、条項の中には長期金利の安定という文言が存在しています。

FRB議長は物価安定と最大雇用だけでなく、長期金利の安定を守らなくてはなりません。その中で、タームプレミアムが上がった背景が財政赤字、QTによるもので、市場金利の上昇を見守りましょうと言ったということは、FRB議長が現在の長期金利の水準を受け入れているとマーケットは考えました。今の金利水準が高いとコメントするようであれば、長期金利の水準は1つの目安になってきます。しかし、そこについては言及していません。長期金利の水準が短期金利を引き上げなくてもいいと言及したものの、長期金利の水準が高いことには言及しなかったことで、まだ上があるのではとマーケットは捉えた可能性があります。

タームプレミアムの背景にあるQTがこれからも続くこと、財政赤字はアメリカでまだ続きそうだということ、来年の増発を踏まえると需給環境が悪化するだろうことから、タームプレミアムは上昇するだろうということが、マーケットのコンセンサスとしてあります。それを認めた上で言っているということは、長期金利が上がりそうだということが1つ目です。

そして、長期債の大きな下落のきっかけとなるような景気後退、もしくは利下げに関しても、19日のコメントを見ているとパウエル議長は景気も強く、雇用も強い。利下げについてはまだまだないとニュアンスとして伝えています。長期債の流れが変わるような内容ではなかったことから、マーケットとしてはこれからも長期金利が上がるのではとの予想に変わり、米10年金利が上がりました。

来週以降もよほどでない限り10年の金利が上がるような環境が続く可能性があります。そうなってきますと、19日のアメリカ株式市場、NASDAQが大きく下落したように、業績発表も当然大事ではありますが、それと同じぐらい長期金利の動向を受けて株価が下がりやすい局面が続きます。引き続き物価動向、政策金利、長期金利の動向が大きくマーケットを動かす環境が続きます。ぜひ来週以降も注目していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル