もし今後、長期金利が低下するような状況が訪れたら、ハイイールド債券は買い場なのかどうかを本日は見ていきたいと思います。

このテーマを選んだ背景には、月曜日にアメリカの有名投資家であるビル・アックマンが、30年米国債のショートポジションを閉じて、ショートカバーをしたことから取り上げました。彼は、今後30年の金利が上昇すると以前は予想していたのですが、現在、思った以上に景気の悪化が進んでいるため、予想に反して金利が低下に転じる可能性があるとして債券のショート・ポジションを買い戻した(ショートカバー)を行ったことが報じられています。その結果を受け、米10年金利も5%近辺から4.8%前半まで低下しました。

今週は金利が高く続くとの予想が多かった中で、このようなきっかけで金利低下となりましたが、これをきっかけに、今後、米国債が買い(金利が低下する)のではないかとの意見がWeb等で見かけるようになりました。また、そこでは、米国債よりも高いクーポンが期待できるハイイールド債券に投資をすることが、より魅力的ではないかという意見を見かけました。本日は、米国債とハイイールド債券の投資タイミングと米国債の投資タイミングにはズレがあり、異なることをお伝えしたいと思っています。ぜひ最後までご覧ください。

[ 目次 ]

長期金利低下でIEFに注目が集まる

大物投資家の米国債ショートのショートカバーで金利が低下

大物投資家のビル・アックマンが30年米国債をショートカバーしたことで、10年金利は5%から4.82%まで急速に低下しました。青いチャートが10年金利です。5%から4.84%まで落ちてきました。

米国債ETFとして有名なIEF(米10年国債を集めたETF)は、金利低下を受けて反転しています。今後も米10年金利が低下が続くようなことがあれば、2020年から低下してきたIEFが、ボトムをつけ、上昇してくるのではとの期待感があるようです。長期金利が、今後5%を超えてくるのか、このまま金利低下するのかは、また別のテーマとし後日取り上げますが、本日は、仮に10年金利が低下するのであれば、まずはIEFは買いになるわけです。

10年債券に加えて利回りの高いHYGに注目する方も多いようです

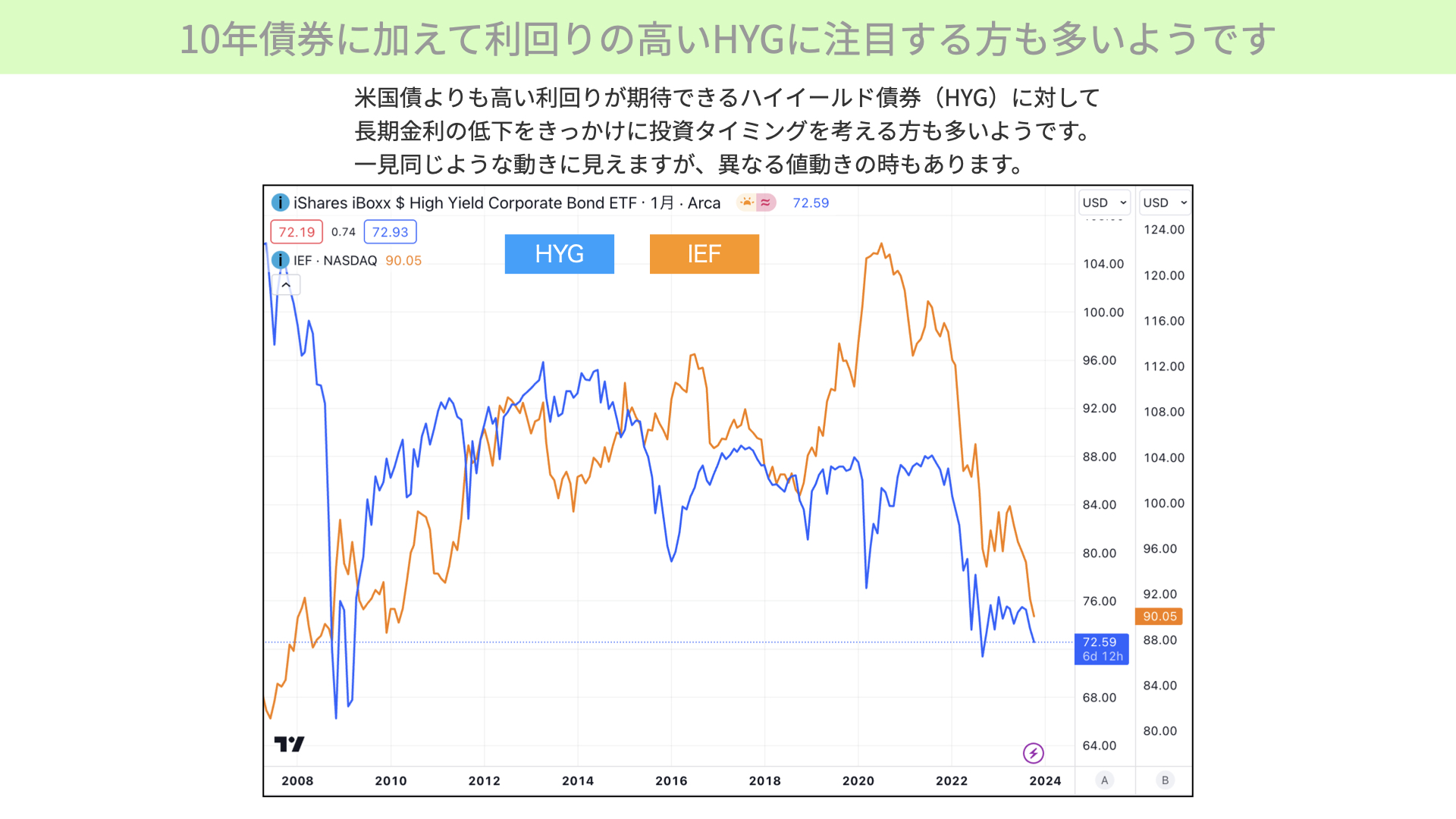

では、米国債よりさらにクーポンが高いハイイールド債券も同じタイミングでチャンスなのでしょうか。こちらはIEF(米10年債を集めたETF)は黄色いチャートで、HYG、ハイイールド債券を集めたものが青いチャートです。

IEFは、10年金利に連動します。HYGは、ハイイールド債券の低格付け発行体の信用が良い時には金利が低くなります。しかし、信用不安や信用が低下している時には金利は高くなります。HYGとIEFですが、ベースは米金利で成り立っています。そのため、一見同じような動きに見えます。また、現在売られている状況は同じです。そのため、IEFが上昇するのであれば、同時にHYGも上昇するとのではという話が聞かれます。ただ、ご覧になってもわかるようにIEFが上昇しているときでも、HYGが下がっている2009年、2016年、2020年とあります。全体感としては、一見同じように見えますが、異なる動きをする時期があるということ、その上で今回も同じように動くのか、それとも異なる動きをするのか、これがHYGに投資判断をするときに重要なポイントになります。

HYGはイールカーブの影響を受ける

イールドカーブがブルスティープニング中のHYGはパフォーマンスが良くない

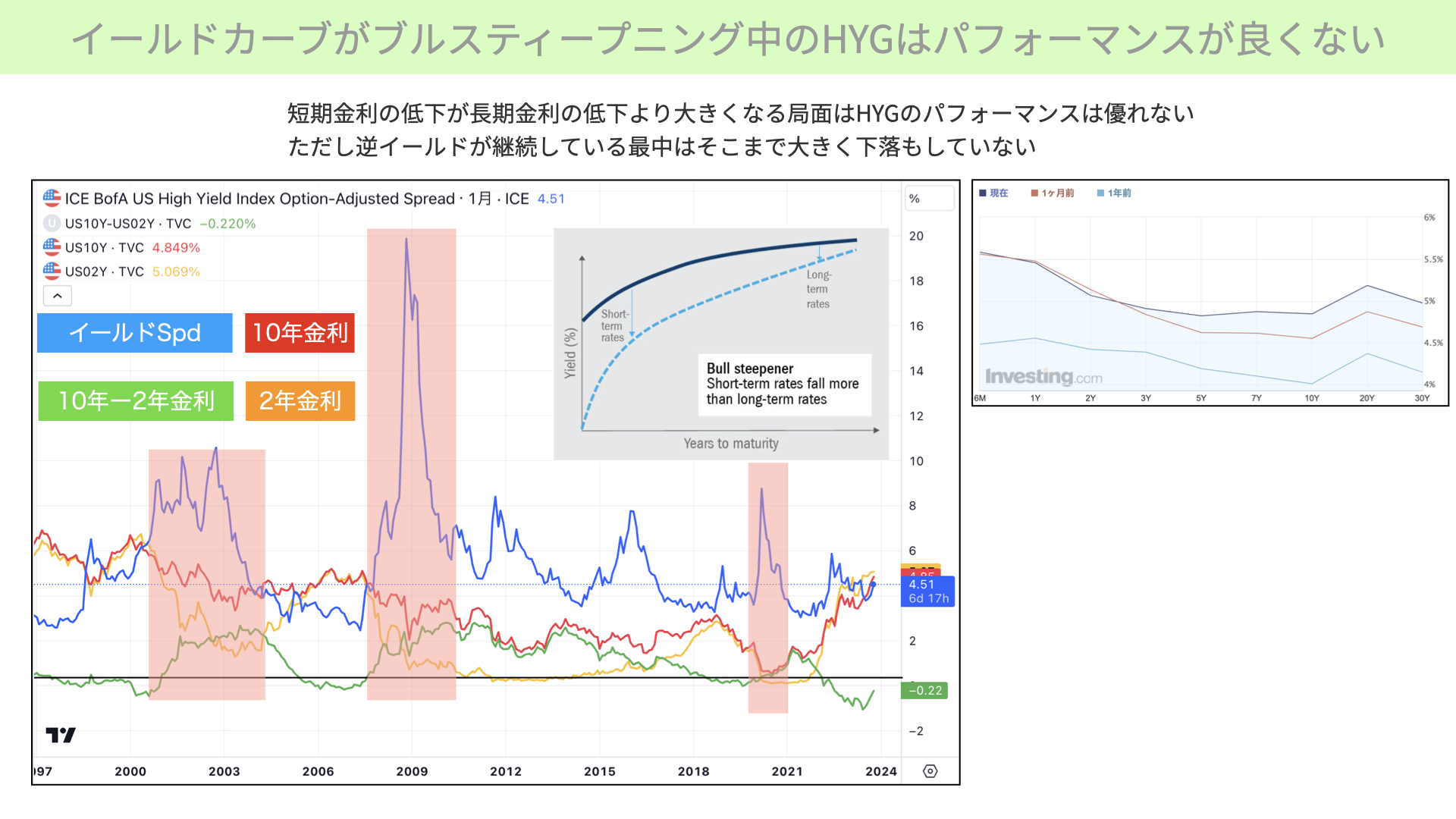

こちらをご覧ください。HYGへの投資タイミングは、イールドカーブを見て考える必要があると思います。まず、現在のイールドカーブが右上になります。

現在は、2年金利は5%を少し超える水準で10年金利が4.85%です。これを点で結ぶと、このようなイールドカーブになります。短期の金利よりも、長期の金利が低い逆イールドの状態です。しかし、基本的に、この状況はずっとは続きません。

ビル・アックマンは、30年金利が今度も上昇するだろうと以前は予想していました(そうです)。しかし、思ったよりも景気が悪くなると判断し、30年金利が低下する可能性を警戒しショートカバーをしたわけです。このように、いずれは景気後退を受けて30年、20年、10年金利は下がってくると予想されています。景気後退が長期金利に影響し、金利が下がるようであればどうなるのでしょうか。その時は、Fインフレも鎮静化しているでしょうから、FRBは景気を支えなければならないため政策金利(短期金利)を下げてくると想定されます。結果としてイールドカーブは、右肩上がりの順イールドになっていくと考えられます。

このようにイールドカーブが変化する動きをブル・スティープニングといいます。ブルスティープニングでは、長期金利も低下しますが、それ以上に短期金利が大きく下がっていきます。景気悪化によって長期金利も下がりますが、それ以上に景気対策として政策金利等が引き下げられのです。ちなみにブルというのは、金利が下がるので債券の価格が上がるという意味で「ブル」と言います。「スティープニング」はイールドの角度が急になるという意味です。

今後、右にあるイールドカーブからブルスティープニングになっていくことが一般的には想定されています。予想通りブルスティープニングになっていく状況では、HYGのパフォーマンスは、あまり良いパフォーマンスは期待できません。

HYGのパフォーマンスを支えるもの

イールドスプレッドと書いてありますが、ハイイールド債券が米金利にクレジットリスクを加えたものです。例えば、米国債が5%で運用されています。それに対して、日頃は2%の信用スプレッドを乗せた7%がハイイールド債券のクーポンになります。一方、信用が大きく悪化するような景気後退の時には、米国債の5年に5%の金利をつけた10%などのようになります。不景気になると、イールドスプレッドが拡大します。イールドスプレッドが拡大するということは、HYGは下がっていきます。10年金利が低下することで大幅に価格が上昇するIEFに対して、HYGが下がっている局面は、イールドスプレッドが拡大した局面です。

では、イールドスプレッドが拡大するのはどういった時期なのでしょうか。それは、ブルスティープニングになったときです。

まず10年金利が赤いチャート、黄色いチャートが2年金利です。10年金利は緩やかに低下している中、2年金利は政策金利の引き下げ、つまり景気後退によって急速に下がっていきます。2年と10年の利回りの差が大きく広がっていくような状況は、当然ながら景気後退が背景にあり、信用不安が高まるためイールド・スプレッドが大きく拡大します。

ちなみに緑は10年、2年のイールドスプレッドです。今は、逆イールドという状況にありますが、逆イールドが解消に向かっている今のような状況では、10年金利も低下しますが、2年金利はさらに大きく低下します。その間はイールドスプレッドが大きく拡大する傾向があります。そう考えると、10年金利が低下してIEFが上昇するからといって、HYGが伴って価格が上がっていくかというと過去の実績ではそうでありませんでした。

HYGが反転するきっかけの一つに政策金利があります。

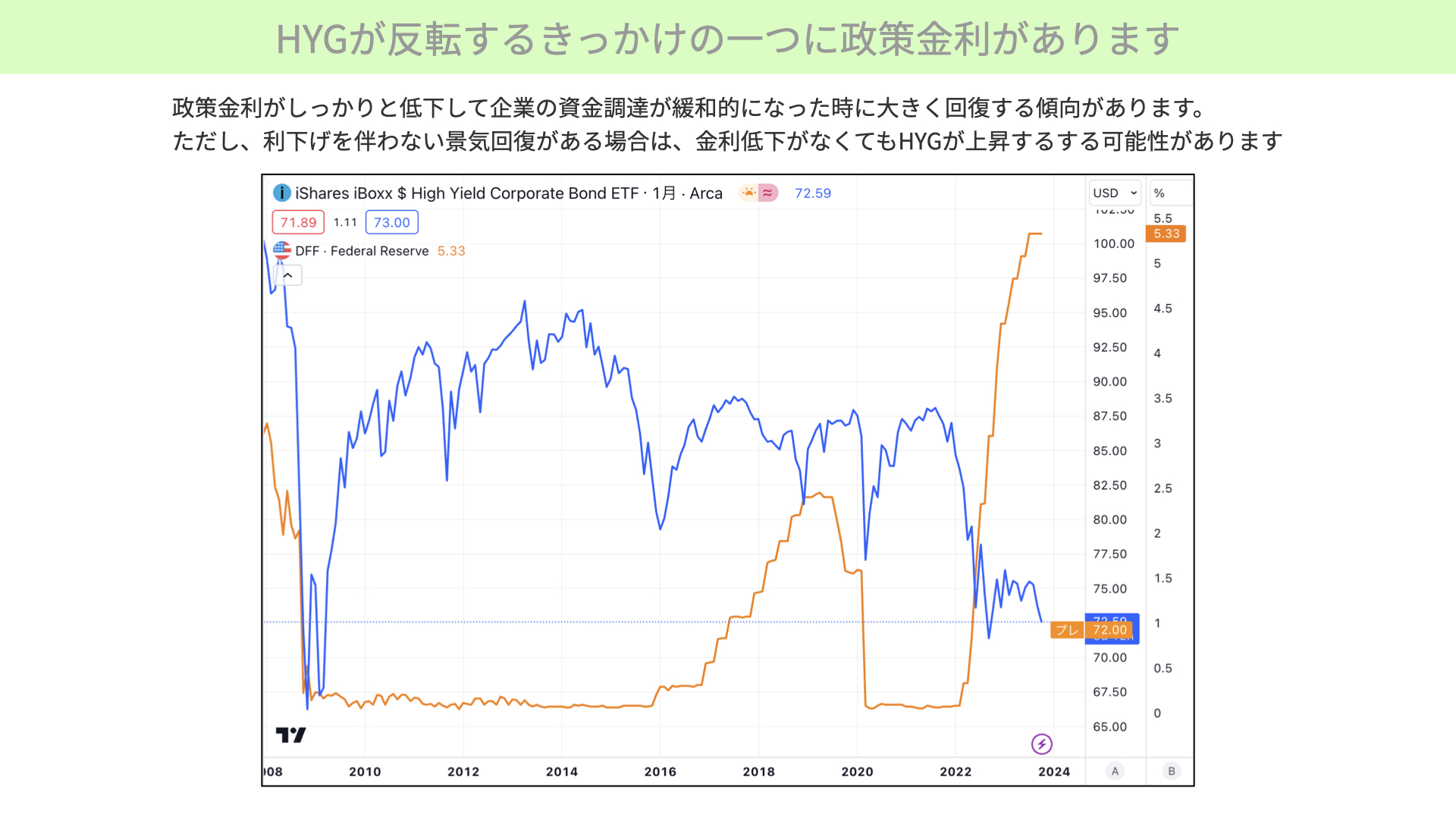

では、HYGが反転するのはどういうタイミングなのでしょうか。チャートをご覧ください。いろいろなきっかけがありますので、これが全てではありません。しかし、1つの事例としてお伝えします。黄色いチャートはFFレート、一方で青いチャートはHYGです。HYGがボトムをつけた瞬間というのは、FFレートがしっかり下がりきったところとなります。2020年のケースもそうです。しっかりと政策金利が下がったことで経済が安定しHYGが上昇しています。

では、今の状況はどうなのでしょうか。青いチャートを見た限りでは、かなりの割安感に見えます。今の金利が今後景気の減速、後退を伴って下がっていく場合では、過去と同じようになることも考えられます。ただ、ノーランディング、ソフトランディングになれば、このままHYGが上昇に転じる可能性があります。

では、ノーランディング、ソフトランディングとなる可能性があるかというと、ビル・アックマンが言うように思った以上の景気減速が見えるところには、ぜひ注意をしてください。

現在は、良い決算も出てきて、金利低下でここ数日は株が上昇しています。また、金利が低下したことで米国債が買いチャンスだというコメントが聞かれている中で、さらに魅力的なクーポンが受け取れるHYGが買いタイミングなのかというと、金利サイクルの中において今がベストなタイミングであるかどうかを見極めなければなりません。それは、今後の景気後退や政策金利の動向に大きく影響を受けます。しっかりと見極めながら判断していきたいという思いで、本日はこのテーマを選ばせていただきました。ぜひ参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル