本日のテーマは米国株式市場です。この1週間、多くの方がご存知のように、メガテックの決算発表が続きました。決算内容自体は悪くはなかったものではありませんでしたが、株価は下落が続く展開ですい。このような流れは今後も続くのでしょうか。ここ2年間は、決算期は、良い決算が出て株価が上がる傾向が強かったのですが、今回のような悪い地合いがいつまで続くのかを見ていきたいと思います。

[ 目次 ]

NASDAQが下落してる背景

今週はNASDAQが大きく下落

今週はグーグル、マイクロソフト、アマゾン、メタなどが良好な決算内容で、悪い印象はあまりありませんでした。ガイダンスでは、今後地政学の影響を受けるとか、クラウドの伸びの鈍化するなどが指摘されていますが、ここまで売れれるような内容ではありません。マイクロソフトは非常に良い決算でしたが、それでも、全体としては株価の下落になりました。

年初来のNYDOW、S&P500、NASDAQをご覧ください。NASDAQは下落基調ですが、年初来でいまだ約30%上昇しています。S&P500は一時20%まで上昇していた時期もありましたが、現在は8%台まで低下。NYDOWに関しましては、年初来のマイナスです。

ここまではNASDAQが非常に強かったわけですが、ここ5日間では-4%と最も下落しています。S&P500が-3%、NYDOWは持ちこたえて-1.9%。年初来の動きと5日間の動きに少し変化が出てきています。この流れはいつまで続くのでしょうか。

長期金利の低下でもNASDAQが下落する理由はバリュエーション調整

まず、懸念点です。これまで長期金利の上昇に伴い、特にグロース企業が多いNASDAQが下落しやすい傾向が見られたことは、皆さんもご存知かと思います。

この動きを示すのが左図表です。紫色のラインが10年金利を示しており、逆目盛りです。上に行くほど金利の低下、下に行けば金利の上昇を示します。26日は4.85%近くまで10年金利が低下して上に向かっていますが、米10年金利が上昇すると正メモリで示したNASDAQは大きく下落する傾向があります。10年金利が上がるとNASDAQは下がる動きが、最近はすごく強く出ていたのです。

しかし、26日は金利が低下しても、NASDAQは下落しています。このことから、現在の下落は、株式に対する評価が変わってきたためではないかという見方が強まっています。

なぜNASDAQを中心とした下落につながっているのかを示したのが、M7と言われる大手7社を集めた右の図表です。これらの企業のPERが約27倍と、過去の平均である24倍よりも高い状況が見受けられます。大手企業が割高な評価となっていることを示しています。一方、S&P500では、残りの493社のPERは平均の17倍を下回る16倍程度となっています。このような評価のギャップがあえることで、バリュエーションが高いところから先に売却するバリュエーション調整が行われていると考えられます。

株価が下落する他の要因

米企業の収益センチメントもあまり芳しくない

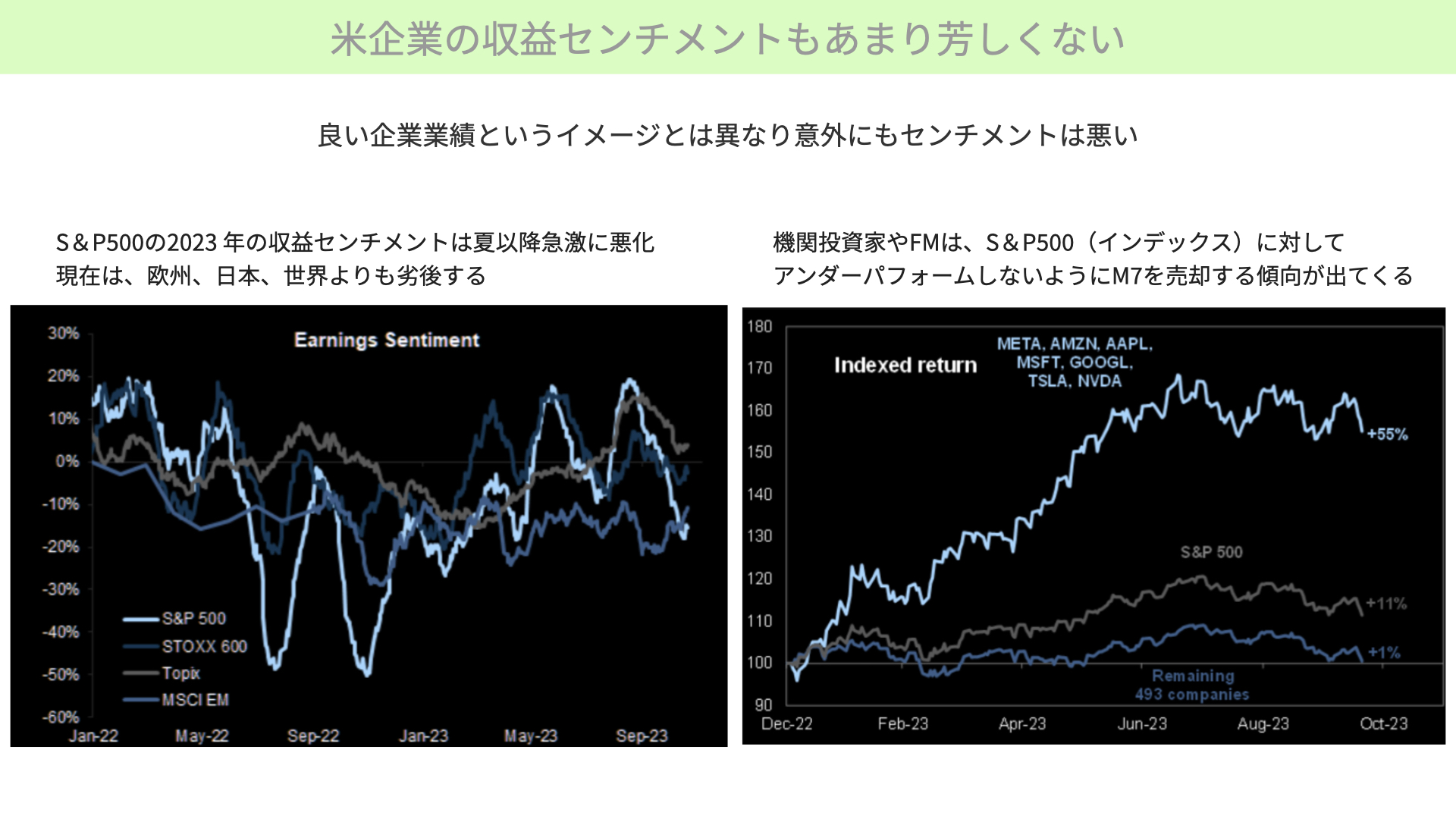

決算が良ければ、普通はバリュエーションの調整は起こりません。では、なぜ起こっているのでしょうか。背景には、収益のセンチメントの悪さがありそうです。左の図表は、今回出している業績見通しが良い、悪いの割合を示したものです。水色で示したS&P500の他は、欧州ストック600、TOPIX、MSCIエマージングマーケットです。アメリカのセンチメントが最も悪化しています。

今年の8月まで、米国のセンチメントは非常にポジティブでした。それにより株価も順調に上昇していました。しかし、7月以降、金利の上昇などの要因でセンチメントが悪化。悪い方向への修正が増えてきました。7~9月期の決算が良くても今後のセンチメントがあまり良くない、12ヶ月先のEPSに暗雲が漂ってきています。

恐らくファクトセットなどのEPS予想も、今後下方修正される可能性が高そうです。アナリストの予想に遅行しますので、12ヶ月先のEPS予想240ドルが下がってくるようであれば、株価全体にとって重しとなります。トップ7企業の良好な業績だけでは、株価が上昇するとは限らない状況にあることが1つ目です。

次に右の図表をご覧ください。機関投資家やファンドマネージャーの動きを考察すると、S&P500が下落する中、彼らはパッシブファンドを下回るわけにはいきません。オーバーパフォームを目指さなければなりません。そのためには、M7と呼ばれる企業群の割合を多く持ちすぎるとアンダーパフォームする可能性があること、また、利益が出ている銘柄をしっかりと利益確定する動きが必要となります。

また、インデックスが下落する際、最も売却されやすいのはM7のような大手企業です。これは、インデックスのパフォーマンスを下回らないように、積極的にポジションを減少させるアロケーションの変更が行われているためです。センチメントの悪化により、機関投資家がメガテック企業を売却していることが現在の市場の流れとなっています。

リスクパリティ戦略による売り圧力も1つの要因

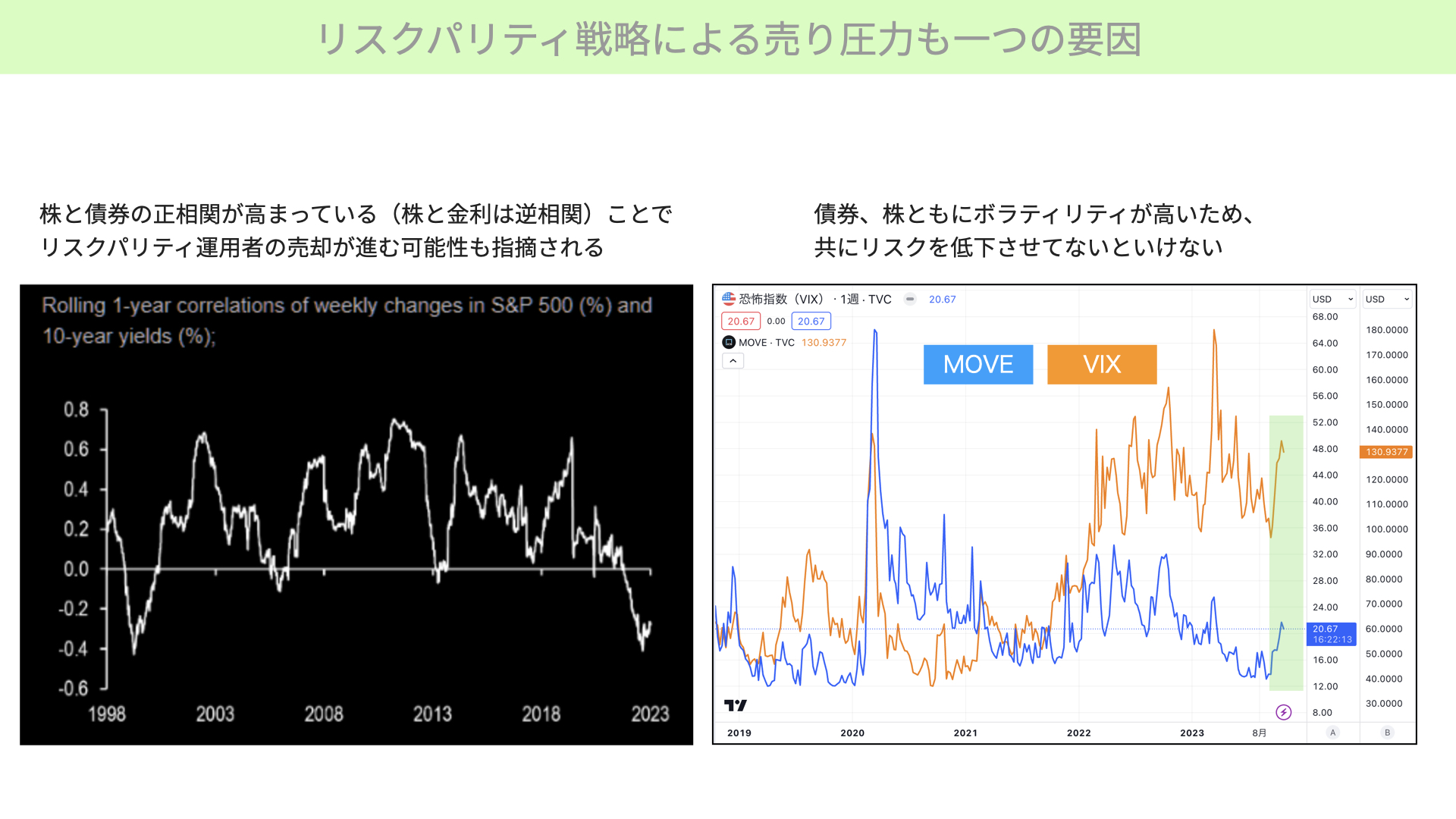

もう1つご覧いただきたいのが、機関投資家やファンドマネージャーが採用しているリスクパリティ戦略です。これは株と債券のリスクを総量で測り、合算したリスクが増えた場合、全体のリスクボリュームを減らすようなコントロールする戦略です。株も債券も大きく動く場面では、投資額を減らすか、動きの少ない資産に投資をシフトしたりすることで、ポートフォリオ全体のリスクを管理します。

現在の市場環境では、株と債券の動きが正相関となります。また、左下の図表を見ると、現在は-0.4、株と金利が逆相関になっていることが分かります。ポートフォリオマネージャーにとって、株が上がると債券も上がり、株が下落すると同時に債券も下落するような状況は、リスクの総量が大きくなります。

このリスクをコントロールするために、リスクパリティ戦略を採用する投資家はどうするのでしょうか。現在は株と債券ともにボラティリティが上がっています。黄色のVIX、債券の値動きを表すMOVE指数も、ここ最近大きく上昇しています。株と債券が大きく動き、同じような動きをする際には、何をするのでしょうか。

リスクパリティ戦略による資金シフトが起きている

株と債券のボラティリティが高いときには、まずは債券をロングエンドからショートエンドへ、株は低ボラティリティにシフトします。ロングエンドは金利が動いたとき値動きが大きくなります。その値動きを回避するため、債券のボラティリティが高いときには、長い期間から短い期間へ資金を移す動きが出てきます。結果としては10年債を売却し、2年債など短いものを買うこととなります。結果として10年金利が上がりやすくなります。

リスクパリティ戦略を取っている人たちは、債券のデュレーションを短くするためにそういった動きを取るため、債券の動きが大きくなり、金利が上がりやすくなります。こういったことを踏まえると、金利上昇の影響を受けやすいNASDAQなどを多く持つことを避けようとする動きが強くなります。

また、株式市場においても、ボラティリティが高い銘柄から低い銘柄への資金の移動が見られます。左の図表をご覧ください。青いチャートはS&P500のハイボラティリティのものを、ローボラティリティのもので割ったものです。ハイボラティリティがローボラティリティよりも伸びている際はチャートが上がり、ハイボラティリティがローボラティリティより低いときは下がります。今の1.25から1.1に下がっている状況は、高いボラティリティが売られていることになります。

ハイボラティリティにはどういったものが入っているのでしょうか。最も割合が多いのはエヌビディアです。一方でローボラティリティに入っているのはコカコーラなど。ディフェンシブな銘柄が買われる動きに変わってきています。リスクパリティ戦略で株自体の割合を減らすわけにはいかない場面においては、高い動きをするものより低い動きのものへとお金を移す動きが出てきます。結果として青いチャートが下がります。過去5年間のデータを見ると、S&P500の動きとボラティリティの高い銘柄と低い銘柄の割合は高い相関を示しています。

ボラティリティが高い現在の状況では、ハイベータの銘柄からローベータの銘柄への資金移動が活発に行われています。今後も続くでしょう。では、こういった動きを止めるきっかけは何でしょうか。

米国債券の入札に注目

今週の米国債入札は5年で転けるも7年でどうにか持ちこたえる

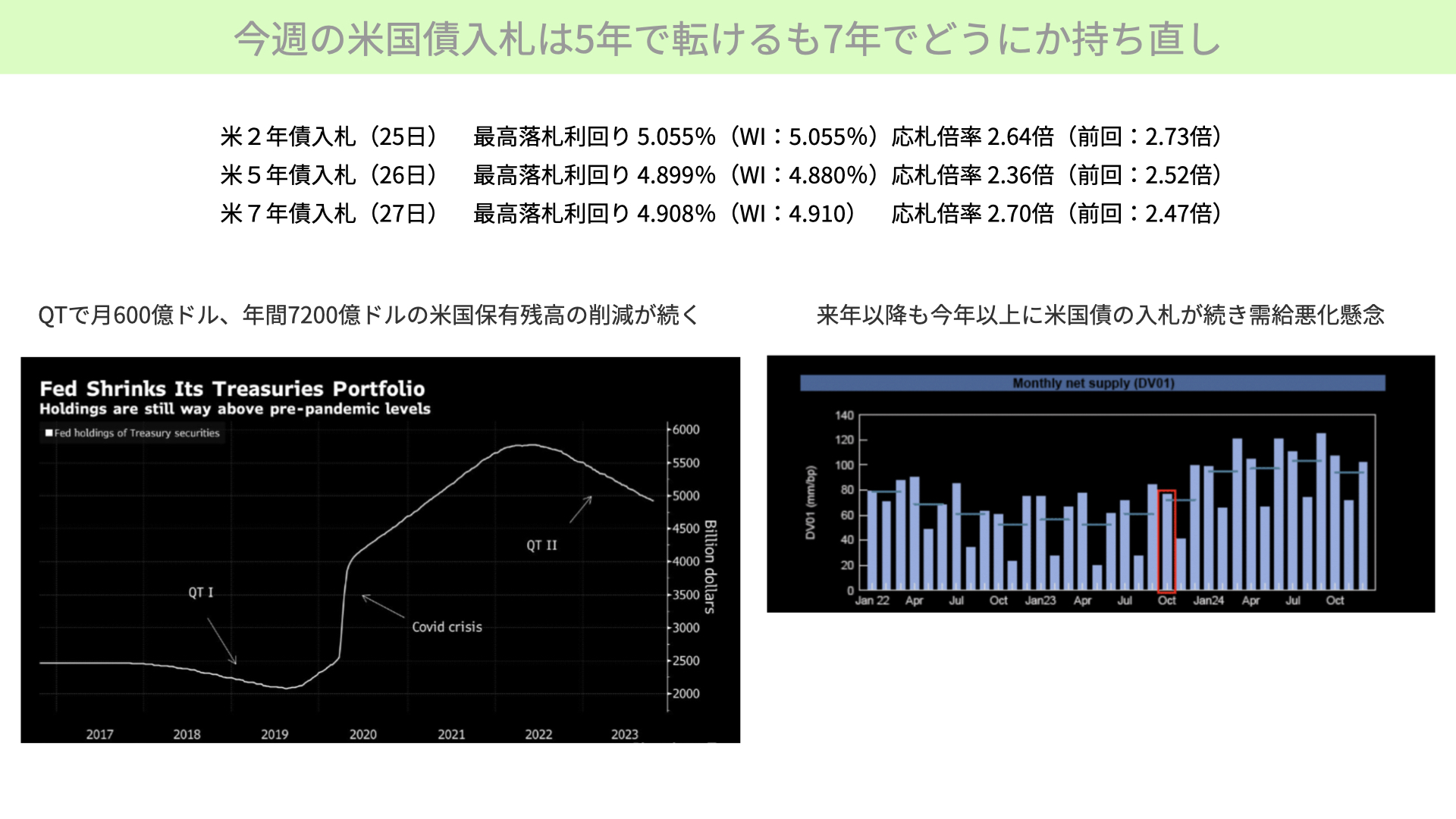

今週、米国で行われた2年、5年、7年の債券入札の結果です。2年と7年の入札は悪くない結果でしたが、5年の入札は期待を下回る結果となりました。5年物の入札では、事前の発行前の取引での金利が4.88%であったのに対し、実際の発行時の金利は4.899%となりました。さらに、応札倍率も2.52倍だった前回に比べて2.36倍と大きく減少しており、債券の需給が悪化していることが分かります。

ただ、7年の入札では、事前の落札よりも良い結果となり応札も増えたため、マーケットには一時的な安心感が広がりました。しかし、先週からの傾向として、米国の債券入札の度に金利が大きく動いており、市場のボラティリティは非常に高い状況です。

これが今後も続くのでしょうか。FRBの保有残高を見ると、現在FRBはQTを進めており、米国債の保有残高が月間600億ドル、年間で7200億ドル減少しています。この減少は来年も続くと考えられます。

これまで米国債の購入を続けてきたFRBがこれを行わないという状況は、市中の銀行などの金融機関が代わりに購入を行う必要が生じます。しかし、来年以降、米国債の発行額が増加することが予想されています。FRBが購入を控える中で発行額が増加し、5年債のような入札不調が続くようであれば、来年も金利が上昇しやすくなるとマーケットは感じ、MOVE指数が高くなります。そうするとリスクパリティ戦略的に株を売らざるを得なくなります。今後も当面入札ができているかが、1つの判断材料となるでしょう。

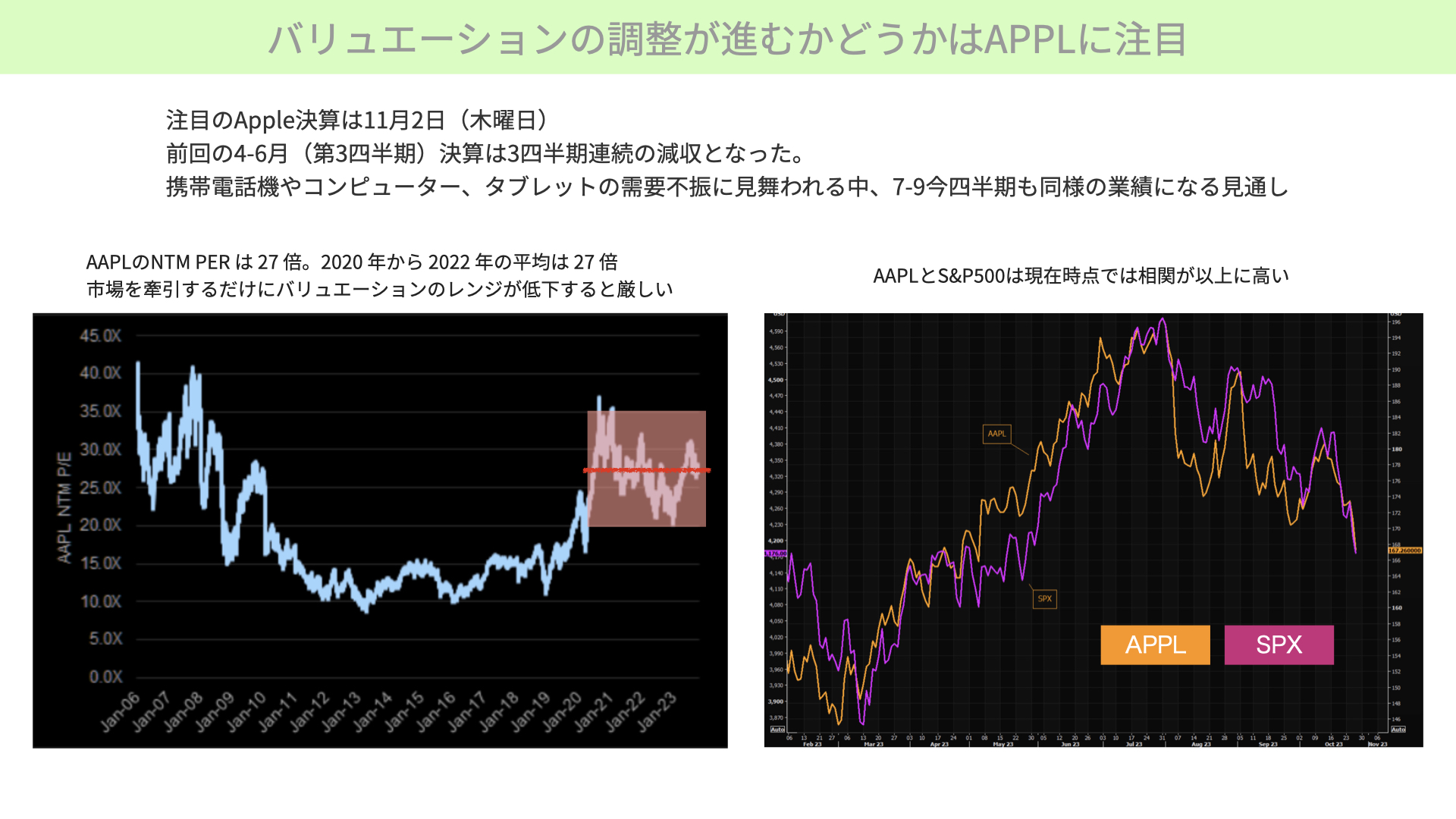

バリュエーションの調整が進むかどうかはAPPLに注目

さらに11月2日、メガテックにおいて最後の決算をアップルが迎えます。前回4-6月期の決算に関しては、前回の6月期決算において、アップルは3四半期連続の減収を記録しました。今回も苦戦するとは7-9月期に言われていましたが、それ以上に中国でのiPhoneの販売不振、中国政府による規制も入っています。そこを踏まえると、今回も決算があまり良くない可能性があります。

重要な理由として、左の図表をご覧ください。アップルの12ヶ月先予想のPERは27倍となっています。2020年から2022年にかけての平均PERが27倍であることを考えると、現在はちょうど中間値に位置しています。20~35倍でコントロールされてきたわけですが、現在の27倍というPERが維持されるかどうかはかなり大事です。

債券の入札や、アップルの良好な決算結果、将来の明るい見通しによって、PERが大きく上昇する可能性もあります。それをきっかけとして、もう一度ローボラティリティからハイボラティリティへとお金が戻る可能性も考えられます。

今後の入札、10年金利がどうなるか、アップルの決算を受けて評価がどうなっていくか。今の悪い流れを断ち切る可能性もあります。逆に言うと、その流れが続く可能性もあります。1つ判断材料としていただければと思います。

来週は日本銀行の政策決定会合、FOMCも予定されています。そういったものをしっかり見極め、判断いただければと思います。全体としては、まだまだ厳しい展開が続くと予想されます。注意して見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル