今週は中銀ウィークです。日銀の金融政策決定会合、米FOMCの開催が予定されています。先週、ECBが終了しましたが、今週は2つの大きな中銀の発表にマーケットの注目が集まる1週間です。

FRBは、パウエル議長が先日の講演会で、今回の内容を示唆するようなコメントをしています。今回のFOMCでは利上げが見送りになる確率が非常に高くなっています。

一方、日銀はマーケットの注目度が以前よりも高くなっています。イールドカーブコントロール(YCC)、量的政策に関係する10年金利の誘導目標がどうなるのかに注目が集まっています。そこで本日は、金融政策において、量的緩和、ボリュームがどうなるのかをテーマに取り上げてみました。ぜひ最後までご覧ください。

[ 目次 ]

中央銀行による量的縮小が進む

主要中央銀行のBSは今後も粛々と縮小が進む

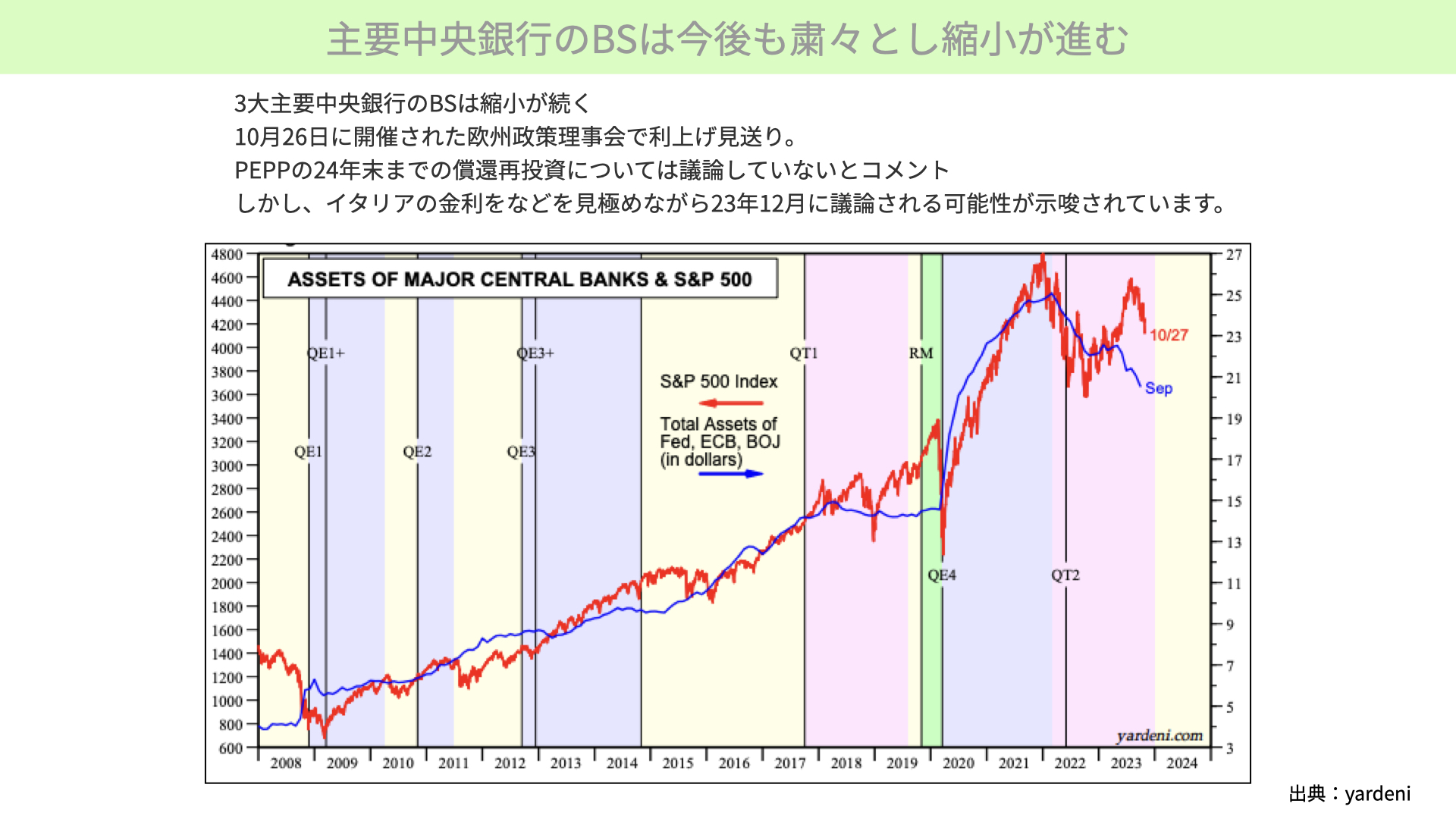

こちらは、アメリカのS&P500と非常に連動性が高いことで知られている主要中央銀行、日銀(BOJ)、ECB(欧州中央銀行)、FRBの3つの中央銀行のバランスシートです。

チャートをご覧ください。3つの中央銀行の総資産、トータルアセットを表したものが青いチャート、S&P500が赤いチャート、ピンクの編みかけがQT、量的縮小です。過去のQT1におきましても、量的縮小を行ったことで株価が途中まで大幅に下落する展開がありました。今回もQTがスタートしてから株価が下落して上昇に転じますが、再び下落。QTの最中というのは、資金の供給量が縮小するため、マーケットが不安定になることで知られています。

量的縮小がさらに加速する可能性がマーケットで注目されているということです。ちなみに、青いチャートの量的縮小が続いている中で、現在のS&P500は大きく乖離しています。そのため、QTが進んでも、株価には影響がないのではと言われていました。そこについては、後ほどM2を使いながら簡単に説明したいと思います。まずは、こちらを見ていきたいと思います。

今週、日銀に注目が集まっているのは、YCC(10年の金利の誘導目標)が0.5%を中心に上限1%まで修正されましたが、さらに修正が加わる可能性があるためです。円安が進み過ぎている、インフレが加速していることもあり、いずれ修正されると言われています。今回、修正を示唆するかもしれないとマーケットが関心を持っています。

確率としては低いと言われているため、修正がない可能性もあります。しかし、YCCの修正、もしくは解除がいずれ来た場合、何が起こるかはご理解いただければと思います。

結論としては、青いチャートが低下する可能性があります。金利が上限を超えても日銀が国債を買わなければ、青いチャートは下に行きます。

FRBの量的政策に変更はあるか

今回のFOMCにおいては、QTの変更は恐らくないでしょう。これについてはあまり影響ありませんが、もう1つポイントがあります。それは、10月26日に開かれた欧州政策理事会です。利上げは一旦止めることになりましたが、QTについて少し動きが出てきています。

ECB はコロナで各国が不安定になったとき、PEPP(Pandemic emergency purchase programme)、債券を買い受ける形で資金を供給していました。既に買い入れは終わりましたが、償還を迎えたものは24年末まで再投資して、BSのボリューム全体を減らさないようにしている状況です。

ラガルド総裁が記者会見において、PEPPの再投資の早期終了は議論していないと発言をしています。ただ、会見後のマーケットのコメント、要人発言を見ると、イタリアなどの金利情勢を見極めながらとの条件付きで、23年12月以降の早期終了を決めるかもしれないと、QTの加速を暗に臭わせています。地ならしが始まったことを考えると、日銀もECBも量的縮小を加速する可能性がありそうです。

今後、青いチャートが今よりも下がってくると、株式市場にとっても資金の供給量が減り、マイナスとなります。今週のYCCに加え、ECBは今後再投資について議論してくるのかも、マーケットは非常に注目しています。

今週、FRBが金利を引き上げることは恐らくないだろうと言われている中では、そういったものが材料視されるでしょう。政策金利よりも量の方が大切だということで、マーケットの興味はそちらの方に向いていることを把握していただいて、今後も注目していただきたいと思います。

その他の注目点

M2の減少でいわゆる「金余り」には期待できず

次に、量的縮小が進んでいるにも関わらず、今年の前半に株価が大きく上昇した背景は何かです。

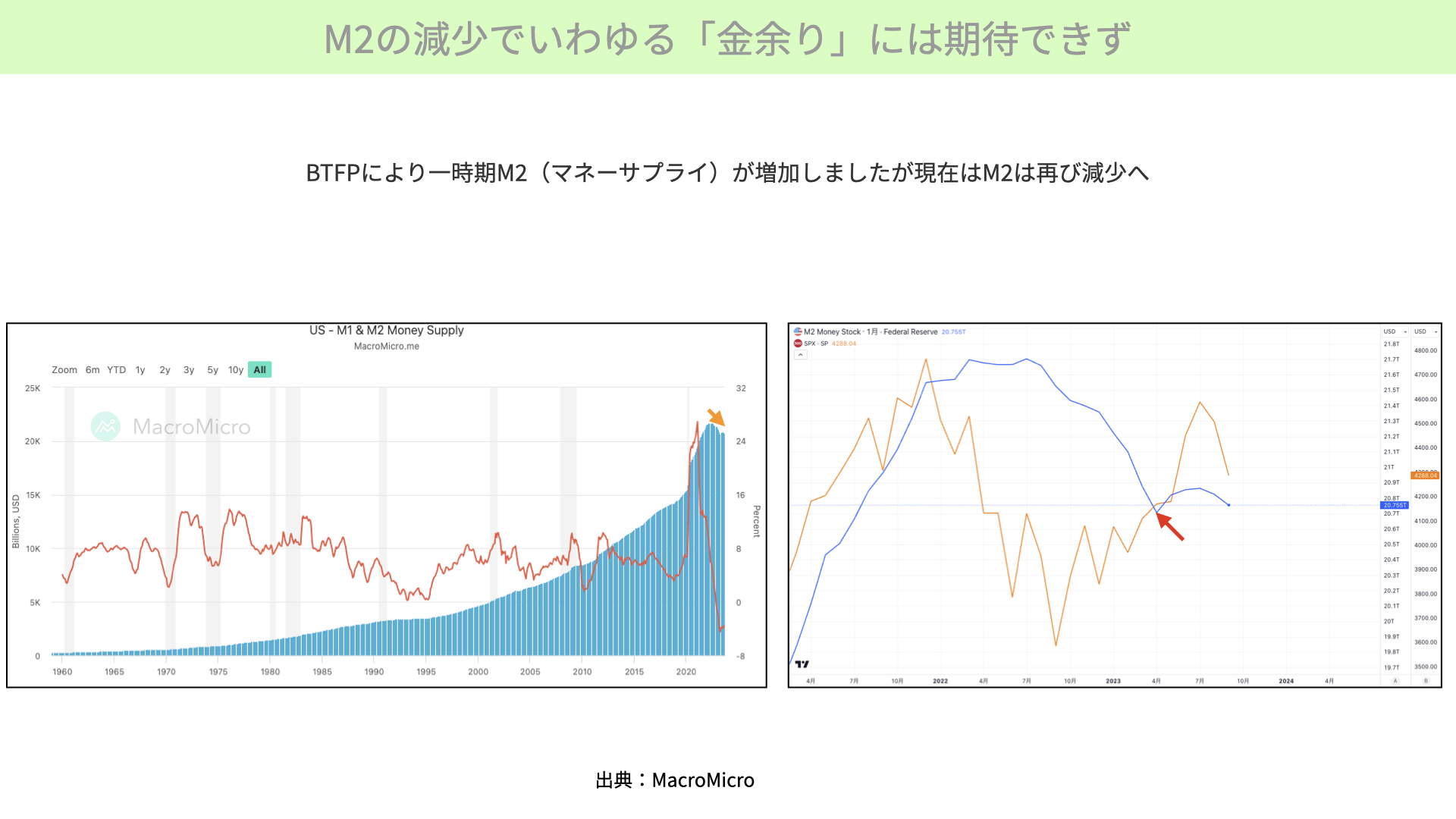

こちらはM2で説明できます。M2というのは、マネーサプライです。経済が大きくなると、それだけ供給量が増えてきます。M2が減ることは過去から見てもほとんどありません。しかし、現在は2022年からM2が減少している状況です。資金の供給量が減ると、経済は小さくなります。

赤いチャートは、前年比でM2の供給量がどうなのかを表しています。ご覧の通り、今はマイナスになっています。0%を切ったというのは、過去から見ても稀です。アメリカのM2は供給を減らしている状況ですから、当然株価は下がりやすい状況と言えます。

こちらのチャート、オレンジのチャートがS&P500で、青いチャートがM2です。M2は順調にこれまで減らしてきたわけですが、赤い矢印からM2が増えています。

これは、今年の3月にアメリカの地銀が破綻したことで、BTFP(Bank Term Funding Program)、地方銀行を中心として価格が大きく下がった米国債などをFRBに預け入れることで、簿価でお金を借り入れ、資金繰りをどうにか回す応急処置がとられたためです。

そのM2がこれから減るだろうということで、株価が下落トレンドにあった中で、大きく株価が上昇しました。ただ、2ヶ月前からはM2が再び減少に転じていることから、株価も減少に転じています。M2と株価は、非常に深い関係にあります。そのため、金融政策の10年金利だけでなく、量が減ることに関しても、マーケットは敏感になっています。

アップルの決算にも注目

今週の中銀ウィークに関しましては、BOJのYCCについて特に注目していただければと思います。YCCの影響は、日本のみならず世界にも大きな影響を与える要素になります。また、為替動向にも大きな影響を与えるような重要ポイントになっています。

それ以外にも雇用統計、Appleの決算があります。11月1日には、四半期ごとに行われるアメリカの定例入札額も発表されます。前回の8月には、米国債の発行額を受けて、大きく金利が上昇しました。今の財政状況を考えると、これが大きく増える、タームプレミアムが上昇すれば、長期金利が再び上昇し、マーケットはより荒れる可能性があります。

11月1日にはFOMCがありますが、同じように米国債の発行予定が今後どうなのかも発表されますので、ぜひ注目いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル