今回のテーマは『今週も米国の長期金利の低下が持続できるのか』について見ていきます。

長期金利の動向は、今後の株式市場、債券市場の分析において重要なポイントになるため、今後のイベントが長期金利にどういった影響を与えるかに注目します。

[ 目次 ]

米国長期金利が低下した背景

急激な金利低下になった1週間

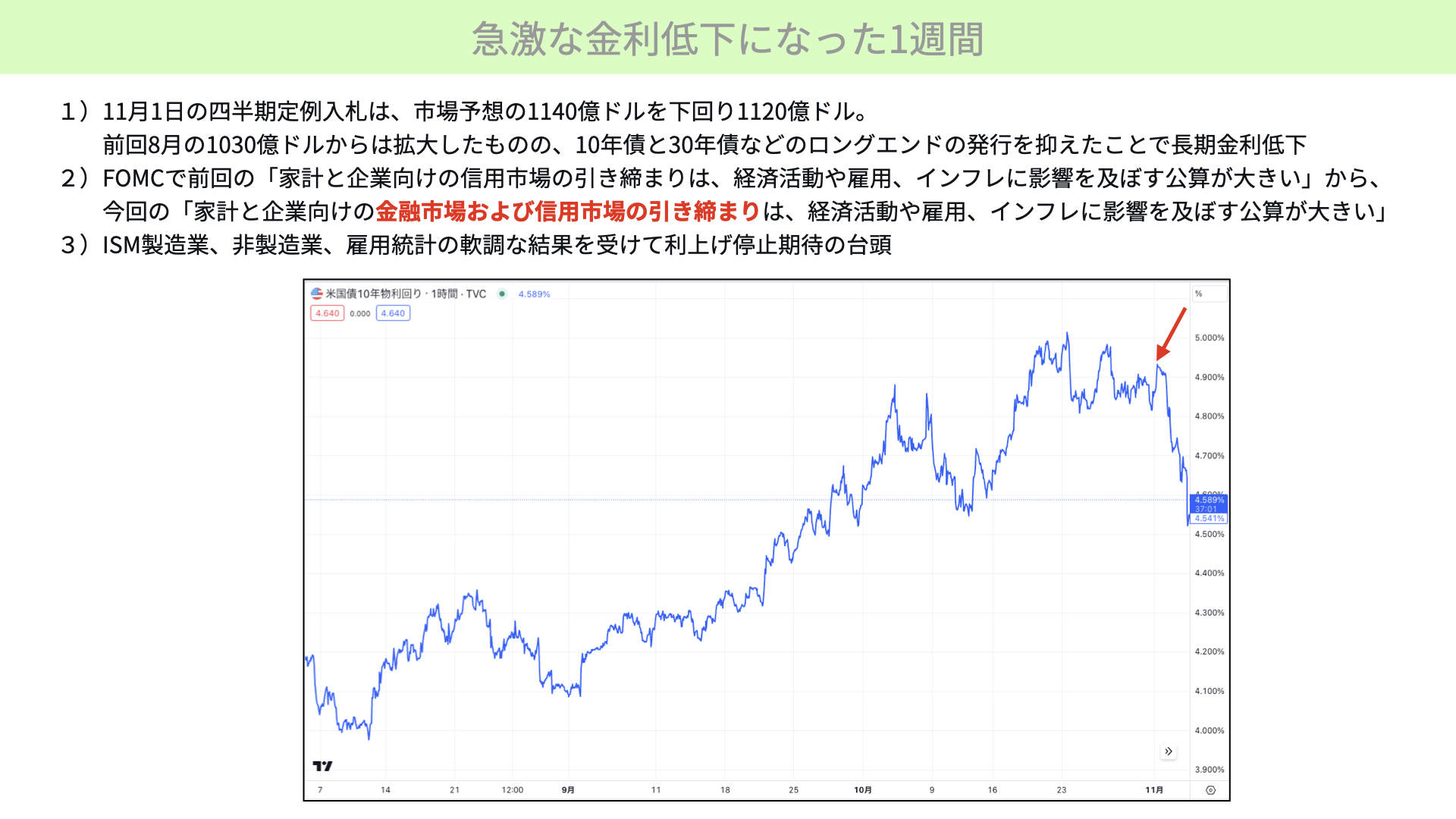

今回、金利が急激に低下しました。こちらのチャートは、10年金利です。赤い矢印はFOMC、四半期の定例入札があった11月1日以を指しています。ご覧のとおり、1日以降、金利は大きく下落しています。

今回の金利低下の3つのポイントについて、簡潔にご説明したいと思います。1つ目は、四半期の定例入札額が市場予想の1140億ドルを下回り、1120億ドルだった点です。20億ドルの減少額は小さく見えるかもしれませんが、実際には、財務省の配慮が垣間見える出来事でした。

前回の8月の入札額は、1030億ドルでそれに比べると拡大しています。しかし、10年や30年などのロングエンドについては発行額を抑え、短期債で資金を調達するという配慮が垣間見れました。これにより、長期債の需給悪化を避けようとする意図が明らかになりました。財務省としては支払が増加するため、これ以上の長期金利の上昇は望んでいないことが改めて認識され、金利低下のきっかけとなりました。

2つ目は、同日に開催されたFOMCにおけるパウエル議長のハト派的なコメントです。前回までは、「家計と企業向けの信用市場の引き締まりは、経済活動や雇用、インフレに影響を及ぼす公算が大きい」としていました。しかし、今回のコメントでは「家計と企業向けの金融市場および信用市場の引き締まりは、経済活動や雇用、インフレに影響を及ぼす公算が大きい」という表現に変わり、「金融市場」という言葉が加えられています。

この変化は、アメリカの10年金利が5%に近づいたことによるマーケットの引き締め効果を指摘しています。短期金利を上げずとも、長期金利が上昇したことで引き締まった状態になり、現在の長期金利のように高い金利水準であれば、FRBは今後、政策金利を引き上げないとマーケットは捉えました。結果として、金利は低下しています。

3つ目は、ISMの製造業、非製造業、雇用統計などの重要指標が軟調な結果になったことです。経済が減速しかけていることでマイナス要因もありますが、現在の高金利が株式市場を圧迫している状態を回避できる方が材料視され、株価が大きく上昇するきっかけになりました。

このように金利に関して注目点が集まっていたわけですが、今週はどうなるのでしょうか。

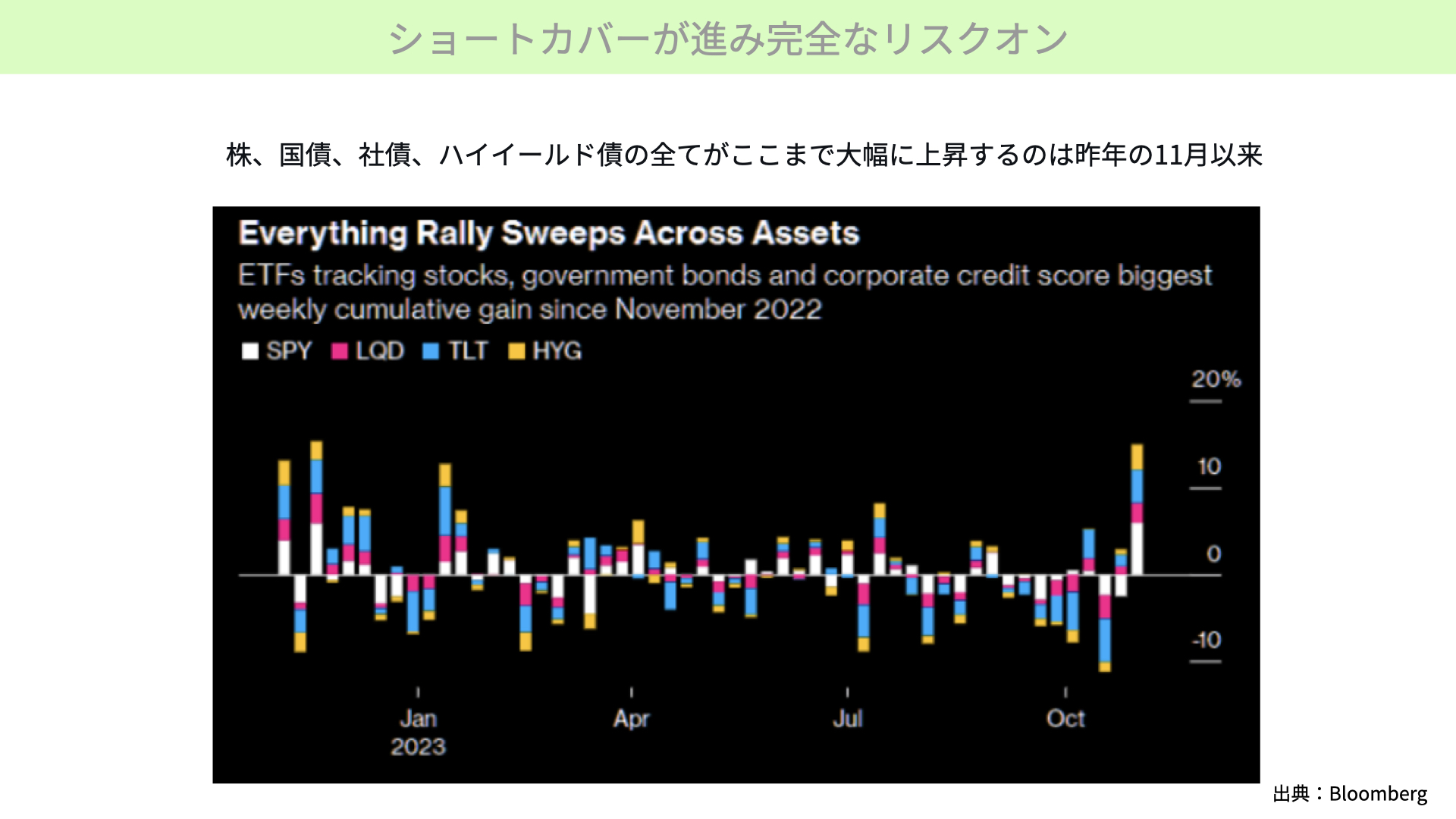

ショートカバーが進み完全なリスクオン

先週は非常に珍しい1週間になりました。株(SPY)、国債(TLT)、社債(LQD)、ハイイールド債券(HYG)の全てが大きく上昇しました。このような大幅な上昇で、かつ4つが揃ったのは昨年11月以来の現象です。このような上昇があった後には、通常、株価が大きく上昇する傾向があります。

これら4つの指標が大きく上昇したことから、現段階ではリスクオンの状態にあることは間違いありません。夏以降のリスクオフの流れからリスクオンへ転換し、そのモメンタムが持続する可能性があります。しかし、モメンタムが持続するかどうかについては、長期金利が大きな影響を与えます。そこで今週のイベントの中で、長期金利に影響を与えるものについて確認します。

長期金利に影響を与えそうな2つのポイント

今週も金利低下が続くのかどうか注目すべきポイント

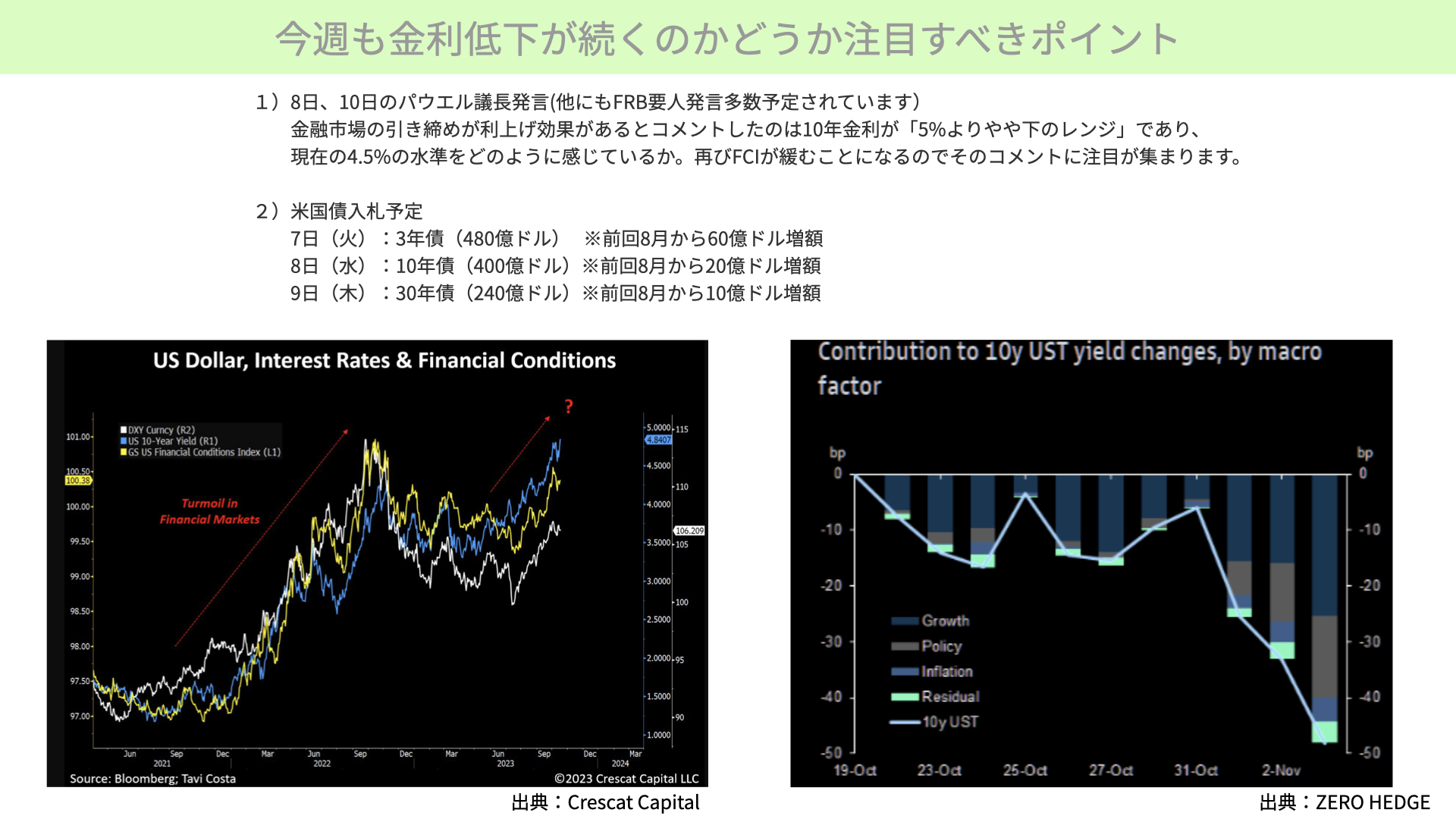

今週も金利低下が続くかどうかは、2つの重要なポイントがかかわっています。

まず、8日と10日に行う予定のパウエル議長による要人発言です。前回のFOMCでは、10年金利が「5%よりやや下のレンジ」で金融市場に引き締め効果があるとコメントしました。

左の図表をご覧ください。青で示した10年金利の上昇によって、黄色で示したフィナンシャル・コンディション・インデックスの上昇、引き締め効果が生じると言っていました。しかし、4.9%の水準が今は4.5%まで下がってきており、フィナンシャル・コンディション・インデックスは株も上昇していることから、かなり緩んいると予想されます。

このような緩和された状況で、本当に政策金利の利上げ停止がされるのか。今週はパウエル議長をはじめとして、要人発言が控えています。1週間しか経ってはいませんが、彼らのトーンが変化している可能性があります。そのため、今週は要人発言に非常に注目が集まっています。

2つ目のポイントは、米国債入札です。10年、30年の量を減らし、なるべく短期ゾーンの発行を増やしていることから、3年債の需要がしっかりとしているかどうかがポイントです。10年および30年債については、今後、金利の低下が見込まれれば、入札倍率は上昇するでしょう。需要が旺盛になるようであれば、金利はさらに低下するでしょう。

要人の発言がどうなるのか、入札が上手くいくのかによって今週の金利動向は決まります。なぜこういったところに注目するのでしょうか。

右のチャートをご覧ください。こちらは10年債の金利低下の要因を表しています。濃い青が経済の成長を、グレーは政策を表しており、これら2つの要因で金利が低下していることがわかります。ISM製造業指数や非製造業指数、雇用統計を見ると、成長が鈍化していることによる金利低下であると見てとれます。

もし経済動向が悪化すれば、金利の低下は株式市場にとってプラスとマイナスの両面を持ちます。特に、政策に関連するグレーの領域は、FRB要人のコメントにトーンの変化があれば、金利上昇に転じる可能性があります。また、需給が悪ければ、それも金利上昇につながり得ます。一方、入札が成功し、パウエル議長のトーンに変化がなければ、経済の鈍化見通しの方が高まってきているとして、金利がさらに低下する可能性があります。そうなれば、今の株価にとっては上昇要因になり得ますので、ぜひご注目ください。

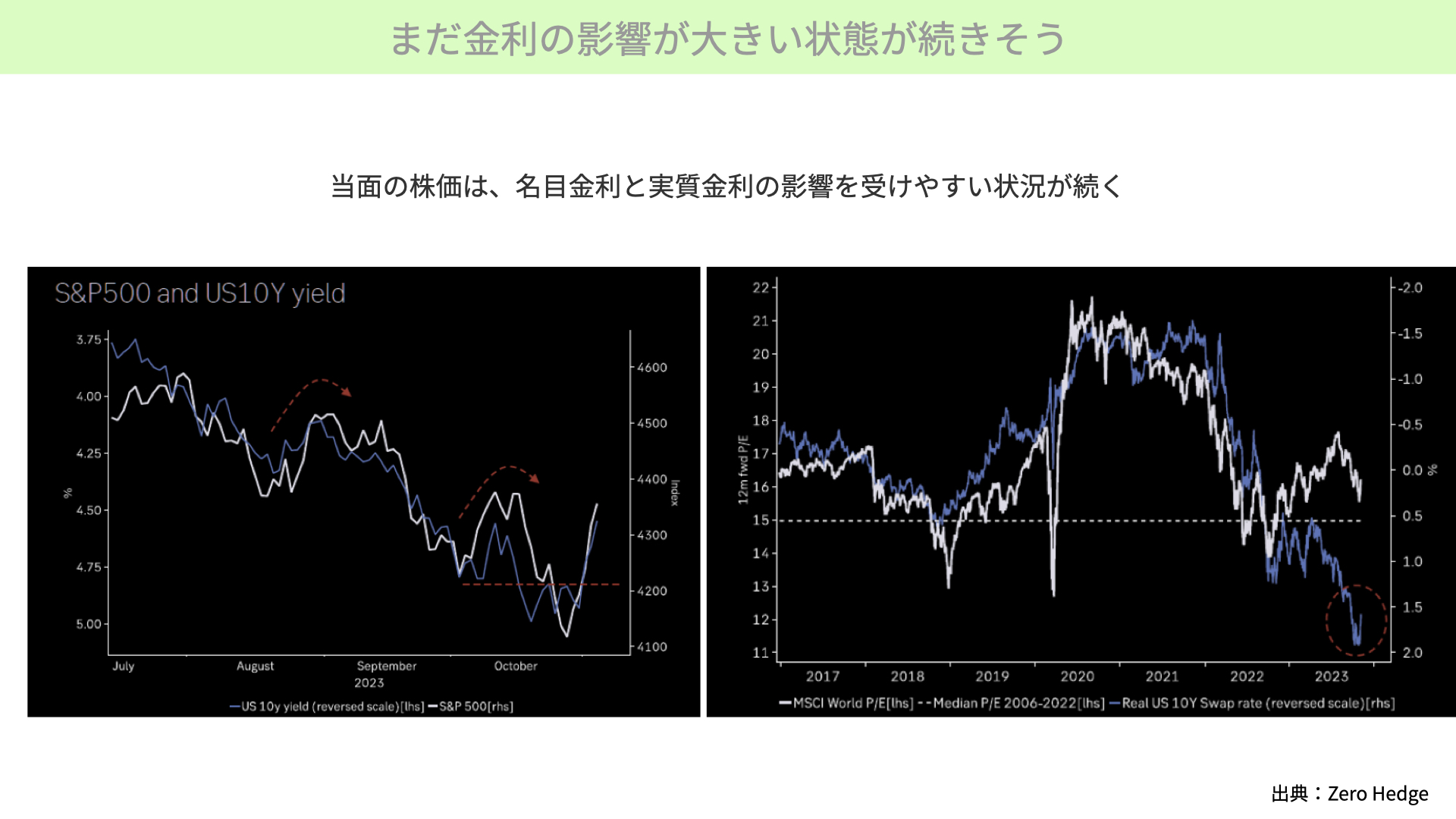

まだ金利の影響が大きい状況が続きそう

最後にこちらをご覧ください。いまだに米株は、金利の影響がとても大きい状況です。左はS&P500と10年の関係を表しており、株はメモリ、金利は逆メモリです。S&P500と10年の金利は相関が高いため、再び5%を目指すことになれば、S&P500は4100から4200を目指す展開が考えられ、金利の影響を非常に受けやすい状況が続いています。

右側は実質金利を表しています。実質金利は右軸、下がプラス2%、下がマイナス2%という逆メモリとなっています。左の軸はS&P500のPERになっています。以前は相関が高かったですが、最近は少し乖離が進んでいます。とはいえ、同じようなに動くような傾向がありますから、一時期実質金利が2%近くまでいったときは、PERが18倍から低下しています。

もしも金利が再び上がるようであれば、期待インフレ率は安定していますので、実質金利は上昇します。PERが大きく下がる局面ではないにしても、実質金利の上昇はPERを抑えるため、PERが16倍、17倍で抑えられるようであれば、予想EPSの成長に陰りが見える今は、株価が上がりにくい状況といえます。金利の影響を受けやすい状態が続いていますので、今週もぜひパウエル議長のコメント、米国債の入札、その他金利に影響を与えそうなことについては、しっかりと見ていきましょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル