米国のメガテック企業、「M7」と呼ばれる企業の株価が好調である一方、小型株のラッセル2000は軟調に推移しています。このような状況がいつまで続くのか、またラッセル2000のような小型株にチャンスがあるのかどうか、現在の経済環境を踏まえて分析していきます。

[ 目次 ]

2024年以降の企業業績の見通し

23年3Q決算は1年ぶりの前期比増益へ

ほとんどの企業が今週で決算発表を終え、残すところもわずかとなりました。2023年の第3Qは、1年ぶりに前期比で増益を達成しました。事前までは23年Q3はマイナスになると予想されていましたが、現状は約3.7%の増益になりました。最終的に着地してみないとわかりませんが、ほぼプラスで終わることはは間違いなさそうです。ということで3Qは1年ぶりの前期比増益となりました。EPSの成長が見えてきたことは市場にとっては明るい材料です。

ただ、2024年、または2023年の第4Qの業績見通しは、従来の予想よりも若干下方修正が入っています。

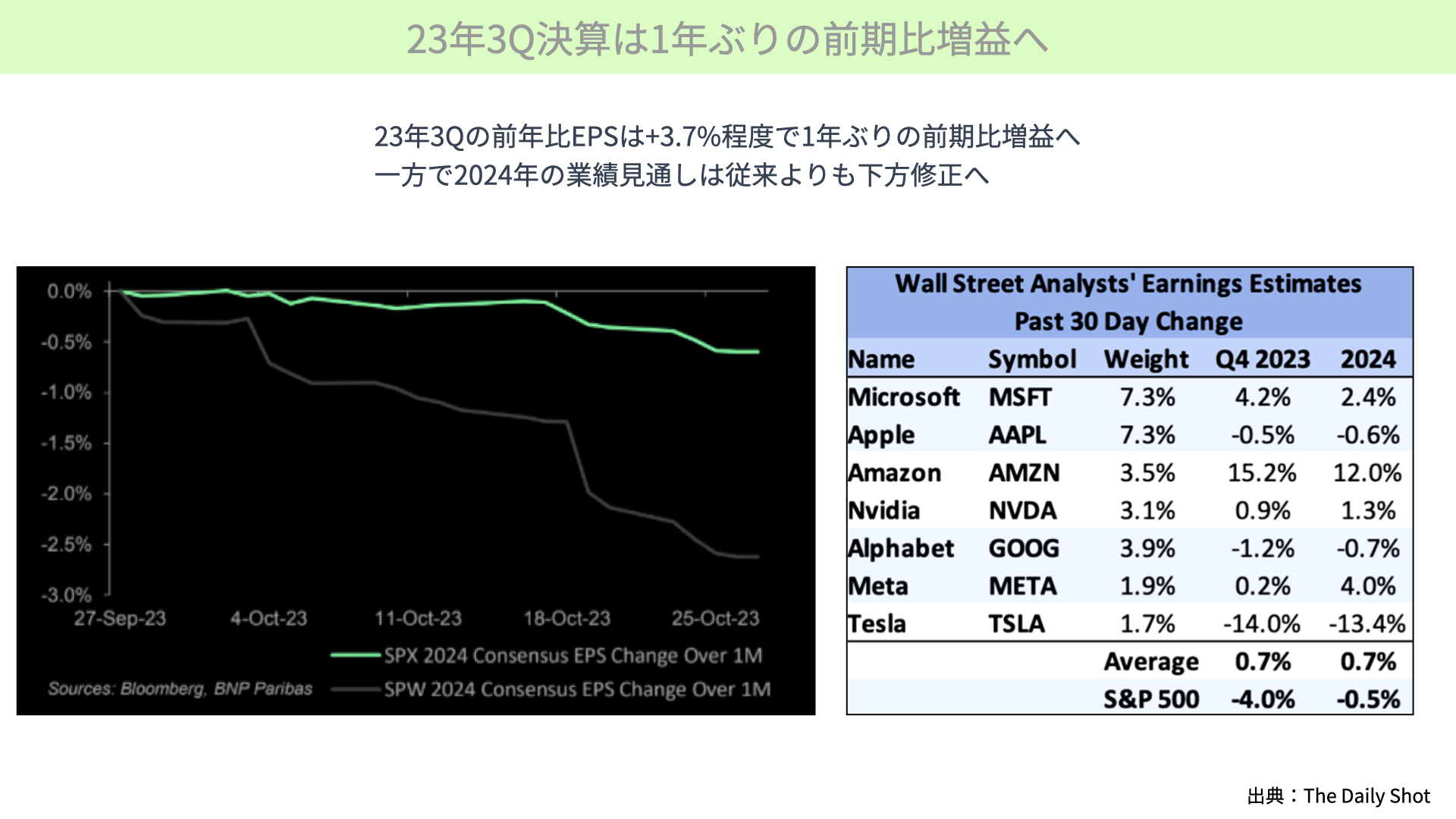

左の図表をご覧ください。緑色はS&P 500の2024年EPS予想、薄いグレーはSPW(S&P 500を500で割ったイコールウェイト)の2024年EPS予想です。

2023年第3Qは予想を超えてプラスで推移しましたが、来年の業績予想に関しては、この1ヶ月間でS&P 500の予想が約マイナス0.5%。ややマイナスに下方修正になっています。一方でグレー、大企業にウェイトをかけず、単純に企業数で割ったイコールウェイトはマイナス2.5%に下落しています。大手企業の業績は好調であるものの、その他の多くの企業業績見通しは従来の予想よりも下降していることがわかります。

現状では、大手企業に依存している傾向が見られます。それを詳しく確認できるのが右の表です。ここには「M7」と呼ばれる企業が並んでおり、S&P 500に対するウェイトが記載されています。非常にウェイトが大きいため、これらの企業の業績が良ければ、S&P 500も業績も安定することとなります。

この1ヶ月間、M7の業績見通しについて見てみると、2023年の第4Qに関しては、企業によって差があります。例えば、マイクロソフトは1ヶ月前と比べて2023年第4Qは4.2%向上すると予想されています。また、Amazonでは15.2%と大幅な伸びが見込まれています。一方、アップル、アルファベット、テスラなどは1ヶ月前より業績予想が下方修正されている状況です。

2024年についても見通しは様々ですが、2023年第4Qの流れを引き継ぐ傾向が見られます。Amazonは引き続き強い業績を示しており、メタも回復傾向にあります。ただ、その他の企業については予想がほぼ変わらない、またはテスラが大幅な下方修正がされている状況です。

M7は第4Qに関してはさらに0.7%上増しとなり、2024年に関しても同様の傾向が見られています。ただ、S&P500全体で見ると第4Qは1ヶ月前から4%近く下方修正です。24年もマイナス0.5%となっています。

今回の第3Qの決算は好調でしたが、24年からの業績見通しには下方修正が入っています。下方修正率は大きくありませんが、M7に支えらてている構造で、それ以外は落ち込みがかなり大きくなっています。

24年もメガテック企業への依存が続く

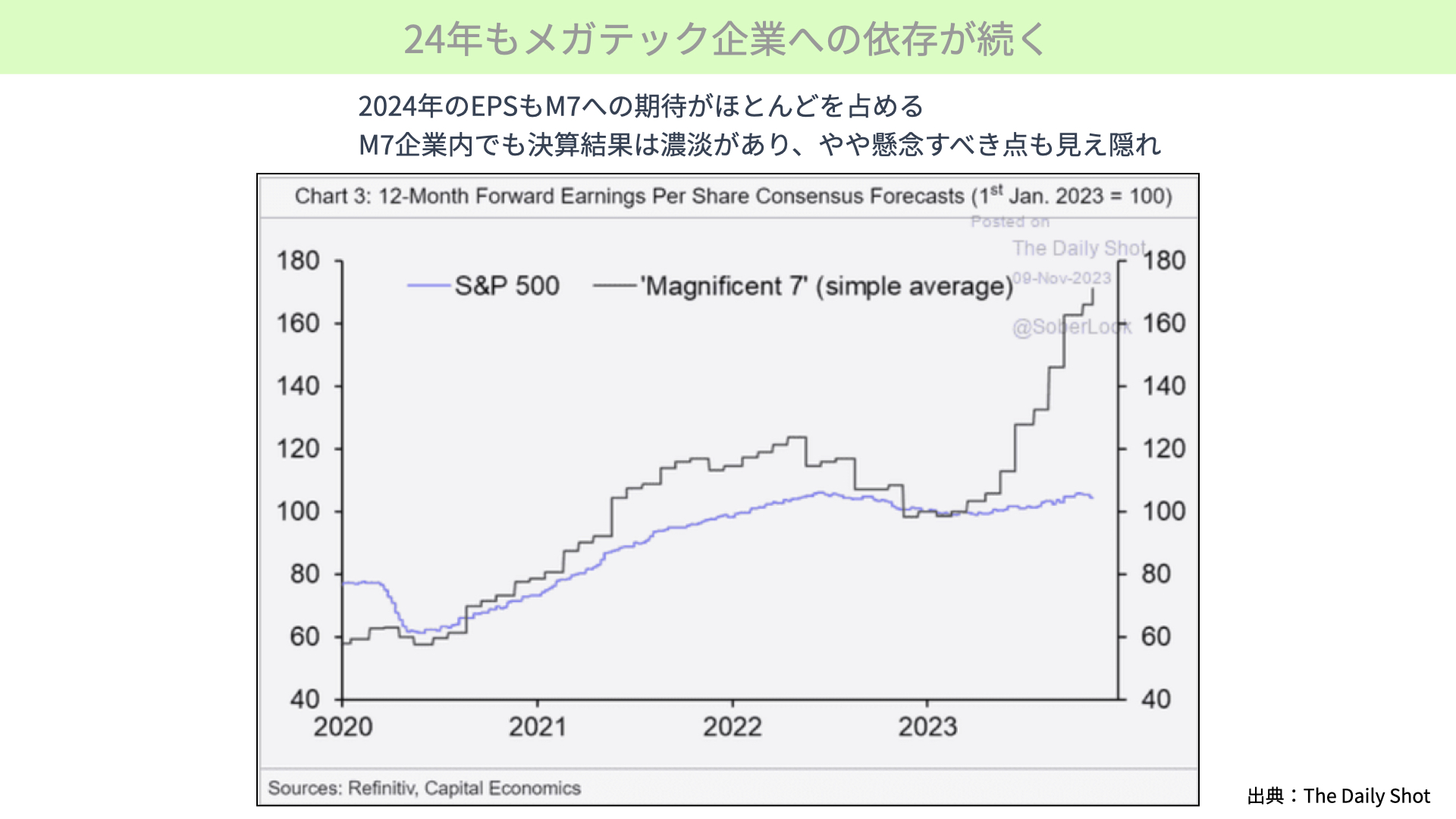

こちらをご覧ください。グレーはM7のEPSの成長を表し、青がS&P500のEPSを表しています。この表は23年1月時点を100としてスタートしています。9ヶ月後の現時点でもM7が40%近く業績を伸ばしています。一方、S&P500自体はほぼ横ばいです。また、2024年もM7が大きく伸びますが、S&P500は伸び悩むと考えられています。ご覧の通り、24年のEPSの成長も、ほとんどをM7が占めている状況です。しかし、先ほど見ていただいた通りM7においても、決算内容に濃淡がある状況です。また、アップルの中国での販売懸念、テスラのHSBCによる見通し格下げなど、懸念すべき点も散見されます。M7のEPS成長だけに頼る状況が不安視されています。

ラッセル2000はいつアウトファフォームできるのか

RUSSELL2000がアウトパフォームするケースは

そんな中、今回のテーマであるラッセル2000をについて見ていきます。こちらをご覧ください。

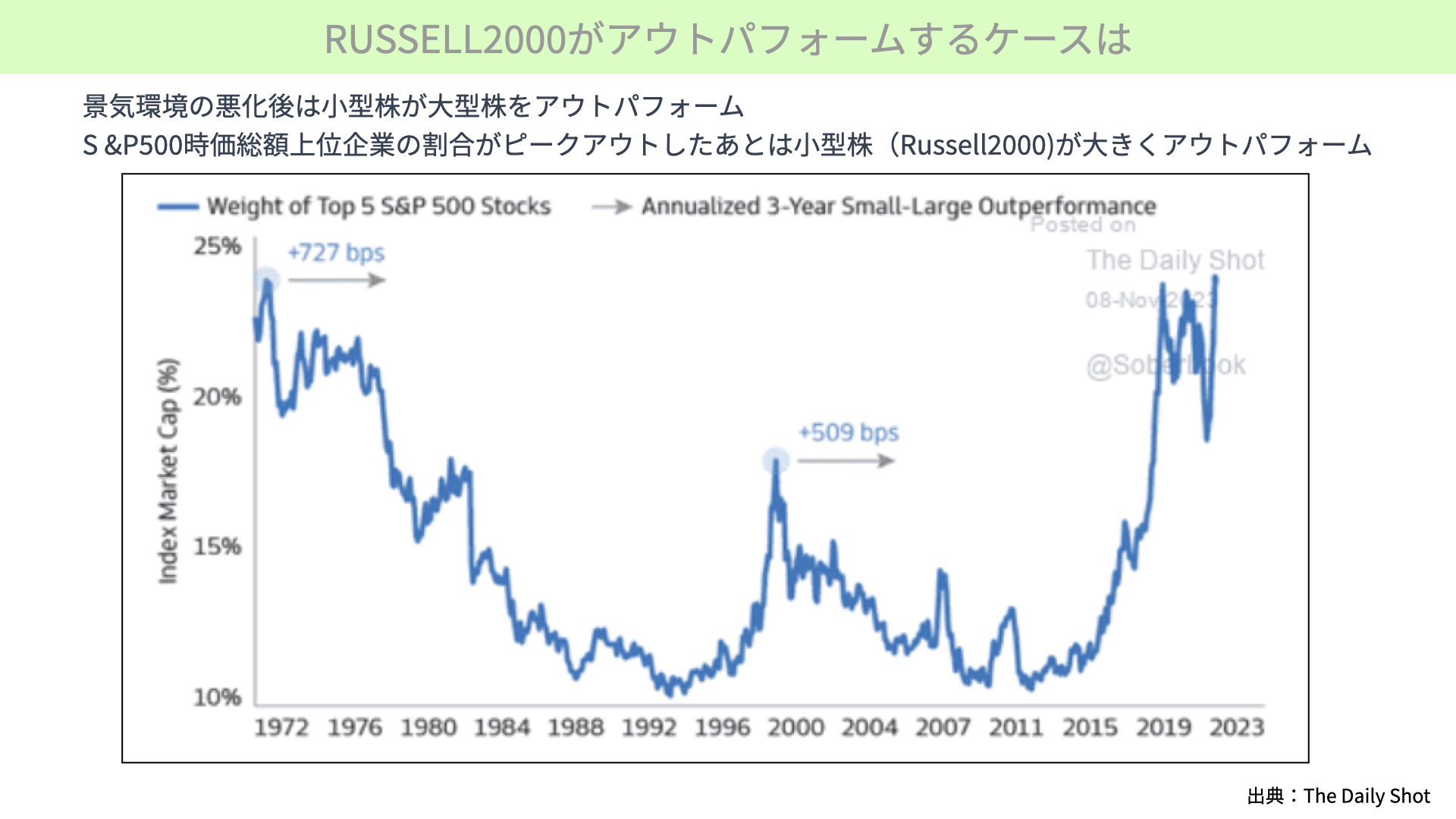

こちらは小型株のラッセル2000と、S&P500のトップ5の相対的パフォーマンス比較する表です。チャートは、S&P500のトップ5がS&P500に占める時価総額の大きさになります。

1972年はS&P500のトップ5社の時価総額がピーク時には約24%を占めていましたが、その後、その割合がピークアウトした後には727bps(7.27%)も小型株の方がアウトパフォームしています。3年平均の年率換算で+7.27%も小型株が大型株をアウトパフォームしました。年率で7.2%ですから、3年累積で22%ほど小型株がアウトパフォームしています。さらに2000年にも同じで、3年平均で5.09%、小型株がアウトパフォームしています。

この時の共通点として、トップ5の時価総額がピークアウトした後には、ラッセル2000が大きくアウトパフォームしていることです。ですから、M7などトップ5の企業の時価総額が下がっていく、割合が減っていく局面においては、小型株に資金が回ります。ここ最近のM7の決算は堅調ですが、M’の企業行関に懸念が出てくると小型株に資金がシフトする流れになりそうです。

このように時価総額で見ることも大切ですが、もう1つポイントがあります。72年、2000年は物価が高く、その後景気後退に入っています。現在と非常に似た状況です。好景気では基本的に大型株が買われるということです。しかし、今後は景気後退を想定する人が多くなってきています。

今後はラッセル2000がオーバーパフォームする可能性がありそうです。現在軟調に推移しており、景気見通しに先行して下がっているラッセル2000ですが、大型株、テック企業に集中投資から資金がシフトしたときには、過去の動きを参考にすれば、今後の投資戦略に役立つのではと考えご紹介させていただきました。

9日にはNASDAQが下げを見せています。その背景に何があったかをご説明します。

金利が上昇した背景

30年債入札後に金利上昇

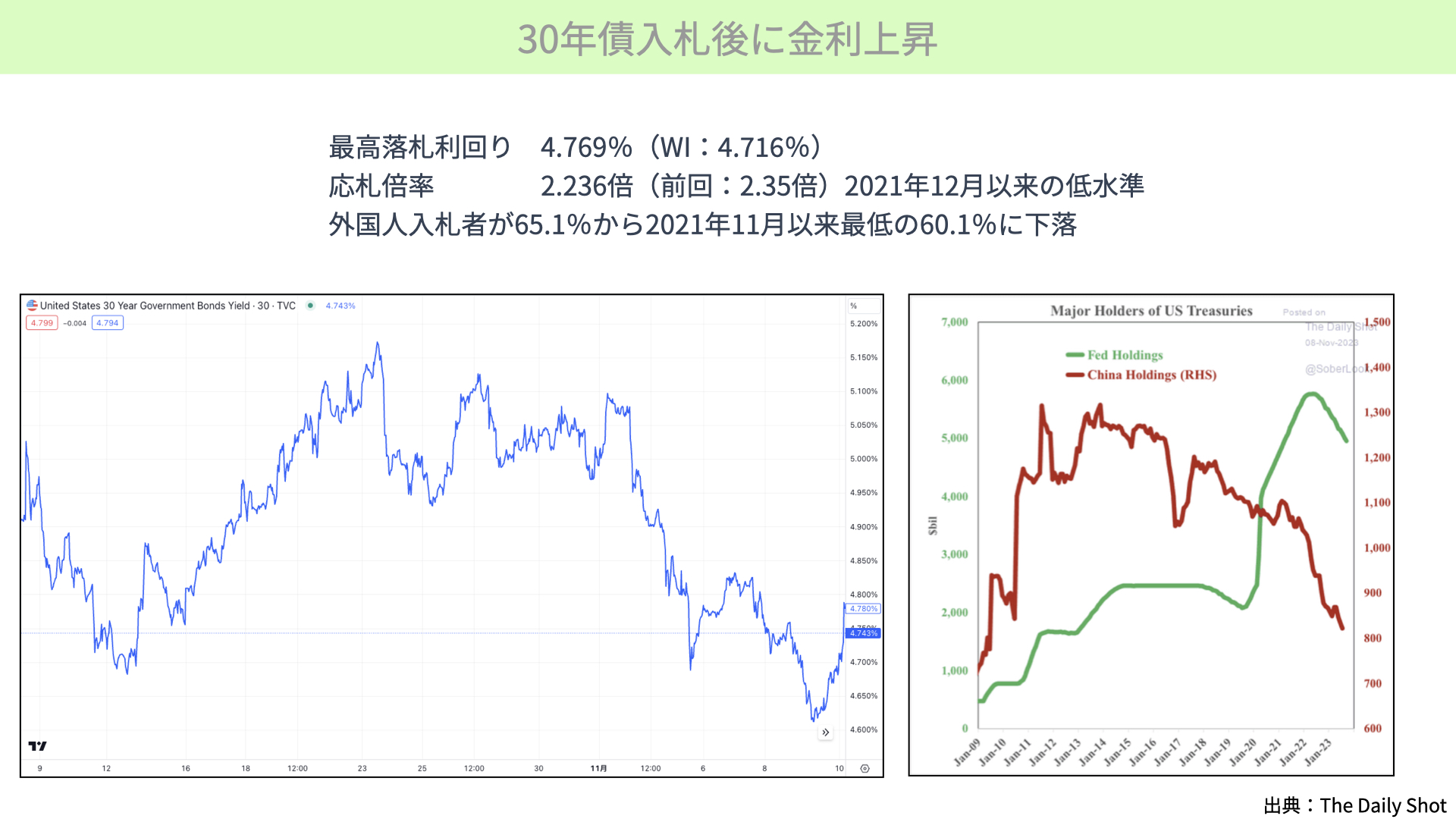

今週は、入札がどうなるのか、パウエル議長がどういったコメントをするかに注目が集まっていました。懸念材料が少し表面化した形になり、米金利は上昇しています。9日は30年債の入札がありました。事前入札(WI)は4.716%でしたが、あまり多くの札が入らず4.769%まで上昇しています。かなり不調でした。また、前回の入札時の2.35倍から2.26倍と、2021年12月以来の低水準となっています。

ブルームバーグ等の報道によると、外国人投資家からの入札も減少しており、65.1%から2021年11月以来の60.1%まで下落しています。海外の投資家からの入札が少ないと、プライマリーが引き受けなければなりません。今後入札額が増える中で、さらなる負担を背負うことになるとして、金利の上昇につながりました。

チャートを見ると、30年の金利は発表後に大きく上昇していることがわかります。今後も入札額が一定数に増えることを考えると、金利が上がるのではとの懸念感が今後も続くでしょう。

さらに右のチャートをご覧ください。FRBが持つバランスシートが縮小したことで国債保有は減ってきています。また、中国の保有も下がり続けていますので、需給環境は悪化することが見えています。その中で今回の入札結果を見ると、長期ゾーンの金利は上昇するのではとNASDAQは下がっています。

パウエル議長発言後に2年金利も上昇

最後にこちらをご覧ください。同日、パウエルFRB議長の発言がありました。4.9%~5%近辺では、市場の金利上昇により、政策金利引き上げと同様の効果が期待されるとして様子見ムードをきめていました。その後、雇用統計を含めて4.5%を割る水準まで急激に下がったことで、パウエル議長はどういったコメントをするかとマーケットは非常に注目していました。

注意深い姿勢を保つとする一方で、必要と判断すれば一段の政策引き締めを躊躇しないとしています。決してタカ派的とは言えませんが、長期金利の低下が続き、市場に対して抑制的な態度に出られないとなれば、短期金利を上げざるを得ないことを意図したものではないかとマーケットは捉えました。

また、インフレ率2%に下げるまで十分な引き締めを行ったとの確信が持てないと発言したことで、十分な引き締め効果があるとパウエル議長は考えていると見ていたマーケットは、大きな反応を見せました。

その結果、2年金利は上昇しています。2年間の間の利上げは少なく、利下げが早めに起こると、パウエル議長の発言前にマーケットは考えていました。しかし、利下げのタイミングが遅れ、もう一度利上げがあるのではと織り込みに行ったことで、2年金利が5%にトライしています。結果として2年、10年、30年の金利が上昇し、NASDAQなど金利に敏感な銘柄が大きく下落しています。

非常に好調なM7を中心として、テック企業の株価は上昇しています。その中で米小型株に、今後どういったチャンスがあるかを確認しました。

時価総額の大きな企業が下がるような景気後退局面においては、ラッセル2000などに資金がシフトすることが考えられます。もし分散を考えている方にとっては、そういったことを1つ頭の片隅に置いておいていただけると、今後の投資戦略に使えるのではということで本日はご案内させていただきました。ぜひ参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル