本日は、アメリカの経済見通しについてお話しいたします。ここ最近までは、来年アメリカ経済がソフトランディングするのか、それともハードランディングするのかについての市場予想は、五分五分の印象がありました。しかし、最近になってソフトランディングを主張する方が増えてきたような印象があります。今月8日に発表される雇用統計の失業率次第では、このシナリオが大きな影響を受けると考えられますので、本日取り上げさせていただきます。

[ 目次 ]

ソフトランディング説が台頭してきた一つの理由

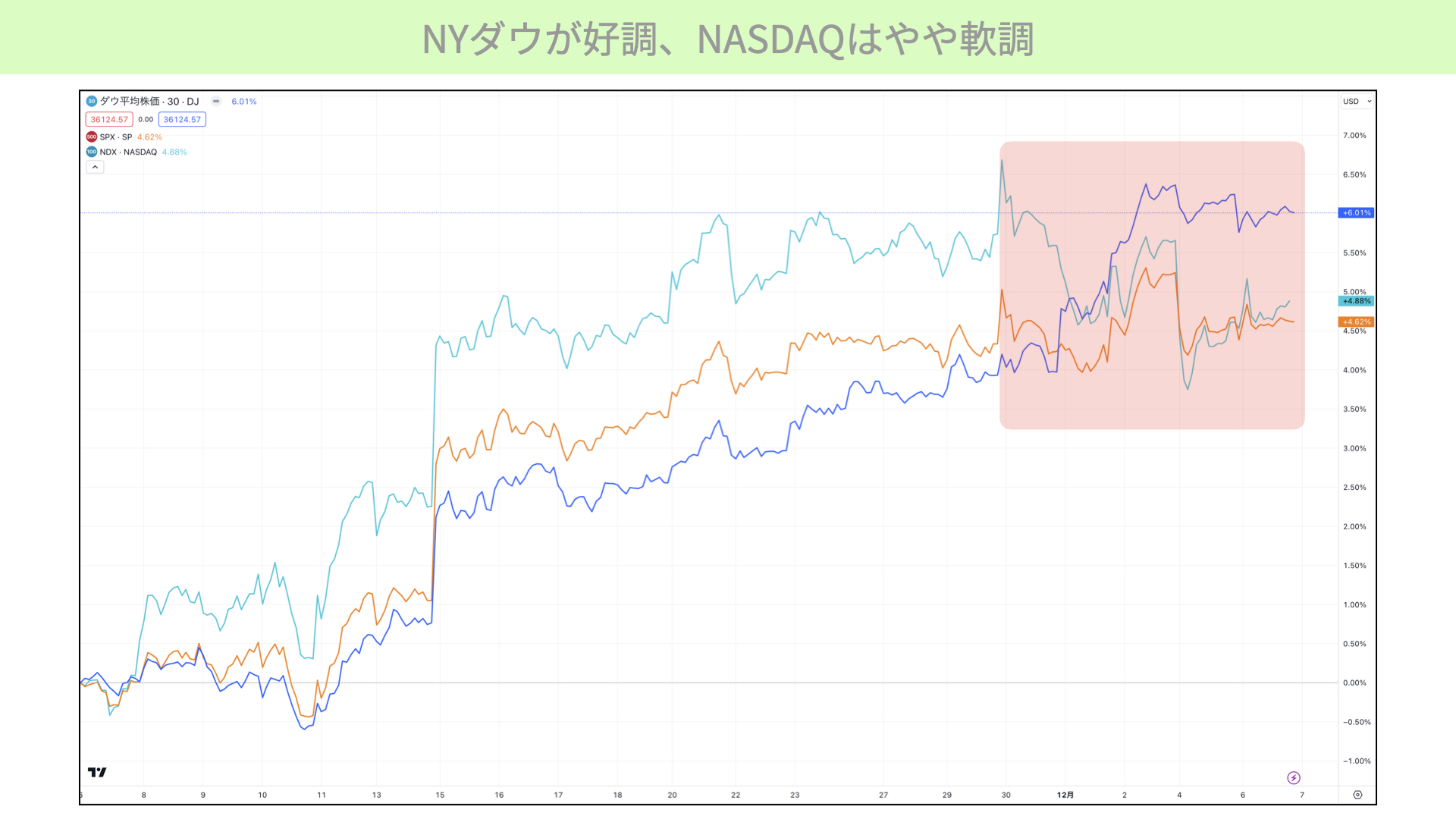

NYダウが好調、NASDAQはやや軟調

まず過去1ヶ月間のNYダウ、S&P 500、NASDAQの動きを確認しましょう。青いチャートがNYダウ、水色がNASDAQ、黄色がS&P 500を表しています。1ヶ月間の動きを見ると、前半はNASDAQが強かったのですが、ここ10日間は少し軟調になっています。一方で、ニューヨークダウは上昇しています。この市場の変化は、ソフトランディングの可能性が高まっているとの期待感から、景況感の影響を受けやすいNYダウに流入しているためでしょう。

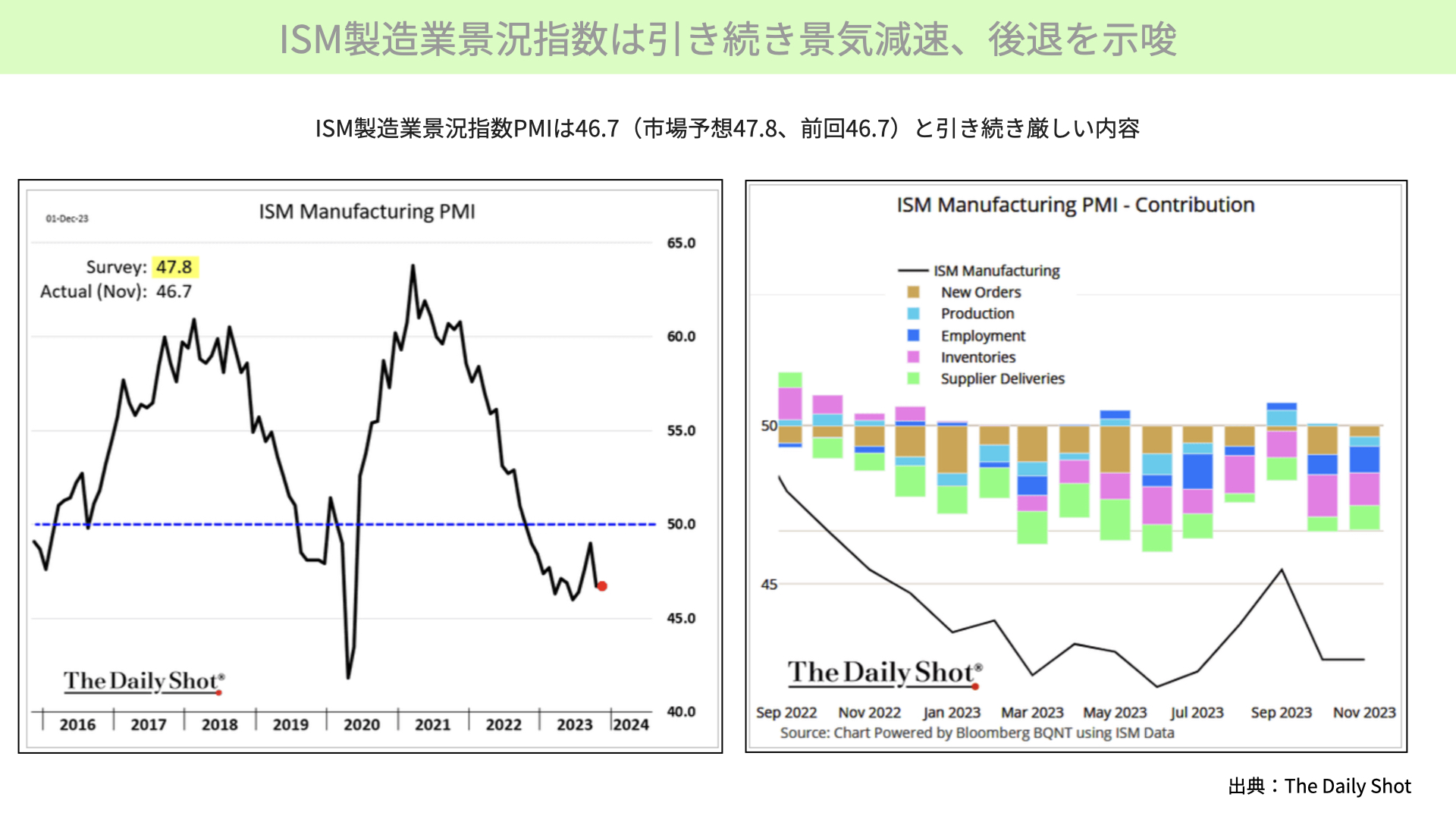

ISM製造業景況指数は引き続き景気減速、後退を示唆

こちらは11月30日に発表されたISM製造業指数です。この指数は、50を下回ると景気が悪化し、50を超えると良好であるとされます。発表された製造業の景況感指数は46.7で、市場予想の47.8を下回り、前回と変わらない数値と厳しい内容となっています。50を割った数値がいまだに続いていることから、まだまだ製造業が厳しい状況にあると言えます。

内訳を見ると、新規受注や雇用、在庫など、全ての項目がマイナスの影響を与えており、非常に厳しい状況が伺えます。このような製造業の状況は景気全体に影響を与えます。本来NYダウが上がりにくい状況ですが、それでもNYダウが上昇しているのはなぜでしょうか。

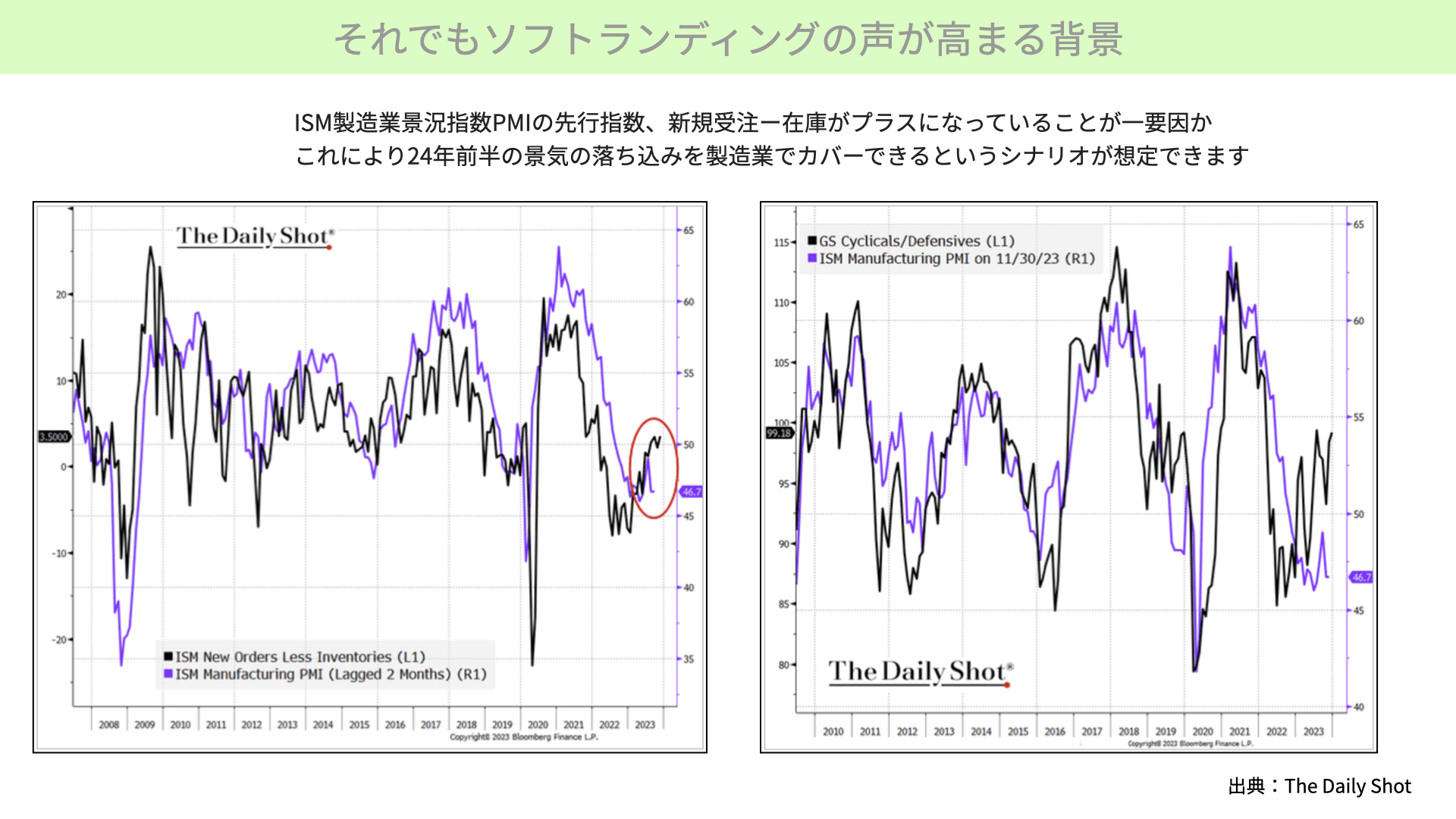

それでもソフトランディングの声が高まる背景

ISM製造業指数には、PMI以外にもサブインデックスというものがありますが、新規受注、在庫が1つの要因だと考えられます。

左の図表をご覧ください。

紫のISMのPMIは46.7と、 2022年以降、50を下回る状態が続いています。一方で、ISMのサブインデックスにあたる「新規受注-在庫」は、ゼロを超えてプラスになると、マーケットが好感します。それは、在庫の調整が進み、新規受注が増えるとプラスになりますから、経済にとってはプラスに転じる可能性があると解釈されるからです。

紫線のPMIは、2ヶ月遅れて上昇する傾向ありますから、現状では46.7という低い水準ですが、いずれ50に向かって回復にすると予想され、シクリカル(景気敏感)銘柄の上昇の背景となっています。

次に、右側の図表をご覧ください。紫は46.7と数値が50を下回っていますが、シクリカル株とディフェンシブ株のレシオを見ると、大きく上昇しています。PMIが上昇することを見越し、シクリカルの銘柄が買われていることになります。

ISM製造業指数のPMIだけを見ると、製造業が厳しい状況にあるように思われますが、新規受注の増加からNYダウが上がる展開となっており、ソフトランディングだとの声が高まっているのです。

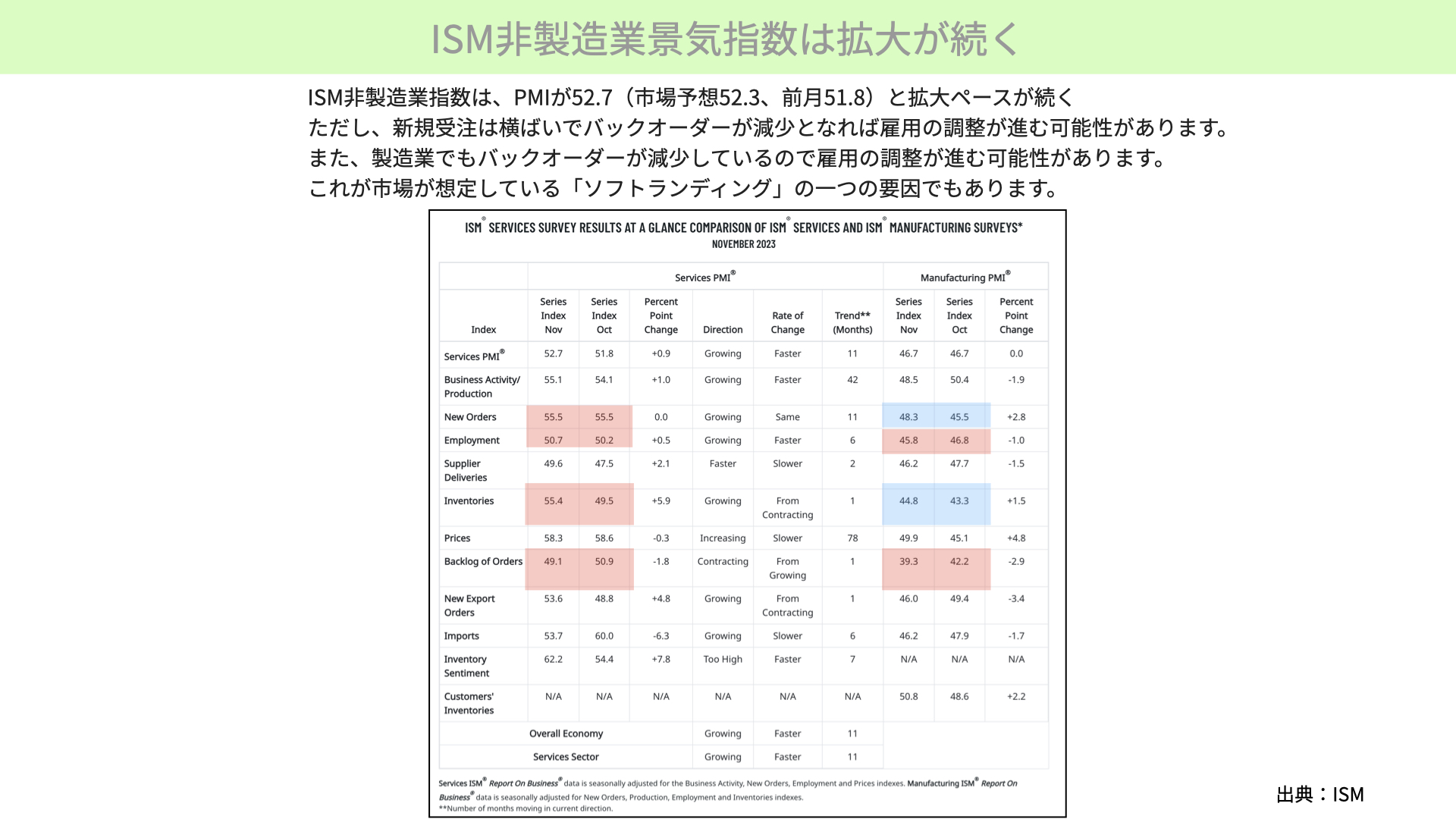

ISM非製造業景況指数は拡大が続く

5日には、ISMの非製造業(サービス業)の指数が発表され、拡大が続いています。ISM非製造業指数はPMIが52.7と、市場予想の52.3を上回り、前月の51.8を上回るなど、拡大ペースが継続しています。サービス業PMIは51.8から52.7と+0.9となっていますから、製造業の強さが改めてマーケットでは認識されています。

しかし、細かいサブインデックスを見ると、注意すべき点がいくつかあります。新規の受注が横ばいであり、現在の注文数を表すバックオーダーは50.9から49.1と悪化しています。この傾向は、雇用がいずれ調整される可能性を示唆しています。今回の雇用指数は50.2から50.7へと上昇していますが、将来的には下降する可能性があるとサービス業のPMIからは見てとれ、雇用への不安が少し進んだと言えます。

一方、製造業のPMIに関してもISMからデータが発表されています。新規の受注48.3から在庫の44.8を引くとプラスとなることで、今後PMIが上昇する可能性があるとの期待が持たれます。反面、バックオーダーは大幅に減少しており、42.2から39.8へと下がっています。作る量が減れば雇用も少なくなりますから、製造業の雇用環境は悪化していることがわかります。

ソフトランディングと言われていますが、実情は非常に厳しいと思われる方もいるかもしれません。しかし、実は雇用の調整が進みそうだというのは、ソフトランディングへの1つの要因だと考えられています。

今週の雇用統計は注目材料

今週の雇用統計と失業率に注目が集まる理由

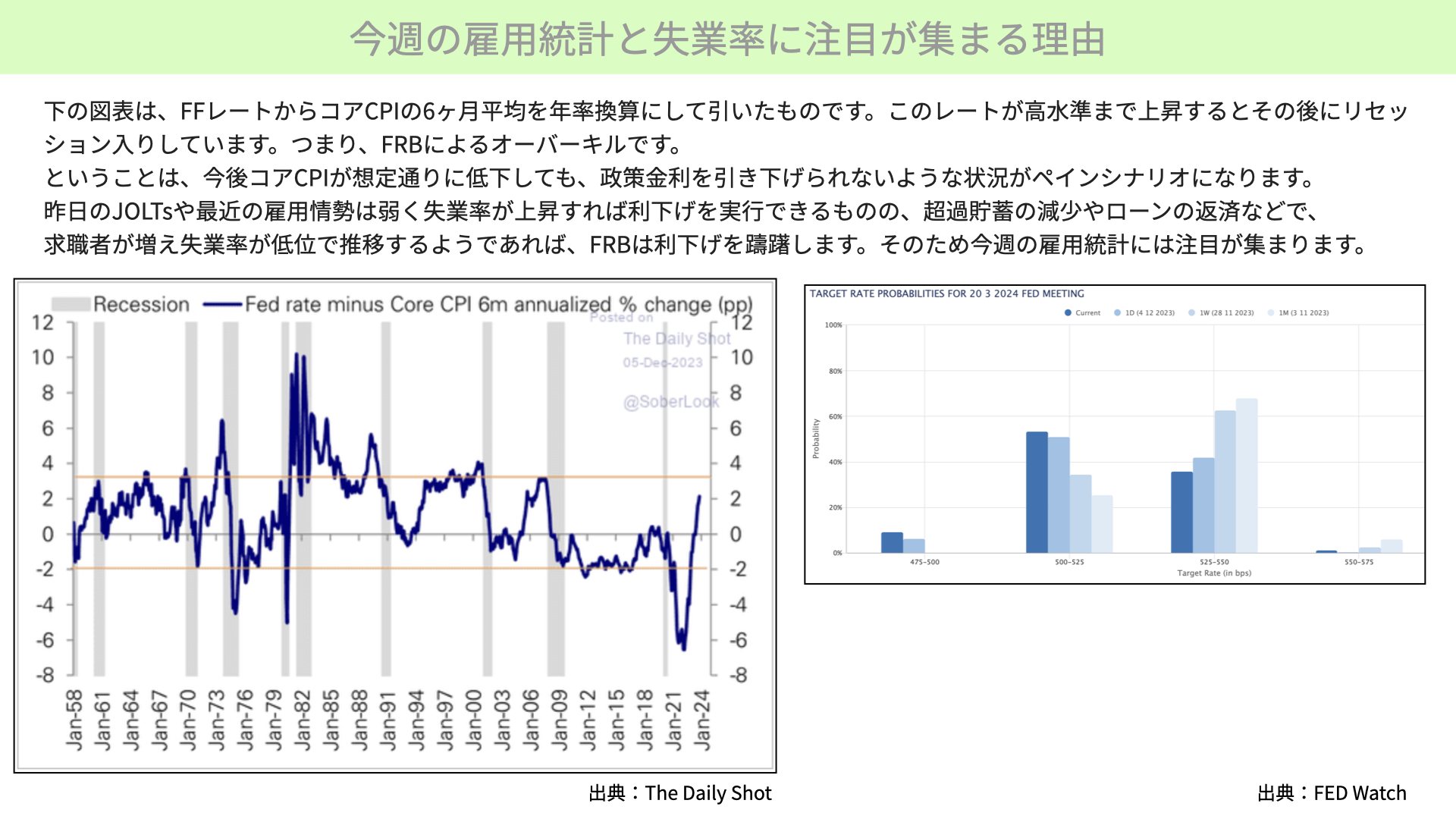

まず、今週の雇用統計と失業率に注目が集まる理由についてご説明します。下の図表はFFレートからコアのCPI(消費者物価指数)の6ヶ月平均を年率換算して引いたものを表しています。現在の政策金利は約5.5%で、コアCPIは直近で4%ですが、6ヶ月平均を年率換算したものを引いた結果が下の図表に示されています。今はインフレが2%近くまで低下し、FFレートが高い状態にあり、2%近くまで上がってきている状況です。

注目すべき点は、このレートが高水準になった後、リセッションに入る傾向があるということです。過去を振り返ると、レートが3%近くまで上昇した後、リセッションに入る可能性があり、現在は、その水準に近づいている状況と言えます。

インフレが低下しているにも関わらず、政策金利を高く維持しなければならない状況が生じると、オーバーキルとなります。現在、CPIが下がりつつある中で、利下げの期待度が高まっています。しかし、利下げが行われない場合、「ペインシナリオ」、つまり痛みを伴うシナリオとなります。

また、フェド・ウォッチによると、来年3月のリセッションの確率は、1ヶ月前には20%程度でしたが、現在では58%近くまで上昇しています。マーケットの約6割が来年3月に利下げを行うと予測していることを意味し、ソフトランディングを期待するシナリオとなっています。

ペインシナリオになってしまうには

政策金利を引き下げられない状況のヒントは、前のページの中にあります。FRBはデュアル・マンデートを持っており、物価の安定と雇用の確保がその主な目的です。そのため、政策金利の引き下げを行えるのは、インフレが鎮静化している状況、および雇用が悪化し、雇用の保護が必要と判断される状況となります。

5日のJOLTSでは求人数の減少が見られ、雇用情勢でもいくつか弱い数字が見られます。週末に発表される雇用統計で失業率が上昇する場合、FRBは政策金利を引き下げる大義名分を得ることができます。

一方で、今の経済環境を見ると、超過貯蓄の超過貯蓄の減少、ローン金利の上昇が見受けられます。働いていない人が改めて求職者となることで、今回の予想失業率3.9%を下回ることになれば、FRBは利下げを行う大義名分を失い、金利引き下げを躊躇する可能性があります。

失業率が低いということは、雇用が安定しているとも言えます。そうなると利下げができません。しかし、その一方で、CPI(消費者物価指数)が今後も下がり政策金利とのスプレッドが3%に近づいてくると、オーバーキルとなるかもしれません。

失業率が低いままで、来年3月の利下げが行えないとなると、ペインシナリオになる可能性があります。今週の失業率がどうなるかは、マーケットが非常に注目している理由です。今後は雇用が堅調であるかどうかだけでなく、FRBの3月の利下げがメインシナリオとなってきていること、それによってソフトランディングができるのではと期待がされている以上、物価がしっかりと下がること、雇用がある程度弱くなり、利下げの大義名分が成り立つことが、今後の注目ポイントとなりそうです。ぜひ8日の雇用統計、失業率はしっかりとウォッチいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル