本日のテーマは、昨日発表された米11月のCPIです。物価に関する指標ですが、高止まりしています。今後の米利下げ観測への影響について見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

米国12月CPIの結果は高止まり

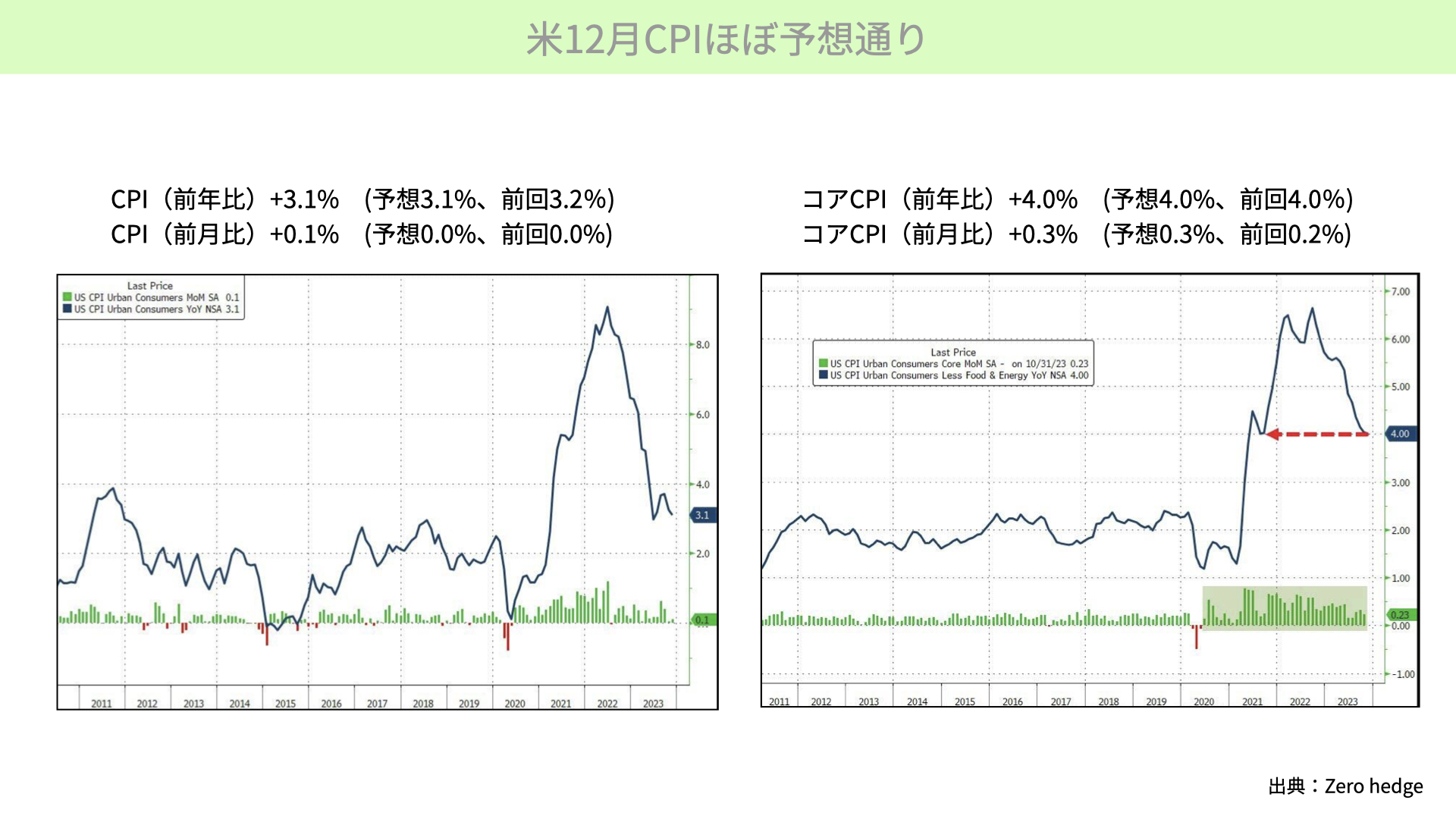

米12月CPIほぼ予想通り

こちらをご覧ください。まずCPIとコアCPIについて見ていきたいと思います。結論から言いますと、市場のほぼ予想通りのサプライズなしということで、マーケットが大きく動くことはありませんでした。

CPIはエネルギーを含みますが、前年比3.1%で予想は変わらず、前回からやや低下となっています。一方、前月比で見ると、前回が0%で横ばいだったものが+0.1%でした。予想も横ばいでしたので、やや上昇となっていますが、前月比で急激に伸びた一時期と比べると少し落ち着いてきていることから、インフレが進んでいる印象は持たれませんでした。

次にFRBが注目しているコアCPIです。前年比で+4%と変わらずです。一方で、コアCPIは前月比で前回が0.2%に対し、今回は0.3%。予想も0.3%でしたので、予想通りとなります。

やや前回よりも上がっていますが、一時期0.5%を軽く超えるような前月比だったところから比べると、やや落ち着きが見られます。そのためマーケットとしては、いい、悪いの判断材料とするのは難しい状況でした。

次に、マーケットが今後どういったところに注目しているか、2つの数字をご覧いただきたいと思います。

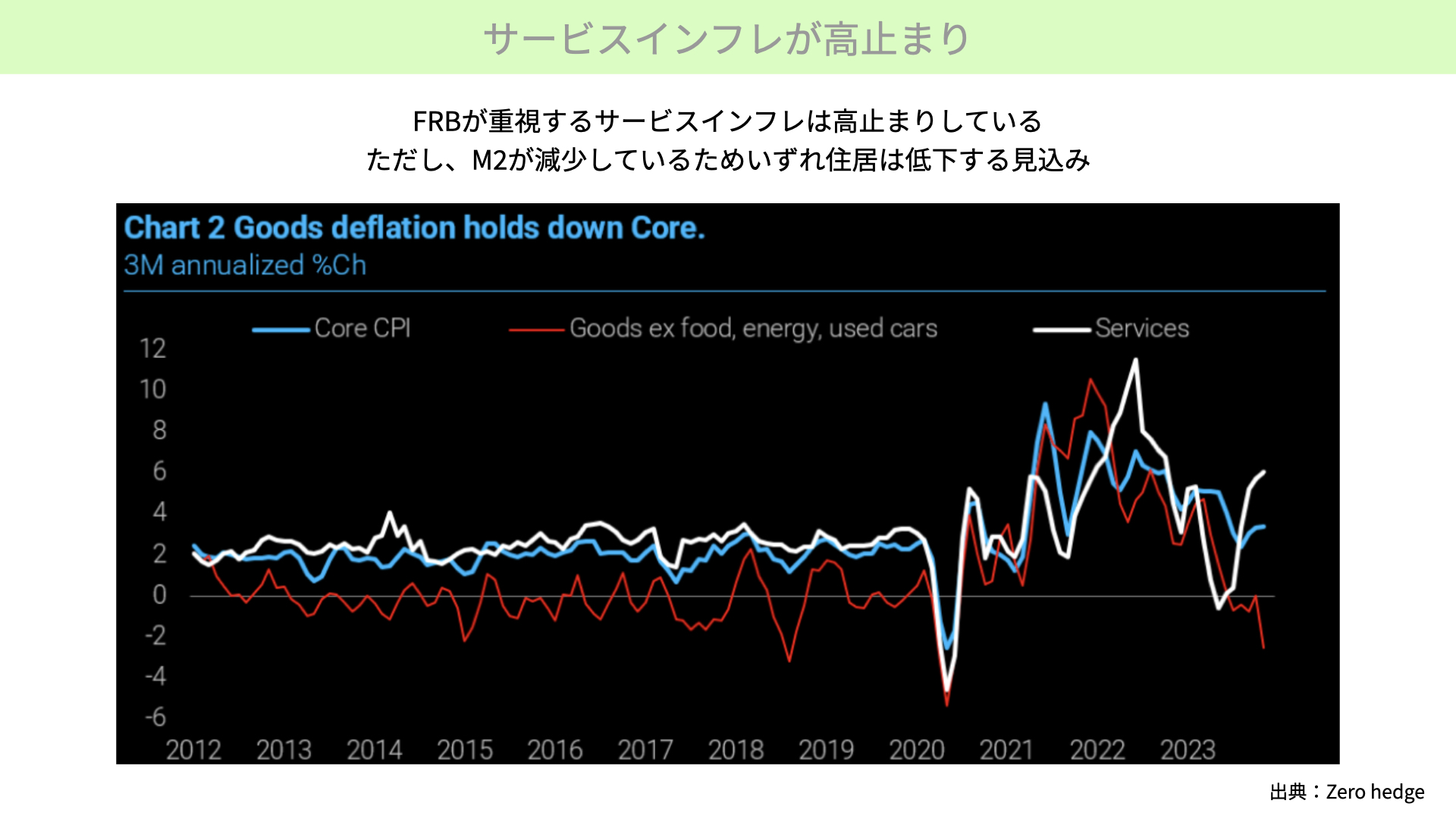

サービスインフレが高止まり

1つ目はサービスインフレです。CPIから財を抜いて、サービスに絞ったものです。サービスインフレはFRBが注目していますし、パウエル議長も「サービスインフレが高止まりしていることは、金融政策を高く長くしている背景にある」と言っています。ですから、サービスインフレがどうかを確認することが重要となります。

サービスインフレの中には、住宅が大きな割合として入っています。住宅のコストが上がっていく状況においては、サービスインフレが高いことになります。現状は、サービスインフレがまだまだ高止まりしていることが分かりました。FRBが利下げを正当化するには、今回の内容は少し及ばなかったと思っています。

下のチャート、青で示したコアのCPIは3ヶ月の平均を年換算したものです。まず、コアのCPIは年率換算で上昇しています。一方、赤い部分のGoodsはサービスを除くと下がってきています。では、何が一番上がってきているかというと、サービスです。サービスの価格がすごく上昇しており、一時期は3ヶ月の年間算でマイナスになった時期もありました。ただ、現在は再び5%を超える水準になっています。

この数字はFRBも理解しているわけですから、これを見て利下げが正当化できる状況ではないというのが1つ目です。

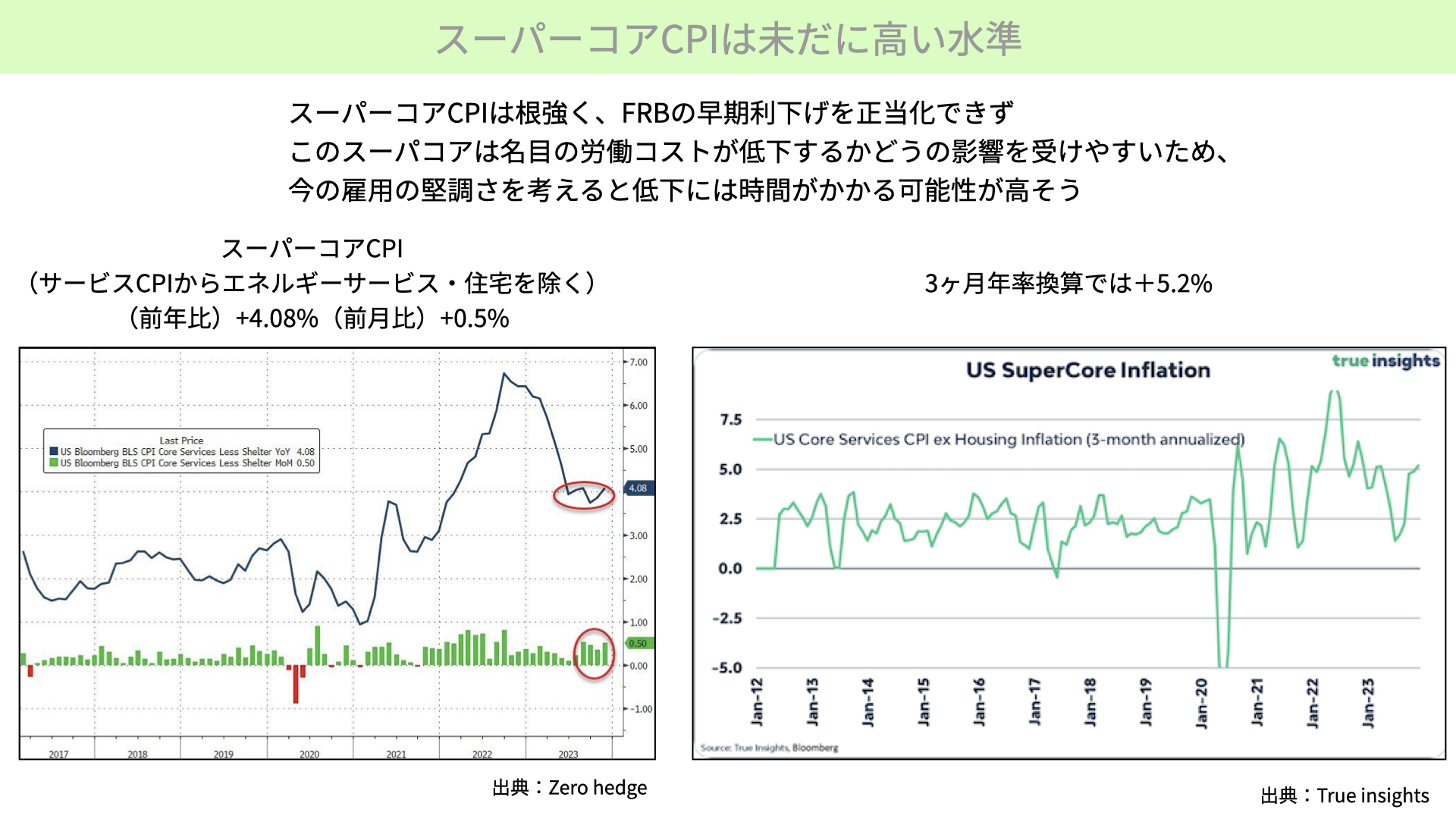

スーパーコアCPIは未だに高い水準

次に、こちらをご覧ください。サービスインフレの中から住宅を除いたスーパーコアにも、FRBはかなり注目しています。

スーパーコアというのは、サービスのCPIからエネルギーサービス、住宅などを抜いたものです。この価格が上がってくるようであれば、なかなか利下げに転じることができないということで、投資関係者はスーパーコアに非常に注目しています。結論から言えば、スーパーコアのCPIは、FRBの早期利下げを根強く正当化できる状況にはありませんでした。

前年比で+4.08%、前月比で+0.5%ということで、先ほどまでのCPIやコアのCPIを見ると、前月比の部分が少し落ち着いてきたイメージがあると思います。スーパーコアに関しては高止まりしているというか、一時期の沈静化から再び上昇傾向にあるようです。サービス価格で、インフレが続いていることが確認できました。

さらにスーパーコアを3ヶ月年率換算で見ると、5.2%と大きく上昇しています。なかなか鎮静化できていないことから、利下げを行うのが難しい状況にあると言えます。

スーパーコアは住宅を除くものですから、名目労働コストが上昇すると、スーパーコアが上がりやすい傾向があります。スーパーコアを下げるとなれば、労働コストが低下しなければなりません。しかし、先週の雇用統計、最近の雇用状況を見ると、まだまだ堅調な状況ですから、スーパーコアが大きく低下するまでには時間がかかると、マーケットは感じ取ったはずです。利下げが3月よりも後ろに倒れると感じ取った中で13日のFOMCを迎え、ヒントを探る状況になっています。

この状況の中で利下げ先送りのニュアンスが伝わってくれば、マーケットが動く可能性があるやもしれません。ぜひ理解していただければと思います。

今後の金融政策への影響

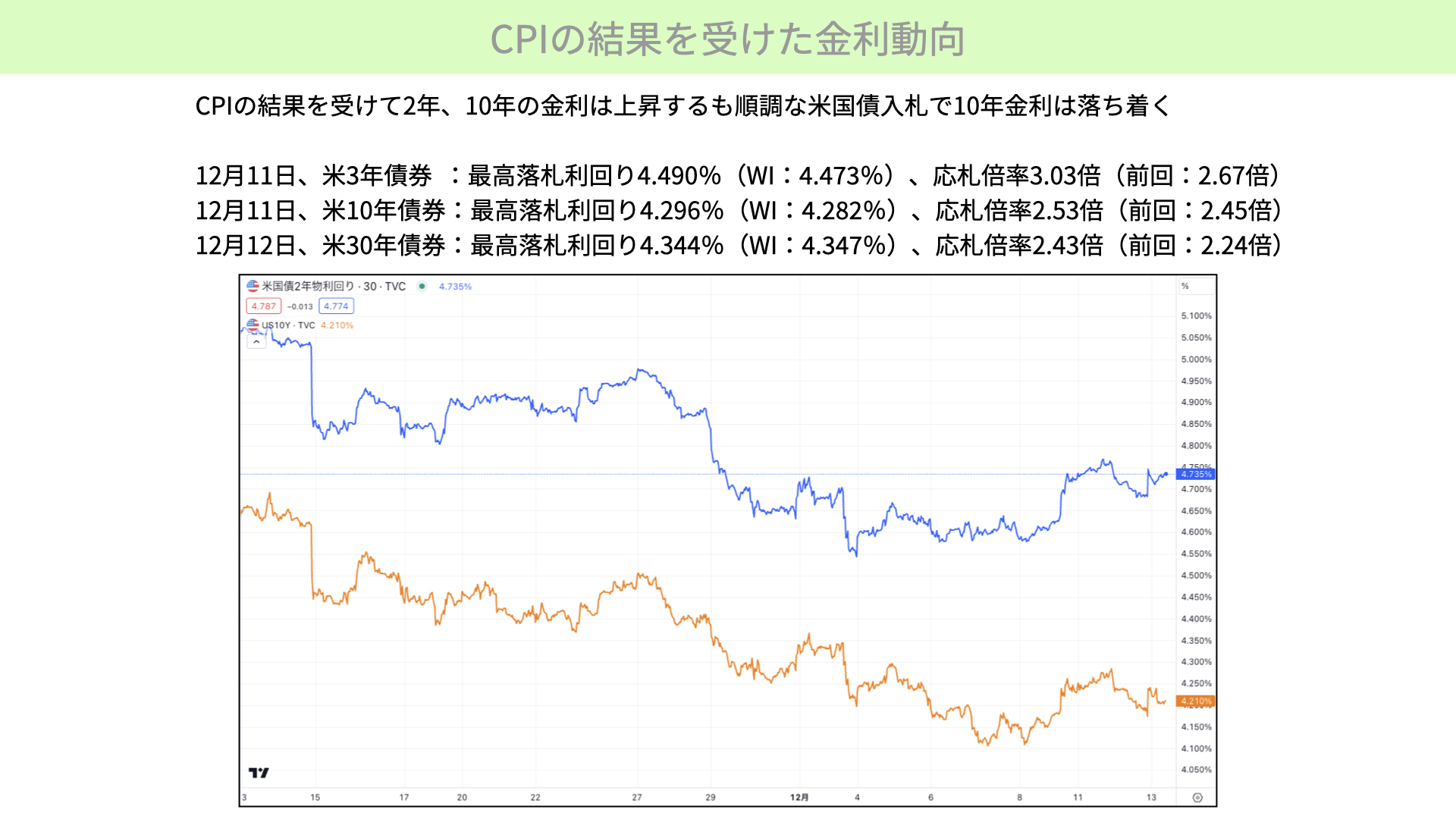

CPIの結果を受けた金利動向

次に、CPIの結果を受けた金利動向です。以前の記事でもお伝えしたように、CPIやFOMC後の2年と10年の金利の動きを見ると、マーケットの捉え方が分かります。

青いチャートが2年金利で、黄色いチャートが10年金利です。CPIの発表後、インフレが高止まりということで利下げの先送りが予想され、金利が上昇しました。その後、2年金利はほぼ横ばいで終わりましたが、10年金利は下降傾向があります。

この背景は、2年金利は政策金利の影響を受けやすいため、利下げが先送りになる可能性が高いと考えられています。また、FOMCで出てくることを控え、金利が上昇して終えています。一方で、10年金利は景況感や受給の影響を受けやすいため下がっています。

なぜ10年金利が下がったかと言いますと、今週の注目の1つである米国債の入札が関連しています。11~12日に行われた3年、10年、30年の米国債の入札では、応札倍率が前回を上回る、かなり活発な応札が行われました。金利も事前予想と変わらずであったため、サプライズはありませんでした。

CPIの結果を色濃く反映したのは2年金利ですから、13日のFOMCに注目が移っている状況です。

CPIの結果を受けてFOMCの最重要ポイント

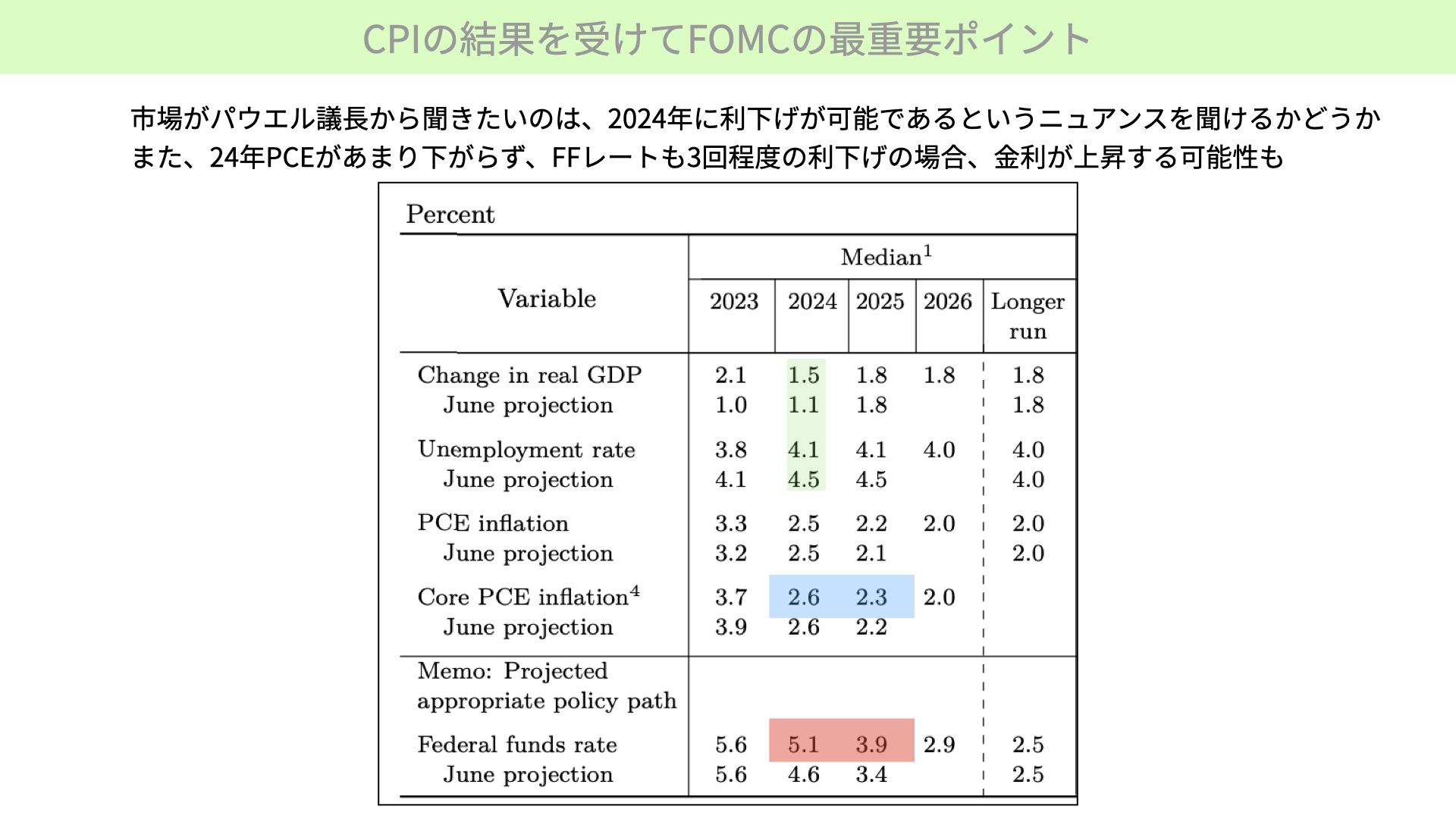

それを受けて、今晩のFOMCはどこに注目すべきなのでしょうか。コアPCEに対し、24年の2.6、25年の2.3に対し、大きく下げることができるかといえば、大きく下げられない可能性がありそうです。ここに対してあまり下げないということは、物価の沈静化に対して自信が持てていないことになります。そうなれば、フェデラル・ファンド・レートは5.1から下がるでしょうが、市場予想の4.6以下の実現は難しくなります。

12日のCPIを受けても、PCEがしっかりと下がる自信があり、利下げが可能であるという自信を持っている場合、FRBはインフレに対する対応がうまくいくと思っていることとなります。

数字があまり変わらない、上方修正となれば、マーケットにとってはサプライズになります。利下げ、利上げを行わなかったかだけでなく、SEPをしっかりとご覧いただければと思います。

12日のCPIを受け、今後の金融政策にどういう影響を与えるかを確認しました。スーパーコア、サービスのインフレを見ると、まだまだ鎮静化できていないことが分かりました。スーパーコアは、名目の労働賃金が下がらない限り、なかなか下がりません。現状のある程度強い経済が維持されているから、金融政策を緩和することは難しいと判断されれば、来年のソフトランディングシナリオにも影響が出てくる可能性があります。

ぜひ13日のパウエル議長の発言、SEPの中身をしっかり確認し、来年の投資戦略に役立てていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル