13日に開催されたFOMCにおいて、FRBが政策転換を示唆したことでマーケットは大きく上昇しました。FOMCの内容が今後に及ぼす影響について、詳しく見ていきたいと思います。また、来年のシナリオへの影響も簡単に検討しますので、最後までご覧ください。

[ 目次 ]

12月のFOMCはサプライズ

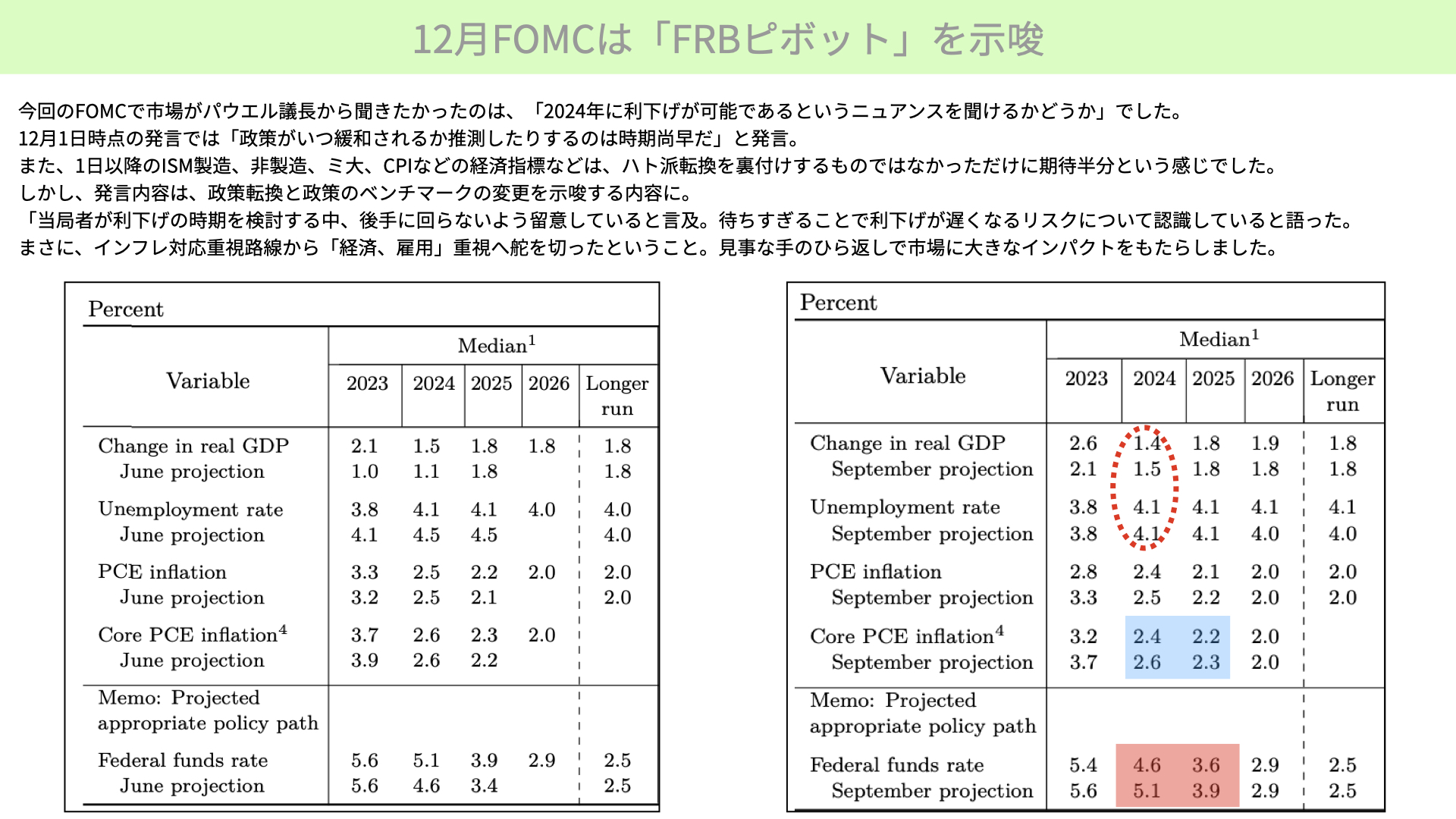

12月FOMCは「FRBピボット」を示唆

FOMCの開催前には、パウエル議長から「2024年に利下げが可能である」というニュアンスが聞けるかどうかに注目が集まっていました。これまでパウエル議長は、利下げについての言及を避けていましたためです。

12月1日時点でパウエル議長は、「政策がいつ緩和されるか推測したりするのは時期尚早だ」と発言していました。たった15日前の段階でいつ緩和されるのかは、議題にも上らないというニュアンスだったのです。ですから、24年は利下げについて可能であるというニュアンスが聞けるだけで、非常にハト派的だとマーケットは考えていました。

また、12月1日以降に発表されたISM製造業指数、非製造業、ミシガン大学指数、米CPIなどの経済指標を見ると、決して弱い経済を示すものではなく、また、雇用も安定していました。このように堅調な経済状況を考えると、多くの市場関係者はタカ派的発言になるかもしれないと考えていたため、ハト派的ニュアンスになるかどうかについては期待半分でした。

しかし、FOMC後の記者会見での発言を聞くと、政策の転換ともとれる発言が見られ、また、政策のベンチマークの変更を示唆する内容となっていました。特に注目すべき文言は、「当局者が利下げの時期を検討する中、後手に回らないよう留意している」「待ちすぎることで利下げが遅くなるリスクについて認識している」というものです。

インフレがなかなか低下せず、経済が強い状態が続くとオーバーキルとなることが、マーケットの懸念材料でした。このような懸念に対して、FRBはリスクを認識しており、適切に対応するとの意向を示したのです。

パウエルプットへの期待が高まる

過去2年間のインフレ対応重視の政策から、経済と雇用に焦点を当てる方向に舵を切ったことが明らかになったと言えます。インフレ率が高く、経済が堅調であるため利下げに転じられないという姿勢から、経済や雇用、景気の悪化に対して適切に対応する、何かあればパウエルプットを発動すると言ったに近い発言でした。見事なまでの手のひら返しとなったことで、市場に大きなインパクトを与えたことが、今回の一番のポイントです。

FRBの12月経済見通し(SEP)でも、先述のニュアンスが明確に見てとれます。前回記事では、FFレート、PCEコア、経済見通しの3点を注目すべきポイントとして挙げていました。FFレートが4.6になれば市場の期待に応えることになるとお伝えしていましたが、24年末が4.6でしたので、マーケットにとってはかなりのプラスとなっています。

PCEコアも2.6から2.4へと下がっていることから、インフレの沈静化に自信が見てとれ、こちらもプラスの内容となっています。

経済見通しは、私が最も注目しているポイントです。2023年は上方修正されたものの、2024年についてはGDP成長率が1.5%から1.4%へとやや鈍化すると予測されています。また、失業率に関しては、4.1%と高水準で、3.9%まで下がるとは見られていないことから、FRBメンバーは雇用と経済に対してある程度の不安を抱えていると考えられます。

これらの情報を踏まえると、FRBが政策転換を行う背景には、経済や雇用に何かしらの問題が発生した場合、パウエルプットを行う可能性を示唆していると解釈できます。このことは、オーバーキルに対する懸念が減る可能性を示しており、市場にとっては重要な意味を持ちます。

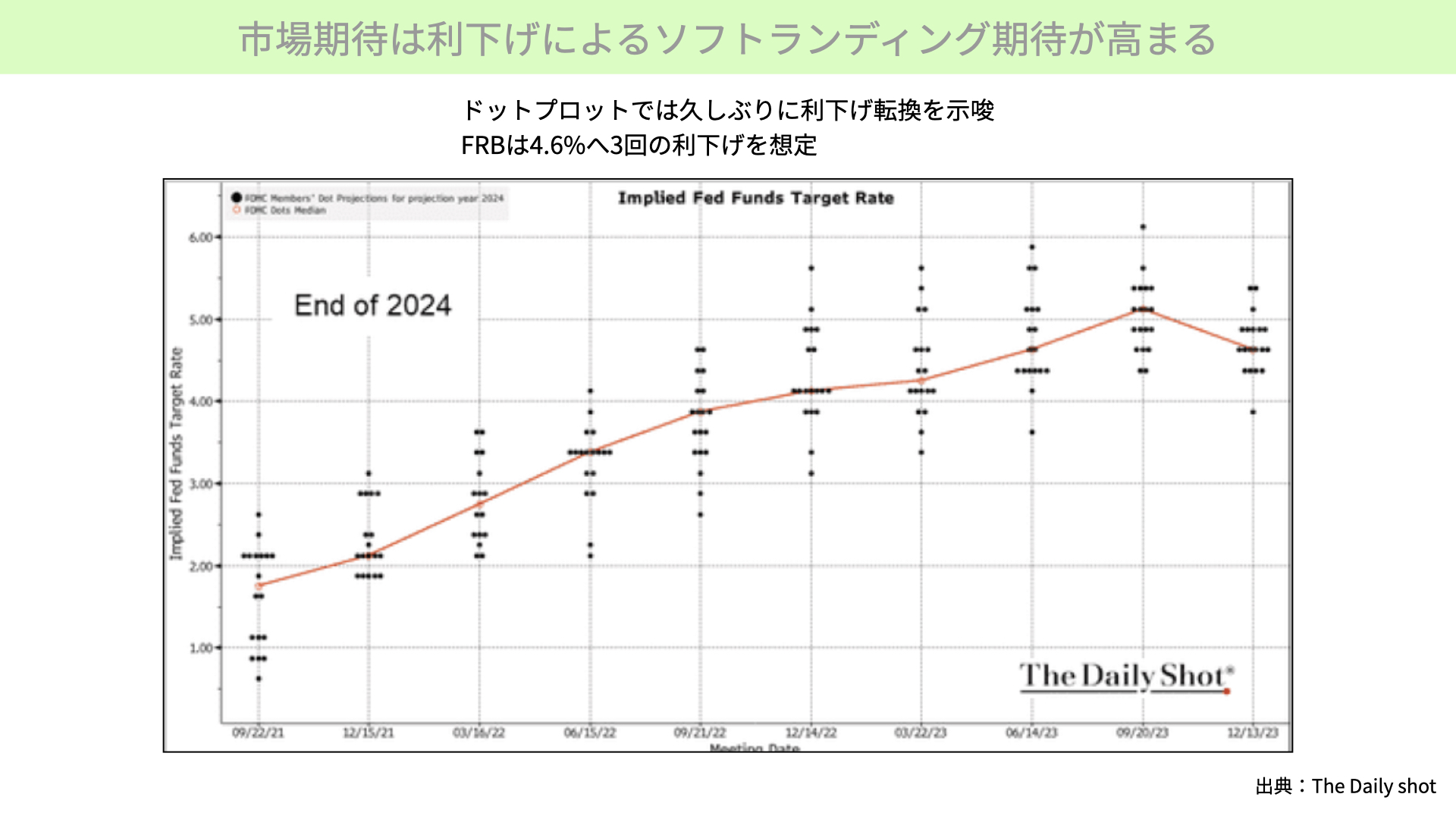

市場ではソフトランディング期待が高まる

市場期待は利下げによるソフトランディング期待が高まる

次に2024年末にFFレートがどうなっているか、FRBメンバーが投票したものをご覧ください。2021年9月から上がっていたものが、今回は下げに転じています。来年は約3回の利下げが行われると予想されており、下げに転じたことは大きな転換点と捉えられています。

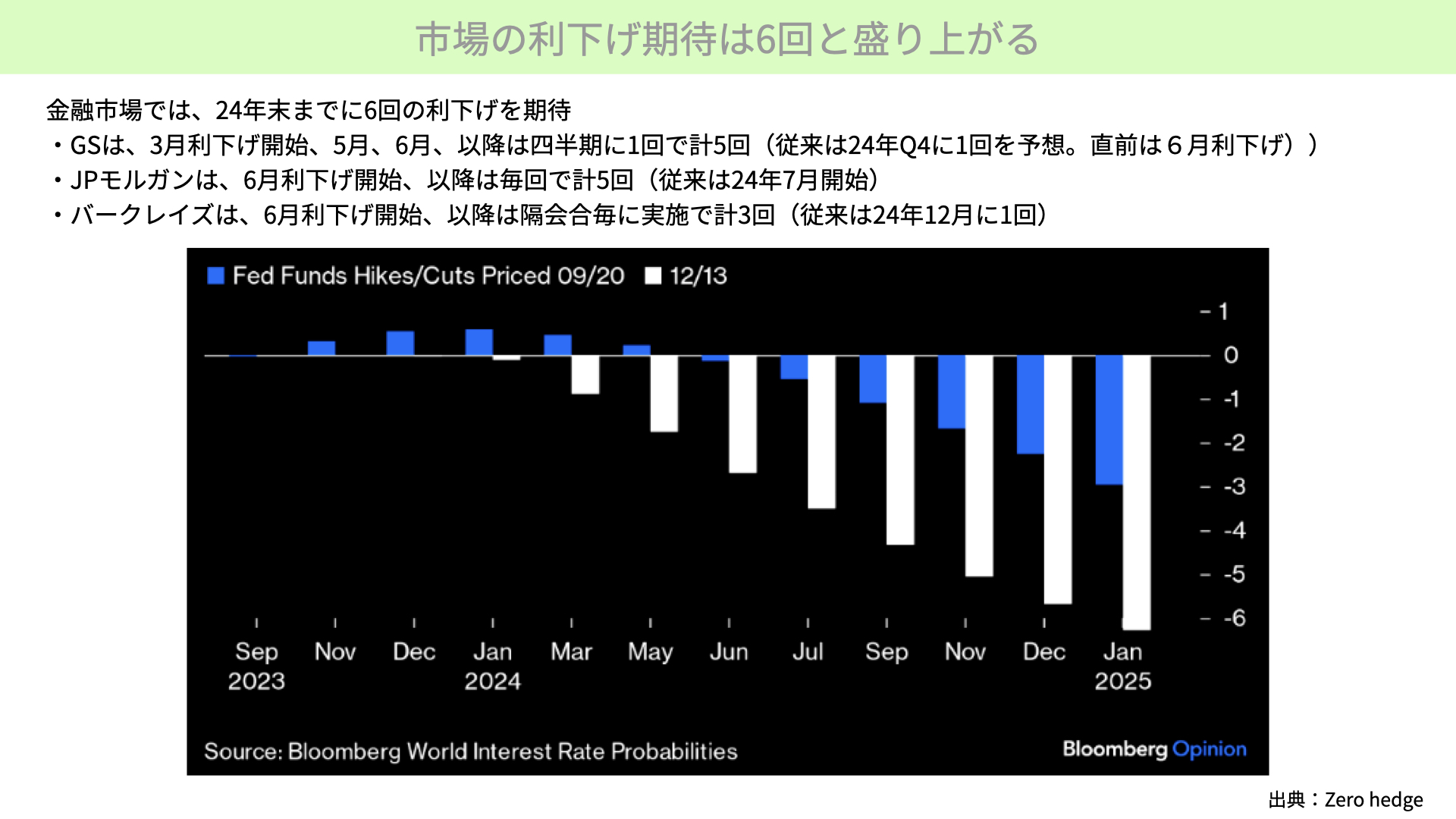

市場の利下げ期待は6回と盛り上がる

FRBの約3回に対して、マーケットの期待は6回とより大きくなっています。青は9月時点でFRBがFOMCで出していたドットプロット、白はマーケットの利下げ期待です。

ゴールドマンサックスは、以前は2024年の第4四半期に1回の利下げを予想しており、直前では6月の利下げとしていました。ですが、今回の発表を受けて2024年3月の利下げ開始、5~6月は四半期に1回ずつと、計5回の利下げと大きく前倒ししています。

JPモルガンに関しては、当初2024年7月に利下げを開始すると予想していたものが、1ヶ月前倒しで6月に変更され、その後も計5回の利下げを予想しています。

バークレイズについては、6月に利下げを開始すると見ていますが、以前は2024年12月に1回の利下げを予想していました。バークレイズの予想はまだ穏やかで、合計3回の利下げを予測しています。

JPモルガンやバークレイズの数字を見ると、マーケットは今回のFOMCを通じて、FRBが利下げを示唆する内容と捉えたことがわかります。この結果、株式市場には上昇の動きが見られています。このようにFOMCの内容はかなりハト派的で、株価を上昇させる要因となりました。

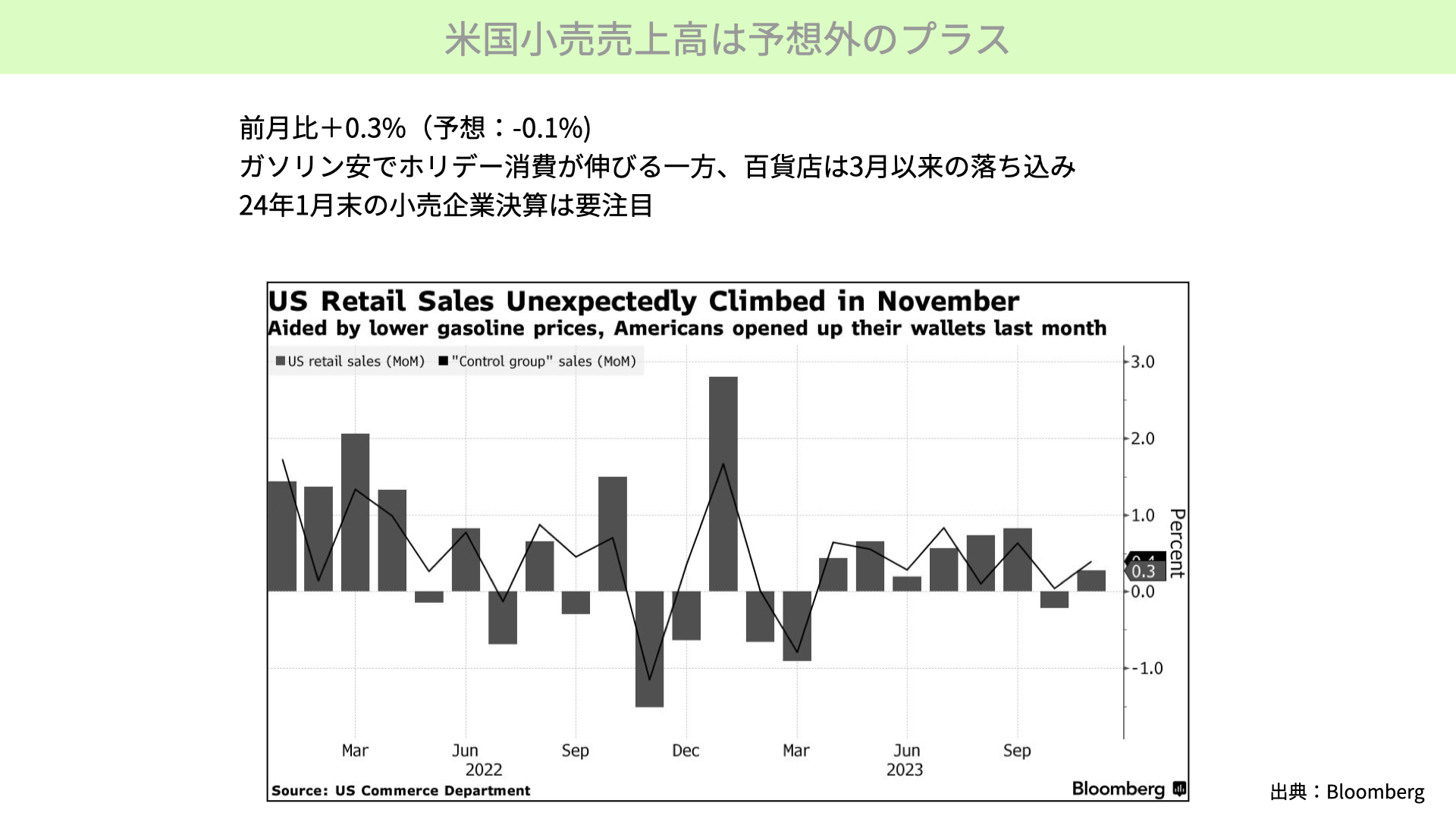

米国小売売上高は予想外のプラス

前回の記事で、米国小売売上高はFOMCと同じ、もしくはそれ以上に注目されるとお伝えしました。小売売上高が高止まりするようであれば、金融政策も高く長く続けられるためです。

結果として、予想の-0.1%を上回る+0.3%となり、前月比でプラスに転じました。これは、ガソリン価格の下落によりホリデー消費が伸びたためです。一方で百貨店の売上は3月以来の落ち込みを見せ、ブラックフライデーの売上が芳しくなかった可能性があり、2024年1月末から始まる小売企業の決算に注目が集まることになります。

今後、こういった経済指標が落ち込むようならFRBの懸念が表面化する可能性がありますが、経済指標が良ければソフトランディングが実現するかもしれません。FOMCの結果と小売売上高の動きを見ると、ソフトランディングしそうだというのがマーケットのシナリオとなってきています。

市場はソフトランディングがベースシナリオへ

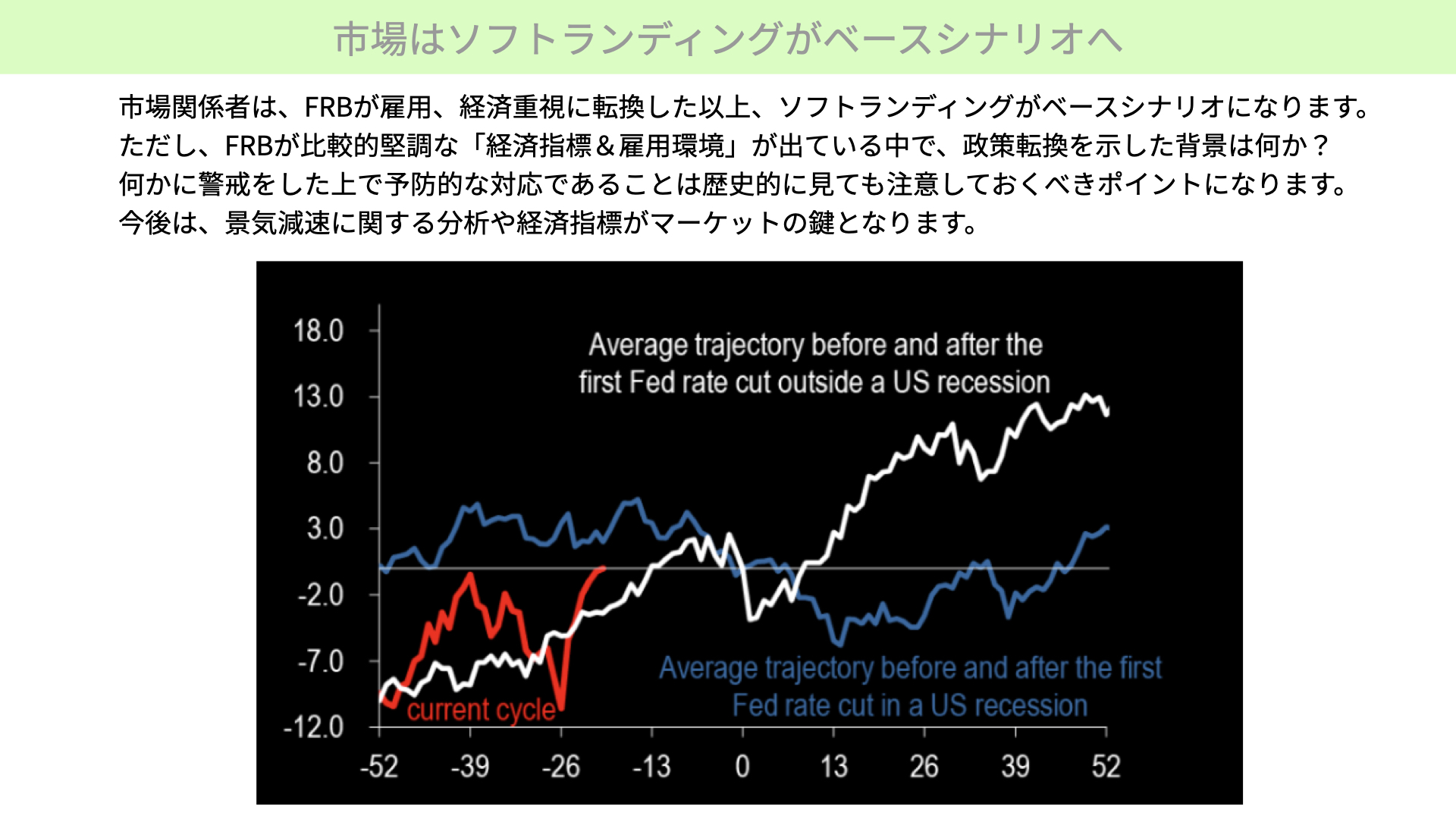

今後のメインシナリオについて考える際には、利下げを開始(x軸の0)後の株価の動きに注目することが重要です。こちらのチャート、白がリセッションなし、青がリセッションありとなっています。歴史的に見て、リセッションなしの場合、利下げ後の株価は上昇基調になる傾向があります。現在の市場では、ソフトランディングを達成しつつ、利下げの可能性が高まっているため、来年は株価が上昇するというのがベースシナリオとなっています。これはFRBが雇用と経済を重視する政策に転換したことが、ソフトランディングの確率を高めたと考えられるためです。

しかし、FRBが現在の比較的堅調な経済指標や雇用環境の中で、あえて政策転換を示した背景には注意が必要です。歴史的に見ると、FRBは予防的な対応を取ることが多く、振り返ってみると、懸念材料が存在していたことが明らかになるケースがあります。例えば、不動産市場のロールオーバーによる銀行の問題があり、金利を下げることが目的なのではないかという予想があります。また、米財政の膨張による支払い金利の上昇、大統領選挙に関連するプレッシャーなどが、政策転換の背景にあるかもしれません。

インフレ指数がまだまだ下がり切っておらず、雇用環境がいい中で政策転換を示したことには、何かしらを犠牲にしている可能性がありますので、注意が必要ではあります。とはいえ、ベースシナリオとしてはソフトランディング、もしくはパウエルプットとなれば、景気減速がFRBの想定以上に進行したり、雇用状況が悪化したりする可能性も念頭に置く必要があります。これらの要因が今後の経済指標の分析のキーポイントになってくると思われます。

今回は、今年最後のビッグイベントの内容と、マーケットシナリオの変化についてまとめました。これまで、ソフトランディングとハードランディングの両方の説が存在していましたが、今回のFOMCでは、経済や雇用の状況を見ながら対応するというニュアンスの言葉が示されました。これにより、株価が下がる際にFRBが市場を支える「パウエルプット」をしやすくなれば、リセッションが起こりにくく、株価が上昇しやすいというのが市場の考えるベースシナリオとなっています。

ただし、繰り返しになりますが、この政策転換の背景に何があるのかは重要です。12月1日から12月15日の間に、このような政策転換を示唆する材料が見当たりません。私は、心変わりの背景にあったものが、今後表面化してくる可能性があると考えています。ぜひそういった点にも注目いただきながら、来年に備えて情報収集をしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル